6 августа 2012 FxPRO

После краткого роста продуктивность пошла вниз. С точки зрения занятости: слава Богу. «Единственная причина роста ВВП на 1.7% при росте занятости на 1% – это рост продуктивности менее чем на 1%», - сказал профессор экономики Northwestern University Роберт Гордон, который является один из ведущих в мире специалистов в этой области.

«У нас были великие изобретения в 19 веке, которые проработали сто лет», - сказал Гордон, указывая на систему дорог и кондиционирования воздуха, как на основные. Эра интернета привела к краткому всплеску роста продуктивности. Однако многие новые изобретения не дают ничего в принципе. Хотя картина занятости выглядит немного лучше в июле с прибавлением в 163.000 в несельскохозяйственном секторе, Гордон говорит, что уровень безработицы вряд ли упадет обратно к дорецессионным уровням около 5%.

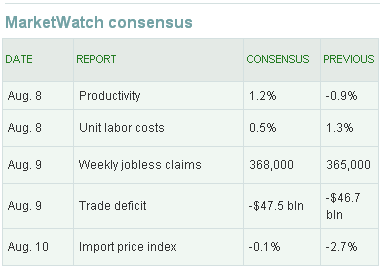

В понедельник ФРС должна опубликовать последние данные по кредитованию, важный квартальный отчет, в рамках которого ведущие управленцы коммерческих банков говорят о спросе на кредиты, а также о том, насколько охотно банки дают эти кредиты. Количество заявок на пособие по безработице – ожидаемый отчет и он может на многое повлиять.

Другие важные новости по экономике США, публикуемые на этой неделе

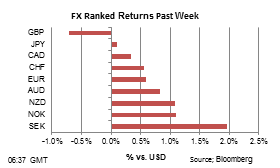

Не такой уж безопасный фунт

Стерлинг был среди худших на прошлой неделе, что толкает к мысли о том, что валюта больше не растет просто потому, что находится в стороне от евро. Конечно, было преувеличением вешать фунту «этикету безопасного убежища», однако тут нет сомнений в том, что валюта выиграла из-за событий в еврозоне, производительность долгового рынка отражает это. Такая позиция позволила уйти от обсуждения производительности внутренней экономики, а также влияния государственной программы жесткой экономии.

Уйти от фундаментальных вопросов все сложнее. 0.7% спада производства во втором квартале списали на одноразовые факторы (в основном на дополнительный день праздников), правительство гораздо менее склонно винить в этом внешние факторы, вроде ситуации в еврозоне. На этой неделе Банк Англии вновь выскажется после публикации очередного отчета по инфляции. Обычно Банк снижает после этого свои прогнозы для экономики и пересматривает инфляционные прогнозы в сторону роста, уровень которой и так высок. Майский отчет по инфляции на конец года пересмотрен почти на 1% против февральских данных. Как бы ни было, инфляция упала ниже ожиданий, однако Банк маловероятно спровоцирует крупный пересмотр в сторону снижения, так как некоторые показатели инфляции падают еще до начала сроков продаж и на фоне перспектив цен на продовольствие в свете низкого урожая (что уже видно).

Возможно, самым интересным событием среды станет размах, насколько широко Банк обсуждал другие политические меры. В последние месяцы протоколы показали усиление разговоров в отношении возможного сокращения ставок, тогда как Банк по-прежнему хочет увидеть результаты недавней схемы кредитования для финансирования. В данный момент рост пары EUR/GBP, вероятно, будет устойчивым, так как история с тихой гаванью теряет импульс, однако в данный момент не похоже, что что-то сможет сдвинуть стерлинговых банков с места.

Важная неделя для быков по осси

Одна из торговых черт осси – частая смена торговых направлений за относительно короткие промежутки времени. За последние два месяца осси подскочил более чем на 10% против доллара после падения на 13% за прошлые три месяца. Если смотреть на историю, то это шестой раз за последний год, когда осси переживает движение в 10% и более в обоих направлениях. До сих пор, несмотря на очевидную волатильность, осси остался в сравнительно узком диапазоне; с августа прошлого года минимум по осси составил 0.94, тогда как максимум был свыше 1.08, в процентом выражении это 15%. Идеальная стратегия на прошлый год была бы покупать на уровне 0.97 и продавать на 1.06.

Интересно то, что осси вернулся близко к максимуму этого диапазона в начале весьма важной недели. Признаки того, что снижение ставок помогло экономике, вероятно, убедит в том, что RBA решит придерживаться монетарной политики во время ночного заседания. Важное значение окажут данные по занятости в четверг; следом будет заявление по монетарной политике RBA в пятницу. Местная экономика все еще страдает из-за сильной валюты, ослабления внешнего спроса и нежелания потребителей открывать кошельки из-за неуверенности в международных делах и падающих цен на жилье. Трейдеры полностью изменили свое отношение к осси, теперь они достаточно долго придерживаются бычьих настроений после рекордно высокого количества коротких позиций в июне. Как это было последние 12 месяцев, вполне вероятно, что воздух для осси на этих уровнях станет более разряженным.

Пекин взвешивает дальнейшее ослабление валюты

Пока экономика все еще не может восстановить импульс роста, политики в Китае могут позволить валюте продолжить падение в ближайшие месяцы. Согласно комментариям в сегодняшнем China Securities Journal, более слабый обменный курс частично снимет жар с монетарной политики. В момент ослабления глобального спроса и растущего давления на конкурентоспособность, экспортеры явно будут приветствовать некоторое валютное смягчение. Падение валюты также поможет стабилизировать инфляционные ожидания; некоторые китайские экономисты считают, что инфляция упала всего до 1.7% в прошлом месяце с 2.2% ранее (следующие данные CPI будут опубликованы в четверг).

Китай все еще обладает достаточной огневой мощью в резком контрасте с многими развитыми экономиками. Снижение валюты – лишь один из вариантов. Тем не менее, в год выборов в США политики должны будут действовать осторожно, чтобы не пробудить резкую оппозицию со стороны США из-за манипуляций с курсом. На этом фоне вполне неплохо, что экономика США немного растет, что подтверждают данные по зарплатным ведомостям в пятницу. Мы можем также ожидать дальнейшего снижения кредитных ставок и ослабления требований к банковским резервам в ближайшие месяцы, как и дополнительных фискальных инициатив.

ФРС сохранит настрой на смягчение

После волатильности четверга по EUR/USD что более всего бросалось в глаза, так это изначальная устойчивость единой валюты на публикацию последних данных по рынку труда США. Гораздо большая реакция была по иене, которая резко и нервно упала выше 79,0 к USD. На поверку данные оказались лучше ожиданий, общее число платежных ведомостей выросло за июль на 163 тыс., минимально выше среднего значения за 12 месяцев (155 тыс.). Уровень безработицы повысился, но минимально. Увеличение с 8,2% до 8,3% произошло по большей части за счет округления (рост был на 0,37 проц. пункта).

Мы знаем, что ФРС полностью сосредоточен на рынке труда, хотя экономика восстановила потери в общем ВВП за кредитный кризис, рынок труда остается далеко позади, находясь на 3% ниже пика 2008-го года. Более того, доля экономически активного населения (те, кто активно ищут работу) остается очень близкой к минимумам (63,7%), что не самое впечатляющее в оценке долгосрочного здоровья американской экономики. Рынок также немного недоумевает, как будет действовать ФРС, но все еще считает дальнейшие политические шаги вероятными. Банк Англии и ЕЦБ перешли на новый уровень в последние недели (или анонсировали намерение сделать это), так что и ФРС скорее всего сделает то же, как только воздействие от низких ставок и покупок облигаций начнет угасать

Рискуйте пока

Реакция доллара на пятничные payrolls была показательной, так как американская валюта сосредоточилась на бычьей реакции ценных бумаг вместо сосредоточения на падении вероятности дальнейшего QE от ФРС. Но даже с учетом того, что данные вышли сильней прогнозов, мы не считаем, что они остановят ФРС от дальнейшего смягчения с целью поддержать экономику. Рынки ввязались в схватку за риск, осси надежно обосновался выше 1,05 к доллару. Вероятность дальнейших снижений ставок минимальна после целого ряда хороших новостей из страны, которые, как минимум, должны оказать поддержку.

http://blog.fxpro.ru/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

«У нас были великие изобретения в 19 веке, которые проработали сто лет», - сказал Гордон, указывая на систему дорог и кондиционирования воздуха, как на основные. Эра интернета привела к краткому всплеску роста продуктивности. Однако многие новые изобретения не дают ничего в принципе. Хотя картина занятости выглядит немного лучше в июле с прибавлением в 163.000 в несельскохозяйственном секторе, Гордон говорит, что уровень безработицы вряд ли упадет обратно к дорецессионным уровням около 5%.

В понедельник ФРС должна опубликовать последние данные по кредитованию, важный квартальный отчет, в рамках которого ведущие управленцы коммерческих банков говорят о спросе на кредиты, а также о том, насколько охотно банки дают эти кредиты. Количество заявок на пособие по безработице – ожидаемый отчет и он может на многое повлиять.

Другие важные новости по экономике США, публикуемые на этой неделе

Не такой уж безопасный фунт

Стерлинг был среди худших на прошлой неделе, что толкает к мысли о том, что валюта больше не растет просто потому, что находится в стороне от евро. Конечно, было преувеличением вешать фунту «этикету безопасного убежища», однако тут нет сомнений в том, что валюта выиграла из-за событий в еврозоне, производительность долгового рынка отражает это. Такая позиция позволила уйти от обсуждения производительности внутренней экономики, а также влияния государственной программы жесткой экономии.

Уйти от фундаментальных вопросов все сложнее. 0.7% спада производства во втором квартале списали на одноразовые факторы (в основном на дополнительный день праздников), правительство гораздо менее склонно винить в этом внешние факторы, вроде ситуации в еврозоне. На этой неделе Банк Англии вновь выскажется после публикации очередного отчета по инфляции. Обычно Банк снижает после этого свои прогнозы для экономики и пересматривает инфляционные прогнозы в сторону роста, уровень которой и так высок. Майский отчет по инфляции на конец года пересмотрен почти на 1% против февральских данных. Как бы ни было, инфляция упала ниже ожиданий, однако Банк маловероятно спровоцирует крупный пересмотр в сторону снижения, так как некоторые показатели инфляции падают еще до начала сроков продаж и на фоне перспектив цен на продовольствие в свете низкого урожая (что уже видно).

Возможно, самым интересным событием среды станет размах, насколько широко Банк обсуждал другие политические меры. В последние месяцы протоколы показали усиление разговоров в отношении возможного сокращения ставок, тогда как Банк по-прежнему хочет увидеть результаты недавней схемы кредитования для финансирования. В данный момент рост пары EUR/GBP, вероятно, будет устойчивым, так как история с тихой гаванью теряет импульс, однако в данный момент не похоже, что что-то сможет сдвинуть стерлинговых банков с места.

Важная неделя для быков по осси

Одна из торговых черт осси – частая смена торговых направлений за относительно короткие промежутки времени. За последние два месяца осси подскочил более чем на 10% против доллара после падения на 13% за прошлые три месяца. Если смотреть на историю, то это шестой раз за последний год, когда осси переживает движение в 10% и более в обоих направлениях. До сих пор, несмотря на очевидную волатильность, осси остался в сравнительно узком диапазоне; с августа прошлого года минимум по осси составил 0.94, тогда как максимум был свыше 1.08, в процентом выражении это 15%. Идеальная стратегия на прошлый год была бы покупать на уровне 0.97 и продавать на 1.06.

Интересно то, что осси вернулся близко к максимуму этого диапазона в начале весьма важной недели. Признаки того, что снижение ставок помогло экономике, вероятно, убедит в том, что RBA решит придерживаться монетарной политики во время ночного заседания. Важное значение окажут данные по занятости в четверг; следом будет заявление по монетарной политике RBA в пятницу. Местная экономика все еще страдает из-за сильной валюты, ослабления внешнего спроса и нежелания потребителей открывать кошельки из-за неуверенности в международных делах и падающих цен на жилье. Трейдеры полностью изменили свое отношение к осси, теперь они достаточно долго придерживаются бычьих настроений после рекордно высокого количества коротких позиций в июне. Как это было последние 12 месяцев, вполне вероятно, что воздух для осси на этих уровнях станет более разряженным.

Пекин взвешивает дальнейшее ослабление валюты

Пока экономика все еще не может восстановить импульс роста, политики в Китае могут позволить валюте продолжить падение в ближайшие месяцы. Согласно комментариям в сегодняшнем China Securities Journal, более слабый обменный курс частично снимет жар с монетарной политики. В момент ослабления глобального спроса и растущего давления на конкурентоспособность, экспортеры явно будут приветствовать некоторое валютное смягчение. Падение валюты также поможет стабилизировать инфляционные ожидания; некоторые китайские экономисты считают, что инфляция упала всего до 1.7% в прошлом месяце с 2.2% ранее (следующие данные CPI будут опубликованы в четверг).

Китай все еще обладает достаточной огневой мощью в резком контрасте с многими развитыми экономиками. Снижение валюты – лишь один из вариантов. Тем не менее, в год выборов в США политики должны будут действовать осторожно, чтобы не пробудить резкую оппозицию со стороны США из-за манипуляций с курсом. На этом фоне вполне неплохо, что экономика США немного растет, что подтверждают данные по зарплатным ведомостям в пятницу. Мы можем также ожидать дальнейшего снижения кредитных ставок и ослабления требований к банковским резервам в ближайшие месяцы, как и дополнительных фискальных инициатив.

ФРС сохранит настрой на смягчение

После волатильности четверга по EUR/USD что более всего бросалось в глаза, так это изначальная устойчивость единой валюты на публикацию последних данных по рынку труда США. Гораздо большая реакция была по иене, которая резко и нервно упала выше 79,0 к USD. На поверку данные оказались лучше ожиданий, общее число платежных ведомостей выросло за июль на 163 тыс., минимально выше среднего значения за 12 месяцев (155 тыс.). Уровень безработицы повысился, но минимально. Увеличение с 8,2% до 8,3% произошло по большей части за счет округления (рост был на 0,37 проц. пункта).

Мы знаем, что ФРС полностью сосредоточен на рынке труда, хотя экономика восстановила потери в общем ВВП за кредитный кризис, рынок труда остается далеко позади, находясь на 3% ниже пика 2008-го года. Более того, доля экономически активного населения (те, кто активно ищут работу) остается очень близкой к минимумам (63,7%), что не самое впечатляющее в оценке долгосрочного здоровья американской экономики. Рынок также немного недоумевает, как будет действовать ФРС, но все еще считает дальнейшие политические шаги вероятными. Банк Англии и ЕЦБ перешли на новый уровень в последние недели (или анонсировали намерение сделать это), так что и ФРС скорее всего сделает то же, как только воздействие от низких ставок и покупок облигаций начнет угасать

Рискуйте пока

Реакция доллара на пятничные payrolls была показательной, так как американская валюта сосредоточилась на бычьей реакции ценных бумаг вместо сосредоточения на падении вероятности дальнейшего QE от ФРС. Но даже с учетом того, что данные вышли сильней прогнозов, мы не считаем, что они остановят ФРС от дальнейшего смягчения с целью поддержать экономику. Рынки ввязались в схватку за риск, осси надежно обосновался выше 1,05 к доллару. Вероятность дальнейших снижений ставок минимальна после целого ряда хороших новостей из страны, которые, как минимум, должны оказать поддержку.

/Компиляция. 6 августа. Элитный Трейдер, ELITETRADER.RU/

http://blog.fxpro.ru/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter