8 октября 2012 FxPRO

Несмотря на проигрыш в более чем фигуру с максимумов пятницы (1,3072), похоже, что евро-быки все еще контролируют направление. По крайней мере с технической стороны никаких реальных переломов еще не произошло. Повышательная линия тренда с последней недели июля, продолжает оставаться поддержкой, а единая валюта до сих пор выше всех своих важных скользящих средних. Однако те, что настроен оптимистично в отношении евро, должны быть обеспокоены тем, насколько быстро валюта провалилась ниже 1,30. Одним из объяснений оборонительного хода торгов выступает целый ряд встреч европейских министров финансов в предстоящую пару дней на фоне того, что еще столь многое нужно решить и о столь многом нужно договориться. Проблематичной остается ситуация в Греции и Испании. Скорее всего на текущих низких уровнях мы сможем увидеть покупательскую поддержку, но только потому что трейдеры и инвесторы продолжают занимать невероятно медвежьи позиции по единой валюте.

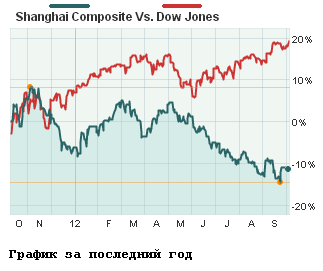

Китай снова в игре

После недельных выходных Китай на этой неделе вышел с новостями о скоромном росте PMI в сфере услуг. Исследование HSBC сентября показало рост до 54,3 с 52,0 в предыдущем месяце. В более широкой перспективе основной проблемой остается замедление китайской экономики, которая контрастирует с тем, как обстояли дела вначале финансового кризиса, когда Китай являлся самым крупным противовесом против слабости большей части развитого мира. К последнем квартале этого года Китай останется в фокусе рынков на фоне ожиданий дальнейших шагов от центробанка

Осси на канатах

Основное движение ночью было прорывом ниже 1,0268/77 по осси, где были минимумы в начале сентября и конце июля. В итоге это увело пару до трехмесячного минимума к USD, технически поставив почти лицом к лицу к паритету. Данные по рынку труда на этой неделе (выйдут в четверг) будут в центре внимания. Долгое время они были более чем хорошими, особенно в сравнении с тем давлением, которое происходит глобально, так что любые признаки застоя (безработица сейчас 5,1%) усилит давление в сторону будущих снижений ставки до конца года.

Дальнейшая нервозность Европы

И вновь мы начинаем европейскую сессию с торгов единой валюты вплотную к 1,30. Это произошло после выхода вблизи ожиданий показателей рынка труда США в пятницу, а первоначальная слабость доллара вскоре вылилась в закрытие позиций. С сегодняшнего дня начинает работать новый механизм спасения в Европе (Европейский Механизм Стабильности, ESM). Но это вторично для противостояния, которое наблюдается в настоящий момент между Испанией и европейскими чиновниками, а рынки все больше нервничают потому что Испания не движется к запросу о помощи. Как ожидается, торги сегодня будут весьма спокойными из-за выходных в Японии и США. Следующая ключевая поддержка для EUR/USD лежит на 1,2935.

Нервозность

Ситуация на рынках решительно нервозная и неустойчивая в первый день недели, что еще хуже: не хватает ликвидности в связи с праздниками в Японии и США. Этот импульс неприятия рисков помог японской иене в частности, хотя доллар также привлекал ставки. В отличие от них, евро, фунт и осси были полностью в обороне. Пара EUR/JPY сегодня упала на 1% до 101.20, тогда как GBP/JPY также опустилась более чем на 1% до 125.50. На фоне сильного покупательского интереса со стороны американских банков пара USD/JPY упала до 78.15. Оборонительный настрой давил на цены на сырье и акции – WTI упал более чем на 1% до USD 88.80. По-прежнему предстоит наблюдать за тем, сохранится ли негатив в ближайшие дни. После пятничных обнадеживающих данных по занятости в США и Канаде, были ожидания того, что спрос на риски может улучшиться на этой неделе.

Азиатские акции падали из-за ресурсного сектора

Азиатские рынки падали в понедельник на фоне падения акций ресурсных компаний, которые в свою очередь задумались о длительности монетарного смягчения после оптимистичного американского отчета по занятости, вышедшего в пятницу; инвесторы также беспокоились о финансовом благополучии Испании. Индекс Shanghai Composite потерял 0.8% после волатильного начала дня материковых фондовых рынков, вновь открывшихся после праздников Золотой Недели. Гонконгский индекс Hang Seng потерял 0.6%, южнокорейский Kospi 0.8%, австралийский S&P/ASX 200 просел на 0.4%, тайваньский Taiex на 0.9%.

Японский и американский рынки закрылись на праздники в понедельник. Производительность Азии последовала за смешанным закрытием Уолл-Стрит в пятницу после вышедших данных по занятости за месяц в США, показавших, что уровень безработицы неожиданно упал до 7.8%, что является минимумом с января 2009 года. «Создание устойчивого восстановления на рынках труда – один из основополагающих принципов программы смягчения ФРС, и позитивные данные могут означать, что QE не продлится столь долго, сколько многие надеялись», - заявил Стан Шаму, рыночный стратег IG Markets.

Инвесторы также ждут заседания министров финансов Еврогруппы на фоне неопределенности, окружающей официальный запрос о помощи Испании, а также на фоне спекуляций о том, что банкам на Кипре может потребоваться финансовая помощь.

Рынки: октябрь удивит?

Октябрь – опасный месяц для покупки акций, как-то отметил Марк Твен; стоит рассмотреть специфические риски и возможности на данный момент. Индекс S&P 500 вырос на 16.2% в этом году, однако по другим методам оценки, в которые входит рост доходов и прибыль по акциям, показатели не столь хороши. Оптимисты отмечают пятничный более позитивный американский отчет по занятости, а также производственный отчет ISM на уровне 51.5%, подтверждающий экономический рост впервые за три месяца. Пессимисты отметят то, что ВВП за второй квартал был пересмотрен с 1.7% до 1.3%, а также ссылаются на прогноз главного экономиста МВФ Оливье Бланшара о том, что глобальная экономика не восстановится до 2018 года.

Некоторые варианты по-прежнему могут оказаться вполне привлекательными. Магазины Wal-Mart весьма привлекательны, исходя из прибыли и роста дивидендов. Являясь крупнейшим бакалейщиком страны, Wal-Mart повышает ставки против ведущих конкурентов вроде Kroger и Safeway.

Нам также нравятся акции финансовых компаний, в статье на прошлой неделе говорилось о том, что Goldman Sachs может вырасти на 25% в течение следующего года. JPMorgan советует своим клиентам покупать акции Bank of America, Credit Sussie ставит на рост американских банков. Высокие ставки делаются на то, что банки вскоре увеличат дивиденды, а также на то, что стоимость акций вырастет, так как рост кредитования и качество активов – два ключевых драйвера прибыли – растут.

Банки печатают деньги, чтобы стимулировать ипотечное кредитование. Они снизили ипотечные ставки гораздо меньше, чем снизилась стоимость денег, что толкает вверх спреды, когда они продают кредиты Fannie Mae и Freddie Mac. Эндрю Гартвайт, глобальный стратег Credit Sussie, в частности, предпочитает Wells Fargo, крупнейшего ипотечного кредитора страны.

http://blog.fxpro.ru/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Китай снова в игре

После недельных выходных Китай на этой неделе вышел с новостями о скоромном росте PMI в сфере услуг. Исследование HSBC сентября показало рост до 54,3 с 52,0 в предыдущем месяце. В более широкой перспективе основной проблемой остается замедление китайской экономики, которая контрастирует с тем, как обстояли дела вначале финансового кризиса, когда Китай являлся самым крупным противовесом против слабости большей части развитого мира. К последнем квартале этого года Китай останется в фокусе рынков на фоне ожиданий дальнейших шагов от центробанка

Осси на канатах

Основное движение ночью было прорывом ниже 1,0268/77 по осси, где были минимумы в начале сентября и конце июля. В итоге это увело пару до трехмесячного минимума к USD, технически поставив почти лицом к лицу к паритету. Данные по рынку труда на этой неделе (выйдут в четверг) будут в центре внимания. Долгое время они были более чем хорошими, особенно в сравнении с тем давлением, которое происходит глобально, так что любые признаки застоя (безработица сейчас 5,1%) усилит давление в сторону будущих снижений ставки до конца года.

Дальнейшая нервозность Европы

И вновь мы начинаем европейскую сессию с торгов единой валюты вплотную к 1,30. Это произошло после выхода вблизи ожиданий показателей рынка труда США в пятницу, а первоначальная слабость доллара вскоре вылилась в закрытие позиций. С сегодняшнего дня начинает работать новый механизм спасения в Европе (Европейский Механизм Стабильности, ESM). Но это вторично для противостояния, которое наблюдается в настоящий момент между Испанией и европейскими чиновниками, а рынки все больше нервничают потому что Испания не движется к запросу о помощи. Как ожидается, торги сегодня будут весьма спокойными из-за выходных в Японии и США. Следующая ключевая поддержка для EUR/USD лежит на 1,2935.

Нервозность

Ситуация на рынках решительно нервозная и неустойчивая в первый день недели, что еще хуже: не хватает ликвидности в связи с праздниками в Японии и США. Этот импульс неприятия рисков помог японской иене в частности, хотя доллар также привлекал ставки. В отличие от них, евро, фунт и осси были полностью в обороне. Пара EUR/JPY сегодня упала на 1% до 101.20, тогда как GBP/JPY также опустилась более чем на 1% до 125.50. На фоне сильного покупательского интереса со стороны американских банков пара USD/JPY упала до 78.15. Оборонительный настрой давил на цены на сырье и акции – WTI упал более чем на 1% до USD 88.80. По-прежнему предстоит наблюдать за тем, сохранится ли негатив в ближайшие дни. После пятничных обнадеживающих данных по занятости в США и Канаде, были ожидания того, что спрос на риски может улучшиться на этой неделе.

Азиатские акции падали из-за ресурсного сектора

Азиатские рынки падали в понедельник на фоне падения акций ресурсных компаний, которые в свою очередь задумались о длительности монетарного смягчения после оптимистичного американского отчета по занятости, вышедшего в пятницу; инвесторы также беспокоились о финансовом благополучии Испании. Индекс Shanghai Composite потерял 0.8% после волатильного начала дня материковых фондовых рынков, вновь открывшихся после праздников Золотой Недели. Гонконгский индекс Hang Seng потерял 0.6%, южнокорейский Kospi 0.8%, австралийский S&P/ASX 200 просел на 0.4%, тайваньский Taiex на 0.9%.

Японский и американский рынки закрылись на праздники в понедельник. Производительность Азии последовала за смешанным закрытием Уолл-Стрит в пятницу после вышедших данных по занятости за месяц в США, показавших, что уровень безработицы неожиданно упал до 7.8%, что является минимумом с января 2009 года. «Создание устойчивого восстановления на рынках труда – один из основополагающих принципов программы смягчения ФРС, и позитивные данные могут означать, что QE не продлится столь долго, сколько многие надеялись», - заявил Стан Шаму, рыночный стратег IG Markets.

Инвесторы также ждут заседания министров финансов Еврогруппы на фоне неопределенности, окружающей официальный запрос о помощи Испании, а также на фоне спекуляций о том, что банкам на Кипре может потребоваться финансовая помощь.

Рынки: октябрь удивит?

Октябрь – опасный месяц для покупки акций, как-то отметил Марк Твен; стоит рассмотреть специфические риски и возможности на данный момент. Индекс S&P 500 вырос на 16.2% в этом году, однако по другим методам оценки, в которые входит рост доходов и прибыль по акциям, показатели не столь хороши. Оптимисты отмечают пятничный более позитивный американский отчет по занятости, а также производственный отчет ISM на уровне 51.5%, подтверждающий экономический рост впервые за три месяца. Пессимисты отметят то, что ВВП за второй квартал был пересмотрен с 1.7% до 1.3%, а также ссылаются на прогноз главного экономиста МВФ Оливье Бланшара о том, что глобальная экономика не восстановится до 2018 года.

Некоторые варианты по-прежнему могут оказаться вполне привлекательными. Магазины Wal-Mart весьма привлекательны, исходя из прибыли и роста дивидендов. Являясь крупнейшим бакалейщиком страны, Wal-Mart повышает ставки против ведущих конкурентов вроде Kroger и Safeway.

Нам также нравятся акции финансовых компаний, в статье на прошлой неделе говорилось о том, что Goldman Sachs может вырасти на 25% в течение следующего года. JPMorgan советует своим клиентам покупать акции Bank of America, Credit Sussie ставит на рост американских банков. Высокие ставки делаются на то, что банки вскоре увеличат дивиденды, а также на то, что стоимость акций вырастет, так как рост кредитования и качество активов – два ключевых драйвера прибыли – растут.

Банки печатают деньги, чтобы стимулировать ипотечное кредитование. Они снизили ипотечные ставки гораздо меньше, чем снизилась стоимость денег, что толкает вверх спреды, когда они продают кредиты Fannie Mae и Freddie Mac. Эндрю Гартвайт, глобальный стратег Credit Sussie, в частности, предпочитает Wells Fargo, крупнейшего ипотечного кредитора страны.

/Компиляция. 8 октября. Элитный Трейдер, ELITETRADER.RU/

http://blog.fxpro.ru/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter