31 января 2013 Газпромбанк | ВТБ (VTBR) | Энел Россия (ОГК-5) Клапко Андрей, Синельников Иван, Питалефф Александр, Назаров Александр, Котляров Дмитрий, Шевелева Наталья, Канин Сергей

Российский рынок акций в среду после выхода в США слабых данных о ВВП в четвертом квартале немного откатился. По итогам торгов индекс ММВБ просел до 1543,43 п. (-0,4%, днем индекс поднимался к 1560 п.), индекс РТС снизился до 1618,77 п. (-0,3%). Неожиданно продолжают рост акции Сургутнефтегаза (+1,1% обычка и более 3,7% – префа), несмотря на то, что дивиденды за 2012 год могут оказаться на 30% ниже, чем за 2011. Продолжает ралли Сбербанк (+1,2%) на больших объемах, участники рынка говорят о возможной перекладке глобальных игроков в акции российского банка из турецких бумаг, а также из ВТБ – акции этого банка упали на 3,3%, один из аутсайдеров дня. ВВП США в четвертом квартале упал на 0,1% при прогнозах роста на 1,1%. Снижение ВВП произошло на фоне максимального за 40 лет сокращения госрасходов и сжатия экспорта, лучше ожиданий оказались потребительские расходы в США (выросли в четвертом квартале на 2,2% при прогнозах роста на 2,1%). Комитет по открытым рынкам ФРС США по итогам двухдневного заседания принял решение сохранить базовую процентную ставку без изменений и подтвердил намерение продолжить выкуп долгосрочных облигаций и ипотечных бумаг на общую сумму 85 млрд долл. ежемесячно Нефть продолжает ралли, игнорируя данные по ВВП США, и превысила по цене 115 долл. за баррель Brent, здесь и остается сегодня утром.

Прогноз на сегодня: Сегодня фон умеренно негативный. В красной зоне американские фьючерсы и большинство азиатских площадок – в Японии вышли слабые данные о промпроизводстве в стране, в символическом плюсе сегодня Китай. Нас немного поддержит дорогая нефть, так что открытие мы ожидаем не сильно отличным от нуля, снижение возможно в пределах 0,2%. Из статистики можно выделить американские данные о доходах и расходах населения в 17:30 мск, а в Европе – декабрьские розничные продажи в Германии (11:00 мск) и потребительские расходы во Франции (11:45 мск).

Годовая инфляция достигла 6,9% г/г, предпринимательская уверенность в январе 2013 г. выросла – все еще нейтрально для монетарной политики

Новость: Росстат сообщил, что потребительские цены в России за неделю 22-28 января 2013 г. выросли на 0,2%, с начала месяца ИПЦ увеличился на 0,8%, годовой уровень инфляции поднялся на 0,1 п.п. до 6,9% г/г. Статистическое ведомство также информирует, что предпринимательская уверенность в январе 2013 г. выросла как в обрабатывающей промышленности (на 3,0 п.п. до минус 2,0%), так и в добывающей (на 2,0 п.п. до минус 3,0%). В сфере производства и распределения электроэнергии, газа и воды предпринимательская уверенность, напротив, ухудшилась (на 2,0 п.п. до плюс 4,0%). Комментарий: Озвученные цифры формируют достаточно смешанную макроэкономическую картину, при которой лучшей стратегией монетарной политики будет сохранение процентных ставок на текущем уровне. С одной стороны, рост потребительских цен является негативным сигналом, побуждающим ЦБ к ужесточению политики. Однако причины этого роста носят структурный характер и все еще связаны с повышением ставок акцизов. Так, за период 22-28 января 2013 г. водка подорожала еще на 0,8%, а бензин и дизтопливо – на 0,5%. При этом продолжается сезонный рост цен на плодоовощную продукцию (на 1,1%). Примечательно, что все эти товары не входят в состав базового ИПЦ, и это оставляет надежду на стабилизацию базовой инфляции на уровне 5,7% г/г. В этом случае у регулятора нет оснований для беспокойства, что рост цен поддерживается монетарными факторами. С другой стороны, усиление предпринимательской уверенности в обрабатывающих и добывающих отраслях подтверждает наличие потенциала роста экономики при текущих параметрах монетарной политики. Следовательно, снижение процентных ставок сейчас является контрпродуктивной мерой, поскольку может повысить давление на цены со стороны потребительского спроса. Мы полагаем, что возможность для смягчения денежно-кредитной политики появится, когда потенциал роста будет исчерпан, и основные макроэкономические показатели будут однозначно свидетельствовать о замедлении экономической активности при одновременном снижении инфляции, минимум, до 6,0% г/г.

Обзор валютного рынка Рубль продолжил вчера свое укрепление против доллара, однако значительно меньшими темпами, чем днем ранее. В течение торгового дня российская валюта была поддержана сильной нефтью, но после выхода статистики по ВВП США, укрепление резко затормозилась. И все же по итогам среды курс USD/RUB снизился на 0,02 руб. до 30,02 руб./долл. Бивалютная корзина выросла на 0,07 руб. до 34,84 руб. за счет евро, укрепившегося на 0,19 руб. до 40,73 руб./евро. Исходя из внутридневной динамики бивалютной корзины, можно предположить, что Банк России вчера валютных интервенций не совершал. Сегодня с утра внешний фон для российской валюты умеренно негативный, хотя котировки нефти находятся на очень высоких уровнях. Важными моментами для валютного рынка будет сегодняшняя публикация макроэкономической статистики по Германии, а также блок данных по США, которые могут поддержать настрой инвесторов

КОММЕНТАРИЙ ТРЕЙДЕРА Вчерашний день прошел под знаком напряженного ожидания заседания Комитета по открытым рынкам США, но когда Бен Бернанке взял слово, стало ясно, что ничем примечательным оно не ознаменуется. На рынке между тем немного переживали по поводу снижения ВВП американской экономики. Но евро на этом фоне, как ни странно, опять вырос. Акции же стали падать. Неплохо выступило вчера золото, зато КО США вверх не пошли – опять сюрприз. Российские акции начали день с повышением на 50 б. п., но внимание покупателей опять было сосредоточено только на Сбербанке и Сургутнефтегазе. Впрочем, рынок с самого утра чувствовал себя не лучшим образом, и вскоре здесь началась фиксация прибыли. Сильнее всех пострадали бумаги металлургического сектора и ВТБ, и если в последние четыре дня вы держали короткую позицию по последнему и длинную по Сбербанку, то могли вчера получить 12%-ный доход. Ощущение такое, что рынкам нужна передышка, чтобы «переварить» неважную макроэкономическую статистику. Пока не будет опубликована статистика по занятости в экономике США в пятницу, ралли едва ли возобновится.

ВТБ

Тикер VTBR RX

Цена 0,06 руб.

Целевая цена 0,09 руб.

Потенциал роста 52%

Рекомендация ЛУЧШЕ РЫНКА

Банк Москвы продолжает успешную работу с проблемной задолженностью

Новость: По итогам 2012 года Банку Москвы удалось вернуть свыше 110 млрд. руб из 366 млрд. руб. проблемной задолженности, «доставшейся» от предыдущего менеджмента банка. Об этом заявил вчера на брифинге заместитель президента-председателя правления ВТБ (контролирующий акционер Банка Москвы) Андрей Пучков. Напомним, что из всей суммы проблемных кредитов 150 млрд руб. приходится на предприятия, не ведущие реальной деятельности (зарезервировано 100%), а оставшаяся часть (157 млрд руб. по итогам 2010 г. – зарезервировано 30% и 99 млрд руб. по итогам 1П12 – зарезервировано 70%) относится к задолженности операционных компаний. Комментарий: Мы отмечаем несомненный успех по возврату проблемной задолженности Банка Москвы. Ввиду того, что объем возврата проблемных кредитов по итогам 1П12 составлял 90 млрд руб., во 2П12 банку удалось урегулировать кредитов еще на 20 млрд. руб. Несмотря на то, что уровень провизий по данным конкретным кредитам неизвестен, можно предположить, что столь активная работа может привести к дополнительным доходам от расформирования резервов в консолидированной отчетности ВТБ именно в 4К12 (так как в 3К12 уровень доходов по этой статье был незначителен). Это должно оказать дополнительную поддержку чистой прибыли ВТБ, которому в 4К12 необходимо заработать не меньше, чем 33 млрд руб. для достижения прошлогодних показателей по годовой чистой прибыли. Новость выглядит умеренно позитивной для акций ВТБ.

C.A.T.oil

Тикер O2C GR

Цена EUR 8,55

Целевая цена EUR 7,18

Потенциал роста -16%

Рекомендация ЛУЧШЕ РЫНКА

C.A.T.oil увеличивает предварительный объем заказов на 2013 год до 392 млн евро

Новость: C.A.T.oil обновила информацию об объеме заказов на 2013 год, который составил 392 млн евро, рост по сравнению с книгой заказов на 2012 год, объявленной в январе 2012 года, составляет 47%. Общий объем заказов, включая работы, законтрактованные на последующие годы, составляет 530 млн евро. Комментарий: Напомним, что за последние две недели компания объявила о заключении нескольких больших контрактов, включая многолетние. Обычно на начало года бывает законтрактовано около 80% от общего объема заказов на год. Так, в апреле прошлого года компания сообщала о книге заказов на уровне 287 млн евро, в то время как годовая выручка, скорее всего, превысит 340 млн евро. В этом году C.A.T.oil сообщила, что тендерная кампания проходит очень активно, и текущая книга заказов может представлять 90-95% от выручки. Консенсус-прогноз Bloomberg по выручке компании на 2013 год составляет 372 млн евро, наш прогноз чуть выше – 390 млн евро, тем не менее он ниже уже законтрактованного объема работ. Мы расцениваем вышедшие данные об объеме заказов как позитивные. Несмотря на то, что текущие котировки акций уже выше нашей целевой цены, мы подтверждаем рейтинг «ЛУЧШЕ РЫНКА», так как видим большой потенциал пересмотра наших прогнозов наверх. 30 апреля C.A.T.oil отчитается по МСФО за 2012 год

Энел ОГК-5

Тикер OGKE

Цена 1,75 руб.

Целевая цена 2,61 руб.

Потенциал роста 49%

Рекомендация ЛУЧШЕ РЫНКА

Энел ОГК-5 раскрыла операционные результаты за 2012 г.

Новость: Генерирующая компания Энел ОГК-5 по итогам 2012 г. увеличила выработку электроэнергии на 5,1% до 46,8 млрд кВт.ч. В четвертом квартале прирост составил 1,8% г/г. Продажи электроэнергии в целом по году выросли на 6% до 50,7 млрд кВт.ч.

Комментарий: Энел ОГК-5 ожидаемо увеличила выработку электроэнергии в прошлом году благодаря запуску двух ПГУ на Среднеуральской и Невинномысской ГРЭС во второй половине 2011 г. В силу высокой базы динамика в четвертом квартале заметно ниже. Отметим, что по итогам года Конаковская ГРЭС сократила производство энергии более чем на 10%. Слабой оказалась и динамика выработки электроэнергии на Рефтинской ГРЭС – единственной угольной станции ОГК-5. Наряду с новыми ПГУ – это один из наиболее прибыльных активов компании. Напомним, что ОГК-5 первой из генкомпаний завершила обязательную инвестпрограмму в рамках ДПМ, что означает сокращение инвестиций и в перспективе возможность выплаты существенных дивидендов. Впрочем, компания не дает никаких ориентиров, и в последние три года дивидендов не выплачивала.

НЛМК

Тикер NLMK LI

Цена 21,19 долл.

Целевая цена 24,60 долл

Потенциал роста 16%

Рекомендация ПО РЫНКУ

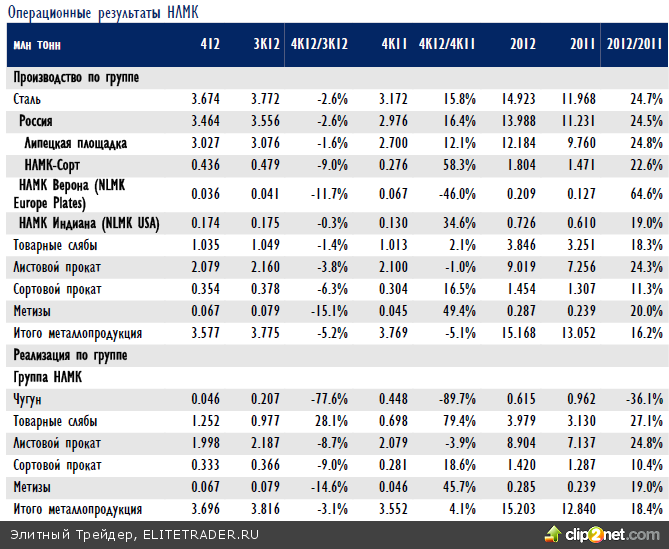

НЛМК опубликовал относительно хорошие операционные результаты за 4К12

Новость: НЛМК опубликовал операционные показатели за 4К12. Комментарий: Принимая в расчет неблагоприятную рыночную конъюнктуру, НЛМК опубликовал относительно хорошие результаты – лучше рынка в целом и значительно лучше Северстали, которая отчиталась днем ранее. Производство стали снизилось на 2,6% кв/кв по группе в 4К12 (-5% Северсталь). Продажи стальной продукции сократились на 3% кв/кв, в то время как у Северстали на 14% кв/кв (хотя с высокой базы). При этом продажи основной Липецкой площадки, привносящей главный вклад в EBITDA стального дивизиона, возросли на 7% кв/кв, что явилось позитивным моментом. Структура продаж сместилась в сторону сокращения доли продукции с относительно высокой добавленной стоимостью, что не является сюрпризом для 4К12. Европейский дивизион оставался очень слабым – продажи стальной продукции снизились на 19–20% кв/кв.

Отметим также еще один позитивный момент – продажи железорудного концентрата возросли на 27% кв/кв, что, в свою очередь, позитивно для горнодобывающего сегмента – значительного для EBITDA (около 40% в консолидированном показателе в 3К12). Рост связан с увеличением продаж третьим лицам. Дополнительным фактором роста стало восстановление продаж концентрата на Липецкой площадке после снижения в предыдущем квартале. Прогноз от компании: Выручка в 4К12 снизится на 8% кв/кв на фоне ослабления рыночной конъюнктуры и сезонного снижения продаж в конце года. Это трансформируется примерно в 2,8 млрд долл. в 4К12 (близко к нашим оценкам по выручке). Производство стали в 1К13, по предварительным оценкам, останется без изменений кв/кв. В начале 2013 г. отмечается некоторое улучшение ценовой конъюнктуры на фоне пополнения запасов готовой продукции и соответствующего роста спроса, а также увеличения цен на сырье. Видение компании в целом совпадает с нашей оценкой ситуации в 1Кв13. Подводя итог и принимая в расчет рыночную конъюнктуру и сезонность, результаты НЛМК являются, на наш взгляд, позитивными.

Polymetal

Тикер POLY

Цена 1088 GBp

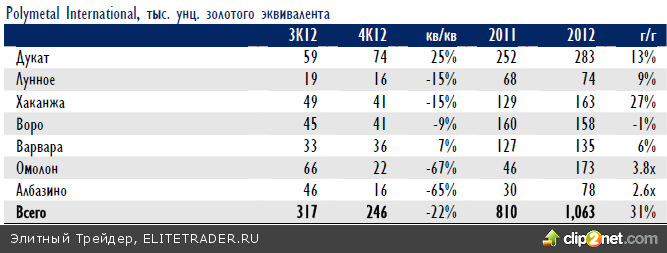

Операционные результаты Polymetal за 4К12: цифры в рамках ожиданий. Рост в 2013 г. составит 13% г/г

Новость: Золотодобывающая компания Polymetal International опубликовала операционные результаты за 4К12 и 2012 год. Комментарий: Годовые результаты оказались на 1% выше ранее объявленных планов (1050 тыс. унций). Выручка компании в 2012 году увеличилась на 40% г/г до 1,8 млрд долл. В 4К12 общий объем производства снизился на 22% кв/кв до 246 тыс. унций золотого эквивалента. Наиболее заметное сокращение объемов выпуска продукции зафиксировано на Омолонском и Албазинском ГМК (67% и 65% соответственно). Снижение на Омолоне обусловлено уменьшением содержания золота в руде с поступающих близлежащих месторождений. Производство концентрата на Албазино сохранилось на уровне 3К12, однако погодные условия не позволили компании отправить произведенный объем для переработки в Китай. Более того, в 4К12 компания столкнулась с техническими трудностями по эксплуатации Амурского ГМК, которые не позволяют вывести его на проектную мощность. Это также повлияло на объемы производства на Албазинском промышленном узле, который по плану должен был показать выход продукции на уровне 100 тыс. унций золота в 2012 году. В 2013 году компания планирует добыть 1,2 млн унций (+13% г/г). Согласно стратегии, основной вклад в рост производства должен приходиться на месторождения Албазино, Майское и Дукат. В то же время менеджмент, оценивая производственные риски, замечает, что, возможно, общее производство в 2013 году будет на 5% ниже заявленного объема по причине задержкой вывода Амурского ГМК на проектную мощность. Компания подтвердила сроки запуска ГОКа на Майском в апреле 2013 года. Общий объем инвестиций в 2013 году оценивается в 300 млн долл, что существенно выше ранее объявленной цифры – 210 млн долл. Удельные затраты производства ожидаются в размере 700-725 долл. на унцию золотого эквивалента. Напомним, что по итогам 1П12 удельные затраты составляли 691 долл. Мы полагаем, что информация о производственных результатах будет оказывать нейтральное влияние на котировки, поскольку они совпадают с ранее объявленными планами компании.

Polyus Gold

Тикер PGIL LN

Цена 225,5 GBp

Polyus Gold, возможно, продает 4 золоторудных актива. Первоначальная оценка выглядит достаточно высокой

Новость: По сообщениям различных информационных источников, Polyus Gold International рассматривает возможность продажи части своих золоторудных активов. В число выставляемых месторождений входят: Куранах (Якутия) с запасами по JORC в 1,7 млн унций и ресурсами 6,9 млн унций, Нежданинское (Якутия) с запасами по В1+С1+С2 в 20 млн унций, Дегдеканское (Магаданская область) с запасами по С1+С2 в 3 млн унций, Бамское (Амурская область) с запасами С1+С2 в 3,5 млн унций. По предварительной оценке, общая сумма активов может составить около 2,2 млрд долл. Менеджмент компании пока воздерживается от комментариев. Комментарий: По нашей оценке, стоимость добывающих активов компании с их доказанной геологической базой по международным стандартам аудита сейчас оценивается по коэффициенту EV/ресурсы в размере 96 долл./унция. Озвученная информация по возможной стоимости четырех месторождений предполагает, что их ресурсы оценены по коэффициенту EV/ресурсы в размере 66 долл./унция. При этом в список выставляемых активов входит только одно действующее предприятие – Куранахское месторождение, а остальные три актива находятся в стадии геологической разведки. В этой связи мы полагаем, что сумма в 2,2 млрд. долл. выглядит достаточно высокой для данной совокупности активов. Мы будем следить за дальнейшим развитием событий

http://www.gazprombank.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Прогноз на сегодня: Сегодня фон умеренно негативный. В красной зоне американские фьючерсы и большинство азиатских площадок – в Японии вышли слабые данные о промпроизводстве в стране, в символическом плюсе сегодня Китай. Нас немного поддержит дорогая нефть, так что открытие мы ожидаем не сильно отличным от нуля, снижение возможно в пределах 0,2%. Из статистики можно выделить американские данные о доходах и расходах населения в 17:30 мск, а в Европе – декабрьские розничные продажи в Германии (11:00 мск) и потребительские расходы во Франции (11:45 мск).

Годовая инфляция достигла 6,9% г/г, предпринимательская уверенность в январе 2013 г. выросла – все еще нейтрально для монетарной политики

Новость: Росстат сообщил, что потребительские цены в России за неделю 22-28 января 2013 г. выросли на 0,2%, с начала месяца ИПЦ увеличился на 0,8%, годовой уровень инфляции поднялся на 0,1 п.п. до 6,9% г/г. Статистическое ведомство также информирует, что предпринимательская уверенность в январе 2013 г. выросла как в обрабатывающей промышленности (на 3,0 п.п. до минус 2,0%), так и в добывающей (на 2,0 п.п. до минус 3,0%). В сфере производства и распределения электроэнергии, газа и воды предпринимательская уверенность, напротив, ухудшилась (на 2,0 п.п. до плюс 4,0%). Комментарий: Озвученные цифры формируют достаточно смешанную макроэкономическую картину, при которой лучшей стратегией монетарной политики будет сохранение процентных ставок на текущем уровне. С одной стороны, рост потребительских цен является негативным сигналом, побуждающим ЦБ к ужесточению политики. Однако причины этого роста носят структурный характер и все еще связаны с повышением ставок акцизов. Так, за период 22-28 января 2013 г. водка подорожала еще на 0,8%, а бензин и дизтопливо – на 0,5%. При этом продолжается сезонный рост цен на плодоовощную продукцию (на 1,1%). Примечательно, что все эти товары не входят в состав базового ИПЦ, и это оставляет надежду на стабилизацию базовой инфляции на уровне 5,7% г/г. В этом случае у регулятора нет оснований для беспокойства, что рост цен поддерживается монетарными факторами. С другой стороны, усиление предпринимательской уверенности в обрабатывающих и добывающих отраслях подтверждает наличие потенциала роста экономики при текущих параметрах монетарной политики. Следовательно, снижение процентных ставок сейчас является контрпродуктивной мерой, поскольку может повысить давление на цены со стороны потребительского спроса. Мы полагаем, что возможность для смягчения денежно-кредитной политики появится, когда потенциал роста будет исчерпан, и основные макроэкономические показатели будут однозначно свидетельствовать о замедлении экономической активности при одновременном снижении инфляции, минимум, до 6,0% г/г.

Обзор валютного рынка Рубль продолжил вчера свое укрепление против доллара, однако значительно меньшими темпами, чем днем ранее. В течение торгового дня российская валюта была поддержана сильной нефтью, но после выхода статистики по ВВП США, укрепление резко затормозилась. И все же по итогам среды курс USD/RUB снизился на 0,02 руб. до 30,02 руб./долл. Бивалютная корзина выросла на 0,07 руб. до 34,84 руб. за счет евро, укрепившегося на 0,19 руб. до 40,73 руб./евро. Исходя из внутридневной динамики бивалютной корзины, можно предположить, что Банк России вчера валютных интервенций не совершал. Сегодня с утра внешний фон для российской валюты умеренно негативный, хотя котировки нефти находятся на очень высоких уровнях. Важными моментами для валютного рынка будет сегодняшняя публикация макроэкономической статистики по Германии, а также блок данных по США, которые могут поддержать настрой инвесторов

КОММЕНТАРИЙ ТРЕЙДЕРА Вчерашний день прошел под знаком напряженного ожидания заседания Комитета по открытым рынкам США, но когда Бен Бернанке взял слово, стало ясно, что ничем примечательным оно не ознаменуется. На рынке между тем немного переживали по поводу снижения ВВП американской экономики. Но евро на этом фоне, как ни странно, опять вырос. Акции же стали падать. Неплохо выступило вчера золото, зато КО США вверх не пошли – опять сюрприз. Российские акции начали день с повышением на 50 б. п., но внимание покупателей опять было сосредоточено только на Сбербанке и Сургутнефтегазе. Впрочем, рынок с самого утра чувствовал себя не лучшим образом, и вскоре здесь началась фиксация прибыли. Сильнее всех пострадали бумаги металлургического сектора и ВТБ, и если в последние четыре дня вы держали короткую позицию по последнему и длинную по Сбербанку, то могли вчера получить 12%-ный доход. Ощущение такое, что рынкам нужна передышка, чтобы «переварить» неважную макроэкономическую статистику. Пока не будет опубликована статистика по занятости в экономике США в пятницу, ралли едва ли возобновится.

ВТБ

Тикер VTBR RX

Цена 0,06 руб.

Целевая цена 0,09 руб.

Потенциал роста 52%

Рекомендация ЛУЧШЕ РЫНКА

Банк Москвы продолжает успешную работу с проблемной задолженностью

Новость: По итогам 2012 года Банку Москвы удалось вернуть свыше 110 млрд. руб из 366 млрд. руб. проблемной задолженности, «доставшейся» от предыдущего менеджмента банка. Об этом заявил вчера на брифинге заместитель президента-председателя правления ВТБ (контролирующий акционер Банка Москвы) Андрей Пучков. Напомним, что из всей суммы проблемных кредитов 150 млрд руб. приходится на предприятия, не ведущие реальной деятельности (зарезервировано 100%), а оставшаяся часть (157 млрд руб. по итогам 2010 г. – зарезервировано 30% и 99 млрд руб. по итогам 1П12 – зарезервировано 70%) относится к задолженности операционных компаний. Комментарий: Мы отмечаем несомненный успех по возврату проблемной задолженности Банка Москвы. Ввиду того, что объем возврата проблемных кредитов по итогам 1П12 составлял 90 млрд руб., во 2П12 банку удалось урегулировать кредитов еще на 20 млрд. руб. Несмотря на то, что уровень провизий по данным конкретным кредитам неизвестен, можно предположить, что столь активная работа может привести к дополнительным доходам от расформирования резервов в консолидированной отчетности ВТБ именно в 4К12 (так как в 3К12 уровень доходов по этой статье был незначителен). Это должно оказать дополнительную поддержку чистой прибыли ВТБ, которому в 4К12 необходимо заработать не меньше, чем 33 млрд руб. для достижения прошлогодних показателей по годовой чистой прибыли. Новость выглядит умеренно позитивной для акций ВТБ.

C.A.T.oil

Тикер O2C GR

Цена EUR 8,55

Целевая цена EUR 7,18

Потенциал роста -16%

Рекомендация ЛУЧШЕ РЫНКА

C.A.T.oil увеличивает предварительный объем заказов на 2013 год до 392 млн евро

Новость: C.A.T.oil обновила информацию об объеме заказов на 2013 год, который составил 392 млн евро, рост по сравнению с книгой заказов на 2012 год, объявленной в январе 2012 года, составляет 47%. Общий объем заказов, включая работы, законтрактованные на последующие годы, составляет 530 млн евро. Комментарий: Напомним, что за последние две недели компания объявила о заключении нескольких больших контрактов, включая многолетние. Обычно на начало года бывает законтрактовано около 80% от общего объема заказов на год. Так, в апреле прошлого года компания сообщала о книге заказов на уровне 287 млн евро, в то время как годовая выручка, скорее всего, превысит 340 млн евро. В этом году C.A.T.oil сообщила, что тендерная кампания проходит очень активно, и текущая книга заказов может представлять 90-95% от выручки. Консенсус-прогноз Bloomberg по выручке компании на 2013 год составляет 372 млн евро, наш прогноз чуть выше – 390 млн евро, тем не менее он ниже уже законтрактованного объема работ. Мы расцениваем вышедшие данные об объеме заказов как позитивные. Несмотря на то, что текущие котировки акций уже выше нашей целевой цены, мы подтверждаем рейтинг «ЛУЧШЕ РЫНКА», так как видим большой потенциал пересмотра наших прогнозов наверх. 30 апреля C.A.T.oil отчитается по МСФО за 2012 год

Энел ОГК-5

Тикер OGKE

Цена 1,75 руб.

Целевая цена 2,61 руб.

Потенциал роста 49%

Рекомендация ЛУЧШЕ РЫНКА

Энел ОГК-5 раскрыла операционные результаты за 2012 г.

Новость: Генерирующая компания Энел ОГК-5 по итогам 2012 г. увеличила выработку электроэнергии на 5,1% до 46,8 млрд кВт.ч. В четвертом квартале прирост составил 1,8% г/г. Продажи электроэнергии в целом по году выросли на 6% до 50,7 млрд кВт.ч.

Комментарий: Энел ОГК-5 ожидаемо увеличила выработку электроэнергии в прошлом году благодаря запуску двух ПГУ на Среднеуральской и Невинномысской ГРЭС во второй половине 2011 г. В силу высокой базы динамика в четвертом квартале заметно ниже. Отметим, что по итогам года Конаковская ГРЭС сократила производство энергии более чем на 10%. Слабой оказалась и динамика выработки электроэнергии на Рефтинской ГРЭС – единственной угольной станции ОГК-5. Наряду с новыми ПГУ – это один из наиболее прибыльных активов компании. Напомним, что ОГК-5 первой из генкомпаний завершила обязательную инвестпрограмму в рамках ДПМ, что означает сокращение инвестиций и в перспективе возможность выплаты существенных дивидендов. Впрочем, компания не дает никаких ориентиров, и в последние три года дивидендов не выплачивала.

НЛМК

Тикер NLMK LI

Цена 21,19 долл.

Целевая цена 24,60 долл

Потенциал роста 16%

Рекомендация ПО РЫНКУ

НЛМК опубликовал относительно хорошие операционные результаты за 4К12

Новость: НЛМК опубликовал операционные показатели за 4К12. Комментарий: Принимая в расчет неблагоприятную рыночную конъюнктуру, НЛМК опубликовал относительно хорошие результаты – лучше рынка в целом и значительно лучше Северстали, которая отчиталась днем ранее. Производство стали снизилось на 2,6% кв/кв по группе в 4К12 (-5% Северсталь). Продажи стальной продукции сократились на 3% кв/кв, в то время как у Северстали на 14% кв/кв (хотя с высокой базы). При этом продажи основной Липецкой площадки, привносящей главный вклад в EBITDA стального дивизиона, возросли на 7% кв/кв, что явилось позитивным моментом. Структура продаж сместилась в сторону сокращения доли продукции с относительно высокой добавленной стоимостью, что не является сюрпризом для 4К12. Европейский дивизион оставался очень слабым – продажи стальной продукции снизились на 19–20% кв/кв.

Отметим также еще один позитивный момент – продажи железорудного концентрата возросли на 27% кв/кв, что, в свою очередь, позитивно для горнодобывающего сегмента – значительного для EBITDA (около 40% в консолидированном показателе в 3К12). Рост связан с увеличением продаж третьим лицам. Дополнительным фактором роста стало восстановление продаж концентрата на Липецкой площадке после снижения в предыдущем квартале. Прогноз от компании: Выручка в 4К12 снизится на 8% кв/кв на фоне ослабления рыночной конъюнктуры и сезонного снижения продаж в конце года. Это трансформируется примерно в 2,8 млрд долл. в 4К12 (близко к нашим оценкам по выручке). Производство стали в 1К13, по предварительным оценкам, останется без изменений кв/кв. В начале 2013 г. отмечается некоторое улучшение ценовой конъюнктуры на фоне пополнения запасов готовой продукции и соответствующего роста спроса, а также увеличения цен на сырье. Видение компании в целом совпадает с нашей оценкой ситуации в 1Кв13. Подводя итог и принимая в расчет рыночную конъюнктуру и сезонность, результаты НЛМК являются, на наш взгляд, позитивными.

Polymetal

Тикер POLY

Цена 1088 GBp

Операционные результаты Polymetal за 4К12: цифры в рамках ожиданий. Рост в 2013 г. составит 13% г/г

Новость: Золотодобывающая компания Polymetal International опубликовала операционные результаты за 4К12 и 2012 год. Комментарий: Годовые результаты оказались на 1% выше ранее объявленных планов (1050 тыс. унций). Выручка компании в 2012 году увеличилась на 40% г/г до 1,8 млрд долл. В 4К12 общий объем производства снизился на 22% кв/кв до 246 тыс. унций золотого эквивалента. Наиболее заметное сокращение объемов выпуска продукции зафиксировано на Омолонском и Албазинском ГМК (67% и 65% соответственно). Снижение на Омолоне обусловлено уменьшением содержания золота в руде с поступающих близлежащих месторождений. Производство концентрата на Албазино сохранилось на уровне 3К12, однако погодные условия не позволили компании отправить произведенный объем для переработки в Китай. Более того, в 4К12 компания столкнулась с техническими трудностями по эксплуатации Амурского ГМК, которые не позволяют вывести его на проектную мощность. Это также повлияло на объемы производства на Албазинском промышленном узле, который по плану должен был показать выход продукции на уровне 100 тыс. унций золота в 2012 году. В 2013 году компания планирует добыть 1,2 млн унций (+13% г/г). Согласно стратегии, основной вклад в рост производства должен приходиться на месторождения Албазино, Майское и Дукат. В то же время менеджмент, оценивая производственные риски, замечает, что, возможно, общее производство в 2013 году будет на 5% ниже заявленного объема по причине задержкой вывода Амурского ГМК на проектную мощность. Компания подтвердила сроки запуска ГОКа на Майском в апреле 2013 года. Общий объем инвестиций в 2013 году оценивается в 300 млн долл, что существенно выше ранее объявленной цифры – 210 млн долл. Удельные затраты производства ожидаются в размере 700-725 долл. на унцию золотого эквивалента. Напомним, что по итогам 1П12 удельные затраты составляли 691 долл. Мы полагаем, что информация о производственных результатах будет оказывать нейтральное влияние на котировки, поскольку они совпадают с ранее объявленными планами компании.

Polyus Gold

Тикер PGIL LN

Цена 225,5 GBp

Polyus Gold, возможно, продает 4 золоторудных актива. Первоначальная оценка выглядит достаточно высокой

Новость: По сообщениям различных информационных источников, Polyus Gold International рассматривает возможность продажи части своих золоторудных активов. В число выставляемых месторождений входят: Куранах (Якутия) с запасами по JORC в 1,7 млн унций и ресурсами 6,9 млн унций, Нежданинское (Якутия) с запасами по В1+С1+С2 в 20 млн унций, Дегдеканское (Магаданская область) с запасами по С1+С2 в 3 млн унций, Бамское (Амурская область) с запасами С1+С2 в 3,5 млн унций. По предварительной оценке, общая сумма активов может составить около 2,2 млрд долл. Менеджмент компании пока воздерживается от комментариев. Комментарий: По нашей оценке, стоимость добывающих активов компании с их доказанной геологической базой по международным стандартам аудита сейчас оценивается по коэффициенту EV/ресурсы в размере 96 долл./унция. Озвученная информация по возможной стоимости четырех месторождений предполагает, что их ресурсы оценены по коэффициенту EV/ресурсы в размере 66 долл./унция. При этом в список выставляемых активов входит только одно действующее предприятие – Куранахское месторождение, а остальные три актива находятся в стадии геологической разведки. В этой связи мы полагаем, что сумма в 2,2 млрд. долл. выглядит достаточно высокой для данной совокупности активов. Мы будем следить за дальнейшим развитием событий

/Элитный Трейдер, ELITETRADER.RU/

http://www.gazprombank.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter