4 марта 2013 Газпромбанк | Nord Gold | Северсталь Клапко Андрей, Синельников Иван, Питалефф Александр, Назаров Александр, Шевелева Наталья, Канин Сергей, Васин Сергей

Российский рынок закрыл неделю «ударным» снижением, опустившись к уровню начала года на фоне наступления секвестра бюджета в США с 1 марта. По итогам торгов в пятницу индекс ММВБ снизился до 1473,54 п. (-0,8%), индекс РТС – до 1509,8 п. (-1,6%). За неделю индекс ММВБ потерял 1,5%, индекс РТС – 2,7%, падение отмечается четвертую неделю подряд. Лучше рынка вновь торговались акции Ростелекома (+1,6%) – инвесторы продолжают отыгрывать продажу 10,7%-го пакета Константина Малофеева Аркадию Ротенбергу. Акции Мегафона (+3,4%) достигли максимумов года на фоне сильных финансовых результатов компании. Между тем «отдуваться» пришлось наиболее ликвидным фишкам: акции Сбербанка (-1,4%) и Газпрома (-1,9%) были хуже рынка. Главным фактором давления на мировых площадках выступил секвестр госрасходов в США, наступивший 1 марта после того, как американские политики не смогли договориться об альтернативных законопроектах. Тем не менее именно рынку США удалось закрыть пятницу и неделю в зеленой зоне – индекс Dow Jones достиг очередного максимума. Инвесторы позитивно восприняли данные о росте расходов населения, а также увеличение расходов на строительство. На рынке нефти продолжаются продажи. Апрельский фьючерс на нефть Brent опустился ниже 110,5 долл. за баррель (-0,9%).

Прогноз на сегодня: Сегодня с утра фон выглядит не слишком радужно. Снижаются американские фьючерсы. Азиатские площадки торгуются преимущественно в красной зоне на фоне шагов правительства Китая по охлаждению местного рынка недвижимости. Подрастает лишь рынок Японии на сохраняющихся ставках стимулирования экономики. Утро начнется для нашего рынка, скорее всего, с умеренных продаж. Ввиду отсутствия важной статистики характер торгов, видимо, опять будет спокойным.

Обзор валютного рынка Слабая статистика по еврозоне и Великобритании в пятницу способствовала умеренному ослаблению рубля. Не добавила оптимизма и публикация данных по личным доходам в США. В итоге курс USD/RUB прибавил 0,14 руб. до 30,70 руб./долл., а бивалютная корзина выросла на 0,05 руб. до 34,87 руб., оставшись в пределах «нейтрального» диапазона валютного коридора ЦБ. Оборот торгов по валютной паре USD/RUB в секции с расчетами «завтра» составил 4,1 млрд долл., что на 0,7 млрд долл. больше, чем в четверг.

КОММЕНТАРИЙ ТРЕЙДЕРА Чем больше перемен, тем меньше изменений. Просто удивительно, как активные рынки остаются активными, а вялые – вялыми. Американские акции, несмотря на проблемы с бюджетом в США и не лучшие макроэкономические показатели, по-прежнему пользуются хорошим спросом. То же наблюдается в Великобритании и Японии. Но не на прочих ведущих рынках, где ощущается усталость и наблюдаются либо распродажи, либо отсутствие достаточного спроса (за исключением Австралии). Еще больше поражает то, что эти рынки буквально «стирают» эффект от недавнего роста доллара, восстановления рынка облигаций и снижения цен на драгоценные металлы. Трудно представить себе ралли на развивающихся рынках, если начнется коррекция в США. ММВБ и РТС с начала года отступают. Но еще большую тревогу вызывает динамика российских металлургических акций, которые за последние шесть недель опустились в среднем на 15%. И это после и без того неудачного 2012 года! И сейчас сектор, похоже, готовится проверить на прочность прошлогодние минимумы. Даже Сбербанк утратил былую силу. Правда, лучше стал выглядеть ВТБ: в иные дни он растет при неплохом обороте. Российский рынок сейчас привлекателен только для краткосрочной игры, даже очень краткосрочной. Пятничные торги показали, что любители длинных позиций нервничают и чувствуют себя неуверенно. Короче говоря, российскому рынку нужен реальный стимул, причем явно не из США. Это должен быть внутренний фактор роста.

Среднесуточная добыча нефти в России в феврале 2013 г. незначительно снизилась

Новость: Согласно предварительным данным ЦДУ ТЭК, среднесуточная добыча нефти в России в феврале 2013 г. снизилась на 0,1% к уровню предыдущего месяца – до 10,46 млн барр./сут. Эффект на компании: Как мы и ожидали, крупные нефтяные компании показали разнонаправленную динамику добычи. Общероссийская добыча жидких углеводородов остается на высоком уровне благодаря Роснефти (+2,8% г/г) и добыче газового конденсата Газпрома (+12,1%). Лукойл впервые за 5 месяцев снизил добычу до менее чем 1,7 млн баррелей в сутки, компании могут потребоваться серьезные меры, чтобы удержать добычу на уровне прошлого года. Падение добычи ТНК-ВР замедлилось – после -2,2% г/г в январе, – компании удалось стабилизировать добычу. Напомним, в ходе телефонной конференции по результатам отчетности за 4К12 компания сказала, что во второй половине этого года рассчитывает на увеличение добычи.

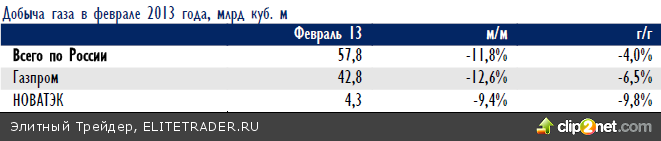

Добыча газа в России в феврале 2013 г. – ничего особенного, снова падение

Новость: Согласно предварительным данным ЦДУ ТЭК, добыча газа в феврале 2013 г. в России снизилась на 12% м/м, падение к уровню годичной давности составило 4% – до 57,8 млрд куб. м. Эффект на компании: Стоит помнить о том, что в прошлом феврале было 29 дней, или на 4% больше, чем в текущем, таким образом, добыча газа осталась неизменной в суточном сопоставлении. Газпром в феврале 2013 г. уменьшил добычу по сравнению с февралем 2012 г. на 6,5% – до 42,8 млрд куб. м. Как мы и ожидали, после позитивного начала года февраль оказался не очень хорошим, в результате по итогам двух месяцев у компании уже есть небольшое падение добычи к уровню годичной давности, тогда как прогнозируется ее рост. Холодное начало марта должно помочь Газпрому. Добыча НОВАТЭКа указана в этом году без доли в зависимых компаниях, напомним, руководство компании прогнозировало рост добычи в 2013 году на уровне 2012 года (около 7%). С учетом долей, по нашим расчетам, добыча выросла в феврале на 9% г/г.

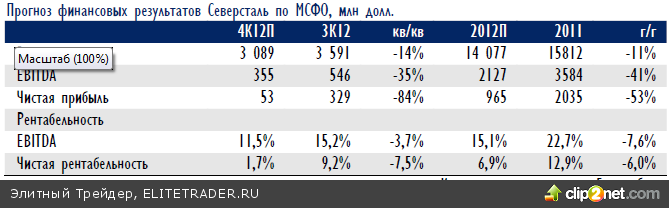

Северсталь: прогноз финансовых результатов (МСФО) за 4К12: ожидаем слабых показателей

Тикер SVST LI

Цена 10,97 долл.

Целевая цена 16,90 долл.

Потенциал роста 54%

Рекомендация ЛУЧШЕ РЫНКА

Новость: Завтра Северсталь первой из российских стальных компаний опубликует финансовые результаты по МСФО за 4К12. Эффект на компанию: На фоне падения продаж стальной продукции на 14% кв/кв и снижения цен на большую часть сортамента мы ожидаем резкого снижения выручки Северстали с 3,6 млрд долл. в 3К12 до 3,1 млрд долл. в 4К12. Отметим, что при этом группе удалось сохранить долю высокоприбыльной продукции в структуре продаж неизменной по сравнению с предыдущим кварталом, что несколько сгладило негативную динамику продаж. По нашим ожиданиям, ввиду слабых операционных результатов EBITDA группы снизится на 35% кв/кв, EBITDA рентабельность составит всего 11,5% в 4К12 по сравнению с 15,2% в 3К12. Мы полагаем, что наибольший вклад в падение EBITDA внесли стальные активы (около 70% от общего снижения показателя), что, соответственно, объясняется очень резким сокращением объемов продаж как для Северсталь-Россия, так и для Северсталь-SNA. Отметим, что такое снижение продаж, помимо сезонности, частично объяснялось высокой базой предыдущего квартала, и ремонтными работами. Мы полагаем, что 4К12 был худшим для компании, и ждем в дальнейшем улучшения показателей. В частности, на днях Северсталь сообщила, что российский дивизион сформировал портфель заказов на март и максимально загрузил прокатные мощности, при этом он сформирован из наиболее маржинальных продуктов. В феврале ЧерМК повысил стоимость горячекатаного проката с поставкой в марте на 2%, холоднокатаного – на 3%. Основное внимание рынка будет сосредоточено на комментариях менеджмента относительно ситуации на рынке. Эффект на акции: Мы полагаем, что финансовые результаты могут оказать негативное давление на акции компании в краткосрочной перспективе. Тем не менее после публикации операционных результатов в конце января данные показатели в значительной степени ожидаемы.

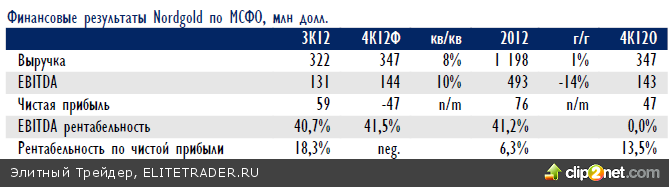

Nordgold отчиталась за 4К12 по МСФО: в рамках ожиданий. Нейтрально

Тикер NORD LI

Цена 4,05 долл.

Целевая цена 6,60 долл.

Потенциал роста 63%

Рекомендация ЛУЧШЕ РЫНКА

Новость: Золотодобывающая компания Nordgold опубликовала финансовые результаты за 4К12 и весь 2012 год. Эффект на компанию: Выручка компании совпала с ранее объявленным прогнозом менеджмента (+8% кв/кв). Удельные затраты производства остались практически неизменными (+0.8% кв/кв, до 844 долл./унц.). EBITDA увеличилась на 10% кв/кв, а рентабельность составила 41,5% против 40,8% в 3К12. Компания зафиксировала чистый убыток в 4К12 в связи с переоценкой активов и запасов. Чистый долг на конец 2012 года составил 680 млн долл. Показатель «Чистый долг/EBITDA» – 1,4x. Динамика затрат на рудниках была смешанной. Отметим, что на LEFA (самый большой актив по объемам производства) себестоимость снизилась впервые за четыре последних квартала - на 6% кв/кв до 1196 долл./унц. Мы ожидаем дальнейшего снижения благодаря предпринятым мерам по оптимизации производства в 2012 году. Наибольшим разочарованием стал рост затрат на Бурятзолото, где себестоимость увеличилась на 28% кв/кв до 1001 долл./унц. из-за ухудшения качества руды. Мы полагаем, что негативный эффект ограничен незначительной (13%) долей в общем объеме затрат по компании и снижением издержек на других месторождениях. Компания подтвердила производственные планы на 2013 г. в диапазоне от 770 до 850 тыс. унций (+7-19% г/г), а также ожидания по добыче в 2013 на Биссе (100 тыс. унций) и запуску в 4К13 месторождения Гросс.

Эффект на акции: Результаты совпали с нашими ожиданиями по выручке и EBITDA. Более того, рыночный консенсус оказался близок к фактическим данным. Nordgold остается, по нашему мнению, недооцененной компанией. В настоящее время она торгуется с коэффициентом EV/EBITDA 2,4х на 2014 г., в то время как зарубежные аналоги – на уровне 5,0х, а «российские» Polymetal и Polyus Gold c коэффициентами 5,2 и 5,3. Мы сохраняем нашу рекомендацию по акциям Nordgold «ЛУЧШЕ РЫНКА»

Утверждена оценка Ростелекома. Позитивно как для обыкновенных, так и для привилегированных бумаг

Ростелеком ао

Тикер RTKM RX

Цена 124,96 руб.

Целевая цена 153,00 руб.

Потенциал роста 22%

Рекомендация ЛУЧШЕ РЫНКА

Ростелеком ап

Тикер RTKMP RX

Цена 91,0 руб.

Целевая цена 107,0 руб.

Потенциал роста 18%

Рекомендация ЛУЧШЕ РЫНКА

Новость: По сведениям газеты «Ведомости», в минувшую пятницу у вице- премьера Аркадия Дворковича состоялось совещание, посвященное заключительному этапу реформы Ростелекома – его объединению со своим крупнейшим акционером Связьинвестом. На совещании утвердили стоимость обыкновенной акции Ростелекома для целей реорганизации на уровне 136,05 руб. за обыкновенную акцию, что предполагает премию в 9,6% к текущей цене закрытия. Сведений об оценке привилегированных акций компании озвучено не было. Эффект на компанию: Озвученная оценка может служить ориентиром для цены выкупа акций у несогласных с реорганизацией акционеров. Однако отметим, что она может быть ниже приведенной оценки, так как Ростелеком заинтересован в завершении реорганизации, то есть количество предъявивших к выкупу акции инвесторов должно быть минимально. Тем не менее оценка обыкновенных акций, скорее всего, не опустится ниже текущих уровней. Оценка привилегированных акций для выкупа несогласных может быть равна цене обыкновенных. Так это было сделано при первом этапе реорганизации при объединении всех региональных операторов связи. Однако вполне возможен и дисконт до 25% к обыкновенным акциям – исторический дисконт между двумя классами акций Ростелекома Эффект на акции: Новость об утверждении цены с премией к рынку безусловно положительна для обыкновенных акций, однако сдерживающим фактором здесь остается отсутствие данных об оценке обыкновенных акций для целей выкупа несогласных акционеров, которая может быть ниже объявленной. Отдельно стоит отметить привилегированные бумаги компании, которые торгуются сейчас с 37%-ным дисконтом к обыкновенным акциям и, на наш взгляд, сейчас являются наиболее привлекательными для инвестиций. Хотя оценки озвучено не было, диапазон от 100 до 109 руб. за одну акцию нам представляется вполне вероятным.

http://www.gazprombank.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Прогноз на сегодня: Сегодня с утра фон выглядит не слишком радужно. Снижаются американские фьючерсы. Азиатские площадки торгуются преимущественно в красной зоне на фоне шагов правительства Китая по охлаждению местного рынка недвижимости. Подрастает лишь рынок Японии на сохраняющихся ставках стимулирования экономики. Утро начнется для нашего рынка, скорее всего, с умеренных продаж. Ввиду отсутствия важной статистики характер торгов, видимо, опять будет спокойным.

Обзор валютного рынка Слабая статистика по еврозоне и Великобритании в пятницу способствовала умеренному ослаблению рубля. Не добавила оптимизма и публикация данных по личным доходам в США. В итоге курс USD/RUB прибавил 0,14 руб. до 30,70 руб./долл., а бивалютная корзина выросла на 0,05 руб. до 34,87 руб., оставшись в пределах «нейтрального» диапазона валютного коридора ЦБ. Оборот торгов по валютной паре USD/RUB в секции с расчетами «завтра» составил 4,1 млрд долл., что на 0,7 млрд долл. больше, чем в четверг.

КОММЕНТАРИЙ ТРЕЙДЕРА Чем больше перемен, тем меньше изменений. Просто удивительно, как активные рынки остаются активными, а вялые – вялыми. Американские акции, несмотря на проблемы с бюджетом в США и не лучшие макроэкономические показатели, по-прежнему пользуются хорошим спросом. То же наблюдается в Великобритании и Японии. Но не на прочих ведущих рынках, где ощущается усталость и наблюдаются либо распродажи, либо отсутствие достаточного спроса (за исключением Австралии). Еще больше поражает то, что эти рынки буквально «стирают» эффект от недавнего роста доллара, восстановления рынка облигаций и снижения цен на драгоценные металлы. Трудно представить себе ралли на развивающихся рынках, если начнется коррекция в США. ММВБ и РТС с начала года отступают. Но еще большую тревогу вызывает динамика российских металлургических акций, которые за последние шесть недель опустились в среднем на 15%. И это после и без того неудачного 2012 года! И сейчас сектор, похоже, готовится проверить на прочность прошлогодние минимумы. Даже Сбербанк утратил былую силу. Правда, лучше стал выглядеть ВТБ: в иные дни он растет при неплохом обороте. Российский рынок сейчас привлекателен только для краткосрочной игры, даже очень краткосрочной. Пятничные торги показали, что любители длинных позиций нервничают и чувствуют себя неуверенно. Короче говоря, российскому рынку нужен реальный стимул, причем явно не из США. Это должен быть внутренний фактор роста.

Среднесуточная добыча нефти в России в феврале 2013 г. незначительно снизилась

Новость: Согласно предварительным данным ЦДУ ТЭК, среднесуточная добыча нефти в России в феврале 2013 г. снизилась на 0,1% к уровню предыдущего месяца – до 10,46 млн барр./сут. Эффект на компании: Как мы и ожидали, крупные нефтяные компании показали разнонаправленную динамику добычи. Общероссийская добыча жидких углеводородов остается на высоком уровне благодаря Роснефти (+2,8% г/г) и добыче газового конденсата Газпрома (+12,1%). Лукойл впервые за 5 месяцев снизил добычу до менее чем 1,7 млн баррелей в сутки, компании могут потребоваться серьезные меры, чтобы удержать добычу на уровне прошлого года. Падение добычи ТНК-ВР замедлилось – после -2,2% г/г в январе, – компании удалось стабилизировать добычу. Напомним, в ходе телефонной конференции по результатам отчетности за 4К12 компания сказала, что во второй половине этого года рассчитывает на увеличение добычи.

Добыча газа в России в феврале 2013 г. – ничего особенного, снова падение

Новость: Согласно предварительным данным ЦДУ ТЭК, добыча газа в феврале 2013 г. в России снизилась на 12% м/м, падение к уровню годичной давности составило 4% – до 57,8 млрд куб. м. Эффект на компании: Стоит помнить о том, что в прошлом феврале было 29 дней, или на 4% больше, чем в текущем, таким образом, добыча газа осталась неизменной в суточном сопоставлении. Газпром в феврале 2013 г. уменьшил добычу по сравнению с февралем 2012 г. на 6,5% – до 42,8 млрд куб. м. Как мы и ожидали, после позитивного начала года февраль оказался не очень хорошим, в результате по итогам двух месяцев у компании уже есть небольшое падение добычи к уровню годичной давности, тогда как прогнозируется ее рост. Холодное начало марта должно помочь Газпрому. Добыча НОВАТЭКа указана в этом году без доли в зависимых компаниях, напомним, руководство компании прогнозировало рост добычи в 2013 году на уровне 2012 года (около 7%). С учетом долей, по нашим расчетам, добыча выросла в феврале на 9% г/г.

Северсталь: прогноз финансовых результатов (МСФО) за 4К12: ожидаем слабых показателей

Тикер SVST LI

Цена 10,97 долл.

Целевая цена 16,90 долл.

Потенциал роста 54%

Рекомендация ЛУЧШЕ РЫНКА

Новость: Завтра Северсталь первой из российских стальных компаний опубликует финансовые результаты по МСФО за 4К12. Эффект на компанию: На фоне падения продаж стальной продукции на 14% кв/кв и снижения цен на большую часть сортамента мы ожидаем резкого снижения выручки Северстали с 3,6 млрд долл. в 3К12 до 3,1 млрд долл. в 4К12. Отметим, что при этом группе удалось сохранить долю высокоприбыльной продукции в структуре продаж неизменной по сравнению с предыдущим кварталом, что несколько сгладило негативную динамику продаж. По нашим ожиданиям, ввиду слабых операционных результатов EBITDA группы снизится на 35% кв/кв, EBITDA рентабельность составит всего 11,5% в 4К12 по сравнению с 15,2% в 3К12. Мы полагаем, что наибольший вклад в падение EBITDA внесли стальные активы (около 70% от общего снижения показателя), что, соответственно, объясняется очень резким сокращением объемов продаж как для Северсталь-Россия, так и для Северсталь-SNA. Отметим, что такое снижение продаж, помимо сезонности, частично объяснялось высокой базой предыдущего квартала, и ремонтными работами. Мы полагаем, что 4К12 был худшим для компании, и ждем в дальнейшем улучшения показателей. В частности, на днях Северсталь сообщила, что российский дивизион сформировал портфель заказов на март и максимально загрузил прокатные мощности, при этом он сформирован из наиболее маржинальных продуктов. В феврале ЧерМК повысил стоимость горячекатаного проката с поставкой в марте на 2%, холоднокатаного – на 3%. Основное внимание рынка будет сосредоточено на комментариях менеджмента относительно ситуации на рынке. Эффект на акции: Мы полагаем, что финансовые результаты могут оказать негативное давление на акции компании в краткосрочной перспективе. Тем не менее после публикации операционных результатов в конце января данные показатели в значительной степени ожидаемы.

Nordgold отчиталась за 4К12 по МСФО: в рамках ожиданий. Нейтрально

Тикер NORD LI

Цена 4,05 долл.

Целевая цена 6,60 долл.

Потенциал роста 63%

Рекомендация ЛУЧШЕ РЫНКА

Новость: Золотодобывающая компания Nordgold опубликовала финансовые результаты за 4К12 и весь 2012 год. Эффект на компанию: Выручка компании совпала с ранее объявленным прогнозом менеджмента (+8% кв/кв). Удельные затраты производства остались практически неизменными (+0.8% кв/кв, до 844 долл./унц.). EBITDA увеличилась на 10% кв/кв, а рентабельность составила 41,5% против 40,8% в 3К12. Компания зафиксировала чистый убыток в 4К12 в связи с переоценкой активов и запасов. Чистый долг на конец 2012 года составил 680 млн долл. Показатель «Чистый долг/EBITDA» – 1,4x. Динамика затрат на рудниках была смешанной. Отметим, что на LEFA (самый большой актив по объемам производства) себестоимость снизилась впервые за четыре последних квартала - на 6% кв/кв до 1196 долл./унц. Мы ожидаем дальнейшего снижения благодаря предпринятым мерам по оптимизации производства в 2012 году. Наибольшим разочарованием стал рост затрат на Бурятзолото, где себестоимость увеличилась на 28% кв/кв до 1001 долл./унц. из-за ухудшения качества руды. Мы полагаем, что негативный эффект ограничен незначительной (13%) долей в общем объеме затрат по компании и снижением издержек на других месторождениях. Компания подтвердила производственные планы на 2013 г. в диапазоне от 770 до 850 тыс. унций (+7-19% г/г), а также ожидания по добыче в 2013 на Биссе (100 тыс. унций) и запуску в 4К13 месторождения Гросс.

Эффект на акции: Результаты совпали с нашими ожиданиями по выручке и EBITDA. Более того, рыночный консенсус оказался близок к фактическим данным. Nordgold остается, по нашему мнению, недооцененной компанией. В настоящее время она торгуется с коэффициентом EV/EBITDA 2,4х на 2014 г., в то время как зарубежные аналоги – на уровне 5,0х, а «российские» Polymetal и Polyus Gold c коэффициентами 5,2 и 5,3. Мы сохраняем нашу рекомендацию по акциям Nordgold «ЛУЧШЕ РЫНКА»

Утверждена оценка Ростелекома. Позитивно как для обыкновенных, так и для привилегированных бумаг

Ростелеком ао

Тикер RTKM RX

Цена 124,96 руб.

Целевая цена 153,00 руб.

Потенциал роста 22%

Рекомендация ЛУЧШЕ РЫНКА

Ростелеком ап

Тикер RTKMP RX

Цена 91,0 руб.

Целевая цена 107,0 руб.

Потенциал роста 18%

Рекомендация ЛУЧШЕ РЫНКА

Новость: По сведениям газеты «Ведомости», в минувшую пятницу у вице- премьера Аркадия Дворковича состоялось совещание, посвященное заключительному этапу реформы Ростелекома – его объединению со своим крупнейшим акционером Связьинвестом. На совещании утвердили стоимость обыкновенной акции Ростелекома для целей реорганизации на уровне 136,05 руб. за обыкновенную акцию, что предполагает премию в 9,6% к текущей цене закрытия. Сведений об оценке привилегированных акций компании озвучено не было. Эффект на компанию: Озвученная оценка может служить ориентиром для цены выкупа акций у несогласных с реорганизацией акционеров. Однако отметим, что она может быть ниже приведенной оценки, так как Ростелеком заинтересован в завершении реорганизации, то есть количество предъявивших к выкупу акции инвесторов должно быть минимально. Тем не менее оценка обыкновенных акций, скорее всего, не опустится ниже текущих уровней. Оценка привилегированных акций для выкупа несогласных может быть равна цене обыкновенных. Так это было сделано при первом этапе реорганизации при объединении всех региональных операторов связи. Однако вполне возможен и дисконт до 25% к обыкновенным акциям – исторический дисконт между двумя классами акций Ростелекома Эффект на акции: Новость об утверждении цены с премией к рынку безусловно положительна для обыкновенных акций, однако сдерживающим фактором здесь остается отсутствие данных об оценке обыкновенных акций для целей выкупа несогласных акционеров, которая может быть ниже объявленной. Отдельно стоит отметить привилегированные бумаги компании, которые торгуются сейчас с 37%-ным дисконтом к обыкновенным акциям и, на наш взгляд, сейчас являются наиболее привлекательными для инвестиций. Хотя оценки озвучено не было, диапазон от 100 до 109 руб. за одну акцию нам представляется вполне вероятным.

/Элитный Трейдер, ELITETRADER.RU/

http://www.gazprombank.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter