20 марта 2013 Газпромбанк | Лукойл Клапко Андрей, Синельников Иван, Питалефф Александр, Хромушин Иван, Васин Сергей

Российский рынок вчера практически в одиночку продолжил пике, откатившись на годовые минимумы и игнорируя хорошие статданные и в целом нейтральную динамику западных площадок. По итогам торгов индекс ММВБ составил 1449,2 п. (-0,9%), индекс РТС – 1478,82 п. (-1%). Хуже рынка вновь были акции банков, которые остаются под давлением неопределенности ситуации на Кипре: ВТБ (-1,7%), Сбербанк (-0,7%). Не удержался и лидер последних дней – Газпром (-1,3%). С другой стороны, лучше рынка выглядели «префы» Сбербанка (+0,4%) по мере приближения отсечки по дивидендам, а также защитные бумаги Ростелекома (+0,03%). Важнейшим фактором для рынков уже два дня подряд остается «подвешенная» ситуация с введением налога на депозиты на Кипре. Вчера законопроект был отклонен парламентом, новое заседание должно состояться в четверг. Между тем хорошая статистика с западных площадок вчера несколько поддержала рынки. Индекс доверия ZEW к экономике Германии в марте обновил максимум за 3 года, статистика о новостройках в США оказалась также лучше ожиданий. Рынок США закрыл вчерашнюю сессию смешанной динамикой. Вновь выигрышно смотрится индекс Dow, закрывшийся в символическом плюсе, а вот индекс широкого рынка S&P500 продолжает медленно сползать вниз (-0,2%), отдаляясь от исторических максимумов. Рынок нефти находится под влиянием слабого евро. Майский контракт на сорт Brent просел ниже 108 долл. за баррель

Прогноз на сегодня: Внешний фон смешанный, подрастают азиатские рынки во главе с Китаем, в зеленой зоне также фьючерсы на нефть, но фьючерсы на американские индексы снижаются. При этом азиатский оптимизм вряд ли передастся российскому рынку, открытие которого вновь, по нашим оценкам, начнется с продаж (снижение на 0,2-0,4%). Ключевое событие дня – заседание ФРС по учетной ставке, его итоги станут известны уже после закрытия рынка. В 19:00 мск выйдут в свет предварительные данные по потребительскому доверию еврозоны за март

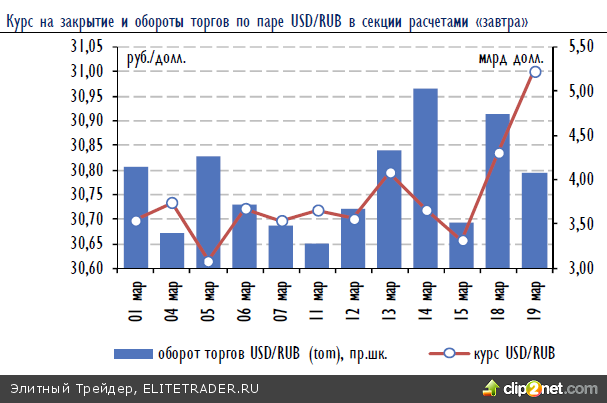

Обзор валютного рынка Накал страстей вокруг Кипра дал очередной толчок девальвации рубля. В течение дня курс российской валюты был достаточно стабилен, однако к закрытию торгов рубль снова обвалился на очередных негативных новостях с Кипра. Курс USD/RUB преодолел психологически важную отметку в 31,0 руб., прибавив за день 0,17 руб. Бивалютная корзина подорожала на 0,13 руб. до 35,02 руб. Вероятно, «кипрский кризис» продолжит оказывать давление на валютный рынок. Однако у российского рубля появляется внутренний фактор поддержки, связанный с уплатой налогов

КОММЕНТАРИЙ ТРЕЙДЕРА Вчерашняя торговая сессия выдалась турбулентной, но без четкого тренда. Под вечер рынок, казалось, стабилизировался, но буквально за 20 минут до закрытия стало известно, что министр финансов Кипра подал в отставку, и акции упали до минимумов – индекс ММВБ опустился ниже 1450 п. И опять пострадали банки: ВТБ за последние два дня упал уже на 8%. Несладко пришлось и горнодобывающему сектору. После того, как Goldman понизил рейтинг BHP и RIO, металлургический индекс ММВБ опять подошел к минимальной за последние три с половиной года отметке. Рынки действительно перешли в «безрисковый» режим из-за ситуации на Кипре. Доходность германских облигаций достигла самых низких годовых значений. То же самое можно сказать о евро и цене на Brent. Долларовый индекс DXY на момент закрытия находился на 8-месячном пике, оказывая тем самым давление на большинство сырьевых товаров за исключением золота. Сегодня динамика рынка, как я полагаю, опять будет зависеть от событий на Кипре. Чем дольше продлится эта история, тем, вероятно, сильнее будет давление на котировки, несмотря на весьма скромный размер суммы, фигурирующей в «кипрском деле». Если принудительная продажа заставит банки «капитулировать», их следует покупать

Эксперимент по введению налога на дополнительный доход (НДД) может быть проведен в 2014 г. на ряде месторождений Башнефти и Лукойла. Нейтрально

Башнефть ао

Тикер BANE

Цена 2013,4 руб.

Целевая цена 74,9 долл./

2309 руб.

Потенциал роста 15%

Рекомендация ПО РЫНКУ

Башнефть ап

Тикер BANEP

Цена 1391,8 руб.

Целевая цена 60 долл./

1850 руб.

Потенциал роста 33%

Рекомендация ЛУЧШЕ РЫНКА

Новость: По данным Ведомостей, министр энергетики РФ Александр Новак заявил, что методология НДД может быть разработана до конца текущего года, тестирование будет начато в 2014 г. на ряде месторождений Башнефти и Лукойла. Основной принцип НДД – зависимость уровня налога от рентабельности месторождения. Соответственно, НДД дает более низкие ставки для сложных месторождений с более высокими затратами на разработку по сравнению со средними по отрасли, улучшая экономические показатели части данных проектов и делая возможным вовлечение их в разработку. Ранее представители Башнефти и Лукойла заявляли о возможности тестирования НДД на зрелых месторождениях Башнефти в Башкирии и Имилорском месторождении – Лукойла соответственно. Эффект на компанию: Введение НДД будет способствовать вовлечению в разработку дополнительных объемов ресурсов и улучшению показателей ряда разрабатываемых проектов, рентабельность которых находится вблизи минимальных значений, допустимых политиками компаний. Количественно эффект на компании на данном этапе оценить сложно, ясность может появиться после утверждения методики расчета НДД. Эффект на акции: Мы рассматриваем вышедшие новости как в целом позитивные, вместе с тем в связи с отсутствием на данном этапе принципиального решения о проведении эксперимента, неопределенностью относительно методики расчета НДД, а также количеством месторождений компаний, подпадающих под проведение эксперимента, пока мы не ожидаем существенного влияния вышедших новостей на акции Лукойла и Башнефти

Действие льготы по экспортной пошлине для месторождения им. Корчагина на Каспии может быть приостановлено с 1 апреля. Умеренно негативно

Лукойл

Тикер LKOH

Цена 1939,2 руб.

Целевая цена 87,7 долл.

Потенциал роста 39,4%

Рекомендация ЛУЧШЕ РЫНКА

Новость: По сообщению представителя Лукойла, действие льготы по экспортной пошлине для месторождения им. Корчагина на Каспии может быть приостановлено с 1 апреля в связи с разработкой новой системы льгот для шельфовых проектов. Эффект на компанию: На шельфовом месторождении им. Корчагина на Каспии добывается менее 2% нефти компании, месторождение пользуется льготами по НДПИ и экспортным пошлинам. Эффект от отмены льгот может превысить 250 млн долл.в год. Мы не исключаем, что через некоторое время льготы будут восстановлены. Эффект на акции: До выяснения ситуации вышедшие новости могут оказать определенное давление на акции компании.

МТС: финансовая отчетность за 4К12 и 2012 год по US GAAP. Ожидаемо сильные результаты. Нейтрально для стоимости акций

МТС

Тикер MBT US

Цена 20,40 долл.

Целевая цена 32,00 долл.

Потенциал роста 57%

Рекомендация ЛУЧШЕ РЫНКА

Новость: Компания МТС отчиталась за 4К12 и весь 2012 год по US GAAP. Консолидированная выручка выросла 6,2% г/г до 3,2 млрд долл. в 4К12. За полный год – на 0,9% г/г до 12,4 млрд долл. Отметим, что годовые результаты пострадали от девальвации рубля в 2012 году. Консолидированная OIBDA в 4К12 выросла на 0,5% г/г до 1,3 млрд долл., а ее рентабельность снизилась на 2,3 п.п. за тот же период – до 40,7%. Годовая OIBDA прибавила 3,0% г/г и достигла 5,3 млрд долл. При этом рентабельность OIBDA за год составила 42,6% (+0,9 п.п.). Чистая прибыль компании в 4К12 выросла на 28% г/г (в основном из-за курсовых разниц) до 547 млн долл. За весь 2012 год – сократилась на 30% г/г до 1,0 млрд долл. Компания озвучила обновленные прогнозы на 2013-2015гг. Ожидания роста выручки остались прежними – 5-7% в год в местной валюте, а рентабельность OIBDA должна составить порядка 41%. Единственное изменение по сравнению с предыдущими прогнозами – уровень капитальных вложений. В этом периоде он должен составить 18-19% вместо 15-18% прогнозируемых ранее. Эффект на компанию: В целом результаты компании сильные, но без особых сюрпризов. Выручка от сотовой связи в России увеличилась на 9% г/г в рублях до 283,6 млрд руб. в 2012 году. Для сравнения, Мегафон показал 12% рост к уровню годичной давности, а Вымпелком – всего 4% г/г в рублях за тот же период. В среднем за 2012 год Показатель ARPU сотовой связи в России вырос на 9% г/г до 297 руб. в мес., а MOU – на 13% г/г до 304 минут в мес. Результаты соответствовали ожиданиям. Выручка от фиксированной связи компании МТС увеличилась на 6% г/г до 61,8 млрд руб. Важно отметить что российский фиксированный бизнес Вымпелкома вырос всего на 0,4% г/г в рублях. То есть МТС показывает лучшую динамику. Мегафон не раскрывает данных по фиксированному бизнесу. Сокращение чистой прибыли компании на 30,2% г/г в 2012 году было результатом списания активов, потерянных компанией в Узбекистане. Без учета этого списания чистая прибыль компании показала рост на 38,2% г/г до 2,0 млрд долл. Чистый долг МТС сохранился практически без изменений на уровне 6,8 млрд долл. При этом соотношение чистого долга к OIBDA также осталось прежним – 1,3х, что далеко от критических уровней. Эффект на акции: Мы ожидаем нейтральной реакции рынка на результаты, так как никаких серьезных сюрпризов в отчетности не было

http://www.gazprombank.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Прогноз на сегодня: Внешний фон смешанный, подрастают азиатские рынки во главе с Китаем, в зеленой зоне также фьючерсы на нефть, но фьючерсы на американские индексы снижаются. При этом азиатский оптимизм вряд ли передастся российскому рынку, открытие которого вновь, по нашим оценкам, начнется с продаж (снижение на 0,2-0,4%). Ключевое событие дня – заседание ФРС по учетной ставке, его итоги станут известны уже после закрытия рынка. В 19:00 мск выйдут в свет предварительные данные по потребительскому доверию еврозоны за март

Обзор валютного рынка Накал страстей вокруг Кипра дал очередной толчок девальвации рубля. В течение дня курс российской валюты был достаточно стабилен, однако к закрытию торгов рубль снова обвалился на очередных негативных новостях с Кипра. Курс USD/RUB преодолел психологически важную отметку в 31,0 руб., прибавив за день 0,17 руб. Бивалютная корзина подорожала на 0,13 руб. до 35,02 руб. Вероятно, «кипрский кризис» продолжит оказывать давление на валютный рынок. Однако у российского рубля появляется внутренний фактор поддержки, связанный с уплатой налогов

КОММЕНТАРИЙ ТРЕЙДЕРА Вчерашняя торговая сессия выдалась турбулентной, но без четкого тренда. Под вечер рынок, казалось, стабилизировался, но буквально за 20 минут до закрытия стало известно, что министр финансов Кипра подал в отставку, и акции упали до минимумов – индекс ММВБ опустился ниже 1450 п. И опять пострадали банки: ВТБ за последние два дня упал уже на 8%. Несладко пришлось и горнодобывающему сектору. После того, как Goldman понизил рейтинг BHP и RIO, металлургический индекс ММВБ опять подошел к минимальной за последние три с половиной года отметке. Рынки действительно перешли в «безрисковый» режим из-за ситуации на Кипре. Доходность германских облигаций достигла самых низких годовых значений. То же самое можно сказать о евро и цене на Brent. Долларовый индекс DXY на момент закрытия находился на 8-месячном пике, оказывая тем самым давление на большинство сырьевых товаров за исключением золота. Сегодня динамика рынка, как я полагаю, опять будет зависеть от событий на Кипре. Чем дольше продлится эта история, тем, вероятно, сильнее будет давление на котировки, несмотря на весьма скромный размер суммы, фигурирующей в «кипрском деле». Если принудительная продажа заставит банки «капитулировать», их следует покупать

Эксперимент по введению налога на дополнительный доход (НДД) может быть проведен в 2014 г. на ряде месторождений Башнефти и Лукойла. Нейтрально

Башнефть ао

Тикер BANE

Цена 2013,4 руб.

Целевая цена 74,9 долл./

2309 руб.

Потенциал роста 15%

Рекомендация ПО РЫНКУ

Башнефть ап

Тикер BANEP

Цена 1391,8 руб.

Целевая цена 60 долл./

1850 руб.

Потенциал роста 33%

Рекомендация ЛУЧШЕ РЫНКА

Новость: По данным Ведомостей, министр энергетики РФ Александр Новак заявил, что методология НДД может быть разработана до конца текущего года, тестирование будет начато в 2014 г. на ряде месторождений Башнефти и Лукойла. Основной принцип НДД – зависимость уровня налога от рентабельности месторождения. Соответственно, НДД дает более низкие ставки для сложных месторождений с более высокими затратами на разработку по сравнению со средними по отрасли, улучшая экономические показатели части данных проектов и делая возможным вовлечение их в разработку. Ранее представители Башнефти и Лукойла заявляли о возможности тестирования НДД на зрелых месторождениях Башнефти в Башкирии и Имилорском месторождении – Лукойла соответственно. Эффект на компанию: Введение НДД будет способствовать вовлечению в разработку дополнительных объемов ресурсов и улучшению показателей ряда разрабатываемых проектов, рентабельность которых находится вблизи минимальных значений, допустимых политиками компаний. Количественно эффект на компании на данном этапе оценить сложно, ясность может появиться после утверждения методики расчета НДД. Эффект на акции: Мы рассматриваем вышедшие новости как в целом позитивные, вместе с тем в связи с отсутствием на данном этапе принципиального решения о проведении эксперимента, неопределенностью относительно методики расчета НДД, а также количеством месторождений компаний, подпадающих под проведение эксперимента, пока мы не ожидаем существенного влияния вышедших новостей на акции Лукойла и Башнефти

Действие льготы по экспортной пошлине для месторождения им. Корчагина на Каспии может быть приостановлено с 1 апреля. Умеренно негативно

Лукойл

Тикер LKOH

Цена 1939,2 руб.

Целевая цена 87,7 долл.

Потенциал роста 39,4%

Рекомендация ЛУЧШЕ РЫНКА

Новость: По сообщению представителя Лукойла, действие льготы по экспортной пошлине для месторождения им. Корчагина на Каспии может быть приостановлено с 1 апреля в связи с разработкой новой системы льгот для шельфовых проектов. Эффект на компанию: На шельфовом месторождении им. Корчагина на Каспии добывается менее 2% нефти компании, месторождение пользуется льготами по НДПИ и экспортным пошлинам. Эффект от отмены льгот может превысить 250 млн долл.в год. Мы не исключаем, что через некоторое время льготы будут восстановлены. Эффект на акции: До выяснения ситуации вышедшие новости могут оказать определенное давление на акции компании.

МТС: финансовая отчетность за 4К12 и 2012 год по US GAAP. Ожидаемо сильные результаты. Нейтрально для стоимости акций

МТС

Тикер MBT US

Цена 20,40 долл.

Целевая цена 32,00 долл.

Потенциал роста 57%

Рекомендация ЛУЧШЕ РЫНКА

Новость: Компания МТС отчиталась за 4К12 и весь 2012 год по US GAAP. Консолидированная выручка выросла 6,2% г/г до 3,2 млрд долл. в 4К12. За полный год – на 0,9% г/г до 12,4 млрд долл. Отметим, что годовые результаты пострадали от девальвации рубля в 2012 году. Консолидированная OIBDA в 4К12 выросла на 0,5% г/г до 1,3 млрд долл., а ее рентабельность снизилась на 2,3 п.п. за тот же период – до 40,7%. Годовая OIBDA прибавила 3,0% г/г и достигла 5,3 млрд долл. При этом рентабельность OIBDA за год составила 42,6% (+0,9 п.п.). Чистая прибыль компании в 4К12 выросла на 28% г/г (в основном из-за курсовых разниц) до 547 млн долл. За весь 2012 год – сократилась на 30% г/г до 1,0 млрд долл. Компания озвучила обновленные прогнозы на 2013-2015гг. Ожидания роста выручки остались прежними – 5-7% в год в местной валюте, а рентабельность OIBDA должна составить порядка 41%. Единственное изменение по сравнению с предыдущими прогнозами – уровень капитальных вложений. В этом периоде он должен составить 18-19% вместо 15-18% прогнозируемых ранее. Эффект на компанию: В целом результаты компании сильные, но без особых сюрпризов. Выручка от сотовой связи в России увеличилась на 9% г/г в рублях до 283,6 млрд руб. в 2012 году. Для сравнения, Мегафон показал 12% рост к уровню годичной давности, а Вымпелком – всего 4% г/г в рублях за тот же период. В среднем за 2012 год Показатель ARPU сотовой связи в России вырос на 9% г/г до 297 руб. в мес., а MOU – на 13% г/г до 304 минут в мес. Результаты соответствовали ожиданиям. Выручка от фиксированной связи компании МТС увеличилась на 6% г/г до 61,8 млрд руб. Важно отметить что российский фиксированный бизнес Вымпелкома вырос всего на 0,4% г/г в рублях. То есть МТС показывает лучшую динамику. Мегафон не раскрывает данных по фиксированному бизнесу. Сокращение чистой прибыли компании на 30,2% г/г в 2012 году было результатом списания активов, потерянных компанией в Узбекистане. Без учета этого списания чистая прибыль компании показала рост на 38,2% г/г до 2,0 млрд долл. Чистый долг МТС сохранился практически без изменений на уровне 6,8 млрд долл. При этом соотношение чистого долга к OIBDA также осталось прежним – 1,3х, что далеко от критических уровней. Эффект на акции: Мы ожидаем нейтральной реакции рынка на результаты, так как никаких серьезных сюрпризов в отчетности не было

/Элитный Трейдер, ELITETRADER.RU/

http://www.gazprombank.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter