16 апреля 2013 Газпромбанк | ОГК-2 | ОАО "Газпром нефть" Назаров Александр, Тулинов Юрий, Питалефф Александр, Хромушин Иван, Котляров Дмитрий, Шевелева Наталья

Российский рынок акций в понедельник обновил минимум индекса ММВБ с июня 2012 года на фоне отката мировых площадок и нефти, поводом была слабая статистика из Китая и США, при этом хороший квартальный отчет банка Citigroup не смог улучшить ситуацию. По итогам торгов индекс ММВБ упал до 1359,69 п. (-1,9%) – это минимум на закрытие с 28 июня 2012 года, индекс РТС – до 1366,53 п. (-2,8%). Светлым пятном были акции Газпром нефти (+1%) на новостях о размере дивидендов, акции выстрелили на 6 рублей наверх за минуту торгов и закрылись в плюсе. О том, кто был хуже рынка, похоже, и писать больше не нужно – энергетика и металлы. Распродажи шли по всему миру. Американские фондовые индексы в понедельник упали на 1,8-2,4% после публикации слабых данных о росте ВВП Китая, вызвавшей резкий спад на сырьевых рынках. Снижение всех трех основных индикаторов по итогам прошедших торгов стало самым значительным с 7 ноября 2012 года. После достижения на прошлой неделе исторических максимумов многие ожидают коррекции на американских рынках, и если за их ростом мы не следовали, то вот упасть вслед за ними можем вполне. Нефть продолжает падать, июньский фьючерс Brent вчера уверенно пробил 100 долл. за баррель вниз, и сегодня утром пытается отскочить от отметки 98. Нужно отметить, что и сорт Urals впервые с июня 2012 года стоит меньше 100 долларов за баррель.

Прогноз на сегодня: Сегодня снова можем увидеть красные экраны. Азиатские рынки и не думают останавливать падение, ниже вчерашнего закрытия нефть. Отскок демонстрируют американские площадки, причем неплохой, но мы, пожалуй, утратили с ними корреляцию. Мы можем открыться в небольшом плюсе, если удар примет на себя рубль, но серьезного роста ожидать не стоит. В 13:00 мск исследовательский институт ZEW опубликует индекс доверия инвесторов и аналитиков к экономике Германии в апреле. В 15:30 мск отчитается за 1К13 Goldman Sachs. Затем выйдет большой блок статистики из США – данные о динамике потребительских цен в марте в 16:30 мск, данные о строительстве домов в марте в это же время и данные о промпроизводстве в марте в 17:15 мск

Валютный рынок: существенная просадка рубля В условиях новой волны негатива на финансовых рынках и дальнейшего снижения цен на нефть российскому рублю вчера не удалось удержаться от просадки. На ММВБ национальная валюта потеряла сразу 38 коп. против доллара (до 31,47 руб.) и 37 коп. против корзины (35,76 руб.), снова оказавшись в зоне валютных интервенций Банка России (корзина дороже 35,65 руб.). Заметим, что на фоне других валют EM вчерашняя просадка рубля против доллара (1,0%) была не самой существенной – для примера, бразильский реал потерял 1,6%, мексиканский песо – 1,7%.

Все ниже, ниже и ниже… Закончился еще один черный день на российском рынке. И опять котировки падали без оборотов (если не считать Лукойла и Газпрома) – уже третий день подряд. Впрочем, вчера для распродажи была хоть какая-то причина: падение цен на сырьевых рынках. Страдают как драгоценные, так и промышленные металлы, не говоря уже о нефти. Возможно, причиной тому стали вчерашние данные о ВВП Китая, однако лихорадить эти рынки начало еще раньше. Опять больше всего не повезло вчера энергетическим и металлургическим акциям. Кроме того, Лукойл продемонстрировал самое глубокое падение с начала года. А сколько бумаг оказалось по итогам дня на минимумах за последние четыре года – мы и со счета сбились. И только НОВАТЭК – единственная из «голубых фишек», которая по какой-то неведомой причине уже неделю, а то и дольше уверенно держит оборону. Между тем активно распродаются японская иена и американские акции, и российский рынок вновь становится уязвимым. Индекс РТС за последние три дня опустился на 7%, почти не предпринимая попыток к росту в течение дня. Что касается ММВБ, то остается только надеяться, что продавцы сделают передышку на отметке в 1 350 п. В противном случае этот индекс может молниеносно просесть до 1 300 п.

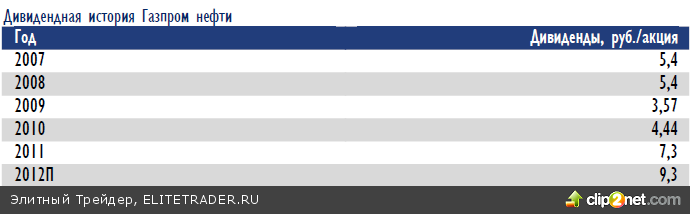

Совет директоров Газпром нефти рекомендовал дивиденды за 2012 г. в размере 9,3 руб. на акцию. Позитивно

Тикер SIBN

Цена 128,7 руб.

Новость: Совет директоров Газпром нефти рекомендовал дивиденды на 2012 г. в размере 9,3 руб. на акцию. Дивиденды рассчитаны как 25% от чистой прибыли по МСФО против 22% годом ранее. Закрытие реестра состоится 23 апреля 2013 г. (конец операционного дня), собрание акционеров – 7 июня

Эффект на компанию: Миноритарии Газпром нефти являются одним из ключевых бенефициаров процесса консолидации нефтяных активов Газпрома на балансе Газпром нефти. Мы полагаем, что сочетание успешно реализуемой интенсивной стратегии развития, высоких дивидендов (дивидендная доходность по итогам 2012 г. составит около 7,2%, что выводит компанию в лидеры среди российских ВИНК по дивидендной доходности обыкновенных акций) и привлекательных показателей оцененности может заставить ряд участников рынка постепенно пересмотреть свой взгляд на Газпром нефть, несмотря на относительно низкий размер акций в свободном обращении и невысокую ликвидность. Менеджмент Газпром нефти ранее говорил о намерении перейти на выплату 25% чистой прибыли по МСФО в виде дивидендов, однако предполагалось, что это произойдет одновременно с Газпромом – по итогам 2014 г. Новости об увеличении дивидендов вышли вчера в середине дня. По итогам торгов Газпром нефть стала одной из немногих бумаг на российском рынке, закрывшихся в зеленой зоне. Рост котировок составил 0,8% при снижении ведущих бумаг нефтегазового сектора на 0,6-2,5% Мы полагаем, что готовность Газпром нефти выплачивать стабильно высокие дивиденды – уровень выплат в размере 25% от чистой прибыли заявлялся менеджментом как долгосрочный ориентир по дивидендам – являются серьезным среднесрочным драйвером для акций компании и одним из основных элементов инвестиционной истории. Переход на выплату Газпром нефтью дивидендов в размере 25% от чистой прибыли также усиливает значимость этого уровня как ориентира по дивидендам для других госкомпаний. Эффект на акции: Мы рассматриваем вышедшие новости как значительный среднесрочный позитив. В вопросе дивидендов интересы Газпрома, как ключевого акционера компании, сочетаются с интересами миноритариев.

Башнефть отчиталась за 4К12 г по МСФО. Нейтрально

Башнефть ао

Тикер BANE

Цена 1905 руб.

Целевая цена 74,9 долл./

2345 руб.

Потенциал роста 22%

Рекомендация ПО РЫНКУ

Башнефть ап

Тикер BANEP

Цена 1260 руб.

Целевая цена 60 долл./

1878 руб.

Потенциал роста 47%

Рекомендация ЛУЧШЕ РЫНКА

Новость: Башнефть отчиталась за 4К12 по МСФО. Эффект на компанию: После рекордного 3К12 в четвертом квартале российские нефтяные компании показали значительное снижение результатов из-за исчезновения эффекта лага по экспортной пошлине и, как следствие, значительного сокращения нетбеков. Кроме того, в отличие от 3К12, Башнефть не осуществляла реализацию запасов нефтепродуктов, увеличив их размер.

Формальные результаты по EBITDA и чистой прибыли оказались значительно хуже ожиданий из-за единовременных неденежных расходов в размере 135 млн долл. – создание резерва на обесценение основных средств и переоценка части основных средств. При корректировке на размер разовых неденежных списаний результаты Башнефти по EBITDA оказались ниже наших ожиданий лишь на 0,4% и выше консенсуса на 1,1%, а по чистой прибыли – выше наших ожиданий на 2,3% и консенсуса – на 6,6%.

Выручка Башнефти – 4499 млн долл. – оказалась на 1,4% ниже наших прогнозов, но на 2,1% выше консенсуса, опустившись на 2,7% к 3К12, но увеличившись на 9,6% по отношению к 4К11

Скорректированная EBITDA. Скорректированная EBITDA 760 млн долларов, оказалась на 0,4% ниже наших ожиданий, но на 1,1% выше консенсуса

Чистая прибыль. Чистая прибыль – 346 млн долл. – оказалась на 22,1% ниже наших ожиданий и на 18,8% ниже консенсуса, в основном из-за значительного снижения EBITDA. Чистая прибыль снизилась на 36,7% кв/кв и на 11,1% г/г.

Эффект на акции: В целом Башнефть в 4К12 показала достаточно сильные результаты, при условии корректировки на единовременные неденежные убытки, несколько превысившие ожидания рынка. Вместе с тем, на фоне общего снижения финансовых показателей к 3К12 и формального отставания от ожиданий, мы полагаем, что результаты компании не окажут существенного влияния на движение обыкновенных и привилегированных акций Башнефти.

Финансовые результаты Интер РАО по МСФО оказались ниже ожиданий. Мы ставим целевую цену и рекомендацию по акциям Интер РАО на пересмотр

Тикер IRAO

Цена 0,01 руб.

Целевая цена ПЕРЕСМОТР

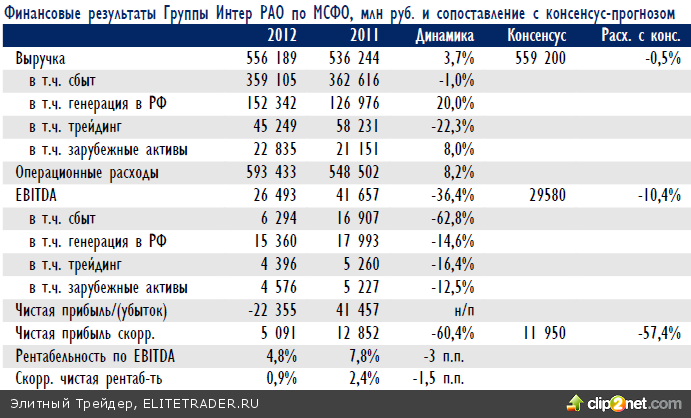

Новость: Группа «Интер РАО» опубликовала консолидированную финансовую отчетность за 2012 г., показав снижение EBITDA и чистый убыток на фоне небольшого роста выручки. На чистый финансовый результат большое влияние оказали единовременные неденежные факторы, связанные с созданием резервов и с обесценением активов. С поправкой на эти факторы чистая прибыль Интер РАО составила 5,1 млрд руб

Эффект на компанию: Результаты Интер РАО выглядят слабыми по всем параметрам: даже с учетом корректировки на единовременные факторы показатели EBITDA и скорректированной чистой прибыли заметно не дотянули до ожиданий аналитиков. Второе полугодие компания закончила с чистым убытком даже после корректировки на единоразовые статьи в размере 3,8 млрд руб. и несмотря на улучшение рыночной конъюнктуры и индексацию тарифов со второго полугодия. Основные потери связаны с пересмотром правил работы сбытовых компаний, в результате чего EBITDA сбытового сегмента Группы упала на 63%. Сократилась и EBITDA трейдинга (в связи с падением экспорта в Финляндию вследствие слабой ценовой конъюнктуры в NordPool) и генерации в России (из-за неблагоприятной ценовой конъюнктуры, снижения ставок на «старую» мощность и падения выработки на ряде станций). Эффект на акции: Результаты Интер РАО выглядят слабыми, однако акции компании и так лидируют по глубине падения с начала года, так что негатив уже заложен в цене. Впрочем, учитывая, что падение, по всей видимости, связано с активным выходом инвестфондов из российской электроэнергетики (а этот процесс, вероятно, еще не завершился), можно ожидать сохранения негативной динамики котировок. Мы ставим целевую цену и рекомендацию по акциям Интер РАО на пересмотр

Отчетность ОГК-2 за 2012 г. оправдала оптимистичные прогнозы Газпром энергохолдинга

Тикер OGKB

Цена 0,25 руб.

Целевая цена ПЕРЕСМОТР

Новость: Генерирующая компания ОГК-2 по итогам 2012 г. на фоне стабильной выручки показала резкий рост показателя EBITDA – на 79% г/г до 10,6 млрд руб. и чистой прибыли – до 3,0 млрд руб. против 10 млн руб. годом ранее. Эффект на компанию: Улучшение финансового результата ОГК-2 связано с оптимизацией загрузки станций путем сокращения выработки на наименее эффективных мощностях, что негативно сказывается на выручке, зато позитивно – на рентабельности. Сыграла свою роль и программа по сокращению издержек, в частности, затраты на ремонт и эксплуатацию сократились на 27,5% г/г, на персонал – на 8,8% г/г. Кроме того, ОГК-2 представила прогнозы на текущий год: выработка электроэнергии ожидается на уровне 78,6 млрд кВт.ч (+4,5% г/г), выручка – 117,5 млрд руб. (+12,8% г/г), EBITDA – 10,7 млрд руб. (+1%). Эффект на акции: Результаты ОГК-2 можно назвать сильными, учитывая, что они заметно превзошли консенсус-прогноз аналитиков по EBITDA (на 8%) и чистой прибыли (на 45%), хотя и оказались весьма близкими к ранее опубликованным цифрам по РСБУ и практически совпали с прогнозами Газпром энергохолдинга. Мы не ждем большой поддержки для котировок ОГК-2, обвалившихся вчера на 6,9% на фоне активных распродаж в бумагах электроэнергетики

Мечел опубликовал слабые финансовые результаты по МСФО за 4К12 и понизил прогноз производства угля на 2013 год – негативно

Тикер MTL US

Цена 3,94 долл

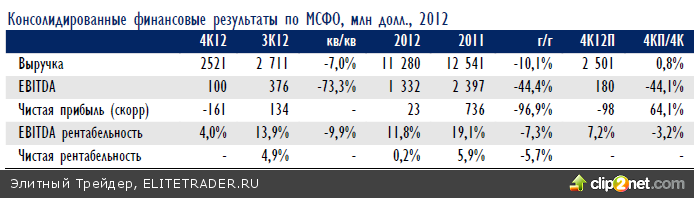

Новость: Мечел опубликовал финансовые результаты по МСФО за 4К12. Эффект на компанию: Из-за слабой конъюнктуры 4К12 (продажи угольных продуктов снизились на 9% кв/кв) выручка снизилась на 7% кв/кв, что соответствовало операционным показателям и не являлось сюрпризом. А вот скорректированная EBITDA сократилась на 73% кв/кв до 100 млн долл., оказавшись ниже консенсуса на 44%. Скорректированная EBITDA, подсчитанная по методологии от скорректированной EBIT (компания рассчитывает показатель от чистой прибыли), составляет 145 млн долл., однако все равно на 25% ниже консенсуса. Мы полагаем, что на столь высокое расхождение оказали влияние большие, чем ожидалось, затраты в добывающем сегменте, большие SG&A (в том числе из-за изменений в географии поставок) и разовые статьи затрат. Имеет значение и эффект низкой рентабельности 4К12, а, соответственно, высокой чувствительности к малым изменениям показателей. По информации менеджмента, с учетом разовых статей в размере 71 млн долл. для добывающего сегмента, 20 млн долл. для ферросплавного сегмента, EBITDA составила бы 191 млн долл. Чистый скорректированный убыток составил 161 млн долл. Отметим, что, исходя из более ранних показателей, было очевидно, что по привилегированным акциям в лучшем случае можно ожидать символических дивидендов за 2012 год, а потому здесь мы не видим отдельного влияния на «префа». В 4К12 добывающий сегмент был примечательно слабым – EBITDA рентабельность составила всего 4%. Энергетический сегмент выглядел сезонно сильным. Стальной сегмент даже нарастил рентабельность до 4,6% в 4К12 против 4,3% в 3К12. На росте эффективности благотворно сказалось снижение доли полуфабрикатов в продажах в 4К12 (на 2 п.п). Чистый долг на конец 2012 года составил 9,1 млрд долл., чистый долг с учетом лизинга – 9,6 млрд долл. Коэффициент «Чистый долг/EBITDA» (с учетом лизинга) составил 7,2x. По информации группы, чистый долг на 10 апреля 2013 года составляет 9,6 млрд долл. Менеджмент снизил прогноз производства угля с предыдущих 31,0-31,5 млн тонн до 24,5-25 млн т угля (производство в 2012 году составило 27,8 млн т угля). После выхода производственных результатов за 2012 год и ухудшения глобальной ситуации снижение не является сюрпризом. Эффект на акции: Результаты за 4К12 слабые, в то время как степень корректировки вниз добычи угля разочаровывает. Мы расцениваем публикацию как негативную для котировок компании

Распадская опубликовала позитивные операционные результаты за 1К13

Тикер RASP RX

Цена 1,30 долл.

Целевая цена 4,00 долл.

Потенциал роста 208%

Рекомендация ЛУЧШЕ РЫНКА

Новость: Распадская опубликовала операционные результаты за 1К13. Эффект на компанию: В 1К13 добыча угля увеличилась на 3% по сравнению с 4К12, достигнув 2261 тыс. тонн (рядовой уголь). Рост добычи обусловлен увеличением производственных мощностей – в основном на шахте «Распадская» и разрезе «Распадский». Продажи концентрата коксующегося угля спекающихся марок (semi-hard) возросли на 2% кв/кв. При этом продажи в России сократились на 17% кв/кв, а на экспорт – возросли на 71% кв/кв. По итогам 1К13 доля экспорта составила порядка 35% против 21%, из которых поставки в страны АТР - около 60%. Мы полагаем, что эта доля может быть превышена.

Отметим, что снижение внутренних поставок концентрата коксующегося угля было, в частности, вызвано внедрением технологии пылеугольного топлива на Евраз НТМК. По информации компании, введение импортных квот при поставках на Украину в настоящее время не является ограничителем при внутрикорпоративных поставках на предприятия Евраза в Днепропетровске. Реализация рядового угля коксующихся марок (hard) в 1К13 снизилась по сравнению с 4К12 в связи с плановым перемонтажом лавы на шахте «Распадская-Коксовая» в январе-феврале 2013 года. В отчетном периоде, в дополнение к поставкам на корейский рынок, Распадская осуществляла отгрузки и в Японию, расширяя географию поставок. По словам менеджмента, в 2013 году Распадская планирует добыть 9,5- 10 млн т угля и в перспективе увеличить экспортные продажи до 40%. Таким образом, для достижения нижней границы по прогнозу производства необходимо добывать в среднем 2,4 млн т угля в оставшиеся кварталы. Данная цель, на наш взгляд, непроста, но достижима. Эффект на акции: Принимая во внимание сложные рыночные условия, мы склонны рассматривать данный рост экспорта и добычи как позитивный для котировок компании, хотя и умеренно

http://www.gazprombank.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Прогноз на сегодня: Сегодня снова можем увидеть красные экраны. Азиатские рынки и не думают останавливать падение, ниже вчерашнего закрытия нефть. Отскок демонстрируют американские площадки, причем неплохой, но мы, пожалуй, утратили с ними корреляцию. Мы можем открыться в небольшом плюсе, если удар примет на себя рубль, но серьезного роста ожидать не стоит. В 13:00 мск исследовательский институт ZEW опубликует индекс доверия инвесторов и аналитиков к экономике Германии в апреле. В 15:30 мск отчитается за 1К13 Goldman Sachs. Затем выйдет большой блок статистики из США – данные о динамике потребительских цен в марте в 16:30 мск, данные о строительстве домов в марте в это же время и данные о промпроизводстве в марте в 17:15 мск

Валютный рынок: существенная просадка рубля В условиях новой волны негатива на финансовых рынках и дальнейшего снижения цен на нефть российскому рублю вчера не удалось удержаться от просадки. На ММВБ национальная валюта потеряла сразу 38 коп. против доллара (до 31,47 руб.) и 37 коп. против корзины (35,76 руб.), снова оказавшись в зоне валютных интервенций Банка России (корзина дороже 35,65 руб.). Заметим, что на фоне других валют EM вчерашняя просадка рубля против доллара (1,0%) была не самой существенной – для примера, бразильский реал потерял 1,6%, мексиканский песо – 1,7%.

Все ниже, ниже и ниже… Закончился еще один черный день на российском рынке. И опять котировки падали без оборотов (если не считать Лукойла и Газпрома) – уже третий день подряд. Впрочем, вчера для распродажи была хоть какая-то причина: падение цен на сырьевых рынках. Страдают как драгоценные, так и промышленные металлы, не говоря уже о нефти. Возможно, причиной тому стали вчерашние данные о ВВП Китая, однако лихорадить эти рынки начало еще раньше. Опять больше всего не повезло вчера энергетическим и металлургическим акциям. Кроме того, Лукойл продемонстрировал самое глубокое падение с начала года. А сколько бумаг оказалось по итогам дня на минимумах за последние четыре года – мы и со счета сбились. И только НОВАТЭК – единственная из «голубых фишек», которая по какой-то неведомой причине уже неделю, а то и дольше уверенно держит оборону. Между тем активно распродаются японская иена и американские акции, и российский рынок вновь становится уязвимым. Индекс РТС за последние три дня опустился на 7%, почти не предпринимая попыток к росту в течение дня. Что касается ММВБ, то остается только надеяться, что продавцы сделают передышку на отметке в 1 350 п. В противном случае этот индекс может молниеносно просесть до 1 300 п.

Совет директоров Газпром нефти рекомендовал дивиденды за 2012 г. в размере 9,3 руб. на акцию. Позитивно

Тикер SIBN

Цена 128,7 руб.

Новость: Совет директоров Газпром нефти рекомендовал дивиденды на 2012 г. в размере 9,3 руб. на акцию. Дивиденды рассчитаны как 25% от чистой прибыли по МСФО против 22% годом ранее. Закрытие реестра состоится 23 апреля 2013 г. (конец операционного дня), собрание акционеров – 7 июня

Эффект на компанию: Миноритарии Газпром нефти являются одним из ключевых бенефициаров процесса консолидации нефтяных активов Газпрома на балансе Газпром нефти. Мы полагаем, что сочетание успешно реализуемой интенсивной стратегии развития, высоких дивидендов (дивидендная доходность по итогам 2012 г. составит около 7,2%, что выводит компанию в лидеры среди российских ВИНК по дивидендной доходности обыкновенных акций) и привлекательных показателей оцененности может заставить ряд участников рынка постепенно пересмотреть свой взгляд на Газпром нефть, несмотря на относительно низкий размер акций в свободном обращении и невысокую ликвидность. Менеджмент Газпром нефти ранее говорил о намерении перейти на выплату 25% чистой прибыли по МСФО в виде дивидендов, однако предполагалось, что это произойдет одновременно с Газпромом – по итогам 2014 г. Новости об увеличении дивидендов вышли вчера в середине дня. По итогам торгов Газпром нефть стала одной из немногих бумаг на российском рынке, закрывшихся в зеленой зоне. Рост котировок составил 0,8% при снижении ведущих бумаг нефтегазового сектора на 0,6-2,5% Мы полагаем, что готовность Газпром нефти выплачивать стабильно высокие дивиденды – уровень выплат в размере 25% от чистой прибыли заявлялся менеджментом как долгосрочный ориентир по дивидендам – являются серьезным среднесрочным драйвером для акций компании и одним из основных элементов инвестиционной истории. Переход на выплату Газпром нефтью дивидендов в размере 25% от чистой прибыли также усиливает значимость этого уровня как ориентира по дивидендам для других госкомпаний. Эффект на акции: Мы рассматриваем вышедшие новости как значительный среднесрочный позитив. В вопросе дивидендов интересы Газпрома, как ключевого акционера компании, сочетаются с интересами миноритариев.

Башнефть отчиталась за 4К12 г по МСФО. Нейтрально

Башнефть ао

Тикер BANE

Цена 1905 руб.

Целевая цена 74,9 долл./

2345 руб.

Потенциал роста 22%

Рекомендация ПО РЫНКУ

Башнефть ап

Тикер BANEP

Цена 1260 руб.

Целевая цена 60 долл./

1878 руб.

Потенциал роста 47%

Рекомендация ЛУЧШЕ РЫНКА

Новость: Башнефть отчиталась за 4К12 по МСФО. Эффект на компанию: После рекордного 3К12 в четвертом квартале российские нефтяные компании показали значительное снижение результатов из-за исчезновения эффекта лага по экспортной пошлине и, как следствие, значительного сокращения нетбеков. Кроме того, в отличие от 3К12, Башнефть не осуществляла реализацию запасов нефтепродуктов, увеличив их размер.

Формальные результаты по EBITDA и чистой прибыли оказались значительно хуже ожиданий из-за единовременных неденежных расходов в размере 135 млн долл. – создание резерва на обесценение основных средств и переоценка части основных средств. При корректировке на размер разовых неденежных списаний результаты Башнефти по EBITDA оказались ниже наших ожиданий лишь на 0,4% и выше консенсуса на 1,1%, а по чистой прибыли – выше наших ожиданий на 2,3% и консенсуса – на 6,6%.

Выручка Башнефти – 4499 млн долл. – оказалась на 1,4% ниже наших прогнозов, но на 2,1% выше консенсуса, опустившись на 2,7% к 3К12, но увеличившись на 9,6% по отношению к 4К11

Скорректированная EBITDA. Скорректированная EBITDA 760 млн долларов, оказалась на 0,4% ниже наших ожиданий, но на 1,1% выше консенсуса

Чистая прибыль. Чистая прибыль – 346 млн долл. – оказалась на 22,1% ниже наших ожиданий и на 18,8% ниже консенсуса, в основном из-за значительного снижения EBITDA. Чистая прибыль снизилась на 36,7% кв/кв и на 11,1% г/г.

Эффект на акции: В целом Башнефть в 4К12 показала достаточно сильные результаты, при условии корректировки на единовременные неденежные убытки, несколько превысившие ожидания рынка. Вместе с тем, на фоне общего снижения финансовых показателей к 3К12 и формального отставания от ожиданий, мы полагаем, что результаты компании не окажут существенного влияния на движение обыкновенных и привилегированных акций Башнефти.

Финансовые результаты Интер РАО по МСФО оказались ниже ожиданий. Мы ставим целевую цену и рекомендацию по акциям Интер РАО на пересмотр

Тикер IRAO

Цена 0,01 руб.

Целевая цена ПЕРЕСМОТР

Новость: Группа «Интер РАО» опубликовала консолидированную финансовую отчетность за 2012 г., показав снижение EBITDA и чистый убыток на фоне небольшого роста выручки. На чистый финансовый результат большое влияние оказали единовременные неденежные факторы, связанные с созданием резервов и с обесценением активов. С поправкой на эти факторы чистая прибыль Интер РАО составила 5,1 млрд руб

Эффект на компанию: Результаты Интер РАО выглядят слабыми по всем параметрам: даже с учетом корректировки на единовременные факторы показатели EBITDA и скорректированной чистой прибыли заметно не дотянули до ожиданий аналитиков. Второе полугодие компания закончила с чистым убытком даже после корректировки на единоразовые статьи в размере 3,8 млрд руб. и несмотря на улучшение рыночной конъюнктуры и индексацию тарифов со второго полугодия. Основные потери связаны с пересмотром правил работы сбытовых компаний, в результате чего EBITDA сбытового сегмента Группы упала на 63%. Сократилась и EBITDA трейдинга (в связи с падением экспорта в Финляндию вследствие слабой ценовой конъюнктуры в NordPool) и генерации в России (из-за неблагоприятной ценовой конъюнктуры, снижения ставок на «старую» мощность и падения выработки на ряде станций). Эффект на акции: Результаты Интер РАО выглядят слабыми, однако акции компании и так лидируют по глубине падения с начала года, так что негатив уже заложен в цене. Впрочем, учитывая, что падение, по всей видимости, связано с активным выходом инвестфондов из российской электроэнергетики (а этот процесс, вероятно, еще не завершился), можно ожидать сохранения негативной динамики котировок. Мы ставим целевую цену и рекомендацию по акциям Интер РАО на пересмотр

Отчетность ОГК-2 за 2012 г. оправдала оптимистичные прогнозы Газпром энергохолдинга

Тикер OGKB

Цена 0,25 руб.

Целевая цена ПЕРЕСМОТР

Новость: Генерирующая компания ОГК-2 по итогам 2012 г. на фоне стабильной выручки показала резкий рост показателя EBITDA – на 79% г/г до 10,6 млрд руб. и чистой прибыли – до 3,0 млрд руб. против 10 млн руб. годом ранее. Эффект на компанию: Улучшение финансового результата ОГК-2 связано с оптимизацией загрузки станций путем сокращения выработки на наименее эффективных мощностях, что негативно сказывается на выручке, зато позитивно – на рентабельности. Сыграла свою роль и программа по сокращению издержек, в частности, затраты на ремонт и эксплуатацию сократились на 27,5% г/г, на персонал – на 8,8% г/г. Кроме того, ОГК-2 представила прогнозы на текущий год: выработка электроэнергии ожидается на уровне 78,6 млрд кВт.ч (+4,5% г/г), выручка – 117,5 млрд руб. (+12,8% г/г), EBITDA – 10,7 млрд руб. (+1%). Эффект на акции: Результаты ОГК-2 можно назвать сильными, учитывая, что они заметно превзошли консенсус-прогноз аналитиков по EBITDA (на 8%) и чистой прибыли (на 45%), хотя и оказались весьма близкими к ранее опубликованным цифрам по РСБУ и практически совпали с прогнозами Газпром энергохолдинга. Мы не ждем большой поддержки для котировок ОГК-2, обвалившихся вчера на 6,9% на фоне активных распродаж в бумагах электроэнергетики

Мечел опубликовал слабые финансовые результаты по МСФО за 4К12 и понизил прогноз производства угля на 2013 год – негативно

Тикер MTL US

Цена 3,94 долл

Новость: Мечел опубликовал финансовые результаты по МСФО за 4К12. Эффект на компанию: Из-за слабой конъюнктуры 4К12 (продажи угольных продуктов снизились на 9% кв/кв) выручка снизилась на 7% кв/кв, что соответствовало операционным показателям и не являлось сюрпризом. А вот скорректированная EBITDA сократилась на 73% кв/кв до 100 млн долл., оказавшись ниже консенсуса на 44%. Скорректированная EBITDA, подсчитанная по методологии от скорректированной EBIT (компания рассчитывает показатель от чистой прибыли), составляет 145 млн долл., однако все равно на 25% ниже консенсуса. Мы полагаем, что на столь высокое расхождение оказали влияние большие, чем ожидалось, затраты в добывающем сегменте, большие SG&A (в том числе из-за изменений в географии поставок) и разовые статьи затрат. Имеет значение и эффект низкой рентабельности 4К12, а, соответственно, высокой чувствительности к малым изменениям показателей. По информации менеджмента, с учетом разовых статей в размере 71 млн долл. для добывающего сегмента, 20 млн долл. для ферросплавного сегмента, EBITDA составила бы 191 млн долл. Чистый скорректированный убыток составил 161 млн долл. Отметим, что, исходя из более ранних показателей, было очевидно, что по привилегированным акциям в лучшем случае можно ожидать символических дивидендов за 2012 год, а потому здесь мы не видим отдельного влияния на «префа». В 4К12 добывающий сегмент был примечательно слабым – EBITDA рентабельность составила всего 4%. Энергетический сегмент выглядел сезонно сильным. Стальной сегмент даже нарастил рентабельность до 4,6% в 4К12 против 4,3% в 3К12. На росте эффективности благотворно сказалось снижение доли полуфабрикатов в продажах в 4К12 (на 2 п.п). Чистый долг на конец 2012 года составил 9,1 млрд долл., чистый долг с учетом лизинга – 9,6 млрд долл. Коэффициент «Чистый долг/EBITDA» (с учетом лизинга) составил 7,2x. По информации группы, чистый долг на 10 апреля 2013 года составляет 9,6 млрд долл. Менеджмент снизил прогноз производства угля с предыдущих 31,0-31,5 млн тонн до 24,5-25 млн т угля (производство в 2012 году составило 27,8 млн т угля). После выхода производственных результатов за 2012 год и ухудшения глобальной ситуации снижение не является сюрпризом. Эффект на акции: Результаты за 4К12 слабые, в то время как степень корректировки вниз добычи угля разочаровывает. Мы расцениваем публикацию как негативную для котировок компании

Распадская опубликовала позитивные операционные результаты за 1К13

Тикер RASP RX

Цена 1,30 долл.

Целевая цена 4,00 долл.

Потенциал роста 208%

Рекомендация ЛУЧШЕ РЫНКА

Новость: Распадская опубликовала операционные результаты за 1К13. Эффект на компанию: В 1К13 добыча угля увеличилась на 3% по сравнению с 4К12, достигнув 2261 тыс. тонн (рядовой уголь). Рост добычи обусловлен увеличением производственных мощностей – в основном на шахте «Распадская» и разрезе «Распадский». Продажи концентрата коксующегося угля спекающихся марок (semi-hard) возросли на 2% кв/кв. При этом продажи в России сократились на 17% кв/кв, а на экспорт – возросли на 71% кв/кв. По итогам 1К13 доля экспорта составила порядка 35% против 21%, из которых поставки в страны АТР - около 60%. Мы полагаем, что эта доля может быть превышена.

Отметим, что снижение внутренних поставок концентрата коксующегося угля было, в частности, вызвано внедрением технологии пылеугольного топлива на Евраз НТМК. По информации компании, введение импортных квот при поставках на Украину в настоящее время не является ограничителем при внутрикорпоративных поставках на предприятия Евраза в Днепропетровске. Реализация рядового угля коксующихся марок (hard) в 1К13 снизилась по сравнению с 4К12 в связи с плановым перемонтажом лавы на шахте «Распадская-Коксовая» в январе-феврале 2013 года. В отчетном периоде, в дополнение к поставкам на корейский рынок, Распадская осуществляла отгрузки и в Японию, расширяя географию поставок. По словам менеджмента, в 2013 году Распадская планирует добыть 9,5- 10 млн т угля и в перспективе увеличить экспортные продажи до 40%. Таким образом, для достижения нижней границы по прогнозу производства необходимо добывать в среднем 2,4 млн т угля в оставшиеся кварталы. Данная цель, на наш взгляд, непроста, но достижима. Эффект на акции: Принимая во внимание сложные рыночные условия, мы склонны рассматривать данный рост экспорта и добычи как позитивный для котировок компании, хотя и умеренно

/Элитный Трейдер, ELITETRADER.RU/

http://www.gazprombank.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter