12 июля 2013

Фото: ИТАР-ТАСС

Фото: ИТАР-ТАССПрогноз инфляции в июле остается на уровне около 1%

Прогноз по инфляции в России в июле составляет около 1%, сообщил "Интерфаксу" замглавы Минэкономразвития Андрей Клепач в ходе международной выставки "Иннопром-2013" в Екатеринбурге в пятницу.

"Рост инфляции в РФ в июле составит около 1%", - сказал он.

В начале прошлой недели А.Клепач уже говорил, что Минэкономразвития ожидает инфляцию в июле 2013 года на уровне около 1%. Таким образом, прогноз пока остается неизменным.

В июне инфляция замедлилась до 0,4%, в годовом выражении - до 6,9%. Июль начался с роста цен на 0,2% (за неделю со 2 по 8 июля), по данным Росстата.

НРБ в 10 раз сократит персонал

Национальный резервный банк (НРБ) в ближайшие месяцы намерен сократить количество сотрудников с нынешних 230 до 140 человек, пишут "Известия" со ссылкой на владельца банка Александра Лебедева.

Тем самым банкир пытается уменьшить издержки банка, который постепенно сворачивает свою деятельность. До начала проверок ЦБ (начались в феврале 2012 года) в банке работали 1350 человек, таким образом, персонал банка сократится в 10 раз.

По словам Лебедева, он намерен сокращать расходы НРБ по всем статьям: закрыть последние два филиала (в Туле и Брянске), урезать расходы на IT, транспорт, связь.

Согласно отчету НРБ, в I квартале 2013 года банк получил прибыль в 107,9 млн рублей; в предыдущие четыре квартала банк показывал только убытки, самый большой за III квартал 2012 года - 2,18 млрд рублей.

В январе - марте 2013 года общие расходы банка на содержание персонала составили почти 140,4 млн рублей, тогда как годом ранее эта статья расходов обошлась в 208,3 млн рублей.

Половина банков РФ уже готова к вступлению в силу отложенных на год положений закона о НПС

Половина российских банков уже готова к вступлению в силу отложенных на год (до января 2014 года) положений 9-й статьи закона "О национальной платежной системе" (НПС), остальные будут готовы осенью, говорится в сообщении департамента внешних и общественных связей Банка России.

"В рамках проводимого Банком России мониторинга по состоянию на 8 июля 2013 года почти 50% кредитных организаций проинформировали Банк России о готовности к исполнению требований статьи 9 закона о НПС", - отмечается в сообщении. Остальные банки сообщили, что проводят работы по подготовке к исполнению требований статьи закона, и планы мероприятий предусматривают завершение этих работ не позднее ноября месяца текущего года.

Банк России напоминает, что 1 января 2014 года вступают в силу требования частей 4-8 и 11-16 статьи 9 закона о НПС, устанавливающие обязанности кредитных организаций и клиентов по уведомлению об операциях, совершаемых с использованием электронных средств платежа, а также по возмещению кредитными организациями клиентам сумм операций, совершенных с использованием электронных средств платежа без их согласия.

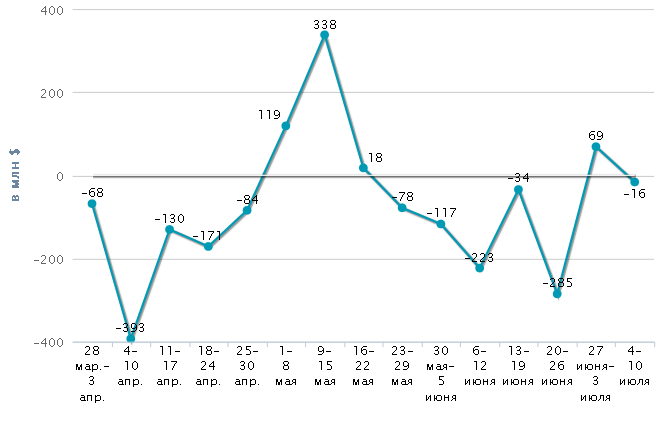

Фонды акций не активно распродают Россию

Отток капитала из фондов, ориентированных на акции РФ, возобновился и составил за неделю с 4 по 10 июля $16 млн против $69 млн притока неделей ранее, по данным Emerging Portfolio Fund Research (EPFR).

Таким образом, с начала года по 10 июля общий объем оттока капитала из фондов, ориентированных на акции РФ, составил $1,771 млрд.

Наибольший оттока капитала из фондов, ориентированных на акции РФ, за последнюю неделю наблюдался из традиционных фондов, лишившихся $13 млн, тогда как потери фондов ETF (exchange traded funds - фонды, паи которых обращаются на бирже) были небольшими и составили $3 млн.

"Тревожный сигнал для фонд-менеджеров - отсутствие заметных притоков в традиционные фонды, наблюдающееся на протяжении 24 недель, начиная с конца января", - подчеркивается в обзоре инвестиционной компании (ИК) "Уралсиб Кэпитал", .

По мнению экспертов ИК, последние данные EPRF свидетельствуют о том, что инвесторы в настоящее время не готовы много вкладывать в российские акции, но при этом не считают, что в текущих условиях их надо активно распродавать.

"По нашему мнению, это хороший знак для рынка на краткосрочную и среднесрочную перспективу. В прошлом при подобных обстоятельствах, когда отток средств замедлялся и изредка фиксировались притоки, рынок в большинстве случаев устойчиво рос. Поэтому мы считаем, что у российских акций есть отличный шанс в ближайшее время показать положительную динамику. Это, в свою очередь, может привлечь на рынок новых покупателей и помочь сгладить внешние шоки", - говорится в обзоре ИК.

S&P подтвердило долгосрочный рейтинг Германии на наивысшем уровне

Международное рейтинговое агентство Standard & Poor's подтвердило долгосрочный кредитный рейтинг Германии на наивысшем уровне - "AAA", краткосрочный рейтинг - "A-1+", сообщается в пресс-релизе агентства.

Прогноз по рейтингам - "стабильный".

"Рейтинги Германии отражают мнение аналитиков агентства о том, что экономика страны является современной, высоко диверсифицированной и конкурентоспособной. Они также принимают во внимание традиционно разумную бюджетную политику правительства ФРГ, а также дисциплину в плане расходов. Помимо этого, мы считаем, что германская экономика продемонстрировала способность справляться с крупными экономическими и финансовыми шоками", - отмечается в сообщении S&P.

США: профицит бюджета взбирается на максимумы

США в июне зафиксировали положительное сальдо баланса бюджета в размере $116,5 млрд благодаря сокращению доходов и снижению расходов по сравнению с тем же месяцем 2012 года, когда дефицит бюджета составил $60 млрд, сообщило министерство финансов страны.

За девять месяцев 2013 финансового года, начавшегося 1 октября, бюджетный дефицит США уменьшился на 44% - до $510 млрд.

Доходы бюджета увеличились в прошлом месяце до $287 млрд. В то же время госрасходы сократились на 47% в результате предпринятых в начале этого года мер, известных как секвестр госбюджета.

В начале июля Белый дом объявил, что ожидает сокращения дефицита бюджета США в текущем фингоду до $759 млрд, или 4,7% ВВП, что существенно ниже прогнозировавшегося ранее уровня.

Согласно оценкам бюджетного управления администрации (Office of Management and Budget), дефицит будет на $214 млрд ниже, чем ожидалось несколько месяцев назад, за счет более высокого сбора налогов, выплаты дивидендов ипотечными компаниями Fannie Mae и Freddie Mac.

Бюджетное управление Конгресса США ранее снизило оценку дефицита бюджета на текущий финансовый год, завершающийся 30 сентября, на $200 млрд - до $642 млрд. Таким образом, он составит примерно 4% ВВП против 7% ВВП в 2012 году.

Если этот прогноз оправдается, отрицательное сальдо будет минимальным с 2008 фингода ($455 млрд), а также впервые за последние пять лет будет ниже $1 трлн.

Последний раз годовой профицит бюджета фиксировался в США в 2001 году. В 2009 году был достигнут максимальный дефицит в истории страны - $1,41 трлн. В прошлом году дефицит бюджета составлял $1,09 трлн.

Минфин КНР прочит экономике рост на 7%

Министр финансов КНР Лоу Цзивэй ожидает, что рост китайской экономики будет в этом году на уровне 7%, что несколько ниже официального прогноза, но при этом она избежит "жесткой посадки", сообщает агентство "Синьхуа".

Выступая в Вашингтоне, министр отметил, что замедление экономического роста является следствием структурных реформ, и в результате качество экономического роста повышается. В частности, увеличивается доля услуг и потребления в ВВП, снижается отношение положительного сальдо во внешней торговле к ВВП, при этом в стране стабильна ситуация с занятостью и инфляцией.

В первом квартале рост ВВП Китая составил 7,7%, в первом полугодии этот показатель будет слегка ниже этого уровня, сказал министр.

Официальный прогноз китайского правительства на этот год составляет 7,5%.

"Нет сомнений, что Китай сможет достичь намеченные цели роста, и 7-процентный уровень не надо рассматривать как финальный показатель", - сказал министр.

В пятницу инвестбанк Macquarie снизил прогноз для роста экономики Китая на 2014 год до 6,9% (ранее аналитики банка ожидали 7,5%), отметив, что в текущем году рост составит 7,3% вместо ранее прогнозировавшихся 7,8%, пишет MarketWatch.

Игры с нефтью

Федеральная торговая комиссия США (Federal Trade Commission, FTC) начала проверку деятельности норвежской Statoil, британской BP и британско-нидерландской Royal Dutch Shell на предмет намеренного влияния на спотовые цены, публикуемые агентством Platts, сообщило агентство Bloomberg со ссылкой на анонимный источник.

В настоящее время Европейская комиссия проводит аналогичное расследование. В мае власти провели обыски в европейских офисах трех компаний и Platts, собирая информацию о манипулировании ценами на топливо в период с 2002 года.

Platts (входит в медиахолдинг McGraw-Hill Companies) уже больше ста лет является крупнейшим и одним из наиболее авторитетных источников информации об энергетической промышленности, услуг в области маркетинга и анализа ТЭК.

В частности, эталонные цены, публикуемые агентством, используются для определения закупочных цен нефти для НПЗ, дизельного топлива и бензина - для распределительных компаний. По оценкам французской Total, свыше 80% мировых сделок с энергоносителями в той или иной форме опираются на информацию Platts, в том числе для нефти - 95%, для нефтепродуктов - 90%.

Почему ЦБ не стал снижать ставки

Совет директоров ЦБ РФ на заседании в пятницу принял решение оставить без изменения уровень ставки рефинансирования (8,25% годовых) и процентных ставок по своим операциям, сообщил департамент внешних и общественных связей Банка России. Такое решение принято на основе оценки инфляционных рисков и перспектив экономического роста, отмечает регулятор.

Новый председатель центробанка, Эльвира Набиуллина, пояснила, почему убрав из заявления фразу о рисках инфляционных ожиданий, регулятор все же не стал снижать процентную ставку.

Экономика еще год будет недовыпускать

ЦБ видит в российской экономике разрыв между потенциальным и фактическим выпуском и полагает, что такая ситуация сохранится на протяжении еще определенного периода времени.

"В первой половине 2013 года сформировался небольшой отрицательный разрыв выпуска", - сказала председатель Банка России Эльвира Набиуллина на брифинге по итогам заседания совета директоров ЦБ.

"Во втором квартале появились признаки снижения загрузки производственных мощностей, небольшого увеличения безработицы, посчитанной очищенным способом. По оценкам ЦБ, небольшой отрицательный разрыв выпуска будет сохраняться в течение года, что означает отсутствие инфляционного давления со стороны спроса", - подчеркнула также она.

Тезис об отсутствии разрыва между потенциальным и реальным выпуском был основным аргументом ЦБ в споре со сторонниками снижения ставок. Однако в заявлении по итогам заседания совета директоров ЦБ 15 марта фраза "совокупный выпуск остается вблизи своего потенциального уровня" отсутствовала впервые за долгое время. Вместе с тем ключевые ставки ни в марте, ни в апреле, ни в июле ЦБ менять не стал.

Ранее первый заместитель председателя Банка России Алексей Улюкаев объяснил, что отсутствие в заявлениях ЦБ по итогам заседаний совета директоров по ставкам фразы о соответствии реального выпуска потенциальному говорит о неуверенности в сохранении этого баланса.

"Это означает, что мы не уверены, что его нет (разрыва выпуска). Может быть, сохраняется некоторый баланс, может быть, его нет. Наши разные аналитические подразделения дают разную информацию. Мы не можем уверенно сказать, что его нет, поэтому эту фразу убираем (из заявлений)", - пояснил первый зампред.

Инфляционные амбиции ЦБ

Инфляция при отсутствии внешних шоков будет замедляться во втором полугодии 2013 года и в начале 2014 года.

"По мере поступления нового урожая и сохранения понижательной динамики цен на зерновом рынке в случае отсутствия негативных шоков на внутренних и внешних рынках мы считаем, что будет замедление инфляции и во второй половине 2013 года, и в начале 2014 года", - полагает Эльвира Набиуллина.

"Некоторые риски инфляционного давления снижаются: со стороны спроса, продовольственных цен, импортируемой инфляции. Решения по индексации тарифов уже приняты и основной эффект случился, но пока инфляция остается выше целевого диапазона, и мы должны убедиться в устойчивости этих тенденций", - сказала Э.Набиуллина, отвечая на вопрос о том, почему ЦБ, убрав из заявления фразу о рисках инфляционных ожиданий, все же не стал снижать процентную ставку.

Глава ЦБ подтвердила, что Банк России по-прежнему ожидает возвращения инфляции в таргет во втором полугодии.

Зампред ЦБ Сергей Швецов добавил, что ЦБ при принятии решений оценивает не только текущую ситуацию с инфляционными рисками. "У нас очень амбициозные цели (по инфляции) на 2014 год, мы также принимаем их во внимание", - отметил он.

Россия переносит введение "Базеля III" на три месяца

Банк России предполагает синхронизировать начало внедрения требований "Базель III" c Европейским союзом и США, срок начала применения новых требований к расчету капитала и достаточности капитала устанавливается 1 января 2014 года, говорится в сообщении департамента внешних и общественных связей Банка России.

"Был проведен параллельный расчет влияния внедрения требований "Базеля III" на достаточность капитала банков, по результатам анализа и исходя из того, что приняли наши коллеги за рубежом, чтобы банковская система адаптировалась, мы дали еще 3 месяца и понизили некоторые коэффициенты", - сказала председатель Банка России Эльвира Набиуллина, подчеркнув, что "они (коэффициенты) укладываются в Базель III".

Минимально допустимые значения нормативов достаточности базового капитала и основного капитала кредитных организаций определены в размере 5% и 5,5% (для норматива достаточности основного капитала с 1 января 2015 года - 6%). Уровень требований к достаточности совокупного капитала кредитных организаций в размере 10% сохраняется в качестве минимального значения норматива, а также предусматривается к применению в качестве критерия для расчета показателя оценки достаточности капитала для целей участия банков в системе страхования вкладов.

При определении величины собственных средств (капитала) по сравнению с действующим порядком расчета капитала в соответствии с "Базелем III", применяемым в целях количественного обследования, предусматривается снижение значения т.н. "триггера", при котором кредитная организация обязана принять решение о списании субординированных инструментов добавочного капитала или конвертации указанных инструментов в обыкновенные акции (доли) с 6,4% до 5,5% достаточности базового капитала.

При применении нормативов достаточности капитала в соответствии с "Базелем III" с 1 октября 2014 года предусматривается дополнительное покрытие рисков по внебиржевым срочным сделкам и сделкам с производными финансовыми инструментами (ПФИ) путем включения риска изменения стоимости кредитного требования в результате ухудшения кредитного качества контрагента (credit valuation adjustment, CVA). Одновременно отменяется используемое при расчете величины собственных средств (капитала) ограничение на включение результатов переоценки от сделок с ПФИ в зависимости от условий сделок. При этом в аналитических целях показатель CVA должен представляться в Банк России с отчетности на 1 февраля 2014 года.

Кроме того, внесены уточнения в порядок расчета нормативов достаточности капитала в соответствии с "Базелем II", а именно, коэффициент, применяемый в отношении операционного риска, изменяется с 10 на 12,5, а также устанавливается порядок оценки риска "фидуциарных" сделок, основанный на приоритете экономического содержания над юридической формой.

ЦБ пока не даст слишком длинных денег

Банк России пока не считает необходимым увеличивать сроки рефинансирования банков.

"В настоящий момент не рассматриваем (такую возможность)", - заявила председатель Банка России Эльвира Набиуллина.

Как сообщалось, в конце июня зампред ЦБ РФ Сергей Швецов отмечал, что в законе о мегарегуляторе снимаются ограничения по срокам рефинансирования ЦБ РФ до 1 года (ограничение сохранится по беззалоговым кредитам и операциям репо).

Вместе с тем тогда он подчеркнул, что снятие ограничения не означает автоматического запуска инструментов рефинансирования на более долгие сроки. "Одно дело - иметь инструмент, другое дело - им пользоваться. Если будет необходимость - будем пользоваться", - сказал Швецов.

В пятницу на брифинге по итогам заседания совета директоров ЦБ он также отметил, что Банк России пока не собирается отказываться от проведения аукционов однодневного репо. "В этом году однодневные аукционы репо точно отменяться не будут", - сказал он.

Ранее Швецов отмечал, что ЦБ РФ будет постепенно идти по пути отмены аукционов репо на один день, но полностью откажется от них не ранее, чем в начале 2014 года.

Коррупция убивает в России каждый седьмой бизнес

Треть российских и иностранных инвесторов считают коррупцию в России ограничивающим фактором для инвестирования, заявил президент Российского союза промышленников и предпринимателей (РСПП) Александр Шохин.

"Коррупция же является причиной остановки каждого седьмого бизнеса в России", - сообщил Шохин в ходе "круглого" стола "Инвестиционный климат российских регионов глазами иностранных инвесторов" в рамках выставки "Иннопром-2013".

По его словам, такие данные получены в результате исследований, проведенных РСПП и компанией KPMG.

Управляющий партнер KPMG Олег Гощанский сообщил на "круглом" столе, что "учитывая масштабы инвестиций, миллиарды долларов не приходят в Россию, поскольку имеет место коррупция".

Результаты опроса среди иностранных инвесторов также показали, что они отмечают улучшение инвестиционного климата в России, но это происходит недостаточно быстро. Ключевым же фактором при выборе региона, где располагать бизнес, является поддержка региональных властей.

"70% компаний идут за получением важной информации к региональным властям", - подчеркнул Гощанский.

По его словам, все регионы можно разделить на группы по степени инвестиционной привлекательности. Так, 35% российских регионов относятся к регионам "вчерашнего дня", которые привлекают не более $10 млн инвестиций в год, 60% регионов - регионы "сегодняшнего дня", привлекающие более $100 млн инвестиций в год, и 5% регионов - регионы "завтрашнего дня", обладающие наибольшей инвестиционной привлекательностью, добавил он.

Еврозона: промпроизводство вновь развернулось к падению

Объем промышленного производства в еврозоне в мае 2013 года сократился на 0,3%% по сравнению с предыдущим месяцем, свидетельствуют данные Статистического управления Европейского союза (Eurostat).

Относительно мая прошлого года промпроизводство сократилось на 1,3%.

Согласно пересмотренным данным, в апреле объем промпроизводства повысился на 0,5% по сравнению с мартом, а не на 0,4%, как сообщалось ранее. Снижение индикатора в годовом выражении подтверждено на уровне 0,6%.

Возвращение промышленного сектора еврозоны к снижению свидетельствует о глубокой укорененности тенденций к спаду и слабости восстановления европейской экономики, отмечают эксперты. Вместе с тем, многие из них называют такой возврат временным и рассчитывают на переход к росту в ближайшие месяцы.

В ЕС в целом объем производства уменьшился в мае на 0,6% относительно апреля и на 1,6% в годовом выражении.

Среди 23 из 27 стран Евросоюза, данные по которым за май были доступны, рост промпроизводства наблюдался в 9, падение - в 13, в Великобритании объем производства остался стабильным.

По оценкам Европейского центрального банка, экономика еврозоны сократится на 0,6% в этом году. Еврокомиссия ожидает падения на 0,4%.

Кредиторы дали Португалии передышку

Международные кредиторы Португалии согласились отложить на август оценку выполнения страной условий программы помощи объемом 78 млрд евро, пишет газета пишетThe Wall Street Journal со ссылкой на сообщение министерства финансов страны.

"С учетом текущей политической ситуации, правительство обратилось к Еврокомиссии, Европейскому центральному банку (ЕЦБ) и Международному валютному фонду (МВФ) с просьбой о проведении восьмой оценки программы одновременно с девятой", - говорится в сообщении португальского Минфина.

Изначально ожидалось, что инспектора "тройки" кредиторов прибудут в Лиссабон на следующей неделе для проведения квартальной оценки хода выполнения страной условий программы помощи.

Однако, с учетом политического кризиса в стране, португальский Минфин обратился к кредиторам с просьбой отложить визит.

Проведение оценок вместе "позволит нам завершить выполнение всех условий к намеченному сроку", заявил Минфин.

В четверг президент Португалии Анибал Каваку Силва призвал правящие партии добиться соглашения с оппозицией, которое позволит довести до конца программу помощи.

Доходность десятилетних португальских облигаций выросла на торгах в пятницу на 15 базисных пунктов - до 6,903% годовых.

Португалия может позволить себе просить кредиторов об отсрочке, поскольку ей не требуются новые транши помощи для покрытия потребностей в финансировании.

Рост кредитования в Китае в июне превзошел ожидания

Объем кредитования в КНР в июне вырос больше ожиданий на фоне кредитного кризиса, в результате которого ставки на рынке межбанковских кредитов выросли до рекордных уровней, сообщает агентство Bloomberg.

Китайские банки в июне выдали новые кредиты на 860,5 млрд юаней ($140 млрд) по сравнению с 919,8 млрд юаней годом ранее, свидетельствуют данные Народного банка Китая (НБК, ЦБ страны).

Аналитики в среднем прогнозировали объем новых кредитов на уровне 800 млрд юаней.

Между тем рост денежной массы в Китае (агрегат M2) замедлился в прошлом месяце до 14% с 15,8% в мае, при ожидавшемся повышении на 15,2%.

Валютные резервы КНР на конец июня составили рекордные $3,5 трлн, увеличившись по сравнению с $3,44 трлн на конец первого квартала. Прогнозы экспертов для этого показателя составляли $3,4-3,55 трлн.

(C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter