30 июля 2013 ИХ "Финам" | Архив Додонов Игорь, Бертяков Сергей, Пальянов Андрей, Рублевская Екатерина

На прошедшей неделе на мировых рынках наблюдалось некоторое затишье после значительного роста с начала июля. Вероятно, глобальные инвесторы уже по большей части отыграли позитивные выступления Б. Бернанке, заверившего мировую общественность в том, что монетарная политика ФРС будет оставаться сверхмягкой в обозримом будущем, и теперь ждут сигналов для дальнейшего движения. В этой связи особенно важным представляется намеченное на 30-31 июля очередное заседание Федрезерва, после которого, возможно, получится более точно спрогнозировать дальнейшую судьбу стимулирующих программ в Штатах. Тем не менее, индекс MSCI World на прошедшей неделе повысился еще на треть процента, нарисовав тем самым пятую подряд белую недельную свечу и обновив максимум с июня 2008 г.

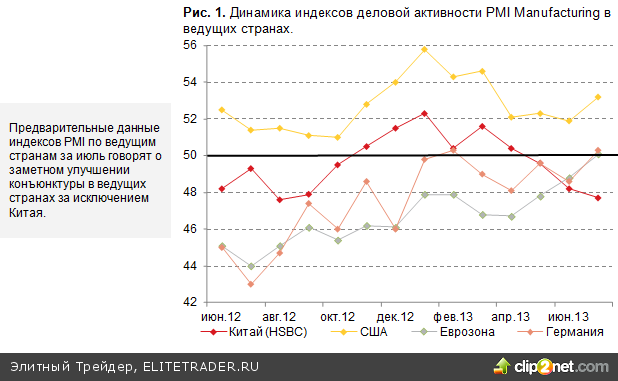

Экономической информации на прошлой неделе выходило относительно немного. Наибольший интерес представляли предварительные данные индексов деловой активности PMI (Рис. 1), показавшие заметное улучшение экономической конъюнктуры в большинстве ведущих стран, особенно в Европе. Так, индекс PMI Composite для Еврозоны, отвечающий за совокупный выпуск в промышленности и сфере услуг, в июне существенно повысился и впервые с января 2012 г. превысил пороговую отметку 50 пунктов, отделяющую области роста и спада. При этом повышение показателя наблюдалось практически во всех странах зоны евро. Это позволяет рассчитывать на оживление экономической активности в Еврозоне в ближайшие месяцы и дает основания надеяться, что 2-й квартал станет последнем в затянувшейся рецессии в регионе.

Достаточно уверенно продолжает себя чувствовать производственный сектор США. Индекс PMI Manufacturing в Штатах в июле вырос до максимума с февраля, что свидетельствует об ускорении темпов роста в промышленности страны. Между тем, продолжилось ухудшение в производственном секторе Китая, который в последнее время выходит на первое место в списке глобальных экономических рисков. Индекс PMI Manufacturing в стране (по версии HSBC) снижается уже третий месяц подряд, оставаясь при этом ниже отметки 50 пунктов, что говорит о продолжении замедления темпов роста экономики. Впрочем, опасения относительно КНР несколько сгладило заявление китайских властей о том, что они не допустят снижения темпов роста ВВП ниже 7%, запустив в случае необходимости новые программы стимулирования. Так что «жесткой посадки» экономики Поднебесной, вероятно, все же не произойдет.

Из других новостей стоит отметить окончательное одобрение министрами финансов стран Еврозоны выделения очередного транша финансовой помощи Греции. Афины немедленно получат 2.5 млрд. евро, кроме того, несколько позже государства зоны евро перечислят грекам дополнительные 1.5 млрд. евро − прибыль центробанков по греческим бондам, находящимся в их портфелях, − после завершения процедур одобрения на национальном уровне. Полученных денег Греции хватит до осени, что позволит избежать более сложных переговоров по программе помощи Афинам до завершения сентябрьских выборов в Германии. После этого, вероятно, возобновятся серьезные дебаты о том, каким образом сократить огромный греческий долг (более 160% ВВП), в частности, встанет вопрос о возможном новом списании части задолженности этой страны.

Евросоюз

Согласно докладу МВФ, ВВП Еврозоны сократится в текущем году на 0.6%, но уже в 2014 г. вырастет на 0.9%. В фонде высоко оценивают шаги, предпринятые первыми лицами ЕС для стабилизации финансовых рынков, что снизило риск коллапса зоны евро. Однако МВФ отметил, что, несмотря на смелые политические шаги во всех направлениях, экономический рост в регионе по-прежнему остается слабым, уровень безработицы очень высокий, особенно среди молодежи, долговая нагрузка велика и продолжает расти. На этом фоне любые дальнейшие внутренние или внешние потрясения могут серьезно повлиять на рост.

В связи с этим эксперты МВФ призвали активизировать реформы в банковском секторе, включая рекапитализацию слабых, но «жизнеспособных» банков и закрытие «нежизнеспособных» банков. Наряду с этим аналитики Фонда призвали к большей гибкости на рынке труда Еврозоны. В сообщении МВФ отмечается, что «реформы должны внести динамику в закостенелый рынок труда стран ЕС, повысить конкурентоспособность и способствовать появлению более гибких договоренностей между рабочими и работодателями». Руководство МВФ также заявило, что необходимой мерой для стимулирования роста в регионе может стать дальнейшее снижение процентной ставки ЕЦБ.

По данным Евростата, долговая нагрузка в странах ЕС продолжает расти, несмотря на меры жесткой экономии. По итогам 1-го квартала 2013 г. она достигла исторического максимума в 85.9% ВВП, или 11.1 трлн. евро. В странах Еврозоны объем госзадолженности также увеличился, достигнув 92.2% ВВП, что на 4 п.п. больше, чем в 1-м квартале прошлого года. На конец 2012 г. этот показатель составлял 90.6% ВВП.

Особенно серьезная ситуация сложилась в Греции − на конец 1-го квартала текущего года государственные долги составляли 160% ВВП по сравнению со 136% годом ранее. За Грецией следуют Италия (130%), Португалия (127%) и Ирландия (125.1%). Наиболее резкий рост госдолга в отношении к объему экономики зафиксирован для Ирландии (+7.7 п.п.), Бельгии (+4.7 п.п.) и Испании (+4 п.п.).

Объем госзадолженности Германии несколько снизился по сравнению с предыдущим кварталом − с 81.9% до 81.2% ВВП. Кроме Германии, из 17 стран Еврозоны позитивная динамика зафиксирована только в Эстонии, где соответствующий показатель понизился на 0.1 п.п. до 10%, что является минимальной долговой нагрузкой во всем Евросоюзе. За пределами зоны евро госдолг в отношении к ВВП также снизили Латвия (-1.5 п.п., лучшие темпы в ЕС в 1-м квартале), Дания (-0.8 п.п.), Великобритания и Болгария.

США

Объем заказов на товары длительного пользования в США в июне поднялся на 4.2% м/м, значительно превысив прогнозы экспертов. При этом, согласно пересмотренным данным, в мае объем заказов увеличился на 5.2% м/м, а не на 3.6% м/м, как сообщалось ранее. Между тем, заказы без учета транспортного оборудования в июне показали нулевой прирост, тогда как прогнозировалось их повышение на 0.5% м/м. Заказы на средства производства без учета самолетов и военного оборудования, являющиеся индикатором капиталовложений бизнеса, повысились в прошлом месяце относительно мая на 0.7% против ожидавшихся 0.6% м/м.

Продажи новых домов в США в июне выросли на 8.3% м/м до 497 тыс. домов в годовом исчислении, что стало максимальным значением с мая 2008 г. и превысило прогнозы. Как результат, при июньских темпах продаж на реализацию всех новостроек в США потребовалось бы 3.9 месяца по сравнению с 4.1 месяцами в мае. Средняя цена продажи новых домов в июне увеличилась на 7.4% г/г до $249.7 тыс. Рост продаж новостроек будет стимулировать строительство и повышать стоимость жилья, что позитивно скажется на крупнейшей экономике в мире. При этом повышение занятости населения и желание воспользоваться рекордно низкими ставками по ипотечным кредитам скорее всего приведет к тому, что на рынок выйдут те покупатели, которые давно хотели приобрести жилье, но откладывали покупку до лучших времен.

Страны Азии, Россия, развивающиеся рынки

Правительство Японии опубликовало доклад, в котором в третий месяц подряд повысило прогноз по экономике и отметило ослабление дефляции на фоне сверхмягкой монетарной политики и роста госрасходов. Была также повышена оценка по промышленному производству и деловым настроениям, поскольку слабеющая иена способствует росту доходов компаний. В докладе говорится, что «японская экономика стабильно набирает обороты и демонстрирует признаки восстановления, промышленное производство растет умеренными темпами, а деловые настроения улучшаются впервые за пять месяцев». Японские власти также повторили, что экономика продолжит восстанавливаться, рост корпоративных доходов будет способствовать повышению заработной платы и увеличению инвестиций. Экспорт также, как ожидается, будет расти.

В прошлое воскресенье блок премьер-министра Японии С. Абэ одержал победу на выборах в верхнюю палату парламента. Как результат, подконтрольная премьеру Либерально-демократическая партия вместе с партнерами правоцентристами из «Комэйто» впервые с 2007 г. будут контролировать обе палаты парламента, и новые выборы не потребуются в ближайшие 3 года. Теперь С. Абэ сможет сформировать стабильное правительство и продолжить масштабные экономические реформы.

Экспорт из Японии в июне вырос на 7.4% в годовом выражении, хотя и темпы роста замедлились по сравнению с 10.1% г/г в мае и оказались ниже прогнозов. Поставки из Японии в ЕС выросли на 8.6% г/г, что стало первым ростом за 21 месяц. Экспорт в США поднялся на 14.6% г/г, в Китай – лишь на 4.8% г/г против майских 8.3% г/г. Отметим, что экспорт Японии растет уже четвертый месяц подряд, чему способствует проводимая в стране экономическая политика С. Абэ, ведущая к ослаблению курса иены. В то же время мировой спрос остается неоднородным, что может в перспективе ограничить доходы страны от внешней торговли.

Между тем, импорт в Японию в июне вырос на 11.8% г/г − снижение иены не только помогает экспорту, оно также увеличивает стоимостные объемы импорта, в том числе затраты на энергоносители, которые необходимы из-за отключения АЭС. В результате дефицит торгового баланса Японии составил 180.8 млрд. иен ($1.8 млрд.), при этом отрицательное сальдо внешней торговли было зафиксировано двенадцатый месяц подряд.

Потребительские цены в Японии в июне увеличились на 0.2% г/г, что стало первым повышением с мая 2012 г. Базовый индекс потребительских цен, который не включает в себя более волатильные цены на продукты питания, вырос на 0.4% г/г. Увеличение было в основном обусловлено подорожанием импортных энергоресурсов, кроме того, свою роль сыграл и ослабевший курс иены. Министерство финансов Японии позитивно прокомментировало вышедшую статистику, заявив, что инфляция «шаг за шагом идет к своей цели».

Госсовет КНР по итогам заседания в среду пообещал поддержать экономику страны, рост которой в текущем году может замедлиться до минимума за 23 года. В качестве одной из мер предлагается ускоренное развитие железнодорожного сообщения по всему Китаю, особенно в центральных и западных регионах. Как ожидается, инвестиции в строительство железных дорог в Поднебесной составят в этом году около 690 млрд. юаней ($112 млрд.), для этих целей планируется создать спецфонд. За текущую пятилетку (2011-2015 гг.), по информации СМИ, Госсовет собирается вложить в этот сектор 3.3 трлн. юаней, что на 500 млрд. юаней больше, чем предполагалось ранее. При этом права собственности и управления некоторыми городскими и региональными железными дорогами будут переданы местным властям и частным инвесторам. По заявлению главы Госсовета Л. Кэцяна, «чтобы разбогатеть, нужно для начала строить дороги, особенно железные дороги». По его словам, это принесет стране «многочисленные блага», ускорит урбанизацию, стабилизирует рост экономики в целом и повысит уровень жизни населения.

Кроме того, правительство Китая одобрило налоговые льготы для малого бизнеса, снизило пошлины для экспортеров, а также подтвердило намерение удерживать стабильный уровень обменного курса юаня. Помимо этого ряд государственных агентств пообещал принять меры для снижения цен на медикаменты в текущем году и ускорить реформирование государственных клиник. Также в ближайшие недели будет обнародована программа оздоровления экологической обстановки страны стоимостью около 1.7 трлн. юаней.

Согласно заявлению Л. Кэцяна, правительство КНР не допустит замедления темпов роста экономики в 2013 г. ниже 7%. Тем самым руководство Китая дает понять, что в случае возникновения необходимости может прибегнуть к новым стимулирующим программам. Ранее Л. Кэцян уже говорил о том, что существуют некие нижние границы темпов экономического роста и занятости, пересечь которые власти Китая не дадут ни при каких условиях, однако он не уточнял численные значения таких уровней. Последние же комментарии китайского правительства говорят о том, что приемлемый для него диапазон по росту экономики в этом году составит 7-7.5%.

Власти КНР приказали более чем 1.4 тыс. компаний из 19 отраслей сократить избыточные производственные мощности в течение 2013 г. в рамках мер по обеспечению перехода к более медленному и устойчивому экономическому росту. Министерство промышленности и информационных технологий Китая огласило целевые показатели по закрытию устаревших производственных мощностей в черной и цветной металлургии, цементной и целлюлозно-бумажной промышленности. Согласно заявлению ведомства, к концу сентября производство на таких линиях должно быть приостановлено, а до конца года они должны быть полностью ликвидированы.

В частности, предполагается, что к концу сентября будут закрыты устаревшие заводы по производству железа и стали, общая мощность которых достигает 9.75 млн. тонн в год. В результате общее сокращение в производстве железа и стали составит около 1% от сталеплавильных мощностей страны. Кроме того, прекратят работу устаревшие заводы по производству меди (654.4 тыс. тонн в год), алюминия (260 тыс. тонн в год), свинца (807 тыс. тонн в год) и цинка (146.2 тыс. тонн в год). Таким образом, правительство Поднебесной вновь продемонстрировало, что оно серьезно относится к усилиям по реструктуризации экономики и готово смириться с неизбежными потерями.

Предварительный индекс PMI, рассчитываемый для китайской перерабатывающей промышленности Markit и HSBC, в июле вновь снизился и достиг минимальных за 11 месяцев 47.7 пункта против 48.2 пункта в июне. Отметим, что показатель уже третий месяц находится ниже пороговой отметки 50 пунктов и указывает, таким образом, на дальнейшее торможение второй крупнейшей экономики мира. Негативное влияние продолжило оказывать дальнейшее снижение новых заказов. Кроме того, до минимума за 52 месяца (47 пунктов) опустился субиндекс занятости – слабая текущая экономическая конъюнктура вынуждает производителей увольнять персонал. Вышедшие данные подчеркивают, что рынок труда Поднебесной испытывает сильное давление, и властям, вероятно, придется пересмотреть «настройку» экономики с учетом этого фактора.

Согласно заявлению министра экономического развития РФ А. Улюкаева, главным риском для российской экономики является не сезонное, циклическое снижение, а долговременная стагнация в мировой экономике. По его словам, в настоящее время происходит сегрегация мирового рынка, торговые и валютные войны, общее снижение потенциала торговли. Это, по мнению А. Улюкаева, является долговременным фактором, который может негативно отразится на перспективах экономики страны.

Министр отметил, что в настоящее время закончился период восстановительного роста российской экономики после кризиса, и наблюдается снижение темпов ее роста. Так, ВВП РФ в первом полугодии 2013 г., по оценкам Минэкономразвития, увеличился лишь на 1.7% при практически нулевом приросте промышленного производства. Объемы инвестиций в основной капитал снижаются, наблюдается спад в области чистого экспорта. Единственный показатель, который растет, − это доходы населения. Однако, по данным А. Улюкаева, это связано в основном с ростом зарплат бюджетников в соответствии с указами президента РФ.

В последние несколько месяцев, по словам министра, к негативным тенденциям добавилась тенденция снижения использования ресурсов, выразившаяся в уменьшении уровня загрузки производственных мощностей, а также рост безработицы. Это, по мнению А. Улюкаева, означает, что появился отрицательный разрыв выпуска между фактическим объемом производства и потенциальным, что дает возможность использовать монетарно-фискальные стимулы. В то же время глава Минэкономразвития указывает и на объективные ограничители эффективности такого стимулирования в стране − снижение конкурентоспособности российского бизнеса, ухудшение рентабельности производств и падение прибыли компаний. Это в свою очередь определено издержками. Так, три года подряд растет доля издержек на труд, растет доля издержек, связанных с тарифами естественных монополий, растет индекс реального эффективного курса рубля.

В четверг Минэкономразвития представило план по стимулирование экономической активности в РФ. В рамках плана предлагаются пять блоков мер, направленных на оптимизацию российской экономики. Первый блок мер, направленный на стимулирование развития малого и среднего бизнеса, подразумевает повышение доступности кредитования через введение секьюритизации финансовых активов по стандартным пакетам однородных ссуд. Это, по словам А. Улюкаева, позволит Банку России обеспечить рефинансирование на приемлемых условиях таких банков, которые финансируют малый бизнес. Кроме того предполагается развитие системы гарантийных фондов для малого бизнеса, продление льгот по страховым взносам для малых предприятий, а также расширение доступа предприятий малого и среднего бизнеса к закупкам госкомпаний и инфраструктурных монополий.

Второй блок мер направлен на повышение инвестиционной активности. Он предполагает активное использование государственно-частного партнерства, а также обеспечение ресурсной поддержки при помощи ФНБ и пенсионных накоплений, находящихся под управлением государственной управляющей компании, при реализации инфраструктурных проектов на возвратной основе. В частности, по словам А. Улюкаева, необходимо обеспечить механизм размещения средств фонда и обеспечить контроль эффективности. Также нужно определить порядок и принцип отбора проектов, которые будут претендовать на финансирование. Помимо этого предусматриваются льготы по налогу на доходы физических лиц при инвестировании физлицами в ценные бумаги на сроки более трех лет.

Третий блок мер направлен на повышение доступности банковского кредитования. Данный блок предполагает меры, направленные на дифференциацию страховых взносов в Фонд страхования вкладов в зависимости от степени риска депозитной политики. Это позволит значительно снизить избыточное давление на депозитные ставки, которое обеспечивается банками, преуспевающими в потребительском кредитовании, для которых нечувствительна величина депозитной ставки. Также мерой поддержки является расширение ресурсной базы кредитных организаций, в том числе с использованием механизма размещения на депозитах невостребованных средств федерального бюджета на срок от 6 месяцев.

Четвертым блоком мер является общее улучшение делового климата – в частности, дальнейшая работа по «дорожным картам» национальной предпринимательской инициативы. Пятый блок − это решение отдельных отраслевых проблем, связанных с реализацией обязательств РФ в рамках ВТО.

По итогам недели индексы волатильности несколько повысились, оставшись при этом на относительно низком для среднесрочного периода уровне. Цены «рисковых» активов изменились разнонаправленно. Данные макроэкономической статистики носили смешанный характер, но в целом позволяют рассчитывать на улучшение ситуации в мировой экономике в ближайшие месяцы. Финансово-политическая информация, поступавшая на рынок, указала на некоторое сокращение внешнеполитических рисков для инвесторов, хотя не исключено, что они вновь усилятся в ближайшие дни. Мы ожидаем нейтральной динамики российских фондовых индикаторов на следующей неделе, хотя значительная волатильность торгов, вероятно, сохранится. При этом мы сохраняем позитивный взгляд на перспективы динамики котировок акций первого и второго эшелонов рынка и в среднесрочном периоде.

Техническая картина по основным индексам и сырьевым товарам

Индекс ММВБ

Индекс ММВБ торгуется выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление расположено в районе 1450 пунктов, далее 1510 пунктов. В случае снижения поддержкой выступит область 1390 пунктов, далее 1360 пунктов.

Индекс S&P 500

Индекс S&P 500 торгуется выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление расположено в районе 1700 пунктов, далее 1720 пунктов. В случае снижения целью движения выступит район 1670 пунктов, далее 1650 пунктов.

Нефть Brent

Котировки нефти Brent движутся чуть ниже своих скользящих средних, что говорит о негативном настроении на рынке. Ближайшее сопротивление находится на уровне $109 за баррель, далее $111 за баррель. Ближайшая поддержка расположена на уровне $105.8 за баррель, при ее пробитии целью снижения может стать отметка $100 за баррель.

Золото

Котировки золота движутся выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление расположено в районе $1340 за унцию, далее $1415 за унцию. Ближайшая поддержка лежит в районе $1290 за унцию, далее $1270 за унцию.

Пара EUR/USD

Котировки EUR/USD движутся выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление находится в районе 1.340, далее 1.345. В случае снижения уровнями поддержки станут отметки 1.318 и далее 1.302.

Основные корпоративные события за неделю

ММК

Событие. ММК представил результаты операционной деятельности за 2-й квартал и 1-е полугодие 2013 г. Общий выпуск стали остался на уровне предыдущего квартала – 3079 тыс. тонн, выпуск товарной продукции по Группе также не претерпел изменений – 2843 тыс. тонн. В прошедшем квартале компания нарастила отгрузки на внутренний рынок – они выросли на 9% к/к, что было в значительной степени обусловлено наращиванием объёма производства и реализации HVA-продукции (с высокой добавленной стоимостью). Доля HVA-продукции достигла 49% от общего объёма производства, при этом в натуральном выражении её выпуск за квартал вырос на 2.5% к/к, а за прошедшие полгода – на 16% по сравнению с соответствующим периодом 2012 г. Также следует отметить, что реализация оцинкованного проката и проката с полимерным покрытием выросла на 15% к/к и 5% к/к, соответственно, что стало следствием восстановления спроса со стороны строительных компаний. В 1-м полугодии (по сравнению с 2012 г.) отгрузка данных видов проката выросла, соответственно, на 53% и 26% в результате введения в строй комплекса холодной прокатки стана 2000, а также увеличения мощностей ММК по данным производственным направлениям.

Объём производства на турецкой площадке MMK Metalurji снизился на 6% к/к до 168 тыс. тонн. Продажи продукции с высокой добавленной стоимостью снизились на 6.5% к/к, что связано с капремонтом линии оцинкования и накоплением партий перед отправкой потребителям; в то же время за полгода реализация HVA-продукции выросла на 21% по сравнению с 2012 г. благодаря росту отгрузок проката с полимерным покрытием.

Объём добычи коксующегося угля в результате завершения планового перемонтажа лав (проводился в 1К13г.) вырос на 24% к/к до 1.07 млн. тонн. Средняя цена 1 тонны продукции на внутреннем рынке снизилась на 4% к/к, на внешнем – выросла на 3% к/к. В 3-м квартале компания планирует сохранить текущий уровень загрузки мощностей при сохранении активности потребителей.

Комментарий. Мы оцениваем представленные результаты умеренно позитивно. По нашему мнению, финансовые результаты по итогам 2К13г. будут на уровне либо незначительно выше итогов 1-го квартала (напомним, выручка составила $2283 млн., EBITDA − $256 млн., чистая прибыль − $19 млн.). Второй и третий кварталы традиционно характеризуются повышенной активностью со стороны основных потребителей продукции металлургических компаний – автопроизводителей и девелоперов. Кроме того, в настоящий момент, в условиях относительно низких цен на сырьё, ММК выглядит привлекательнее своих основных конкурентов в силу меньшей степени вертикальной интеграции.

ТГК-6, ТГК-7

Событие. Акции ТГК-6 и ТГК-7 были оценены для продажи Интер РАО, как ранее сообщалось, структуре Access Industries Л. Блаватника и еще одной структуре, дружественной Ренове. Среди претендентов на покупку называли компанию Lygendor и Merol Trading, являющуюся акционером всех компаний КЭС-холдинга. Цена продажи ТГК-6 – 0.4696 коп. за акцию, цена ТГК-7 – 1.643123 руб. за акцию. Напомним, что Интер РАО планирует реализовать 27.71% пакет акций ТГК-6 и 41.37% пакет акций ТГК-7. По данным «Интерфакс», завершение первого этапа сделки по продаже всего пакета акций ТГК-6 и пакета акций ТГК-7 в размере 33.87% уставного капитала планируется в 3-м квартале 2013 г., завершение второго этапа по продаже пакета акций ТГК-7 в размере 7.5% уставного капитала отнесено на 2014 г. Таким образом, в результате продажи активов Интер РАО планирует привлечь 22.8 млрд. руб.

Комментарий. Цена акции ТГК-7 близка к рыночной, поэтому новость вряд ли отразится на котировках акций компании. В то же время оценка акции ТГК-6 на 29% выше рыночной цены на закрытие 25.07.13. Размер продаваемого пакета ТГК-6 меньше 30%, поэтому ожидание оферты возможно лишь в случае, если покупателем будет текущий акционер компании, но даже в этом случае структура сделки может быть построена таким образом, чтобы избежать оферты миноритариям. Тем не менее, мы считаем, что акции ТГК-6 получат заметную поддержку в ближайшее время, а премия между рыночной ценой и оценкой акций для продажи будет сокращаться.

Фармстандарт

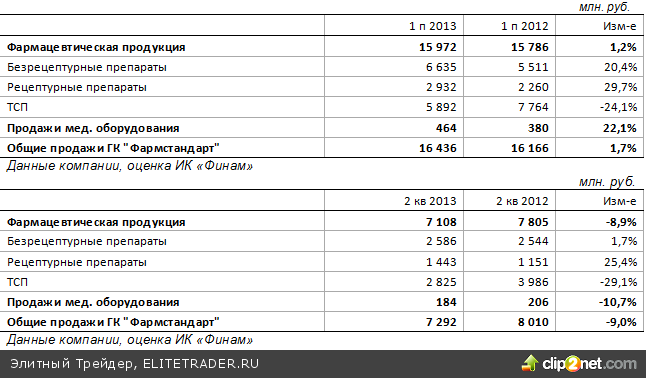

Событие. Фармстандарт опубликовал результаты продаж за 2-й квартал и 1-е полугодие 2013 г. Выручка компании за полугодие составила 16436 млн. руб., увеличившись на 2% по сравнению с 1-м полугодием 2012 г. Продажи без учета продаж товаров сторонних производителей (ТСП) за 1-е полугодие составили 10544 млн. руб., что на 21% выше показателя прошлого года. Препарат Арбидол показал рост в 75%, его доля в общем объеме продаж увеличилась с 14.8% до 20.5%.

Продажи товаров сторонних производителей (ТСП) в 1-м полугодии составили 5892 млн. руб., что на 24% ниже показателя 1-го полугодия 2012 г. Снижение продаж ТСП связано с падением продаж в сегменте локализации производства, ввиду отсутствия государственных закупок в рамках государственной программы «7 нозологий». В частности, это связано с отсутствием продаж препарата Велекейд, доля которого в продажах ТСП ранее составляла 54%.

Объем продаж медицинского оборудования по итогам полугодия составил 464 млн. руб., что на 22% выше показателя 1-го полугодия 2012 г. Доля продаж фармацевтической продукции в общей выручке компании за полугодие составила 97.2%, доля медицинского оборудования составила 2.8%.

Выручка Фармстандарта во 2-м квартале составила 7292 млн. руб., снизившись на 9% по сравнению с показателем 2-го квартала 2012 г. Продажи без учета продаж товаров сторонних производителей составили 4467 млн. руб., увеличившись на 11% по сравнению с показателем 2-го квартала прошлого года. Продажи товаров сторонних производителей во 2-м квартале составили 2825 млн. руб., что на 29% ниже показателя 2-го квартала 2012 г.

Комментарий. Результаты продаж за 2-й квартал 2013 г. оказались довольно слабыми. Сказалось отсутствие заказов по госпрограмме закупок «7 нозологий», что привело сильному падению продаж в сегменте ТСП. Также хуже наших ожиданий оказались во 2-м квартале продажи безрецептурных препаратов, в число которых входит Арбидол. Видимо, сказалась благоприятная эпидемиологическая обстановка во 2-м квартале текущего года. Тем не менее, по нашему мнению, влияние данного отчета на котировки акций компании будет нейтральным. Более важны для оценки компании две крупные сделки, которые Фармстандарт анонсировал недавно и которые повлияли на стоимость компании.

Из компании выделяется безрецептурный бизнес, общий объем выручки которого составляет 25% от общих продаж компании до выделения, а EBITDA выделяемого бизнеса составляет 33% от EBITDA компании до выделения. Дата закрытия реестра для участия во внеочередном собрании, на котором будет проходить голосование по этой сделке, 5 июля 2013 г., а само собрание состоится 27 сентября 2013 г. Акционеры, не согласные с указанной сделкой и владевшие акциями на 5 июля 2013 г., могут участвовать в оферте по цене 2180 руб. Однако общая сумма выкупа не может превышать 10% от стоимости чистых активов, что эквивалентно 3.9 млрд. руб. Таким образом, если все миноритарии решат участвовать в оферте, то коэффициент выкупа составит не более 12% от free float. Акции новой компании планируется вывести на биржу. Акционерам эти акции будут доступны в феврале 2014 г.

Кроме того, была анонсирована еще одна крупная сделка по приобретению 100% компании Bever Pharmaceutical за $630 млн. В результате сделки компания может снизить свои расходы по производству препаратов Арбидол и Афобазол, поскольку Bever обладает эксклюзивными правами на производство компонентов для этих препаратов. Дата закрытия реестра для участия в собрании по данной сделке − 5 июля 2013 г., само собрание намечено на 17 августа 2013 г. В случае одобрения сделки Bever войдет в состав новой выделяемой компании.

Таким образом, можно констатировать, что акции, которые сейчас торгуются на бирже, оцениваются с учетом сделки выделения. После выделения рентабельность по EBITDA Фармстандарта снизится с 26% до 23%. В тоже время рентабельность по EBITDA выделенной компании может составить 35%. Таким образом, для акций старой компании указанные сделки носят негативный характер. Кроме того, окончание программы выкупа также негативно для котировок акций Фармстандарта. Поэтому в среднесрочной перспективе данные акции будут под давлением.

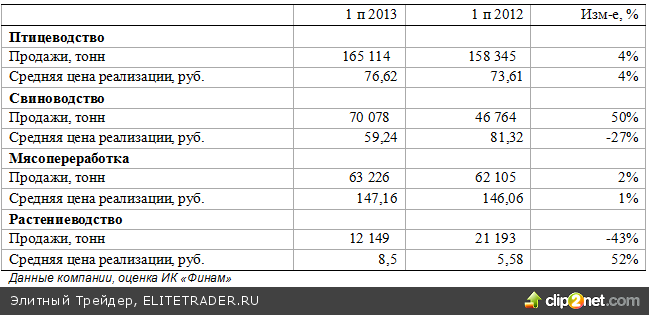

Группа Черкизово

Событие. Группа Черкизово объявила операционные результаты за 1-е полугодие 2013 г. Общий объем продаж в сегменте птицеводства вырос на 4% и составил приблизительно 165 114 тонн готовой продукции по сравнению с 158 345 тоннами за аналогичный период 2012 г. Средняя цена реализации в рублях увеличилась на 4%.

Объем продаж в сегменте свиноводства вырос на 50% и составил приблизительно 70 078 тонн свинины в живом весе по сравнению с 46 764 тоннами за аналогичный период прошлого года. Средняя цена реализации в рублях снизилась на 27%.

Объем продаж в сегменте мясопереработка вырос на 2% и составил приблизительно 63 226 тонн по сравнению с 62 105 тоннами за аналогичный период прошлого года. Средняя цена реализации в рублях увеличилась на 1%.

Объем продаж в сегменте растениеводства снизился на 43%. Данное снижение объемов обусловлено реализацией основного объема урожая 2012 г. в конце 2012 г. по причине более благоприятной ценовой конъюнктуры. Цена реализации в 1-м полугодии 2013 г. в рублях увеличилась на 52%.

В 2013 году засеяно около 40 тысяч га сельскохозяйственных земель, включая около 25 тысяч га под яровые культуры и около 15 тысяч га под озимые культуры. В текущем году планируется собрать около 150 000 тонн зерновых культур.

Комментарий. Во 2-м квартале цены на свинину несколько стабилизировались и даже немного подросли по сравнению с 1 кварталом (+6% к/к). Тем не менее текущие цены на свинину находятся на низком уровне, очень близком к себестоимости производства. Цены на птицу достаточно стабильны: за год цены выросли на 4%, по сравнению с 1-м кварталом цены во 2-м квартале текущего года снизились на 1%. Цены на продукцию мясопереработки также достаточно стабильны: за год цены выросли на 1%, по сравнению с 1-м кварталом цены во 2-м квартале текущего года снизились на 1%. Цены на продукцию растениеводства продолжили рост: во 2-м квартале они выросли на 2% по сравнению с 1-м кварталом текущего года.

Негативное влияние ценовой конъюнктуры в секторе свиноводства Группа пытается нивелировать за счет роста объемов производства. Так, в сегменте свиноводства, где наблюдалось наибольшее падение цен, рост производства составил 50% г/г. Благодаря такой стратегии рост выручки в рублевом выражении за 1-е полугодие текущего года по сравнению с аналогичным периодом прошлого года может составить: по сегменту птицеводство около 8%, по сегменту свиноводство около 8%, по сегменту мясопереработка около 2%.

В целом данные результаты, по нашему мнению, будут оказывать нейтральное влияние на котировки акций компании. Ценовая конъюнктура в сегменте свиноводство несколько улучшилась, что немного повысит финансовые показатели 2-го квартала по сравнению с 1-м кварталом текущего года, тем не менее, очень хороших финансовых результатов прошлого года достичь не удастся. Во второй половине года ожидается сезонное снижение цен на корма, что положительно повлияет на себестоимость производства. Кроме того, Группа ожидает государственных субсидий в размере 600 млн. руб. Последние два фактора поддержат бизнес Группы. Однако для данной компании существенным риском является достаточно большая долговая нагрузка: по результатам 1-го квартала соотношение Чистый долг/EBITDA оценивалось на уровне 3, по состоянию на начало года этот показатель был равен 2.7. Данный фактор будет оказывать некоторое давление на котировки акций компании в среднесрочной перспективе.

Северсталь

Событие. Северсталь представила операционные результаты за прошедшие 3 месяца и 1-е полугодие. Объём производства стали вырос на 5% до 4 млн. тонн, в равной степени благодаря российскому и зарубежному сегменту. Прирост производства чугуна по сравнению с 1К13 составил 2%, общий объём – 2.7 млн. тонн. Продажи стальной продукции выросли на 5% к/к, несмотря на остающуюся сложной конъюнктуру рынка. Основным драйвером роста (в российском сегменте) стало увеличение продаж оцинкованного проката, проката с полимерным покрытием и толстолистового проката; в то же время продажи полуфабрикатов снизились на 19%. Доля HVA-продукции (с высокой добавленной стоимостью) в общем объёме продаж составила 45%.

Североамериканский сегмент также увеличил продажи стальной продукции вследствие приближенной к максимальной загрузки производственных мощностей. Продажи проката в целом выросли на 5%, основными контрибьюторами роста стали толстолистовой прокат (+34% к/к), лист с полимерным покрытием (+21% к/к) и сортовой прокат (+33% к/к). Доля HVA-продукции составила 44% (по сравнению с 46% в 1К13г.).

Сегмент «Северсталь Ресурс» в прошедшем квартале показал разнонаправленное движение. Спрос на железорудную продукцию (концентрат и окатыши) со стороны как внутренних (Череповецкий металлургический комбинат, ЧМК), так и внешних потребителей был стабильным, что обусловило рост продаж на 11% к/к. Продажи концентрата коксующегося угля внешним потребителям снизились вследствие увеличения отгрузок на ЧМК. В целом угольный сегмент показал снижение продаж на 5% по итогам квартала.

Комментарий. Мы позитивно оцениваем представленные результаты. В значительной степени они стали следствием сезонного повышения спроса со стороны компаний строительного сектора, а также результатом пополнения складских запасов. На наш взгляд, данная тенденция найдет своё продолжение и в следующем квартале. В то же время цены на концентрат коксующегося угля и железную руду остаются на достаточно низком уровне, что является негативным фактором для вертикально-интегрированной Северстали с точки зрения роста производственных расходов. Мы полагаем, что прошедший квартал окажется несколько слабее первого квартала в части финансовых результатов. Напомним, в 1К13г. выручка Северстали составила $3322 млн., показатель EBITDA − $425 млн., чистая прибыль − $44 млн.

Магнит

Событие. Магнит представил неаудированные результаты деятельности за 2-й квартал и 1-е полугодие 2013 г. в соответствии со стандартом МСФО. В течение 1-го полугодия компания открыла (net) 532 магазина (506 «магазинов у дома», 12 гипермаркетов, 6 магазинов «Магнит Семейный» и 8 магазинов косметики) и увеличила свои торговые площади на 29.66% до 2748.09 тыс. кв. м. При этом общее количество магазинов сети на 31 июня составило 7416 (6552 «магазина у дома», 138 гипермаркетов, 26 магазинов «Магнит Семейный» и 700 магазинов косметики).

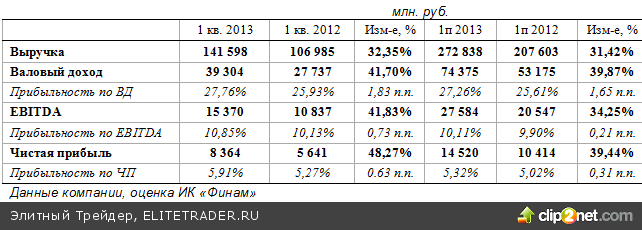

Выручка компании в 1-м полугодии выросла на 31.42% г/г до 272 838.04 млн. руб. Рост чистой выручки связан с увеличением торговых площадей и ростом сопоставимых продаж на 5.29%. Валовая маржа увеличилась до 27.26%. Валовая прибыль выросла на 39.87% г/г до 74 374.73 млн. руб. Показатель EBITDA вырос на 34.25% г/г до 27 583.9 млн. руб., маржа EBITDA составила 10.11%. Чистая прибыль выросла на 39.44% г/г до 14 520.33 млн. руб.

Комментарий. Магнит представил позитивный финансовый отчет за 1-е полугодие текущего года. Опубликованные данные оказались лучше консенсус-прогноза: чистая прибыль за полугодие опередила прогноз на 11%, EBITDA − на 6%. Во 2-м квартале все финансовые показатели улучшились по сравнению с 1-м кварталом. Так, рентабельность по EBITDA выросла на 1.54 п.п., рентабельность по чистой прибыли выросла на 1.22 п.п. В итоге рентабельность по валовому доходу за полугодие выросла на 1.65 п.п. г/г и составила 27.26%. Рентабельность по EBITDA за полугодие составила 10.11%, повысившись на 0.21 п.п. г/г. Рентабельность по чистой прибыли за полугодие составила 5.32%, что на 0.31 п.п. выше аналогичного показателя прошлого года. Мы считаем, что опубликованные данные окажут позитивное влияние на котировки акций Компании в среднесрочной перспективе.

Аэрофлот

Событие. Аэрофлот представил итоги операционной деятельности за июнь и 1-е полугодие 2013 г. Пассажиропоток компании в июне составил 1922.9 тыс. человек (+19.8% г/г), при этом на международных линиях было перевезено 1106.9 тыс. пассажиров (+12.4% г/г), на внутренних – 816 тыс. пассажиров (+31.5% г/г). Процент занятости пассажирских кресел в июне составил 79.9% (+1.5 п.п г/г), процент коммерческой загрузки – 64.3% (+1.3 п.п по сравнению с июнем 2012 г.).

Пассажирооборот за месяц составил 5386.9 млн. пассажирокилометров (пкм), что на 20.6% превышает соответствующий показатель 2012 г.: на международных воздушных линиях пассажирооборот увеличился на 14.6% г/г до 3507.3 млн. пкм, на внутренних линиях – до 1879.6 млн. пкм (+33.5%).

По итогам полугодия компания перевезла 9541.6 тыс. человек (+20.2% г/г), пассажирооборот составил 27774.4 млн. пкм (+22.8% г/г). Процент занятости кресел вырос на 2.3 п.п. до 77.1%

Комментарий. Основные операционные показатели (пасссажиропоток и пассажирооборот) показывают рост на протяжении уже нескольких месяцев. Таким образом, компания продолжает тенденцию успешного 2012 г., в течение которого пассажиропоток вырос на 24.6%, а пассажирооборот – на 20.3%. Мы положительно оцениваем представленные результаты и считаем, что они поддержат котировки ценных бумаг компании в краткосрочной перспективе.

http://www.finam.ru/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Экономической информации на прошлой неделе выходило относительно немного. Наибольший интерес представляли предварительные данные индексов деловой активности PMI (Рис. 1), показавшие заметное улучшение экономической конъюнктуры в большинстве ведущих стран, особенно в Европе. Так, индекс PMI Composite для Еврозоны, отвечающий за совокупный выпуск в промышленности и сфере услуг, в июне существенно повысился и впервые с января 2012 г. превысил пороговую отметку 50 пунктов, отделяющую области роста и спада. При этом повышение показателя наблюдалось практически во всех странах зоны евро. Это позволяет рассчитывать на оживление экономической активности в Еврозоне в ближайшие месяцы и дает основания надеяться, что 2-й квартал станет последнем в затянувшейся рецессии в регионе.

Достаточно уверенно продолжает себя чувствовать производственный сектор США. Индекс PMI Manufacturing в Штатах в июле вырос до максимума с февраля, что свидетельствует об ускорении темпов роста в промышленности страны. Между тем, продолжилось ухудшение в производственном секторе Китая, который в последнее время выходит на первое место в списке глобальных экономических рисков. Индекс PMI Manufacturing в стране (по версии HSBC) снижается уже третий месяц подряд, оставаясь при этом ниже отметки 50 пунктов, что говорит о продолжении замедления темпов роста экономики. Впрочем, опасения относительно КНР несколько сгладило заявление китайских властей о том, что они не допустят снижения темпов роста ВВП ниже 7%, запустив в случае необходимости новые программы стимулирования. Так что «жесткой посадки» экономики Поднебесной, вероятно, все же не произойдет.

Из других новостей стоит отметить окончательное одобрение министрами финансов стран Еврозоны выделения очередного транша финансовой помощи Греции. Афины немедленно получат 2.5 млрд. евро, кроме того, несколько позже государства зоны евро перечислят грекам дополнительные 1.5 млрд. евро − прибыль центробанков по греческим бондам, находящимся в их портфелях, − после завершения процедур одобрения на национальном уровне. Полученных денег Греции хватит до осени, что позволит избежать более сложных переговоров по программе помощи Афинам до завершения сентябрьских выборов в Германии. После этого, вероятно, возобновятся серьезные дебаты о том, каким образом сократить огромный греческий долг (более 160% ВВП), в частности, встанет вопрос о возможном новом списании части задолженности этой страны.

Евросоюз

Согласно докладу МВФ, ВВП Еврозоны сократится в текущем году на 0.6%, но уже в 2014 г. вырастет на 0.9%. В фонде высоко оценивают шаги, предпринятые первыми лицами ЕС для стабилизации финансовых рынков, что снизило риск коллапса зоны евро. Однако МВФ отметил, что, несмотря на смелые политические шаги во всех направлениях, экономический рост в регионе по-прежнему остается слабым, уровень безработицы очень высокий, особенно среди молодежи, долговая нагрузка велика и продолжает расти. На этом фоне любые дальнейшие внутренние или внешние потрясения могут серьезно повлиять на рост.

В связи с этим эксперты МВФ призвали активизировать реформы в банковском секторе, включая рекапитализацию слабых, но «жизнеспособных» банков и закрытие «нежизнеспособных» банков. Наряду с этим аналитики Фонда призвали к большей гибкости на рынке труда Еврозоны. В сообщении МВФ отмечается, что «реформы должны внести динамику в закостенелый рынок труда стран ЕС, повысить конкурентоспособность и способствовать появлению более гибких договоренностей между рабочими и работодателями». Руководство МВФ также заявило, что необходимой мерой для стимулирования роста в регионе может стать дальнейшее снижение процентной ставки ЕЦБ.

По данным Евростата, долговая нагрузка в странах ЕС продолжает расти, несмотря на меры жесткой экономии. По итогам 1-го квартала 2013 г. она достигла исторического максимума в 85.9% ВВП, или 11.1 трлн. евро. В странах Еврозоны объем госзадолженности также увеличился, достигнув 92.2% ВВП, что на 4 п.п. больше, чем в 1-м квартале прошлого года. На конец 2012 г. этот показатель составлял 90.6% ВВП.

Особенно серьезная ситуация сложилась в Греции − на конец 1-го квартала текущего года государственные долги составляли 160% ВВП по сравнению со 136% годом ранее. За Грецией следуют Италия (130%), Португалия (127%) и Ирландия (125.1%). Наиболее резкий рост госдолга в отношении к объему экономики зафиксирован для Ирландии (+7.7 п.п.), Бельгии (+4.7 п.п.) и Испании (+4 п.п.).

Объем госзадолженности Германии несколько снизился по сравнению с предыдущим кварталом − с 81.9% до 81.2% ВВП. Кроме Германии, из 17 стран Еврозоны позитивная динамика зафиксирована только в Эстонии, где соответствующий показатель понизился на 0.1 п.п. до 10%, что является минимальной долговой нагрузкой во всем Евросоюзе. За пределами зоны евро госдолг в отношении к ВВП также снизили Латвия (-1.5 п.п., лучшие темпы в ЕС в 1-м квартале), Дания (-0.8 п.п.), Великобритания и Болгария.

США

Объем заказов на товары длительного пользования в США в июне поднялся на 4.2% м/м, значительно превысив прогнозы экспертов. При этом, согласно пересмотренным данным, в мае объем заказов увеличился на 5.2% м/м, а не на 3.6% м/м, как сообщалось ранее. Между тем, заказы без учета транспортного оборудования в июне показали нулевой прирост, тогда как прогнозировалось их повышение на 0.5% м/м. Заказы на средства производства без учета самолетов и военного оборудования, являющиеся индикатором капиталовложений бизнеса, повысились в прошлом месяце относительно мая на 0.7% против ожидавшихся 0.6% м/м.

Продажи новых домов в США в июне выросли на 8.3% м/м до 497 тыс. домов в годовом исчислении, что стало максимальным значением с мая 2008 г. и превысило прогнозы. Как результат, при июньских темпах продаж на реализацию всех новостроек в США потребовалось бы 3.9 месяца по сравнению с 4.1 месяцами в мае. Средняя цена продажи новых домов в июне увеличилась на 7.4% г/г до $249.7 тыс. Рост продаж новостроек будет стимулировать строительство и повышать стоимость жилья, что позитивно скажется на крупнейшей экономике в мире. При этом повышение занятости населения и желание воспользоваться рекордно низкими ставками по ипотечным кредитам скорее всего приведет к тому, что на рынок выйдут те покупатели, которые давно хотели приобрести жилье, но откладывали покупку до лучших времен.

Страны Азии, Россия, развивающиеся рынки

Правительство Японии опубликовало доклад, в котором в третий месяц подряд повысило прогноз по экономике и отметило ослабление дефляции на фоне сверхмягкой монетарной политики и роста госрасходов. Была также повышена оценка по промышленному производству и деловым настроениям, поскольку слабеющая иена способствует росту доходов компаний. В докладе говорится, что «японская экономика стабильно набирает обороты и демонстрирует признаки восстановления, промышленное производство растет умеренными темпами, а деловые настроения улучшаются впервые за пять месяцев». Японские власти также повторили, что экономика продолжит восстанавливаться, рост корпоративных доходов будет способствовать повышению заработной платы и увеличению инвестиций. Экспорт также, как ожидается, будет расти.

В прошлое воскресенье блок премьер-министра Японии С. Абэ одержал победу на выборах в верхнюю палату парламента. Как результат, подконтрольная премьеру Либерально-демократическая партия вместе с партнерами правоцентристами из «Комэйто» впервые с 2007 г. будут контролировать обе палаты парламента, и новые выборы не потребуются в ближайшие 3 года. Теперь С. Абэ сможет сформировать стабильное правительство и продолжить масштабные экономические реформы.

Экспорт из Японии в июне вырос на 7.4% в годовом выражении, хотя и темпы роста замедлились по сравнению с 10.1% г/г в мае и оказались ниже прогнозов. Поставки из Японии в ЕС выросли на 8.6% г/г, что стало первым ростом за 21 месяц. Экспорт в США поднялся на 14.6% г/г, в Китай – лишь на 4.8% г/г против майских 8.3% г/г. Отметим, что экспорт Японии растет уже четвертый месяц подряд, чему способствует проводимая в стране экономическая политика С. Абэ, ведущая к ослаблению курса иены. В то же время мировой спрос остается неоднородным, что может в перспективе ограничить доходы страны от внешней торговли.

Между тем, импорт в Японию в июне вырос на 11.8% г/г − снижение иены не только помогает экспорту, оно также увеличивает стоимостные объемы импорта, в том числе затраты на энергоносители, которые необходимы из-за отключения АЭС. В результате дефицит торгового баланса Японии составил 180.8 млрд. иен ($1.8 млрд.), при этом отрицательное сальдо внешней торговли было зафиксировано двенадцатый месяц подряд.

Потребительские цены в Японии в июне увеличились на 0.2% г/г, что стало первым повышением с мая 2012 г. Базовый индекс потребительских цен, который не включает в себя более волатильные цены на продукты питания, вырос на 0.4% г/г. Увеличение было в основном обусловлено подорожанием импортных энергоресурсов, кроме того, свою роль сыграл и ослабевший курс иены. Министерство финансов Японии позитивно прокомментировало вышедшую статистику, заявив, что инфляция «шаг за шагом идет к своей цели».

Госсовет КНР по итогам заседания в среду пообещал поддержать экономику страны, рост которой в текущем году может замедлиться до минимума за 23 года. В качестве одной из мер предлагается ускоренное развитие железнодорожного сообщения по всему Китаю, особенно в центральных и западных регионах. Как ожидается, инвестиции в строительство железных дорог в Поднебесной составят в этом году около 690 млрд. юаней ($112 млрд.), для этих целей планируется создать спецфонд. За текущую пятилетку (2011-2015 гг.), по информации СМИ, Госсовет собирается вложить в этот сектор 3.3 трлн. юаней, что на 500 млрд. юаней больше, чем предполагалось ранее. При этом права собственности и управления некоторыми городскими и региональными железными дорогами будут переданы местным властям и частным инвесторам. По заявлению главы Госсовета Л. Кэцяна, «чтобы разбогатеть, нужно для начала строить дороги, особенно железные дороги». По его словам, это принесет стране «многочисленные блага», ускорит урбанизацию, стабилизирует рост экономики в целом и повысит уровень жизни населения.

Кроме того, правительство Китая одобрило налоговые льготы для малого бизнеса, снизило пошлины для экспортеров, а также подтвердило намерение удерживать стабильный уровень обменного курса юаня. Помимо этого ряд государственных агентств пообещал принять меры для снижения цен на медикаменты в текущем году и ускорить реформирование государственных клиник. Также в ближайшие недели будет обнародована программа оздоровления экологической обстановки страны стоимостью около 1.7 трлн. юаней.

Согласно заявлению Л. Кэцяна, правительство КНР не допустит замедления темпов роста экономики в 2013 г. ниже 7%. Тем самым руководство Китая дает понять, что в случае возникновения необходимости может прибегнуть к новым стимулирующим программам. Ранее Л. Кэцян уже говорил о том, что существуют некие нижние границы темпов экономического роста и занятости, пересечь которые власти Китая не дадут ни при каких условиях, однако он не уточнял численные значения таких уровней. Последние же комментарии китайского правительства говорят о том, что приемлемый для него диапазон по росту экономики в этом году составит 7-7.5%.

Власти КНР приказали более чем 1.4 тыс. компаний из 19 отраслей сократить избыточные производственные мощности в течение 2013 г. в рамках мер по обеспечению перехода к более медленному и устойчивому экономическому росту. Министерство промышленности и информационных технологий Китая огласило целевые показатели по закрытию устаревших производственных мощностей в черной и цветной металлургии, цементной и целлюлозно-бумажной промышленности. Согласно заявлению ведомства, к концу сентября производство на таких линиях должно быть приостановлено, а до конца года они должны быть полностью ликвидированы.

В частности, предполагается, что к концу сентября будут закрыты устаревшие заводы по производству железа и стали, общая мощность которых достигает 9.75 млн. тонн в год. В результате общее сокращение в производстве железа и стали составит около 1% от сталеплавильных мощностей страны. Кроме того, прекратят работу устаревшие заводы по производству меди (654.4 тыс. тонн в год), алюминия (260 тыс. тонн в год), свинца (807 тыс. тонн в год) и цинка (146.2 тыс. тонн в год). Таким образом, правительство Поднебесной вновь продемонстрировало, что оно серьезно относится к усилиям по реструктуризации экономики и готово смириться с неизбежными потерями.

Предварительный индекс PMI, рассчитываемый для китайской перерабатывающей промышленности Markit и HSBC, в июле вновь снизился и достиг минимальных за 11 месяцев 47.7 пункта против 48.2 пункта в июне. Отметим, что показатель уже третий месяц находится ниже пороговой отметки 50 пунктов и указывает, таким образом, на дальнейшее торможение второй крупнейшей экономики мира. Негативное влияние продолжило оказывать дальнейшее снижение новых заказов. Кроме того, до минимума за 52 месяца (47 пунктов) опустился субиндекс занятости – слабая текущая экономическая конъюнктура вынуждает производителей увольнять персонал. Вышедшие данные подчеркивают, что рынок труда Поднебесной испытывает сильное давление, и властям, вероятно, придется пересмотреть «настройку» экономики с учетом этого фактора.

Согласно заявлению министра экономического развития РФ А. Улюкаева, главным риском для российской экономики является не сезонное, циклическое снижение, а долговременная стагнация в мировой экономике. По его словам, в настоящее время происходит сегрегация мирового рынка, торговые и валютные войны, общее снижение потенциала торговли. Это, по мнению А. Улюкаева, является долговременным фактором, который может негативно отразится на перспективах экономики страны.

Министр отметил, что в настоящее время закончился период восстановительного роста российской экономики после кризиса, и наблюдается снижение темпов ее роста. Так, ВВП РФ в первом полугодии 2013 г., по оценкам Минэкономразвития, увеличился лишь на 1.7% при практически нулевом приросте промышленного производства. Объемы инвестиций в основной капитал снижаются, наблюдается спад в области чистого экспорта. Единственный показатель, который растет, − это доходы населения. Однако, по данным А. Улюкаева, это связано в основном с ростом зарплат бюджетников в соответствии с указами президента РФ.

В последние несколько месяцев, по словам министра, к негативным тенденциям добавилась тенденция снижения использования ресурсов, выразившаяся в уменьшении уровня загрузки производственных мощностей, а также рост безработицы. Это, по мнению А. Улюкаева, означает, что появился отрицательный разрыв выпуска между фактическим объемом производства и потенциальным, что дает возможность использовать монетарно-фискальные стимулы. В то же время глава Минэкономразвития указывает и на объективные ограничители эффективности такого стимулирования в стране − снижение конкурентоспособности российского бизнеса, ухудшение рентабельности производств и падение прибыли компаний. Это в свою очередь определено издержками. Так, три года подряд растет доля издержек на труд, растет доля издержек, связанных с тарифами естественных монополий, растет индекс реального эффективного курса рубля.

В четверг Минэкономразвития представило план по стимулирование экономической активности в РФ. В рамках плана предлагаются пять блоков мер, направленных на оптимизацию российской экономики. Первый блок мер, направленный на стимулирование развития малого и среднего бизнеса, подразумевает повышение доступности кредитования через введение секьюритизации финансовых активов по стандартным пакетам однородных ссуд. Это, по словам А. Улюкаева, позволит Банку России обеспечить рефинансирование на приемлемых условиях таких банков, которые финансируют малый бизнес. Кроме того предполагается развитие системы гарантийных фондов для малого бизнеса, продление льгот по страховым взносам для малых предприятий, а также расширение доступа предприятий малого и среднего бизнеса к закупкам госкомпаний и инфраструктурных монополий.

Второй блок мер направлен на повышение инвестиционной активности. Он предполагает активное использование государственно-частного партнерства, а также обеспечение ресурсной поддержки при помощи ФНБ и пенсионных накоплений, находящихся под управлением государственной управляющей компании, при реализации инфраструктурных проектов на возвратной основе. В частности, по словам А. Улюкаева, необходимо обеспечить механизм размещения средств фонда и обеспечить контроль эффективности. Также нужно определить порядок и принцип отбора проектов, которые будут претендовать на финансирование. Помимо этого предусматриваются льготы по налогу на доходы физических лиц при инвестировании физлицами в ценные бумаги на сроки более трех лет.

Третий блок мер направлен на повышение доступности банковского кредитования. Данный блок предполагает меры, направленные на дифференциацию страховых взносов в Фонд страхования вкладов в зависимости от степени риска депозитной политики. Это позволит значительно снизить избыточное давление на депозитные ставки, которое обеспечивается банками, преуспевающими в потребительском кредитовании, для которых нечувствительна величина депозитной ставки. Также мерой поддержки является расширение ресурсной базы кредитных организаций, в том числе с использованием механизма размещения на депозитах невостребованных средств федерального бюджета на срок от 6 месяцев.

Четвертым блоком мер является общее улучшение делового климата – в частности, дальнейшая работа по «дорожным картам» национальной предпринимательской инициативы. Пятый блок − это решение отдельных отраслевых проблем, связанных с реализацией обязательств РФ в рамках ВТО.

По итогам недели индексы волатильности несколько повысились, оставшись при этом на относительно низком для среднесрочного периода уровне. Цены «рисковых» активов изменились разнонаправленно. Данные макроэкономической статистики носили смешанный характер, но в целом позволяют рассчитывать на улучшение ситуации в мировой экономике в ближайшие месяцы. Финансово-политическая информация, поступавшая на рынок, указала на некоторое сокращение внешнеполитических рисков для инвесторов, хотя не исключено, что они вновь усилятся в ближайшие дни. Мы ожидаем нейтральной динамики российских фондовых индикаторов на следующей неделе, хотя значительная волатильность торгов, вероятно, сохранится. При этом мы сохраняем позитивный взгляд на перспективы динамики котировок акций первого и второго эшелонов рынка и в среднесрочном периоде.

Техническая картина по основным индексам и сырьевым товарам

Индекс ММВБ

Индекс ММВБ торгуется выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление расположено в районе 1450 пунктов, далее 1510 пунктов. В случае снижения поддержкой выступит область 1390 пунктов, далее 1360 пунктов.

Индекс S&P 500

Индекс S&P 500 торгуется выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление расположено в районе 1700 пунктов, далее 1720 пунктов. В случае снижения целью движения выступит район 1670 пунктов, далее 1650 пунктов.

Нефть Brent

Котировки нефти Brent движутся чуть ниже своих скользящих средних, что говорит о негативном настроении на рынке. Ближайшее сопротивление находится на уровне $109 за баррель, далее $111 за баррель. Ближайшая поддержка расположена на уровне $105.8 за баррель, при ее пробитии целью снижения может стать отметка $100 за баррель.

Золото

Котировки золота движутся выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление расположено в районе $1340 за унцию, далее $1415 за унцию. Ближайшая поддержка лежит в районе $1290 за унцию, далее $1270 за унцию.

Пара EUR/USD

Котировки EUR/USD движутся выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление находится в районе 1.340, далее 1.345. В случае снижения уровнями поддержки станут отметки 1.318 и далее 1.302.

Основные корпоративные события за неделю

ММК

Событие. ММК представил результаты операционной деятельности за 2-й квартал и 1-е полугодие 2013 г. Общий выпуск стали остался на уровне предыдущего квартала – 3079 тыс. тонн, выпуск товарной продукции по Группе также не претерпел изменений – 2843 тыс. тонн. В прошедшем квартале компания нарастила отгрузки на внутренний рынок – они выросли на 9% к/к, что было в значительной степени обусловлено наращиванием объёма производства и реализации HVA-продукции (с высокой добавленной стоимостью). Доля HVA-продукции достигла 49% от общего объёма производства, при этом в натуральном выражении её выпуск за квартал вырос на 2.5% к/к, а за прошедшие полгода – на 16% по сравнению с соответствующим периодом 2012 г. Также следует отметить, что реализация оцинкованного проката и проката с полимерным покрытием выросла на 15% к/к и 5% к/к, соответственно, что стало следствием восстановления спроса со стороны строительных компаний. В 1-м полугодии (по сравнению с 2012 г.) отгрузка данных видов проката выросла, соответственно, на 53% и 26% в результате введения в строй комплекса холодной прокатки стана 2000, а также увеличения мощностей ММК по данным производственным направлениям.

Объём производства на турецкой площадке MMK Metalurji снизился на 6% к/к до 168 тыс. тонн. Продажи продукции с высокой добавленной стоимостью снизились на 6.5% к/к, что связано с капремонтом линии оцинкования и накоплением партий перед отправкой потребителям; в то же время за полгода реализация HVA-продукции выросла на 21% по сравнению с 2012 г. благодаря росту отгрузок проката с полимерным покрытием.

Объём добычи коксующегося угля в результате завершения планового перемонтажа лав (проводился в 1К13г.) вырос на 24% к/к до 1.07 млн. тонн. Средняя цена 1 тонны продукции на внутреннем рынке снизилась на 4% к/к, на внешнем – выросла на 3% к/к. В 3-м квартале компания планирует сохранить текущий уровень загрузки мощностей при сохранении активности потребителей.

Комментарий. Мы оцениваем представленные результаты умеренно позитивно. По нашему мнению, финансовые результаты по итогам 2К13г. будут на уровне либо незначительно выше итогов 1-го квартала (напомним, выручка составила $2283 млн., EBITDA − $256 млн., чистая прибыль − $19 млн.). Второй и третий кварталы традиционно характеризуются повышенной активностью со стороны основных потребителей продукции металлургических компаний – автопроизводителей и девелоперов. Кроме того, в настоящий момент, в условиях относительно низких цен на сырьё, ММК выглядит привлекательнее своих основных конкурентов в силу меньшей степени вертикальной интеграции.

ТГК-6, ТГК-7

Событие. Акции ТГК-6 и ТГК-7 были оценены для продажи Интер РАО, как ранее сообщалось, структуре Access Industries Л. Блаватника и еще одной структуре, дружественной Ренове. Среди претендентов на покупку называли компанию Lygendor и Merol Trading, являющуюся акционером всех компаний КЭС-холдинга. Цена продажи ТГК-6 – 0.4696 коп. за акцию, цена ТГК-7 – 1.643123 руб. за акцию. Напомним, что Интер РАО планирует реализовать 27.71% пакет акций ТГК-6 и 41.37% пакет акций ТГК-7. По данным «Интерфакс», завершение первого этапа сделки по продаже всего пакета акций ТГК-6 и пакета акций ТГК-7 в размере 33.87% уставного капитала планируется в 3-м квартале 2013 г., завершение второго этапа по продаже пакета акций ТГК-7 в размере 7.5% уставного капитала отнесено на 2014 г. Таким образом, в результате продажи активов Интер РАО планирует привлечь 22.8 млрд. руб.

Комментарий. Цена акции ТГК-7 близка к рыночной, поэтому новость вряд ли отразится на котировках акций компании. В то же время оценка акции ТГК-6 на 29% выше рыночной цены на закрытие 25.07.13. Размер продаваемого пакета ТГК-6 меньше 30%, поэтому ожидание оферты возможно лишь в случае, если покупателем будет текущий акционер компании, но даже в этом случае структура сделки может быть построена таким образом, чтобы избежать оферты миноритариям. Тем не менее, мы считаем, что акции ТГК-6 получат заметную поддержку в ближайшее время, а премия между рыночной ценой и оценкой акций для продажи будет сокращаться.

Фармстандарт

Событие. Фармстандарт опубликовал результаты продаж за 2-й квартал и 1-е полугодие 2013 г. Выручка компании за полугодие составила 16436 млн. руб., увеличившись на 2% по сравнению с 1-м полугодием 2012 г. Продажи без учета продаж товаров сторонних производителей (ТСП) за 1-е полугодие составили 10544 млн. руб., что на 21% выше показателя прошлого года. Препарат Арбидол показал рост в 75%, его доля в общем объеме продаж увеличилась с 14.8% до 20.5%.

Продажи товаров сторонних производителей (ТСП) в 1-м полугодии составили 5892 млн. руб., что на 24% ниже показателя 1-го полугодия 2012 г. Снижение продаж ТСП связано с падением продаж в сегменте локализации производства, ввиду отсутствия государственных закупок в рамках государственной программы «7 нозологий». В частности, это связано с отсутствием продаж препарата Велекейд, доля которого в продажах ТСП ранее составляла 54%.

Объем продаж медицинского оборудования по итогам полугодия составил 464 млн. руб., что на 22% выше показателя 1-го полугодия 2012 г. Доля продаж фармацевтической продукции в общей выручке компании за полугодие составила 97.2%, доля медицинского оборудования составила 2.8%.

Выручка Фармстандарта во 2-м квартале составила 7292 млн. руб., снизившись на 9% по сравнению с показателем 2-го квартала 2012 г. Продажи без учета продаж товаров сторонних производителей составили 4467 млн. руб., увеличившись на 11% по сравнению с показателем 2-го квартала прошлого года. Продажи товаров сторонних производителей во 2-м квартале составили 2825 млн. руб., что на 29% ниже показателя 2-го квартала 2012 г.

Комментарий. Результаты продаж за 2-й квартал 2013 г. оказались довольно слабыми. Сказалось отсутствие заказов по госпрограмме закупок «7 нозологий», что привело сильному падению продаж в сегменте ТСП. Также хуже наших ожиданий оказались во 2-м квартале продажи безрецептурных препаратов, в число которых входит Арбидол. Видимо, сказалась благоприятная эпидемиологическая обстановка во 2-м квартале текущего года. Тем не менее, по нашему мнению, влияние данного отчета на котировки акций компании будет нейтральным. Более важны для оценки компании две крупные сделки, которые Фармстандарт анонсировал недавно и которые повлияли на стоимость компании.

Из компании выделяется безрецептурный бизнес, общий объем выручки которого составляет 25% от общих продаж компании до выделения, а EBITDA выделяемого бизнеса составляет 33% от EBITDA компании до выделения. Дата закрытия реестра для участия во внеочередном собрании, на котором будет проходить голосование по этой сделке, 5 июля 2013 г., а само собрание состоится 27 сентября 2013 г. Акционеры, не согласные с указанной сделкой и владевшие акциями на 5 июля 2013 г., могут участвовать в оферте по цене 2180 руб. Однако общая сумма выкупа не может превышать 10% от стоимости чистых активов, что эквивалентно 3.9 млрд. руб. Таким образом, если все миноритарии решат участвовать в оферте, то коэффициент выкупа составит не более 12% от free float. Акции новой компании планируется вывести на биржу. Акционерам эти акции будут доступны в феврале 2014 г.

Кроме того, была анонсирована еще одна крупная сделка по приобретению 100% компании Bever Pharmaceutical за $630 млн. В результате сделки компания может снизить свои расходы по производству препаратов Арбидол и Афобазол, поскольку Bever обладает эксклюзивными правами на производство компонентов для этих препаратов. Дата закрытия реестра для участия в собрании по данной сделке − 5 июля 2013 г., само собрание намечено на 17 августа 2013 г. В случае одобрения сделки Bever войдет в состав новой выделяемой компании.

Таким образом, можно констатировать, что акции, которые сейчас торгуются на бирже, оцениваются с учетом сделки выделения. После выделения рентабельность по EBITDA Фармстандарта снизится с 26% до 23%. В тоже время рентабельность по EBITDA выделенной компании может составить 35%. Таким образом, для акций старой компании указанные сделки носят негативный характер. Кроме того, окончание программы выкупа также негативно для котировок акций Фармстандарта. Поэтому в среднесрочной перспективе данные акции будут под давлением.

Группа Черкизово

Событие. Группа Черкизово объявила операционные результаты за 1-е полугодие 2013 г. Общий объем продаж в сегменте птицеводства вырос на 4% и составил приблизительно 165 114 тонн готовой продукции по сравнению с 158 345 тоннами за аналогичный период 2012 г. Средняя цена реализации в рублях увеличилась на 4%.

Объем продаж в сегменте свиноводства вырос на 50% и составил приблизительно 70 078 тонн свинины в живом весе по сравнению с 46 764 тоннами за аналогичный период прошлого года. Средняя цена реализации в рублях снизилась на 27%.

Объем продаж в сегменте мясопереработка вырос на 2% и составил приблизительно 63 226 тонн по сравнению с 62 105 тоннами за аналогичный период прошлого года. Средняя цена реализации в рублях увеличилась на 1%.

Объем продаж в сегменте растениеводства снизился на 43%. Данное снижение объемов обусловлено реализацией основного объема урожая 2012 г. в конце 2012 г. по причине более благоприятной ценовой конъюнктуры. Цена реализации в 1-м полугодии 2013 г. в рублях увеличилась на 52%.

В 2013 году засеяно около 40 тысяч га сельскохозяйственных земель, включая около 25 тысяч га под яровые культуры и около 15 тысяч га под озимые культуры. В текущем году планируется собрать около 150 000 тонн зерновых культур.

Комментарий. Во 2-м квартале цены на свинину несколько стабилизировались и даже немного подросли по сравнению с 1 кварталом (+6% к/к). Тем не менее текущие цены на свинину находятся на низком уровне, очень близком к себестоимости производства. Цены на птицу достаточно стабильны: за год цены выросли на 4%, по сравнению с 1-м кварталом цены во 2-м квартале текущего года снизились на 1%. Цены на продукцию мясопереработки также достаточно стабильны: за год цены выросли на 1%, по сравнению с 1-м кварталом цены во 2-м квартале текущего года снизились на 1%. Цены на продукцию растениеводства продолжили рост: во 2-м квартале они выросли на 2% по сравнению с 1-м кварталом текущего года.

Негативное влияние ценовой конъюнктуры в секторе свиноводства Группа пытается нивелировать за счет роста объемов производства. Так, в сегменте свиноводства, где наблюдалось наибольшее падение цен, рост производства составил 50% г/г. Благодаря такой стратегии рост выручки в рублевом выражении за 1-е полугодие текущего года по сравнению с аналогичным периодом прошлого года может составить: по сегменту птицеводство около 8%, по сегменту свиноводство около 8%, по сегменту мясопереработка около 2%.

В целом данные результаты, по нашему мнению, будут оказывать нейтральное влияние на котировки акций компании. Ценовая конъюнктура в сегменте свиноводство несколько улучшилась, что немного повысит финансовые показатели 2-го квартала по сравнению с 1-м кварталом текущего года, тем не менее, очень хороших финансовых результатов прошлого года достичь не удастся. Во второй половине года ожидается сезонное снижение цен на корма, что положительно повлияет на себестоимость производства. Кроме того, Группа ожидает государственных субсидий в размере 600 млн. руб. Последние два фактора поддержат бизнес Группы. Однако для данной компании существенным риском является достаточно большая долговая нагрузка: по результатам 1-го квартала соотношение Чистый долг/EBITDA оценивалось на уровне 3, по состоянию на начало года этот показатель был равен 2.7. Данный фактор будет оказывать некоторое давление на котировки акций компании в среднесрочной перспективе.

Северсталь

Событие. Северсталь представила операционные результаты за прошедшие 3 месяца и 1-е полугодие. Объём производства стали вырос на 5% до 4 млн. тонн, в равной степени благодаря российскому и зарубежному сегменту. Прирост производства чугуна по сравнению с 1К13 составил 2%, общий объём – 2.7 млн. тонн. Продажи стальной продукции выросли на 5% к/к, несмотря на остающуюся сложной конъюнктуру рынка. Основным драйвером роста (в российском сегменте) стало увеличение продаж оцинкованного проката, проката с полимерным покрытием и толстолистового проката; в то же время продажи полуфабрикатов снизились на 19%. Доля HVA-продукции (с высокой добавленной стоимостью) в общем объёме продаж составила 45%.

Североамериканский сегмент также увеличил продажи стальной продукции вследствие приближенной к максимальной загрузки производственных мощностей. Продажи проката в целом выросли на 5%, основными контрибьюторами роста стали толстолистовой прокат (+34% к/к), лист с полимерным покрытием (+21% к/к) и сортовой прокат (+33% к/к). Доля HVA-продукции составила 44% (по сравнению с 46% в 1К13г.).

Сегмент «Северсталь Ресурс» в прошедшем квартале показал разнонаправленное движение. Спрос на железорудную продукцию (концентрат и окатыши) со стороны как внутренних (Череповецкий металлургический комбинат, ЧМК), так и внешних потребителей был стабильным, что обусловило рост продаж на 11% к/к. Продажи концентрата коксующегося угля внешним потребителям снизились вследствие увеличения отгрузок на ЧМК. В целом угольный сегмент показал снижение продаж на 5% по итогам квартала.

Комментарий. Мы позитивно оцениваем представленные результаты. В значительной степени они стали следствием сезонного повышения спроса со стороны компаний строительного сектора, а также результатом пополнения складских запасов. На наш взгляд, данная тенденция найдет своё продолжение и в следующем квартале. В то же время цены на концентрат коксующегося угля и железную руду остаются на достаточно низком уровне, что является негативным фактором для вертикально-интегрированной Северстали с точки зрения роста производственных расходов. Мы полагаем, что прошедший квартал окажется несколько слабее первого квартала в части финансовых результатов. Напомним, в 1К13г. выручка Северстали составила $3322 млн., показатель EBITDA − $425 млн., чистая прибыль − $44 млн.

Магнит

Событие. Магнит представил неаудированные результаты деятельности за 2-й квартал и 1-е полугодие 2013 г. в соответствии со стандартом МСФО. В течение 1-го полугодия компания открыла (net) 532 магазина (506 «магазинов у дома», 12 гипермаркетов, 6 магазинов «Магнит Семейный» и 8 магазинов косметики) и увеличила свои торговые площади на 29.66% до 2748.09 тыс. кв. м. При этом общее количество магазинов сети на 31 июня составило 7416 (6552 «магазина у дома», 138 гипермаркетов, 26 магазинов «Магнит Семейный» и 700 магазинов косметики).

Выручка компании в 1-м полугодии выросла на 31.42% г/г до 272 838.04 млн. руб. Рост чистой выручки связан с увеличением торговых площадей и ростом сопоставимых продаж на 5.29%. Валовая маржа увеличилась до 27.26%. Валовая прибыль выросла на 39.87% г/г до 74 374.73 млн. руб. Показатель EBITDA вырос на 34.25% г/г до 27 583.9 млн. руб., маржа EBITDA составила 10.11%. Чистая прибыль выросла на 39.44% г/г до 14 520.33 млн. руб.

Комментарий. Магнит представил позитивный финансовый отчет за 1-е полугодие текущего года. Опубликованные данные оказались лучше консенсус-прогноза: чистая прибыль за полугодие опередила прогноз на 11%, EBITDA − на 6%. Во 2-м квартале все финансовые показатели улучшились по сравнению с 1-м кварталом. Так, рентабельность по EBITDA выросла на 1.54 п.п., рентабельность по чистой прибыли выросла на 1.22 п.п. В итоге рентабельность по валовому доходу за полугодие выросла на 1.65 п.п. г/г и составила 27.26%. Рентабельность по EBITDA за полугодие составила 10.11%, повысившись на 0.21 п.п. г/г. Рентабельность по чистой прибыли за полугодие составила 5.32%, что на 0.31 п.п. выше аналогичного показателя прошлого года. Мы считаем, что опубликованные данные окажут позитивное влияние на котировки акций Компании в среднесрочной перспективе.

Аэрофлот

Событие. Аэрофлот представил итоги операционной деятельности за июнь и 1-е полугодие 2013 г. Пассажиропоток компании в июне составил 1922.9 тыс. человек (+19.8% г/г), при этом на международных линиях было перевезено 1106.9 тыс. пассажиров (+12.4% г/г), на внутренних – 816 тыс. пассажиров (+31.5% г/г). Процент занятости пассажирских кресел в июне составил 79.9% (+1.5 п.п г/г), процент коммерческой загрузки – 64.3% (+1.3 п.п по сравнению с июнем 2012 г.).

Пассажирооборот за месяц составил 5386.9 млн. пассажирокилометров (пкм), что на 20.6% превышает соответствующий показатель 2012 г.: на международных воздушных линиях пассажирооборот увеличился на 14.6% г/г до 3507.3 млн. пкм, на внутренних линиях – до 1879.6 млн. пкм (+33.5%).

По итогам полугодия компания перевезла 9541.6 тыс. человек (+20.2% г/г), пассажирооборот составил 27774.4 млн. пкм (+22.8% г/г). Процент занятости кресел вырос на 2.3 п.п. до 77.1%

Комментарий. Основные операционные показатели (пасссажиропоток и пассажирооборот) показывают рост на протяжении уже нескольких месяцев. Таким образом, компания продолжает тенденцию успешного 2012 г., в течение которого пассажиропоток вырос на 24.6%, а пассажирооборот – на 20.3%. Мы положительно оцениваем представленные результаты и считаем, что они поддержат котировки ценных бумаг компании в краткосрочной перспективе.

http://www.finam.ru/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter