8 апреля 2014 Инвесткафе Нигматуллин Тимур

Слабая отчетность Ростелекома за 2013 год и ускорение темпов снижения выручки от фиксированной телефонии обусловило пересмотр целевой цены по его обыкновенным акциям со 140,06 руб. до 130 руб.

После публикации Ростелекомом отчетности за 2013 год по МСФО пришло время пересмотреть долгосрочную целевую цену по обыкновенным акциям оператора. Напомню, что его отчетность произвела неоднозначное впечатление.

Так, из-за очень слабых даже для Ростелекома финансовых показателей сегментов фиксированной телефонной связи и снижения выручки от услуг мобильной связи, аренды каналов и статей прочих доходов совокупная выручка компании в 2013 году снизилась на 2% г/г, до 325,7 млрд руб. Причины такой динамики у каждого сегмента были свои. В частности, фиксированная телефония пострадала от обострения конкуренции с мобильными операторами и IP-телефонией. Разовые доходы сократились в связи с тем, что в 1-м квартале 2012 года компания получила существенный доход от реализации проекта по обеспечению видеонаблюдения во время президентских выборов в РФ. Особняком стоит мобильный сегмент. Здесь снижение выручки я объясняю стремлением Ростелекома нарастить абонентскую базу в отсутствие рабочей 3G-сети в ряде регионов.

Из-за роста OPEX совокупная OIBDA Ростелекома в 2013 году сократилась на 5,9% г/г, до 113,3 млрд руб., а чистая прибыль упала на 27,3% г/г, до 24,1 млрд руб.

Тем не менее нельзя не отметить достаточно сильные операционные показатели некоторых сегментов оператора. Так, конкурентная ценовая политика в отношении услуг мобильной связи и фиксированного ШПД привела к тому, что абонентская база соответствующих сегментов увеличилась на 9% г/г, до 14,8 млн, и на 8% г/г, до 10,6 млн, соответственно. В случае с мобильной абонентской базой динамика неожиданно оказалась лучшей среди крупнейшей пятерки сотовых операторов РФ.

Помимо собственно финансовых результатов стоит упомянуть, что за прошедший период Ростелеком прошел через множество преобразований. В частности, 26 июня 2013 года собрание акционеров одобрило присоединение к оператору Связьинвеста и еще 20 компаний. Кроме того, 30 декабря 2013 года состоялось собрание акционеров, на котором было одобрено выделение из Ростелекома мобильных активов, в том числе РТ-Мобайл, для формирования совместного с Теле2 Россия предприятия T2 РТК Холдинг. Перечисленные события оказали существенное влияние на бизнес Ростелекома, которое также учтено при расчете новой долгосрочной целевой цены.

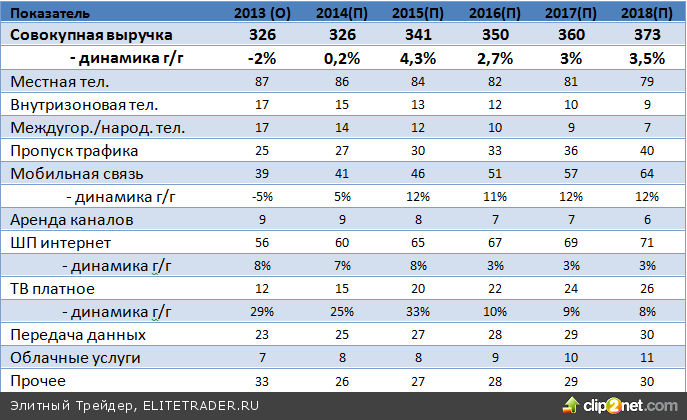

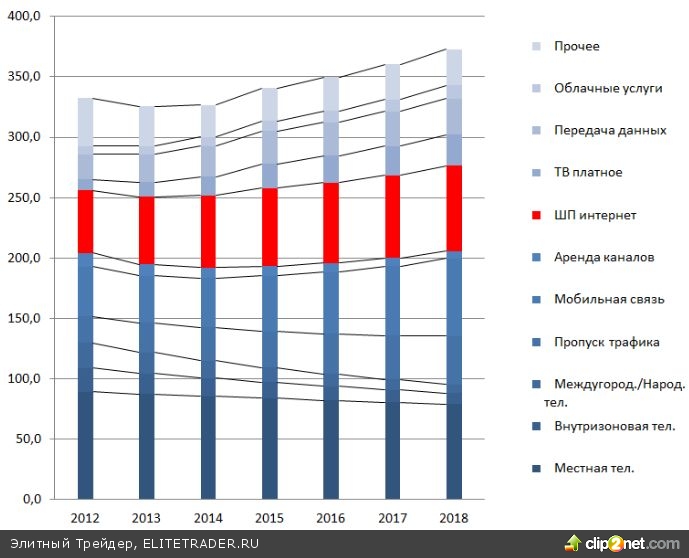

Итак, учитывая все вышесказанное, на фоне сильных операционных результатов я корректирую прогнозы по сегментам ШПД, платного ТВ и мобильной связи в сторону повышения, а по сегменту фиксированной телефонии и прочим услугам — в сторону снижения. Для целей прогноза, мобильные активы представлены в недеконсолидированном виде.

Структура и динамика сегментной выручки Ростелекома без учета передачи мобильных активов в СП с Теле2 Россия

Источник: прогнозы и инфографика Инвесткафе.

Я предполагаю, что за счет активного развития ШПД, платного ТВ и мобильной связи (в последнем случае - уже в рамках СП), в ближайшие пять лет совокупная выручка Ростелекома в среднем будет расти немного медленнее рынка, увеличение которого ожидается в пределах 3% ежегодно. При этом, за счет повышения эффективности OPEX, роста доли высокомаржинальных услуг в структуре выручки и сокращения издержек - рентабельность на уровне OIBDA будет плавно повышаться.

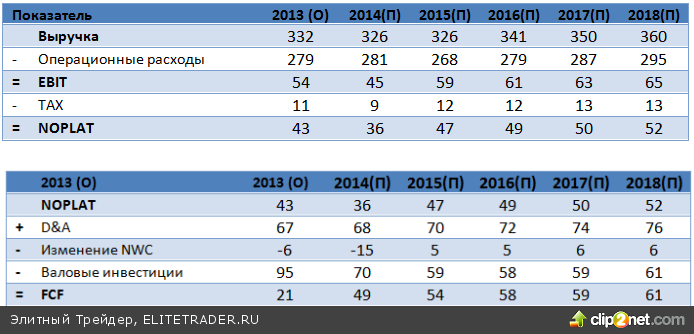

Расчет свободного денежного потока

Источник: расчеты Инвесткафе.

Расчет прогнозной стоимости компании

Источник: расчеты Инвесткафе.

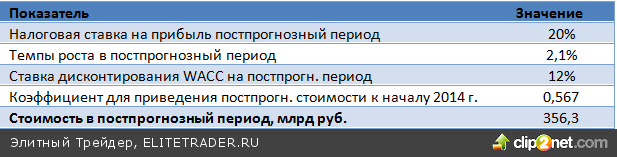

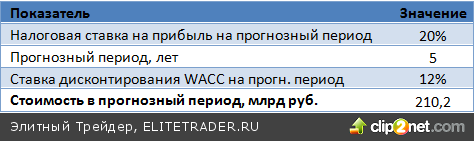

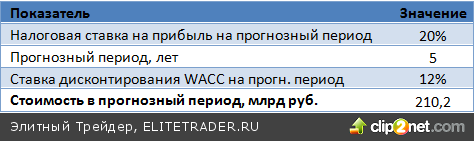

Расчет постпрогнозной стоимости компании

Источник: расчеты Инвесткафе.

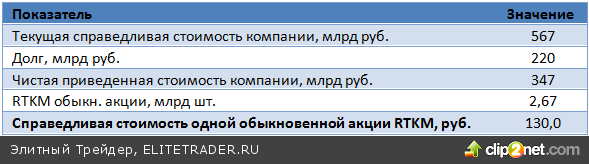

Итоговые значения

Источник: расчеты Инвесткафе.

Подводя итоги, отмечу, что откровенно слабые финансовые показатели оператора по итогам 2013 года были в некоторой степени компенсированы неплохими операционными результатами. В будущем, если положительное влияние операционных результатов на финансовые будет возрастать, это может привести к переоценке целевой цены в сторону повышения. Тем не менее новая справедливая цена обыкновенных акций Ростелекома составляет 130 руб. за бумагу. Потенциал роста — 57%. Долгосрочная рекомендация — «покупать».

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

После публикации Ростелекомом отчетности за 2013 год по МСФО пришло время пересмотреть долгосрочную целевую цену по обыкновенным акциям оператора. Напомню, что его отчетность произвела неоднозначное впечатление.

Так, из-за очень слабых даже для Ростелекома финансовых показателей сегментов фиксированной телефонной связи и снижения выручки от услуг мобильной связи, аренды каналов и статей прочих доходов совокупная выручка компании в 2013 году снизилась на 2% г/г, до 325,7 млрд руб. Причины такой динамики у каждого сегмента были свои. В частности, фиксированная телефония пострадала от обострения конкуренции с мобильными операторами и IP-телефонией. Разовые доходы сократились в связи с тем, что в 1-м квартале 2012 года компания получила существенный доход от реализации проекта по обеспечению видеонаблюдения во время президентских выборов в РФ. Особняком стоит мобильный сегмент. Здесь снижение выручки я объясняю стремлением Ростелекома нарастить абонентскую базу в отсутствие рабочей 3G-сети в ряде регионов.

Из-за роста OPEX совокупная OIBDA Ростелекома в 2013 году сократилась на 5,9% г/г, до 113,3 млрд руб., а чистая прибыль упала на 27,3% г/г, до 24,1 млрд руб.

Тем не менее нельзя не отметить достаточно сильные операционные показатели некоторых сегментов оператора. Так, конкурентная ценовая политика в отношении услуг мобильной связи и фиксированного ШПД привела к тому, что абонентская база соответствующих сегментов увеличилась на 9% г/г, до 14,8 млн, и на 8% г/г, до 10,6 млн, соответственно. В случае с мобильной абонентской базой динамика неожиданно оказалась лучшей среди крупнейшей пятерки сотовых операторов РФ.

Помимо собственно финансовых результатов стоит упомянуть, что за прошедший период Ростелеком прошел через множество преобразований. В частности, 26 июня 2013 года собрание акционеров одобрило присоединение к оператору Связьинвеста и еще 20 компаний. Кроме того, 30 декабря 2013 года состоялось собрание акционеров, на котором было одобрено выделение из Ростелекома мобильных активов, в том числе РТ-Мобайл, для формирования совместного с Теле2 Россия предприятия T2 РТК Холдинг. Перечисленные события оказали существенное влияние на бизнес Ростелекома, которое также учтено при расчете новой долгосрочной целевой цены.

Итак, учитывая все вышесказанное, на фоне сильных операционных результатов я корректирую прогнозы по сегментам ШПД, платного ТВ и мобильной связи в сторону повышения, а по сегменту фиксированной телефонии и прочим услугам — в сторону снижения. Для целей прогноза, мобильные активы представлены в недеконсолидированном виде.

Структура и динамика сегментной выручки Ростелекома без учета передачи мобильных активов в СП с Теле2 Россия

Источник: прогнозы и инфографика Инвесткафе.

Я предполагаю, что за счет активного развития ШПД, платного ТВ и мобильной связи (в последнем случае - уже в рамках СП), в ближайшие пять лет совокупная выручка Ростелекома в среднем будет расти немного медленнее рынка, увеличение которого ожидается в пределах 3% ежегодно. При этом, за счет повышения эффективности OPEX, роста доли высокомаржинальных услуг в структуре выручки и сокращения издержек - рентабельность на уровне OIBDA будет плавно повышаться.

Расчет свободного денежного потока

Источник: расчеты Инвесткафе.

Расчет прогнозной стоимости компании

Источник: расчеты Инвесткафе.

Расчет постпрогнозной стоимости компании

Источник: расчеты Инвесткафе.

Итоговые значения

Источник: расчеты Инвесткафе.

Подводя итоги, отмечу, что откровенно слабые финансовые показатели оператора по итогам 2013 года были в некоторой степени компенсированы неплохими операционными результатами. В будущем, если положительное влияние операционных результатов на финансовые будет возрастать, это может привести к переоценке целевой цены в сторону повышения. Тем не менее новая справедливая цена обыкновенных акций Ростелекома составляет 130 руб. за бумагу. Потенциал роста — 57%. Долгосрочная рекомендация — «покупать».

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter