23 мая 2014 Промсвязьбанк Арбекова Алина

Во вторник Башнефть сообщила о планах разместить 10-летние облигации на 10 млрд руб. Книга заявок на облигации серии БО-05 будет открыта 22 мая с 11 до 15 часов по мск. Само размещение намечено на 26 мая. По выпуску предусмотрена оферта через 4,5 года. Ориентиры по доходности пока неизвестны, но мы видим справедливый уровень доходности около 10,4-10,9%, что соответствует купону 10,1-10,6%.

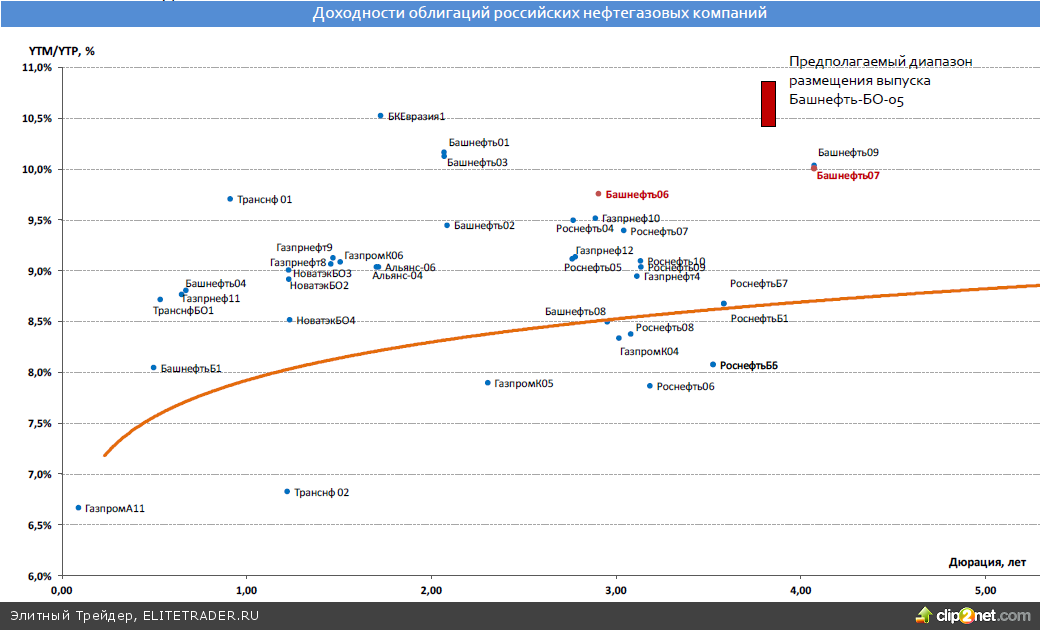

Башнефть планирует разместить 26 мая 10-летний выпуск БО-05. Открытый сбор заявок будет осуществлен 22 мая с 11 до 15 часов по мск. Ставки 2-9-го купонов будут соответствовать ставке 1-го купона, подробности в отношении которого пока неизвестны. По нашему мнению, однако, ориентир по доходности может быть установлен в диапазоне 10,4-10,9% с учетом премии за риски, связанные с длиной дюрацией.

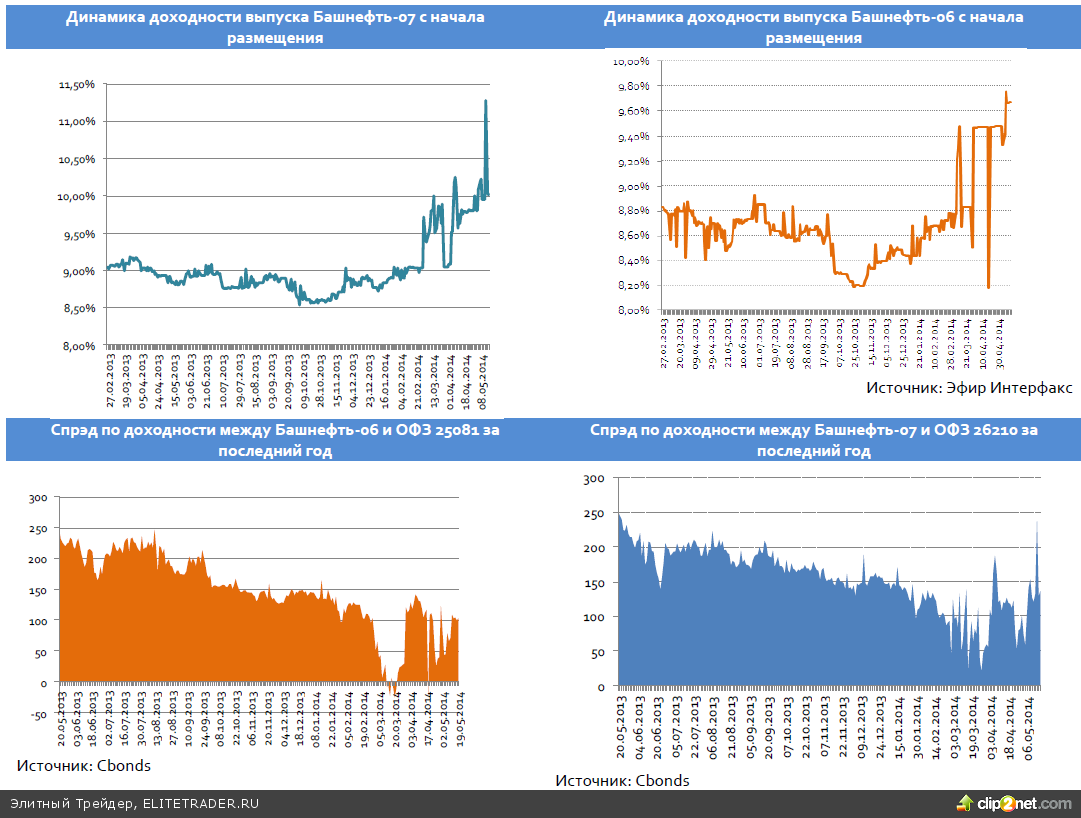

В настоящий момент в обращении находится 8 классических выпусков компании – Башнефть-01-04 и Башнефть-06-09 на общую сумму 90 млрд руб., а также биржевые облигации Башнефть-БО-01 на 10 млрд руб. Из них наиболее ликвидными являются выпуски Башнефть-06 (предлагает доходность в 9,76% при дюрации в 2,9 года) и Башнефть-07 (доходность 10,01% при дюрации в 4,07 года). При этом для позиционирования текущего займа больше всего подходит выпуск Башнефть-07, поскольку с офертой в феврале 2020 года он наиболее близок по дюрации к размещаемому займу.

Следует учитывать, что в настоящий момент рынки российских облигаций переживают не лучшие времена, и активность в плане новых выпусков наметилась лишь недавно. Так, Мегафон (Ваа3/ВВВ-/ВВ+) недавно разместил выпуск БО-04 в объеме 15 млрд руб., предполагающий оферту через год, с доходностью 9,67%, с премией к рынку примерно в 40-60 б.п. Выпуск же Башнефти является довольно длинным, и инвесторы могут потребовать дополнительную премию за довольно длинную дюрацию, беспрецедентную для текущего рынка, - до 30 б.п. Таким образом, мы видим справедливый уровень премии к собственным выпускам около 40-90 б.п., то есть на уровне 10,4-10,9% при оферте через 4,5 года.

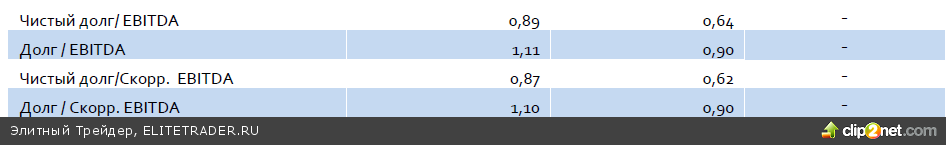

Что же касается последних событий в самой Башнефти, которые могут повлиять на кредитный профиль компании и соответственно условия размещения: в начале 2013 г. Башнефть объявила о приобретении Бурнефтегаза за 1 млрд долл. в рамках сделки, финансируемой за счет заемных средств. Вскоре после того Башнефтью были объявлены рекордные дивиденды за 2013 г. – в объеме 82,73 млрд руб., что почти в точности соответствует размеру чистого операционного денежного потока. Ранее мы прогнозировали, что увеличение долговой нагрузки в связи со сделкой, которую компания могла бы профинансировать за собственный счет, если бы не необходимость в столь крупных дивидендных выплатах, может привести к росту соотношения Чистый долг/EBITDA до 1,0х с 0,6х по итогам 2013 г. Теперь же, с увеличением размера долга на 10 млрд руб. в результате нового облигационного выпуска, мы ожидаем повышения этого коэффициента до 1,1х, что по-прежнему соответствует надежному кредитному профилю. Таким образом, в текущем году мы увидим некоторое давление на котировки бумаг.

https://www.psbank.ru/Informer (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Башнефть планирует разместить 26 мая 10-летний выпуск БО-05. Открытый сбор заявок будет осуществлен 22 мая с 11 до 15 часов по мск. Ставки 2-9-го купонов будут соответствовать ставке 1-го купона, подробности в отношении которого пока неизвестны. По нашему мнению, однако, ориентир по доходности может быть установлен в диапазоне 10,4-10,9% с учетом премии за риски, связанные с длиной дюрацией.

В настоящий момент в обращении находится 8 классических выпусков компании – Башнефть-01-04 и Башнефть-06-09 на общую сумму 90 млрд руб., а также биржевые облигации Башнефть-БО-01 на 10 млрд руб. Из них наиболее ликвидными являются выпуски Башнефть-06 (предлагает доходность в 9,76% при дюрации в 2,9 года) и Башнефть-07 (доходность 10,01% при дюрации в 4,07 года). При этом для позиционирования текущего займа больше всего подходит выпуск Башнефть-07, поскольку с офертой в феврале 2020 года он наиболее близок по дюрации к размещаемому займу.

Следует учитывать, что в настоящий момент рынки российских облигаций переживают не лучшие времена, и активность в плане новых выпусков наметилась лишь недавно. Так, Мегафон (Ваа3/ВВВ-/ВВ+) недавно разместил выпуск БО-04 в объеме 15 млрд руб., предполагающий оферту через год, с доходностью 9,67%, с премией к рынку примерно в 40-60 б.п. Выпуск же Башнефти является довольно длинным, и инвесторы могут потребовать дополнительную премию за довольно длинную дюрацию, беспрецедентную для текущего рынка, - до 30 б.п. Таким образом, мы видим справедливый уровень премии к собственным выпускам около 40-90 б.п., то есть на уровне 10,4-10,9% при оферте через 4,5 года.

Что же касается последних событий в самой Башнефти, которые могут повлиять на кредитный профиль компании и соответственно условия размещения: в начале 2013 г. Башнефть объявила о приобретении Бурнефтегаза за 1 млрд долл. в рамках сделки, финансируемой за счет заемных средств. Вскоре после того Башнефтью были объявлены рекордные дивиденды за 2013 г. – в объеме 82,73 млрд руб., что почти в точности соответствует размеру чистого операционного денежного потока. Ранее мы прогнозировали, что увеличение долговой нагрузки в связи со сделкой, которую компания могла бы профинансировать за собственный счет, если бы не необходимость в столь крупных дивидендных выплатах, может привести к росту соотношения Чистый долг/EBITDA до 1,0х с 0,6х по итогам 2013 г. Теперь же, с увеличением размера долга на 10 млрд руб. в результате нового облигационного выпуска, мы ожидаем повышения этого коэффициента до 1,1х, что по-прежнему соответствует надежному кредитному профилю. Таким образом, в текущем году мы увидим некоторое давление на котировки бумаг.

https://www.psbank.ru/Informer (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter