26 сентября 2014 Financial One Седлов Данил

Американские инвесторы стали реже вкладываться в так называемые «мусорные» облигации, несмотря на пятилетнее ралли этих рискованных активов и положительные прогнозы по экономическому росту в США. Эта тенденция связана с возможным повышением процентных ставок в будущем году, что неминуемо отразится на стоимости junk-бондов. Финансисты опасаются, что рост цен на рискованные активы может привести к увеличению числа неплатежей по корпоративных займам.

Опасаясь, что данные об ускорении американской экономики побудят ФРС повысить процентные ставки уже в следующем году, инвесторы стали с меньшим энтузиазмом вкладываться в рискованные активы, особенно в низкорейтинговые корпоративные облигации. Перед покупкой «мусорных» бондов финансисты внимательнее всматриваются в график пятилетнего ралли этого инструмента в поисках подвоха.

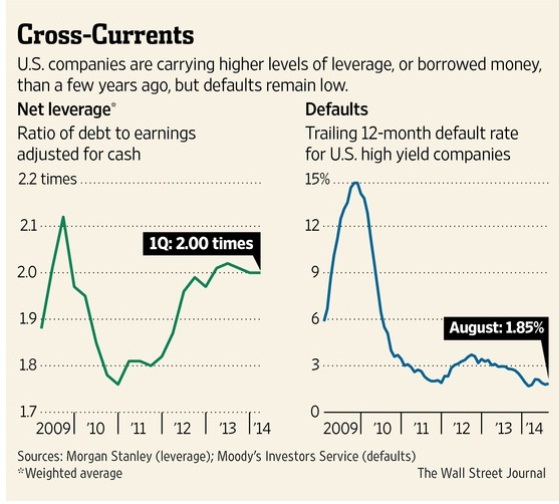

Аналитиков настораживает, что к концу марта объем корпоративных займов в два раза превысил совокупную прибыль компаний. Доля новых кредитов с низкими рейтингами и минимальными гарантиями для инвесторов увеличилась примерно до 61% по сравнению с 25% в 2007 году, отмечает банк Morgan Stanley. В это связи компании с максимальной скоростью со времен финансового кризиса выкупают свои акции. Эту тенденцию, по мнению аналитиков Morgan Stanley, следует рассматривать как негативную для держателей облигаций, поскольку она означает, что корпорации не располагают денежными средствами для погашения долгов.

Джим Суонсон, главный инвестиционный стратег MFS Investment Management, заявил, что фонд сворачивает инвестиции в «мусорные» бонды, подчеркнув, что цены на облигации слишком высоки, а конъюнктура постепенно ухудшается. Аналогичной точки зрения придерживается и Брайан Клосс, портфельный управляющий в Brandywine Global Investment Management который в настоящее время активно продает рискованные активы, аккумулированные компанией.

При этом финансист не отказывается от приобретения новых «мусорных» бондов, но перед сделкой он тщательно проверяет каждую бумагу. К примеру, в прошлом месяце Клосс купил корпоративные облигации химической компании WR Grace на сумму $1 млрд. Ее бонды, к слову, имеют рейтинг BB и относятся к спекулятивному уровню, но у корпорации неплохие показатели по займам: их объем меньше, чем у других фирм с «мусорным» рейтингом. «Мы считаем, что у WR Grace неплохие перспективы на рынке, учитывая наблюдающееся восстановление экономики США. Нам нравится компании, которые в данный момент не обременены излишней долговой нагрузкой», – пояснил Клосс.

Впрочем, множество других факторов свидетельствуют о том, что финансовое здоровье американских компаний остается достаточно крепким: бизнес имеет значительные запасы денежной массы. По данным FactSet, объем наличных средств и краткосрочных инвестиций у корпораций из списка SnP 500 во втором квартале вырос на 7% по сравнению с показателем за аналогичный период годом ранее. Способность компаний обслуживать свои долги по состоянию на конец первого квартала банк Morgan Stanley оценил в 9,4 единиц. Для сравнения: в конце 2009 года этот показатель был равен 8,5. Процент неплатежей остается низким: за период с августа 2013 по сентябрь 2014 только 1,85% компаний с низкими рейтингами не смогли расплатиться по долгам. В конце 2009 года доля неплательщиков составляла 14,1%, отмечает агентство Moody 's Investors Service.

По мнению Сивана Махадевана, главы исследовательского департамента Morgan Stanley, нынешний рост числа корпоративных займов объясняется так называемым кредитным циклом, отражающим способность компаний наращивать долги. Махадеван считает, что сейчас рынки США находятся в «фазе расширения», когда корпорации усиливают долговую нагрузку в погоне за прибылью. Когда настанет следующая (и последняя) фаза цикла – спад, при котором рост прибыли замедляется и компании оказываются не в состоянии погасить или рефинансировать свои долги – аналитик не уточнил. Однако с учетом прогнозов о том, что восстановление мировой экономики может продлиться еще пять лет, Сиван Махадевана выразил убеждение: нынешняя фаза может затянуться.

http://fomag.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter