9 февраля 2016 Живой журнал Нальгин Андрей

Если послушать наших умников, мир сошёл с ума. Или попал в плен опасной иллюзии.

Действительно, обыденному сознанию не понять, как это можно одалживать тому, кто и так уже в долгах, как в шелках, и вряд ли по ним полностью расплатится до конца XXI века. Ведь даже если сравнить с ипотечным заёмщиком, который взял кредит на 3-4 своих годовых зарплаты и выплачивает ежемесячно половину поступающих доходов. Даже такой человек в кабале рано или поздно свой долг погасит. А если нет, то можно будет арестовать и продать залог.

Но кто сумеет арестовать имущество Америки, если что-то пойдёт не так с её совокупным долгом, который уже почти втрое превышает ВВП?

Даже странно, что люди с высшим финансовым образованием так близоруки.

Ладно, если говорить о госдолге, покупать его есть некоторые резоны. Во-первых, США проще и дешевле запустить печатный станок, чем объявлять дефолт. Во-вторых, на долларовый госдолг есть устойчивый спрос, поскольку странам надо же где-то хранить свои международные резервы и балансировать притоки-оттоки капитала.

Другое дело, долг корпоративный. Кто его-то покупает?

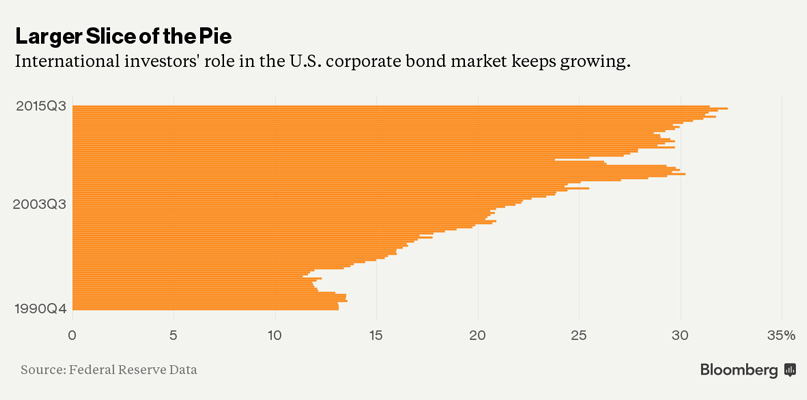

Понятно, что во-первых, внутренние инвесторы. И только во-вторых, иностранные. Но их доля всё время растёт.

Уже каждый третий доллар корпоративных бондов американских эмитентов приходится на иностранных держателей.

Причины, по которым они покупают эти облигации, проста. Менеджеры ищут ценные бумаги, которые будут предлагать более высокую доходность за относительно меньший риск. И сейчас, когда экономический рост за пределами США замедляется, а многие центральные банки вовсю используют монетарные стимулы, более-менее надёжных и доходных корпоративных бондов осталось в мире очень мало.

Кроме того, независимо от сложностей в экономике США, другие страны также испытывают трудности. В группе БРИКС проблемы есть у Бразилии, Китая и России, к их эмитентам доверие слабеет. Падение цен на нефть создаёт сложности с обслуживанием долгов крупнейшими нефтяными корпорациями. Наконец, в Старом Свете только вопрос времени, когда доходность облигаций инвестиционного уровня, выпускаемых европейскими компаниями, опустится ниже нуля в ответ на продолжение ЕЦБ политики количественного смягчения.

То есть, и тут альтернатив американским корпоративным бондам не наблюдается. Особенно если принять во внимание показатели ликвидности.

Ив то же время приток интереса инвесторов уменьшает для компаний-заёмщиков стоимость обслуживания долга и повышает их финансовую устойчивость. Соответственно, острота долговой проблемы в этом сегменте рынка снижается. Парадокс, но рост корпоративного внешнего долга сейчас играет на увеличение его надёжности.

То есть, даже здесь банкротства откладываются. И в случае неблагоприятной экономической конъюнктуры тоже.

Выходит портфельные и финансовые менеджеры не так глупы и слепы, как думают о них блоггеры?

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter