5 сентября 2016 smart-lab.ru margin

Банальность, но в основе американского государственного благосостояния, личного благосостояния и самой «американской мечты» лежит труд. Каждый работник с первого заработанного доллара начинает платить налоги и копить себе пенсию. Он делает это всю жизнь, а тот, кто проработал меньше 10 лет, тот не имеет права на государственную пенсию.

Пенсионный возраст с 65 лет для мужчин и женщин. Выход на пенсию досрочно снижает размер государственной пенсии на 7%. Средняя государственная пенсия составляет $1100-$1200 в месяц. Чтобы получать такую пенсию, работник должен трудиться не менее 38 лет. Кроме государственной, есть еще личная и корпоративная пенсия. Доходы работника от занятости в труде являются основой для его потребления, которым он занят параллельно с получением оплаты за свою работу. Человек вступает в самостоятельную жизнь и начинает эту жизнь обустраивать. Он становится клиентом банка, который даст ему ссуду на покупку собственного дома, корпорация отчисляет ему на специальный счет у брокера цифры пенсионных накоплений, которые он может вкладывать в ценные бумаги, разрешенные для вложения держателям таких счетов — никаких рискованных операций, никаких деривативов. Ни доходы с таких счетов, ни сами суммы отчислений владелец этих денег не может использовать до 63 лет. Участие всеми видами капитала в функционировании рынка ценных бумаг для американцев норма. От этого рынка зависят пенсионные накопления широких слоев населения страны.

Каждый месяц отчет по занятости населения в несельскохозяйственной сфере вызывает бурную реакцию рынков. В последние годы ФРС поставила рынки в еще большую зависимость от данных рынка труда, привязав повышение базовой учетной ставки к восстановлению полной занятости докризисного уровня как одному из определяющих факторов. 26 августа председатель ФРС почти уверила, что сентябрь при соответствии данных рынка труда требованиям ФРС вероятно станет месяцем повышения ставки на 0.25 пункта.

Трудно сказать, почему рынок так боится повышения ставок в четверть пункта. В минувшую пятницу отчет о занятости за август оказался более слабым, чем ожидалось, и рынок, уже смирившийся с тем, что повышения ставок почти наверняка случится в сентябре, был вынужден передвинуть это событие на конец года, на декабрьскую встречу ФРС. Заявления членов ФРС, что в любом случае повышение ставок будет постепенным и что прибавление четверти пункта не оказало бы существенного влияния на экономику или рынок, действуют. По факту, рынок повышения ставок не опасается и демонстрирует высокую резистентность этим опасениям… Эта пугалка стала привычным страхом на словах: ведь если бы он опасался реально, разве сейчас значения индексов были бы так близки к историческим максимумам вопреки всем данным о состоянии экономики США? Итак, 2 сентября отчет Nonfarm Payrolls показал прирост всего 151,000 рабочих мест на август по сравнению с ожиданиями 180,000. Число рабочих мест в нижней части нейтрального диапазона от 150,000-190,000 и это пограничное состояние рынка рабочих мест фондовым рынком было воспринято как скорее негативное, чем умеренное.

Июньские данные были пересмотрены по сравнению от 292,000 до 271,000 (минус 21,000), но июльское число рабочих мест было пересмотрено от 255,000 до 275,000 (плюс 20,000 рабочих мест), что в результате изменило число рабочих мест за два месяца всего на минус одну тысячу.

Значительное число аналитиков ожидало, что ФРС останется склонна к повышению ставки в сентябре, если число рабочих мест в августе вырастет чуть больше 180,000. Но увеличение количества рабочих мест более чем 200,000 считалось бы почти верным признаком грядущего повышения ставок. Количество рабочих мест в сфере производства уменьшилось на 14,000. Сервисные рабочие места повысились +175,000. Средняя почасовая оплата труда повысилась только на +0.1%, а средняя продолжительность рабочей недели сократилась с 34.4 до 34.3 часов.

Число людей c неполным рабочим днем, потому что для них не рабочих мест на полный рабочий день, не изменилось за август и составило 6.1 миллионов. Еще 1.7 миллиона безработных работали бы, если рабочие места были доступны, но они не искали работу за последние четыре недели. Еще 576,000 бросили искать работу. Больше чем 1.1 миллиона не искали работу из-за домашних обязанностей.

Занятость в сфере общественного питания (низко оплачиваемые рабочие места с неполным рабочим днем) повысилась на 34,000. Число рабочих мест в социальной занятости выросло на 22,000, число финансовых рабочих мест выросло на 15,000, количество мест технических работников выросло на 20,000, в больницах увеличилось рабочих мест на 11,000, в здравоохранении их стало больше на 14,000, Горная промышленность и энергетика потеряла 11,000 рабочих мест, а всего за два года, с сентября 2014 количество рабочих мест в этой сфере уменьшилось на 223,000. Производство потеряло 14,000.

Люди устраиваются на две-три работы на неполный рабочий день в кафе и рестораны, чтобы суммарно иметь доход, потерянный от утраты одного рабочего места на полную ставку, так как неспособны найти другую работу. Работодатели уменьшают часы недельной занятости работников до 30 и меньше, и таким образом они не должны обеспечивать страховку работника. Это вынуждает людей искать подработку.

В пятницу выход отчета по занятости привел к интенсивному росту рынка в начале торговой сессии. Лично мне даже показалось, что фьючерс ES устремится к уровню 2190. Какое-то время трудно было поймать цену, чтобы совершить покупку, но динамика роста неожиданно угасла, и хотя в целом фьючерс завершил день и неделю ростом, максимальное значение дня больше не было достигнуто.

В выходные включилась в работу армия аналитиков, объясняющих, почему точно будет и почему точно не будет, повышение ставки в сентябре. По опыту знаю, что чем больше нагнетается ситуация с каким-то решением, результат и реакция будет совсем иной, чем убеждают «говорящие головы». Неопределенность повышает волатильность рынка, не дает ему впасть в спячку, как это было в августе. Мнения аналитиков работают на волатильность. Это хорошо. Но следует понимать, что чем больше и чем убедительнее будут говорить о росте ставки, тем не столь значительно и драматично пройдет само повышение.

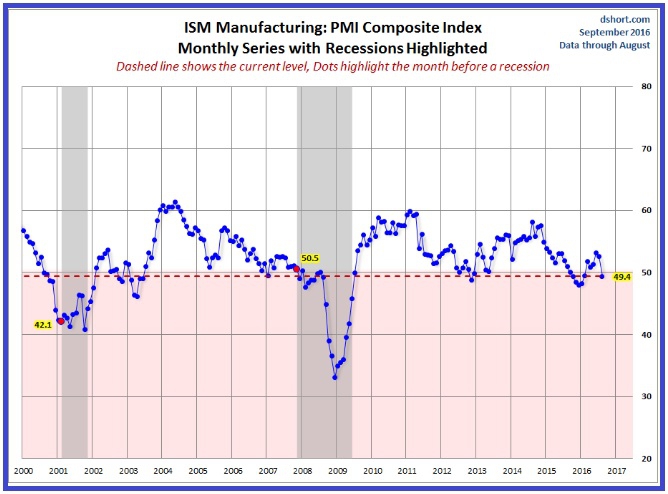

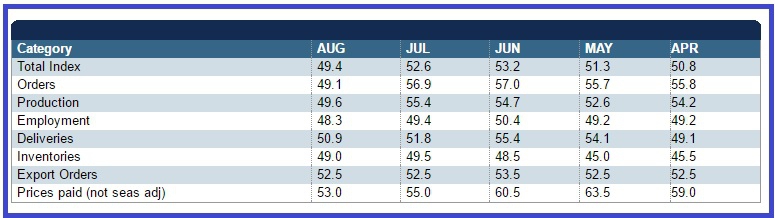

Первого сентября вышли данные ISM Manufacturing Index. Данные оказались неожиданно разочаровывающими. Но рынок давно уже живет не реальным положением дел в экономике, а ожиданием вечного праздника роста, и в этом состоянии игнорирует многое негативные данные. ISM Manufacturing Index показал значение 49.4, что на 2.8 ниже ожиданий. Значения ниже 50 означают общее сокращение в промышленном секторе. Индекс указывает на грядущее снижение ВВП в 3 квартале, что может лишить ФРС каких-либо оснований для повышения ставки.

Лично мне думается, что если ФРС решила повысить ставку в сентябре на 0.25%, то она сделает это. Не следует забывать, что в декабре 2015 года после первого повышения ставки со времени последнего кризиса у ФРС были более агрессивные намерения относительно роста ставок в 2016 году, а именно: четыре повышения за год. Если за 2016 год не будет ни одного повышения ставок, то это будет значить, что экономический прогноз со стороны ФРС менее года назад был чрезмерно радужным. ФРС нужны рычаги влияния на экономику в предстоящей рецессии. Пока все не так ужасно, нужно хоть чуть поднять ставки… чтобы потом было чего опускать)

В теории инвестиционные управляющие в начале сентября возвращаются из отпуска и начинают ликвидировать позиции по акциям, которые они больше не хотят держать в своих портфелях. Они (в теории) начинают интенсивно добавлять акции, которые они должны быть в портфеле на конец финансового года. Один аналитик сказал, что 77% инвестиционных управляющих не имеют прибыли от управления активами в 2016 году. Другой аналитик сказал, что только 14% управляющих имеют хорошую доходность от управления активами. А остальные 9% управляющих, получается, находятся в нейтральном состоянии. И это в условиях дикого роста рынка!

Если инвестиционный управляющий не справился, его могут заменить. Чтобы этого избежать, управляющие могут пойти на риск за следующие два месяца, а подобные действия могут сильно повысить волатильность рынка. За сентябрь-октябрь должны сбросить ненужные акции и добавить акции, которые могут быть драйверами роста портфелей. Как правило, покупка начинается, когда рынки снижаются в конце сентября и в начале октября.

Но 2016 год необычный, а рынок нарушает теорию снова и снова. Именно по этой причине 77% инвестиционных управляющих оказались сбитыми с толку и не смогли сделать прибыль. Поэтому, нам следует понимать, что закономерны ожидания волатильности, но случится ли она, мы не может предсказать в такой нестандартный год. Мы ждем движения рынка в предстоящие месяцы, но перед заседанием ФРС в сентябре для оценки предстоящего решения есть одна неделя с четырьмя рабочими днями, на которой выступят три представителя ФРС: во вторник Джон Уильямс; в среду Эстер Джордж; в пятницу Эрик Розенгрен, которых рынок будет слушать и вычитывать и анализировать каждое слово, сказанное ими.

Будем всегда готовы!)

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Пенсионный возраст с 65 лет для мужчин и женщин. Выход на пенсию досрочно снижает размер государственной пенсии на 7%. Средняя государственная пенсия составляет $1100-$1200 в месяц. Чтобы получать такую пенсию, работник должен трудиться не менее 38 лет. Кроме государственной, есть еще личная и корпоративная пенсия. Доходы работника от занятости в труде являются основой для его потребления, которым он занят параллельно с получением оплаты за свою работу. Человек вступает в самостоятельную жизнь и начинает эту жизнь обустраивать. Он становится клиентом банка, который даст ему ссуду на покупку собственного дома, корпорация отчисляет ему на специальный счет у брокера цифры пенсионных накоплений, которые он может вкладывать в ценные бумаги, разрешенные для вложения держателям таких счетов — никаких рискованных операций, никаких деривативов. Ни доходы с таких счетов, ни сами суммы отчислений владелец этих денег не может использовать до 63 лет. Участие всеми видами капитала в функционировании рынка ценных бумаг для американцев норма. От этого рынка зависят пенсионные накопления широких слоев населения страны.

Каждый месяц отчет по занятости населения в несельскохозяйственной сфере вызывает бурную реакцию рынков. В последние годы ФРС поставила рынки в еще большую зависимость от данных рынка труда, привязав повышение базовой учетной ставки к восстановлению полной занятости докризисного уровня как одному из определяющих факторов. 26 августа председатель ФРС почти уверила, что сентябрь при соответствии данных рынка труда требованиям ФРС вероятно станет месяцем повышения ставки на 0.25 пункта.

Трудно сказать, почему рынок так боится повышения ставок в четверть пункта. В минувшую пятницу отчет о занятости за август оказался более слабым, чем ожидалось, и рынок, уже смирившийся с тем, что повышения ставок почти наверняка случится в сентябре, был вынужден передвинуть это событие на конец года, на декабрьскую встречу ФРС. Заявления членов ФРС, что в любом случае повышение ставок будет постепенным и что прибавление четверти пункта не оказало бы существенного влияния на экономику или рынок, действуют. По факту, рынок повышения ставок не опасается и демонстрирует высокую резистентность этим опасениям… Эта пугалка стала привычным страхом на словах: ведь если бы он опасался реально, разве сейчас значения индексов были бы так близки к историческим максимумам вопреки всем данным о состоянии экономики США? Итак, 2 сентября отчет Nonfarm Payrolls показал прирост всего 151,000 рабочих мест на август по сравнению с ожиданиями 180,000. Число рабочих мест в нижней части нейтрального диапазона от 150,000-190,000 и это пограничное состояние рынка рабочих мест фондовым рынком было воспринято как скорее негативное, чем умеренное.

Июньские данные были пересмотрены по сравнению от 292,000 до 271,000 (минус 21,000), но июльское число рабочих мест было пересмотрено от 255,000 до 275,000 (плюс 20,000 рабочих мест), что в результате изменило число рабочих мест за два месяца всего на минус одну тысячу.

Значительное число аналитиков ожидало, что ФРС останется склонна к повышению ставки в сентябре, если число рабочих мест в августе вырастет чуть больше 180,000. Но увеличение количества рабочих мест более чем 200,000 считалось бы почти верным признаком грядущего повышения ставок. Количество рабочих мест в сфере производства уменьшилось на 14,000. Сервисные рабочие места повысились +175,000. Средняя почасовая оплата труда повысилась только на +0.1%, а средняя продолжительность рабочей недели сократилась с 34.4 до 34.3 часов.

Число людей c неполным рабочим днем, потому что для них не рабочих мест на полный рабочий день, не изменилось за август и составило 6.1 миллионов. Еще 1.7 миллиона безработных работали бы, если рабочие места были доступны, но они не искали работу за последние четыре недели. Еще 576,000 бросили искать работу. Больше чем 1.1 миллиона не искали работу из-за домашних обязанностей.

Занятость в сфере общественного питания (низко оплачиваемые рабочие места с неполным рабочим днем) повысилась на 34,000. Число рабочих мест в социальной занятости выросло на 22,000, число финансовых рабочих мест выросло на 15,000, количество мест технических работников выросло на 20,000, в больницах увеличилось рабочих мест на 11,000, в здравоохранении их стало больше на 14,000, Горная промышленность и энергетика потеряла 11,000 рабочих мест, а всего за два года, с сентября 2014 количество рабочих мест в этой сфере уменьшилось на 223,000. Производство потеряло 14,000.

Люди устраиваются на две-три работы на неполный рабочий день в кафе и рестораны, чтобы суммарно иметь доход, потерянный от утраты одного рабочего места на полную ставку, так как неспособны найти другую работу. Работодатели уменьшают часы недельной занятости работников до 30 и меньше, и таким образом они не должны обеспечивать страховку работника. Это вынуждает людей искать подработку.

В пятницу выход отчета по занятости привел к интенсивному росту рынка в начале торговой сессии. Лично мне даже показалось, что фьючерс ES устремится к уровню 2190. Какое-то время трудно было поймать цену, чтобы совершить покупку, но динамика роста неожиданно угасла, и хотя в целом фьючерс завершил день и неделю ростом, максимальное значение дня больше не было достигнуто.

В выходные включилась в работу армия аналитиков, объясняющих, почему точно будет и почему точно не будет, повышение ставки в сентябре. По опыту знаю, что чем больше нагнетается ситуация с каким-то решением, результат и реакция будет совсем иной, чем убеждают «говорящие головы». Неопределенность повышает волатильность рынка, не дает ему впасть в спячку, как это было в августе. Мнения аналитиков работают на волатильность. Это хорошо. Но следует понимать, что чем больше и чем убедительнее будут говорить о росте ставки, тем не столь значительно и драматично пройдет само повышение.

Первого сентября вышли данные ISM Manufacturing Index. Данные оказались неожиданно разочаровывающими. Но рынок давно уже живет не реальным положением дел в экономике, а ожиданием вечного праздника роста, и в этом состоянии игнорирует многое негативные данные. ISM Manufacturing Index показал значение 49.4, что на 2.8 ниже ожиданий. Значения ниже 50 означают общее сокращение в промышленном секторе. Индекс указывает на грядущее снижение ВВП в 3 квартале, что может лишить ФРС каких-либо оснований для повышения ставки.

Лично мне думается, что если ФРС решила повысить ставку в сентябре на 0.25%, то она сделает это. Не следует забывать, что в декабре 2015 года после первого повышения ставки со времени последнего кризиса у ФРС были более агрессивные намерения относительно роста ставок в 2016 году, а именно: четыре повышения за год. Если за 2016 год не будет ни одного повышения ставок, то это будет значить, что экономический прогноз со стороны ФРС менее года назад был чрезмерно радужным. ФРС нужны рычаги влияния на экономику в предстоящей рецессии. Пока все не так ужасно, нужно хоть чуть поднять ставки… чтобы потом было чего опускать)

В теории инвестиционные управляющие в начале сентября возвращаются из отпуска и начинают ликвидировать позиции по акциям, которые они больше не хотят держать в своих портфелях. Они (в теории) начинают интенсивно добавлять акции, которые они должны быть в портфеле на конец финансового года. Один аналитик сказал, что 77% инвестиционных управляющих не имеют прибыли от управления активами в 2016 году. Другой аналитик сказал, что только 14% управляющих имеют хорошую доходность от управления активами. А остальные 9% управляющих, получается, находятся в нейтральном состоянии. И это в условиях дикого роста рынка!

Если инвестиционный управляющий не справился, его могут заменить. Чтобы этого избежать, управляющие могут пойти на риск за следующие два месяца, а подобные действия могут сильно повысить волатильность рынка. За сентябрь-октябрь должны сбросить ненужные акции и добавить акции, которые могут быть драйверами роста портфелей. Как правило, покупка начинается, когда рынки снижаются в конце сентября и в начале октября.

Но 2016 год необычный, а рынок нарушает теорию снова и снова. Именно по этой причине 77% инвестиционных управляющих оказались сбитыми с толку и не смогли сделать прибыль. Поэтому, нам следует понимать, что закономерны ожидания волатильности, но случится ли она, мы не может предсказать в такой нестандартный год. Мы ждем движения рынка в предстоящие месяцы, но перед заседанием ФРС в сентябре для оценки предстоящего решения есть одна неделя с четырьмя рабочими днями, на которой выступят три представителя ФРС: во вторник Джон Уильямс; в среду Эстер Джордж; в пятницу Эрик Розенгрен, которых рынок будет слушать и вычитывать и анализировать каждое слово, сказанное ими.

Будем всегда готовы!)

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter