28 октября 2016 Вести Экономика

Межбанковская долларовая ставка LIBOR продолжает уверенный рост и уже достигла максимальных значений с начала финансового кризиса. Чем это может обернуться для рынка, каковы последствия?

Ставка LIBOR является своего рода бенчмарком для различных кредитов и инвестиций по всему миру на общую сумму порядка $300 трлн. Обязательства банков и корпораций зачастую привязаны к этой ставке, и ее рост вызывает рост стоимости заимствования. Понятно, что это несет реальную угрозу финансовой стабильности.

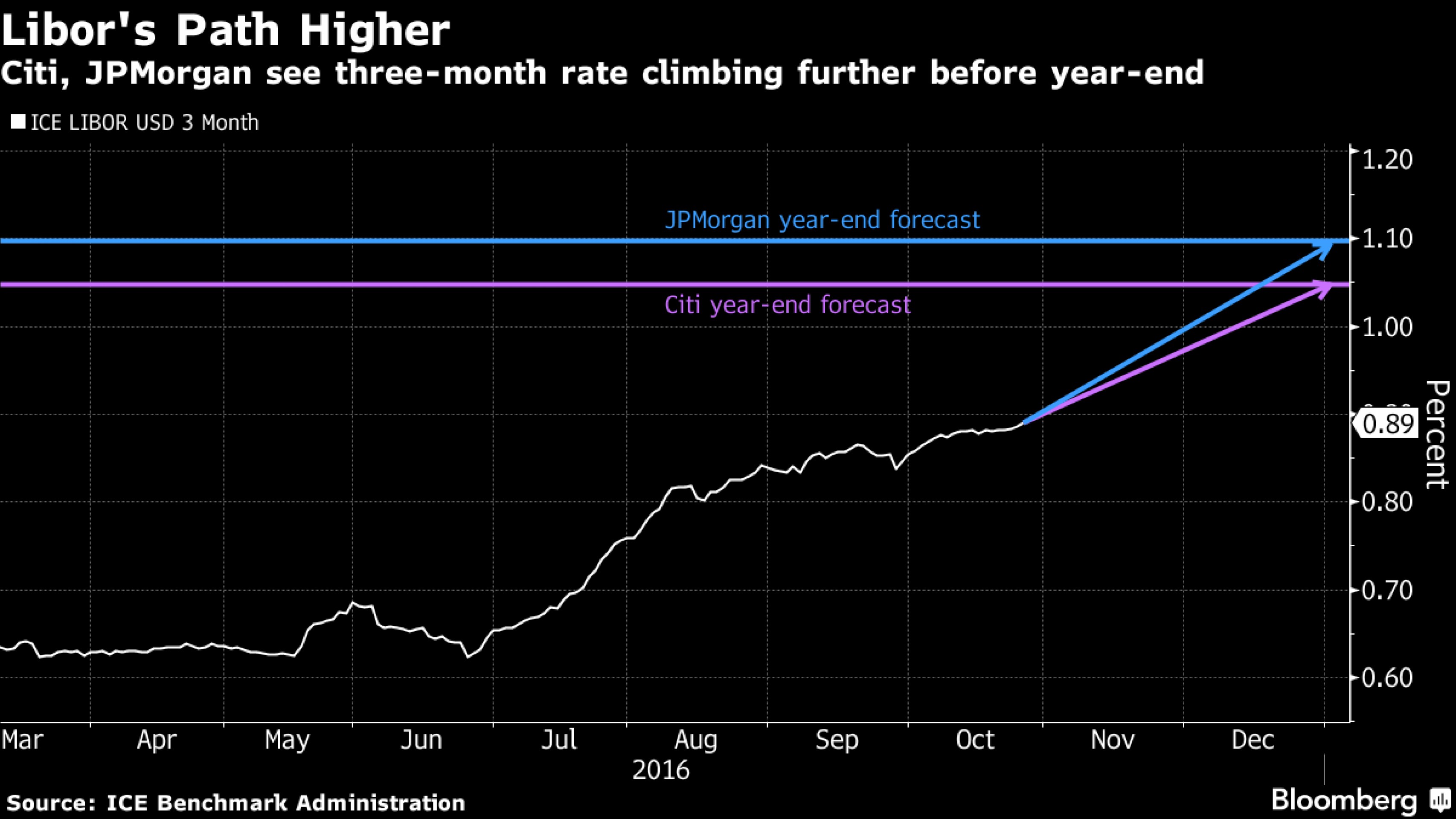

Сейчас LIBOR находится на максимуме с мая 2009 г., причем, по прогнозам экспертов из Citigroup Inc. и JPMorgan Chase & Co., рост продолжится до конца года. К концу декабря трехмесячная ставка, которая чаще всего и используется, достигнет 1%. Агентство Bloomberg представило наглядную схему реализации сценариев двух указанных выше банков.

В связи с чем растет ставка LIBOR? Основная версия - причина в реформе фондов денежного рынка. Изменения вступили в силу совсем недавно - 14 октября, но рост ставки начался за несколько месяцев до этого. Инвесторы выводили деньги, и в итоге отток средств из этих фондов достиг отметки $1 трлн.

Отток средств сильно влияет на финансовые рынки, снижая спрос на краткосрочный долг банков и других компаний. Таким образом, ставки начинают расти, чтобы сохранить привлекательность.

Согласно новым правилам фондам запрещено фиксировать цену актива по $1. Обычно фонды стараются сохранять чистую стоимость активов (NAV) на уровне $1 за акцию, что показывает высокую надежность. Теперь SEC требует варьировать стоимость активов, а не фиксировать ее.

Существенная часть денег фондов все же остается стабильной, так как вложена в простые и безналоговые активы, такие как трежерис и другие инструменты, связанные с госдолгом. Подобные активы освобождаются от новых правил.

ФОНДЫ ДЕНЕЖНОГО РЫНКА

Фонды денежного рынка — ключевой источник краткосрочного необеспеченного финансирования для банков, компаний и властей США. В них инвесторы также обычно "паркуют" краткосрочную ликвидность. Реформа обяжет такие фонды формировать своеобразные денежные "подушки", при этом позволит не выполнять финансовые обязательства перед контрагентами в течение десяти дней, если есть риск бегства вкладчиков. Кроме того, фонды будут обязаны раскрывать свою чистую номинальную стоимость на основе текущей стоимости активов, которыми они владеют.

Фонды денежного рынка — ключевой источник краткосрочного необеспеченного финансирования для банков, компаний и властей США. В них инвесторы также обычно "паркуют" краткосрочную ликвидность. Реформа обяжет такие фонды формировать своеобразные денежные "подушки", при этом позволит не выполнять финансовые обязательства перед контрагентами в течение десяти дней, если есть риск бегства вкладчиков. Кроме того, фонды будут обязаны раскрывать свою чистую номинальную стоимость на основе текущей стоимости активов, которыми они владеют.

Впрочем, вопрос в другом: чем может обернуться рост ставки для рынка? История финансового рынка говорит лишь об одном: еще никогда рост ставки LIBOR не оставался незамеченным с точки зрения финансовой стабильности. Более того, всем последним финансовым кризисам предшествовал рост межбанковской ставки. Она всегда являлась отличным индикатором роста напряженности. Так было и в 2008 г., и перед обвалом в 2011 г. Рост ставки LIBOR означал отсутствие доверия у банков друг к другу, проще говоря, заморозку кредитного рынка.

Сейчас ситуация иная, но, как мы уже сказали, слишком многое завязано на LIBOR, и должникам будет все сложнее обслуживать свои долги. Впрочем, прогнозировать финансовую катастрофу сейчас не берется никто: сложившаяся ситуация просто не имеет аналогов.

ЧТО ТАКОЕ LIBOR

Это лондонская межбанковская ставка предложения (London Interbank Offered Rate, LIBOR). Средневзвешенная процентная ставка по межбанковским кредитам, которая предоставляется банкам, выступающим на лондонском межбанковском рынке с предложением средств в разных валютах и на разные сроки – от одного дня до 12 месяцев.

LIBOR вычисляется для десяти валют: американского доллара, евро, британского фунта стерлингов, австралийского доллара, датской кроны, новозеландского доллара, швейцарского франка, японской иены, шведской кроны и канадского доллара.

http://www.vestifinance.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter