2 октября 2018 Архив

Несмотря на то, что объем активов под управлением достиг рекордного уровня, доходность хедж-фондов по-прежнему уступает доходности фондовых индексов. Впрочем, некоторые инвестиционные фонды все-таки остаются прибыльными.

Надежды многих хедж-фондов на возвращение волатильности в этом году, увы, не оправдались. 2018-й может стать десятым годом подряд, когда они уступают рынку акций США. Специалисты компании BarclayHedge, которая уже более 30 лет отслеживает ситуацию на инвестиционном рынке, проанализировали деятельность нескольких тысяч управляющих с января по июнь этого года.

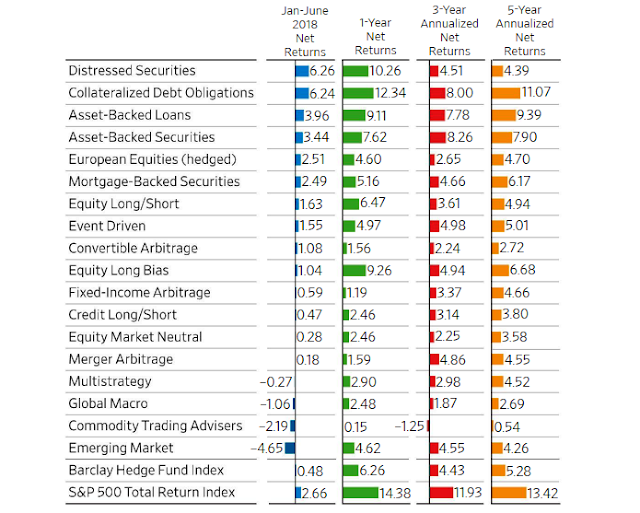

По данным BarclayHedge, средняя доходность хедж-фондов за этот период составляет лишь 0,5%, при том, что индекс S&P за полугодие вырос на 2,5%. Если добавить сюда статистику за июль, то разница будет еще более впечатляющей – 1,1% в хедж-фондах против 6,5%-ного роста рынка. Индекс BarclayHedge за первые 6 месяцев 2018 года вырос менее, чем на 0,5%.

В числе главных неудачников первого полугодия были названы крупнейшие макро-фонды, финансовые советники и фонды, работающие на развивающихся рынках – их убытки составили 1,1%, 2,2% и 4,7% соответственно.

Карл Томе, представляющий фонд Jabre Capital EMEA (чей индекс обогнал индекс Barclay Hedge более чем на 5%), поделился своими соображениями по этому поводу. По его словам, развивающиеся рынки таких стран, как Бразилия, Аргентина и Турция, в значительной степени зависят от макроэкономических факторов, политической ситуации, угроз протекционизма и глобальной торговой войны, стабильности американского доллара.

Стоит особо выделить два события, существенно повлиявших на ситуацию на рынке. В феврале произошла коррекция на американских фондовых биржах, а результаты майских выборов в Италии привели к возврату волатильности на рынок европейского долга. Больше остальных пострадали CTA и макро-фонды, имеющие дело с самыми разными классами активов: акциями, валютой, товарами, облигациями, фьючерсами на процентные ставки.

AlphaQuest Original, которым управляет компания Quest Partners, оказался одним из немногих макро-фондов, «оставшихся на плаву» в первом полугодии. Доходность фонда за этот период превысила 20%. В краткосрочной торговле и при прогнозировании периодов волатильности Quest Partners пользуется количественными моделями. Руководитель компании Прашант Коллури отметил, что именно быстрый вход и выход из американского ралли помог фонду достичь такого уровня доходности. Напомним, ралли началось после того, как в налоговое законодательство США были внесены самые глобальные изменения за последние 30 лет. По словам Коллури, хорошую прибыль принесли длинные позиции по немецким гособлигациям и короткие – по итальянским бумагам. Кроме того, фонд неплохо заработал на подорожании фьючерсов на сырую нефть.

Жизнь продолжается!

Невзирая на удручающую статистику за первые шесть месяцев 2018-го, инвесторы не перестали вкладывать деньги в хедж-фонды. Hedge Fund Research сообщает, что на конец июня общий объем активов индустрии превысил 3,3 трлн. дол, что более чем на 100 млрд. дол. опережает аналогичные показатели за предыдущее полугодие. На рост индустрии отчасти повлияло создание новых инвестиционных фондов. В числе крупнейших игроков, недавно появившихся на рынке, стоит упомянуть D1 Capital с активами в 4 млрд.дол., который был создан Даниэлем Сандхаймом, бывшим топ-менеджером Viking Global; ExodusPoint под руководством экс-управляющих Millenium Хьюнг Су Ли и Майкла Гельбанда (объем активов - 8 миллиардов долларов); Point72, созданный Стивеном Коэном (в управлении - $13 млрд.).

Большинство фондов продолжает неравную борьбу с рынком, однако некоторые игроки, добившиеся успеха в период с января по июнь этого года, пошли по другому пути и сфокусировались на проблемных ценных бумагах. Средняя доходность фондов, инвестировавших в компании, которые потеряли лидирующие позиции на рынке, а также пострадали от неудачной реструктуризации, слияния и падения спроса на свою продукцию, превысила 6,2%. Ранее фонды с такой стратегией не демонстрировали подобных результатов.

В управлении GLG European Distressed, одного из самых крупных фондов этой категории, находится более 280 миллиардов долларов. За последний год доходность компании превысила 15%, а в первом полугодии 2018-го этот показатель равнялся 11%. Фонд существует уже около 10 лет, но, невзирая на среднегодовую доходность на уровне 11%, последние годы были для него не самыми удачными.

Лишь некоторые из хедж-фондов, делающих ставку на фиксированную доходность, сумели выйти на приличный уровень доходности по итогам первого полугодия. Так, средняя доходность фондов, инвестирующих в секьюритизированные облигации, выросла на 3,4%, в обеспеченные кредиты – на 4%, в долговые обязательства – более, чем на 6%. Hildene Opportunities Master, который был основан 10 лет назад, удерживает лидерство на рынке обеспеченных долговых обязательств. Средняя годовая доходность Hildene, управляющего почти 2-мя миллиардами долларов, составляет 23%, а в июне текущего года этот показатель достиг 10%.

Бретт Джефферсон, один из директоров Hildene Opportunities Master, утверждает, что главный секрет успеха его фонда заключается в приобретении привилегированных обеспеченных долговых обязательств региональных банков, которые на момент покупки были недооценены.

Европа нас спасет?

На сегодняшний день одной из наиболее доходных стратегий на рынке инвестиций является покупка ценных бумаг европейских компаний. За первое полугодие фонды с такой стратегией продемонстрировали доходность на уровне 2,5%, превзойдя свои же показатели за последние несколько лет.

В этом сегменте лидирующие позиции занимает фонд Odey European Equity, управляющий активами на общую сумму более 230 млн. дол. Доходность фонда с января по июнь достигла отметки 24%. Предполагая, что британская экономика пострадает в результате выхода страны из ЕС, Odey играл на понижение с английскими казначейскими облигациями и фунтом стерлинга. В то же время, фонд инвестировал значительные средства в покупку акций британской компании Sky, стоимость которых, судя по всему, очень скоро может взлететь до небес.

По словам Марка Сбегена, партнера швейцарско-люксембуржского фонда Iteram Group (в управлении – около миллиарда долларов), во второй половине года многие инвестиционные фонды – особенно те, кто специализируется на акциях, смогут наверстать упущенное. «Цены продолжают расти, но далеко не все игроки успели сориентироваться на этом бычьем рынке», - считает Сбеген. – «Однако, с учетом результатов промежуточных выборов в США, а также итогов следующего квартала, ситуация может измениться, и рынок пойдет вверх».

Показатели финансовых советников и глобальных макро-фондов разочаровали многих институциональных инвесторов. Седрик Вьюнье, который руководит отделом альтернативных инвестиций и исследований в швейцарской банковской группе SYZ (управляет почти 40 млрд. дол.), говорит, что рост рынка и повышение доходности данных стратегий возможны при условии, что регуляторы начнут сворачивать политику количественного смягчения и нормализуют процентные ставки.

По мнению Панайотиса Ламбропулоса, одного из топ-менеджеров Employees Retirement System of Texas (в управлении – 28 млрд. дол.), для сегодняшнего рынка характерно отсутствие широкой динамики. Стоимость активов растет, рынок выпуска долговых обязательств переживает настоящий «бум», происходят другие события, которые, казалось бы, должны были «расшевелить» цены. Но, несмотря на все это, рынок не отличается большим разнообразием активов. «Складывается впечатление, что рынок живет по новым правилам, - отмечает Панайотис. -Только вот понять эти правила с каждым днем становится все сложнее».

/templates/new/dleimages/no_icon.gif (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Надежды многих хедж-фондов на возвращение волатильности в этом году, увы, не оправдались. 2018-й может стать десятым годом подряд, когда они уступают рынку акций США. Специалисты компании BarclayHedge, которая уже более 30 лет отслеживает ситуацию на инвестиционном рынке, проанализировали деятельность нескольких тысяч управляющих с января по июнь этого года.

По данным BarclayHedge, средняя доходность хедж-фондов за этот период составляет лишь 0,5%, при том, что индекс S&P за полугодие вырос на 2,5%. Если добавить сюда статистику за июль, то разница будет еще более впечатляющей – 1,1% в хедж-фондах против 6,5%-ного роста рынка. Индекс BarclayHedge за первые 6 месяцев 2018 года вырос менее, чем на 0,5%.

В числе главных неудачников первого полугодия были названы крупнейшие макро-фонды, финансовые советники и фонды, работающие на развивающихся рынках – их убытки составили 1,1%, 2,2% и 4,7% соответственно.

Карл Томе, представляющий фонд Jabre Capital EMEA (чей индекс обогнал индекс Barclay Hedge более чем на 5%), поделился своими соображениями по этому поводу. По его словам, развивающиеся рынки таких стран, как Бразилия, Аргентина и Турция, в значительной степени зависят от макроэкономических факторов, политической ситуации, угроз протекционизма и глобальной торговой войны, стабильности американского доллара.

Стоит особо выделить два события, существенно повлиявших на ситуацию на рынке. В феврале произошла коррекция на американских фондовых биржах, а результаты майских выборов в Италии привели к возврату волатильности на рынок европейского долга. Больше остальных пострадали CTA и макро-фонды, имеющие дело с самыми разными классами активов: акциями, валютой, товарами, облигациями, фьючерсами на процентные ставки.

AlphaQuest Original, которым управляет компания Quest Partners, оказался одним из немногих макро-фондов, «оставшихся на плаву» в первом полугодии. Доходность фонда за этот период превысила 20%. В краткосрочной торговле и при прогнозировании периодов волатильности Quest Partners пользуется количественными моделями. Руководитель компании Прашант Коллури отметил, что именно быстрый вход и выход из американского ралли помог фонду достичь такого уровня доходности. Напомним, ралли началось после того, как в налоговое законодательство США были внесены самые глобальные изменения за последние 30 лет. По словам Коллури, хорошую прибыль принесли длинные позиции по немецким гособлигациям и короткие – по итальянским бумагам. Кроме того, фонд неплохо заработал на подорожании фьючерсов на сырую нефть.

Жизнь продолжается!

Невзирая на удручающую статистику за первые шесть месяцев 2018-го, инвесторы не перестали вкладывать деньги в хедж-фонды. Hedge Fund Research сообщает, что на конец июня общий объем активов индустрии превысил 3,3 трлн. дол, что более чем на 100 млрд. дол. опережает аналогичные показатели за предыдущее полугодие. На рост индустрии отчасти повлияло создание новых инвестиционных фондов. В числе крупнейших игроков, недавно появившихся на рынке, стоит упомянуть D1 Capital с активами в 4 млрд.дол., который был создан Даниэлем Сандхаймом, бывшим топ-менеджером Viking Global; ExodusPoint под руководством экс-управляющих Millenium Хьюнг Су Ли и Майкла Гельбанда (объем активов - 8 миллиардов долларов); Point72, созданный Стивеном Коэном (в управлении - $13 млрд.).

Большинство фондов продолжает неравную борьбу с рынком, однако некоторые игроки, добившиеся успеха в период с января по июнь этого года, пошли по другому пути и сфокусировались на проблемных ценных бумагах. Средняя доходность фондов, инвестировавших в компании, которые потеряли лидирующие позиции на рынке, а также пострадали от неудачной реструктуризации, слияния и падения спроса на свою продукцию, превысила 6,2%. Ранее фонды с такой стратегией не демонстрировали подобных результатов.

В управлении GLG European Distressed, одного из самых крупных фондов этой категории, находится более 280 миллиардов долларов. За последний год доходность компании превысила 15%, а в первом полугодии 2018-го этот показатель равнялся 11%. Фонд существует уже около 10 лет, но, невзирая на среднегодовую доходность на уровне 11%, последние годы были для него не самыми удачными.

Лишь некоторые из хедж-фондов, делающих ставку на фиксированную доходность, сумели выйти на приличный уровень доходности по итогам первого полугодия. Так, средняя доходность фондов, инвестирующих в секьюритизированные облигации, выросла на 3,4%, в обеспеченные кредиты – на 4%, в долговые обязательства – более, чем на 6%. Hildene Opportunities Master, который был основан 10 лет назад, удерживает лидерство на рынке обеспеченных долговых обязательств. Средняя годовая доходность Hildene, управляющего почти 2-мя миллиардами долларов, составляет 23%, а в июне текущего года этот показатель достиг 10%.

Бретт Джефферсон, один из директоров Hildene Opportunities Master, утверждает, что главный секрет успеха его фонда заключается в приобретении привилегированных обеспеченных долговых обязательств региональных банков, которые на момент покупки были недооценены.

Европа нас спасет?

На сегодняшний день одной из наиболее доходных стратегий на рынке инвестиций является покупка ценных бумаг европейских компаний. За первое полугодие фонды с такой стратегией продемонстрировали доходность на уровне 2,5%, превзойдя свои же показатели за последние несколько лет.

В этом сегменте лидирующие позиции занимает фонд Odey European Equity, управляющий активами на общую сумму более 230 млн. дол. Доходность фонда с января по июнь достигла отметки 24%. Предполагая, что британская экономика пострадает в результате выхода страны из ЕС, Odey играл на понижение с английскими казначейскими облигациями и фунтом стерлинга. В то же время, фонд инвестировал значительные средства в покупку акций британской компании Sky, стоимость которых, судя по всему, очень скоро может взлететь до небес.

По словам Марка Сбегена, партнера швейцарско-люксембуржского фонда Iteram Group (в управлении – около миллиарда долларов), во второй половине года многие инвестиционные фонды – особенно те, кто специализируется на акциях, смогут наверстать упущенное. «Цены продолжают расти, но далеко не все игроки успели сориентироваться на этом бычьем рынке», - считает Сбеген. – «Однако, с учетом результатов промежуточных выборов в США, а также итогов следующего квартала, ситуация может измениться, и рынок пойдет вверх».

Показатели финансовых советников и глобальных макро-фондов разочаровали многих институциональных инвесторов. Седрик Вьюнье, который руководит отделом альтернативных инвестиций и исследований в швейцарской банковской группе SYZ (управляет почти 40 млрд. дол.), говорит, что рост рынка и повышение доходности данных стратегий возможны при условии, что регуляторы начнут сворачивать политику количественного смягчения и нормализуют процентные ставки.

По мнению Панайотиса Ламбропулоса, одного из топ-менеджеров Employees Retirement System of Texas (в управлении – 28 млрд. дол.), для сегодняшнего рынка характерно отсутствие широкой динамики. Стоимость активов растет, рынок выпуска долговых обязательств переживает настоящий «бум», происходят другие события, которые, казалось бы, должны были «расшевелить» цены. Но, несмотря на все это, рынок не отличается большим разнообразием активов. «Складывается впечатление, что рынок живет по новым правилам, - отмечает Панайотис. -Только вот понять эти правила с каждым днем становится все сложнее».

/templates/new/dleimages/no_icon.gif (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter