30 сентября 2019 Invest Heroes

Думаю, многие из вас за последние дни слышали про рост ставок РЕПО в США до 4%, 7% и выше. Это означает, что займ денег под залог облигаций взлетал очень дорого, намного выше ставки ФРС (1.75-2.0%). Комментаторы рынка указывали на это как на неожиданные кризис ликвидности, а доллар укрепился к мировым валютам. Многих удивляло, что доллар не вырос к рублю тогда. Разложим все по полочкам.

РЫНОК В ЦИФРАХ

По факту рынок облигаций в США — крупнейший в мире, и я неоднократно писал, что осенью его ждет наплыв предложения:

Минфин США вместо обычных для себя $500 млрд. решил занять $800 млрд. за полгода, чтобы пополнить свои запасы наличности (ранее, пока действовал потолок госдолга, Минфину приходилось изворачиваться чтобы платить по счетам министерств, и к августу почти весь запас наличных был потрачен). Как только потолок заимствований был снят, министр финансов Мнучин дал указание пополнить запасы наличности (т.е. выпустить Treasuries на сумму = плановый дефицит бюджета + подушка $300 млрд) пока ставки на рынке были низкими

Параллельно на август пришелся пик торговых войн, ставки на рынке упали до 1.5% из-за бегства от риска. В итоге, компании поняли что деньги дешевые (подешевели на 0.5%) и побежали также пополнять запасы наличности, выпуская облигации

Суммарно за август и начало сентября компании и Минфин США заняли $75 млрд. + $75 млрд.

Параллельно подошел период выплат по налогам за квартал, так что потребность в кеше выросла ещё

В итоге получилось, что кэш инвесторов был потрачен на облигации, потребовался ещё кэш на выплаты по налогам, и его стоимость на рынке резко подскочила.

Как это работает?

Обычно облигации выкупают у тех кто их размещает первичные дилеры — брокеры, банки, кто допущен к миллиардным выпускам. Затем Эти участники торгов «сливают» эти объемы в рынок (своим клиентам) с наценкой

В сентябре у этих парней был перелимит бумаг. Т.е. они набрали себе много облигаций, им предстояло купить ещё бумаг, а размещать в рынок они их не успевали. В итоге они пошли в РЕПО — т.е. постарались занять под обеспечение своего облигационного портфеля — тут то и получилось, что на всех денег не хватило и занять они смоли, но дорого. Теперь ФРС уже вторую неделю помогает рынку РЕПО, т.е. дает крупным участникам займы, беря в обеспечение облигации. РЕПО от ФРС уже превысило $100 млрд.

ЧТО ЭТО ЗНАЧИТ / К ЧЕМУ ВЕДЕТ?

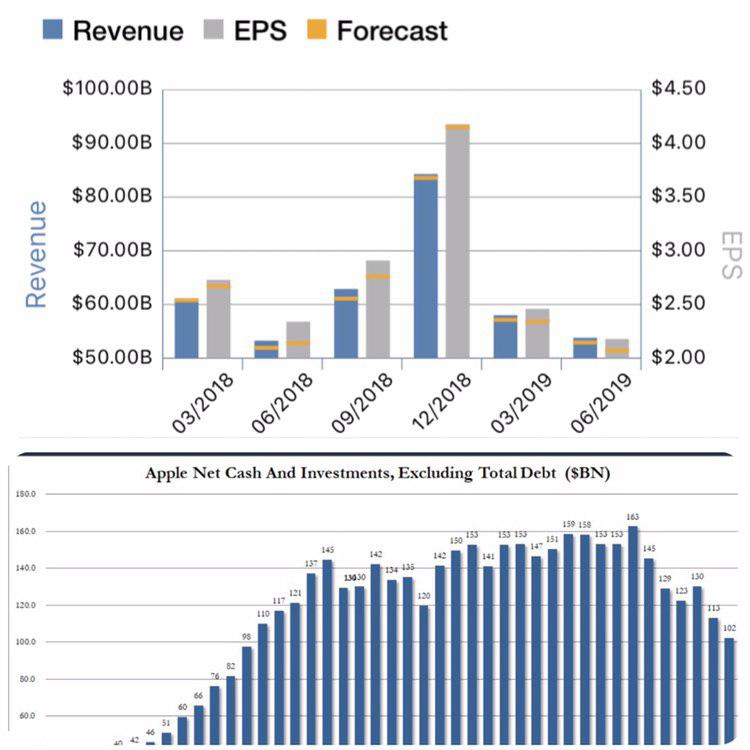

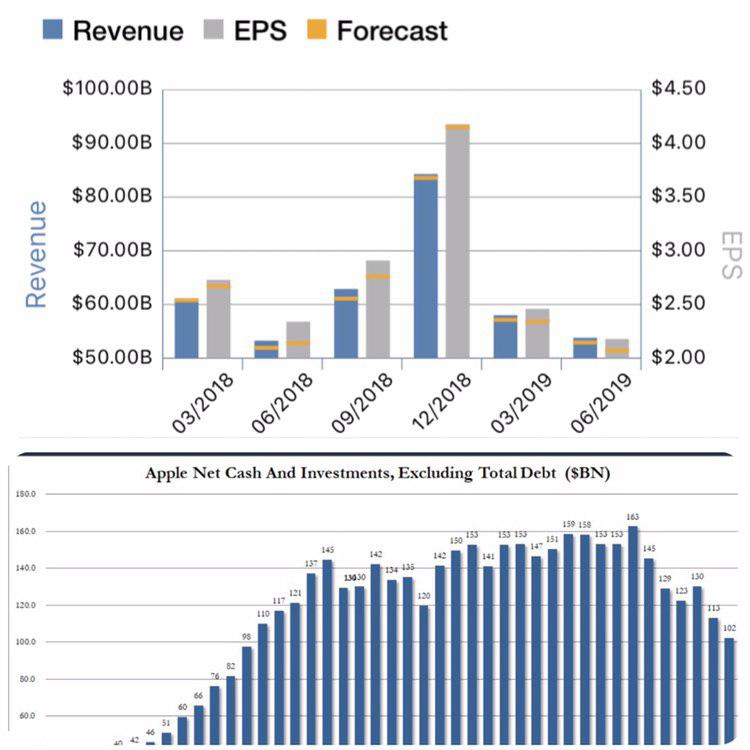

Учитывая что ставки % в США остаются низкими, а ряд компаний уже делают buyback в долг (объем buyback сейчас около $80 млрд. в месяц). ПО факту cash flow у многих компаний стал отрицательным с учетом buyback. Вот например даже Apple: компания тратит кэш достаточно быстро:

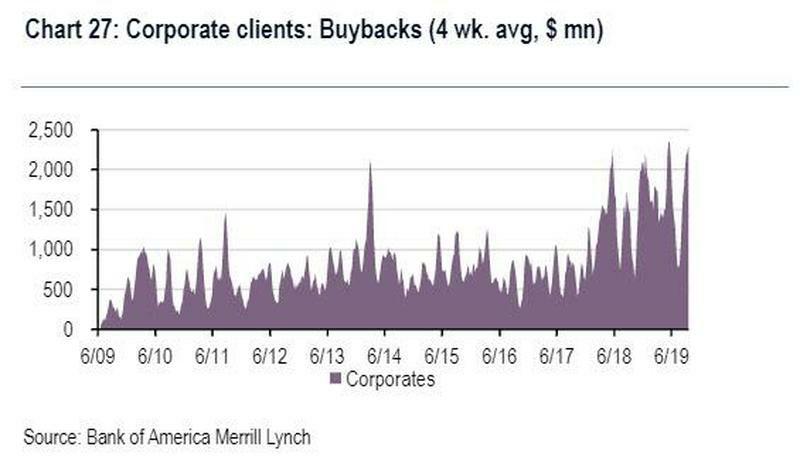

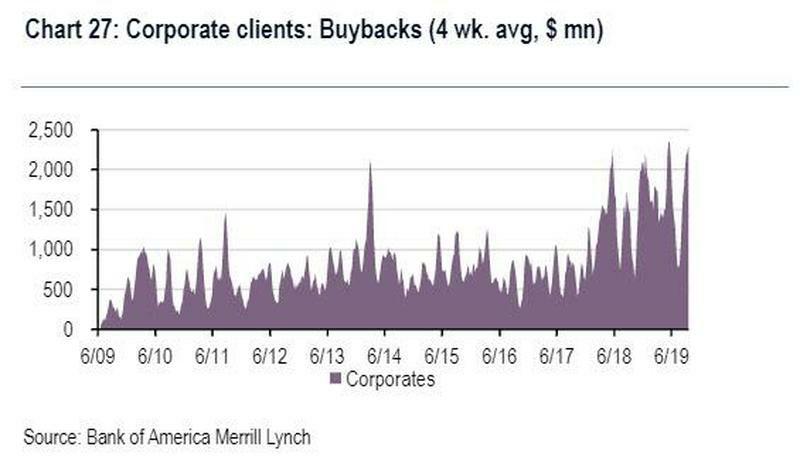

В последнее время корпораты ещё ускорили выкуп:

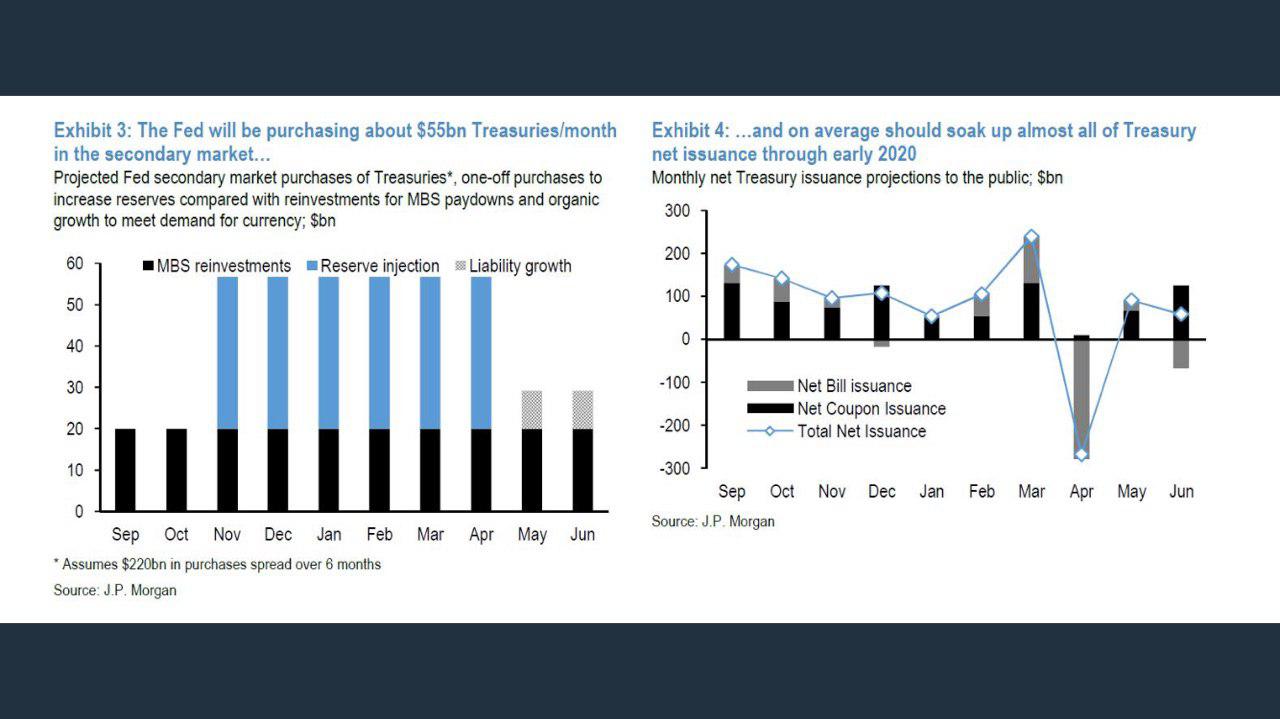

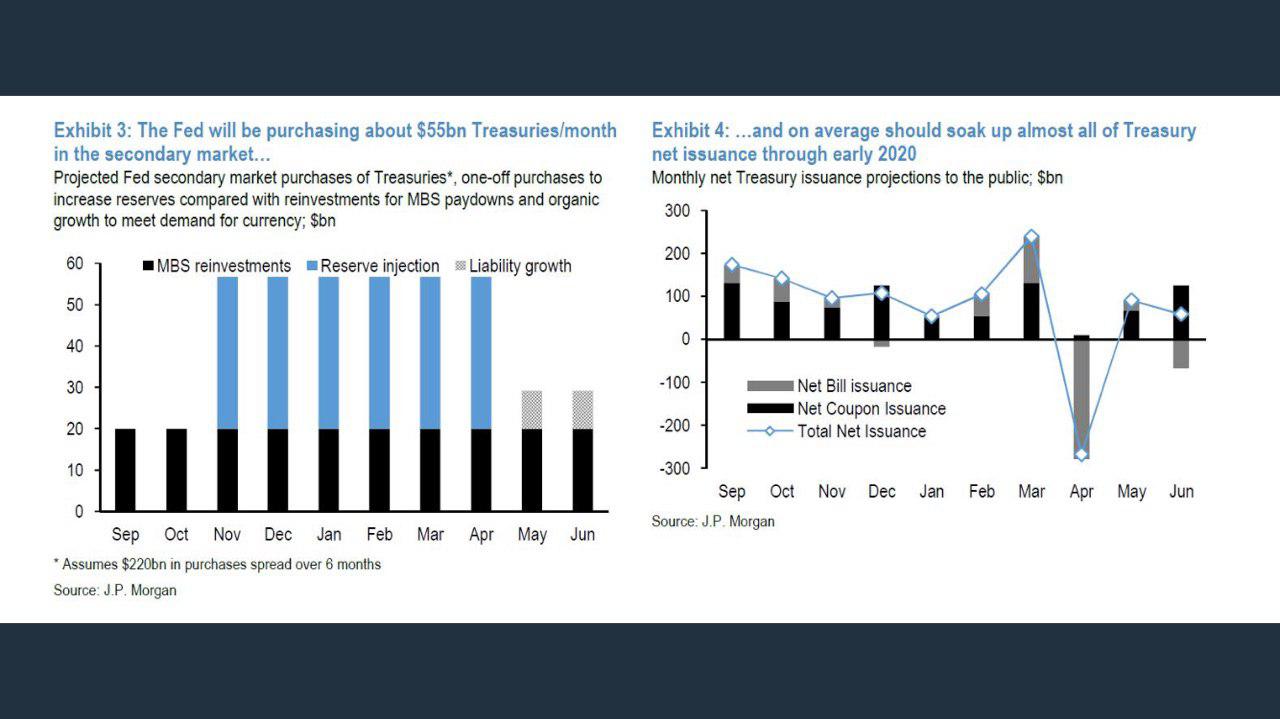

+ план Минфина по пополнению кубышки также в силе, дефицит ликвидности на рынке США, я полагаю, сохранится и потребуется системное решение.Таким решением будет возобновление QE (т.е. скупки ФРС объемов на рынке облигаций). ФРС уже неоднократно намекало на это, а JP Morgan даже прикинул сколько это может быть в деньгах ($55 млрд. в мес. на 6 месяцев, начиная с ноября 2019).

Как следствие, существенные объемы денег будут ежемесячно впитываться рынком облигаций США этой осенью, что будет спонсироваться притоком денег из других валют, в которых можно занять дешевле — так, в Европе и в Японии можно занимать под отрицательную ставку и вкладывать по 1.7%-3.5% в США. В ноябре начнется QE в Европе, которое может подпитывать этот процесс: инвесторы в Европе будут продавать ЕЦБ свои облигации по нынешним высоким ценам и реинвестировать в долларовые долги под более высокую ставку (т.е. carry trade).

Если ФРС таки начнет QE, ситуация с ликвидностью с ноября может улучшиться — иными словами, долларовый кэш будет доступен под более низкую ставку %.

РЕЛЕВАНТНЫЕ ТРЕЙДЫ

Релевантно в этом случае торговать доллар против таких валют как евро и иена: в них есть возможность занимать дешево и будет играть carry. Рубль же никак особенно в этой истории не замешан: занимать под 7% в рубле чтобы вложить в долларовые активы — бессмысленно, поэтому потоков таких через рынок облигаций не будет.

Золото также страдает от высоких ставок и доллара, но учитывая что эта ситуация — временная, я считаю что за него не стоит опасаться чересчур. В конце концов золото пробьет $1600 и пойдет дальше.

https://invest-heroes.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

РЫНОК В ЦИФРАХ

По факту рынок облигаций в США — крупнейший в мире, и я неоднократно писал, что осенью его ждет наплыв предложения:

Минфин США вместо обычных для себя $500 млрд. решил занять $800 млрд. за полгода, чтобы пополнить свои запасы наличности (ранее, пока действовал потолок госдолга, Минфину приходилось изворачиваться чтобы платить по счетам министерств, и к августу почти весь запас наличных был потрачен). Как только потолок заимствований был снят, министр финансов Мнучин дал указание пополнить запасы наличности (т.е. выпустить Treasuries на сумму = плановый дефицит бюджета + подушка $300 млрд) пока ставки на рынке были низкими

Параллельно на август пришелся пик торговых войн, ставки на рынке упали до 1.5% из-за бегства от риска. В итоге, компании поняли что деньги дешевые (подешевели на 0.5%) и побежали также пополнять запасы наличности, выпуская облигации

Суммарно за август и начало сентября компании и Минфин США заняли $75 млрд. + $75 млрд.

Параллельно подошел период выплат по налогам за квартал, так что потребность в кеше выросла ещё

В итоге получилось, что кэш инвесторов был потрачен на облигации, потребовался ещё кэш на выплаты по налогам, и его стоимость на рынке резко подскочила.

Как это работает?

Обычно облигации выкупают у тех кто их размещает первичные дилеры — брокеры, банки, кто допущен к миллиардным выпускам. Затем Эти участники торгов «сливают» эти объемы в рынок (своим клиентам) с наценкой

В сентябре у этих парней был перелимит бумаг. Т.е. они набрали себе много облигаций, им предстояло купить ещё бумаг, а размещать в рынок они их не успевали. В итоге они пошли в РЕПО — т.е. постарались занять под обеспечение своего облигационного портфеля — тут то и получилось, что на всех денег не хватило и занять они смоли, но дорого. Теперь ФРС уже вторую неделю помогает рынку РЕПО, т.е. дает крупным участникам займы, беря в обеспечение облигации. РЕПО от ФРС уже превысило $100 млрд.

ЧТО ЭТО ЗНАЧИТ / К ЧЕМУ ВЕДЕТ?

Учитывая что ставки % в США остаются низкими, а ряд компаний уже делают buyback в долг (объем buyback сейчас около $80 млрд. в месяц). ПО факту cash flow у многих компаний стал отрицательным с учетом buyback. Вот например даже Apple: компания тратит кэш достаточно быстро:

В последнее время корпораты ещё ускорили выкуп:

+ план Минфина по пополнению кубышки также в силе, дефицит ликвидности на рынке США, я полагаю, сохранится и потребуется системное решение.Таким решением будет возобновление QE (т.е. скупки ФРС объемов на рынке облигаций). ФРС уже неоднократно намекало на это, а JP Morgan даже прикинул сколько это может быть в деньгах ($55 млрд. в мес. на 6 месяцев, начиная с ноября 2019).

Как следствие, существенные объемы денег будут ежемесячно впитываться рынком облигаций США этой осенью, что будет спонсироваться притоком денег из других валют, в которых можно занять дешевле — так, в Европе и в Японии можно занимать под отрицательную ставку и вкладывать по 1.7%-3.5% в США. В ноябре начнется QE в Европе, которое может подпитывать этот процесс: инвесторы в Европе будут продавать ЕЦБ свои облигации по нынешним высоким ценам и реинвестировать в долларовые долги под более высокую ставку (т.е. carry trade).

Если ФРС таки начнет QE, ситуация с ликвидностью с ноября может улучшиться — иными словами, долларовый кэш будет доступен под более низкую ставку %.

РЕЛЕВАНТНЫЕ ТРЕЙДЫ

Релевантно в этом случае торговать доллар против таких валют как евро и иена: в них есть возможность занимать дешево и будет играть carry. Рубль же никак особенно в этой истории не замешан: занимать под 7% в рубле чтобы вложить в долларовые активы — бессмысленно, поэтому потоков таких через рынок облигаций не будет.

Золото также страдает от высоких ставок и доллара, но учитывая что эта ситуация — временная, я считаю что за него не стоит опасаться чересчур. В конце концов золото пробьет $1600 и пойдет дальше.

https://invest-heroes.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter