Долгосрочное инвестирование и покупка недвижимости на прошедшем периоде Как говорил Воланд в романе Булгакова: «Ну легкомысленны... ну, что ж... обыкновенные люди... в общем, напоминают прежних... квартирный вопрос только испортил их...». Квартирный вопрос не только продолжает портить людей, но и заставляет многих искать нетипичные варианты его решения.

Представим, на дворе начало 2009 года, рынок жилья год за годом показывает рост стоимости квартир. Средняя стоимость квадратного метра в Москве в конце 2008 года составляла порядка 120 тыс. руб. То есть однокомнатная квартира в Москве площадью 33 м2 на тот момент стоила в среднем 3,96 млн руб.

Просто откладывая в течение одиннадцати лет, Аннушке нужно было бы вносить по 90 тыс. руб. раз в квартал. Но ведь стоимость квартир растёт, значит, Аннушке нужен инструмент, который теоретически через одиннадцать лет приумножил бы её вложения и позволил бы приобрести квартиру. Предлагаю представить, что Аннушка решила инвестировать свои средства в акции «Норникеля»1, 2, чтобы догнать и обогнать постоянное удорожание цены своего квартирного вопроса. График движения цен на акции4:

Рис. 1. График движения цен акции

Сценарий первый

Аннушка начала бы инвестировать в акции «Норникеля» 1, 2 с января 2009 года. Так как у неё была цель накопить на квартиру — она не продавала бы акции до октября 2019 года. При этом считаем, что Аннушка придерживалась такой стратегии:

раз в квартал покупала акции на сумму 90 тыс. руб.

Мы не знаем, в какой момент Аннушка покупала бы акции, поэтому берём средневзвешенную цену месяца3 и смотрим, сколько акций она могла бы взять.

Сдачу от покупки акций Аннушка прибавляла бы к следующей покупке. А на выплаченные дивиденды она отправлялась бы в путешествия.

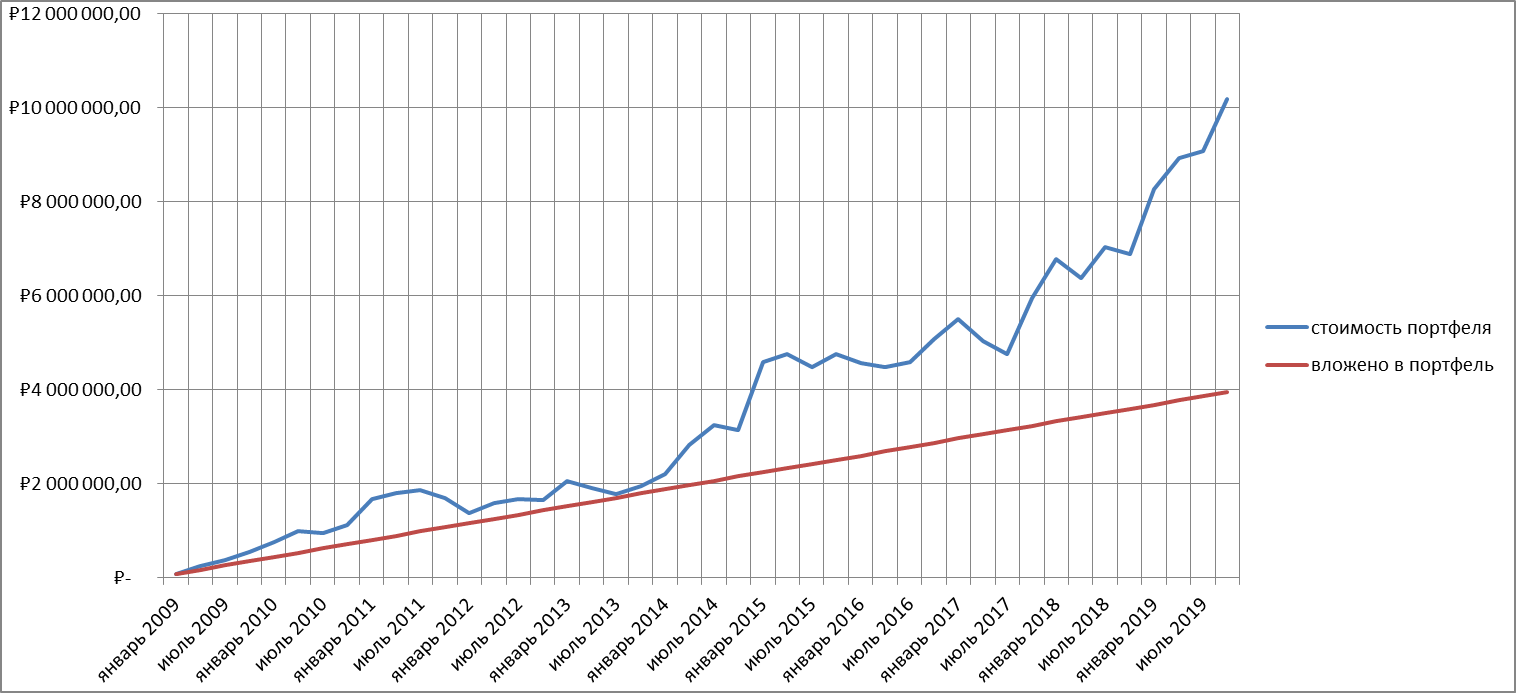

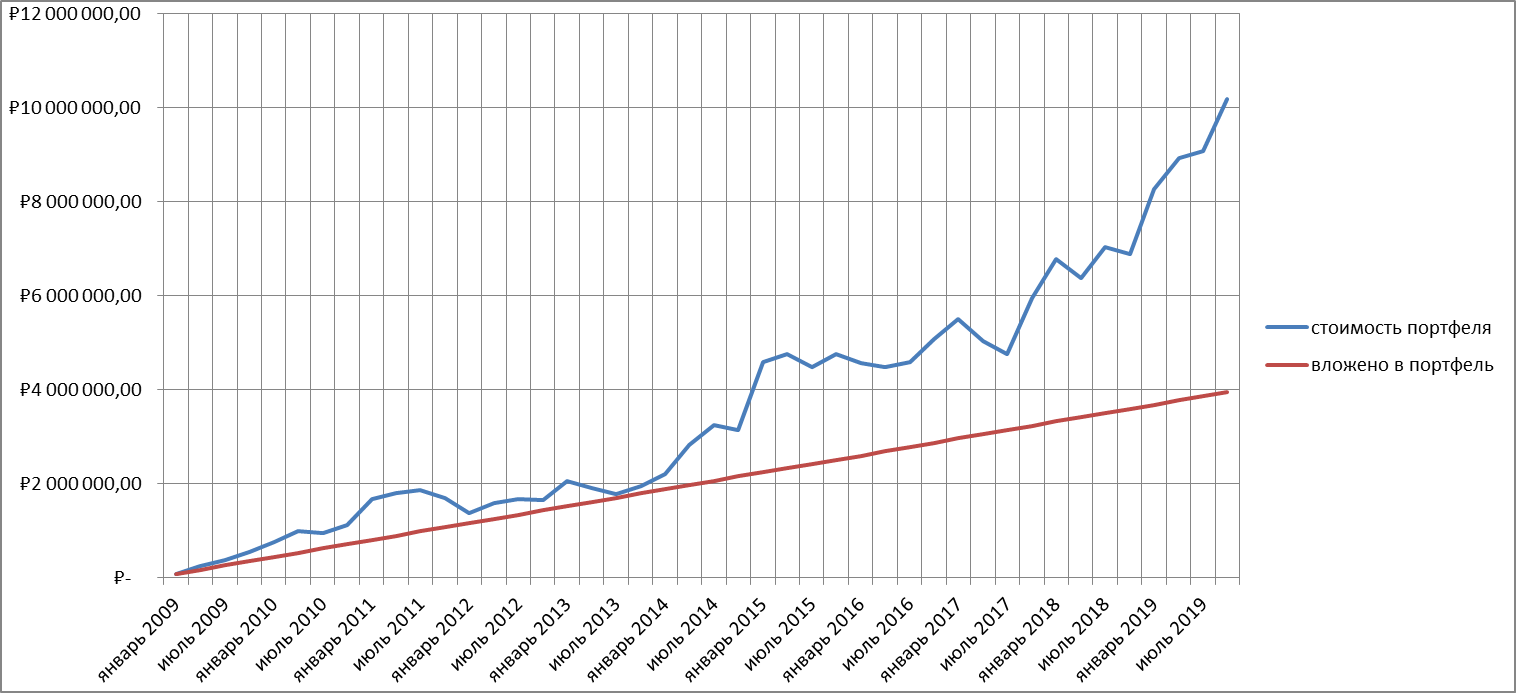

Результат к началу октября 2019 года, после последней покупки акций

Вложила в акции своих средств: 3 960 000 руб.

Стоимость купленных акций: 10 193 452 руб.

Всего получено дивидендов за весь период: 3 719 076,80 руб.

Итого

Стоимость акций и дивидендов: 13 912 528,80 руб.

Процент прибыли на вложенную сумму за весь период: 251%.

Рис. 2. График вложенных средств и стоимости портфеля

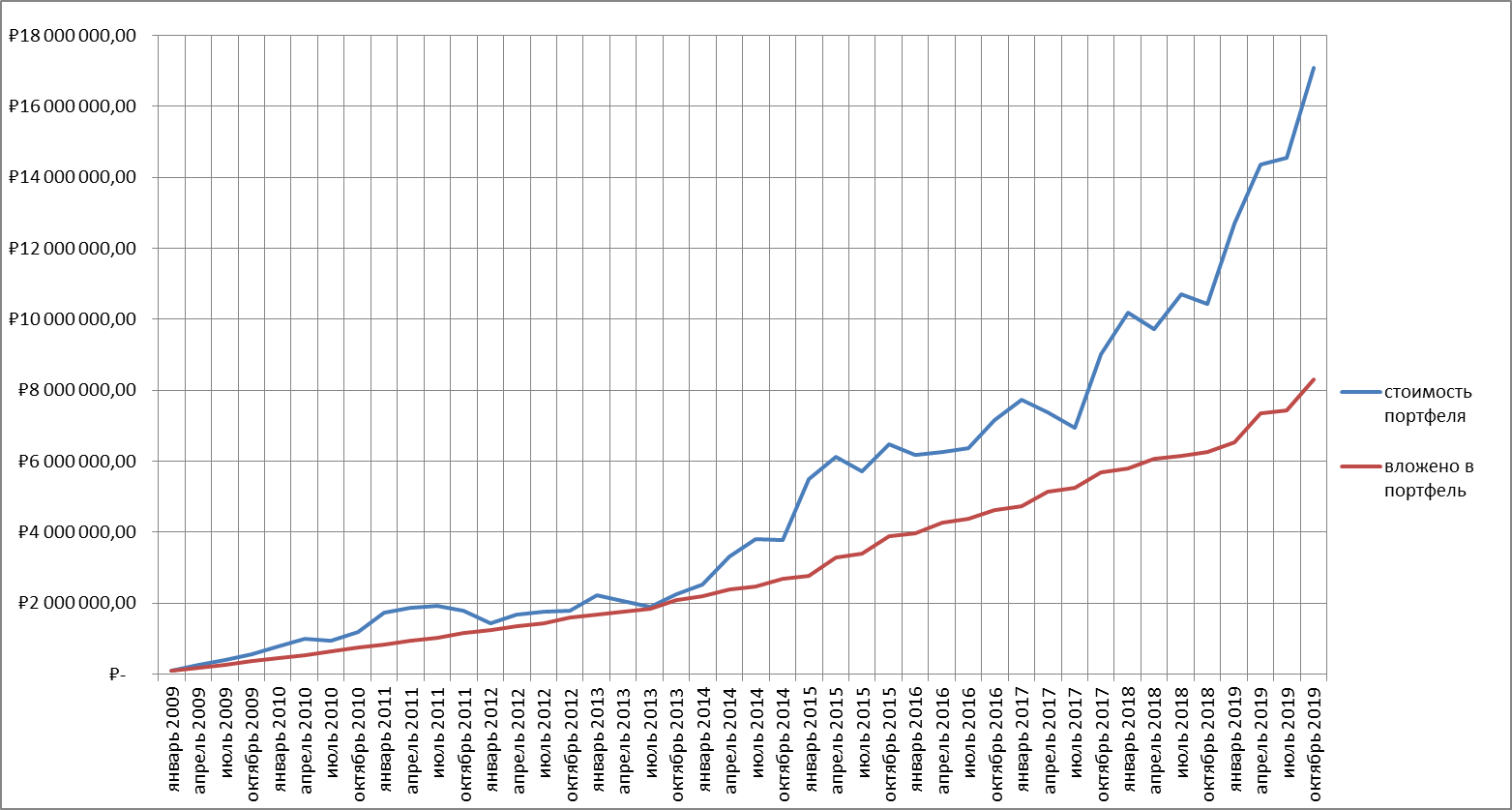

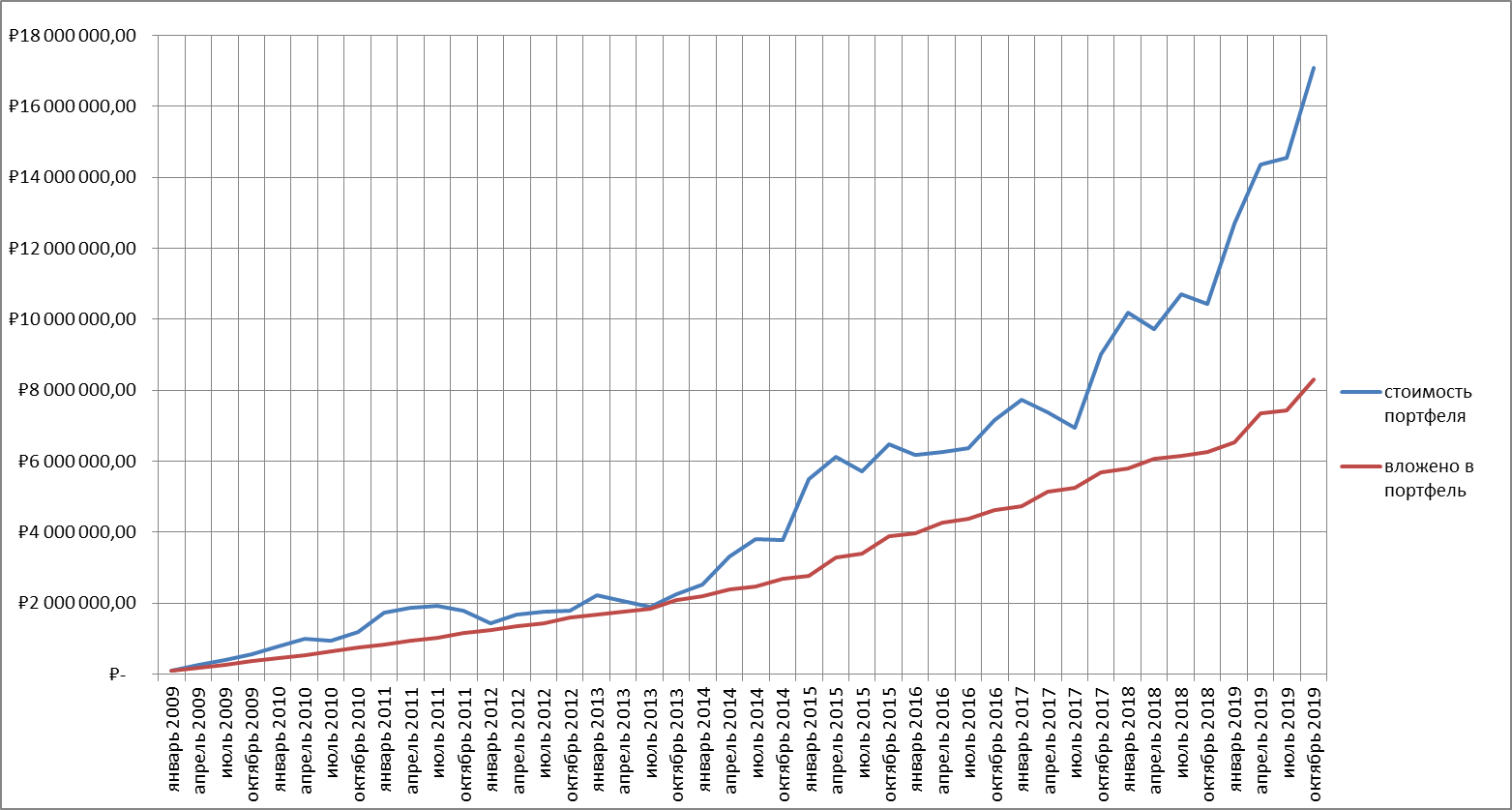

Сценарий второй. Оставляем путешествия за скобками

Вариант схож с первым, но в нём Аннушка решила вкладывать дивиденды обратно в акции, а не тратить их на путешествия. Только последние полученные в октябре 2019 дивиденды Аннушка не стала вкладывать в акции.

Результат к началу октября 2019 года, после последней покупки акций

Вложила в акции своих средств: 3 960 000 руб.

Стоимость купленных акций: 17 074 836 руб.

Всего получено дивидендов: 5 302 983,41 руб.

Итого

Стоимость акций с вложенными дивидендами и не вложенные дивиденды: 18 013 463,46 руб.

Процент прибыли на вложенную сумму за весь период: 355%.

Рис. 3. График вложенных средств и стоимости портфеля

Что вышло

В 2019 году средняя стоимость квадратного метра в Москве поднялась до 192 тыс. руб., то есть выросла относительно начала 2009 года на 60%. А что же Аннушка со своей инвестиционной стратегией?

Если брать первый сценарий, то на полученную в итоге сумму Аннушка сможет купить себе квартиру в 53 м2. А если брать второй сценарий, то Аннушка сможет купить себе квартиру уже в 93,5 м2. При обоих сценариях Аннушка своей цели достигла и даже перевыполнила её.

А если бы тогда, в начале 2009 года, у Аннушки были необходимые ей на квартиру 3,96 млн руб., что могло бы произойти? Купленная тогда квартира в 33 м2 стоила бы в конце 2019 года в среднем 6,336 млн руб. Эта же сумма, вложенная в акции «Норникеля», без реинвестиций(!) принесла бы Аннушке к октябрю 2019 года 19,257 млн руб. дивидендами и ещё 42,816 млн руб. в акциях. Что могло получиться с реинвестированием, предлагаю вам посчитать самостоятельно.

http://open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Представим, на дворе начало 2009 года, рынок жилья год за годом показывает рост стоимости квартир. Средняя стоимость квадратного метра в Москве в конце 2008 года составляла порядка 120 тыс. руб. То есть однокомнатная квартира в Москве площадью 33 м2 на тот момент стоила в среднем 3,96 млн руб.

Просто откладывая в течение одиннадцати лет, Аннушке нужно было бы вносить по 90 тыс. руб. раз в квартал. Но ведь стоимость квартир растёт, значит, Аннушке нужен инструмент, который теоретически через одиннадцать лет приумножил бы её вложения и позволил бы приобрести квартиру. Предлагаю представить, что Аннушка решила инвестировать свои средства в акции «Норникеля»1, 2, чтобы догнать и обогнать постоянное удорожание цены своего квартирного вопроса. График движения цен на акции4:

Рис. 1. График движения цен акции

Сценарий первый

Аннушка начала бы инвестировать в акции «Норникеля» 1, 2 с января 2009 года. Так как у неё была цель накопить на квартиру — она не продавала бы акции до октября 2019 года. При этом считаем, что Аннушка придерживалась такой стратегии:

раз в квартал покупала акции на сумму 90 тыс. руб.

Мы не знаем, в какой момент Аннушка покупала бы акции, поэтому берём средневзвешенную цену месяца3 и смотрим, сколько акций она могла бы взять.

Сдачу от покупки акций Аннушка прибавляла бы к следующей покупке. А на выплаченные дивиденды она отправлялась бы в путешествия.

Результат к началу октября 2019 года, после последней покупки акций

Вложила в акции своих средств: 3 960 000 руб.

Стоимость купленных акций: 10 193 452 руб.

Всего получено дивидендов за весь период: 3 719 076,80 руб.

Итого

Стоимость акций и дивидендов: 13 912 528,80 руб.

Процент прибыли на вложенную сумму за весь период: 251%.

Рис. 2. График вложенных средств и стоимости портфеля

Сценарий второй. Оставляем путешествия за скобками

Вариант схож с первым, но в нём Аннушка решила вкладывать дивиденды обратно в акции, а не тратить их на путешествия. Только последние полученные в октябре 2019 дивиденды Аннушка не стала вкладывать в акции.

Результат к началу октября 2019 года, после последней покупки акций

Вложила в акции своих средств: 3 960 000 руб.

Стоимость купленных акций: 17 074 836 руб.

Всего получено дивидендов: 5 302 983,41 руб.

Итого

Стоимость акций с вложенными дивидендами и не вложенные дивиденды: 18 013 463,46 руб.

Процент прибыли на вложенную сумму за весь период: 355%.

Рис. 3. График вложенных средств и стоимости портфеля

Что вышло

В 2019 году средняя стоимость квадратного метра в Москве поднялась до 192 тыс. руб., то есть выросла относительно начала 2009 года на 60%. А что же Аннушка со своей инвестиционной стратегией?

Если брать первый сценарий, то на полученную в итоге сумму Аннушка сможет купить себе квартиру в 53 м2. А если брать второй сценарий, то Аннушка сможет купить себе квартиру уже в 93,5 м2. При обоих сценариях Аннушка своей цели достигла и даже перевыполнила её.

А если бы тогда, в начале 2009 года, у Аннушки были необходимые ей на квартиру 3,96 млн руб., что могло бы произойти? Купленная тогда квартира в 33 м2 стоила бы в конце 2019 года в среднем 6,336 млн руб. Эта же сумма, вложенная в акции «Норникеля», без реинвестиций(!) принесла бы Аннушке к октябрю 2019 года 19,257 млн руб. дивидендами и ещё 42,816 млн руб. в акциях. Что могло получиться с реинвестированием, предлагаю вам посчитать самостоятельно.

http://open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter