7 февраля 2020 Pro Finance Service

Это довольно простой механизм, который создает риски внезапного обвала рискованных активов и длинных облигаций, предупреждает SMBC Nikko Securities.

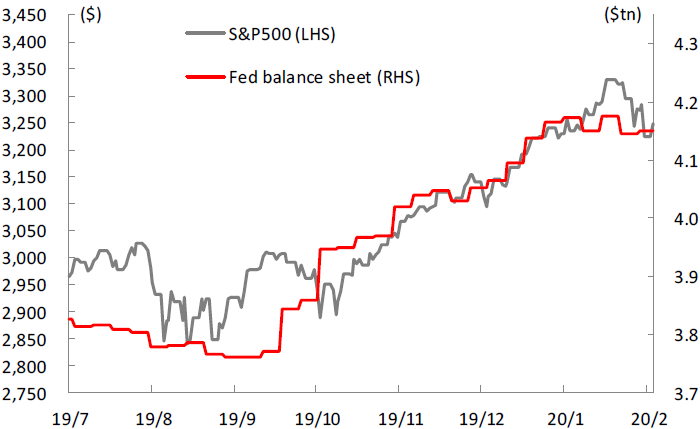

Мы не сомневаемся, что существует механизм, который трансформирует накачку финансовой системы со стороны ФРС в рост рынка акций и других рискованных активов (ProFinance.ru: график выше отражает корреляцию баланса ФРС и индекса S&P 500). Действия ФРС создают для этого как прямые, так и косвенные предпосылки.

Мы внимательно следили за действиями игроков, которые занимают большие объемы долларов на денежном рынке/рынке производных инструментов и покупают на них длинные облигации, а также акции и другие рискованные активы. В первом случае они зарабатывают на разнице между длинными и короткими ставками, а во втором — на росте цен.

Среди подобных игроков есть фонды, торгующие с кредитным плечом, банки и страховые компании. Они покупают длинные бонды, занимают под них деньги на рынке РЕПО, на новые деньги покупают новые длинные бонды, которые вновь закладывают на рынке РЕПО, и эта операция многократно повторяется.

Подобные действия заметно увеличивают плечо, с которым торгуют эти участники рынка, что создает риски внезапного обвала соответствующих активов, если у этих игроков возникнут проблемы с ликвидностью.

Кроме того, есть и другие инвесторы, придерживающиеся примерно той же стратегии. Это — японские финансовые институты (банки и страховые компании), которым нужны доллары для покупки американских бондов. Для них источником долларовой ликвидности в основном является не денежный рынок, а рынок производных инструментов (свопы, форварды итд). Но затем полученную ликвидность японцы (точно так же, как и их американские коллеги) направляют на покупку 5-10 летних облигаций.

На наш взгляд, осенний взлет ставок на рынке РЕПО был спровоцирован действиями указанных выше игроков, которые высасывали долларовую ликвидность с рынка, чтобы купить рискованные активы.

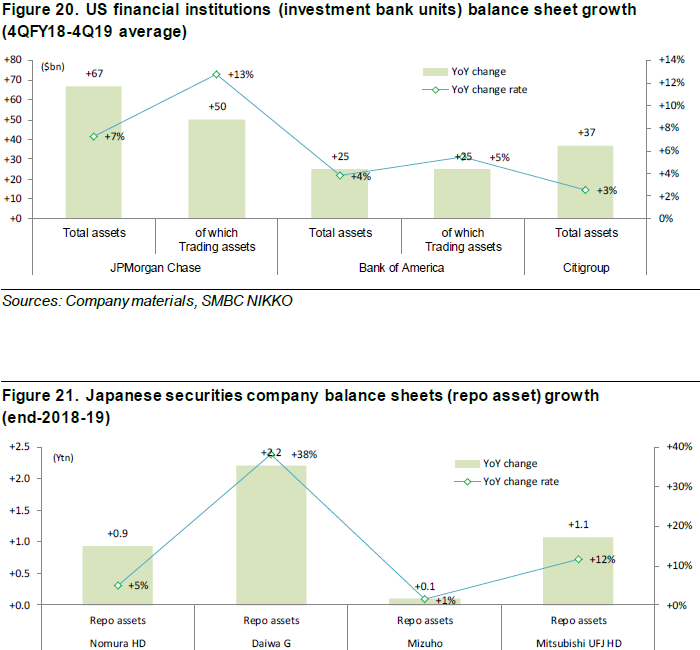

Это означает, что как только ФРС сократит вливания ликвидности, эти игроки больше не смогут поддерживать высокий уровень кредитного плеча и будут вынуждены в спешке продавать свои длинные облигации, акции и другие активы (ProFinance.ru: график ниже отражает динамику баланса некоторых крупнейших банков США и Японии).

Важно также помнить о том, что краткосрочные активы обычно более ликвидны, чем долгосрочные, поэтому внезапная волна продаж в длинных бондах может спровоцировать настоящий обвал цен.

Еще одна проблема для рискованных активов заключается в возможном «отрицательном кэрри». Будущая стоимость фондирования неизвестна и может оказаться выше доходности активов, которые используются для «кэрри», т. е. в данном случае длинных бондов. Если ставки на рынке РЕПО вновь резко вырастут, то многие игроки будут вынуждены продавать свои активы.

Полный отчет SMBC Nikko Securities можно прочитать здесь.

http://www.profinance.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter