28 февраля 2020 smart-lab.ru

Введение

Все мы видим, что сейчас творится на фондовом рынке. Все бумаги как будто договорились упасть как можно ниже и соревнуются друг с другом, у кого это лучше получится.

Многие ждали этого момента и не один год, сжимая в потном кулачке денежку и надеясь купить, как только все упадет. И вот сейчас на их улице праздник: все летит вниз, да еще как летит! Когда же стоит купить, чтобы не грызть потом локти, а рассказывать сидя возле камина долгими зимними вечерами восторженным потомкам о том, откуда у их деда (или бабки) столько денег? ))))

В данной статье я постараюсь с высоты своего жизненного опыта и 14 лет торговли на фондовом рынке поделиться с вами тем, когда же стоит покупать, если рынок летит вниз как сейчас.

Но прежде чем перейти к описанию алгоритма, я все-таки хотел бы разделить моих уважаемых читателей на две условный группы: спекулянтов и инвесторов, т.к. советы будут несколько отличаться. Определитесь, к какой группе вы себя относите, и выберите соответствующий раздел. Ну, или прочитайте оба, если вы, как и я, считаете себя и тем и другим.

Советы спекулянту

Не пытайтесь ловить падающую бумагу, пусть она падает без вас. Если бумага развернется и начнется сильное движение вверх, оно, как правило, будет продолжаться несколько дней, вот тогда и наступит время для покупки.

Определитесь с вашим рабочим таймфреймом. Если вы торгуете на дневном интервале, то дождитесь, когда рынок закроет хотя бы один день сильным ростом на повышенных объемах. Вот тогда и можете купить. Если вы торгуете на недельном таймфрейме, то дождитесь белой недельной свечи и только тогда покупайте.

Для каждой покупки обязательно установите стоп-лосс. Убытки всегда надо ограничивать, особенно в такой ситуации как сейчас, когда рынок летит и летит вниз.

Как бы не был велико желание использовать плечи, постарайтесь не поддаться искушению. Причина та же, что и в пункте 3: очень большие риски, к тому же дополнительные накладные расходы за использование заемных средств.

Не забудьте поставить тэйк-профит. В отличие от стоп-лосса, который должен быть всегда, к тэйк-профиту обычно предъявляются не такие строгие требования. Часто бывает выгодно давать прибыли течь, и вообще обходиться без тэйк-профита. Но не в данном случае. Давать прибыли течь хорошо на сильном бычьем рынке, во время обвала же не стоит жадничать.

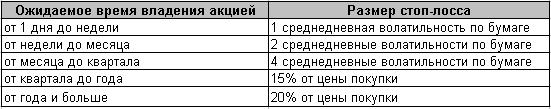

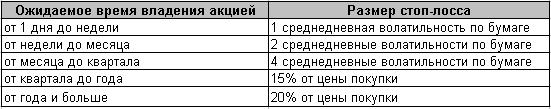

При расчете размера стоп-лосса необходимо учитывать срок ожидаемого времени владения акцией. Если вы купили бумагу на основании сигнала, полученного на дневном графике, то не стоит устанавливать стоп-лосс на уровне 20%, логичнее будет установить его на уровне одной среднедневной волатильности по бумаге. Разумеется, оптимальные значения стоп-лосса в каждом конкретном случае подобрать невозможно, тем не менее, я рекомендую использовать следующие значения стоп-лосса в зависимости от ожидаемого времени владения акцией:

Таблица 1. Величина стоп-лосса.

Советы инвестору

Не покупайте бумагу только потому, что она упала больше других. Даже если вам кажется, что бумага ну просто не может никак стоить так дешево, поверьте, скорее всего вы просто чего-то не знаете.

Покупайте лучшие бумаги рынка. Лучшие понятие растяжимое, я, например, покупаю лучшие по доходности, кто-то может покупать лучшие по фундаментальным показателям, кто-то покупает компании, которые платят наибольшие дивиденды. Любая из этих стратегий имеет право на существование.

Диверсифицируйте свой портфель. Не стоит вкладывать все средства в одну-две-три акции. Оптимальное количество бумаг (годовой интервал, лучшие по доходности бумаги) составляет от 7 до 11. Вот здесь вы можете посмотреть статистику на этот счет: Оптимальное количество бумаг в портфеле

Не покупайте бумагу, которая находится на своих локальных минимумах. Да, для инвестора тоже имеет значение цена покупки. Ведь одно дело купить Сбербанк зимой 2008 года и совсем другое — купить эти же акции зимой 2009.

Как-то на работе меня спросили: “Саша, я хочу купить 1200 долларов для поездки на море через 6 месяцев. Когда мне лучше их купить?” Я сказал, что не знаю, что будет с долларом, но знать и не обязательно. Разбейте общую сумму на 6 равных частей и покупайте каждый месяц после 25 числа (пик налоговых выплат, приводящий к продаже части валютной выручки предприятий и, соответственно, к снижению курса доллара). В таком случае вы купите чуть лучше средней цены, а больше и не надо.

Покупайте акции так же, как описано в пункте 5. Т.е. разбейте общую сумму на N равных частей и покупайте каждый месяц в районе 15 числа. Почти никогда в середине месяца акции не достигают своих максимальных значений, так что в это время вы можете купить их без переплаты.

Ограничивайте свои убытки, не позволяйте им разрастаться как снежный ком. Даже если вы инвестор, это не значит, что вы купили акции раз и на всю жизнь. Инвесторы тоже продают акции, даже Баффет это регулярно делает. Ведь вы просто можете ошибиться в своих расчетах или обстоятельства могут измениться, например, компания перестала платить дивиденды или снизила уровень дивидендных выплат. В таком случае, разумно ограничить убытки и продать бумагу. Я, например, для каждой своей покупки лучших бумаг года устанавливаю стоп-лосс на 20%. Вот здесь приведена статистика того, что будет со стопом и без него: Нужен ли стоп-лосс инвестору?

Несколько советов инвестору по покупке акций из разных секторов

Металлургический сектор: купите лучше Северсталь, чем Мечел. Северсталь лидер среди металлургов по ликвидности, лучшие фундаментальные показатели, высокие дивиденды. Мечел – предприятие предбанкрот, куча долгов, дивы по обычке вообще не платят.

Банковский сектор. Лучше купите префы Сбербанка, чем обычку Сбербанка или ВТБ. У Сбербанка фундаментальные показатели лучше, чем у ВТБ, а префы сбера предпочтительнее обычки из-за более высоких дивидендов (в абсолютном выражении дивиденды одинаковые, но т.к. префы стоят меньше, то дивы по префам выходят больше в процентном отношении) и более высокого роста курсовой стоимости акций. Вот сравнение: Сбербанк: префы или обычка?

Нефтегазовый сектор. Лучше купите акции Лукойла, чем Газпром или Сургутнефтегаз. Акции Лукойла имеют отличные фундаментальные показатели, к тому же руководство компании проводит регулярные байбэки, которые поддерживают курс и не дают бумаге сильно упасть. Газпром и Сургут – ненавижу )))) Обе бумаги ушли по стоп-лоссу в 20% из моего портфеля лучших бумаг года! Свинство какое с их стороны! Газпром ушел сегодня, Сургутнефтегаз вчера. Если серьезно, то Газпром – снижение мировых цен на газ, постоянные санкции, проблемы с Северным потоком 2, неэффективный менеджмент. Сургутнефтегаз – средние фундаментальные показатели, мутная история с прошлогодним ростом, весьма скромные дивиденды по обычке, в общем, есть бумаги и лучше, как тот же Лукойл.

Заключение

Все советы, которые здесь приведены, основаны исключительно на моем личном опыте и носят субъективный характер. Я вовсе не настаиваю на том, что покупать нужно именно так, а не иначе. Если же вы с чем-то не согласны и, тем более, пришли к выводу, что автор идиот, то прошу вас не спешить делиться со мной этим открытием ))))

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Все мы видим, что сейчас творится на фондовом рынке. Все бумаги как будто договорились упасть как можно ниже и соревнуются друг с другом, у кого это лучше получится.

Многие ждали этого момента и не один год, сжимая в потном кулачке денежку и надеясь купить, как только все упадет. И вот сейчас на их улице праздник: все летит вниз, да еще как летит! Когда же стоит купить, чтобы не грызть потом локти, а рассказывать сидя возле камина долгими зимними вечерами восторженным потомкам о том, откуда у их деда (или бабки) столько денег? ))))

В данной статье я постараюсь с высоты своего жизненного опыта и 14 лет торговли на фондовом рынке поделиться с вами тем, когда же стоит покупать, если рынок летит вниз как сейчас.

Но прежде чем перейти к описанию алгоритма, я все-таки хотел бы разделить моих уважаемых читателей на две условный группы: спекулянтов и инвесторов, т.к. советы будут несколько отличаться. Определитесь, к какой группе вы себя относите, и выберите соответствующий раздел. Ну, или прочитайте оба, если вы, как и я, считаете себя и тем и другим.

Советы спекулянту

Не пытайтесь ловить падающую бумагу, пусть она падает без вас. Если бумага развернется и начнется сильное движение вверх, оно, как правило, будет продолжаться несколько дней, вот тогда и наступит время для покупки.

Определитесь с вашим рабочим таймфреймом. Если вы торгуете на дневном интервале, то дождитесь, когда рынок закроет хотя бы один день сильным ростом на повышенных объемах. Вот тогда и можете купить. Если вы торгуете на недельном таймфрейме, то дождитесь белой недельной свечи и только тогда покупайте.

Для каждой покупки обязательно установите стоп-лосс. Убытки всегда надо ограничивать, особенно в такой ситуации как сейчас, когда рынок летит и летит вниз.

Как бы не был велико желание использовать плечи, постарайтесь не поддаться искушению. Причина та же, что и в пункте 3: очень большие риски, к тому же дополнительные накладные расходы за использование заемных средств.

Не забудьте поставить тэйк-профит. В отличие от стоп-лосса, который должен быть всегда, к тэйк-профиту обычно предъявляются не такие строгие требования. Часто бывает выгодно давать прибыли течь, и вообще обходиться без тэйк-профита. Но не в данном случае. Давать прибыли течь хорошо на сильном бычьем рынке, во время обвала же не стоит жадничать.

При расчете размера стоп-лосса необходимо учитывать срок ожидаемого времени владения акцией. Если вы купили бумагу на основании сигнала, полученного на дневном графике, то не стоит устанавливать стоп-лосс на уровне 20%, логичнее будет установить его на уровне одной среднедневной волатильности по бумаге. Разумеется, оптимальные значения стоп-лосса в каждом конкретном случае подобрать невозможно, тем не менее, я рекомендую использовать следующие значения стоп-лосса в зависимости от ожидаемого времени владения акцией:

Таблица 1. Величина стоп-лосса.

Советы инвестору

Не покупайте бумагу только потому, что она упала больше других. Даже если вам кажется, что бумага ну просто не может никак стоить так дешево, поверьте, скорее всего вы просто чего-то не знаете.

Покупайте лучшие бумаги рынка. Лучшие понятие растяжимое, я, например, покупаю лучшие по доходности, кто-то может покупать лучшие по фундаментальным показателям, кто-то покупает компании, которые платят наибольшие дивиденды. Любая из этих стратегий имеет право на существование.

Диверсифицируйте свой портфель. Не стоит вкладывать все средства в одну-две-три акции. Оптимальное количество бумаг (годовой интервал, лучшие по доходности бумаги) составляет от 7 до 11. Вот здесь вы можете посмотреть статистику на этот счет: Оптимальное количество бумаг в портфеле

Не покупайте бумагу, которая находится на своих локальных минимумах. Да, для инвестора тоже имеет значение цена покупки. Ведь одно дело купить Сбербанк зимой 2008 года и совсем другое — купить эти же акции зимой 2009.

Как-то на работе меня спросили: “Саша, я хочу купить 1200 долларов для поездки на море через 6 месяцев. Когда мне лучше их купить?” Я сказал, что не знаю, что будет с долларом, но знать и не обязательно. Разбейте общую сумму на 6 равных частей и покупайте каждый месяц после 25 числа (пик налоговых выплат, приводящий к продаже части валютной выручки предприятий и, соответственно, к снижению курса доллара). В таком случае вы купите чуть лучше средней цены, а больше и не надо.

Покупайте акции так же, как описано в пункте 5. Т.е. разбейте общую сумму на N равных частей и покупайте каждый месяц в районе 15 числа. Почти никогда в середине месяца акции не достигают своих максимальных значений, так что в это время вы можете купить их без переплаты.

Ограничивайте свои убытки, не позволяйте им разрастаться как снежный ком. Даже если вы инвестор, это не значит, что вы купили акции раз и на всю жизнь. Инвесторы тоже продают акции, даже Баффет это регулярно делает. Ведь вы просто можете ошибиться в своих расчетах или обстоятельства могут измениться, например, компания перестала платить дивиденды или снизила уровень дивидендных выплат. В таком случае, разумно ограничить убытки и продать бумагу. Я, например, для каждой своей покупки лучших бумаг года устанавливаю стоп-лосс на 20%. Вот здесь приведена статистика того, что будет со стопом и без него: Нужен ли стоп-лосс инвестору?

Несколько советов инвестору по покупке акций из разных секторов

Металлургический сектор: купите лучше Северсталь, чем Мечел. Северсталь лидер среди металлургов по ликвидности, лучшие фундаментальные показатели, высокие дивиденды. Мечел – предприятие предбанкрот, куча долгов, дивы по обычке вообще не платят.

Банковский сектор. Лучше купите префы Сбербанка, чем обычку Сбербанка или ВТБ. У Сбербанка фундаментальные показатели лучше, чем у ВТБ, а префы сбера предпочтительнее обычки из-за более высоких дивидендов (в абсолютном выражении дивиденды одинаковые, но т.к. префы стоят меньше, то дивы по префам выходят больше в процентном отношении) и более высокого роста курсовой стоимости акций. Вот сравнение: Сбербанк: префы или обычка?

Нефтегазовый сектор. Лучше купите акции Лукойла, чем Газпром или Сургутнефтегаз. Акции Лукойла имеют отличные фундаментальные показатели, к тому же руководство компании проводит регулярные байбэки, которые поддерживают курс и не дают бумаге сильно упасть. Газпром и Сургут – ненавижу )))) Обе бумаги ушли по стоп-лоссу в 20% из моего портфеля лучших бумаг года! Свинство какое с их стороны! Газпром ушел сегодня, Сургутнефтегаз вчера. Если серьезно, то Газпром – снижение мировых цен на газ, постоянные санкции, проблемы с Северным потоком 2, неэффективный менеджмент. Сургутнефтегаз – средние фундаментальные показатели, мутная история с прошлогодним ростом, весьма скромные дивиденды по обычке, в общем, есть бумаги и лучше, как тот же Лукойл.

Заключение

Все советы, которые здесь приведены, основаны исключительно на моем личном опыте и носят субъективный характер. Я вовсе не настаиваю на том, что покупать нужно именно так, а не иначе. Если же вы с чем-то не согласны и, тем более, пришли к выводу, что автор идиот, то прошу вас не спешить делиться со мной этим открытием ))))

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter