11 апреля 2020 Открытие | Открытый журнал

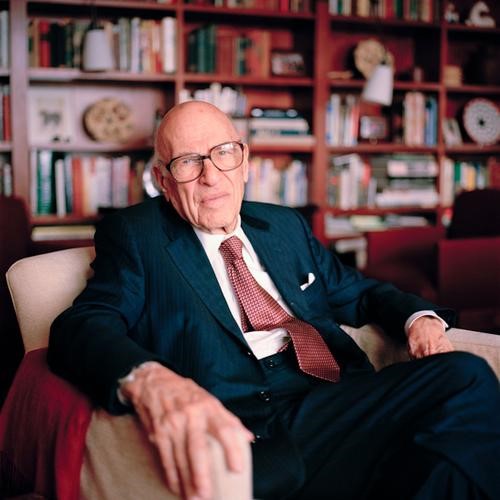

Разработанная Бенджамином Грэмом парадигма инвестирования в стоимость нашла множество приверженцев, ставших впоследствии выдающимися инвесторами. Среди них и Уолтер Шлосс. Он придерживался классического стоимостного подхода: тщательно проанализировать активы компаний, выявить недооценённые акции, вложить в них деньги.

Добившись значительных успехов в качестве стоимостного инвестора, Шлосс вошёл в число наиболее выдающихся учеников Грэма.

Начало: под крылом инвестиционного гуру

Уолтер Джей Шлосс родился 18 августа 1916 г. Он не окончил колледжа или университета, зато уже в возрасте 18 лет, в 1934 г., устроился работать на Уолл-стрит. Начинал скромно — курьером. Заинтересовавшись инвестициями, он записался на курсы Бенджамина Грэма в Институте Нью-Йоркской фондовой биржи, где проходил обучение вместе с Гасом Леви — будущим председателем правления крупнейшего в мире инвестиционного банка Goldman Sachs. По окончании курсов Шлосс получил должность в инвестиционной фирме Грэма Graham-Newman Partnership.

Во время второй мировой войны Шлосса призвали в армию США, где он отслужил четыре года, после чего вернулся к работе на своего наставника.

WJS Partnership

В 1955 г., набравшись практического опыта, Уолтер оставил должность, чтобы основать собственную инвестиционную фирму WJS Partnership, которая впоследствии стала управлять активами 92 инвесторов. Поддерживая управляемый размер активов, Шлосс добивался в среднем 15,3% совокупной доходности в течение 45 лет против 10% по рейтингу S&P 500. В период с 1956 по 1984 гг. годовая совокупная ставка WJS Partnership составляла 21,3% (16,1% для партнёров с ограниченной ответственностью).

Уолтер Шлосс также занимался благотворительной деятельностью. Он вложил значительные средства в развитие неправительственных организаций, занимающихся продвижением и защитой гражданских свобод. Это прежде всего Freedom House и Lower East Side Tenement Museum.

В 1994 г. Шлосс решил поделиться с начинающими инвесторами своими соображениями о том, как зарабатывать деньги на рынках. Результатом стала отнюдь не книга, а всего одна страница печатного текста. На ней перечислены 16 факторов, необходимых для зарабатывания денег на фондовом рынке. Статья называется «Как получить работу на Уолл-стрит». Следование простым правилам, изложенным в ней, сделало Уолтера Шлосса одним из самых успешных инвесторов в мире.

Будучи в преклонном возрасте, в 2000 г. Шлосс закрыл свою компанию, а в 2003-м отошёл от активной инвестиционной деятельности. Он умер 19 февраля 2012 г. в возрасте 95 лет от лейкемии.

Наследие Уолтера Шлосса в виде личного архива хранится в Университете Колумбии.

Секрет успеха

Успех шлоссовского подхода к инвестированию десятки лет держался на трёх китах: вложение средств в компании без долга или с малым долгом; выявление заинтересованных лиц среди владеющего акциями менеджмента; целевые акционеры не должны быть слишком жадными. Изучая документы компании, Шлосс всегда обращал особое внимание на сноски.

Высокую оценку его деятельности даёт Уоррен Баффетт. В статье 1984 года «Суперинвесторы из Грэм-Доддсвилля» отмечается, что Шлосс на практике опроверг академическое мнение, будто рынок эффективен, а высокие позиции в рейтинге S&P 500 являются чистой случайностью.

По словам Баффетта, «он знает, как выявить ценные бумаги, которые продаются по цене значительно меньше стоимости для частного владельца. И это всё, что он делает... Он владеет гораздо большим количеством акций, чем я, и гораздо меньше интересуется основной сущностью бизнеса. Кажется, я не сильно влияю на Уолтера. Это одна из его сильных сторон: никто не имеет на него большого влияния».

За 50 лет активной деятельности на фондовом рынке Шлосс пережил 17 рецессий. Даже в самое тяжёлое для инвестиционной сферы время ему удавалось держаться на плаву и добиваться высоких прибылей.

Цитаты

«Когда речь идёт об инвестициях, я предлагаю сначала понять ваши сильные и слабые стороны, а затем разработать простую стратегию, чтобы вы могли спать по ночам!».

«Мы в основном следовали идее покупки компаний, продающихся ниже оборотного капитала — за две трети оборотного капитала».

«Не бойтесь быть одиноким, но будьте уверены, что вы правы в своих суждениях».

«Прежде чем продавать, попробуйте ещё раз переоценить компанию и посмотреть, как акции продаются в реальности по отношению к её балансовой стоимости».

https://journal.open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter