19 мая 2020 Тинькофф Банк Городилов Михаил

Сегодня у нас спекулятивная идея: взять акции сети ресторанов быстрого питания Chipotle Mexican Grill на фоне роста популярности сетей быстрого питания в США.

Потенциал роста: 15% в абсолюте.

Срок действия: до 9 месяцев.

Почему акции могут вырасти: голод не тетка, а продажи Chipotle будут расти из-за растущего интереса американцев к быстрому питанию.

Как действуем: сейчас акции слишком дорого стоят, так что ждем падения и берем их после него.

На чем компания зарабатывает

Chipotle — это сеть ресторанов быстрого питания, в которой подают блюда преимущественно мексиканской кухни. В общем-то, это все, что можно сказать о бизнесе компании.

Годовой отчет не содержит подробной информации о структуре выручки. Например, мы не знаем, сколько дают продажи самих блюд, а сколько — продажи напитков и соусов.

Компания работает в основном в США, где расположено 2580 ресторанов. Еще 39 точек есть в других странах.

Аргументы в пользу компании

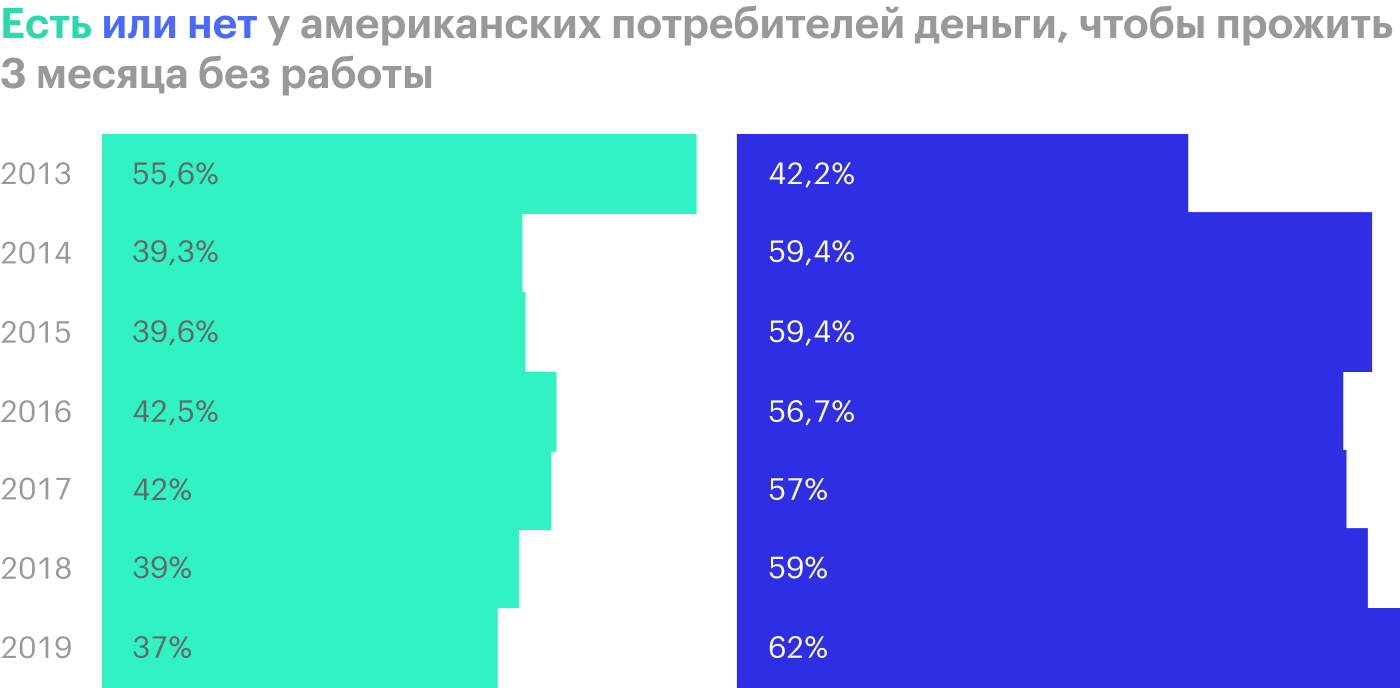

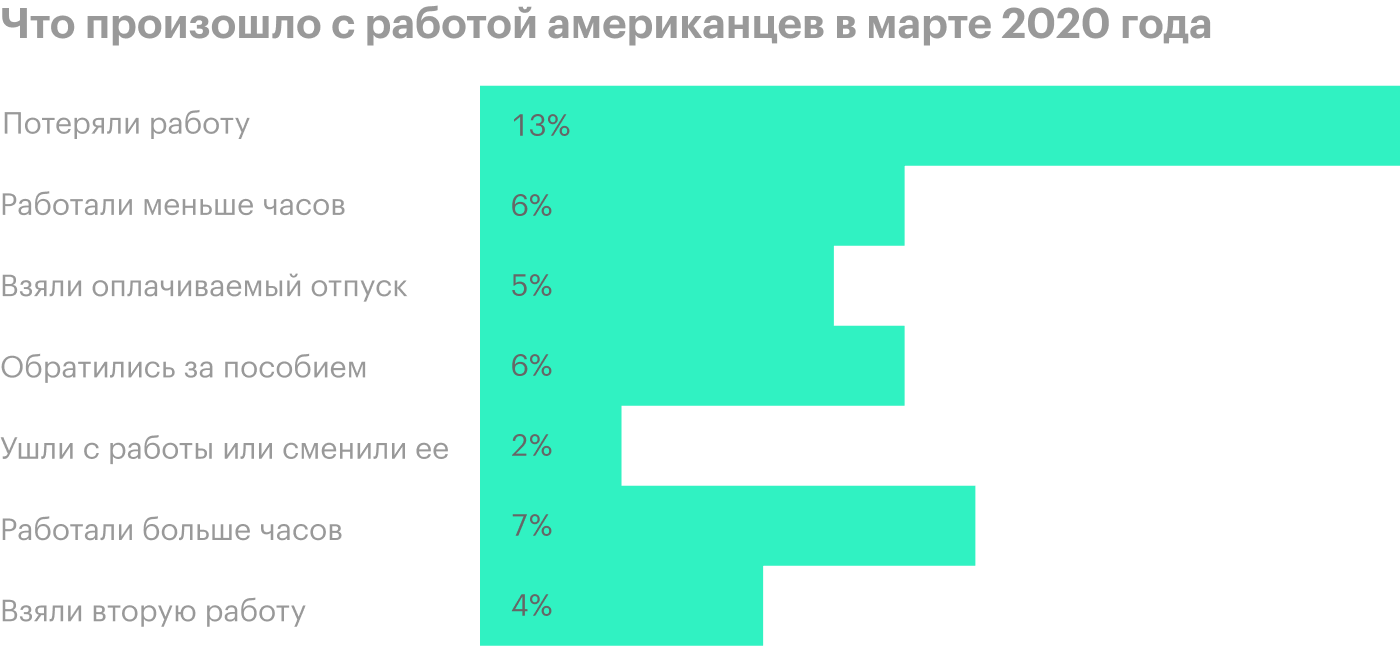

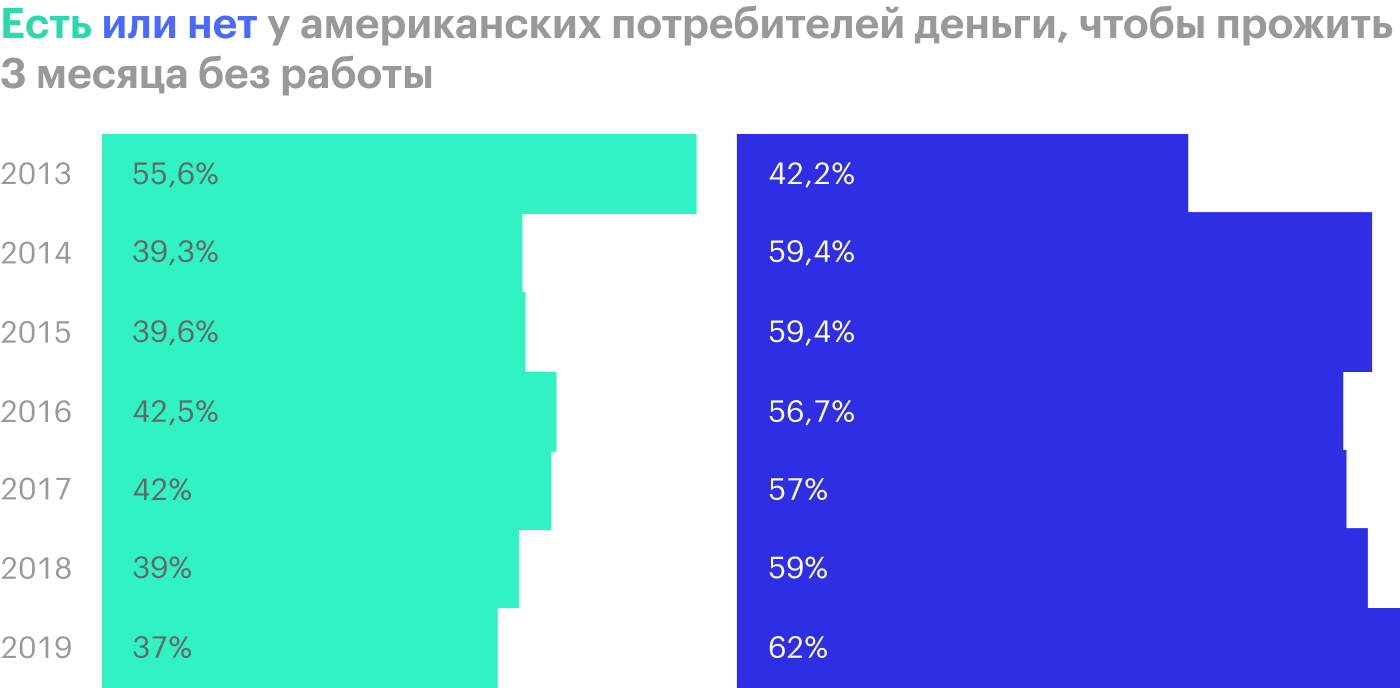

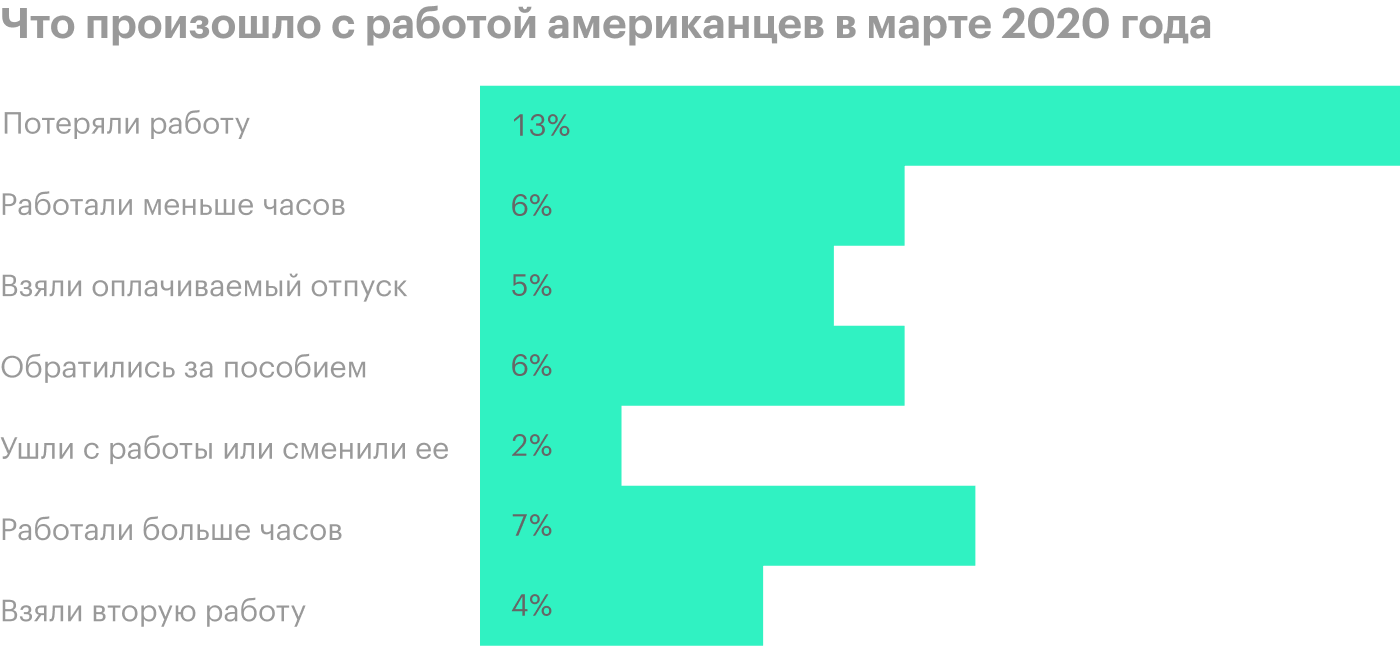

Едят то, что дают. Карантин и рост безработицы в США сильно ударили по карману большинства американских потребителей. Среди них выросло число тех, у кого не хватает денег на жизнь.

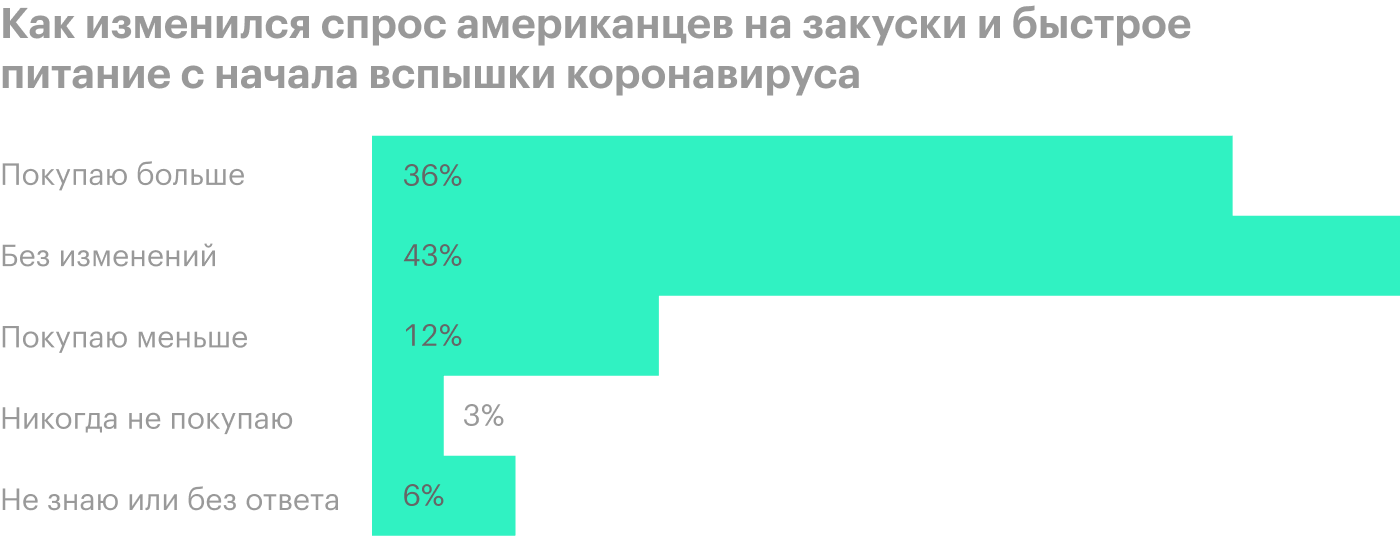

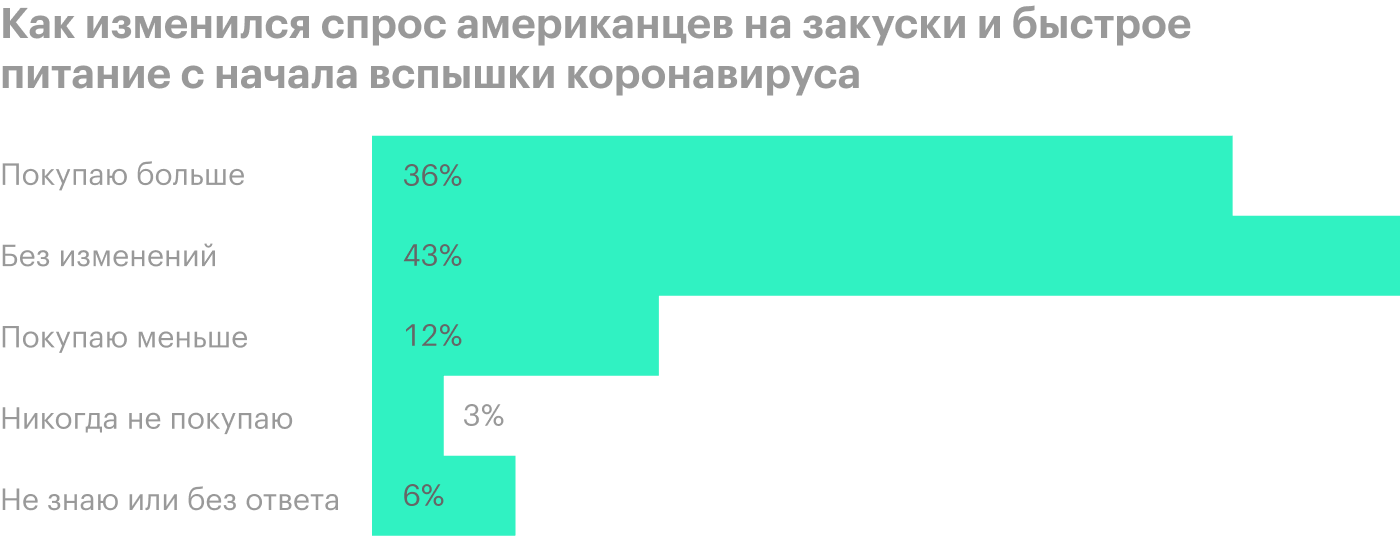

Такая нехорошая ситуация ведет к увеличению популярности фастфуда: это вкусная и калорийная еда, а главное — дешевая. Так что конъюнктура для Chipotle складывается очень хорошая.

Основная аудитория сетей быстрого питания — это небогатые люди. По ним техническая рецессия в США ударит сильнее всего, ведь они в наибольшей степени обременены кредитами: годовой доход среднего американского домохозяйства — 61 тысяча долларов, а долгов у него на 137 тысяч долларов. А еще долгосрочный тренд США — это массовое обеднение граждан, которое неминуемо приведет к росту популярности фастфуда.

Chipotle может не беспокоиться, что адепты здорового питания отберут у компании часть аудитории. Здоровое питание — это для богатых, которых в США становится все меньше.

Успешный переход в цифру. Онлайн-продажи компании составляют свыше четверти ее заказов. Это довольно хороший результат, и в будущем это поддержит бизнес компании. Онлайн-заказы хороши тем, что значительно расширяют аудиторию ресторанов, которые в противном случае ограничены вместимостью своих помещений.

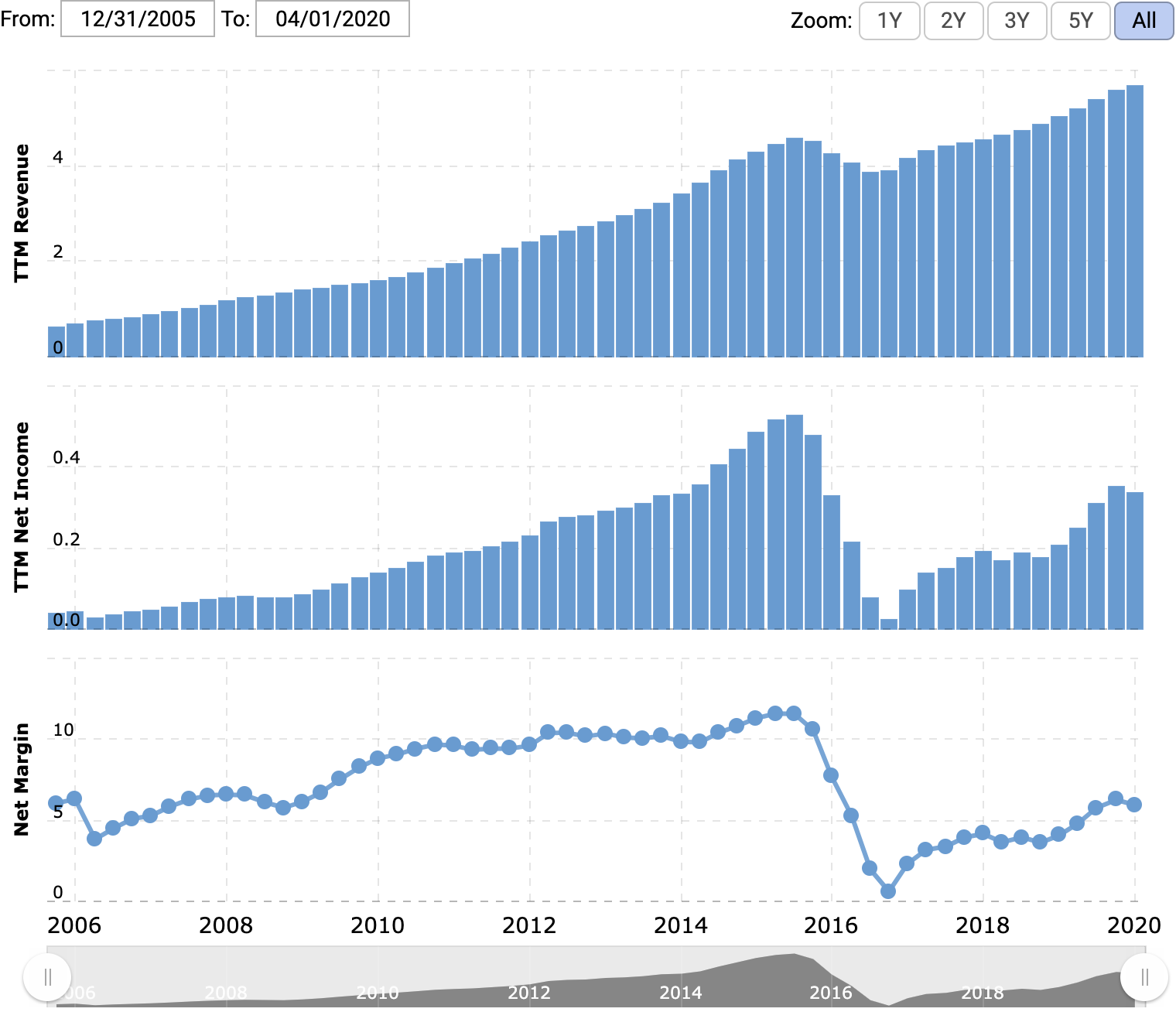

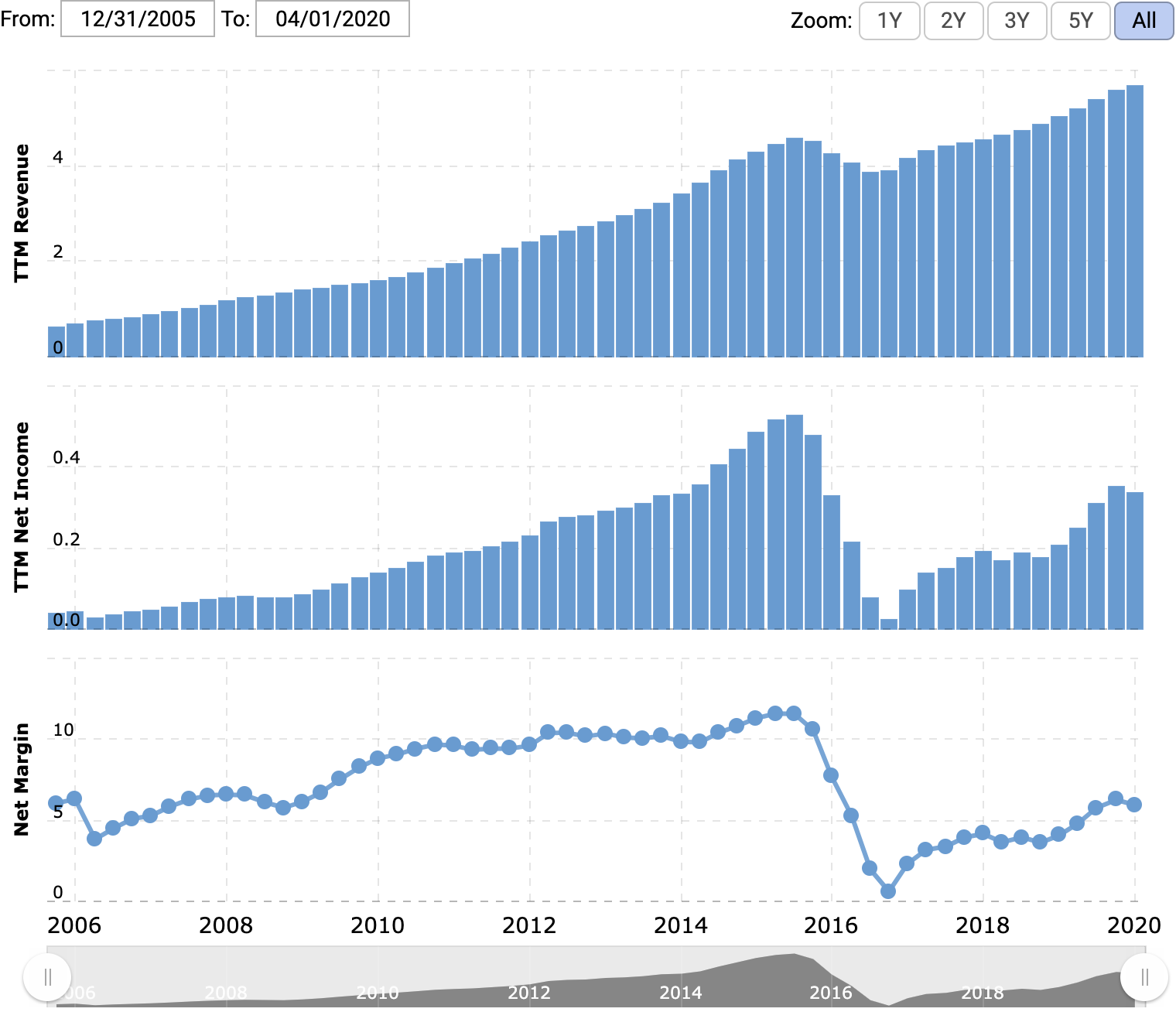

Рецессостойкий актив. Выручка компании растет даже в рецессию. В кризисные периоды Chipotle не скатывается в убыток, оставаясь прибыльной компанией.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Что может помешать

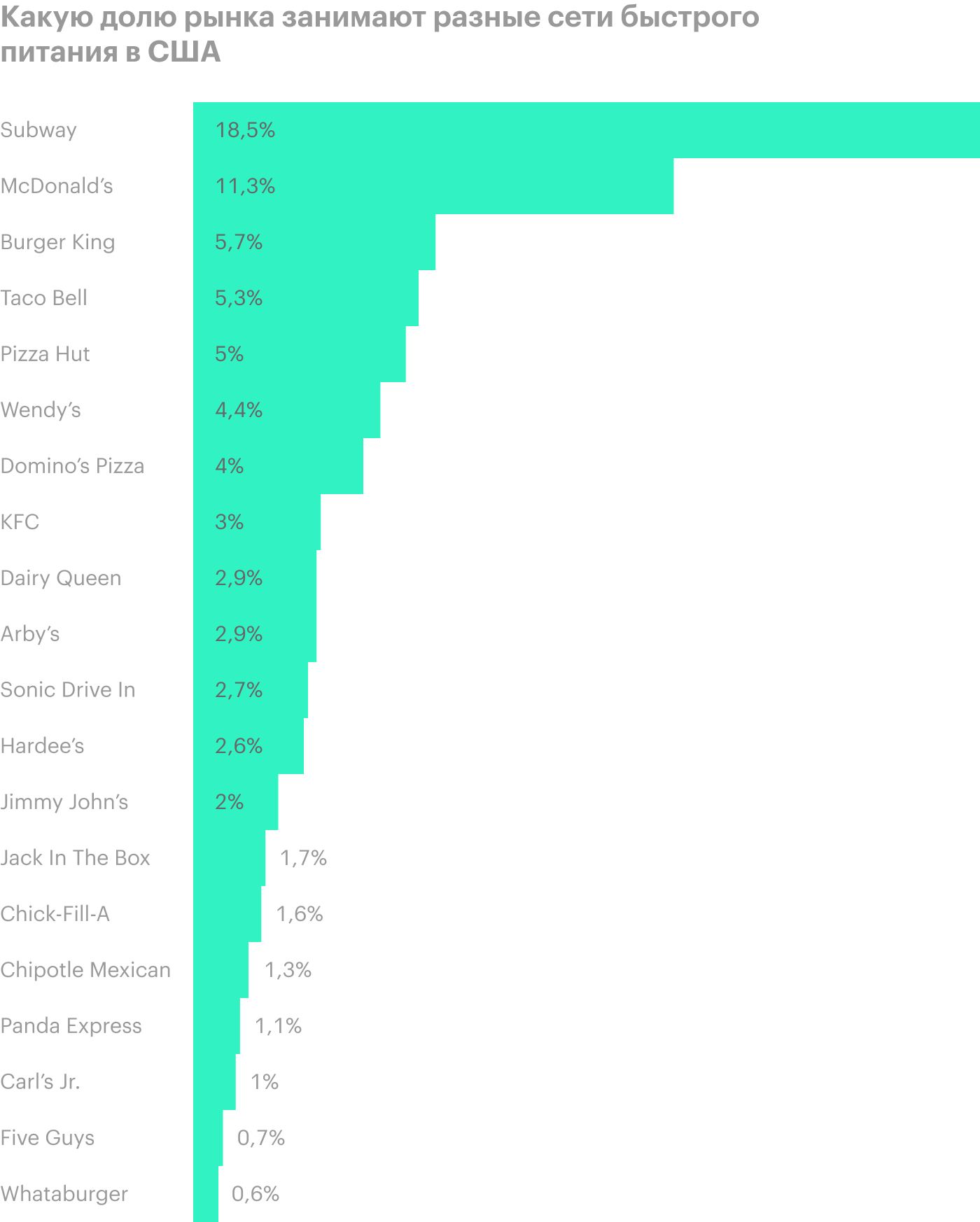

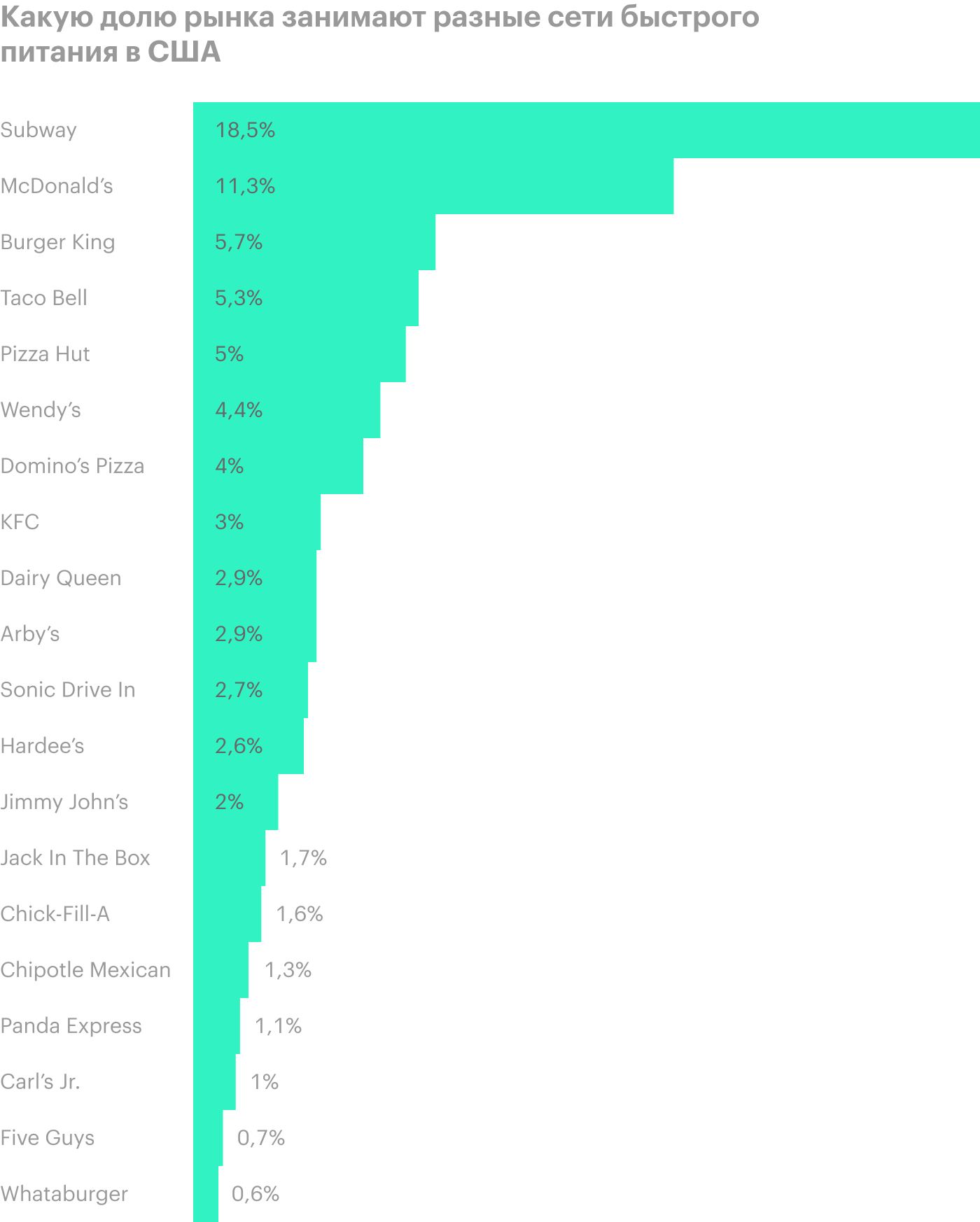

Конкуренты. В США много сетей быстрого питания, и Chipotle — далеко не самая крупная. За внимание потребителей придется бороться.

Компанию сложно переварить. У Chipotle P / E в районе 81, что ничем не оправдано. Даже 50 было бы много, учитывая, что средний P / E для ресторанных компаний из индекса S&P 500 не превышает 30.

Маржа у этого бизнеса не очень большая — меньше 6% от выручки. Взять и повысить цены сложно из-за конкуренции.

Много долгов. Согласно последнему отчету, сумма задолженностей Chipotle составляет 3,53 млрд долларов, а на счетах у нее 620,3 млн долларов.

Таким образом, компания оценена слишком высоко. Я считаю, что ее акции должны упасть, после чего они могут стать интересными для покупки.

Что в итоге

В конце апреля у Chipotle вышел хороший отчет, фиксирующий ситуацию за январь — март. Но большую часть США закрыли на карантин в апреле, что в отчете не показано.

Учитывая необоснованно высокий P / E, акции Chipotle должны упасть. Когда это случится, предсказать сложно. Возможно, очередная истерика на бирже уронит эти переоцененные акции, а может, отчет, который выйдет где-то в июле, несколько разочарует инвесторов, например упавшей маржой. Им будет сложнее оправдывать такой невероятный P / E.

Брать сейчас эти акции точно нельзя. Я бы подождал цены в районе 550 $ — вместо нынешних 1000 $ за штуку. Столь сильное падение кажется оправданным: обычная сеть ресторанов быстрого питания не должна стоить так дорого, по крайней мере если выручка не растет на 50% в год.

При этом такого падения вполне хватит, чтобы потом мы могли получить отскок и продать акции где-то за 630—640 $ в течение разумного срока — до 9 месяцев. Сам по себе бизнес неплохой, и выручка и прибыль компании с учетом конъюнктуры будут расти.

https://tinkoff.ru (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Потенциал роста: 15% в абсолюте.

Срок действия: до 9 месяцев.

Почему акции могут вырасти: голод не тетка, а продажи Chipotle будут расти из-за растущего интереса американцев к быстрому питанию.

Как действуем: сейчас акции слишком дорого стоят, так что ждем падения и берем их после него.

На чем компания зарабатывает

Chipotle — это сеть ресторанов быстрого питания, в которой подают блюда преимущественно мексиканской кухни. В общем-то, это все, что можно сказать о бизнесе компании.

Годовой отчет не содержит подробной информации о структуре выручки. Например, мы не знаем, сколько дают продажи самих блюд, а сколько — продажи напитков и соусов.

Компания работает в основном в США, где расположено 2580 ресторанов. Еще 39 точек есть в других странах.

Аргументы в пользу компании

Едят то, что дают. Карантин и рост безработицы в США сильно ударили по карману большинства американских потребителей. Среди них выросло число тех, у кого не хватает денег на жизнь.

Такая нехорошая ситуация ведет к увеличению популярности фастфуда: это вкусная и калорийная еда, а главное — дешевая. Так что конъюнктура для Chipotle складывается очень хорошая.

Основная аудитория сетей быстрого питания — это небогатые люди. По ним техническая рецессия в США ударит сильнее всего, ведь они в наибольшей степени обременены кредитами: годовой доход среднего американского домохозяйства — 61 тысяча долларов, а долгов у него на 137 тысяч долларов. А еще долгосрочный тренд США — это массовое обеднение граждан, которое неминуемо приведет к росту популярности фастфуда.

Chipotle может не беспокоиться, что адепты здорового питания отберут у компании часть аудитории. Здоровое питание — это для богатых, которых в США становится все меньше.

Успешный переход в цифру. Онлайн-продажи компании составляют свыше четверти ее заказов. Это довольно хороший результат, и в будущем это поддержит бизнес компании. Онлайн-заказы хороши тем, что значительно расширяют аудиторию ресторанов, которые в противном случае ограничены вместимостью своих помещений.

Рецессостойкий актив. Выручка компании растет даже в рецессию. В кризисные периоды Chipotle не скатывается в убыток, оставаясь прибыльной компанией.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Что может помешать

Конкуренты. В США много сетей быстрого питания, и Chipotle — далеко не самая крупная. За внимание потребителей придется бороться.

Компанию сложно переварить. У Chipotle P / E в районе 81, что ничем не оправдано. Даже 50 было бы много, учитывая, что средний P / E для ресторанных компаний из индекса S&P 500 не превышает 30.

Маржа у этого бизнеса не очень большая — меньше 6% от выручки. Взять и повысить цены сложно из-за конкуренции.

Много долгов. Согласно последнему отчету, сумма задолженностей Chipotle составляет 3,53 млрд долларов, а на счетах у нее 620,3 млн долларов.

Таким образом, компания оценена слишком высоко. Я считаю, что ее акции должны упасть, после чего они могут стать интересными для покупки.

Что в итоге

В конце апреля у Chipotle вышел хороший отчет, фиксирующий ситуацию за январь — март. Но большую часть США закрыли на карантин в апреле, что в отчете не показано.

Учитывая необоснованно высокий P / E, акции Chipotle должны упасть. Когда это случится, предсказать сложно. Возможно, очередная истерика на бирже уронит эти переоцененные акции, а может, отчет, который выйдет где-то в июле, несколько разочарует инвесторов, например упавшей маржой. Им будет сложнее оправдывать такой невероятный P / E.

Брать сейчас эти акции точно нельзя. Я бы подождал цены в районе 550 $ — вместо нынешних 1000 $ за штуку. Столь сильное падение кажется оправданным: обычная сеть ресторанов быстрого питания не должна стоить так дорого, по крайней мере если выручка не растет на 50% в год.

При этом такого падения вполне хватит, чтобы потом мы могли получить отскок и продать акции где-то за 630—640 $ в течение разумного срока — до 9 месяцев. Сам по себе бизнес неплохой, и выручка и прибыль компании с учетом конъюнктуры будут расти.

https://tinkoff.ru (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter