25 июня 2020 finversia.ru Герчик Александр

Согласно данным Bloomberg, более 800 000 человек открыли счета для торговли акциями во время карантина.

В конце марта и апреле, в разгар карантинных ограничений, криптовалютные биржи Bitfinex, Kraken, Paxful, Luno фиксировали рост новых пользователей от 50% до 100%.

О чем говорят такие цифры?

Почему трейдинг?

Трейдинг был и остается очень привлекательным видом деятельности. Не стоит искать какие-то высокие мотивы – людей манят огромные деньги, которые вращаются на мировых биржах. Деньги – одна из главных мотиваций любого, кто приходит в трейдинг. А биржа – место, где эти деньги перераспределяются, образно говоря, меняют хозяев. Конечно, затем присоединяется интерес – как в игре в шахматы, желание победить в битве силой своего ума и мастерства. Присоединяются опыт, навыки, понимание процессов и удовлетворение, что все это достигнуто трудом, настойчивостью, силой собственного интеллекта.

Во время нежданно обрушившегося на жителей планеты испытания – пандемии коронавируса, миллионы людей остались дома из-за карантина, кто-то остался без работы на время ограничений, кто-то навсегда лишился предыдущего места работы. Многие в это время обратили свое внимание на такой вид деятельности как биржевая торговля.

Тот факт, что в самый разгар эпидемии число регистрации новых пользователей на онлайн сервисах, предоставляющих брокерские услуги выросло многократно, прямое этому подтверждение.

Запертые в собственных квартирах люди начали искать альтернативу – кто-то средство дополнительного дохода, кто-то для сбережения собственных средств от возможного обесценивания.

Можно ли заработать, когда есть ощущение, что все вокруг рушится?

Мир борется со страшными экономическим последствиями пандемии. Безработица в разных странах, в том числе и странах с высокоразвитой экономикой, в которых невозможно было даже в фантастических сюжетах придумать такие уровни безработицы, вышла на рекордные показатели. Показатели, сопоставимые только с катастрофическим данными времен Великой американской депрессии и послевоенными годами времен Второй мировой войны.

Объемы производства и торговли падают. Волна банкротств накрывает целые отрасли.

В то же время, после феерического мартовского падения рынка акций, за три месяца рынок вырос более чем на 45%, практически отыграв падение.

Эксперты ищут разумную аргументацию тому, почему существует такой разрыв между реальной экономикой и динамикой рынка акций.

Нобелевский лауреат в области экономики Роберт Шиллер видит этому несколько объяснений.

Карантин вынудил людей долгое время находиться в закрытых помещениях. Перспективы окончания такой изоляции были абсолютно не определены. Появилось много свободного времени для того, чтобы заняться чем-то новым – читать, учиться, думать, искать альтернативу.

Корпорации оказались более устойчивыми в кризис. Основной удар пришелся по предприятиям малого и среднего бизнеса. Крупные акционерные компании довольно быстро смогли восстановить свою рыночную капитализацию, а многие даже увеличить, по сравнению с докризисными показателями.

Действия центробанков. Действия центральных банков были направлены на то, чтобы удержать рынки. И, хотя многие экономисты, критикуют действия ФРС в попытке «безгранично спасать рынок», используя печатный станок, сам факт такой поддержки позитивно влияет на настроения участников рынков, вселяя в них уверенность.

Страх «упущенных возможностей» – теория FOMO. Стремление трейдеров и инвесторов быть вместе со всеобщим движением, принять участие в ралли заставляет покупать акции, даже, когда мировая экономика испытывает огромные сложности и бизнес подтверждает это своими отчетами.

Отсутствие альтернативы – теория TINA. Резкое падение доходности долгового рынка, почти нулевые ставки по казначейским облигациям; нулевые или отрицательные ставки по банковским депозитам заставляют инвесторов искать доходность в рисковых активах.

Еще одно объяснение нобелевский лауреат видит в «неразумных» действиях инвесторов, которые «создают рыночные неэффективности». Т.е. действия рыночных игроков, не имеют под собой реального экономического обоснования.

Какие инструменты выбрать для торговли?

Этот вопрос – наиболее актуальный для начинающих трейдеров. Выбрать рынок акций или Форекс, а может крипотовалютный рынок – во многом вопрос индивидуальный.

Самым распространенным заблуждением на начальном этапе является поиск дешевых активов.

Если говорить о рынке акций, то выбор копеечных акций – это ошибочный путь, который ведет к большим потерям. Такие бумаги отличаются слишком высокой волатильностью, и непредсказуемые «скачки» цены не оставляют трейдеру никаких шансов на управление рисками. Более того, простая математика говорит в пользу более дорогостоящих и одновременно более предсказуемых инструментов.

На что обращать внимание при выборе инструментов?

Трейдеру следует обращать внимание на ряд критериев при отборе инструмента для торговли.

Волатильность – должна обеспечить движение цены, инструмент должен реагировать на изменение рынка, а не стоять в узком коридоре.

Ликвидность – обеспечивает достаточное присутствие продавцов и покупателей, что дает возможность купить или продать актив быстро по нужной цене.

Среднее дневное движение – инструмент должен иметь диапазон изменения цены, позволяющий дневному трейдеру получить прибыль. Акция, которая имеет ATR 1 доллар, интереснее, чем акция, цена которой меняется в среднем на 10 центов за сессию.

Пример удачного выбора – акции FAANG.

FAANG – общепринятое сокращение, аббревиатура пяти наиболее популярных акций технологических компаний Facebook, Amazon, Apple, Netflix и Google. Суммарная капитализация этих гигантов составляет более 4,5 триллиона долларов США.

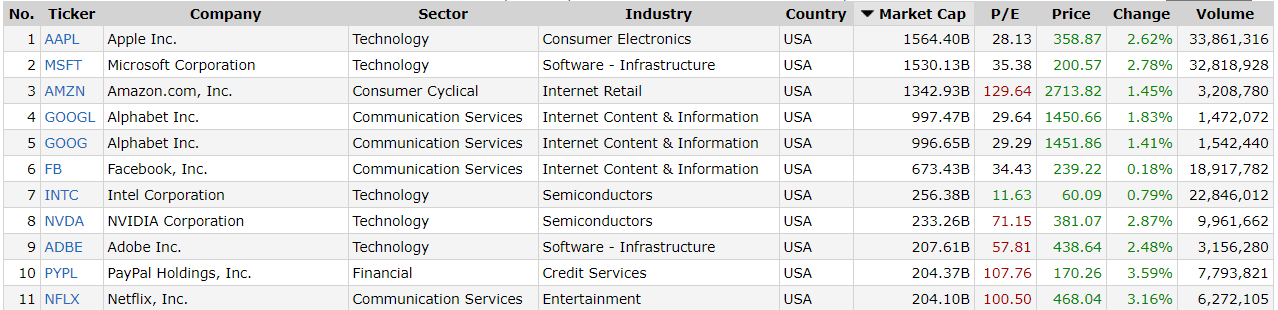

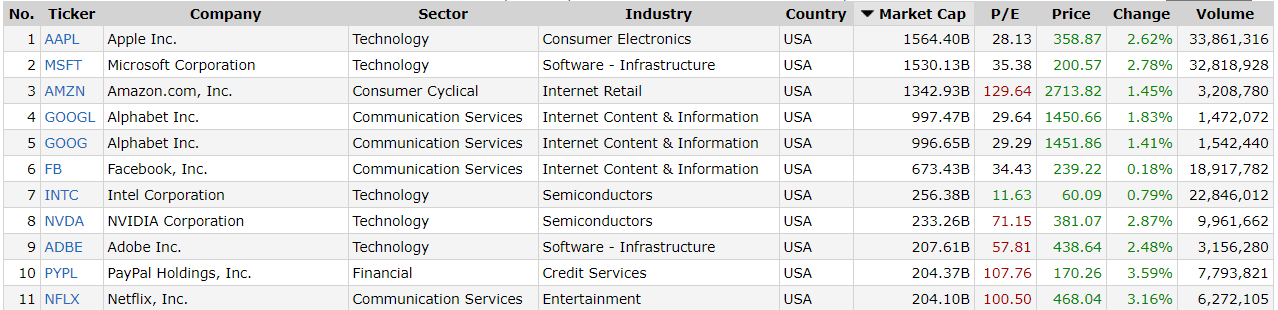

Крупнейшие по капитализации технологические компании NASDAQ

В июне 2020 года рыночная капитализация FAANG составляет более 4762 млрд. долларов США.

Facebook – $673,43 млрд

Amazon – $1342,93 млрд

Apple – $1564,40 млрд

Netflix – $204,10 млрд

Alphabet (Google) – $977,47 млрд

Суммарно FAANG – $4762,33 млрд.

Учитывая, что рыночная капитализация компаний индекса S&P 500 в мае составила около 24 трлн. долларов, то становится очевидным, что пять технологических гигантов составляют практически 20% рыночной капитализации индекса широкого рынка.

Акции лидеров рынка не просто восстановились после мартовского падения, но многие из них оставили февральские максимумы позади и торгуются значительно выше докризисного уровня.

Apple, D

Акции Apple в феврале торговались возле исторического максимума $327,2. С 21 февраля по 21 марта акции обвалились вместе с рынком до минимальной отметки $212,61. За три месяца акции не только восстановили утерянные позиции, но и нарастили цены до $358,87. Т.е. с докризисного уровня котировки выросли более чем на $30.

AMZN, D

Акции AMZN выглядят как крейсер. Такая устойчивость поражает. Акции росли, когда индекс S&P 500 снижался и восстановились быстрее рынка. Докризисный максимум $2185 был преодолен 14 апреля и через три месяца акции достигли исторического максимума $2722.

Торговля сырьевыми товарами нефтью, золотом также давала трейдерам много интересных возможностей.

Спрос на золото, как актив-убежище, способствовал росту цен.

Фьючерс на золото

Решение заняться трейдингом в кризис имеет преимущества и недостатки.

Преимущества это:

Высокая волатильность рынков. Кризис – это всегда повышенная волатильность, а значит повышенный риск и, в то же время, повышенная возможность заработать. Спекулянты и краткосрочные трейдеры стараются максимально использовать такие периоды активности.

Возможность по сниженной цене купить дорогостоящий актив. Инвесторы используют падение цен, чтобы «закупиться» по выгодной цене.

Во время восстановления рынков хороший потенциал роста. На падающем рынке – большой потенциал прибыли в коротких продажах.

Есть возможность пройти обучение у профессиональных трейдеров. Карантин ограничил активность людей, предоставив время для обучения или совершенствования.

Недостатки трейдинга в кризис это:

Высокая волатильность – та же волатильность, которая повышает потенциальную прибыль, но и несет повышенный риск убытка.

Сложность прогнозирования – в кризис рынки ведут себя часто непредсказуемо, вопреки всем законам, статистике и здравому смыслу.

http://www.finversia.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

В конце марта и апреле, в разгар карантинных ограничений, криптовалютные биржи Bitfinex, Kraken, Paxful, Luno фиксировали рост новых пользователей от 50% до 100%.

О чем говорят такие цифры?

Почему трейдинг?

Трейдинг был и остается очень привлекательным видом деятельности. Не стоит искать какие-то высокие мотивы – людей манят огромные деньги, которые вращаются на мировых биржах. Деньги – одна из главных мотиваций любого, кто приходит в трейдинг. А биржа – место, где эти деньги перераспределяются, образно говоря, меняют хозяев. Конечно, затем присоединяется интерес – как в игре в шахматы, желание победить в битве силой своего ума и мастерства. Присоединяются опыт, навыки, понимание процессов и удовлетворение, что все это достигнуто трудом, настойчивостью, силой собственного интеллекта.

Во время нежданно обрушившегося на жителей планеты испытания – пандемии коронавируса, миллионы людей остались дома из-за карантина, кто-то остался без работы на время ограничений, кто-то навсегда лишился предыдущего места работы. Многие в это время обратили свое внимание на такой вид деятельности как биржевая торговля.

Тот факт, что в самый разгар эпидемии число регистрации новых пользователей на онлайн сервисах, предоставляющих брокерские услуги выросло многократно, прямое этому подтверждение.

Запертые в собственных квартирах люди начали искать альтернативу – кто-то средство дополнительного дохода, кто-то для сбережения собственных средств от возможного обесценивания.

Можно ли заработать, когда есть ощущение, что все вокруг рушится?

Мир борется со страшными экономическим последствиями пандемии. Безработица в разных странах, в том числе и странах с высокоразвитой экономикой, в которых невозможно было даже в фантастических сюжетах придумать такие уровни безработицы, вышла на рекордные показатели. Показатели, сопоставимые только с катастрофическим данными времен Великой американской депрессии и послевоенными годами времен Второй мировой войны.

Объемы производства и торговли падают. Волна банкротств накрывает целые отрасли.

В то же время, после феерического мартовского падения рынка акций, за три месяца рынок вырос более чем на 45%, практически отыграв падение.

Эксперты ищут разумную аргументацию тому, почему существует такой разрыв между реальной экономикой и динамикой рынка акций.

Нобелевский лауреат в области экономики Роберт Шиллер видит этому несколько объяснений.

Карантин вынудил людей долгое время находиться в закрытых помещениях. Перспективы окончания такой изоляции были абсолютно не определены. Появилось много свободного времени для того, чтобы заняться чем-то новым – читать, учиться, думать, искать альтернативу.

Корпорации оказались более устойчивыми в кризис. Основной удар пришелся по предприятиям малого и среднего бизнеса. Крупные акционерные компании довольно быстро смогли восстановить свою рыночную капитализацию, а многие даже увеличить, по сравнению с докризисными показателями.

Действия центробанков. Действия центральных банков были направлены на то, чтобы удержать рынки. И, хотя многие экономисты, критикуют действия ФРС в попытке «безгранично спасать рынок», используя печатный станок, сам факт такой поддержки позитивно влияет на настроения участников рынков, вселяя в них уверенность.

Страх «упущенных возможностей» – теория FOMO. Стремление трейдеров и инвесторов быть вместе со всеобщим движением, принять участие в ралли заставляет покупать акции, даже, когда мировая экономика испытывает огромные сложности и бизнес подтверждает это своими отчетами.

Отсутствие альтернативы – теория TINA. Резкое падение доходности долгового рынка, почти нулевые ставки по казначейским облигациям; нулевые или отрицательные ставки по банковским депозитам заставляют инвесторов искать доходность в рисковых активах.

Еще одно объяснение нобелевский лауреат видит в «неразумных» действиях инвесторов, которые «создают рыночные неэффективности». Т.е. действия рыночных игроков, не имеют под собой реального экономического обоснования.

Какие инструменты выбрать для торговли?

Этот вопрос – наиболее актуальный для начинающих трейдеров. Выбрать рынок акций или Форекс, а может крипотовалютный рынок – во многом вопрос индивидуальный.

Самым распространенным заблуждением на начальном этапе является поиск дешевых активов.

Если говорить о рынке акций, то выбор копеечных акций – это ошибочный путь, который ведет к большим потерям. Такие бумаги отличаются слишком высокой волатильностью, и непредсказуемые «скачки» цены не оставляют трейдеру никаких шансов на управление рисками. Более того, простая математика говорит в пользу более дорогостоящих и одновременно более предсказуемых инструментов.

На что обращать внимание при выборе инструментов?

Трейдеру следует обращать внимание на ряд критериев при отборе инструмента для торговли.

Волатильность – должна обеспечить движение цены, инструмент должен реагировать на изменение рынка, а не стоять в узком коридоре.

Ликвидность – обеспечивает достаточное присутствие продавцов и покупателей, что дает возможность купить или продать актив быстро по нужной цене.

Среднее дневное движение – инструмент должен иметь диапазон изменения цены, позволяющий дневному трейдеру получить прибыль. Акция, которая имеет ATR 1 доллар, интереснее, чем акция, цена которой меняется в среднем на 10 центов за сессию.

Пример удачного выбора – акции FAANG.

FAANG – общепринятое сокращение, аббревиатура пяти наиболее популярных акций технологических компаний Facebook, Amazon, Apple, Netflix и Google. Суммарная капитализация этих гигантов составляет более 4,5 триллиона долларов США.

Крупнейшие по капитализации технологические компании NASDAQ

В июне 2020 года рыночная капитализация FAANG составляет более 4762 млрд. долларов США.

Facebook – $673,43 млрд

Amazon – $1342,93 млрд

Apple – $1564,40 млрд

Netflix – $204,10 млрд

Alphabet (Google) – $977,47 млрд

Суммарно FAANG – $4762,33 млрд.

Учитывая, что рыночная капитализация компаний индекса S&P 500 в мае составила около 24 трлн. долларов, то становится очевидным, что пять технологических гигантов составляют практически 20% рыночной капитализации индекса широкого рынка.

Акции лидеров рынка не просто восстановились после мартовского падения, но многие из них оставили февральские максимумы позади и торгуются значительно выше докризисного уровня.

Apple, D

Акции Apple в феврале торговались возле исторического максимума $327,2. С 21 февраля по 21 марта акции обвалились вместе с рынком до минимальной отметки $212,61. За три месяца акции не только восстановили утерянные позиции, но и нарастили цены до $358,87. Т.е. с докризисного уровня котировки выросли более чем на $30.

AMZN, D

Акции AMZN выглядят как крейсер. Такая устойчивость поражает. Акции росли, когда индекс S&P 500 снижался и восстановились быстрее рынка. Докризисный максимум $2185 был преодолен 14 апреля и через три месяца акции достигли исторического максимума $2722.

Торговля сырьевыми товарами нефтью, золотом также давала трейдерам много интересных возможностей.

Спрос на золото, как актив-убежище, способствовал росту цен.

Фьючерс на золото

Решение заняться трейдингом в кризис имеет преимущества и недостатки.

Преимущества это:

Высокая волатильность рынков. Кризис – это всегда повышенная волатильность, а значит повышенный риск и, в то же время, повышенная возможность заработать. Спекулянты и краткосрочные трейдеры стараются максимально использовать такие периоды активности.

Возможность по сниженной цене купить дорогостоящий актив. Инвесторы используют падение цен, чтобы «закупиться» по выгодной цене.

Во время восстановления рынков хороший потенциал роста. На падающем рынке – большой потенциал прибыли в коротких продажах.

Есть возможность пройти обучение у профессиональных трейдеров. Карантин ограничил активность людей, предоставив время для обучения или совершенствования.

Недостатки трейдинга в кризис это:

Высокая волатильность – та же волатильность, которая повышает потенциальную прибыль, но и несет повышенный риск убытка.

Сложность прогнозирования – в кризис рынки ведут себя часто непредсказуемо, вопреки всем законам, статистике и здравому смыслу.

http://www.finversia.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter