8 октября 2020 Тинькофф Банк Болдов Михаил

«Транснефть» занимает первое место в мире на рынке трубопроводной транспортировки нефти. 2 октября компания опубликовала консолидированную финансовую отчетность за 1 полугодие 2020 года.

Прошедшее полугодие оказалось непростым для компании. Бизнес напрямую зависит от ситуации на мировом рынке углеводородов. Резкое падение цен на нефть в марте — апреле 2020 года, а также последовавшее за этим снижение объемов добычи нефти как результат договоренностей между странами ОПЕК+ оказали значительное влияние на общие операционные и финансовые результаты группы.

Индексация тарифов

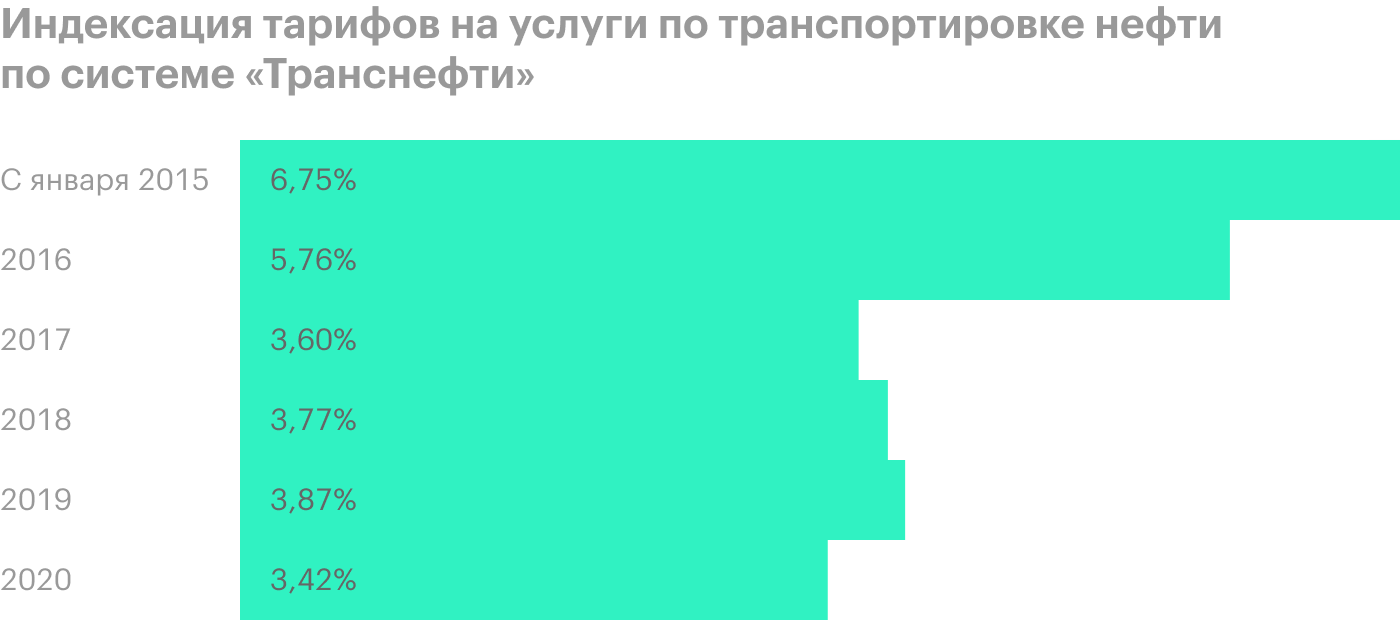

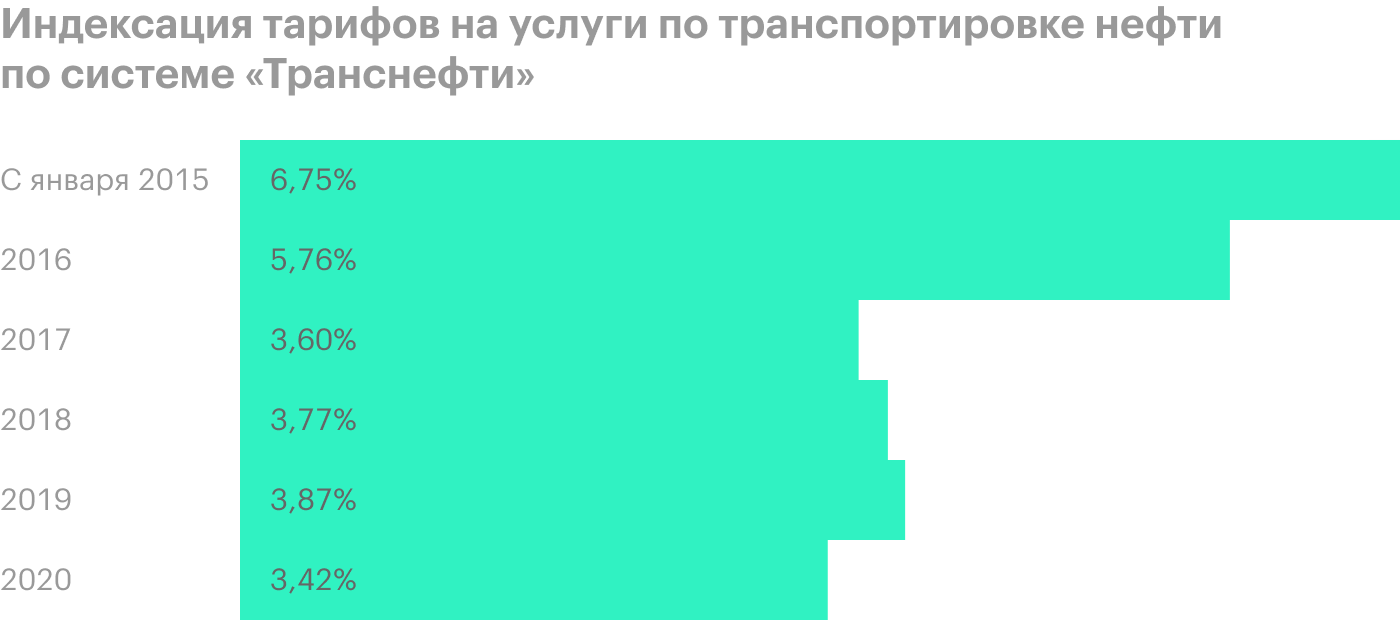

«Транснефть» осуществляет транспортировку 83% всей нефти, добываемой в России. Компания — естественная монополия, главный оператор на рынке магистральных нефтепроводов и нефтепродуктопроводов в стране, поэтому тарифы на ее транспортные услуги регулируются Федеральной антимонопольной службой (ФАС).

С 1 января 2020 года тарифы на услуги транспортировки нефти выросли лишь на 3,42% — это минимум последних лет и следствие снижения показателя официальной инфляции.

Операционные результаты

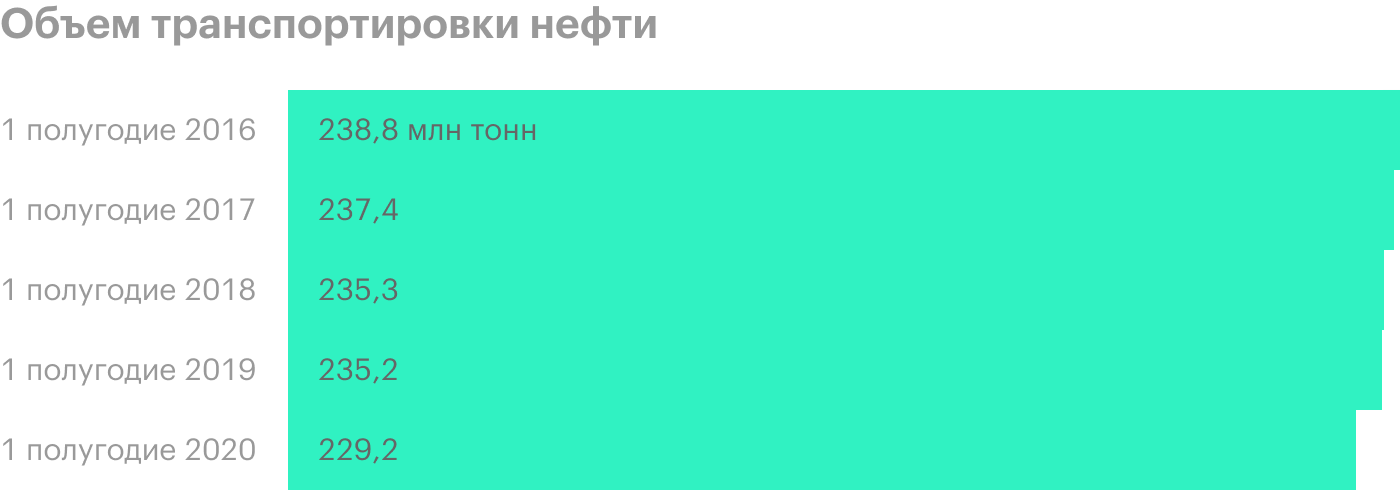

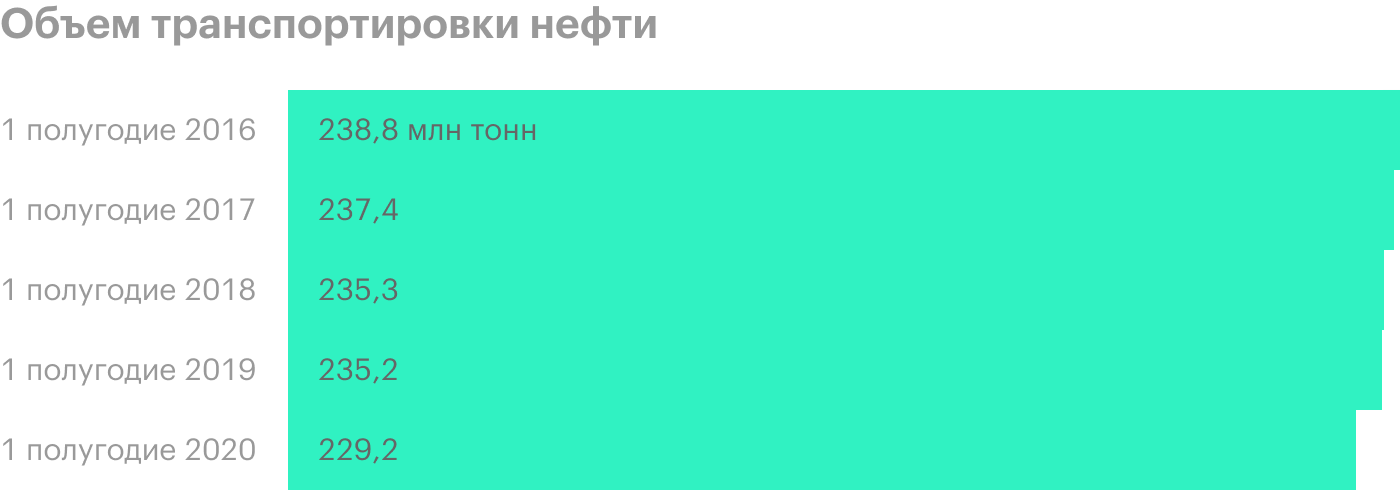

В 1 полугодии 2020 года объемы транспортировки нефти снизились на 3% год к году: с 235,2 до 229,2 млн тонн. Это вызвано падением объемов добычи нефти во втором квартале в рамках сделки ОПЕК+.

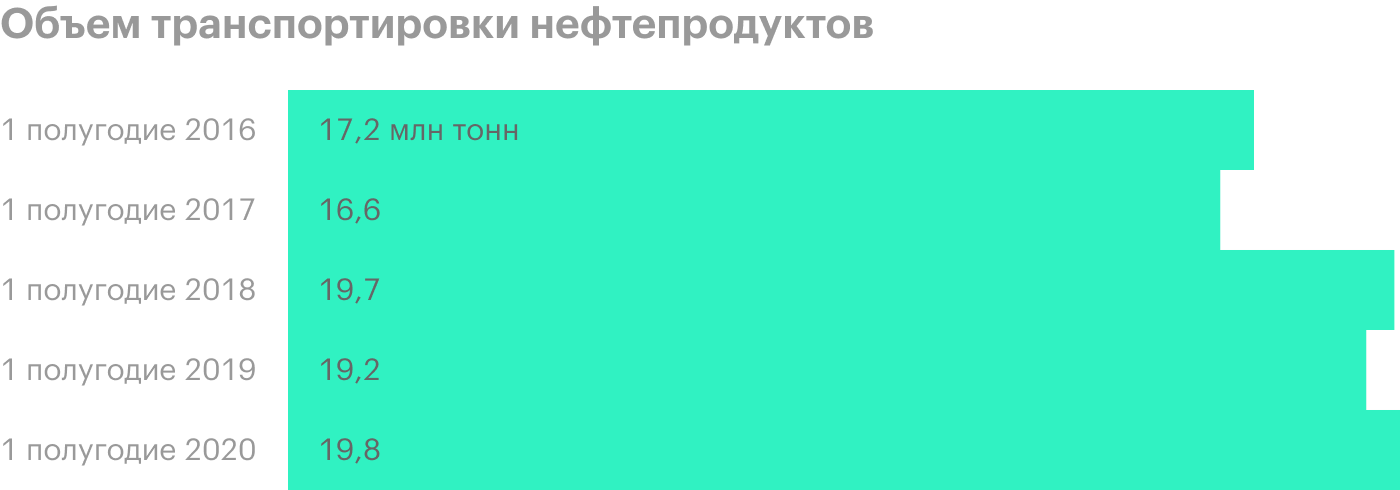

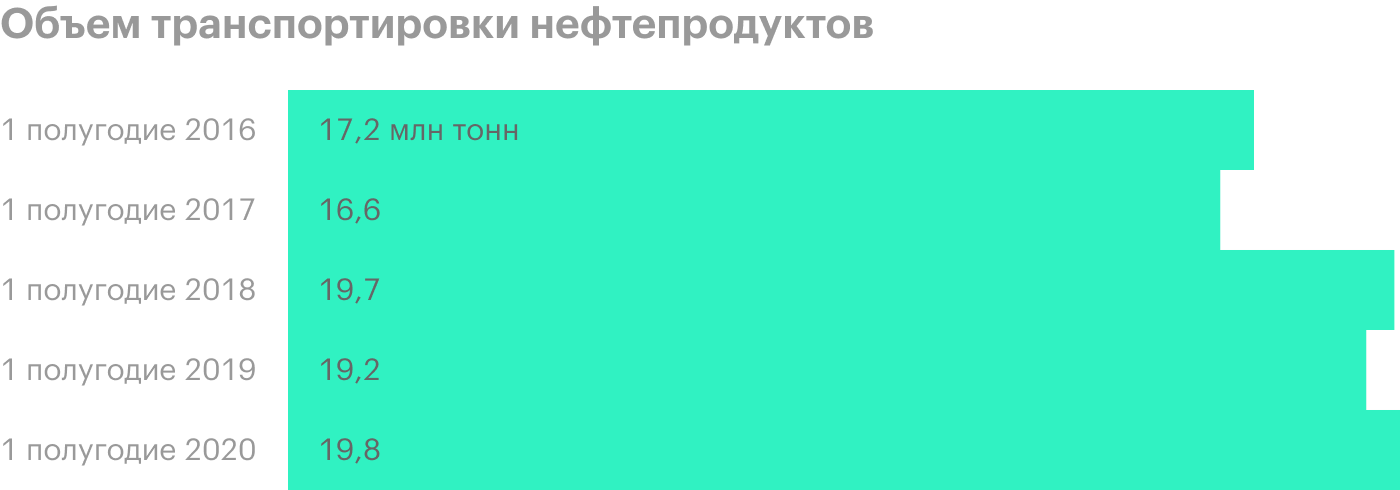

Компании удалось частично компенсировать потери за счет роста объемов транспортировки нефтепродуктов на 3% год к году — до рекордных 19,8 млн тонн. За первое полугодие через транспортную систему «Транснефти» доставили примерно треть всех светлых нефтепродуктов, произведенных в России.

Основные финансовые результаты

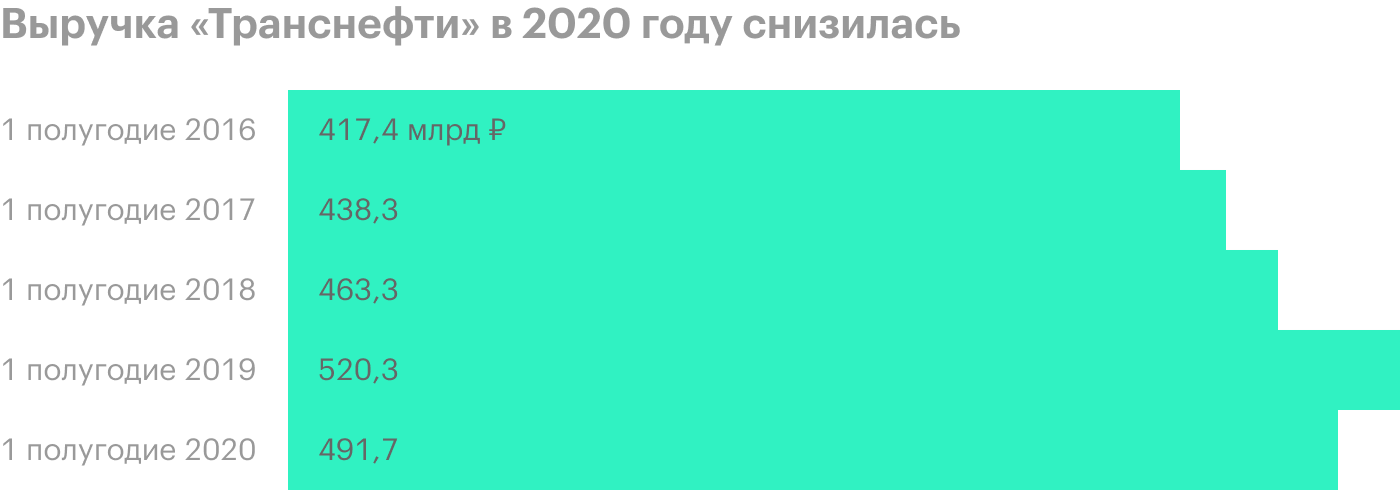

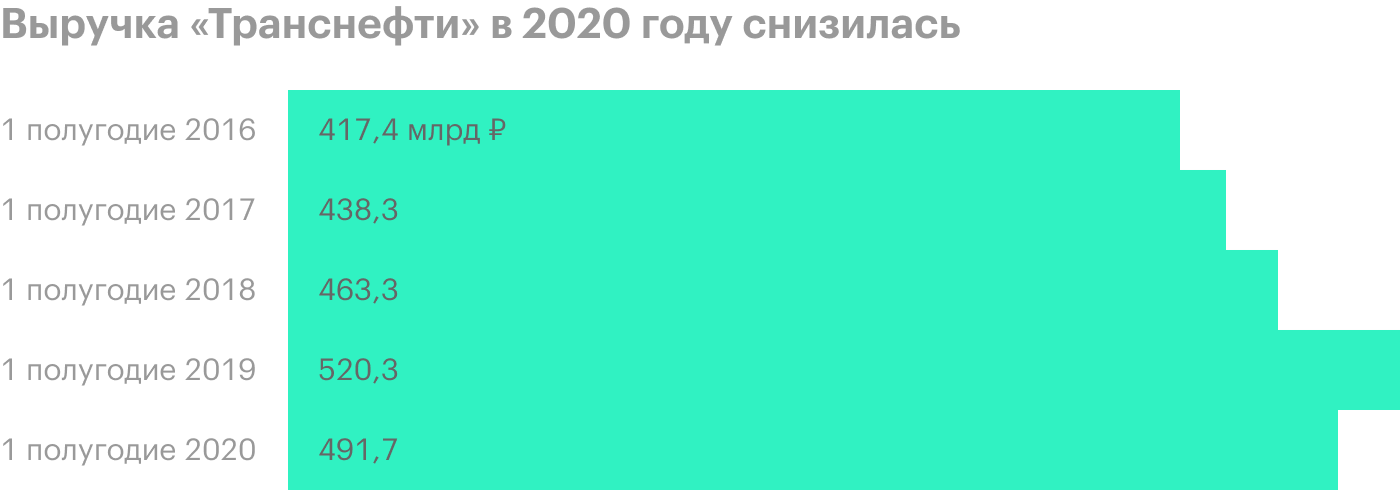

В 1 полугодии 2020 года выручка «Транснефти» сократилась на 5,5% год к году — до 491,7 млрд рублей, что в основном связано с падением выручки от продажи товарной нефти, а также со снижением объемов транспортировки нефти во 2 квартале 2020 года.

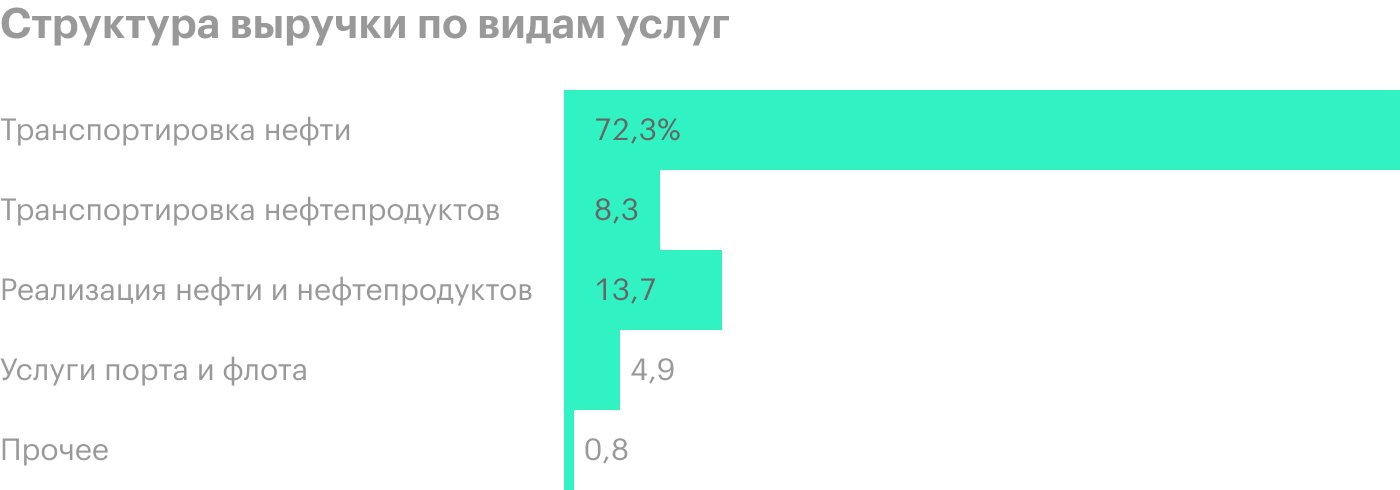

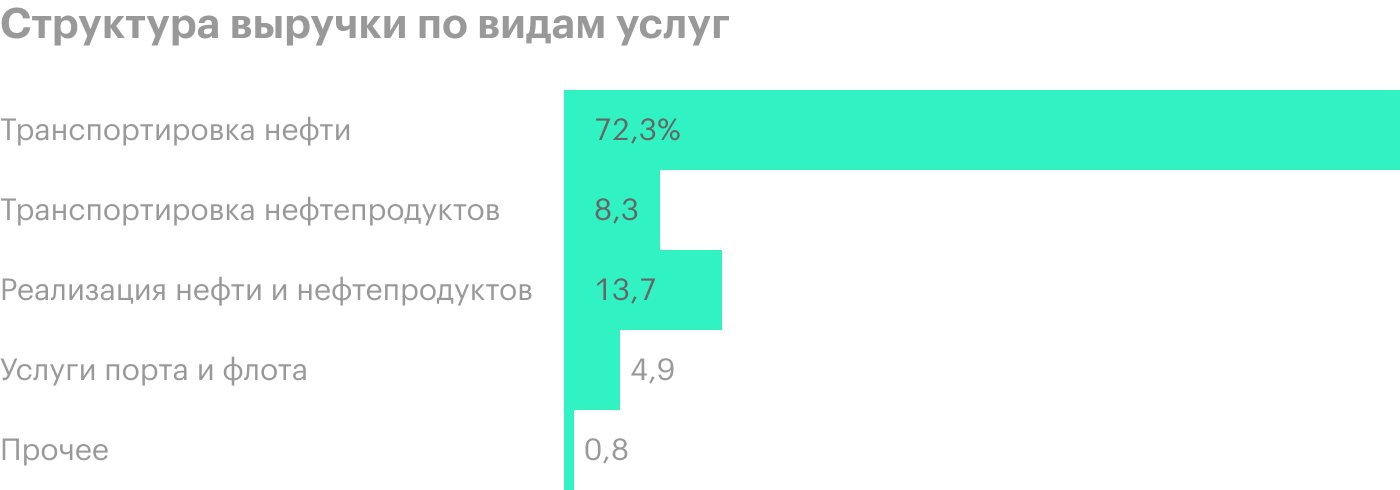

Основной доход «Транснефти» приносит транспортировка нефти и нефтепродуктов. Вдобавок к этому бизнес зарабатывает на товарных операциях по реализации нефти и нефтепродуктов в Китае. Также «Транснефть» зарабатывает на портовых услугах, поскольку она контролирующий акционер Новороссийского морского торгового порта, крупнейшего портового оператора в России.

Продажа нефти в Китай осуществляется в рамках долгосрочного договора сроком на 20 лет, который предполагает поставки 6 млн тонн нефти в КНР ежегодно начиная с 2011 года. Нужные объемы для последующей перепродажи «Транснефть» закупает у «Роснефти».

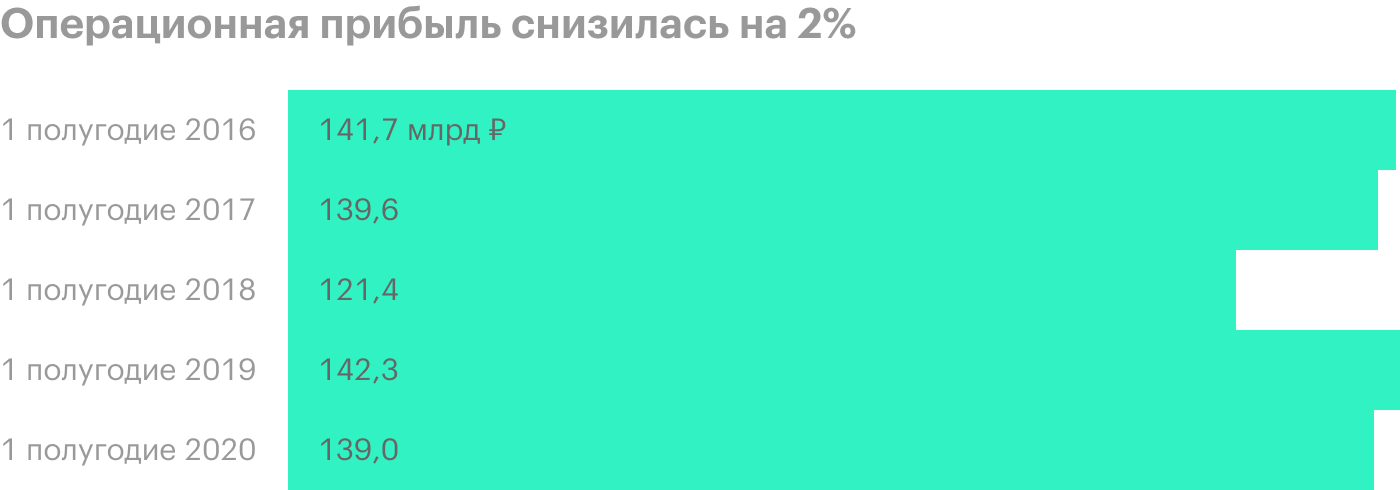

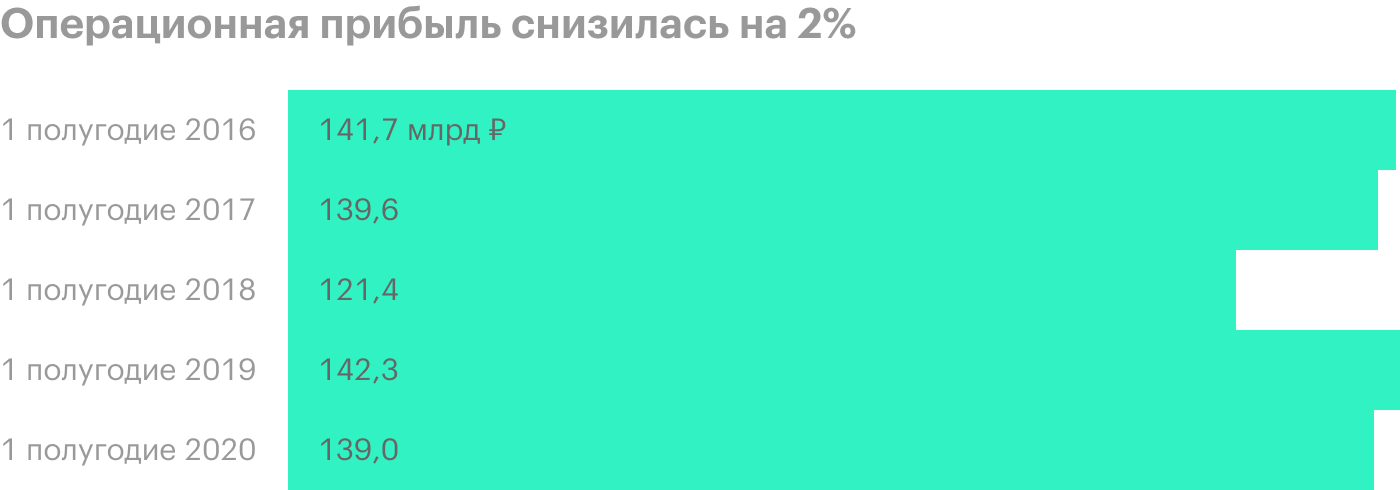

Операционная прибыль за первые 6 месяцев этого года снизилась только на 2% год к году: со 142,3 до 139,9 млрд рублей. Это связано со снижением операционных расходов за счет падения себестоимости реализованной нефти на 32%, а также со снижением расходов на таможенные пошлины в 2 раза.

Компании пришлось обесценить часть активов, потому что отдельные участки нефтепровода были недозагружены. Из-за этого возникли финансовые расходы.

Кроме того, из-за девальвации рубля в марте этого года компания вынуждена была доначислить резерв в размере 2,6 млрд рублей в рамках соглашения о внесудебном урегулировании инцидента, связанного с загрязнением нефти в трубопроводе «Дружба» в 2019 году.

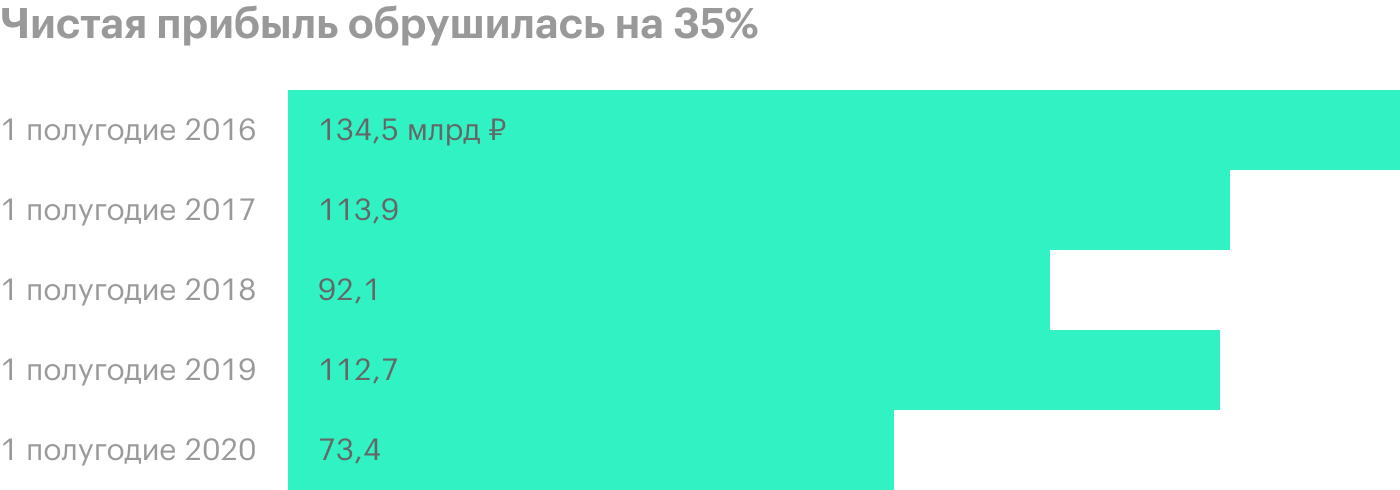

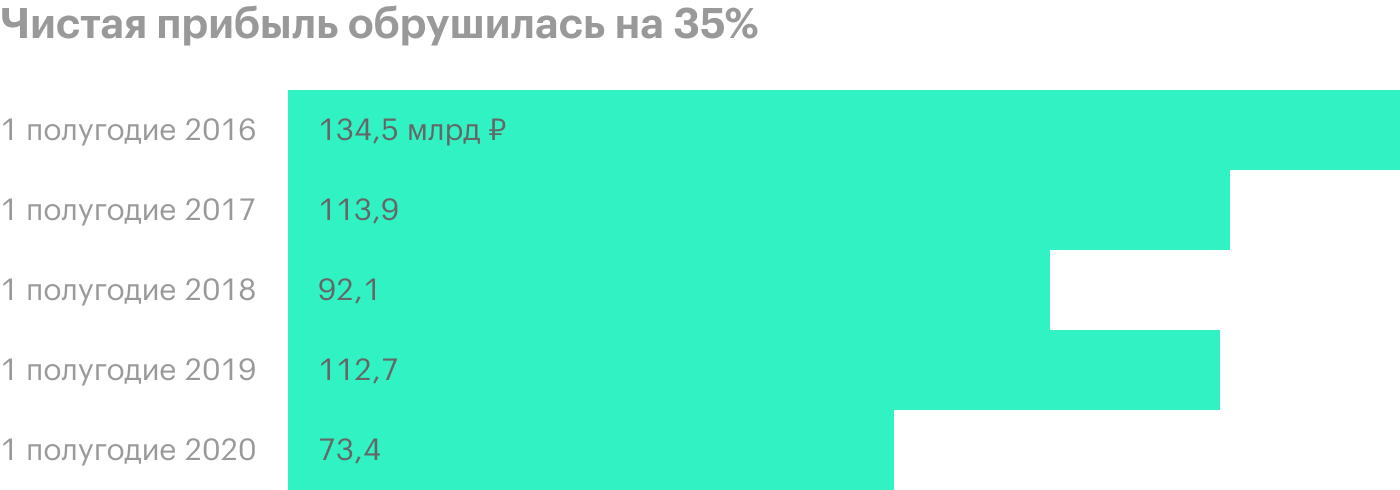

В итоге чистая прибыль компании оказалась на минимальных значениях последних лет и составила 73,4 млрд рублей, что на 35% меньше, чем компания заработала в 1 полугодии 2019 года.

Что с долгом

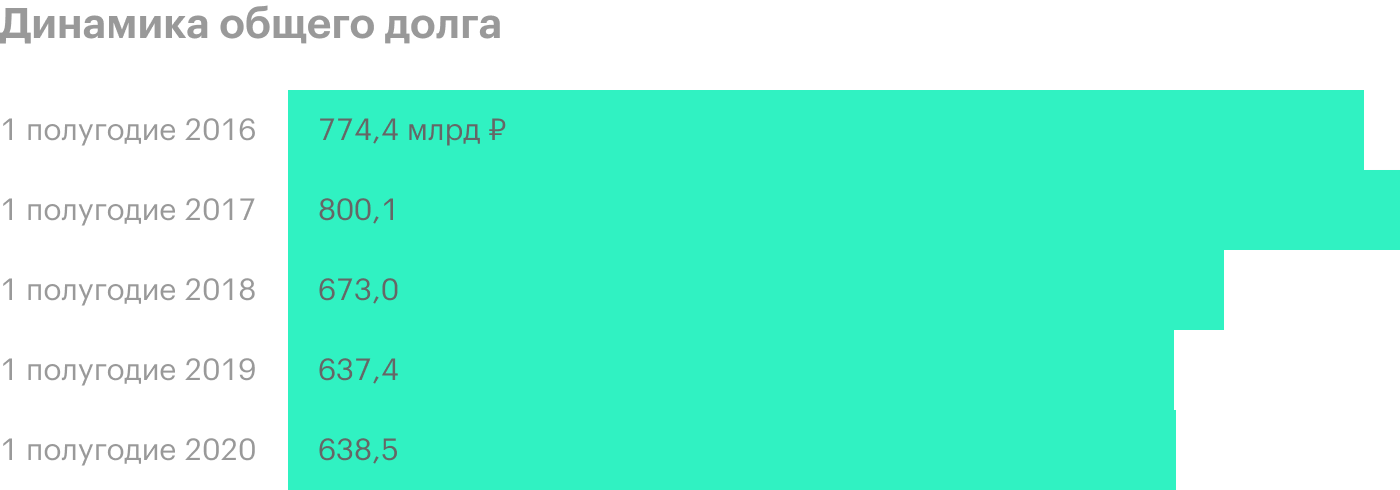

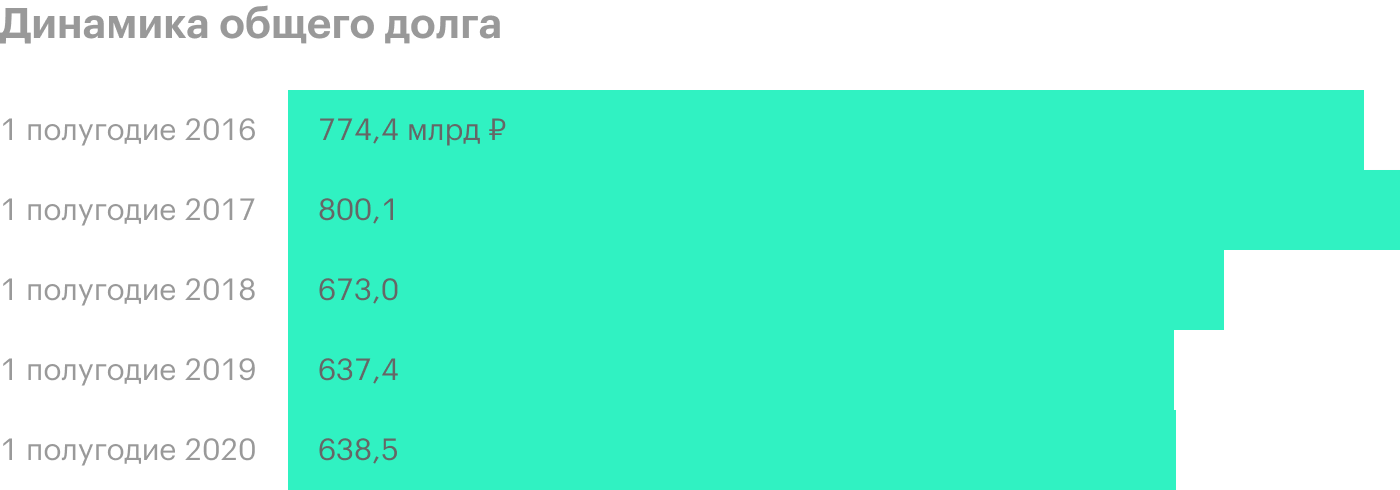

За год общий долг компании вырос лишь на 0,2% — до 638,5 млрд рублей. Около 91% долга компании номинировано в российских рублях.

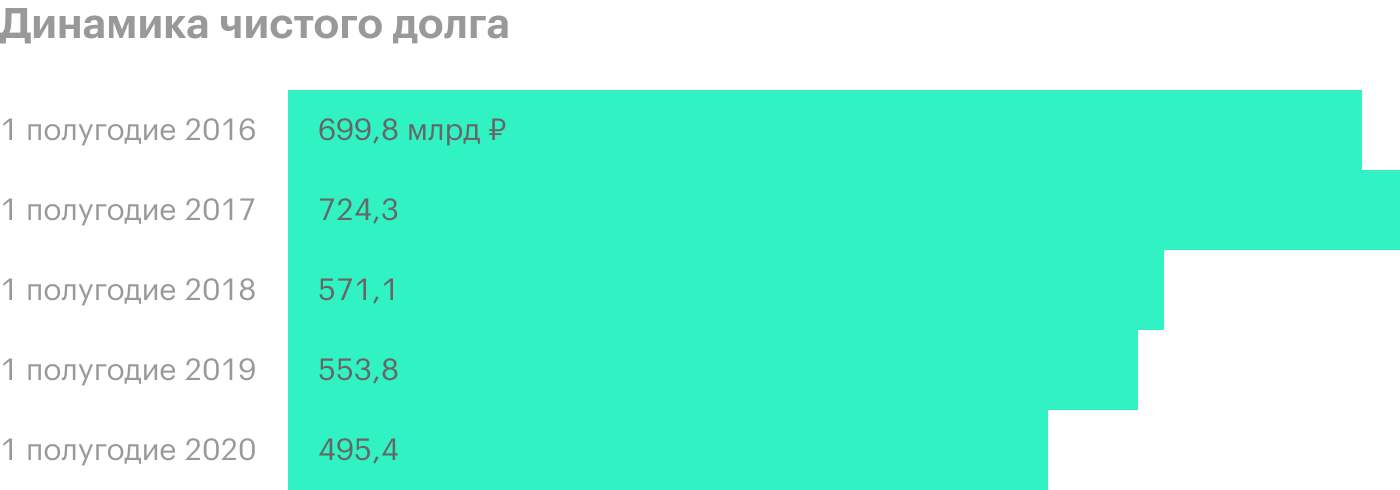

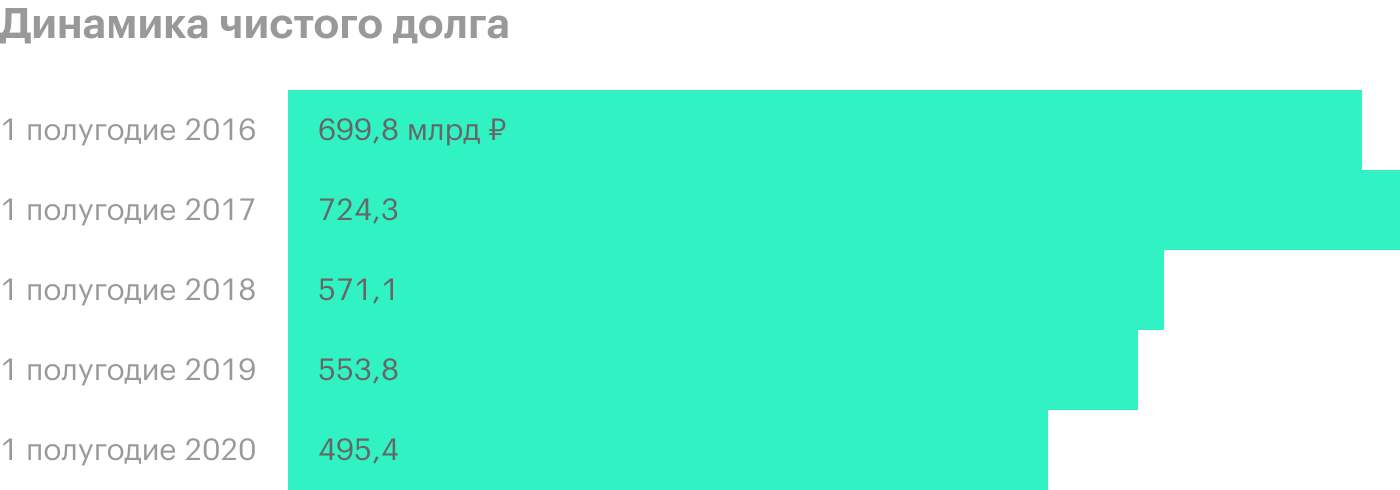

Чистый долг «Транснефти» снизился на 11% год к году — до 495,4 млрд рублей — из-за роста денег, так как чистый долг — это разница между обязательствами компании и ее средствами на счетах. Это многолетний минимум для компании. Соотношение чистого долга к показателю EBITDA за 12 месяцев составляет 1,02, что считается низким показателем долговой нагрузки и свидетельствует о хорошей финансовой устойчивости компании.

Дивиденды

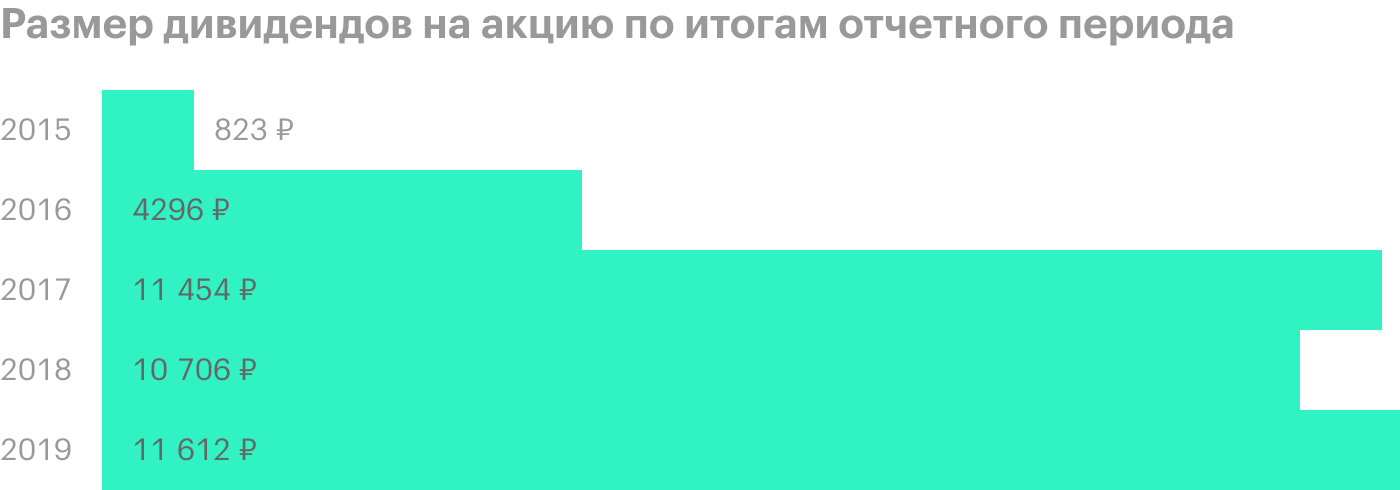

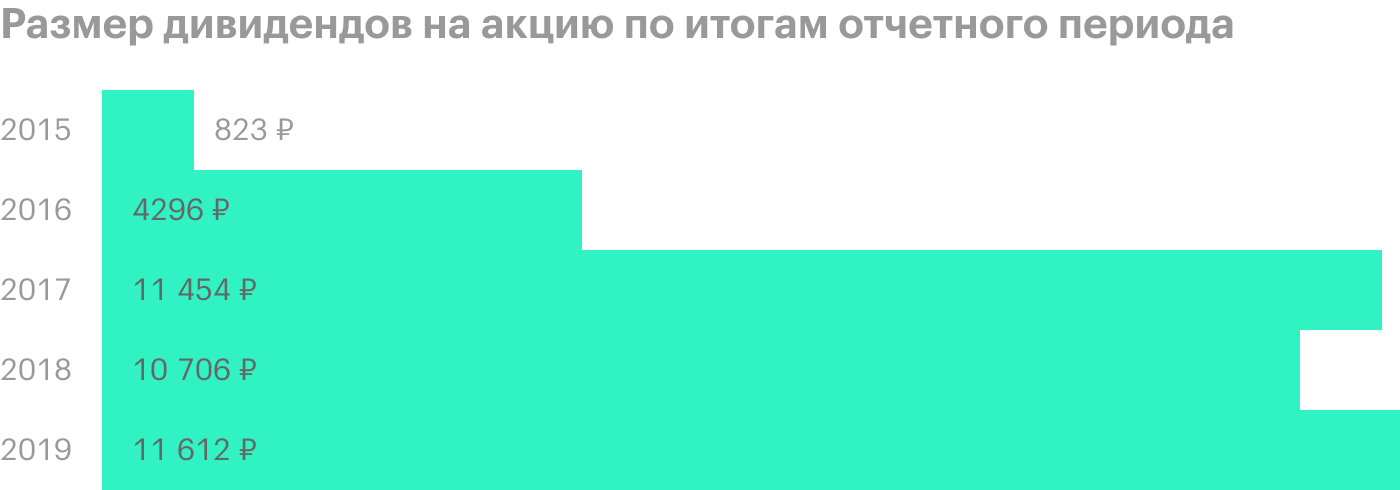

В соответствии с дивидендной политикой, утвержденной в декабре 2016 года, «Транснефть» обязуется выплачивать не менее 25% от чистой прибыли по МСФО, скорректированной с учетом разовых и неденежных статей финансовой отчетности. По факту же с 2017 года компания направляла на дивиденды не менее 50% от скорректированной чистой прибыли.

На Московской бирже торгуются только привилегированные акции «Транснефти», а все обыкновенные акции принадлежат государству. Но в уставе компании есть требование направлять на привилегированные акции не менее 10% от чистой прибыли по итогам года и пункт о том, что выплаты на привилегированные акции не могут быть меньше, чем на обыкновенные акции.

В сентябре на общем годовом собрании акционеров компания утвердила дивиденды за 2019 год в размере 11 612 Р на привилегированную акцию, что составило 53,1% скорректированной чистой прибыли, несмотря на ухудшение рыночной конъюнктуры.

Что в итоге

Бизнес «Транснефти» — это доставка чужой нефти и нефтепродуктов через свою трубопроводную систему. Другие направления бизнеса также связаны с транспортировкой и продажей углеводородов. Финансовые показатели компании снизились в 1 полугодии 2020 года относительно 1 полугодия 2019 года из-за падения цен на нефть и сокращения объемов ее добычи.

В рамках сделки ОПЕК+ до конца 2020 года ожидается снижение добычи нефти на 7,7 млн баррелей в сутки. В результате вместо планируемых 560 млн тонн добыча нефти в России может сократиться до 480—500 млн тонн в 2020 году. Менеджмент компании прогнозирует, что это приведет к падению грузооборота нефтепроводной системы «Транснефти» и тарифной выручки более чем на 10% по итогам года.

Компания — естественная монополия, которая обладает высокой финансовой устойчивостью. Если договор между странами ОПЕК+ сработает так, как это задумано, и баланс на нефтяном рынке восстановится, то именно «Транснефть» окажется в числе основных выгодоприобретателей из-за смены цикла в углеводородной отрасли.

Но это долгосрочная перспектива, а в ближайшее время инвесторам стоит быть готовыми к тому, что операционные и финансовые показатели компании будут снижаться.

https://tinkoff.ru (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Прошедшее полугодие оказалось непростым для компании. Бизнес напрямую зависит от ситуации на мировом рынке углеводородов. Резкое падение цен на нефть в марте — апреле 2020 года, а также последовавшее за этим снижение объемов добычи нефти как результат договоренностей между странами ОПЕК+ оказали значительное влияние на общие операционные и финансовые результаты группы.

Индексация тарифов

«Транснефть» осуществляет транспортировку 83% всей нефти, добываемой в России. Компания — естественная монополия, главный оператор на рынке магистральных нефтепроводов и нефтепродуктопроводов в стране, поэтому тарифы на ее транспортные услуги регулируются Федеральной антимонопольной службой (ФАС).

С 1 января 2020 года тарифы на услуги транспортировки нефти выросли лишь на 3,42% — это минимум последних лет и следствие снижения показателя официальной инфляции.

Операционные результаты

В 1 полугодии 2020 года объемы транспортировки нефти снизились на 3% год к году: с 235,2 до 229,2 млн тонн. Это вызвано падением объемов добычи нефти во втором квартале в рамках сделки ОПЕК+.

Компании удалось частично компенсировать потери за счет роста объемов транспортировки нефтепродуктов на 3% год к году — до рекордных 19,8 млн тонн. За первое полугодие через транспортную систему «Транснефти» доставили примерно треть всех светлых нефтепродуктов, произведенных в России.

Основные финансовые результаты

В 1 полугодии 2020 года выручка «Транснефти» сократилась на 5,5% год к году — до 491,7 млрд рублей, что в основном связано с падением выручки от продажи товарной нефти, а также со снижением объемов транспортировки нефти во 2 квартале 2020 года.

Основной доход «Транснефти» приносит транспортировка нефти и нефтепродуктов. Вдобавок к этому бизнес зарабатывает на товарных операциях по реализации нефти и нефтепродуктов в Китае. Также «Транснефть» зарабатывает на портовых услугах, поскольку она контролирующий акционер Новороссийского морского торгового порта, крупнейшего портового оператора в России.

Продажа нефти в Китай осуществляется в рамках долгосрочного договора сроком на 20 лет, который предполагает поставки 6 млн тонн нефти в КНР ежегодно начиная с 2011 года. Нужные объемы для последующей перепродажи «Транснефть» закупает у «Роснефти».

Операционная прибыль за первые 6 месяцев этого года снизилась только на 2% год к году: со 142,3 до 139,9 млрд рублей. Это связано со снижением операционных расходов за счет падения себестоимости реализованной нефти на 32%, а также со снижением расходов на таможенные пошлины в 2 раза.

Компании пришлось обесценить часть активов, потому что отдельные участки нефтепровода были недозагружены. Из-за этого возникли финансовые расходы.

Кроме того, из-за девальвации рубля в марте этого года компания вынуждена была доначислить резерв в размере 2,6 млрд рублей в рамках соглашения о внесудебном урегулировании инцидента, связанного с загрязнением нефти в трубопроводе «Дружба» в 2019 году.

В итоге чистая прибыль компании оказалась на минимальных значениях последних лет и составила 73,4 млрд рублей, что на 35% меньше, чем компания заработала в 1 полугодии 2019 года.

Что с долгом

За год общий долг компании вырос лишь на 0,2% — до 638,5 млрд рублей. Около 91% долга компании номинировано в российских рублях.

Чистый долг «Транснефти» снизился на 11% год к году — до 495,4 млрд рублей — из-за роста денег, так как чистый долг — это разница между обязательствами компании и ее средствами на счетах. Это многолетний минимум для компании. Соотношение чистого долга к показателю EBITDA за 12 месяцев составляет 1,02, что считается низким показателем долговой нагрузки и свидетельствует о хорошей финансовой устойчивости компании.

Дивиденды

В соответствии с дивидендной политикой, утвержденной в декабре 2016 года, «Транснефть» обязуется выплачивать не менее 25% от чистой прибыли по МСФО, скорректированной с учетом разовых и неденежных статей финансовой отчетности. По факту же с 2017 года компания направляла на дивиденды не менее 50% от скорректированной чистой прибыли.

На Московской бирже торгуются только привилегированные акции «Транснефти», а все обыкновенные акции принадлежат государству. Но в уставе компании есть требование направлять на привилегированные акции не менее 10% от чистой прибыли по итогам года и пункт о том, что выплаты на привилегированные акции не могут быть меньше, чем на обыкновенные акции.

В сентябре на общем годовом собрании акционеров компания утвердила дивиденды за 2019 год в размере 11 612 Р на привилегированную акцию, что составило 53,1% скорректированной чистой прибыли, несмотря на ухудшение рыночной конъюнктуры.

Что в итоге

Бизнес «Транснефти» — это доставка чужой нефти и нефтепродуктов через свою трубопроводную систему. Другие направления бизнеса также связаны с транспортировкой и продажей углеводородов. Финансовые показатели компании снизились в 1 полугодии 2020 года относительно 1 полугодия 2019 года из-за падения цен на нефть и сокращения объемов ее добычи.

В рамках сделки ОПЕК+ до конца 2020 года ожидается снижение добычи нефти на 7,7 млн баррелей в сутки. В результате вместо планируемых 560 млн тонн добыча нефти в России может сократиться до 480—500 млн тонн в 2020 году. Менеджмент компании прогнозирует, что это приведет к падению грузооборота нефтепроводной системы «Транснефти» и тарифной выручки более чем на 10% по итогам года.

Компания — естественная монополия, которая обладает высокой финансовой устойчивостью. Если договор между странами ОПЕК+ сработает так, как это задумано, и баланс на нефтяном рынке восстановится, то именно «Транснефть» окажется в числе основных выгодоприобретателей из-за смены цикла в углеводородной отрасли.

Но это долгосрочная перспектива, а в ближайшее время инвесторам стоит быть готовыми к тому, что операционные и финансовые показатели компании будут снижаться.

https://tinkoff.ru (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter