17 ноября 2020 smart-lab.ru

Материал ориентирован на пользователей программы OW. Друзья, хочу показать одну довольно сильную фишечку программы. Правда, разработчики ее выпилили в одном из недавних рестайлингов своего ПО, мотивирую тем что за все время функционирования программы она не была ни разу востребована пользователями, выплеснув тем самым с грязной водой крепкого розовощекого ребенка ). Однако в крайних обновлениях все было возвращено. Отсюда делаю вывод, что люди просто не в курсе что у них в руках и какие это дает дополнительные возможности, посему сейчас покажу, многим может пригодиться.

В качестве демонстрационного материала материала давайте возьмем сборку календарей, там эта функция отрабатывает эффективно, какие-то дополнительные возможности уже каждый определит сам для себя. Идея следующая. Все опытные календарщики знают, что отрисованный календарный профиль не стационарен и может изменяться при изменении той же волатильность (как правило, такие профиля отрисовываются на дату экспирации ближних сроков, что логично). Хотя периодически встречаю восторги по поводу того, что кому-то удалось построить на календарях чуть ли не безубыточную конструкцию – вот же, по профиле нет убытка! Причем, что странно, этим грешат не только неофиты опционной торговли, но и опытные гуры (видел подобный подход у того же Дена Шеридана в сворованном из интернета его обучающем ролике )) Чел там реально радовался, какой у него тайный грааль на календаре, купив три дальних срока и продав один ближний, и как он этим делится со своими учениками, а остальные будут сосать кеглю).

Для того, чтобы попытаться отрисовать профиль позиций с учетом неких прогнозируемых изменений по грекам, в аналитических опционных программах используются What if сценарии, в которых пользователь может задать интересующие его параметры и отрисовать профиль с учетом этих поправок. В рамках единой календарной серии этот подход отрабатывает довольно хорошо, т.к. весь инструментарий работает в рамках единой логики. Проблемы возникают при добавлении в стратегию календарных позиций, когда разные серии отрабатывают по разному, но их нужно попробовать слепить в некую общую единую конструкцию и попробовать спрогнозировать сценарные варианты для этой кучи-малы. Как правило, на выходе имеем довольно грустный результат. т.к. единый подход к разным сериям некорректен априори.

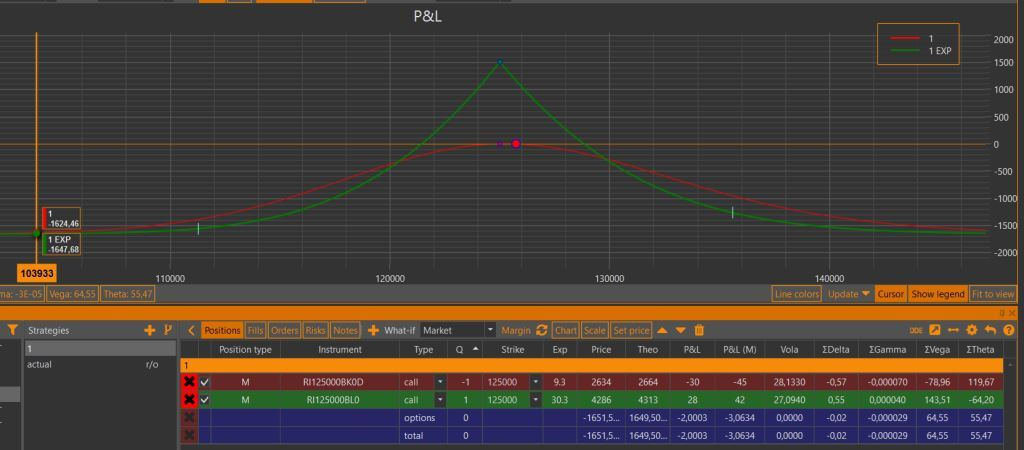

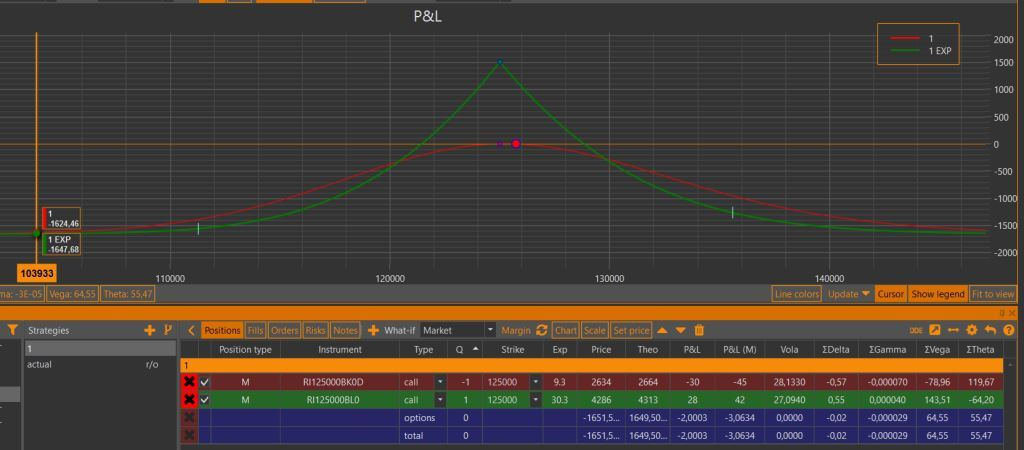

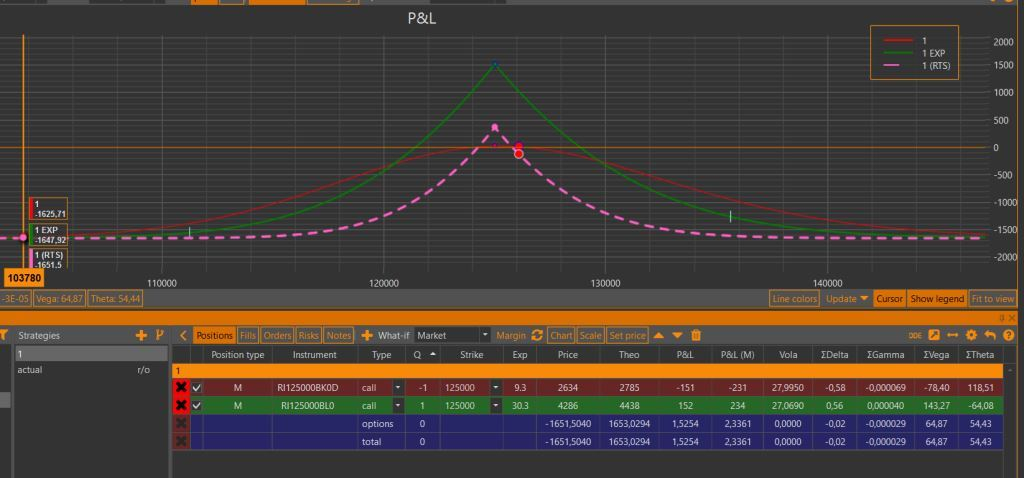

Смотрите, что попытались реализовать разработчики OW. В качестве демонстрационного примера давайте возьмем какой-нибудь календарь на центральном страйке РТС на текущем рынке. Продаем 125-й страйк ближнюю серию 26.11.20, страхуем ее дальней 17.12.20. Сводный профиль позиций на ближнюю дату:

Рис. 1. Изучаемая модель.

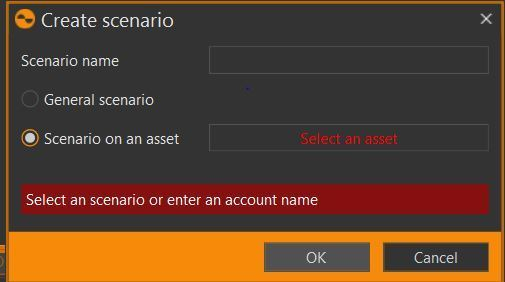

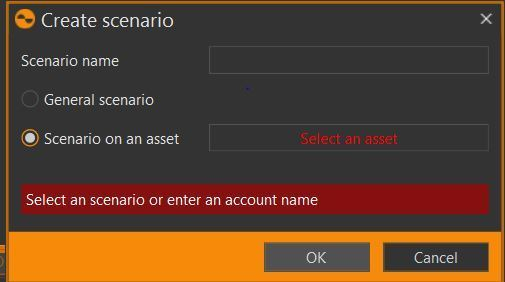

Далее давайте изучим влияние изменения волатильности на конструкцию. Стандартный общий подход задания общего if-сценария здесь мало применим, ибо разные серии живут по своим законам. Для этого используем вкладку Scenario on an assent:

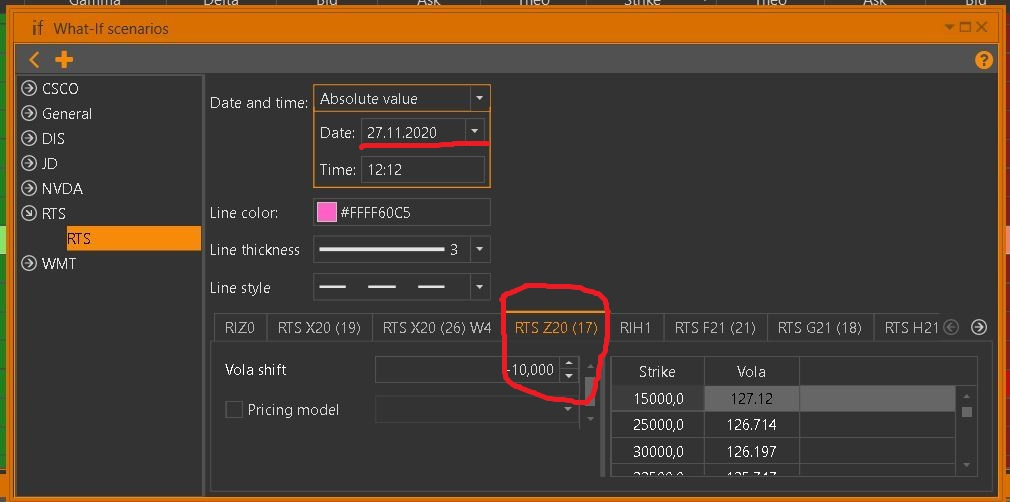

Рис. 2. Создание вкладки if-сценария по инструменту РТС

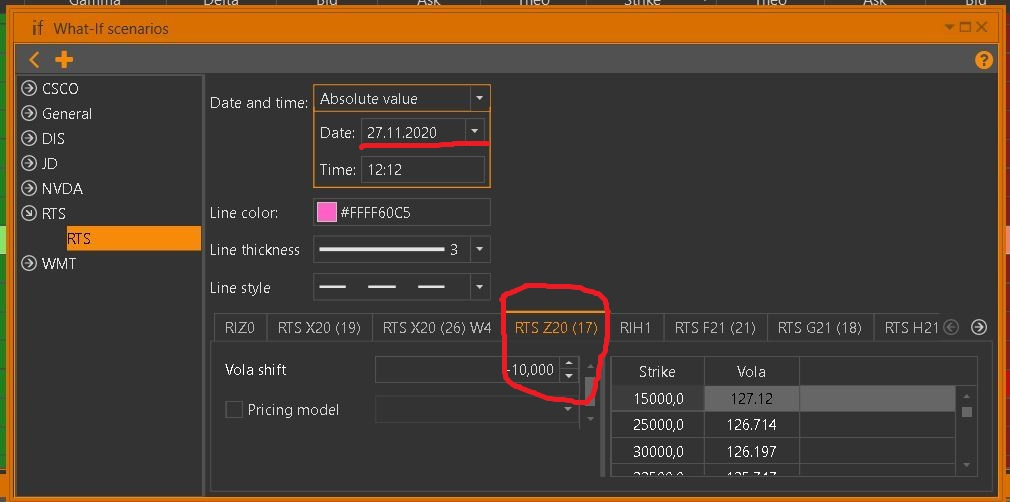

Выбираем из базы наш РТС, далее формируем сценарий под задачи, конкретно для нашей можно выбрать вкладку Absolute value, задать дату на конец экспирации ближнего в разделе Date and time и прописать конкретные значения прогнозируемого изменения волатильности по каждой интересующей серии. Конкретно по нашему профилю нас интересует дальняя серия, зададим по ней изменение волы на -10 (цифра ничем не обоснована, просто демонстрация того, что будет при изменении волатильности на 10 единиц). Устанавливаем параметры отображения, действия стандартные. Созданный иф-сценарий:

Рис. 3. If-сценарий по сериям.

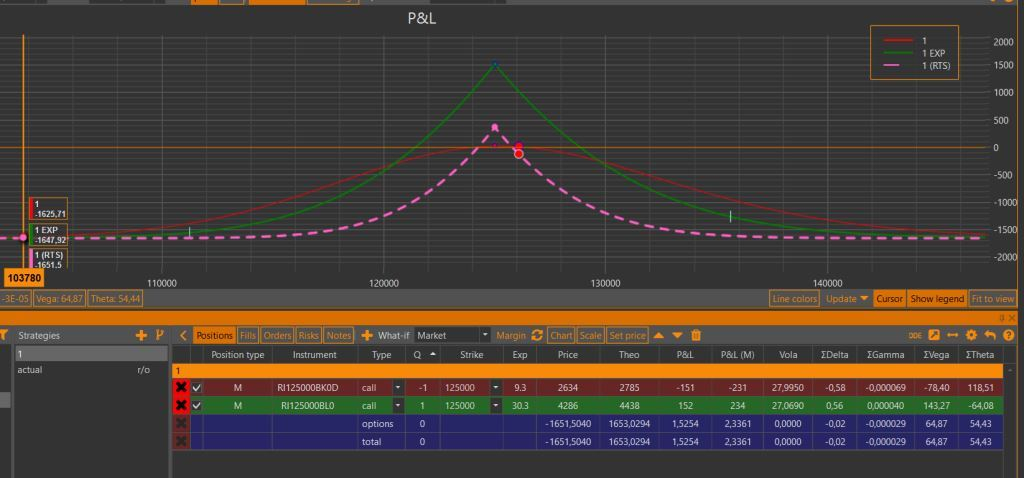

Применяем полученный сценарий к нашей стратегии. И наблюдаем, как изначально прибыльный профиль превращается в тыкву ):

Рис. 4. Результаты применения сценария

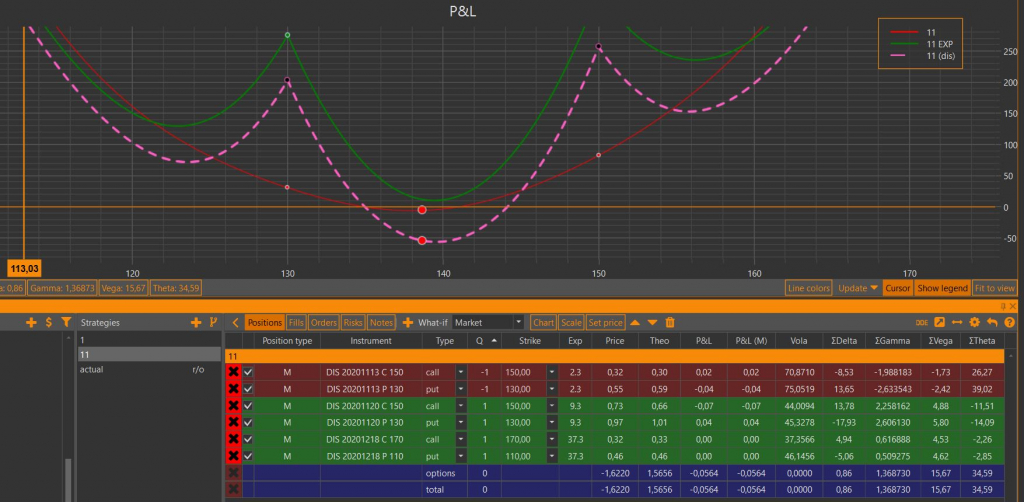

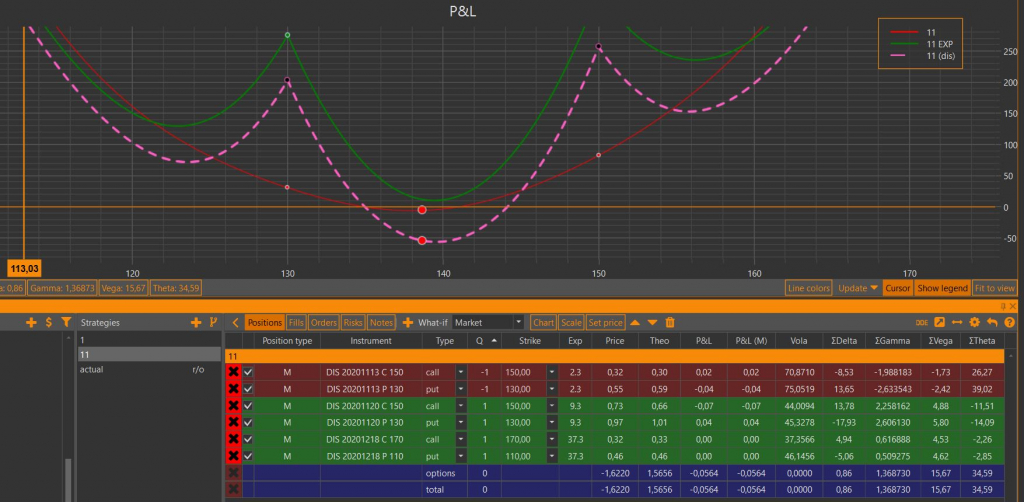

По опыту применения – система расчета дает довольно неплохую сходимость рассчитываемых сценариев с реальными. Можно задать сценарии для произвольного количества серий, вот пример моделирования на трех сериях по Диснею, по каждой задавались свои отдельные параметры. профиль изначально безубыточный, можно с ним идти и смело инфоцыганить)) :

Рис. 5 Моделирование сценария на DIS

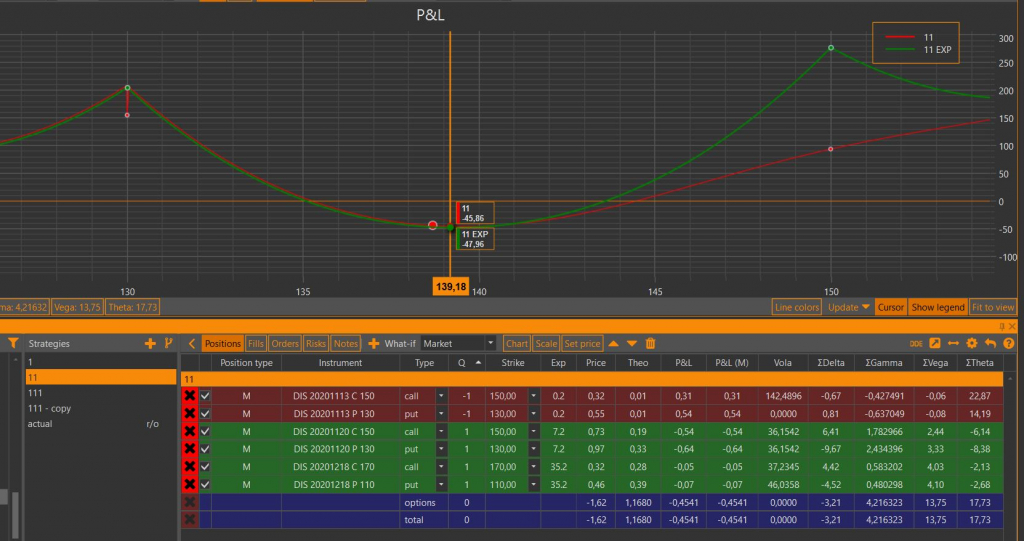

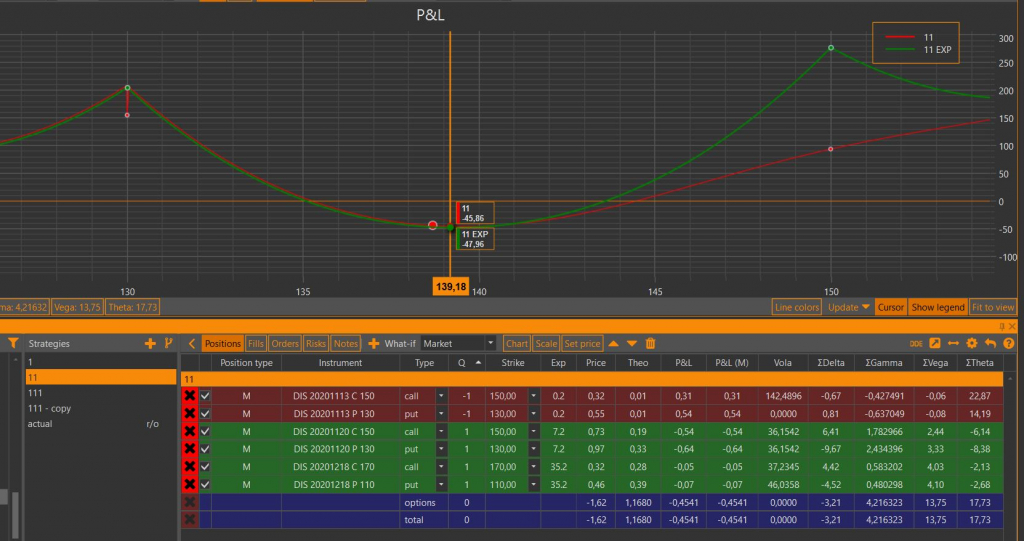

Реальная коррекция профиля:

Рис. 6. Реальный профиль DIS.

Понятно, что анализ и задание параметров if-сценариев полностью лежит на плечах трейдера, от его понимания рынка, и в любом случае носит прогнозируемый характер, данная программа позволяет только относительно корректно реализовать это видение не добавляя дополнительных проблем в виде технических косяков.

Дальше поковыряйтесь сами, там есть еще фишечки, по моему, можно прописывать волатильности по страйкам внутри серии, я пока не разбирался.

PS.

Еще у разработчиков еще витает давно уже в умах идея расчета дополнительной корректировки профелей позиций с учетом поправок на сдвиг кривой волатильности при движении цены от страйка к страйку, если получится это реализовать – это будет круто. Поглядим.

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

В качестве демонстрационного материала материала давайте возьмем сборку календарей, там эта функция отрабатывает эффективно, какие-то дополнительные возможности уже каждый определит сам для себя. Идея следующая. Все опытные календарщики знают, что отрисованный календарный профиль не стационарен и может изменяться при изменении той же волатильность (как правило, такие профиля отрисовываются на дату экспирации ближних сроков, что логично). Хотя периодически встречаю восторги по поводу того, что кому-то удалось построить на календарях чуть ли не безубыточную конструкцию – вот же, по профиле нет убытка! Причем, что странно, этим грешат не только неофиты опционной торговли, но и опытные гуры (видел подобный подход у того же Дена Шеридана в сворованном из интернета его обучающем ролике )) Чел там реально радовался, какой у него тайный грааль на календаре, купив три дальних срока и продав один ближний, и как он этим делится со своими учениками, а остальные будут сосать кеглю).

Для того, чтобы попытаться отрисовать профиль позиций с учетом неких прогнозируемых изменений по грекам, в аналитических опционных программах используются What if сценарии, в которых пользователь может задать интересующие его параметры и отрисовать профиль с учетом этих поправок. В рамках единой календарной серии этот подход отрабатывает довольно хорошо, т.к. весь инструментарий работает в рамках единой логики. Проблемы возникают при добавлении в стратегию календарных позиций, когда разные серии отрабатывают по разному, но их нужно попробовать слепить в некую общую единую конструкцию и попробовать спрогнозировать сценарные варианты для этой кучи-малы. Как правило, на выходе имеем довольно грустный результат. т.к. единый подход к разным сериям некорректен априори.

Смотрите, что попытались реализовать разработчики OW. В качестве демонстрационного примера давайте возьмем какой-нибудь календарь на центральном страйке РТС на текущем рынке. Продаем 125-й страйк ближнюю серию 26.11.20, страхуем ее дальней 17.12.20. Сводный профиль позиций на ближнюю дату:

Рис. 1. Изучаемая модель.

Далее давайте изучим влияние изменения волатильности на конструкцию. Стандартный общий подход задания общего if-сценария здесь мало применим, ибо разные серии живут по своим законам. Для этого используем вкладку Scenario on an assent:

Рис. 2. Создание вкладки if-сценария по инструменту РТС

Выбираем из базы наш РТС, далее формируем сценарий под задачи, конкретно для нашей можно выбрать вкладку Absolute value, задать дату на конец экспирации ближнего в разделе Date and time и прописать конкретные значения прогнозируемого изменения волатильности по каждой интересующей серии. Конкретно по нашему профилю нас интересует дальняя серия, зададим по ней изменение волы на -10 (цифра ничем не обоснована, просто демонстрация того, что будет при изменении волатильности на 10 единиц). Устанавливаем параметры отображения, действия стандартные. Созданный иф-сценарий:

Рис. 3. If-сценарий по сериям.

Применяем полученный сценарий к нашей стратегии. И наблюдаем, как изначально прибыльный профиль превращается в тыкву ):

Рис. 4. Результаты применения сценария

По опыту применения – система расчета дает довольно неплохую сходимость рассчитываемых сценариев с реальными. Можно задать сценарии для произвольного количества серий, вот пример моделирования на трех сериях по Диснею, по каждой задавались свои отдельные параметры. профиль изначально безубыточный, можно с ним идти и смело инфоцыганить)) :

Рис. 5 Моделирование сценария на DIS

Реальная коррекция профиля:

Рис. 6. Реальный профиль DIS.

Понятно, что анализ и задание параметров if-сценариев полностью лежит на плечах трейдера, от его понимания рынка, и в любом случае носит прогнозируемый характер, данная программа позволяет только относительно корректно реализовать это видение не добавляя дополнительных проблем в виде технических косяков.

Дальше поковыряйтесь сами, там есть еще фишечки, по моему, можно прописывать волатильности по страйкам внутри серии, я пока не разбирался.

PS.

Еще у разработчиков еще витает давно уже в умах идея расчета дополнительной корректировки профелей позиций с учетом поправок на сдвиг кривой волатильности при движении цены от страйка к страйку, если получится это реализовать – это будет круто. Поглядим.

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter