1 февраля 2021 Tickmill Идиатулин Артур

Доллар США продолжает корректироваться вверх целиком и полностью на фоне повышения волатильности на фондовых рынках. Риск-офф в пятницу подстегнул дефицит ликвидности на денежных рынках в Китае, где овернайт ставка репо выросла до 5-летнего максимума, предположительно указывая также на рост кредитных рисков.

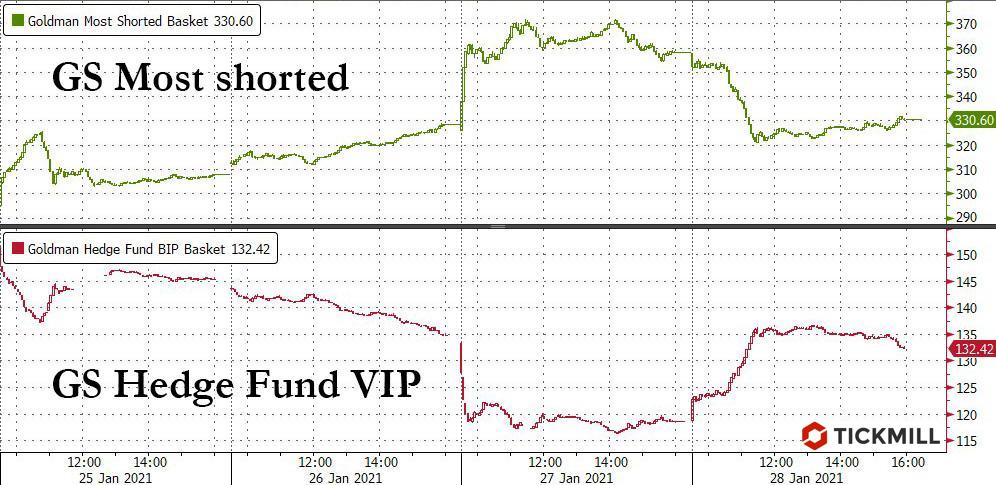

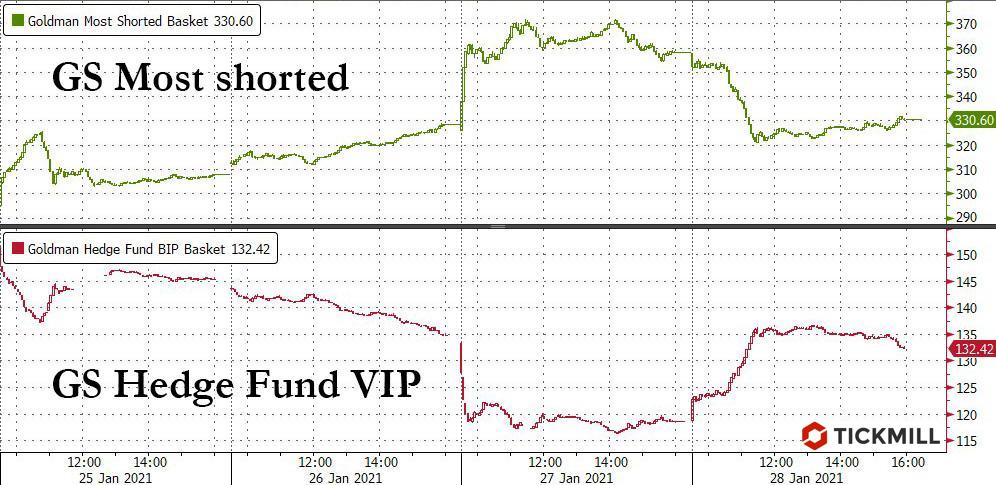

Остановка торгов по акциям, которые безудержно скупали ритейл инвесторы успокоила рынки в четверг, однако сегодня стало известно, что брокеры возобновляют возможность покупок, поэтому тема корнеринга и шорт сквиза хедж фондов на рынке имеет все шансы вновь взволновать рынки. Чтобы обосновать это взглянем на следующий график:

На нем представлены стоимости двух портфелей — акций с наиболее высоким количество шортовых позиций по ним (верхний индекс), и акций-фавориты хедж фондов (нижний индекс). Индексы совершенно разные, в смысле состава портфелей — в первом должны находиться лузеры по некоторому общему мнению рынка (раз их шортят), во-вторых – перспективные компании. Можно заметить, что в последние несколько дней, особенно 26 -28 января индексы зеркально повторяют друг друга – когда стоимость шортовых позиций растет, VIP индекс падает. То есть, когда ритейл безудержно скупает безнадежные компании, почему-то падают фавориты. Одно из самых логичных объяснений – хедж-фонды вынуждены продавать любимчиков из индекса ниже, чтобы спасать свои короткие позиции по верхнему.

Из рассуждений выше следует, что если хедж фонды не успели вчера перекалибровать позиции и закрыть шорты, возобновление возможности покупать лузеров может позволить армии розничных инвесторов вновь прижать профи к стенке и это может дальше провоцировать падение, которое как мы уже увидели легко цепляет широкий рынок, отличающийся хрупкостью из-за слабого новостного фона и нахождения вблизи исторических максимумов.

Однако стоит помнить, что макрокартина особо не изменилась. Как ждали «ревущих 20» в первом квартале, когда снимут локдауны – так и ждут. Описываемый в статье риск – уникальный, поэтому длительная коррекция, на мой взгляд, исключена. Уровень 3650 по S&P 500 (минимумы Рождества) рассматриваю как потенциальную точку для входа вверх. Если, конечно, рынок не развернется раньше.

http://www.tickmill.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Остановка торгов по акциям, которые безудержно скупали ритейл инвесторы успокоила рынки в четверг, однако сегодня стало известно, что брокеры возобновляют возможность покупок, поэтому тема корнеринга и шорт сквиза хедж фондов на рынке имеет все шансы вновь взволновать рынки. Чтобы обосновать это взглянем на следующий график:

На нем представлены стоимости двух портфелей — акций с наиболее высоким количество шортовых позиций по ним (верхний индекс), и акций-фавориты хедж фондов (нижний индекс). Индексы совершенно разные, в смысле состава портфелей — в первом должны находиться лузеры по некоторому общему мнению рынка (раз их шортят), во-вторых – перспективные компании. Можно заметить, что в последние несколько дней, особенно 26 -28 января индексы зеркально повторяют друг друга – когда стоимость шортовых позиций растет, VIP индекс падает. То есть, когда ритейл безудержно скупает безнадежные компании, почему-то падают фавориты. Одно из самых логичных объяснений – хедж-фонды вынуждены продавать любимчиков из индекса ниже, чтобы спасать свои короткие позиции по верхнему.

Из рассуждений выше следует, что если хедж фонды не успели вчера перекалибровать позиции и закрыть шорты, возобновление возможности покупать лузеров может позволить армии розничных инвесторов вновь прижать профи к стенке и это может дальше провоцировать падение, которое как мы уже увидели легко цепляет широкий рынок, отличающийся хрупкостью из-за слабого новостного фона и нахождения вблизи исторических максимумов.

Однако стоит помнить, что макрокартина особо не изменилась. Как ждали «ревущих 20» в первом квартале, когда снимут локдауны – так и ждут. Описываемый в статье риск – уникальный, поэтому длительная коррекция, на мой взгляд, исключена. Уровень 3650 по S&P 500 (минимумы Рождества) рассматриваю как потенциальную точку для входа вверх. Если, конечно, рынок не развернется раньше.

http://www.tickmill.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter