14 мая 2021 Тинькофф Банк Городилов Михаил

Сегодня у нас очень спекулятивная идея: взять акции производителя финтех-ПО Bill.com (NYSE: BILL), дабы заработать на росте его бизнеса.

Потенциал роста и срок действия: 20% за 16 месяцев, 10% годовых в течение 15 лет.

Почему акции могут вырасти: котировки упали, а сектор-то перспективный.

Как действуем: берем акции сейчас по 139,32 $.

На чем компания зарабатывает

Это платформа для управления платежами для малого и среднего бизнеса. Как работает это программное обеспечение, можно посмотреть в видео компании.

Согласно отчету компании, выручка компании разделяется на два сегмента:

Подписка на ПО компании и комиссии за проведение платежей — 85,4% выручки.

Процентный доход компании с клиентских денег, хранящихся на депозитах компании, — 14,6% выручки.

Всю выручку компания получает в США, но она занимается трансграничными платежами через компанию Cambridge Mercantile.

Недавно Bill купила конкурирующую компанию Divvy — это позволит увеличить выручку Bill в полтора раза.

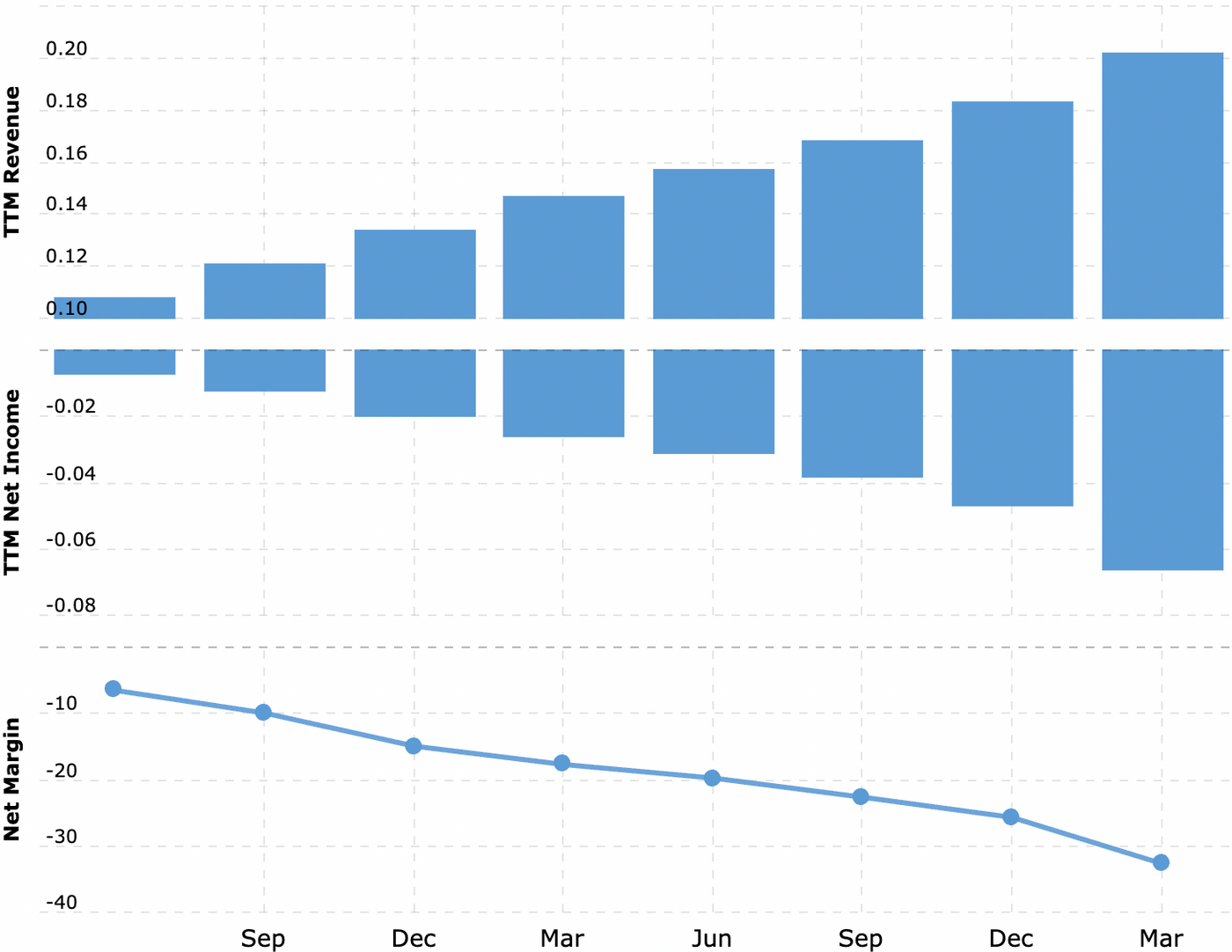

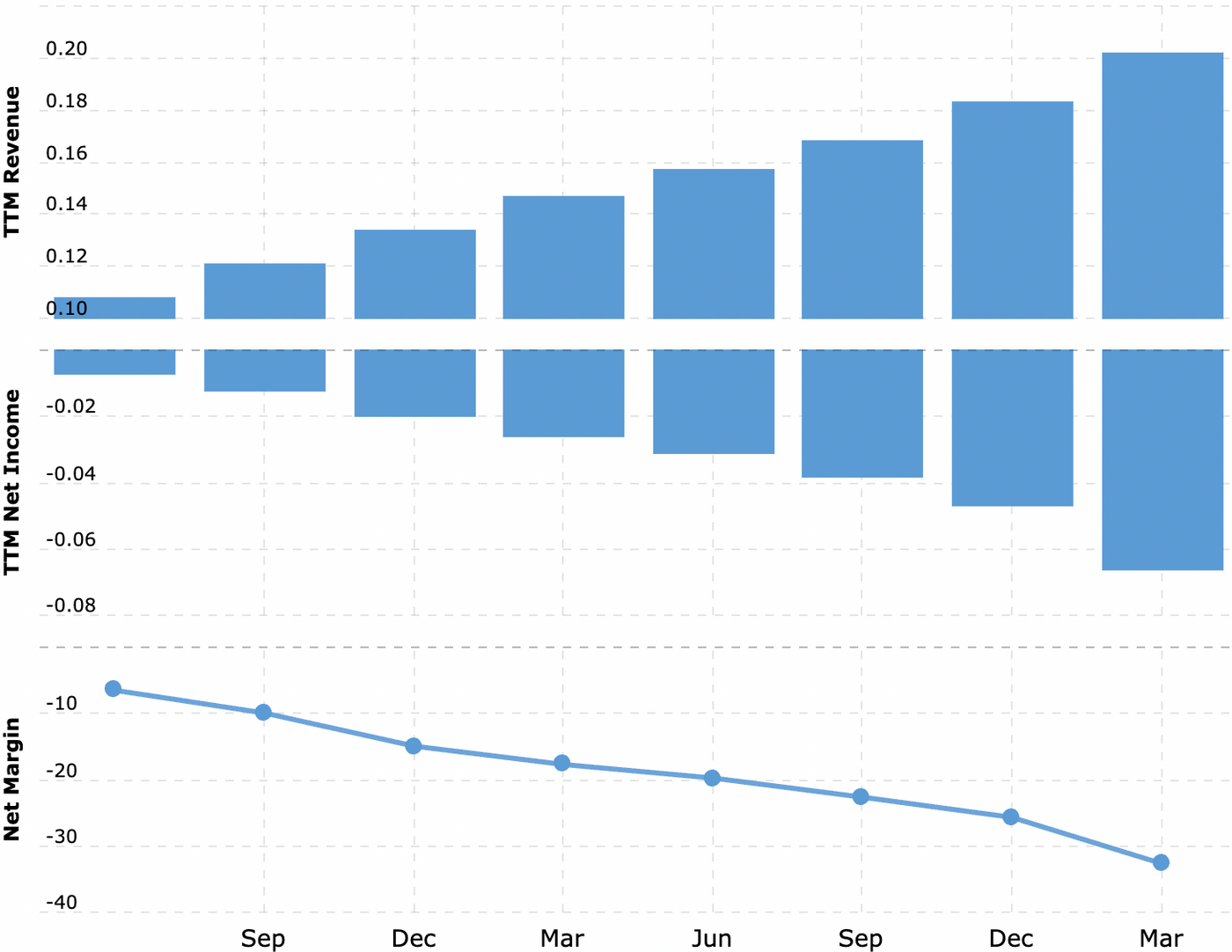

Bill на данный момент убыточная.

Выручка и прибыль за последние 12 месяцев в млрд долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

Упало, да. Памятуя о том, сколь безжалостными могут быть комментаторы Т—Ж к идеям в стиле «ждем, когда упадет», я не рискнул сразу делать обзор этой компании с рекомендацией дождаться падения. Я следил за этими акциями больше восьми месяцев, пока они наконец не подешевели на четверть. Теперь мы можем взять эти акции в ожидании отскока — который, скорее всего, случится из-за описанных ниже обстоятельств.

Просто рост, просто перспективно. Компания заняла хорошую нишу — автоматизация бухгалтерии малого и среднего бизнеса. Это очень актуально в период, когда коронакризис коренным образом меняет принципы функционирования большинства предприятий, заставляя перенести максимальный объем операций в онлайн.

На данный момент в годовом выражении через платформу компании проводится 140 млрд долларов платежей. Учитывая, что объемы корпоративных платежей в Северной Америке достигают примерно 25 трлн долларов в год, доля компании на этом рынке вполне может увеличиться минимум раз в пять за следующие три года. Так что можно ожидать от Bill отличных темпов роста выручки.

Что-то там про ИИ. Компания стратегически верно позиционирует свое ПО как работающее на основе технологии искусственного интеллекта. Это позволяет привлекать инвесторов, которые готовы вкладывать деньги в популярные отрасли. Акциям Bill это не помешает: капитализация у нее в районе 11,6 млрд долларов, что относительно много и несколько затрудняет накачку акций силами армии пользователей Robinhood. Тема ИИ позволит повысить интерес к Bill на достаточном уровне, чтобы внимание к этим котировкам стало действительно массовым.

Могут купить. Несмотря на относительно высокую стоимость, у компании есть то, что может привлечь покупателя: уровень удержания выручки. У Bill он составляет 121% — из существующей клиентской базы получается извлекать достаточно денег, чтобы покрывать ущерб от ушедших клиентов. Иными словами, учитывая высокую степень прогнозируемости бизнеса, основанного на подписках, и то, что все новоприобретенные клиенты окупаются за пять кварталов, новый владелец в приемлемые сроки сможет порубить расходы на управление компанией, оставив только тех, кто работает над продуктом. И получить работающий эффективный бизнес.

Что может помешать

Регуляции. Для операций с платежами компании нужно иметь соответствующие лицензии в разных штатах США и в других странах. Изменение правил и предписаний в одном из регионов может негативно сказаться на операциях компании или привести к росту расходов. Например, если произойдут юридические изменения, то под них придется перенастраивать ПО. Также компания может испортить отношения с партнерами из Cambridge Mercantile, и ей придется искать нового партнера для проведения трансграничных платежей. О других существующих партнерах нам ничего пока неизвестно, так что это значительный фактор риска.

Низкие ставки. Заметную часть выручки дохода компания получает в форме процентного дохода с депозитов. И это не очень хорошо, поскольку нынче в США низкие ставки: соответствующая статья доходов компании уменьшилась почти в пять раз. В принципе ничего ужасного в этом нет, так как подписочно-платежный бизнес компании растет и будет расти дальше. Но все же следует иметь это в виду.

Маху дали. Целевой рынок компании в США — это примерно 9 млрд долларов в год. Сама же компания стоит заметно больше своего рынка, занимая на нем лишь 3,44%. Так что здесь, вероятно, остается простор, чтобы компания подешевела еще больше. Bill также надеется выйти на международную арену, увеличив объемы своего целевого рынка до 30 млрд долларов, но пока этого не произошло. Да и даже с таким прицелом компания все равно выглядела бы невероятно переоцененной.

«Дэнгы, дэнгы давай!» Убыточность компании делает ее акции волатильными, а еще склоняет ее менеджмент к греховным мыслям о дополнительной эмиссии акций.

Конкуренты. У платформы Bill есть множество альтернатив, сам факт наличия которых ставит под сомнение обоснованность текущей капитализации компании. А также вынуждает Bill тратиться на приобретение этих компаний.

Что в итоге

Берем акции сейчас по 139,32 $, а дальше есть два варианта:

ждать роста акций до 168 $. Это меньше исторического максимума в 190 $ и вполне достижимо в течение следующих 16 месяцев с учетом всех позитивных сторон компании;

держать акции у сердца следующие 15 лет в ожидании более высокой доходности.

Но в любом случае идея эта очень спекулятивная и не стоит покупать эти акции, если вы не готовы терпеть волатильность.

https://tinkoff.ru (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Потенциал роста и срок действия: 20% за 16 месяцев, 10% годовых в течение 15 лет.

Почему акции могут вырасти: котировки упали, а сектор-то перспективный.

Как действуем: берем акции сейчас по 139,32 $.

На чем компания зарабатывает

Это платформа для управления платежами для малого и среднего бизнеса. Как работает это программное обеспечение, можно посмотреть в видео компании.

Согласно отчету компании, выручка компании разделяется на два сегмента:

Подписка на ПО компании и комиссии за проведение платежей — 85,4% выручки.

Процентный доход компании с клиентских денег, хранящихся на депозитах компании, — 14,6% выручки.

Всю выручку компания получает в США, но она занимается трансграничными платежами через компанию Cambridge Mercantile.

Недавно Bill купила конкурирующую компанию Divvy — это позволит увеличить выручку Bill в полтора раза.

Bill на данный момент убыточная.

Выручка и прибыль за последние 12 месяцев в млрд долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

Упало, да. Памятуя о том, сколь безжалостными могут быть комментаторы Т—Ж к идеям в стиле «ждем, когда упадет», я не рискнул сразу делать обзор этой компании с рекомендацией дождаться падения. Я следил за этими акциями больше восьми месяцев, пока они наконец не подешевели на четверть. Теперь мы можем взять эти акции в ожидании отскока — который, скорее всего, случится из-за описанных ниже обстоятельств.

Просто рост, просто перспективно. Компания заняла хорошую нишу — автоматизация бухгалтерии малого и среднего бизнеса. Это очень актуально в период, когда коронакризис коренным образом меняет принципы функционирования большинства предприятий, заставляя перенести максимальный объем операций в онлайн.

На данный момент в годовом выражении через платформу компании проводится 140 млрд долларов платежей. Учитывая, что объемы корпоративных платежей в Северной Америке достигают примерно 25 трлн долларов в год, доля компании на этом рынке вполне может увеличиться минимум раз в пять за следующие три года. Так что можно ожидать от Bill отличных темпов роста выручки.

Что-то там про ИИ. Компания стратегически верно позиционирует свое ПО как работающее на основе технологии искусственного интеллекта. Это позволяет привлекать инвесторов, которые готовы вкладывать деньги в популярные отрасли. Акциям Bill это не помешает: капитализация у нее в районе 11,6 млрд долларов, что относительно много и несколько затрудняет накачку акций силами армии пользователей Robinhood. Тема ИИ позволит повысить интерес к Bill на достаточном уровне, чтобы внимание к этим котировкам стало действительно массовым.

Могут купить. Несмотря на относительно высокую стоимость, у компании есть то, что может привлечь покупателя: уровень удержания выручки. У Bill он составляет 121% — из существующей клиентской базы получается извлекать достаточно денег, чтобы покрывать ущерб от ушедших клиентов. Иными словами, учитывая высокую степень прогнозируемости бизнеса, основанного на подписках, и то, что все новоприобретенные клиенты окупаются за пять кварталов, новый владелец в приемлемые сроки сможет порубить расходы на управление компанией, оставив только тех, кто работает над продуктом. И получить работающий эффективный бизнес.

Что может помешать

Регуляции. Для операций с платежами компании нужно иметь соответствующие лицензии в разных штатах США и в других странах. Изменение правил и предписаний в одном из регионов может негативно сказаться на операциях компании или привести к росту расходов. Например, если произойдут юридические изменения, то под них придется перенастраивать ПО. Также компания может испортить отношения с партнерами из Cambridge Mercantile, и ей придется искать нового партнера для проведения трансграничных платежей. О других существующих партнерах нам ничего пока неизвестно, так что это значительный фактор риска.

Низкие ставки. Заметную часть выручки дохода компания получает в форме процентного дохода с депозитов. И это не очень хорошо, поскольку нынче в США низкие ставки: соответствующая статья доходов компании уменьшилась почти в пять раз. В принципе ничего ужасного в этом нет, так как подписочно-платежный бизнес компании растет и будет расти дальше. Но все же следует иметь это в виду.

Маху дали. Целевой рынок компании в США — это примерно 9 млрд долларов в год. Сама же компания стоит заметно больше своего рынка, занимая на нем лишь 3,44%. Так что здесь, вероятно, остается простор, чтобы компания подешевела еще больше. Bill также надеется выйти на международную арену, увеличив объемы своего целевого рынка до 30 млрд долларов, но пока этого не произошло. Да и даже с таким прицелом компания все равно выглядела бы невероятно переоцененной.

«Дэнгы, дэнгы давай!» Убыточность компании делает ее акции волатильными, а еще склоняет ее менеджмент к греховным мыслям о дополнительной эмиссии акций.

Конкуренты. У платформы Bill есть множество альтернатив, сам факт наличия которых ставит под сомнение обоснованность текущей капитализации компании. А также вынуждает Bill тратиться на приобретение этих компаний.

Что в итоге

Берем акции сейчас по 139,32 $, а дальше есть два варианта:

ждать роста акций до 168 $. Это меньше исторического максимума в 190 $ и вполне достижимо в течение следующих 16 месяцев с учетом всех позитивных сторон компании;

держать акции у сердца следующие 15 лет в ожидании более высокой доходности.

Но в любом случае идея эта очень спекулятивная и не стоит покупать эти акции, если вы не готовы терпеть волатильность.

https://tinkoff.ru (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter