2020 год был удачным для зелёной энергетики. Акции ветрогенерирующих компаний и производителей ветряков, солнечных панелей и другого оборудования росли во время пандемии как на дрожжах. Но с наступлением 2021 г. это ралли закончилось.

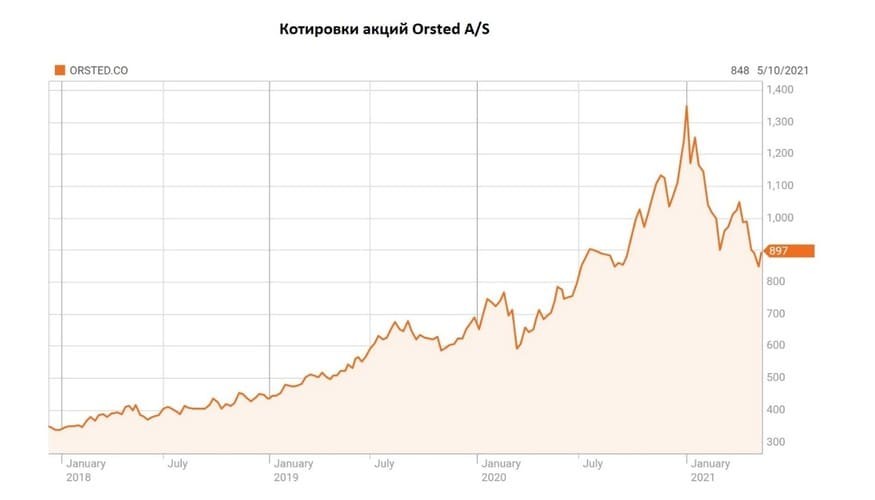

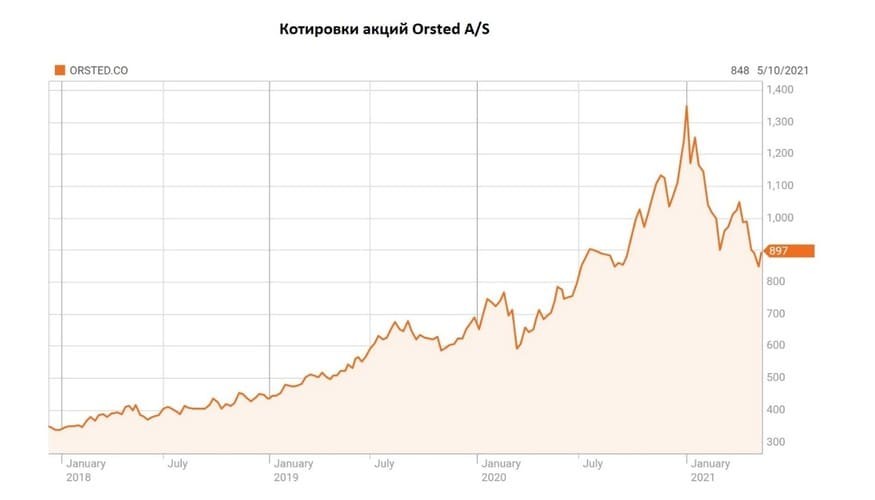

Бумаги крупнейшей в сегменте шельфовой ветроэнергетики компании — датской Ørsted A/S (ORSTED), эксплуатирующей четверть шельфовых ветропарков мира общей установленной мощностью около 7,5 ГВт, c начала января по 10 мая 2021 г. потеряли 37% cвоей стоимости.

Шельфовые ветропарки Ørsted, кроме Дании, установлены в Великобритании, Германии, Нидерландах, США и на Тайване.

Рис 1. Котировки акций Ørsted A/S. Источник: данные Reuters.com

Среднесрочный прогноз для этой компании неоднозначен. Финансовые результаты Ørsted A/S за I квартал 2021 г. оказались ниже прогнозов. А в начале мая удар по котировкам нанесли сообщения Ørsted о значительных расходах в связи с повреждениями подводных кабелей. Эта проблема может затронуть десять ветропарков, а ремонт и защита кабелей обойдутся примерно в 3 млрд датских крон (490 млн долл.). Тем не менее Ørsted не изменил прогноз финансовых результатов на текущий год, собираясь перенести бóльшую часть расходов на 2022–2023 гг.

Но даже и без этой аварии датской компании не удалось бы почивать на лаврах. Всё больше энергетических компаний, в том числе нефтяных, начинают заниматься ветряной энергетикой, и их агрессивные заявки на тендерах, где разыгрываются права на шельф для строительства ветряных электростанций, ведут к повышению цен. Для Ørsted это означает увеличение затрат на введение в эксплуатацию новых мощностей.

Другой зелёный бизнес компании — переоборудование старых угольных ТЭЦ в современные, работающие на основе биомассы (что позволяет сократить количество выбрасываемых парниковых газов) — является перспективным в долгосрочном временном интервале, но в ближайшие год-полтора окажется не в лучшей ситуации. Это связано с тем, что правительства планируют тратить деньги в первую очередь на восстановление экономики.

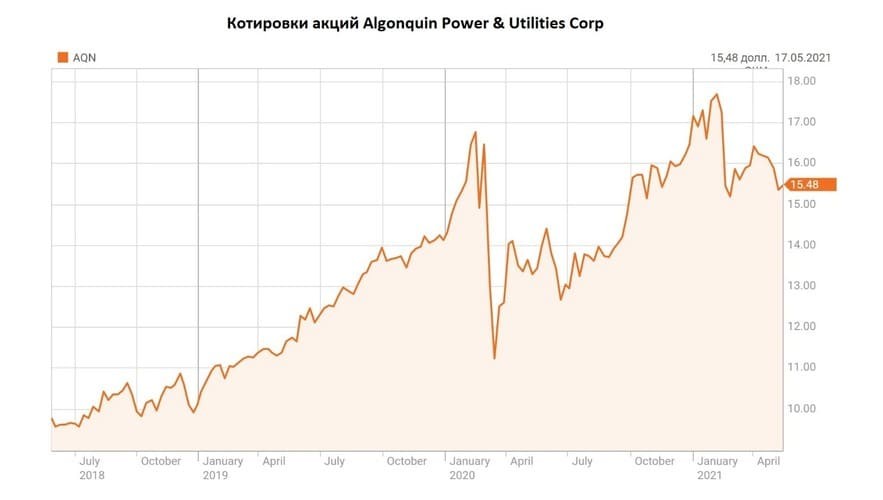

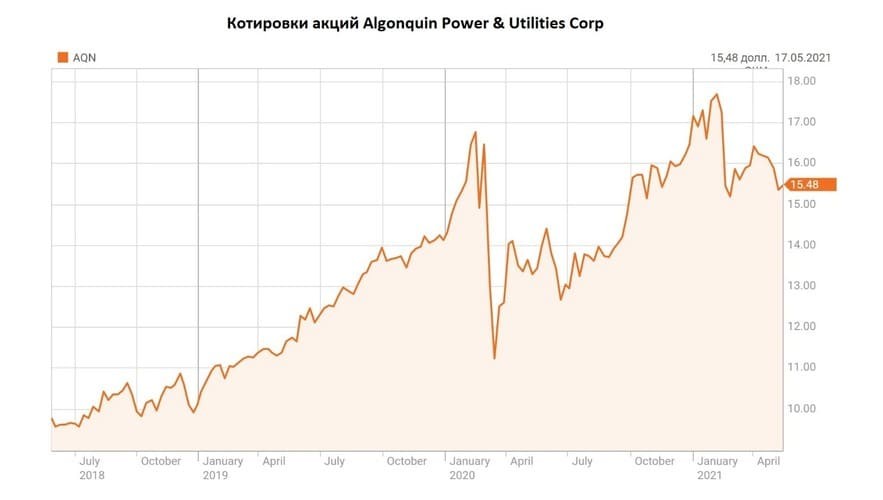

Курс акций канадской компании Algonquin Power & Utilities Corp. (AQN), владеющей гидроэлектростанциями, солнечными и ветровыми установками в Северной Америке, демонстрирует аналогичное поведение.

Рис. 2. Котировки акций Algonquin Power & Utilities Corp. Источник: данные Reuters.com

Падение котировок Algonquin Power & Utilities в начале 2020 г. было более масштабным, чем у Ørsted. Сокращение потребности в электроэнергии из-за локдауна и исчерпание свободных ёмкостей нефтехранилищ привело к казусу краткосрочного фиксирования отрицательных цен на нефть в апреле 2020 г. Чтобы не платить лишнего, оказалось выгоднее не останавливать нефтяные электростанции, а временно сократить потребление зелёной энергии.

Рис. 3. Цена на нефть WTI. Источник: данные finanz.ru

Но если первый локдаун и обрушение цен на нефть — причины явные и объективные, то коррекция акций генерирующих компаний зелёной энергетики в начале 2021 г., на первый взгляд, не имеет явной причины. Одним из факторов могли быть морозы в Техасе, которые привели к множеству локальных блэкаутов и доказали недостаточную приспособленность существующего оборудования солнечной и ветрогенерации к подобным погодным катаклизмам. Но морозы давно прошли, а коррекция акций компаний зелёной энергетики продолжается.

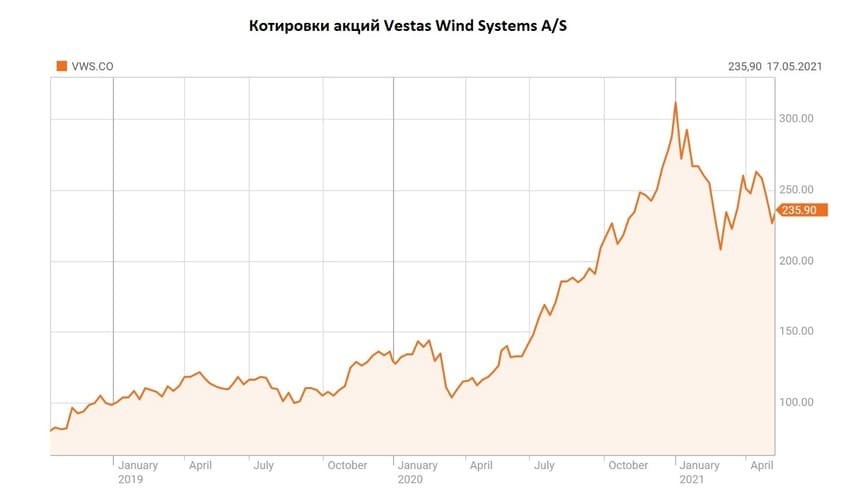

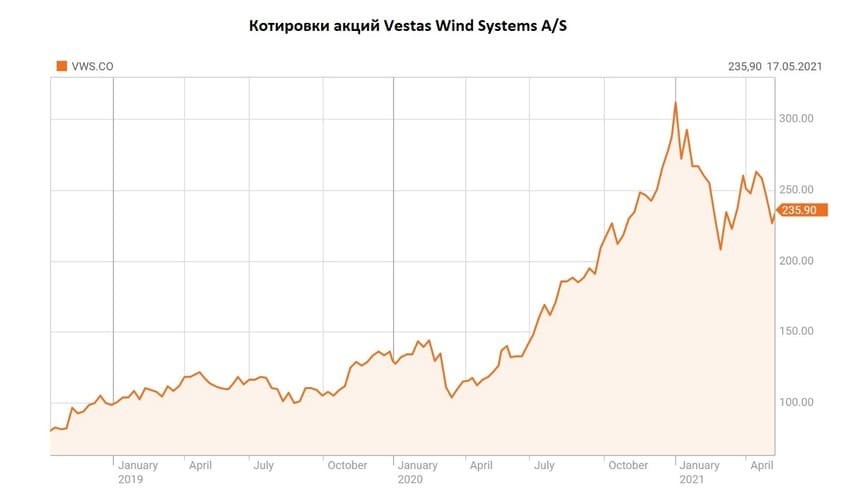

Те же тренды можно наблюдать, анализируя котировки акций компаний-производителей оборудования для ветрогенерации. Акции старейшего производителя — датской компании Vestas Wind Systems A/S (VWS) с начала января упали на 25%.

Рис. 4. Котировки акций Vestas Wind Systems A/S. Источник: данные Reuters.com

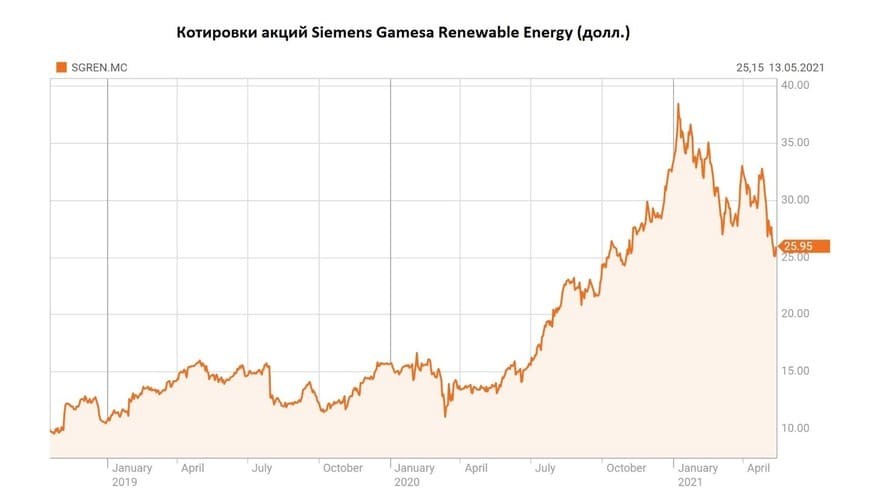

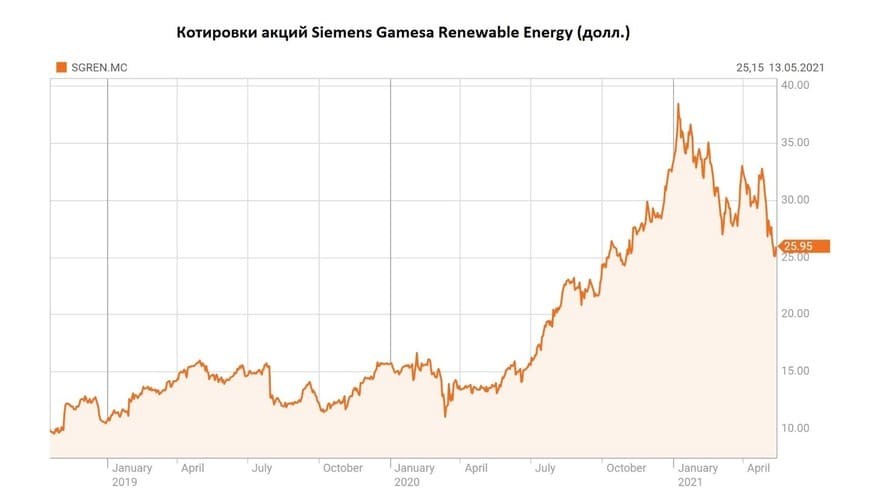

Акции второго в мире по объёмам производителя ветровых турбин — немецкой Siemens Gamesa Renewable Energy SA (SGREN) потеряли с начала января почти треть стоимости.

Рис. 5. Котировки акций Siemens Gamesa Renewable Energy SA. Источник: данные Reuters.com

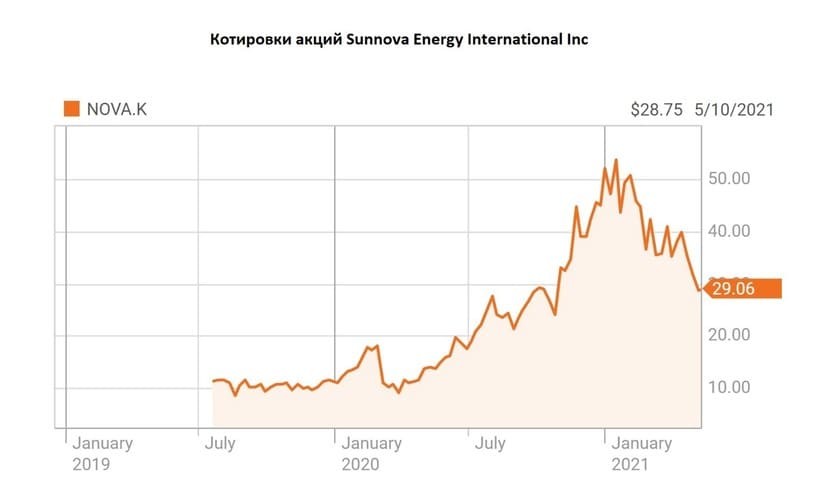

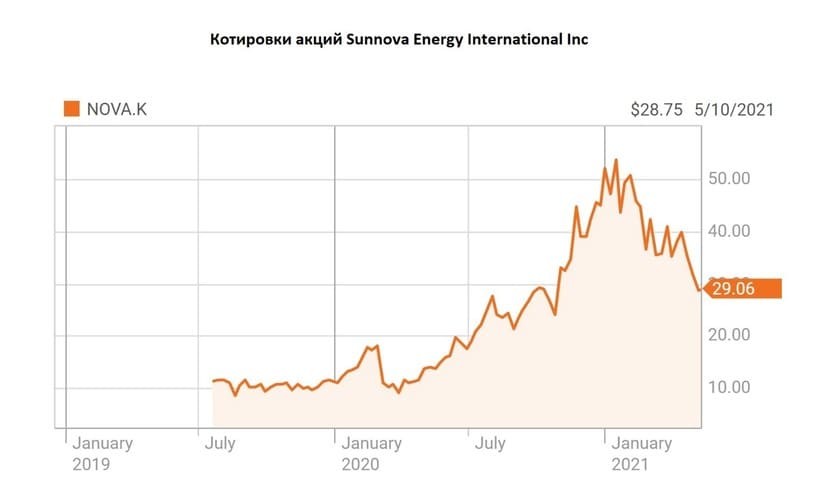

Проблемы коснулись не только ветроэнергетики. Бумаги американской компании Sunnova Energy International Inc (NOVA), специализирующейся на проектировании, производстве и установке солнечных панелей, а также обслуживании установок солнечной энергетики, с начала 2021 г. до середины мая упали более чем на 50%.

Рис. 6. Котировки акций Sunnova Energy International Inc. Источник: данные Reuters.com

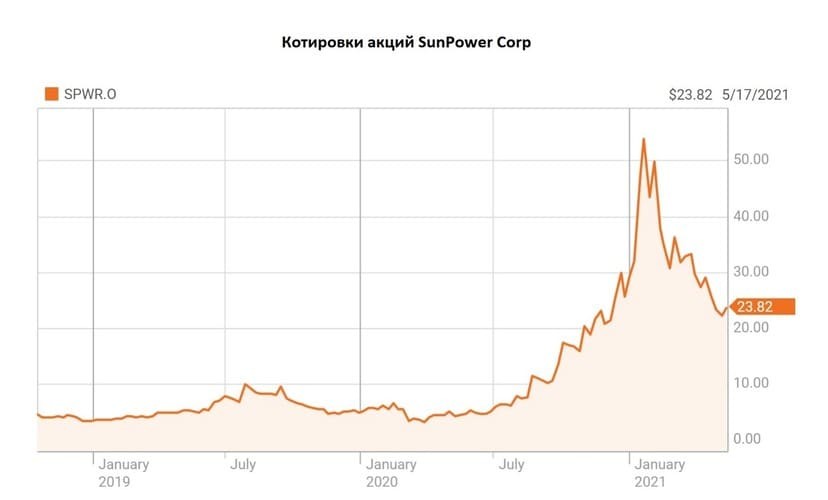

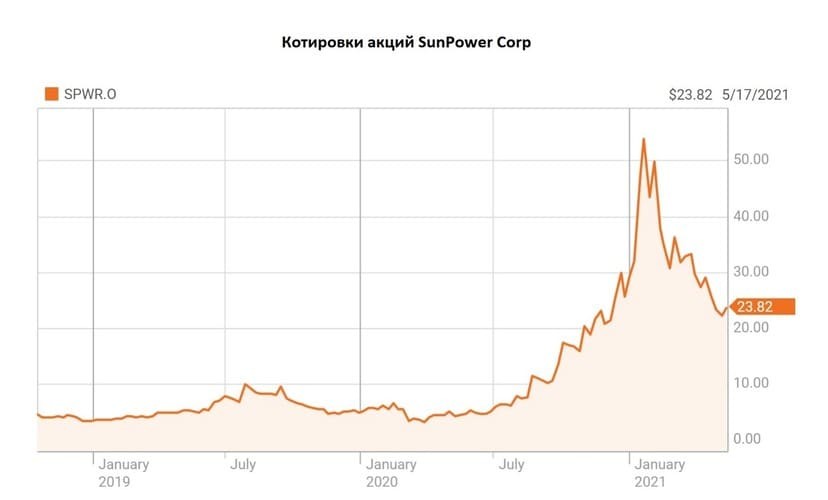

Американская компания SunPower Corp. (SPWR), занимающаяся производством солнечных панелей, их установкой и обслуживанием на жилых домах, административных и производственных зданиях, а также строительством солнечных ферм и парков солнечной генерации, потеряла 56% своей капитализации. Кстати, её крупнейший акционер — французская нефтяная компания Total (TOT).

Рис. 7. Котировки акций SunPower Corp. Источник: данные Reuters.com

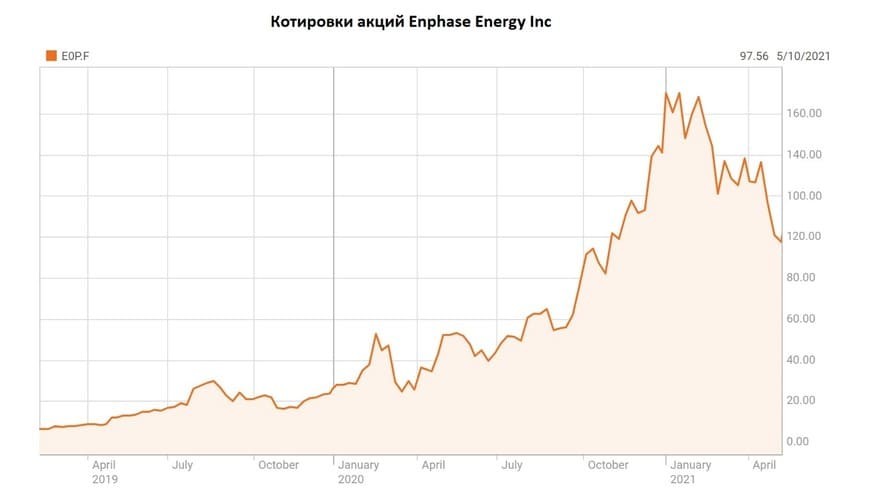

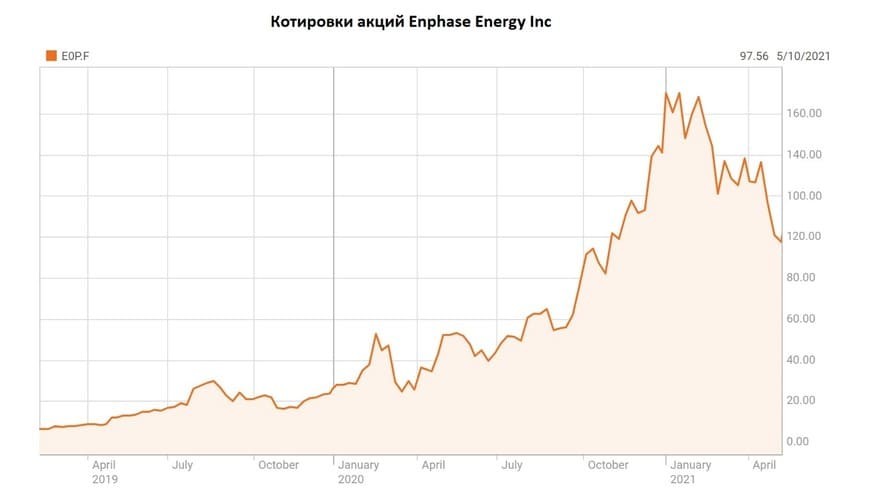

В меньшей степени (-46,4%) пострадала американская компания Enphase Energy (ENPH). Она является лидером на рынке микроинверторов, преобразующих постоянный ток от солнечной панели в совместимый с электросетями переменный ток. Наряду с микроинверторами, компания разрабатывает и производит программные решения для бытовой энергетики, которые охватывают солнечную генерацию, домашнее хранение энергии, а также мониторинг и управление через интернет.

Рис. 8. Котировки акций Enphase Energy Inc. Источник: данные Reuters.com

В развитии зелёной энергетики есть один парадокс. Когда в США президентом стал Джо Байден, Америка вернулась в Парижское соглашение по климату. Во внутренней политике Байден поддержал зелёный план демократов. И с 4 января 2021 г., за две с половиной недели до инаугурации, акции компаний зелёной энергетики начали падать. Отчасти это следствие того, что за время ралли второй половины 2020 г. они исчерпали потенциал роста, вызванного надеждами на победу Джо Байдена. И вложившиеся инвесторы предпочли зафиксировать прибыль. Отчасти коррекция — следствие осознания проблем, которые предстоит решать при дальнейшем развитии зелёной энергетики. Пока её доля была невелика — потенциал роста был значителен, а правительственные меры поддержки давали быстрый результат. Теперь это большая отрасль с огромной капитализацией, и, чтобы оправдать ожидания инвесторов, надо или быстро наращивать доходы (или хотя бы обороты), или демонстрировать впечатляющие перспективы роста в не очень отдалённом будущем.

Без этого зелёная энергетика для инвесторов ничем не будет отличаться от любой традиционной индустрии. И её рост будет органическим, основанным на текущих доходах. При больших издержках, которыми сопровождается выработка зелёной энергии, эти доходы не могут быть чрезвычайно высокими. Поэтому для дальнейшего роста в этом сегменте рынка нужны новые драйверы.

Одним из таких драйверов может стать расширение принципов зелёного инвестирования, получающего всё большее распространение.

https://journal.open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Бумаги крупнейшей в сегменте шельфовой ветроэнергетики компании — датской Ørsted A/S (ORSTED), эксплуатирующей четверть шельфовых ветропарков мира общей установленной мощностью около 7,5 ГВт, c начала января по 10 мая 2021 г. потеряли 37% cвоей стоимости.

Шельфовые ветропарки Ørsted, кроме Дании, установлены в Великобритании, Германии, Нидерландах, США и на Тайване.

Рис 1. Котировки акций Ørsted A/S. Источник: данные Reuters.com

Среднесрочный прогноз для этой компании неоднозначен. Финансовые результаты Ørsted A/S за I квартал 2021 г. оказались ниже прогнозов. А в начале мая удар по котировкам нанесли сообщения Ørsted о значительных расходах в связи с повреждениями подводных кабелей. Эта проблема может затронуть десять ветропарков, а ремонт и защита кабелей обойдутся примерно в 3 млрд датских крон (490 млн долл.). Тем не менее Ørsted не изменил прогноз финансовых результатов на текущий год, собираясь перенести бóльшую часть расходов на 2022–2023 гг.

Но даже и без этой аварии датской компании не удалось бы почивать на лаврах. Всё больше энергетических компаний, в том числе нефтяных, начинают заниматься ветряной энергетикой, и их агрессивные заявки на тендерах, где разыгрываются права на шельф для строительства ветряных электростанций, ведут к повышению цен. Для Ørsted это означает увеличение затрат на введение в эксплуатацию новых мощностей.

Другой зелёный бизнес компании — переоборудование старых угольных ТЭЦ в современные, работающие на основе биомассы (что позволяет сократить количество выбрасываемых парниковых газов) — является перспективным в долгосрочном временном интервале, но в ближайшие год-полтора окажется не в лучшей ситуации. Это связано с тем, что правительства планируют тратить деньги в первую очередь на восстановление экономики.

Курс акций канадской компании Algonquin Power & Utilities Corp. (AQN), владеющей гидроэлектростанциями, солнечными и ветровыми установками в Северной Америке, демонстрирует аналогичное поведение.

Рис. 2. Котировки акций Algonquin Power & Utilities Corp. Источник: данные Reuters.com

Падение котировок Algonquin Power & Utilities в начале 2020 г. было более масштабным, чем у Ørsted. Сокращение потребности в электроэнергии из-за локдауна и исчерпание свободных ёмкостей нефтехранилищ привело к казусу краткосрочного фиксирования отрицательных цен на нефть в апреле 2020 г. Чтобы не платить лишнего, оказалось выгоднее не останавливать нефтяные электростанции, а временно сократить потребление зелёной энергии.

Рис. 3. Цена на нефть WTI. Источник: данные finanz.ru

Но если первый локдаун и обрушение цен на нефть — причины явные и объективные, то коррекция акций генерирующих компаний зелёной энергетики в начале 2021 г., на первый взгляд, не имеет явной причины. Одним из факторов могли быть морозы в Техасе, которые привели к множеству локальных блэкаутов и доказали недостаточную приспособленность существующего оборудования солнечной и ветрогенерации к подобным погодным катаклизмам. Но морозы давно прошли, а коррекция акций компаний зелёной энергетики продолжается.

Те же тренды можно наблюдать, анализируя котировки акций компаний-производителей оборудования для ветрогенерации. Акции старейшего производителя — датской компании Vestas Wind Systems A/S (VWS) с начала января упали на 25%.

Рис. 4. Котировки акций Vestas Wind Systems A/S. Источник: данные Reuters.com

Акции второго в мире по объёмам производителя ветровых турбин — немецкой Siemens Gamesa Renewable Energy SA (SGREN) потеряли с начала января почти треть стоимости.

Рис. 5. Котировки акций Siemens Gamesa Renewable Energy SA. Источник: данные Reuters.com

Проблемы коснулись не только ветроэнергетики. Бумаги американской компании Sunnova Energy International Inc (NOVA), специализирующейся на проектировании, производстве и установке солнечных панелей, а также обслуживании установок солнечной энергетики, с начала 2021 г. до середины мая упали более чем на 50%.

Рис. 6. Котировки акций Sunnova Energy International Inc. Источник: данные Reuters.com

Американская компания SunPower Corp. (SPWR), занимающаяся производством солнечных панелей, их установкой и обслуживанием на жилых домах, административных и производственных зданиях, а также строительством солнечных ферм и парков солнечной генерации, потеряла 56% своей капитализации. Кстати, её крупнейший акционер — французская нефтяная компания Total (TOT).

Рис. 7. Котировки акций SunPower Corp. Источник: данные Reuters.com

В меньшей степени (-46,4%) пострадала американская компания Enphase Energy (ENPH). Она является лидером на рынке микроинверторов, преобразующих постоянный ток от солнечной панели в совместимый с электросетями переменный ток. Наряду с микроинверторами, компания разрабатывает и производит программные решения для бытовой энергетики, которые охватывают солнечную генерацию, домашнее хранение энергии, а также мониторинг и управление через интернет.

Рис. 8. Котировки акций Enphase Energy Inc. Источник: данные Reuters.com

В развитии зелёной энергетики есть один парадокс. Когда в США президентом стал Джо Байден, Америка вернулась в Парижское соглашение по климату. Во внутренней политике Байден поддержал зелёный план демократов. И с 4 января 2021 г., за две с половиной недели до инаугурации, акции компаний зелёной энергетики начали падать. Отчасти это следствие того, что за время ралли второй половины 2020 г. они исчерпали потенциал роста, вызванного надеждами на победу Джо Байдена. И вложившиеся инвесторы предпочли зафиксировать прибыль. Отчасти коррекция — следствие осознания проблем, которые предстоит решать при дальнейшем развитии зелёной энергетики. Пока её доля была невелика — потенциал роста был значителен, а правительственные меры поддержки давали быстрый результат. Теперь это большая отрасль с огромной капитализацией, и, чтобы оправдать ожидания инвесторов, надо или быстро наращивать доходы (или хотя бы обороты), или демонстрировать впечатляющие перспективы роста в не очень отдалённом будущем.

Без этого зелёная энергетика для инвесторов ничем не будет отличаться от любой традиционной индустрии. И её рост будет органическим, основанным на текущих доходах. При больших издержках, которыми сопровождается выработка зелёной энергии, эти доходы не могут быть чрезвычайно высокими. Поэтому для дальнейшего роста в этом сегменте рынка нужны новые драйверы.

Одним из таких драйверов может стать расширение принципов зелёного инвестирования, получающего всё большее распространение.

https://journal.open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter