Появилась новость о том, что ЕМС (Европейский медицинский центр) — одна из крупнейших частных клиник на российском рынке — может объявить об IPO в ближайшее время. На этом фоне мы решили посмотреть на перспективы бизнеса компании.

В статье:

как устроен бизнес компании;

какое место ЕМС занимает на рынке медицинских услуг и какими темпами растет;

на что важно смотреть при IPO компании.

Топ-2 на рынке частных медицинских услуг по выручке

ЕМС — лидер в сегменте рынка медицинских услуг премиум-класса с широким спектром оказываемых услуг. В состав ЕМС входит 7 многопрофильных медцентров, 3 центра по уходу за престарелыми, 1 роддом и 1 реабилитационный центр. Пациентами медицинских клиник сети ЕМС в 2020 г. стали более 69 тыс. человек (без учета ОМС).

Самый существенный вклад в выручку компании, по данным 2020 г., вносит направление «Онкология» — 18% выручки (по итогам 2020 г.). Также значимый вклад в доходы делают направления «Женское здоровье» и «Терапия» — на каждое приходится 10% выручки. На 3 месте — «Травматология и ортопедия» (9% выручки). Всего у компании 57 специализаций, охватывающих полный спектр медуслуг, которые приносят доходы.

Основная доля клиентов ЕМС (84% по итогам 2020 г.) — клиенты с высоким доходом из Москвы и Московской области. 16% клиентов клиники — пациенты из других регионов России и из-за границы. Компания делает акцент на высочайшее качество медобслуживания (в соответствии с международными стандартами), поэтому выставляет премиальные цены на свои услуги по сравнению с другими российскими клиниками.

Выручка растет двухзначными темпами

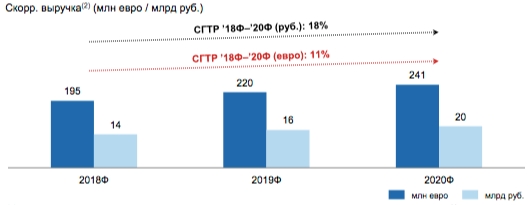

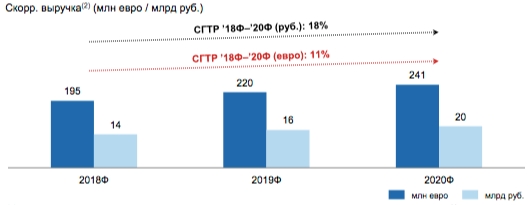

По итогам 2020 г. выручка компании составила около 20 млрд руб. (241 млн евро, на втором месте по объему выручки после Медси). В среднем за последние три года выручка ЕМС росла на 11% в евро и 18% в рублях.

В презентации компании говорится, что выручка деноминирована в евро, то есть ценообразование значительной части услуг происходит в евро на основании мониторинга конкурентной среды в Европе и России. Исходя из этого, выходит, что ЕМС выигрывает от девальвации рубля к евро.

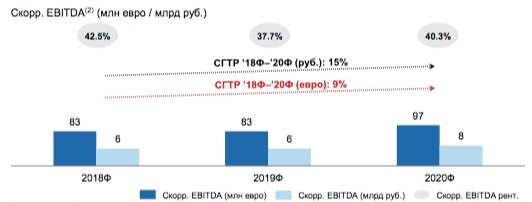

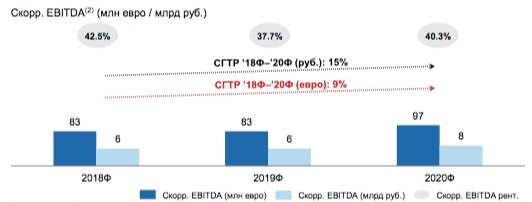

EBITDA в 2018-2020 гг. в среднем ежегодно росла на 15% в рублях и на 9% в евро.

Рентабельность по EBITDA в 2020 г. составила 40,3%. Бизнес ЕМС, по данным компании, является более рентабельным, чем у конкурентов в России и за рубежом.

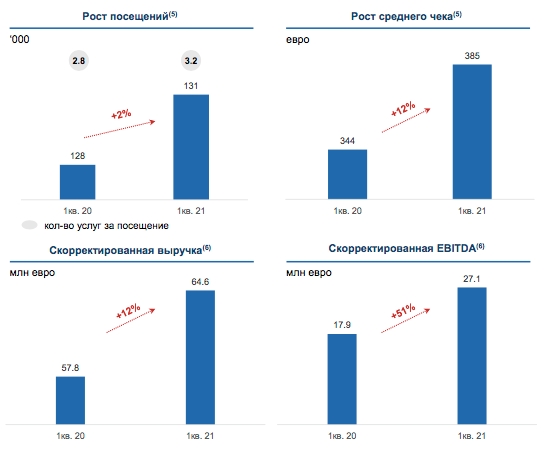

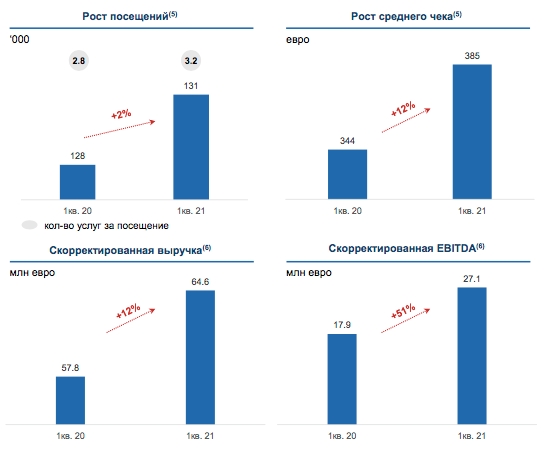

В 1 кв. 2021 г. ЕМС продолжила показывать сильную динамику. Выручка в евро выросла на 12% г/г, скорр. EBITDA — на 51% г/г.

Долговая нагрузка компании на конец 2021 г. находится на низком уровне — 1,2x Чистый долг/LTM EBITDA. ЕМС завершила цикл значительных капиталовложений и показывает высокий уровень конверсии наличности (возврата вложений).

В будущие 5 лет рынок частных услуг вырастет на 25%

Для того, чтобы понимать перспективы компании, важно знать, каков потенциал роста ее рынка и как она наращивает долю на нем. По данным NEO Center, рынок частных медицинских услуг в будущие 5 лет в среднем будет расти на 10% ежегодно. При этом в 2021 г. рынок частных медицинских услуг вырастет на 14,9% г/г, а в 2022 г. — на 9,3% г/г.

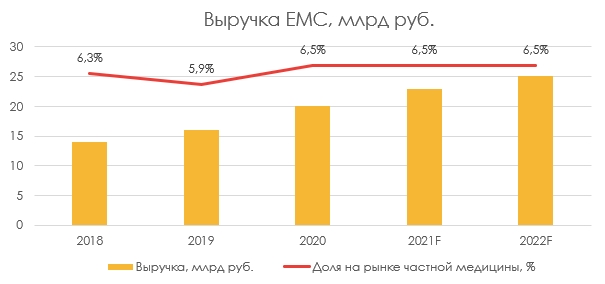

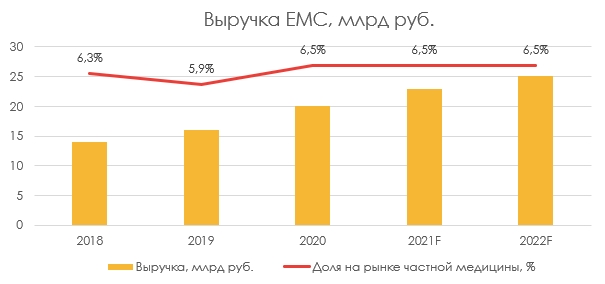

Исходя из выручки ЕМС в руб., видно, что в 2020 г. компания нарастила долю на рынке частной медицины в России с 5,9% до 6,5%, за счет чего рост выручки был быстрее рынка (25% г/г против роста рынка 15% г/г). При этом в 2019 г. доля ЕМС на рынке снижалась до 5,9% против 6,3% в 2018 г. (выручка выросла на 14% г/г, в то время как рынок рос на 20%).

Мы полагаем, что в 2020 г. фактором поддержки выручки служила эпидемиологическая ситуация — а именно, наличие мощностей по лечению COVID-19 и тестированию на вирус. Также ЕМС отмечает, что ограничения на международные поездки во время COVID-19 ограничили международный медицинский туризм и обеспечили дополнительный приток пациентов.

В настоящий момент ситуация с COVID-19 остается актуальной. В России идет третья волна, действуют ограничения на посещение общественных мест, а международный туризм по-прежнему ограничен. Соответственно, этот фактор может продолжать поддерживать результаты компании в 2021 г. Если консервативно предположить, что компании удастся сохранить долю на рынке, по крайней мере, на текущем уровне, выручка по итогам 2021 г. может вырасти на 15% г/г.

Даже хороший бизнес может продаваться дорого

Несмотря на то, что мы видим сильную динамику финпоказателей компании, надо смотреть, по какой цене покупать хороший бизнес, чтобы на этом заработать как инвестор. Особенно это актуально для IPO по модели cash out, когда привлеченные деньги идут не в компанию на ее развитие, а владельцам бизнеса, которые хотят частично или полностью выйти из него и тем самым окупить свои инвестиции.

Данная статья не является инвестиционной рекомендацией — мы не призываем участвовать или не участвовать в IPO ЕМС. Важно будет смотреть, по какому мультипликатору ЕV/EBITDA компания будет оцениваться для размещения. Ближайший публичный аналог ЕМС на российском рынке — «Мать и Дитя» — сейчас торгуется по 10x EV/EBITDA.

https://invest-heroes.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

В статье:

как устроен бизнес компании;

какое место ЕМС занимает на рынке медицинских услуг и какими темпами растет;

на что важно смотреть при IPO компании.

Топ-2 на рынке частных медицинских услуг по выручке

ЕМС — лидер в сегменте рынка медицинских услуг премиум-класса с широким спектром оказываемых услуг. В состав ЕМС входит 7 многопрофильных медцентров, 3 центра по уходу за престарелыми, 1 роддом и 1 реабилитационный центр. Пациентами медицинских клиник сети ЕМС в 2020 г. стали более 69 тыс. человек (без учета ОМС).

Самый существенный вклад в выручку компании, по данным 2020 г., вносит направление «Онкология» — 18% выручки (по итогам 2020 г.). Также значимый вклад в доходы делают направления «Женское здоровье» и «Терапия» — на каждое приходится 10% выручки. На 3 месте — «Травматология и ортопедия» (9% выручки). Всего у компании 57 специализаций, охватывающих полный спектр медуслуг, которые приносят доходы.

Основная доля клиентов ЕМС (84% по итогам 2020 г.) — клиенты с высоким доходом из Москвы и Московской области. 16% клиентов клиники — пациенты из других регионов России и из-за границы. Компания делает акцент на высочайшее качество медобслуживания (в соответствии с международными стандартами), поэтому выставляет премиальные цены на свои услуги по сравнению с другими российскими клиниками.

Выручка растет двухзначными темпами

По итогам 2020 г. выручка компании составила около 20 млрд руб. (241 млн евро, на втором месте по объему выручки после Медси). В среднем за последние три года выручка ЕМС росла на 11% в евро и 18% в рублях.

В презентации компании говорится, что выручка деноминирована в евро, то есть ценообразование значительной части услуг происходит в евро на основании мониторинга конкурентной среды в Европе и России. Исходя из этого, выходит, что ЕМС выигрывает от девальвации рубля к евро.

EBITDA в 2018-2020 гг. в среднем ежегодно росла на 15% в рублях и на 9% в евро.

Рентабельность по EBITDA в 2020 г. составила 40,3%. Бизнес ЕМС, по данным компании, является более рентабельным, чем у конкурентов в России и за рубежом.

В 1 кв. 2021 г. ЕМС продолжила показывать сильную динамику. Выручка в евро выросла на 12% г/г, скорр. EBITDA — на 51% г/г.

Долговая нагрузка компании на конец 2021 г. находится на низком уровне — 1,2x Чистый долг/LTM EBITDA. ЕМС завершила цикл значительных капиталовложений и показывает высокий уровень конверсии наличности (возврата вложений).

В будущие 5 лет рынок частных услуг вырастет на 25%

Для того, чтобы понимать перспективы компании, важно знать, каков потенциал роста ее рынка и как она наращивает долю на нем. По данным NEO Center, рынок частных медицинских услуг в будущие 5 лет в среднем будет расти на 10% ежегодно. При этом в 2021 г. рынок частных медицинских услуг вырастет на 14,9% г/г, а в 2022 г. — на 9,3% г/г.

Исходя из выручки ЕМС в руб., видно, что в 2020 г. компания нарастила долю на рынке частной медицины в России с 5,9% до 6,5%, за счет чего рост выручки был быстрее рынка (25% г/г против роста рынка 15% г/г). При этом в 2019 г. доля ЕМС на рынке снижалась до 5,9% против 6,3% в 2018 г. (выручка выросла на 14% г/г, в то время как рынок рос на 20%).

Мы полагаем, что в 2020 г. фактором поддержки выручки служила эпидемиологическая ситуация — а именно, наличие мощностей по лечению COVID-19 и тестированию на вирус. Также ЕМС отмечает, что ограничения на международные поездки во время COVID-19 ограничили международный медицинский туризм и обеспечили дополнительный приток пациентов.

В настоящий момент ситуация с COVID-19 остается актуальной. В России идет третья волна, действуют ограничения на посещение общественных мест, а международный туризм по-прежнему ограничен. Соответственно, этот фактор может продолжать поддерживать результаты компании в 2021 г. Если консервативно предположить, что компании удастся сохранить долю на рынке, по крайней мере, на текущем уровне, выручка по итогам 2021 г. может вырасти на 15% г/г.

Даже хороший бизнес может продаваться дорого

Несмотря на то, что мы видим сильную динамику финпоказателей компании, надо смотреть, по какой цене покупать хороший бизнес, чтобы на этом заработать как инвестор. Особенно это актуально для IPO по модели cash out, когда привлеченные деньги идут не в компанию на ее развитие, а владельцам бизнеса, которые хотят частично или полностью выйти из него и тем самым окупить свои инвестиции.

Данная статья не является инвестиционной рекомендацией — мы не призываем участвовать или не участвовать в IPO ЕМС. Важно будет смотреть, по какому мультипликатору ЕV/EBITDA компания будет оцениваться для размещения. Ближайший публичный аналог ЕМС на российском рынке — «Мать и Дитя» — сейчас торгуется по 10x EV/EBITDA.

https://invest-heroes.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter