9 июля 2021 Халепа Евгений

В своих «минутках» члены ФРС высказали свою «озабоченность» по поводу инфляции, и все больше членов примыкают к кругу ястребов, что может привести к повышению ставок уже в следующем году, а о сокращении QE могут объявить в Джексон-холле в конце лета. Также вызывает обеспокоенность новым витком корона кризиса, но ликвидности достаточно, что мы и проанализируем.

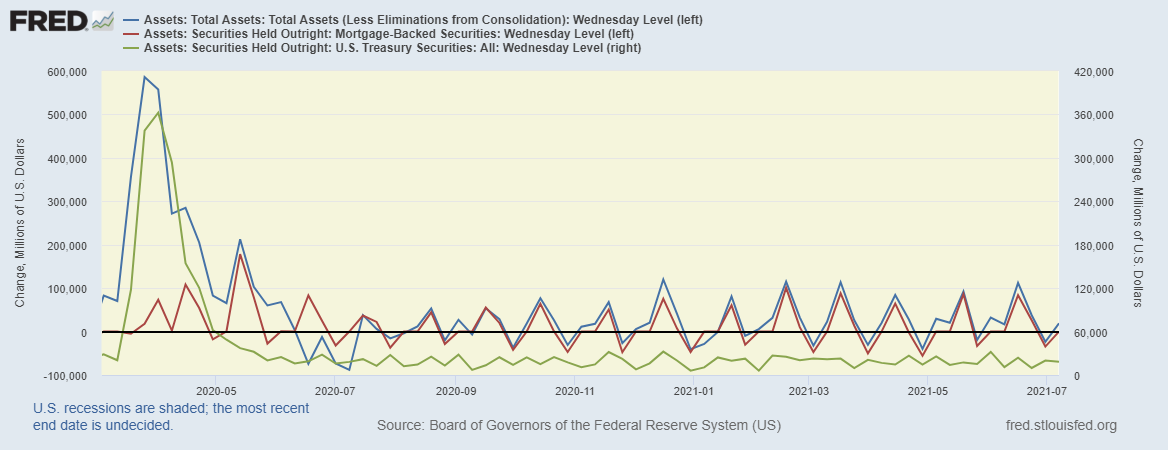

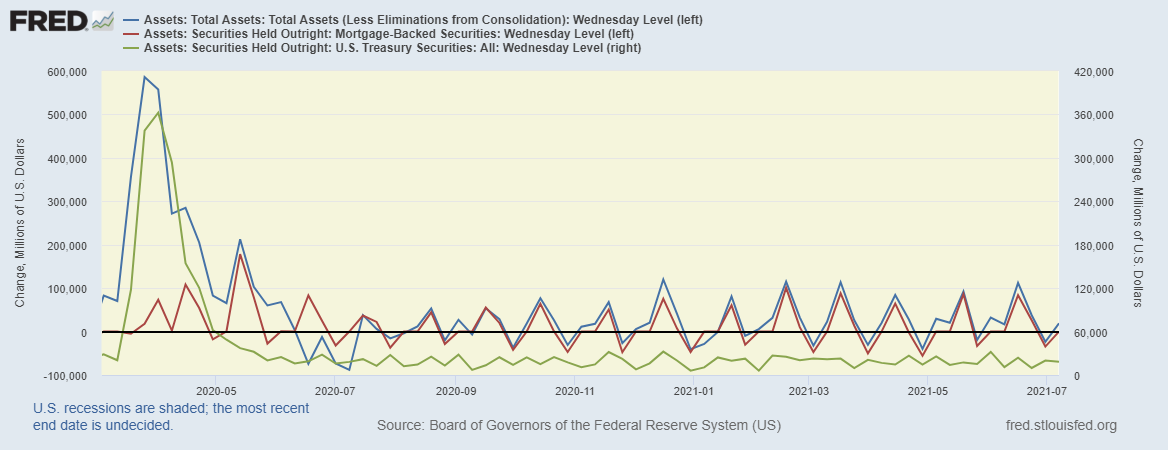

На неделе баланс ФРС вырос на 20 млрд долларов

Синяя линия - баланс ФРС от недели к неделе.

Красная линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой.

Зеленая линия – годовая динамика баланса трежерис.

Как видим, основной инструмент баланса ФРС выступают долговые бумаги, обеспеченные ипотекой.

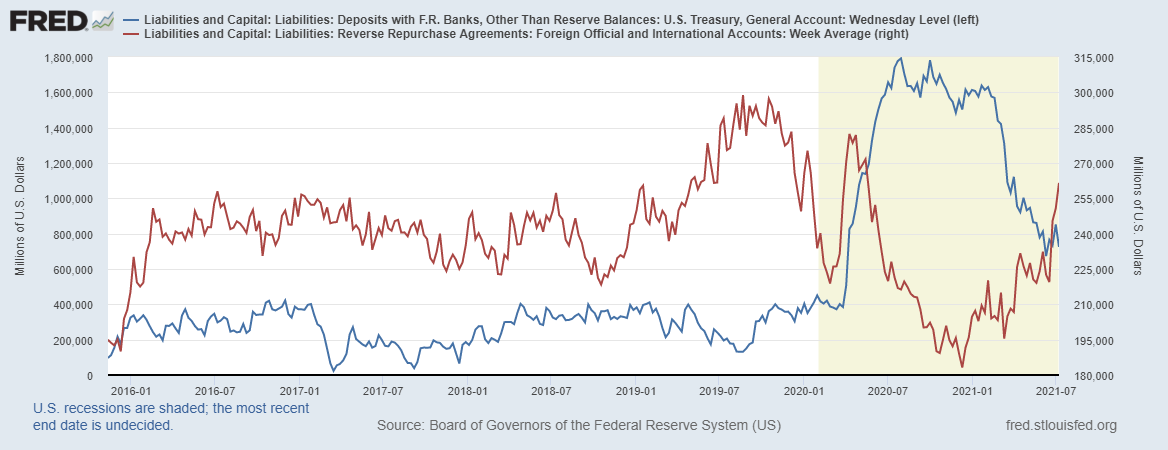

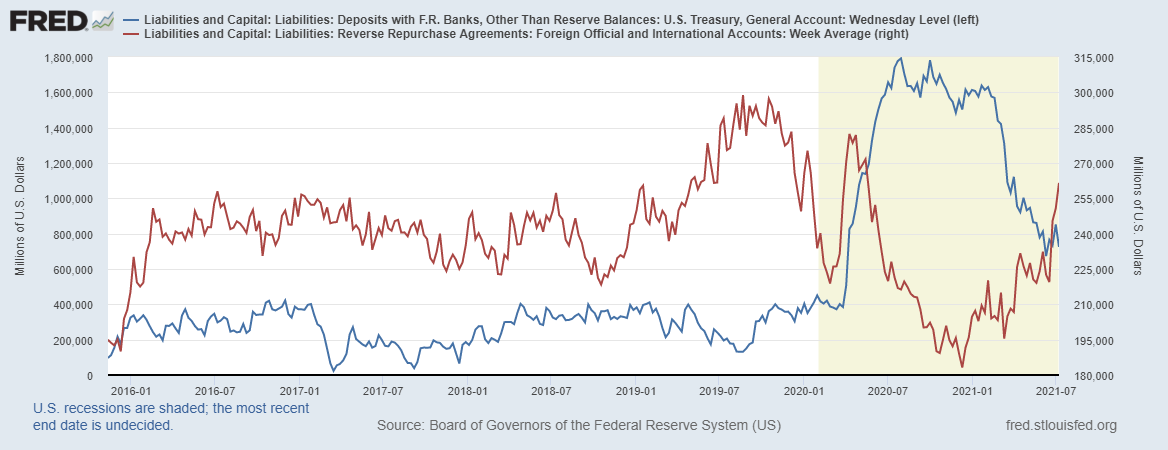

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

Синяя линия – счет Казначейства США в ФРБ (среднее за неделю). На текущей неделе счет сильно сократился на 128 млрд долларов.

Красная линия – дневные РЕПО для нерезидентов. После заседания ФРС спрос на дневные РЕПО резко вырос и продолжают расти – спрос на доллар на международном рынке увеличивается.

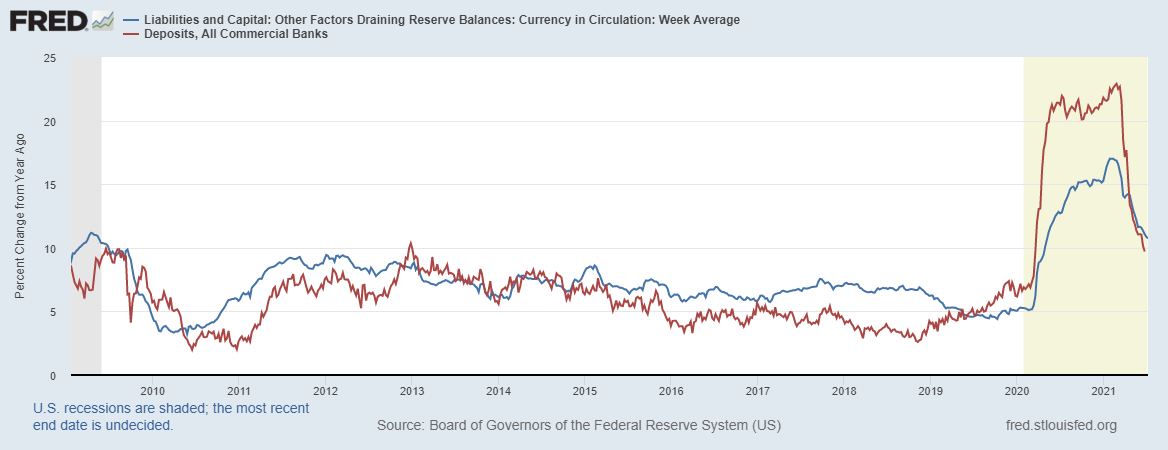

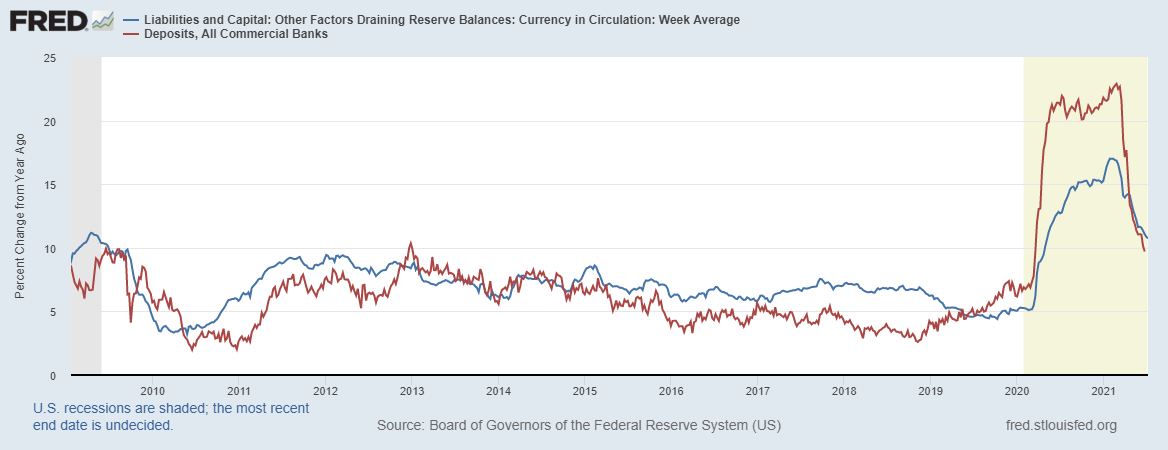

Важные компоненты денежного рынка, которые отображают разное состояние долларовой ликвидности разошлись в динамике: депозиты в коммерческих банках снизились на 8 млрд долларов, а наличка выросла на 6 млрд долларов

Синяя линия – показатель наличных денег в обращении, нанесен от года к году. На прошлые недели показатель продолжает снижаться относительно прошлого года.

Красная линия – показатель депозитов в финансовой системе США, в годовой динамике также показатель снижается.

Такая ситуация с динамикой вышерассмотренных показателей продолжает оказывать давление на доллар

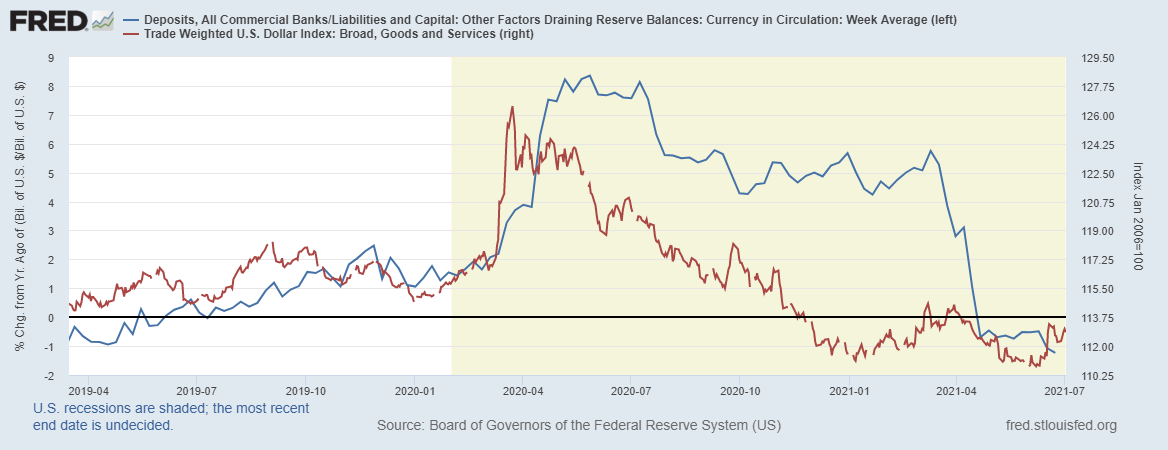

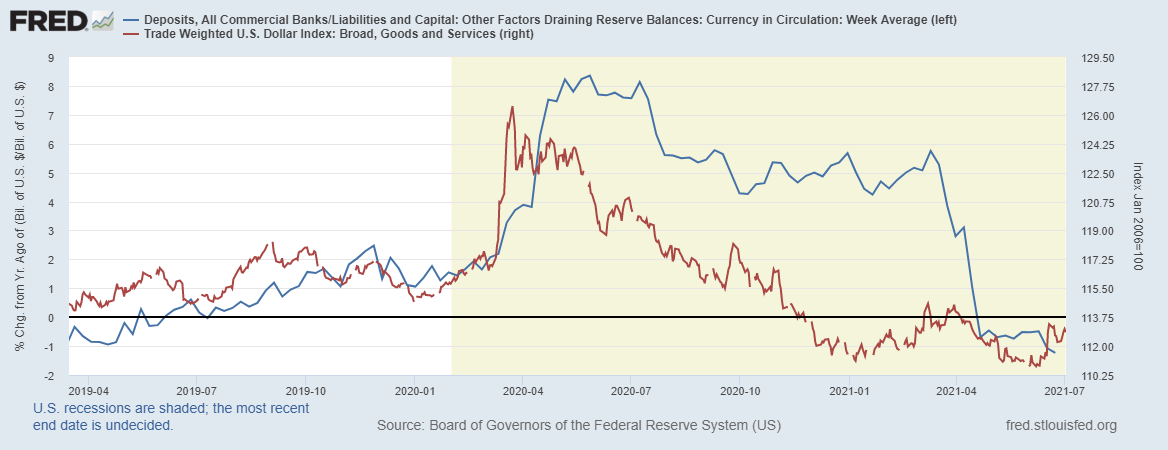

Синяя линия – это соотношение депозитов к наличным деньгам, показатель нанесен в динамике от года к году. По сути, если отбросить нюансы, то это один из денежных мультипликаторов. И мы видим, что показатель продолжает находится на минимумах, но это результат высокой базы прошлого года, но если брать годовую динамику, что статистический, все еще против роста доллара.

В целом, ситуация с ликвидностью все еще оказывает давление на доллар, но рынок уже ставит на ужесточение ДКП, если далее не последуют соответствующие шаги от ФРС, то участники рынка могут разочароваться.

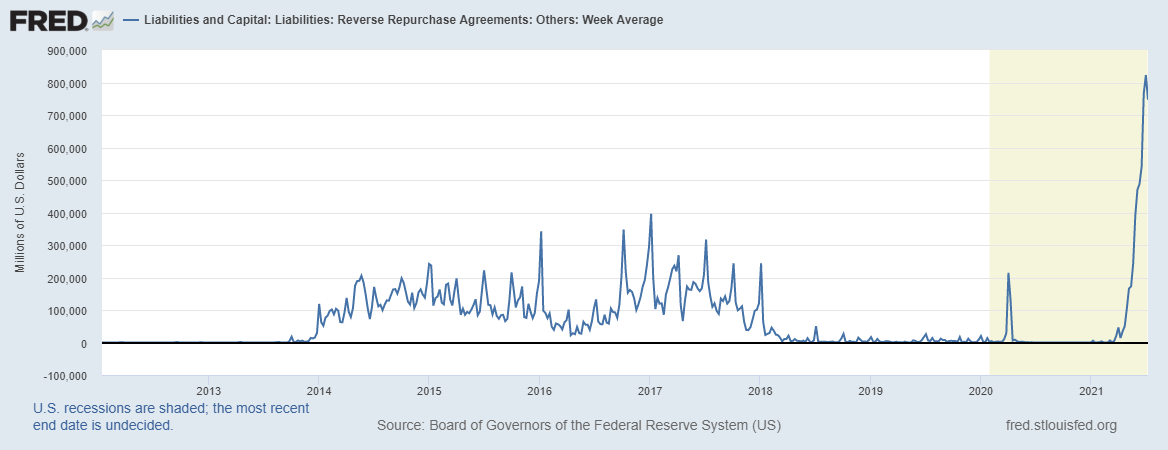

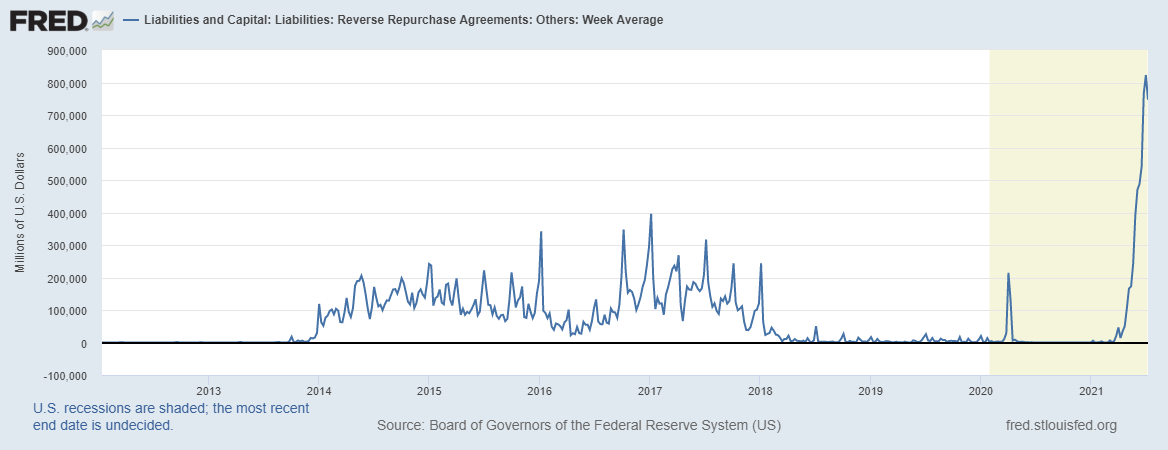

И действительно, налички очень много, с учетом роста ставки по избыточным резервам, она устремилась обратно на счета ФРС

Мы видим, что счет обратного РЕПО чуть снизился до 750 млрд долларов на уходящей неделе, но остается на исторических максимумах, что говорит о колоссальной избыточной ликвидности, которая продолжает нарастать, т.к. ФРС не собирается сокращать объемы QE. Бесспорно – это медвежье давление на доллар в долгосрочной перспективе, но рынок ставит на смену вектора.

По традиции перейдем к обзору дифференциалы ставок

Синяя линия – самый главный, на мой взгляд, дифференциал на рынке ставок, это разница между ставкой по избыточным резервам и рыночными ставками, показатель на текущей неделе переписал минимум, сигнализируя о мягких кредитных условиях, т.е. рыночная ставка против учетной остается низкой.

Красная линия – это ТЕД-спред, отображающий спрос на ликвидность на международном рынке в Лондоне (Libor), показатель уверенно обосновался на минимумах. Кстати, весьма странно, т.к. спрос на обратные РЕПО со стороны нерезидентов продолжает расти.

Зеленая линия – это разница между доходностью корпоративных 10-летних облигаций и соответствующих трежерис, ситуация на рынке корпоративного долга стабильная и показатель остается на докризисных уровнях.

Обратите внимание, все спреды ниже или на докризисных уровнях – денег в системе очень много, пока ФРС продолжает QE и кардинальных изменений нет.

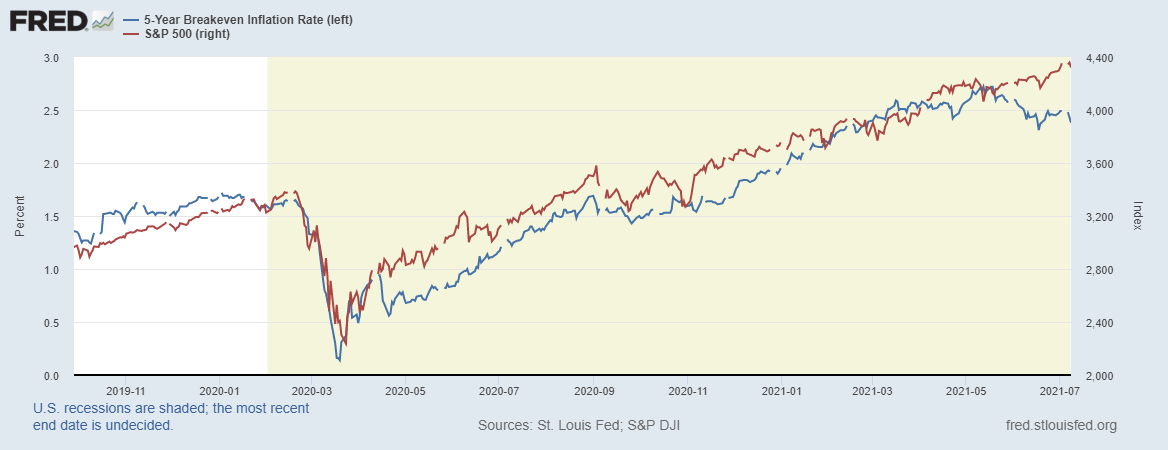

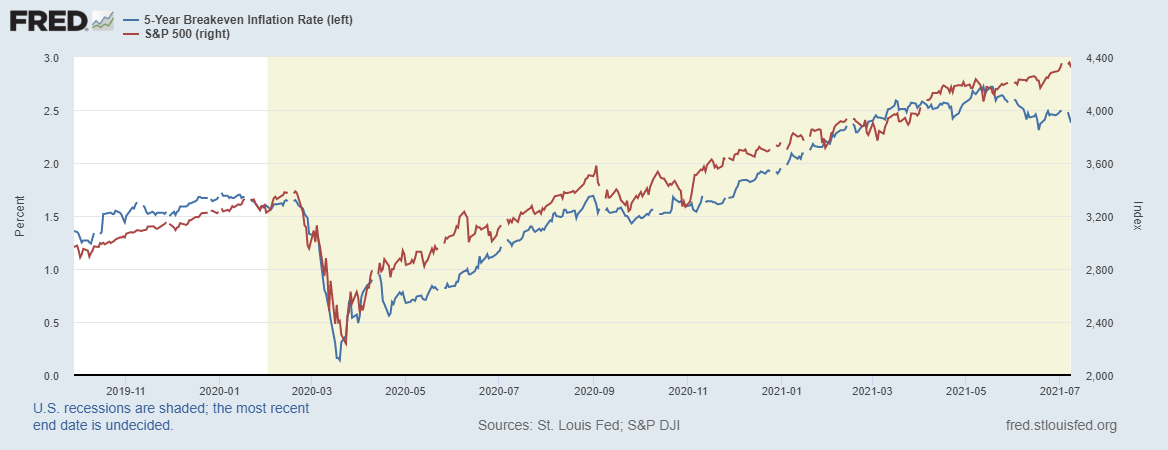

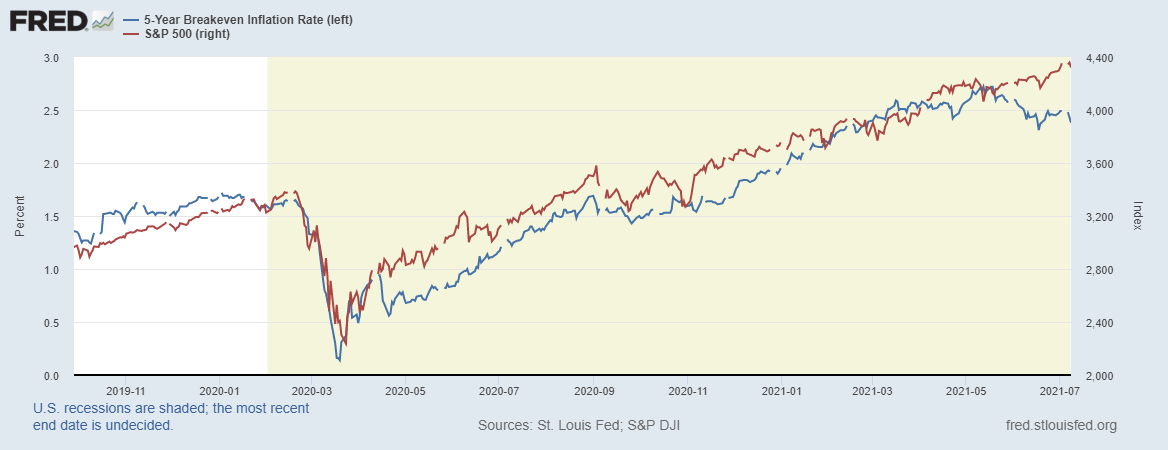

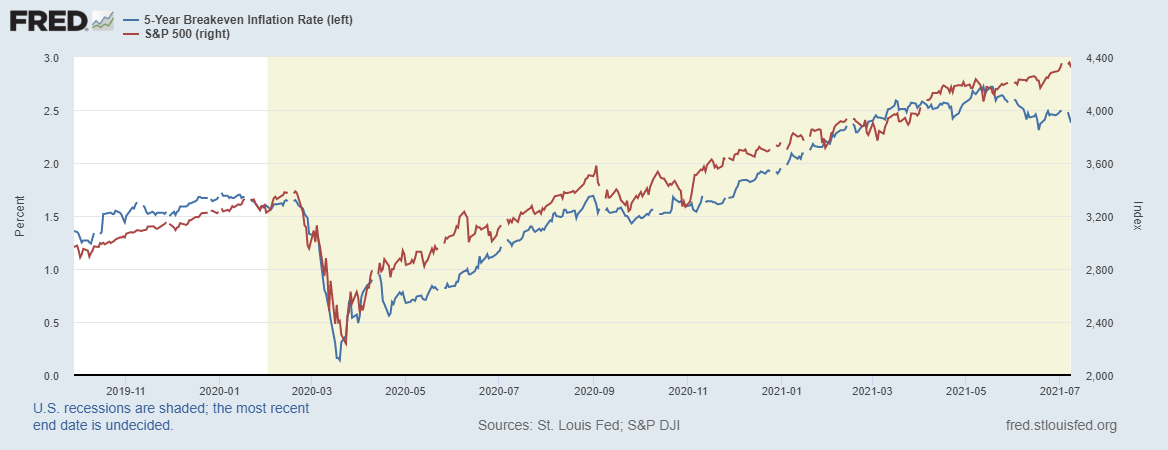

Закроем обзором взглядом на ожидаемую инфляцию и ее динамику на текущей неделе, и на ситуацию с индексом S&P500

Синяя линия – это ожидаемая инфляция и мы видим, что на уходящей неделе показатель снова снижается.

Красная линия – котировки широкого рынка, фондовый рынок США целиком и полностью детерминирован рефляционными ожиданиями, и восстановление котировок не синхронизируется с ожидаемой инфляцией.

ВЫВОД

Ликвидности в финансовой системе США завались, которая огромными объемами уходит обратно на баланс ФРС, да и по динамике ставок на финрынке США мы видим, что деньги «девать некуда».

Но такая ситуация больше не поддерживает рефялционные настроения и инфляционные ожидания остаются слабыми, что создало дивергенцию с динамикой индекса S&P500.

На текущих уровнях становится вопрос о перспективах доллара, т.к. сверхмягкие кредитные условия продолжают оказывать давление на доллар, а рынок уже играет смену вектора ФРС, что в общем-то и обосновано, но что, если ФРС откажется, или изменит свои ожидания – это разочарует рынок, особенно валютчиков.

В общем и целом, проблемы появляются, но пока они все захлебываются и тонут в избыточной ликвидности!

(C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

На неделе баланс ФРС вырос на 20 млрд долларов

Синяя линия - баланс ФРС от недели к неделе.

Красная линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой.

Зеленая линия – годовая динамика баланса трежерис.

Как видим, основной инструмент баланса ФРС выступают долговые бумаги, обеспеченные ипотекой.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

Синяя линия – счет Казначейства США в ФРБ (среднее за неделю). На текущей неделе счет сильно сократился на 128 млрд долларов.

Красная линия – дневные РЕПО для нерезидентов. После заседания ФРС спрос на дневные РЕПО резко вырос и продолжают расти – спрос на доллар на международном рынке увеличивается.

Важные компоненты денежного рынка, которые отображают разное состояние долларовой ликвидности разошлись в динамике: депозиты в коммерческих банках снизились на 8 млрд долларов, а наличка выросла на 6 млрд долларов

Синяя линия – показатель наличных денег в обращении, нанесен от года к году. На прошлые недели показатель продолжает снижаться относительно прошлого года.

Красная линия – показатель депозитов в финансовой системе США, в годовой динамике также показатель снижается.

Такая ситуация с динамикой вышерассмотренных показателей продолжает оказывать давление на доллар

Синяя линия – это соотношение депозитов к наличным деньгам, показатель нанесен в динамике от года к году. По сути, если отбросить нюансы, то это один из денежных мультипликаторов. И мы видим, что показатель продолжает находится на минимумах, но это результат высокой базы прошлого года, но если брать годовую динамику, что статистический, все еще против роста доллара.

В целом, ситуация с ликвидностью все еще оказывает давление на доллар, но рынок уже ставит на ужесточение ДКП, если далее не последуют соответствующие шаги от ФРС, то участники рынка могут разочароваться.

И действительно, налички очень много, с учетом роста ставки по избыточным резервам, она устремилась обратно на счета ФРС

Мы видим, что счет обратного РЕПО чуть снизился до 750 млрд долларов на уходящей неделе, но остается на исторических максимумах, что говорит о колоссальной избыточной ликвидности, которая продолжает нарастать, т.к. ФРС не собирается сокращать объемы QE. Бесспорно – это медвежье давление на доллар в долгосрочной перспективе, но рынок ставит на смену вектора.

По традиции перейдем к обзору дифференциалы ставок

Синяя линия – самый главный, на мой взгляд, дифференциал на рынке ставок, это разница между ставкой по избыточным резервам и рыночными ставками, показатель на текущей неделе переписал минимум, сигнализируя о мягких кредитных условиях, т.е. рыночная ставка против учетной остается низкой.

Красная линия – это ТЕД-спред, отображающий спрос на ликвидность на международном рынке в Лондоне (Libor), показатель уверенно обосновался на минимумах. Кстати, весьма странно, т.к. спрос на обратные РЕПО со стороны нерезидентов продолжает расти.

Зеленая линия – это разница между доходностью корпоративных 10-летних облигаций и соответствующих трежерис, ситуация на рынке корпоративного долга стабильная и показатель остается на докризисных уровнях.

Обратите внимание, все спреды ниже или на докризисных уровнях – денег в системе очень много, пока ФРС продолжает QE и кардинальных изменений нет.

Закроем обзором взглядом на ожидаемую инфляцию и ее динамику на текущей неделе, и на ситуацию с индексом S&P500

Синяя линия – это ожидаемая инфляция и мы видим, что на уходящей неделе показатель снова снижается.

Красная линия – котировки широкого рынка, фондовый рынок США целиком и полностью детерминирован рефляционными ожиданиями, и восстановление котировок не синхронизируется с ожидаемой инфляцией.

ВЫВОД

Ликвидности в финансовой системе США завались, которая огромными объемами уходит обратно на баланс ФРС, да и по динамике ставок на финрынке США мы видим, что деньги «девать некуда».

Но такая ситуация больше не поддерживает рефялционные настроения и инфляционные ожидания остаются слабыми, что создало дивергенцию с динамикой индекса S&P500.

На текущих уровнях становится вопрос о перспективах доллара, т.к. сверхмягкие кредитные условия продолжают оказывать давление на доллар, а рынок уже играет смену вектора ФРС, что в общем-то и обосновано, но что, если ФРС откажется, или изменит свои ожидания – это разочарует рынок, особенно валютчиков.

В общем и целом, проблемы появляются, но пока они все захлебываются и тонут в избыточной ликвидности!

(C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter