Последние 12 месяцев были удачными для инвесторов электроэнергетической компании и поставщика энергии из альтернативных источников NextEra Energy (NYSE:NEE). Акции NEE с начала года выросли почти на 10%, при этом прибавив более 20% за последние 52 недели. Рекордный максимум в 87,69 доллара был зафиксирован 25 января, а торги среды акции завершили на отметке $84,95.

52-недельный диапазон акций ограничен отметками 66,78 и 87,69 долларов, в то время как рыночная капитализация компании составляет 166,9 млрд долларов. На текущих уровнях акции предлагают дивидендную доходность в 1,8%.

Nextera Energy со штаб-квартирой в Джуно-Бич (Флорида) является одной из крупнейших электроэнергетических компаний в США. Также она входит в число ведущих поставщиков энергии ветра и солнца.

В конце июля Nextera опубликовала финансовый отчет за второй квартал. Скорректированная прибыль составила 71 цент на акцию, что выше показателя годичной давности в 65 центов. Компания генерирует выручку в трех основных сегментах:

Florida Power & Light Company (FPL), обслуживающая более 5,6 миллиона клиентов, является крупнейшей электроэнергетической компанией США, подпадающей под государственное регулирование тарифов;

Gulf Power, которая юридически присоединилась к FPL, но будет публиковать отдельные отчеты на протяжении 2021;

NextEra Energy Resources — поставщик экологически чистой энергии.

В сопроводительном заявлении генеральный директор Джим Робо отметил:

«NextEra Energy продемонстрировала высокие результаты за второй квартал и способна достичь ожидаемых темпов роста как в 2021 году, так и в более долгосрочной перспективе … В годовом отношении мы нарастили скорректированную прибыль на акцию более чем на 9%».

Руководство сделало акцент на расширении портфеля возобновляемых источников энергии и решениях в области хранения энергии, благодаря чему расширяет клиентскую базу.

Перспективы акций NEE

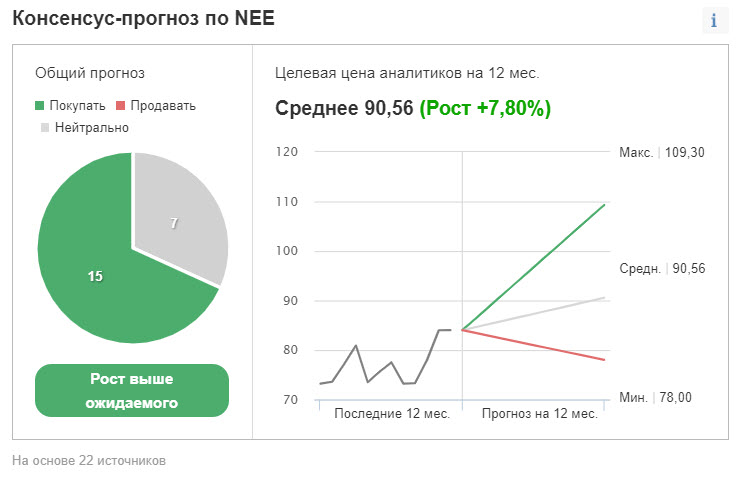

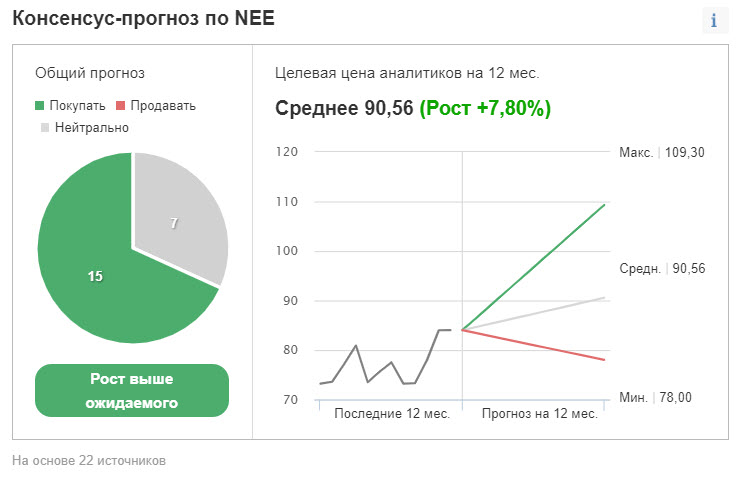

Большинство аналитиков, опрошенных Investing.com, рекомендуют покупать акции NextEra. Ценовой таргет на ближайшие 12 месяцев составляет $90,56, что предполагает наличие потенциала роста на 7% от текущих уровней. Другими словами, Уолл-стрит ожидает умеренного роста. Целевой диапазон ограничен отметками 78 и 109,30 долларов.

Скользящие коэффициенты P/E, P/S и P/B для акций NEE составляют 51,6, 9,86 и 4,5 соответственно. Для сравнения, сопоставимые показатели для Southern Company (NYSE:SO) составляют 22,35, 3,2 и 2,48. Аналогичным образом, коэффициенты для Entergy (NYSE:ETR) составляют 18,6, 2,1 и 2,11.

Иными словами, акции NEE выглядят перекупленными на фоне бумаг других коммунальных предприятий. Отчасти это объясняется тем, что инвесторы сделали ставку на NextEra как на поставщика «зеленой» энергии; последний год представители данного направления пользовались особым спросом.

Инвесторам, обращающим внимание на технические графики, может быть интересно узнать, что ряд краткосрочных осцилляторов перекуплен. Хотя в таком состоянии они могут оставаться неделями (если не месяцами), потенциальная фиксация прибыли также может быть не за горами.

Если акции энергетического сектора (или фондовый рынок в целом) в сентябре-октябре окажутся под давлением, акции Nextera могут просесть до 82 или даже 80 долларов. Пробой этого уровня откроет путь еще ниже, после чего акции могут перейти в боковой тренд вплоть до установления прочного дна.

Наконец, в рамках краткосрочного анализа настроений важно проанализировать потенциальную волатильность акций исходя из цен страйк-опционов на NEE. Этот показатель обычно показывает нам рыночный консенсус касательно потенциального диапазона движений ценной бумаги (хотя и не указывает на его направление).

Текущий показатель для NextEra составляет 19,2, что выше 20-дневного скользящего среднего значения в 18,7. И хотя волатильность может в любой момент измениться, на данный момент рынок, похоже, не ожидает сильных колебаний акций.

Мы полагаем, что акции вскоре окажутся под давлением и сначала опустятся к 82, а затем, возможно, и к 80 долларам. Потенциальное снижение предоставит новым инвесторам NEE более привлекательную точку входа на рынок.

Учитывая силу NextEra как коммунального предприятия и поставщика экологически чистой энергии, любая потенциальная распродажа акций, скорее всего, будет краткосрочным явлением. К концу года мы можем ожидать нового ралли, в рамках которого будет переписан рекордный максимум.

3 стратегии инвестирования

1. Покупка акций NEE на текущих уровнях

Инвесторы, которых не особо волнуют внутридневные колебания цены, могут подумать о покупке акций NextEra на текущих уровнях.

16 сентября акции NEE стоили 85,05 доллара. Мы рекомендуем долгосрочным инвесторам удерживать длинную позицию на протяжении нескольких месяцев, поскольку акции могут протестировать рекордный максимум в 87,69, а затем направиться к отметке в 90,56 доллара. Это будет соответствовать прибыли примерно в 7%.

Инвесторы, которые опасаются сильных просадок позиции, могут разместить стоп-лосс примерно на 3-5% ниже точки входа.

2. Инвестирование в ETF, активом которых является NEE

В наших статьях мы регулярно рассматриваем биржевые фонды, которые хорошо вписываются в долгосрочные портфели. Читатели, которые не хотят вкладывать капитал в акции NEE напрямую, но все же хотят «приобщиться» к компании, могут обратить внимание на ETF, компонентом которых она является.

Вот несколько примеров:

Virtus Reaves Utilities ETF (NYSE:UTES): с начала года фонд прибавил 10,6%, а доля NEE в портфеле составляет 21,82%;

Utilities Select Sector SPDR® Fund (NYSE:XLU): прирост с начала года составил 9,1%; доля NEE — 16,44%;

iShares US Utilities ETF (NYSE:IDU): прирост с начала года составил 8,5%; доля NEE — 14,93%.

3. Медвежий пут-спрэд

Инвесторы, ожидающие коррекции акций NEE в краткосрочной перспективе, могут обратиться к стратегии медвежьего пут-спрэда. Однако она построена на опционах и поэтому подойдет не каждому инвестору. Кроме того, данную позицию следует постоянно отслеживать.

Тем не менее данный механизм может понравиться долгосрочным инвесторам NextEra, поскольку он хорошо сочетается с прямой покупкой акций и обеспечит краткосрочную защиту от просадок.

Данная стратегия требует параллельного удержания длинного опциона пут с более высокой ценой исполнения и короткого пута с более низкой ценой страйк на одну дату экспирации.

Подобный пут-спрэд устанавливается для чистой стоимости актива и будет прибыльным в случае падения акций NextEra.

Трейдер может купить опцион пут «без денег». Для примера, возьмем контракт на 17 декабря с ценой страйк в $82,5. В настоящее время он предлагается по 2,68 доллара за акцию. Таким образом, владение опционом, который истекает примерно через три месяца, обойдется трейдеру в 268 долларов.

В то же время трейдер продает другой опцион пут с более низкой ценой страйк (например, контракт с ценой исполнения $77,5 на ту же дату). В настоящее время подобный опцион предлагается по $1,35 за акцию. Таким образом, трейдер получит $135 «премии» за продажу опциона.

Максимальный риск этой сделки будет равен чистой стоимости пут-спрэда (плюс комиссия). В нашем примере максимальный убыток составит 133 доллара США ((268–135)x100)).

Трейдер понесет его в случае, если позиция удерживается вплоть до даты экспирации, а оба опциона истекают без денег (т.е. если акции NEE на момент исполнения будут выше цены страйк длинного пута, которая в нашем примере составляет $82,50).

Потенциальная прибыль этой сделки ограничена разницей между ценами исполнения (т.е. (82,50 - 77,50)x100), минус чистая стоимость спрэда ($133), плюс комиссия. В нашем примере разница между ценами страйк составляет 5 долларов. Следовательно, потенциальная прибыль равняется 367 долларам.

Эта сделка будет безубыточной при стоимости акций в $81,17 на дату экспирации (без учета комиссии брокера).

Подведем итог

NextEra остается устоявшимся игроком сектора электроэнергетики. Кроме того, на пользу компании пойдет и растущий спрос на энергию из альтернативных источников. Акции NEE наверняка принесут внушительную прибыль участникам рынка с двух- или трехлетним инвестиционным горизонтом. Однако в ближайшие недели от бумаг можно ожидать продолжения краткосрочной фиксации прибыли.

http://www.investing.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

52-недельный диапазон акций ограничен отметками 66,78 и 87,69 долларов, в то время как рыночная капитализация компании составляет 166,9 млрд долларов. На текущих уровнях акции предлагают дивидендную доходность в 1,8%.

Nextera Energy со штаб-квартирой в Джуно-Бич (Флорида) является одной из крупнейших электроэнергетических компаний в США. Также она входит в число ведущих поставщиков энергии ветра и солнца.

В конце июля Nextera опубликовала финансовый отчет за второй квартал. Скорректированная прибыль составила 71 цент на акцию, что выше показателя годичной давности в 65 центов. Компания генерирует выручку в трех основных сегментах:

Florida Power & Light Company (FPL), обслуживающая более 5,6 миллиона клиентов, является крупнейшей электроэнергетической компанией США, подпадающей под государственное регулирование тарифов;

Gulf Power, которая юридически присоединилась к FPL, но будет публиковать отдельные отчеты на протяжении 2021;

NextEra Energy Resources — поставщик экологически чистой энергии.

В сопроводительном заявлении генеральный директор Джим Робо отметил:

«NextEra Energy продемонстрировала высокие результаты за второй квартал и способна достичь ожидаемых темпов роста как в 2021 году, так и в более долгосрочной перспективе … В годовом отношении мы нарастили скорректированную прибыль на акцию более чем на 9%».

Руководство сделало акцент на расширении портфеля возобновляемых источников энергии и решениях в области хранения энергии, благодаря чему расширяет клиентскую базу.

Перспективы акций NEE

Большинство аналитиков, опрошенных Investing.com, рекомендуют покупать акции NextEra. Ценовой таргет на ближайшие 12 месяцев составляет $90,56, что предполагает наличие потенциала роста на 7% от текущих уровней. Другими словами, Уолл-стрит ожидает умеренного роста. Целевой диапазон ограничен отметками 78 и 109,30 долларов.

Скользящие коэффициенты P/E, P/S и P/B для акций NEE составляют 51,6, 9,86 и 4,5 соответственно. Для сравнения, сопоставимые показатели для Southern Company (NYSE:SO) составляют 22,35, 3,2 и 2,48. Аналогичным образом, коэффициенты для Entergy (NYSE:ETR) составляют 18,6, 2,1 и 2,11.

Иными словами, акции NEE выглядят перекупленными на фоне бумаг других коммунальных предприятий. Отчасти это объясняется тем, что инвесторы сделали ставку на NextEra как на поставщика «зеленой» энергии; последний год представители данного направления пользовались особым спросом.

Инвесторам, обращающим внимание на технические графики, может быть интересно узнать, что ряд краткосрочных осцилляторов перекуплен. Хотя в таком состоянии они могут оставаться неделями (если не месяцами), потенциальная фиксация прибыли также может быть не за горами.

Если акции энергетического сектора (или фондовый рынок в целом) в сентябре-октябре окажутся под давлением, акции Nextera могут просесть до 82 или даже 80 долларов. Пробой этого уровня откроет путь еще ниже, после чего акции могут перейти в боковой тренд вплоть до установления прочного дна.

Наконец, в рамках краткосрочного анализа настроений важно проанализировать потенциальную волатильность акций исходя из цен страйк-опционов на NEE. Этот показатель обычно показывает нам рыночный консенсус касательно потенциального диапазона движений ценной бумаги (хотя и не указывает на его направление).

Текущий показатель для NextEra составляет 19,2, что выше 20-дневного скользящего среднего значения в 18,7. И хотя волатильность может в любой момент измениться, на данный момент рынок, похоже, не ожидает сильных колебаний акций.

Мы полагаем, что акции вскоре окажутся под давлением и сначала опустятся к 82, а затем, возможно, и к 80 долларам. Потенциальное снижение предоставит новым инвесторам NEE более привлекательную точку входа на рынок.

Учитывая силу NextEra как коммунального предприятия и поставщика экологически чистой энергии, любая потенциальная распродажа акций, скорее всего, будет краткосрочным явлением. К концу года мы можем ожидать нового ралли, в рамках которого будет переписан рекордный максимум.

3 стратегии инвестирования

1. Покупка акций NEE на текущих уровнях

Инвесторы, которых не особо волнуют внутридневные колебания цены, могут подумать о покупке акций NextEra на текущих уровнях.

16 сентября акции NEE стоили 85,05 доллара. Мы рекомендуем долгосрочным инвесторам удерживать длинную позицию на протяжении нескольких месяцев, поскольку акции могут протестировать рекордный максимум в 87,69, а затем направиться к отметке в 90,56 доллара. Это будет соответствовать прибыли примерно в 7%.

Инвесторы, которые опасаются сильных просадок позиции, могут разместить стоп-лосс примерно на 3-5% ниже точки входа.

2. Инвестирование в ETF, активом которых является NEE

В наших статьях мы регулярно рассматриваем биржевые фонды, которые хорошо вписываются в долгосрочные портфели. Читатели, которые не хотят вкладывать капитал в акции NEE напрямую, но все же хотят «приобщиться» к компании, могут обратить внимание на ETF, компонентом которых она является.

Вот несколько примеров:

Virtus Reaves Utilities ETF (NYSE:UTES): с начала года фонд прибавил 10,6%, а доля NEE в портфеле составляет 21,82%;

Utilities Select Sector SPDR® Fund (NYSE:XLU): прирост с начала года составил 9,1%; доля NEE — 16,44%;

iShares US Utilities ETF (NYSE:IDU): прирост с начала года составил 8,5%; доля NEE — 14,93%.

3. Медвежий пут-спрэд

Инвесторы, ожидающие коррекции акций NEE в краткосрочной перспективе, могут обратиться к стратегии медвежьего пут-спрэда. Однако она построена на опционах и поэтому подойдет не каждому инвестору. Кроме того, данную позицию следует постоянно отслеживать.

Тем не менее данный механизм может понравиться долгосрочным инвесторам NextEra, поскольку он хорошо сочетается с прямой покупкой акций и обеспечит краткосрочную защиту от просадок.

Данная стратегия требует параллельного удержания длинного опциона пут с более высокой ценой исполнения и короткого пута с более низкой ценой страйк на одну дату экспирации.

Подобный пут-спрэд устанавливается для чистой стоимости актива и будет прибыльным в случае падения акций NextEra.

Трейдер может купить опцион пут «без денег». Для примера, возьмем контракт на 17 декабря с ценой страйк в $82,5. В настоящее время он предлагается по 2,68 доллара за акцию. Таким образом, владение опционом, который истекает примерно через три месяца, обойдется трейдеру в 268 долларов.

В то же время трейдер продает другой опцион пут с более низкой ценой страйк (например, контракт с ценой исполнения $77,5 на ту же дату). В настоящее время подобный опцион предлагается по $1,35 за акцию. Таким образом, трейдер получит $135 «премии» за продажу опциона.

Максимальный риск этой сделки будет равен чистой стоимости пут-спрэда (плюс комиссия). В нашем примере максимальный убыток составит 133 доллара США ((268–135)x100)).

Трейдер понесет его в случае, если позиция удерживается вплоть до даты экспирации, а оба опциона истекают без денег (т.е. если акции NEE на момент исполнения будут выше цены страйк длинного пута, которая в нашем примере составляет $82,50).

Потенциальная прибыль этой сделки ограничена разницей между ценами исполнения (т.е. (82,50 - 77,50)x100), минус чистая стоимость спрэда ($133), плюс комиссия. В нашем примере разница между ценами страйк составляет 5 долларов. Следовательно, потенциальная прибыль равняется 367 долларам.

Эта сделка будет безубыточной при стоимости акций в $81,17 на дату экспирации (без учета комиссии брокера).

Подведем итог

NextEra остается устоявшимся игроком сектора электроэнергетики. Кроме того, на пользу компании пойдет и растущий спрос на энергию из альтернативных источников. Акции NEE наверняка принесут внушительную прибыль участникам рынка с двух- или трехлетним инвестиционным горизонтом. Однако в ближайшие недели от бумаг можно ожидать продолжения краткосрочной фиксации прибыли.

http://www.investing.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter