19 октября 2021 | ЦИАН Киселев Владимир

IPO российских компаний остается редкостью, поэтому выход на биржу сервиса по поиску жилья «Циан» можно считать крупным событием для рынка.

На прошлой неделе компания подала заявку на проведение IPO на Нью-Йоркской бирже, где будут торговаться американские депозитарные акции (ADS) головной компании, кипрской Cian PLC (тикер CIAN). Листинг также планируется и на Мосбирже.

Что важно знать инвестору перед IPO Циан?

· Ожидаемая оценка $1,3-1,9 млрд. Такие данные дает Forbes, ссылаясь на аналитика одного из организаторов размещения «Ренессанс Капитал». Интересно, что тот же Forbes в феврале прошлого года поставил Циан на 16-е место среди самых дорогих российских интернет-компаний с оценкой лишь в $115 млн. Таким образом, за 1,5 года стоимость сервиса выросла минимум в 11 раз. Это результат эффекта пандемии, поднявшего в оценке всех представителей интернет-сектора.

· Циан зарабатывает на листинге объявлений. Если продавец квартиры хочет, чтобы объявление висело в топе, то, например, в Москве придется платить 205 рублей в сутки. Выделить цветом — 50 рублей в сутки. Для большинства обычных пользователей размещение будет бесплатным.

В первом полугодии 2021 года почти 70% выручки пришлось на объявления на вторичном рынке недвижимости, 23% — на первичку. Остальные источники — реклама застройщиков на сайте и маркетплейс Циан.Ипотека.

На Москву и область приходится более 70% доходов компании.

· У Циан очень быстрые темпы роста. В I полугодии 2021 года выручка составила ₽2,7 млрд, что на 65% больше аналогичного периода год назад. На хорошие показатели влияет эффект низкой базы. В 2020 году во время локдаунов количество сделок с недвижимостью упало. Циан, чтобы хоть как-то стимулировать активность делал большие скидки.

После снятия ограничений рынок недвижимости переживал настоящий бум из-за упавших ставок ипотеки, а также реализации отложенного спроса. До 2025 года жду, что средний темп роста выручки компании составит более скромные 20-25% в год.

· Убытки? Смотря как считать. На ₽2,7 млрд выручки Циан в I полугодии пришлось ₽1,6 млрд убытка. Маржа чистой прибыли в -60% выглядит угрожающе.

Однако огромная статья расходов (₽1,4 млрд) связана с реализацией опционной программы мотивации менеджмента. Можно предположить, что негативный эффект разовый, и после проведения IPO компания покажет более высокую эффективность.

В документах Циан приводит «скорректированную EBITDA» без учета опционной программы, которая в первом полугодии составила $51 млн или 2% от выручки.

Интересно, что при общей невысокой прибыльности, московский бизнес Циан имеет отличные результаты: рентабельность по EBITDA составляет 56%. Отчетность портят инвестиции в развитие регионов и прочих проектов. Это сигнал того, что предпосылки для долгосрочного роста эффективности есть.

· Главный риск — огромная конкуренция. На российском рынке также есть сберовский ДомКлик, Яндекс.Недвижимость Avito и прочие сервисы поиска аренды и покупки квартир.

Такое количество сильных соперников ограничивает Циан в возможности поднимать цены на тарифы и заставит больше вкладывать в развитие в будущем.

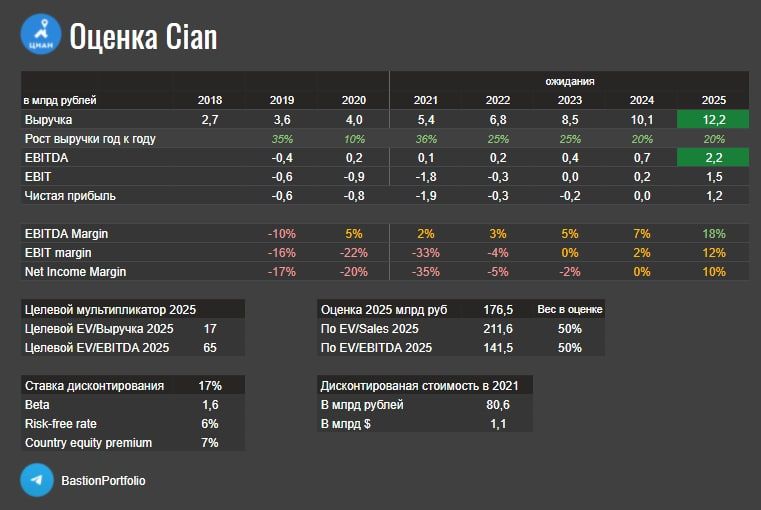

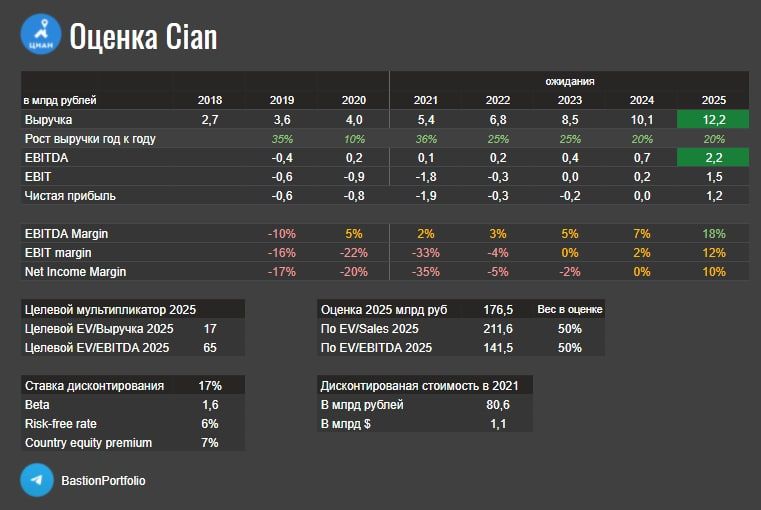

✍️Целевая стоимость — дешевле диапазона IPO. Для оценки использовалась модель с целевым мультипликаторами EV/Sales 2025 года в 17x и EV/EBITDA в 65x.

При ожидаемом темпе роста выручки на 20-25% в год, долгосрочной рентабельности по EBITDA в 18% и ставке дисконтирования в 17%, текущая целевая капитализация получилась на уровне около ₽80 млрд или $1,1 млрд. 🤔Полагаю, что Циан это интересная компания роста, которую хотят продать дороже, чем она сейчас стоит на самом деле.

📝Регистрационная форма F-1, которую Циан подал в SEC, с большим количеством информации.

(C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

На прошлой неделе компания подала заявку на проведение IPO на Нью-Йоркской бирже, где будут торговаться американские депозитарные акции (ADS) головной компании, кипрской Cian PLC (тикер CIAN). Листинг также планируется и на Мосбирже.

Что важно знать инвестору перед IPO Циан?

· Ожидаемая оценка $1,3-1,9 млрд. Такие данные дает Forbes, ссылаясь на аналитика одного из организаторов размещения «Ренессанс Капитал». Интересно, что тот же Forbes в феврале прошлого года поставил Циан на 16-е место среди самых дорогих российских интернет-компаний с оценкой лишь в $115 млн. Таким образом, за 1,5 года стоимость сервиса выросла минимум в 11 раз. Это результат эффекта пандемии, поднявшего в оценке всех представителей интернет-сектора.

· Циан зарабатывает на листинге объявлений. Если продавец квартиры хочет, чтобы объявление висело в топе, то, например, в Москве придется платить 205 рублей в сутки. Выделить цветом — 50 рублей в сутки. Для большинства обычных пользователей размещение будет бесплатным.

В первом полугодии 2021 года почти 70% выручки пришлось на объявления на вторичном рынке недвижимости, 23% — на первичку. Остальные источники — реклама застройщиков на сайте и маркетплейс Циан.Ипотека.

На Москву и область приходится более 70% доходов компании.

· У Циан очень быстрые темпы роста. В I полугодии 2021 года выручка составила ₽2,7 млрд, что на 65% больше аналогичного периода год назад. На хорошие показатели влияет эффект низкой базы. В 2020 году во время локдаунов количество сделок с недвижимостью упало. Циан, чтобы хоть как-то стимулировать активность делал большие скидки.

После снятия ограничений рынок недвижимости переживал настоящий бум из-за упавших ставок ипотеки, а также реализации отложенного спроса. До 2025 года жду, что средний темп роста выручки компании составит более скромные 20-25% в год.

· Убытки? Смотря как считать. На ₽2,7 млрд выручки Циан в I полугодии пришлось ₽1,6 млрд убытка. Маржа чистой прибыли в -60% выглядит угрожающе.

Однако огромная статья расходов (₽1,4 млрд) связана с реализацией опционной программы мотивации менеджмента. Можно предположить, что негативный эффект разовый, и после проведения IPO компания покажет более высокую эффективность.

В документах Циан приводит «скорректированную EBITDA» без учета опционной программы, которая в первом полугодии составила $51 млн или 2% от выручки.

Интересно, что при общей невысокой прибыльности, московский бизнес Циан имеет отличные результаты: рентабельность по EBITDA составляет 56%. Отчетность портят инвестиции в развитие регионов и прочих проектов. Это сигнал того, что предпосылки для долгосрочного роста эффективности есть.

· Главный риск — огромная конкуренция. На российском рынке также есть сберовский ДомКлик, Яндекс.Недвижимость Avito и прочие сервисы поиска аренды и покупки квартир.

Такое количество сильных соперников ограничивает Циан в возможности поднимать цены на тарифы и заставит больше вкладывать в развитие в будущем.

✍️Целевая стоимость — дешевле диапазона IPO. Для оценки использовалась модель с целевым мультипликаторами EV/Sales 2025 года в 17x и EV/EBITDA в 65x.

При ожидаемом темпе роста выручки на 20-25% в год, долгосрочной рентабельности по EBITDA в 18% и ставке дисконтирования в 17%, текущая целевая капитализация получилась на уровне около ₽80 млрд или $1,1 млрд. 🤔Полагаю, что Циан это интересная компания роста, которую хотят продать дороже, чем она сейчас стоит на самом деле.

📝Регистрационная форма F-1, которую Циан подал в SEC, с большим количеством информации.

(C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter