28 декабря 2021 | Черкизово Голдстейн Александр

Уважаемые читатели,

в августе 2020 года мы познакомили наших подписчиков с одним из крупных игроков российской пищевой промышленности. Эта компания уже имела огромный успех на внутреннем рынке благодаря российским контрсанкциям (запрет на импорт западных сельскохозяйственных товаров и продовольствия). Однако пандемия коронавируса и продуманная ценовая политика вновь дали мощный толчок росту этой компании. В результате мы и наши читатели увидели рост цен на акции почти на 70 % с момента нашего первоначального представления. Если удастся расширить экспортный бизнес, то вскоре мы получим нового российского игрока среди ведущих мировых производителей продуктов питания.

Нашим фаворитом по наибольшему будущему росту со 100% потенциалом роста среди российских производителей продуктов питания является:

«Черкизово» (ISIN: RU000A0JL4R1) – крупнейший производитель мяса в Российской Федерации. Черкизово в основном производит свинину и мясо птицы. Компания характеризуется высокой степенью вертикальной интеграции, что делает ее независимой от импорта кормов и в то же время менее чувствительной к валютным рискам. «Черкизово» – крупный бенефициар российских контрсанкций в сельскохозяйственном секторе, который за последние 7 лет смог добиться огромного роста.

Санкции, контрсанкции и цены на продовольственные продукты: как Запад стимулировал российскую сельскохозяйственную промышленность

С аннексией Крыма в 2014 году началось «потребительское бедствие»: западные государства ввели санкции против России, что привело к ответным санкциям на их сельскохозяйственную продукцию. Почти в одночасье французский камамбер и испанский темпранильо исчезли с полок московских супермаркетов, и не успели вы оглянуться, как остались только якобы дорогие отечественные продукты. Потребитель воспринял это как «повышение цены». Со стороны популистского лагеря повышение цен часто оправдывалось «отсутствием конкуренции» российских производителей и их новым монопольным положением. Конечно, в отрасли могут быть одна или две «белые вороны», но для нас это лишь часть правды. Однако, на наш взгляд, причины роста цен на продукты питания имеют другой, более глобальный характер. Подробнее об этом позже.

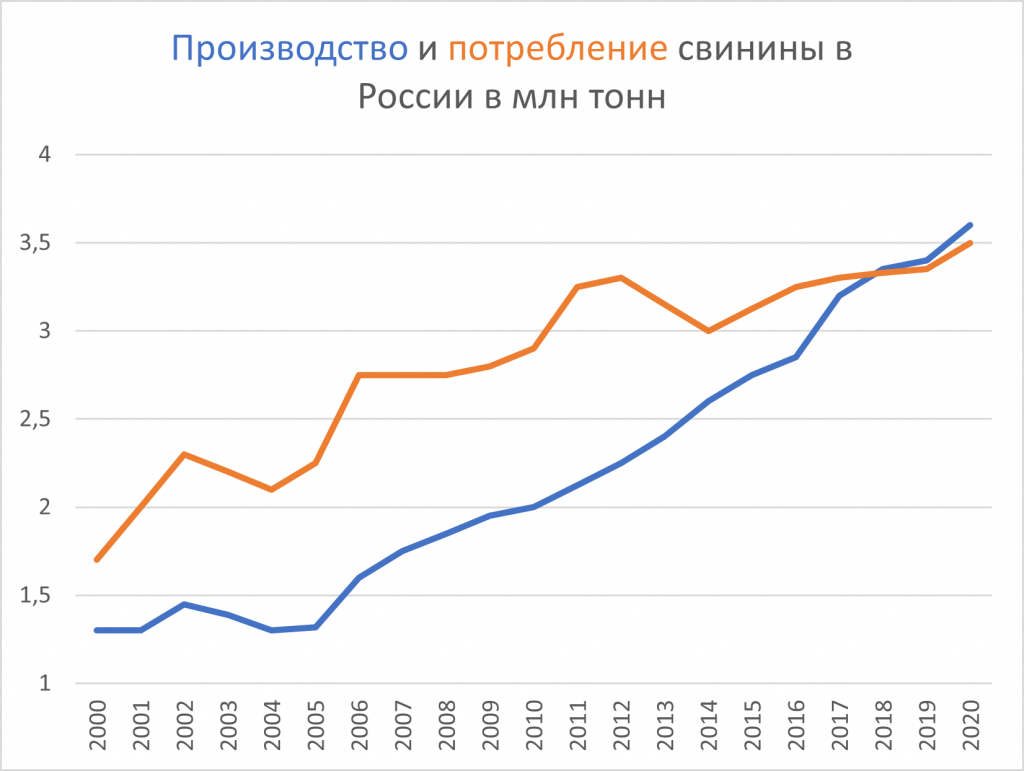

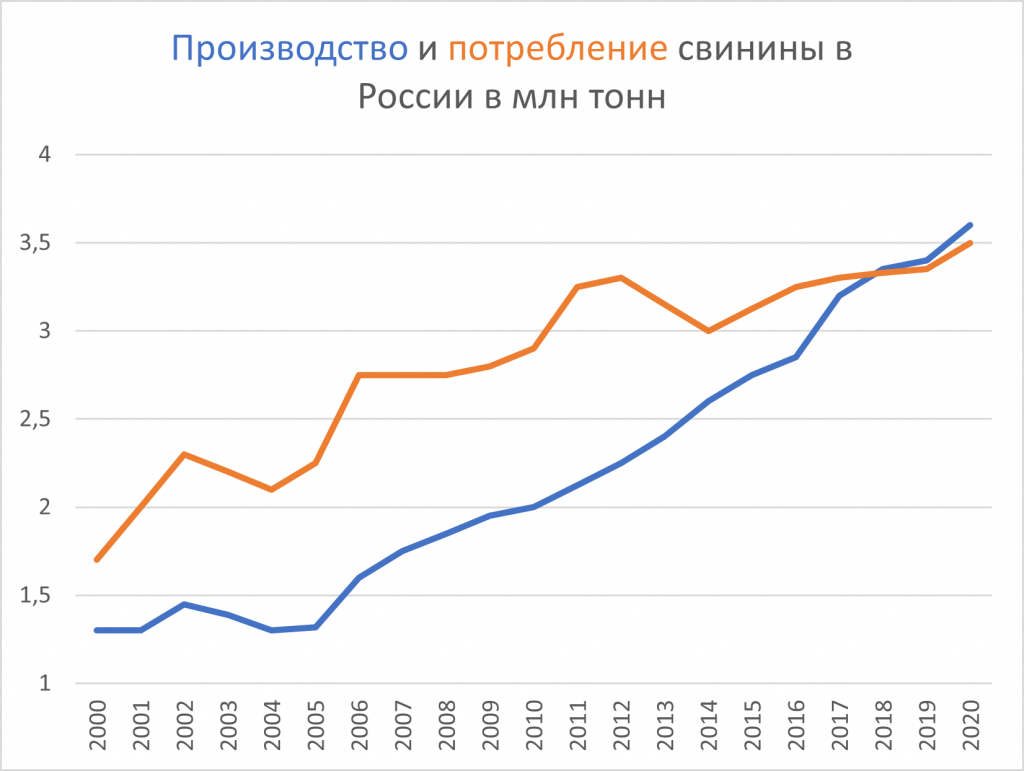

В этой ситуации Россия воспользовалась возможностью решить извечную проблему – неспособность страны обеспечить себя продуктами питания. Например, до 2014 года Россия была крупнейшим импортером европейских молочных продуктов. Новая внутренняя конкуренция, возникшая в результате ликвидации сильно субсидированных сельскохозяйственных товаров из ЕС и обширной программы внутреннего субсидирования, должна сделать страну независимой от импорта продовольствия во многих областях к 2020 году. В значительной степени это было достигнуто. Сегодня 100 % потребления мяса покрывается за счет отечественной продукции. Производство молока также практически самодостаточно. Производство фруктов и овощей достигло новых рекордных уровней.

Многие российские производители продуктов питания использовали сложившуюся ситуацию для улучшения и модернизации своего производства. До введения запрета на импорт они находились в условиях недобросовестной конкуренции с европейскими производителями, которые в значительной степени субсидировались ЕС. Европейские молочные продукты настолько дешевы по отношению к преобладающей стоимости заработной платы благодаря существующим субсидиям, что они пресекают любую конкуренцию на корню. Это приводит к тому, что матери из Африки предпочитают выпаивать своих детей дешевым сухим молоком европейского производства, а не использовать дорогое (!) молоко местного производства. Как вы можете себе представить, это не способствует улучшению ситуации с местным снабжением в долгосрочной перспективе (ссылка).

Вкратце: эмбарго на западные сельскохозяйственные товары привело к удорожанию потребительских цен в краткосрочной перспективе, так как сильно субсидированные товары из ЕС больше нельзя импортировать. В долгосрочной перспективе запрет на импорт стимулирует отечественную сельскохозяйственную промышленность, а при наличии конкуренции потребительские цены в будущем должны нормализоваться по отношению к покупательной способности.Сельскохозяйственные санкции были ответной реакцией в виде контрсанкций на торговые санкции в контексте аннексии Крыма в 2014 году с целью сделать страну самодостаточной за счет конкурентоспособной сельскохозяйственной отрасли. Самым большим бенефициаром этих санкций является российское сельское хозяйство.

Драйвер затрат в мясной промышленности: цены на сырье и слабый рубль

Фактически, именно сельско-хозяйственные товары, такие как пшеница и соя, которые продаются на международных товарных биржах, представляют собой крупнейший блок затрат в мясной промышленности.

Их волатильность отчасти объясняет «узкую» маржу в отрасли и жесткую ценовую войну. Другими словами, когда цены на зерно растут на международных товарных биржах, мясо дорожает на кассе супермаркета в Москве. То же самое касается и падения курса рубля по отношению к доллару США, поскольку сельскохозяйственные товары торгуются в долларах США. Если российский производитель мяса, яиц или молока вынужден тратить больше долларов США на тонну пшеницы в международных торговых центрах, он неизбежно должен требовать больше рублей от своего торгового партнера. Итак: слабый рубль делает импортные расходы на корма более дорогими для производителей.

Вверху: типичная структура затрат в птицеводческой отрасли. Корма для птицы (зерно, соя и т.д.) являются крупнейшим блоком затрат.

Источник данных: исследования США и собственные исследования

Поэтому ключом к успеху в (российской) мясной промышленности часто является наиболее сложная степень вертикальной интеграции. Другими словами, производители мяса, которые выращивают собственные корма, не зависят от мировых цен на корма.

К невыгоде российских (мясных) потребителей, во время пандемии не только выросли цены на сельскохозяйственную продукцию, но и рубль потерял в цене по отношению к доллару США. Оба фактора привели к удорожанию продуктов питания для конечных потребителей.

-> Положительная сторона субсидирования сельского хозяйства: если бы российская сельскохозяйственная промышленность оставалась такой же импортозависимой, как в 2014 году, рост цен для потребителей, вероятно, был бы гораздо выше.

Вверху: цены на соевые бобы за куст в долларах США. Соя и зерновые являются основными компонентами производства мяса птицы. Сильный рост цен с начала пандемии коронавируса.

Внизу: цены на пшеницу за бушель в долларах США. По нашему мнению, реальной причиной роста цен на рынках сельскохозяйственной продукции является массовое обеспечение важных игроков практически неограниченной ликвидностью в виде дешевых денег центрального банка в связи с пандемией коронавируса.

«Черкизово»: невероятно высокие показатели в условиях сельскохозяйственных субсидий и коронавируса

Вверху: С момента нашей первой презентации в сентябре 2020 года наши читатели смогли получить более 80 % прибыли (по состоянию на 10 октября 2021 года).

Секрет эффективной переработки мяса в мясной промышленности довольно прост: экономить затраты и, следовательно, получать прибыль можно при производстве мяса на минимальном количестве скотобоен и на максимально крупных из них. Именно это обстоятельство стало гибелью отрасли во время пандемии, поскольку на узких конвейерах трудно соблюдать дистанцию.

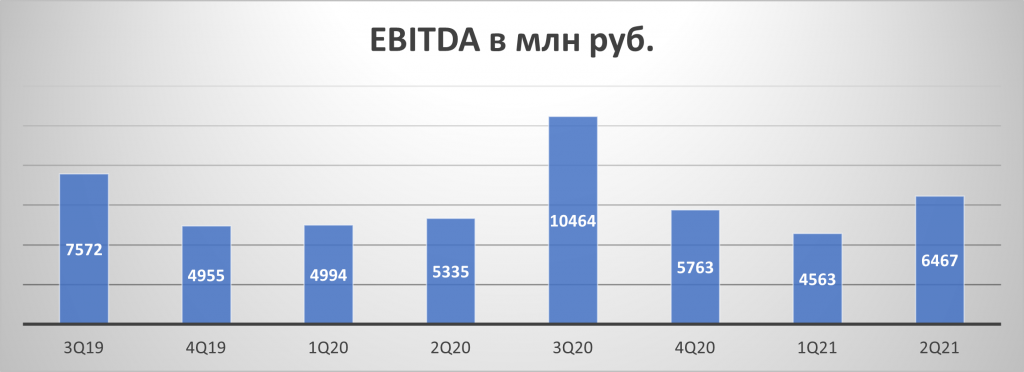

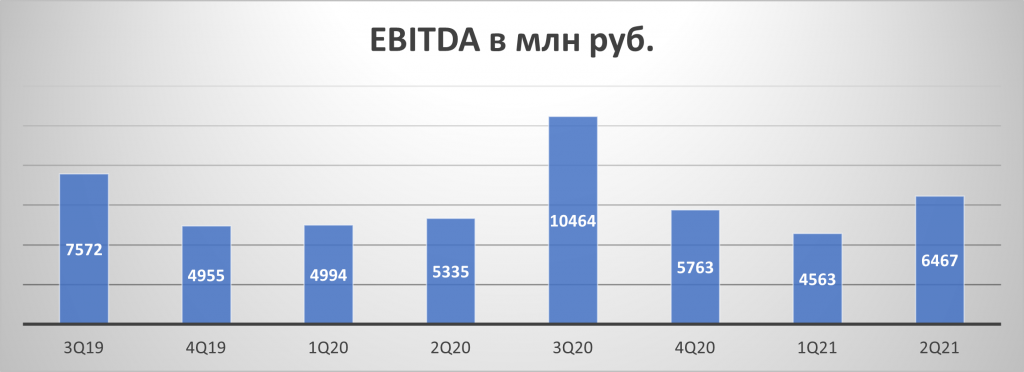

Судя по всему, отрасль справилась с этой проблемой, поскольку, как видно из прибыли «Черкизово», компания смогла значительно увеличить свои доходы во время пандемии:

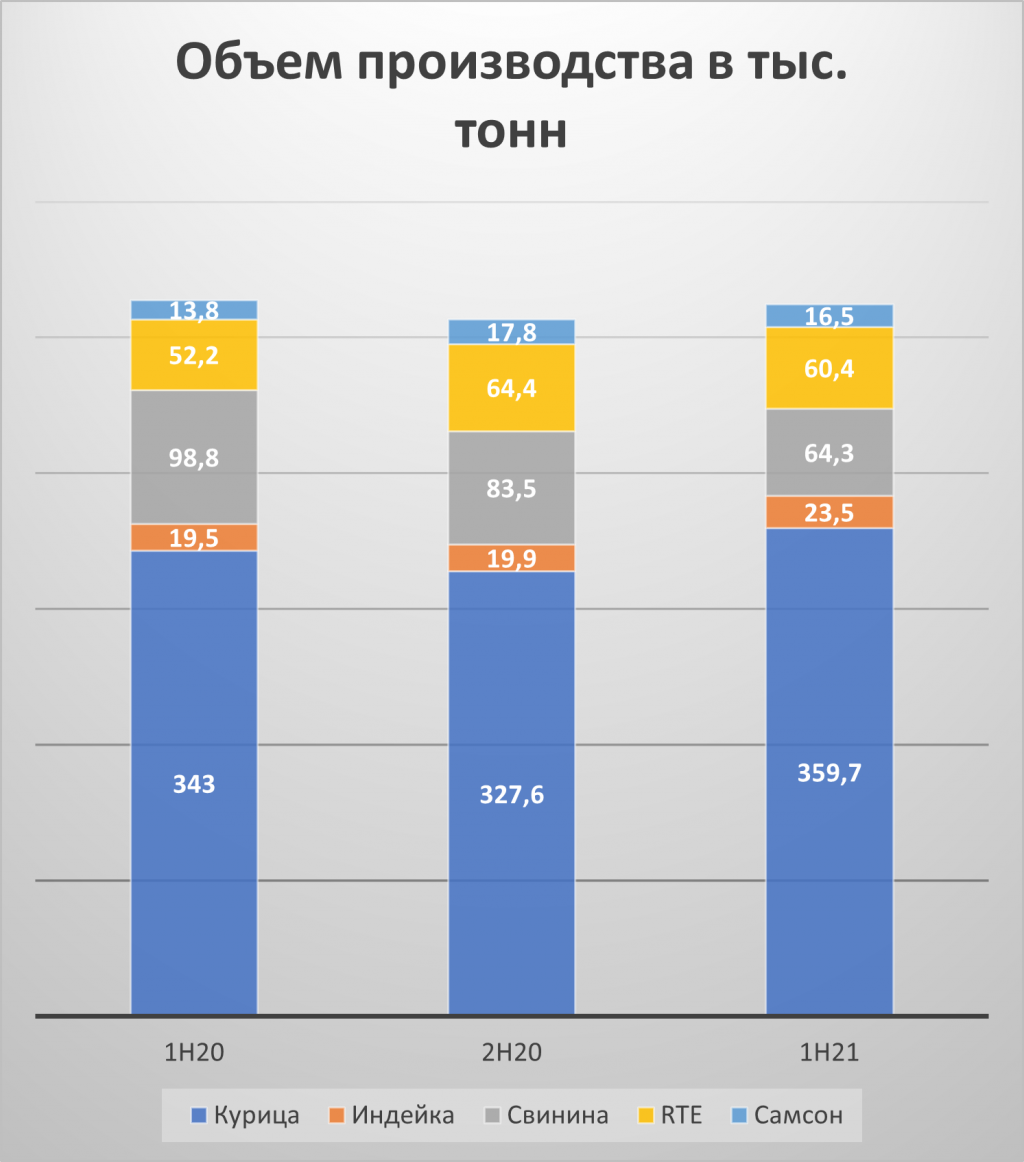

Подведем итоги: «Черкизово» смогло значительно повысить цены на рынке с «узкой» маржой при почти одинаковых объемах производства. Это привело к значительному увеличению прибыли в рублях.Мы называем это властью ценообразования в условиях инфляции.

«Черкизово»: продолжение развития и рост экспортного бизнеса

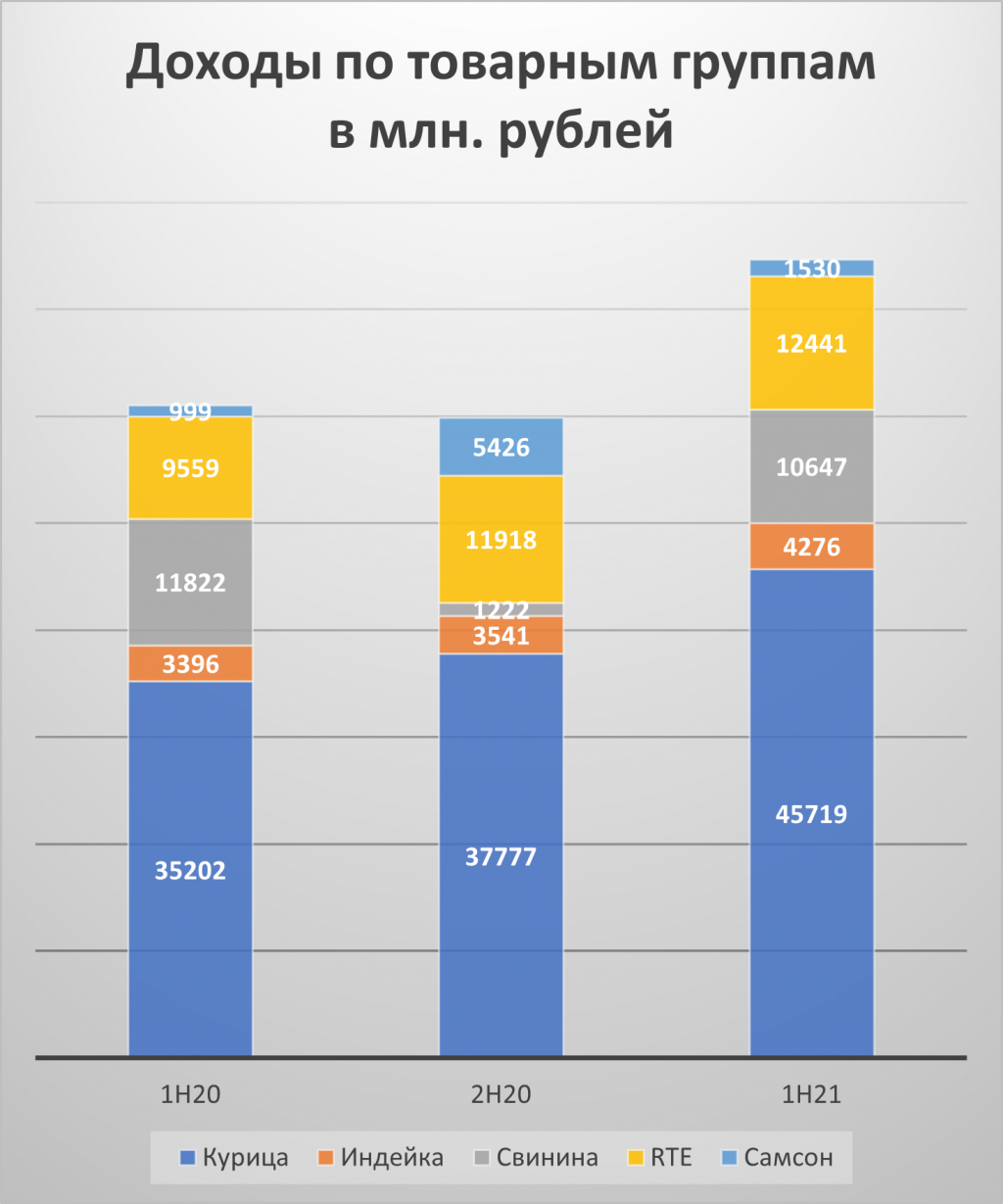

«Черкизово» является крупнейшим производителем куриного мяса в России, а также вторым в Турции. По свинине она занимает 4-е место в стране, а по мясным полуфабрикатам (колбасы и т.д.) – 3-е место по стране. Вкратце: очень многие россияне наверняка знакомы с брендами «Петелинка» (курица), «Пава Пава» (индейка) или «Черкизово» (например, салями). Что, с другой стороны, известно лишь немногим: у компании «Черкизово» есть и другие основные направления, такие как контрактное производство для крупных сетей общественного питания, таких как Burger King, KFC или Dodos Pizza. В то же время, благодаря слабому рублю, компания очень успешно экспортирует продукцию в различные страны СНГ и во Вьетнам. Компания также производит и распространяет халяльное мясо для экспорта в другие страны, в том числе в ОАЭ и Саудовскую Аравию.

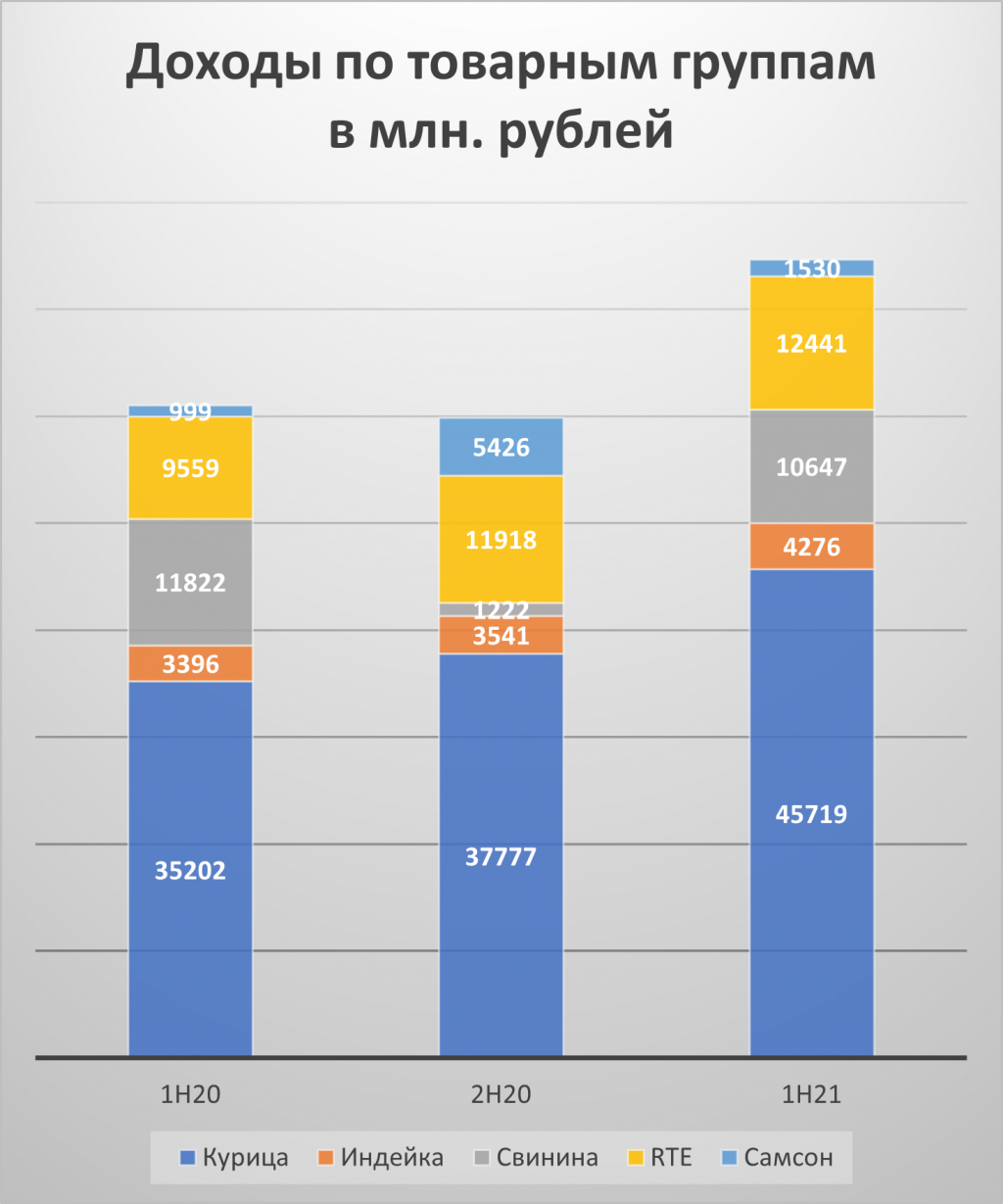

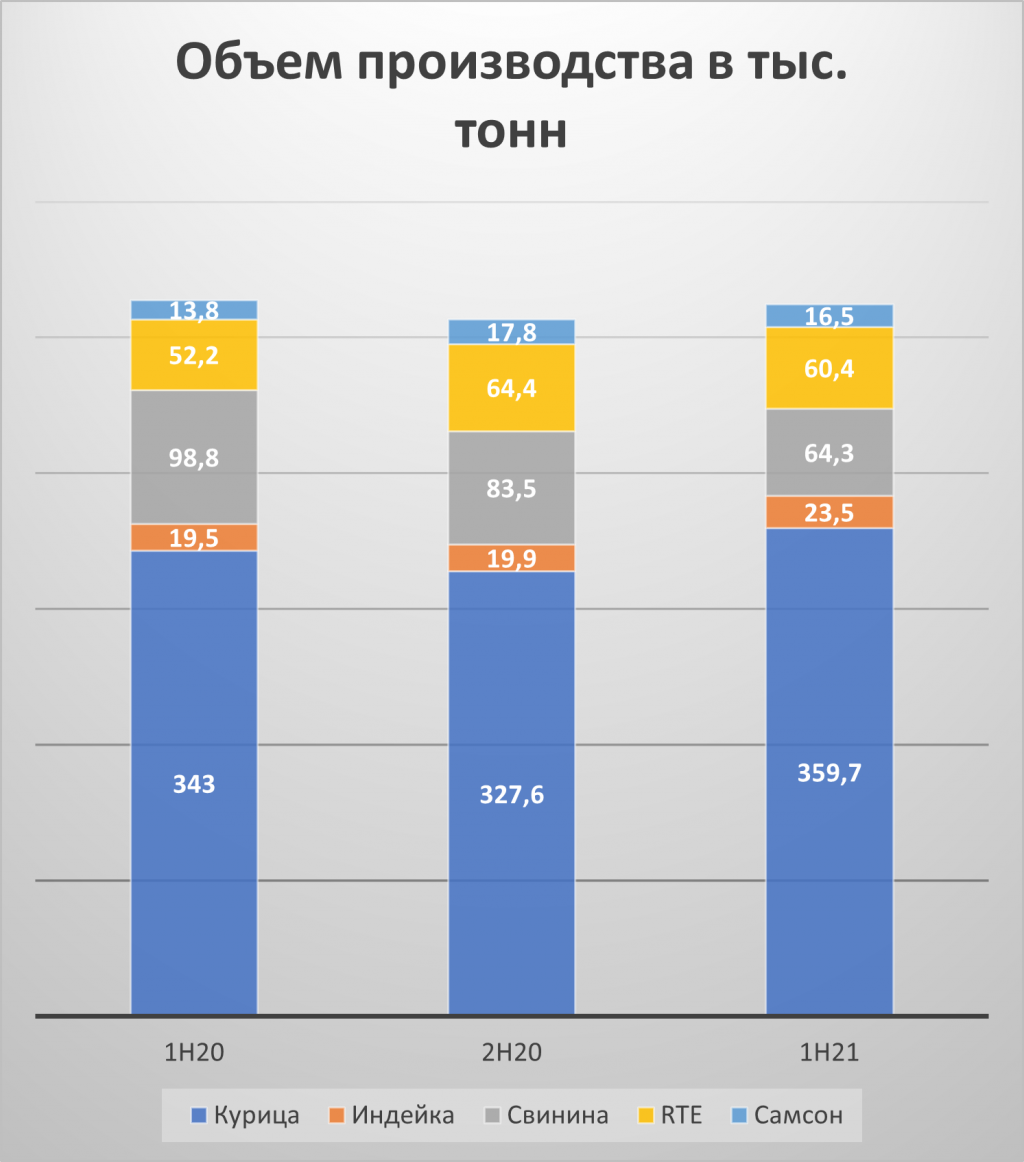

Вверху: «Черкизово» диверсифицировано в мясном сегменте

Важной частью стратегии «Черкизово» является способность самостоятельно обеспечивать себя кормами. Как уже упоминалось выше, это один из крупнейших блоков затрат в производстве мяса. В частности, компания не хочет зависеть от колебаний мировых цен на сырьевые товары. Имея в собственности почти 300 000 га пахотных земель, «Черкизово» может покрыть почти 50% собственных потребностей в кормах. Для того чтобы еще больше увеличить эту квоту, в настоящее время в Елецком районе Липецкой области строится завод по производству сои. С 2022 года здесь планируется перерабатывать до 3000 тонн соевых бобов. Соя важна как белковый корм для накопления животного белка. С помощью новой маслобойни можно также извлекать масло для дальнейших промышленных целей (например, для производства маргарина или кондитерского жира). Оставшаяся соевая мука с белковыми компонентами затем скармливается свиньям и курам для производства мяса. В будущем «Черкивозо» планирует еще больше увеличить урожайность с единицы площади за счет использования современных технологий. Очень немногие конкуренты имеют такую высокую степень вертикальной интеграции!

«Черкизово»: по сравнению с зарубежными конкурентами по-прежнему выгодно оценивается на биржах

Несмотря на высокие темпы роста в последние годы, в том числе благодаря важным стратегическим приобретениям, таким как сделка с Cargill в 2020 году или приобретение Samson в 2018 году, «Черкизово», на удивление, все еще выгодно оценивается на биржах. Тем не менее, уровень задолженности низкий.

По состоянию на 10 окт. 21г. – здесь следует отметить, что и Tyson Foods, и «Черкизово» демонстрировали уверенный рост в течение последних 10 лет. Компанию Tyson Foods можно назвать лучшей в своем классе в пищевой промышленности США.

Следующий вопрос – какие факторы могут представлять риск для бизнес-модели «Черкизово». Прежде всего, следует отметить, что Черкизово вряд ли бы так сильно выросло без сельскохозяйственных санкций последних лет. Хотя эксперты сомневаются, что эмбарго будет снято в обозримом будущем, полностью исключать такую возможность не следует. Даже если это произойдет, «Черкизово» сегодня – совсем другая компания, чем была до введения санкций. В настоящее время она занимает большую долю рынка в России, и на протяжении многих лет ее рост был стабильным и здоровым. Если в один прекрасный день в Россию снова начнут экспортировать мясо по демпинговым ценам, то они будут знать, как защитить себя.

Еще один момент – отсутствие внимания к медленно, но неуклонно растущей клиентуре вегетарианцев и веганов. В Европе и Северной Америке эта группа потребителей становится все более многочисленной, и тамошние производители мяса лихорадочно разрабатывают новые и искусственные мясные продукты на основе растительных белков («Beyond Meat» и т.д.). Нам неизвестно, работает ли «Черкизово» над такими продуктами.

Рынок питания «вне дома» растет: услуги питания и готовые к употреблению и приготовлению продукты на рабочем месте и дома являются скорее правилом, чем исключением для многих молодых и занятых работников современного потребительского общества. В ближайшие годы на этих рынках появится много новых предложений, и «Черкизово» в этом плане не должно отставать.

Вывод: «Черкизово» – это скала в условиях инфляции

Зачем беспокоиться о росте цен на продукты питания, если можно самому инвестировать в быстрорастущие продовольственные компании? Компания «Черкизово» доказала свою власть над ценообразованием благодаря сильным брендам на менее цикличном рынке во время пандемии коронавируса. Если эта компания продолжит расти такими же темпами, добавляя новые источники дохода (например, экспорт и питание вне дома), мы увидим историю успеха, схожую с Tyson Foods.

Единственным недостатком является то, что акции компании стоят недешево.

-> Пожалуйста, обязательно используйте слабые фазы для покупки. Если появятся возможности для покупки, мы обратим ваше внимание на них в соответствующее время.

Чтобы избежать краткосрочных колебаний, имеет смысл входить в ценовой диапазон между 2600 р. и 2800 р. на строго ограниченной основе.

(C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

в августе 2020 года мы познакомили наших подписчиков с одним из крупных игроков российской пищевой промышленности. Эта компания уже имела огромный успех на внутреннем рынке благодаря российским контрсанкциям (запрет на импорт западных сельскохозяйственных товаров и продовольствия). Однако пандемия коронавируса и продуманная ценовая политика вновь дали мощный толчок росту этой компании. В результате мы и наши читатели увидели рост цен на акции почти на 70 % с момента нашего первоначального представления. Если удастся расширить экспортный бизнес, то вскоре мы получим нового российского игрока среди ведущих мировых производителей продуктов питания.

Нашим фаворитом по наибольшему будущему росту со 100% потенциалом роста среди российских производителей продуктов питания является:

«Черкизово» (ISIN: RU000A0JL4R1) – крупнейший производитель мяса в Российской Федерации. Черкизово в основном производит свинину и мясо птицы. Компания характеризуется высокой степенью вертикальной интеграции, что делает ее независимой от импорта кормов и в то же время менее чувствительной к валютным рискам. «Черкизово» – крупный бенефициар российских контрсанкций в сельскохозяйственном секторе, который за последние 7 лет смог добиться огромного роста.

Санкции, контрсанкции и цены на продовольственные продукты: как Запад стимулировал российскую сельскохозяйственную промышленность

С аннексией Крыма в 2014 году началось «потребительское бедствие»: западные государства ввели санкции против России, что привело к ответным санкциям на их сельскохозяйственную продукцию. Почти в одночасье французский камамбер и испанский темпранильо исчезли с полок московских супермаркетов, и не успели вы оглянуться, как остались только якобы дорогие отечественные продукты. Потребитель воспринял это как «повышение цены». Со стороны популистского лагеря повышение цен часто оправдывалось «отсутствием конкуренции» российских производителей и их новым монопольным положением. Конечно, в отрасли могут быть одна или две «белые вороны», но для нас это лишь часть правды. Однако, на наш взгляд, причины роста цен на продукты питания имеют другой, более глобальный характер. Подробнее об этом позже.

В этой ситуации Россия воспользовалась возможностью решить извечную проблему – неспособность страны обеспечить себя продуктами питания. Например, до 2014 года Россия была крупнейшим импортером европейских молочных продуктов. Новая внутренняя конкуренция, возникшая в результате ликвидации сильно субсидированных сельскохозяйственных товаров из ЕС и обширной программы внутреннего субсидирования, должна сделать страну независимой от импорта продовольствия во многих областях к 2020 году. В значительной степени это было достигнуто. Сегодня 100 % потребления мяса покрывается за счет отечественной продукции. Производство молока также практически самодостаточно. Производство фруктов и овощей достигло новых рекордных уровней.

Многие российские производители продуктов питания использовали сложившуюся ситуацию для улучшения и модернизации своего производства. До введения запрета на импорт они находились в условиях недобросовестной конкуренции с европейскими производителями, которые в значительной степени субсидировались ЕС. Европейские молочные продукты настолько дешевы по отношению к преобладающей стоимости заработной платы благодаря существующим субсидиям, что они пресекают любую конкуренцию на корню. Это приводит к тому, что матери из Африки предпочитают выпаивать своих детей дешевым сухим молоком европейского производства, а не использовать дорогое (!) молоко местного производства. Как вы можете себе представить, это не способствует улучшению ситуации с местным снабжением в долгосрочной перспективе (ссылка).

Вкратце: эмбарго на западные сельскохозяйственные товары привело к удорожанию потребительских цен в краткосрочной перспективе, так как сильно субсидированные товары из ЕС больше нельзя импортировать. В долгосрочной перспективе запрет на импорт стимулирует отечественную сельскохозяйственную промышленность, а при наличии конкуренции потребительские цены в будущем должны нормализоваться по отношению к покупательной способности.Сельскохозяйственные санкции были ответной реакцией в виде контрсанкций на торговые санкции в контексте аннексии Крыма в 2014 году с целью сделать страну самодостаточной за счет конкурентоспособной сельскохозяйственной отрасли. Самым большим бенефициаром этих санкций является российское сельское хозяйство.

Драйвер затрат в мясной промышленности: цены на сырье и слабый рубль

Фактически, именно сельско-хозяйственные товары, такие как пшеница и соя, которые продаются на международных товарных биржах, представляют собой крупнейший блок затрат в мясной промышленности.

Их волатильность отчасти объясняет «узкую» маржу в отрасли и жесткую ценовую войну. Другими словами, когда цены на зерно растут на международных товарных биржах, мясо дорожает на кассе супермаркета в Москве. То же самое касается и падения курса рубля по отношению к доллару США, поскольку сельскохозяйственные товары торгуются в долларах США. Если российский производитель мяса, яиц или молока вынужден тратить больше долларов США на тонну пшеницы в международных торговых центрах, он неизбежно должен требовать больше рублей от своего торгового партнера. Итак: слабый рубль делает импортные расходы на корма более дорогими для производителей.

Вверху: типичная структура затрат в птицеводческой отрасли. Корма для птицы (зерно, соя и т.д.) являются крупнейшим блоком затрат.

Источник данных: исследования США и собственные исследования

Поэтому ключом к успеху в (российской) мясной промышленности часто является наиболее сложная степень вертикальной интеграции. Другими словами, производители мяса, которые выращивают собственные корма, не зависят от мировых цен на корма.

К невыгоде российских (мясных) потребителей, во время пандемии не только выросли цены на сельскохозяйственную продукцию, но и рубль потерял в цене по отношению к доллару США. Оба фактора привели к удорожанию продуктов питания для конечных потребителей.

-> Положительная сторона субсидирования сельского хозяйства: если бы российская сельскохозяйственная промышленность оставалась такой же импортозависимой, как в 2014 году, рост цен для потребителей, вероятно, был бы гораздо выше.

Вверху: цены на соевые бобы за куст в долларах США. Соя и зерновые являются основными компонентами производства мяса птицы. Сильный рост цен с начала пандемии коронавируса.

Внизу: цены на пшеницу за бушель в долларах США. По нашему мнению, реальной причиной роста цен на рынках сельскохозяйственной продукции является массовое обеспечение важных игроков практически неограниченной ликвидностью в виде дешевых денег центрального банка в связи с пандемией коронавируса.

«Черкизово»: невероятно высокие показатели в условиях сельскохозяйственных субсидий и коронавируса

Вверху: С момента нашей первой презентации в сентябре 2020 года наши читатели смогли получить более 80 % прибыли (по состоянию на 10 октября 2021 года).

Секрет эффективной переработки мяса в мясной промышленности довольно прост: экономить затраты и, следовательно, получать прибыль можно при производстве мяса на минимальном количестве скотобоен и на максимально крупных из них. Именно это обстоятельство стало гибелью отрасли во время пандемии, поскольку на узких конвейерах трудно соблюдать дистанцию.

Судя по всему, отрасль справилась с этой проблемой, поскольку, как видно из прибыли «Черкизово», компания смогла значительно увеличить свои доходы во время пандемии:

Подведем итоги: «Черкизово» смогло значительно повысить цены на рынке с «узкой» маржой при почти одинаковых объемах производства. Это привело к значительному увеличению прибыли в рублях.Мы называем это властью ценообразования в условиях инфляции.

«Черкизово»: продолжение развития и рост экспортного бизнеса

«Черкизово» является крупнейшим производителем куриного мяса в России, а также вторым в Турции. По свинине она занимает 4-е место в стране, а по мясным полуфабрикатам (колбасы и т.д.) – 3-е место по стране. Вкратце: очень многие россияне наверняка знакомы с брендами «Петелинка» (курица), «Пава Пава» (индейка) или «Черкизово» (например, салями). Что, с другой стороны, известно лишь немногим: у компании «Черкизово» есть и другие основные направления, такие как контрактное производство для крупных сетей общественного питания, таких как Burger King, KFC или Dodos Pizza. В то же время, благодаря слабому рублю, компания очень успешно экспортирует продукцию в различные страны СНГ и во Вьетнам. Компания также производит и распространяет халяльное мясо для экспорта в другие страны, в том числе в ОАЭ и Саудовскую Аравию.

Вверху: «Черкизово» диверсифицировано в мясном сегменте

Важной частью стратегии «Черкизово» является способность самостоятельно обеспечивать себя кормами. Как уже упоминалось выше, это один из крупнейших блоков затрат в производстве мяса. В частности, компания не хочет зависеть от колебаний мировых цен на сырьевые товары. Имея в собственности почти 300 000 га пахотных земель, «Черкизово» может покрыть почти 50% собственных потребностей в кормах. Для того чтобы еще больше увеличить эту квоту, в настоящее время в Елецком районе Липецкой области строится завод по производству сои. С 2022 года здесь планируется перерабатывать до 3000 тонн соевых бобов. Соя важна как белковый корм для накопления животного белка. С помощью новой маслобойни можно также извлекать масло для дальнейших промышленных целей (например, для производства маргарина или кондитерского жира). Оставшаяся соевая мука с белковыми компонентами затем скармливается свиньям и курам для производства мяса. В будущем «Черкивозо» планирует еще больше увеличить урожайность с единицы площади за счет использования современных технологий. Очень немногие конкуренты имеют такую высокую степень вертикальной интеграции!

«Черкизово»: по сравнению с зарубежными конкурентами по-прежнему выгодно оценивается на биржах

Несмотря на высокие темпы роста в последние годы, в том числе благодаря важным стратегическим приобретениям, таким как сделка с Cargill в 2020 году или приобретение Samson в 2018 году, «Черкизово», на удивление, все еще выгодно оценивается на биржах. Тем не менее, уровень задолженности низкий.

По состоянию на 10 окт. 21г. – здесь следует отметить, что и Tyson Foods, и «Черкизово» демонстрировали уверенный рост в течение последних 10 лет. Компанию Tyson Foods можно назвать лучшей в своем классе в пищевой промышленности США.

Следующий вопрос – какие факторы могут представлять риск для бизнес-модели «Черкизово». Прежде всего, следует отметить, что Черкизово вряд ли бы так сильно выросло без сельскохозяйственных санкций последних лет. Хотя эксперты сомневаются, что эмбарго будет снято в обозримом будущем, полностью исключать такую возможность не следует. Даже если это произойдет, «Черкизово» сегодня – совсем другая компания, чем была до введения санкций. В настоящее время она занимает большую долю рынка в России, и на протяжении многих лет ее рост был стабильным и здоровым. Если в один прекрасный день в Россию снова начнут экспортировать мясо по демпинговым ценам, то они будут знать, как защитить себя.

Еще один момент – отсутствие внимания к медленно, но неуклонно растущей клиентуре вегетарианцев и веганов. В Европе и Северной Америке эта группа потребителей становится все более многочисленной, и тамошние производители мяса лихорадочно разрабатывают новые и искусственные мясные продукты на основе растительных белков («Beyond Meat» и т.д.). Нам неизвестно, работает ли «Черкизово» над такими продуктами.

Рынок питания «вне дома» растет: услуги питания и готовые к употреблению и приготовлению продукты на рабочем месте и дома являются скорее правилом, чем исключением для многих молодых и занятых работников современного потребительского общества. В ближайшие годы на этих рынках появится много новых предложений, и «Черкизово» в этом плане не должно отставать.

Вывод: «Черкизово» – это скала в условиях инфляции

Зачем беспокоиться о росте цен на продукты питания, если можно самому инвестировать в быстрорастущие продовольственные компании? Компания «Черкизово» доказала свою власть над ценообразованием благодаря сильным брендам на менее цикличном рынке во время пандемии коронавируса. Если эта компания продолжит расти такими же темпами, добавляя новые источники дохода (например, экспорт и питание вне дома), мы увидим историю успеха, схожую с Tyson Foods.

Единственным недостатком является то, что акции компании стоят недешево.

-> Пожалуйста, обязательно используйте слабые фазы для покупки. Если появятся возможности для покупки, мы обратим ваше внимание на них в соответствующее время.

Чтобы избежать краткосрочных колебаний, имеет смысл входить в ценовой диапазон между 2600 р. и 2800 р. на строго ограниченной основе.

(C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter