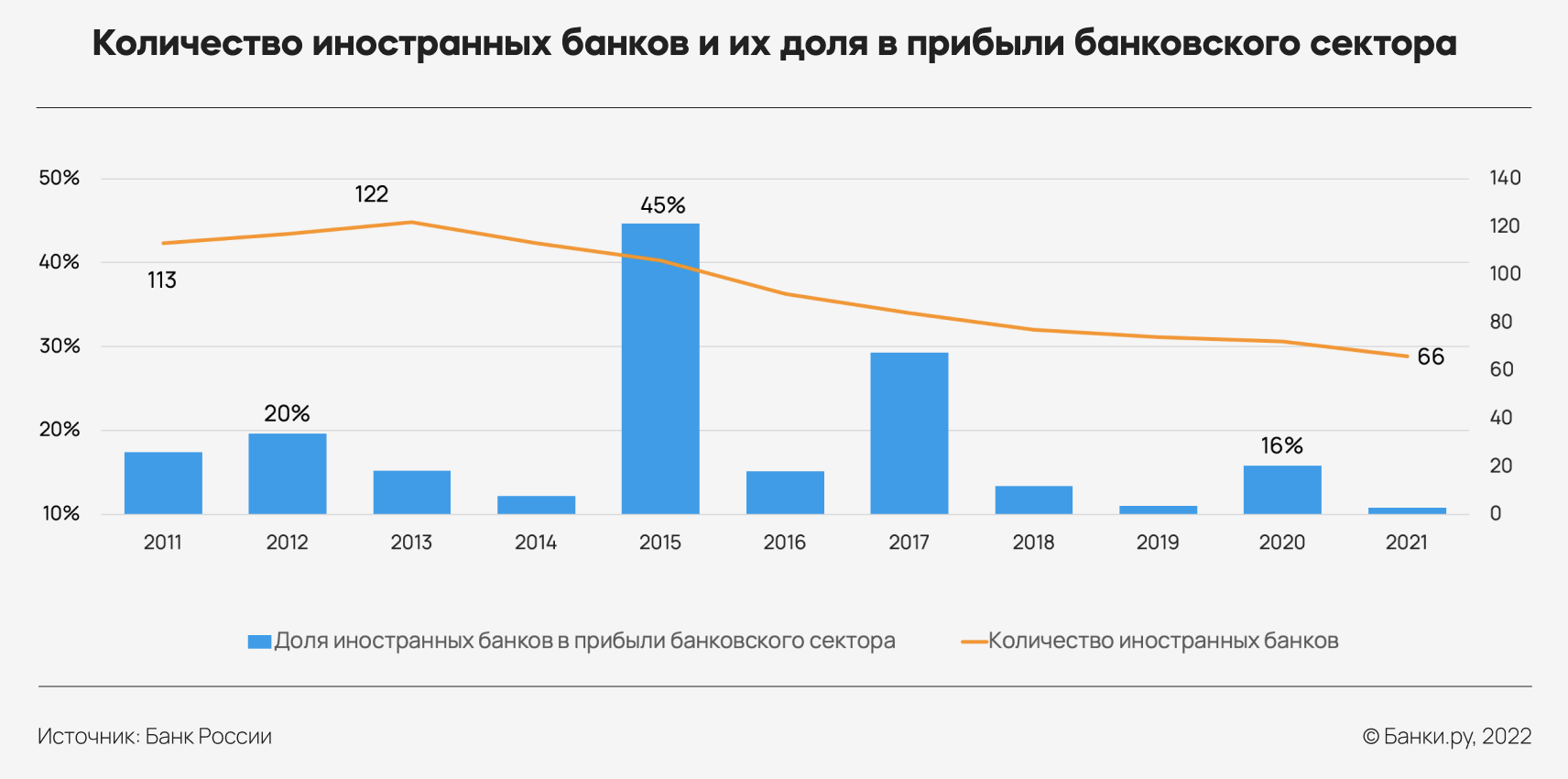

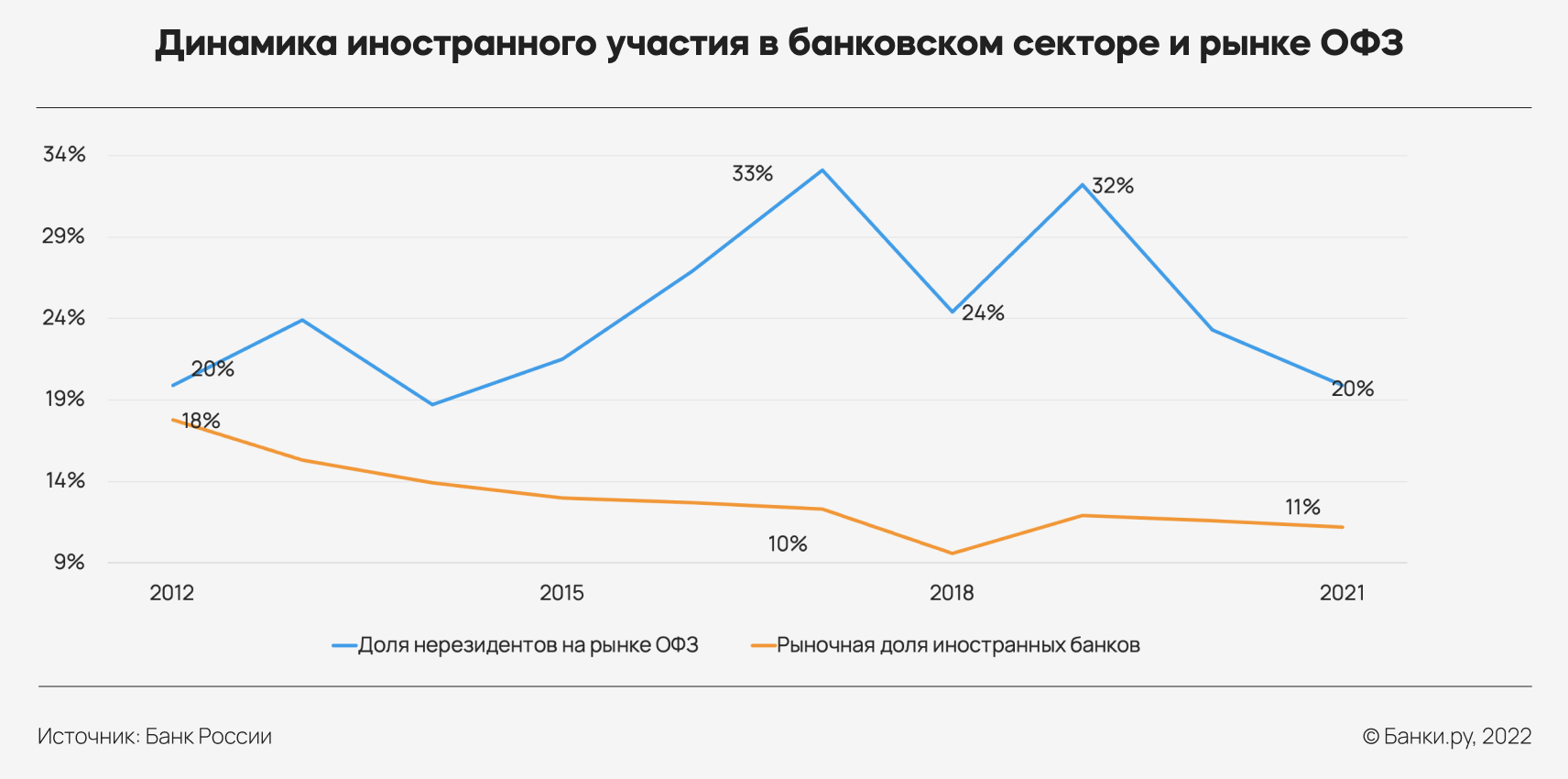

За последние десять лет рыночная доля иностранных банков на российском банковском рынке неуклонно снижалась. Часть кредитных организаций покинули рынок, иные предпочли стратегию постепенного сокращения объемов бизнеса, другие испытывают тревожное ожидание. Только ли внешние факторы обусловили такое положение дел?

Изначально иностранные банки появлялись на российском рынке как дочерние кредитные организации международных финансовых групп. Большинство из них отмечало высокий потенциал развития российского рынка финансовых услуг: на тот момент отношение кредитного портфеля к ВВП страны значительно отставало от соответствующих метрик большинства стран, в первую очередь стран Восточной Европы. На свое присутствие на российском рынке иностранцы возлагали большие надежды, и это неудивительно: применение проверенных технологий и процессов, использование опыта опытных экспертов было способно обеспечить кредитным организациям, находящимся под контролем нерезидентов, определенные преимущества, в том числе и опережающие темпы развития бизнеса и пулов доходов.

В самом деле сегодня многие банковские идеи развития были привнесены иностранными банками. Взять хотя бы революционную мысль о том, что клиент должен платить не за отдельную услугу или конкретный продукт, а за банковское обслуживание. Так родилась концепция клиентских пакетов услуг и сегментного маркетинга.

Акционеры иностранных банков по-разному видели перспективные бизнес-модели своих кредитных организаций. Можно выделить две крупные концепции. Первая — универсальный банк, своеобразный финансовый супермаркет с хорошо налаженными перекрестными продажами финансовых сервисов, наиболее одиозные из которых выносились в качестве обособленной сервисной модели (страхование, лизинг, факторинг). А вторая концепция основывалась на интенсивном развитии специализированной и во многом нишевой банковской модели, где высоты были завоеваны лишь в узком сегменте дисциплин, но зато это была претензия на своеобразное чемпионство. Иностранные акционеры ставили совершенно конкретные целевые установки по финансовой эффективности, а курируемые банки были призваны использовать свои неоспоримые конкурентные преимущества, в числе которых была сравнительно более низкая стоимость фондирования и широкие возможности по валютному кредитованию.

Задолго до событий 2014 года и ввода первых санкционных ограничений иностранные банки получили первый невидимый удар. Начиная с 2010 года свой новый виток экспансии начали государственные и квазигосударственные банки. Одной из характерных черт такой экспансии было привлечение наиболее перспективных кадров банковского рынка. Кадрам из иностранных банков уделялось особое внимание, и они фактически перекупались своими старшими конкурентами. Казалось бы, ничего страшного не происходило, но такая миграция человеческих ресурсов обеспечила также миграцию идей и энергии, не всегда в пользу иностранных игроков.

В новейшей истории российской банковской системы с нарастанием геополитических рисков иностранные банки утратили многие из своих конкурентных преимуществ. Чрезмерный консерватизм в отношении управления рисками обусловил отставание в темпах развития от своих конкурентов, а рыночные позиции крупнейших локальных игроков в значительной мере укрепились. Появились такие нетривиальные тренды, как маркетплейсы, экосистемы, финтех-платформы. Здесь ключевым фактором успеха выступил масштаб собранной клиентской базы. Конкурировать с крупнейшими финансовыми институтами становилось все сложнее.

Сегодня иностранные банки по-прежнему занимают достойное место на банковском рынке. И хотя их рыночная доля за последние десять лет сократилась почти в два раза, они стремятся удержать и нарастить свои позиции. Нередко клиенты, увидевшие изюминку в качестве обслуживания или общих подходах иностранцев, сохраняют приверженность именно этому банку, несмотря на растущий поток рекламы от конкурентов. Но и ренессанс иностранных игроков также возможен. Опыт развития иностранных банков в России показал большую устойчивость универсальных бизнес-моделей, нежели монолайнеров (потребительское кредитование, валютное кредитование крупнейших корпоративных клиентов и т. п.). Преодоление последствий пандемии, улучшение финансового состояния экономических агентов, нивелирование барьеров для международной торговли и кооперации способны предоставить иностранным банкам больше возможностей для развития. В конечном счете ужесточение политики в области управления рисками, сокрушение кредитных лимитов является закономерным последствием объективного ухудшения экономических условий. Повышение инвестиционной привлекательности банковского сектора способно привлечь на рынок и новых игроков с участием капитала нерезидентов. Здесь, как и в случае ослабевания, ключевую роль должны сыграть таланты и идеи. «Время разбрасывать камни, и время собирать камни…», — гласит ветхозаветная мудрость.

http://www.banki.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Изначально иностранные банки появлялись на российском рынке как дочерние кредитные организации международных финансовых групп. Большинство из них отмечало высокий потенциал развития российского рынка финансовых услуг: на тот момент отношение кредитного портфеля к ВВП страны значительно отставало от соответствующих метрик большинства стран, в первую очередь стран Восточной Европы. На свое присутствие на российском рынке иностранцы возлагали большие надежды, и это неудивительно: применение проверенных технологий и процессов, использование опыта опытных экспертов было способно обеспечить кредитным организациям, находящимся под контролем нерезидентов, определенные преимущества, в том числе и опережающие темпы развития бизнеса и пулов доходов.

В самом деле сегодня многие банковские идеи развития были привнесены иностранными банками. Взять хотя бы революционную мысль о том, что клиент должен платить не за отдельную услугу или конкретный продукт, а за банковское обслуживание. Так родилась концепция клиентских пакетов услуг и сегментного маркетинга.

Акционеры иностранных банков по-разному видели перспективные бизнес-модели своих кредитных организаций. Можно выделить две крупные концепции. Первая — универсальный банк, своеобразный финансовый супермаркет с хорошо налаженными перекрестными продажами финансовых сервисов, наиболее одиозные из которых выносились в качестве обособленной сервисной модели (страхование, лизинг, факторинг). А вторая концепция основывалась на интенсивном развитии специализированной и во многом нишевой банковской модели, где высоты были завоеваны лишь в узком сегменте дисциплин, но зато это была претензия на своеобразное чемпионство. Иностранные акционеры ставили совершенно конкретные целевые установки по финансовой эффективности, а курируемые банки были призваны использовать свои неоспоримые конкурентные преимущества, в числе которых была сравнительно более низкая стоимость фондирования и широкие возможности по валютному кредитованию.

Задолго до событий 2014 года и ввода первых санкционных ограничений иностранные банки получили первый невидимый удар. Начиная с 2010 года свой новый виток экспансии начали государственные и квазигосударственные банки. Одной из характерных черт такой экспансии было привлечение наиболее перспективных кадров банковского рынка. Кадрам из иностранных банков уделялось особое внимание, и они фактически перекупались своими старшими конкурентами. Казалось бы, ничего страшного не происходило, но такая миграция человеческих ресурсов обеспечила также миграцию идей и энергии, не всегда в пользу иностранных игроков.

В новейшей истории российской банковской системы с нарастанием геополитических рисков иностранные банки утратили многие из своих конкурентных преимуществ. Чрезмерный консерватизм в отношении управления рисками обусловил отставание в темпах развития от своих конкурентов, а рыночные позиции крупнейших локальных игроков в значительной мере укрепились. Появились такие нетривиальные тренды, как маркетплейсы, экосистемы, финтех-платформы. Здесь ключевым фактором успеха выступил масштаб собранной клиентской базы. Конкурировать с крупнейшими финансовыми институтами становилось все сложнее.

Сегодня иностранные банки по-прежнему занимают достойное место на банковском рынке. И хотя их рыночная доля за последние десять лет сократилась почти в два раза, они стремятся удержать и нарастить свои позиции. Нередко клиенты, увидевшие изюминку в качестве обслуживания или общих подходах иностранцев, сохраняют приверженность именно этому банку, несмотря на растущий поток рекламы от конкурентов. Но и ренессанс иностранных игроков также возможен. Опыт развития иностранных банков в России показал большую устойчивость универсальных бизнес-моделей, нежели монолайнеров (потребительское кредитование, валютное кредитование крупнейших корпоративных клиентов и т. п.). Преодоление последствий пандемии, улучшение финансового состояния экономических агентов, нивелирование барьеров для международной торговли и кооперации способны предоставить иностранным банкам больше возможностей для развития. В конечном счете ужесточение политики в области управления рисками, сокрушение кредитных лимитов является закономерным последствием объективного ухудшения экономических условий. Повышение инвестиционной привлекательности банковского сектора способно привлечь на рынок и новых игроков с участием капитала нерезидентов. Здесь, как и в случае ослабевания, ключевую роль должны сыграть таланты и идеи. «Время разбрасывать камни, и время собирать камни…», — гласит ветхозаветная мудрость.

http://www.banki.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter