6 апреля 2022 Открытие | Открытый журнал | ГМК Норникель РУСАЛ ФосАгро Лукойл Сургутнефтегаз Segezha Group Буторин Евгений

Никелево-палладиевая броня «Норникеля»

По мнению аналитиков, «Норникель» (GMKN) может избежать прямых санкций, так как поставляет значимую часть палладия и никеля на мировые рынки. А рост цен на металлы и низкая долговая нагрузка могут позволить компании и продолжать выплачивать дивиденды.

«Норникель» имеет сильные позиции на рынке и занимает первое место в мире по производству палладия, с долей рынка 41%, и первое место по производству никеля, с долей около 14% в целом и 24% по высокосортному рафинированному никелю. Отключить такого гиганта от рынка будет катастрофой для всей мировой экономики.

Если простое нарушение логистических поставок привело к стремительному росту цен на никель — до 100 000 долл., то что произойдёт, если рынок не досчитается 14% никеля? Хотя цены постепенно стабилизировались, стоимость всё равно превышает 30 000 долл. за тонну, что как минимум вдвое выше средних цен за предыдущую пятилетку. При этом палладий стоит на треть дороже уровней 2020–2021 гг., а медь торгуется вблизи исторических максимумов. В совокупности со слабеющим рублём и отсутствием прямых санкций против компании это поможет «Норникелю» увеличить прибыль и произвести выплату щедрых дивидендов (хотя по поводу последнего возникают опасения, так как многие компании уже отказались от дивидендных выплат по итогам прошлого года). Кроме того, более 90% операционных расходов компании номинированы в рублях, а мультипликатор NetDebt/EBITDA находится на комфортном уровне — 0,5.

Рис. 2. Динамика долговой нагрузки «Норникеля». Источник: презентация компании по итогам года

Однако 99% основного долга номинировано в валюте, и более половины долга имеет плавающую процентную ставку. Это не очень выгодно в условиях ужесточения политик мировых центробанков, так как стоимость долга будет увеличиваться по мере роста инфляции.

С технической точки зрения акции «Норникеля» торгуются вблизи уровня поддержки, однако более интересные значения находятся ниже — на 18 500, 15 000 и 12 000 руб. за акцию.

Рис. 3. Динамика изменения стоимости акций «Норникеля» на Мосбирже, 2014–2022

Алюминиевая защита «РУСАЛа»: устоит ли на этот раз?

«РУСАЛ» (RUAL) тоже может быть защищён от санкций своей высокой долей рынка. Аналитики напоминают, что раньше против компании уже вводили санкции, но в итоге их отменили из-за сильного влияния на мировую авиаотрасль. Кроме того, учитывая дефицит алюминия, а также планы по энергопереходу, цены на металл могут поддержать котировки компании.

Недавно цены на алюминий пробили рекордную отметку — 4000 долл. за тонну. Цена не долго продержалась выше этих значений, и сейчас металл торгуется около 3500 долл./т. Выгодно для компании и ослабление курса рубля, благодаря этому продажи алюминия в рублях могут быть на 60, 80 и даже 100% выше прошлогодних значений.

При этом, в отличие от «Норникеля», со стороны «РУСАЛа» не стоит ждать дивидендов, так как основной задачей компании по-прежнему является погашение долга.

С технической точки зрения акции «РУСАЛа» вернулись в рамки боковика с границами 67–75 руб. за акцию. Присоединяться к инвестидее сейчас рискованно, так как бумага может снова уйти в консолидацию. В данном случае лучше дождаться выхода из ренджа (отсутствия колебания цены) и уже потом присоединяться к движению на откате.

Рис. 4. Динамика изменения стоимости акций «РУСАЛа» на Мосбирже, апрель 2018 — апрель 2022

«ФосАгро» в ответе за урожай

«ФосАгро» (PHOR) тоже может выиграть от текущей ситуации благодаря росту цен на продукцию. Такой сценарий весьма вероятен, так как уже сейчас мы наблюдаем зачатки продовольственного кризиса.

Риск прямых санкций против компании низок, так как компания обеспечивает около 18% рынка Европы, а на фоне уже существующего дефицита продуктов (в том числе пшеницы) и дефицита удобрений может ускориться рост инфляции. При этом для «ФосАгро» отказ от поставок в Европу тоже будет критичным, так как доля региона в экспортной выручке составляет около 39%.

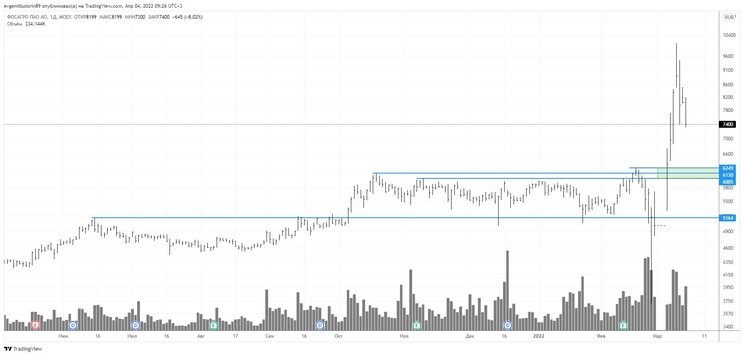

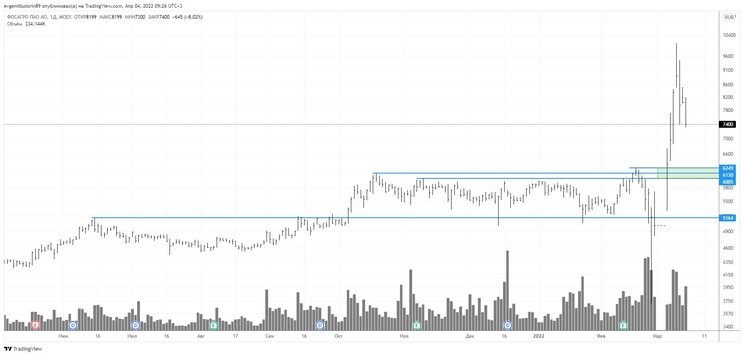

С момента возобновления торгов на Мосбирже акции компании в моменте росли более чем на 100%, после чего последовал откат. Сейчас бумага в плюсе на 47,5%. Но покупать ещё рано, так как откат не завершился. Можно дождаться зоны покупок, которая расположена в диапазоне 6005–6250 руб. за акцию, и уже оттуда совершать покупки.

Рис. 5. Динамика изменения стоимости акций «ФосАгро» на Мосбирже, июнь 2021 — апрель 2022

«Лукойл» ставит на нефть

Аналитики считают, что «Лукойл» (LKOH) является наиболее устойчивой компанией в нефтегазовой отрасли за счёт низкой долговой нагрузки и эффективного менеджмента.

При этом экспорт российской нефти за прошлую неделю снизился на 26%. Плюс к этому российская нефть марки Urals продаётся с дисконтом 30 долл., и это без учёта дисконта покупателей в 5 долл. (за то, что нефть из России). Также стоит вычесть дополнительные расходы на транспортировку (двойной тариф за танкеры и более далёкий путь транспортировки). Таким образом, при стоимости марки Brent 100 долл. за баррель российская нефть на экспорт стоит чуть больше 60 долл.

Со временем дисконт может сократиться до 20 или даже до 15 долл. Но сам факт токсичности российской нефти останется. Уже сейчас заметны тенденции по переходу сделок в формат частных и конфиденциальных, поскольку дисконт велик и отказываться от выгоды западные компании не хотят. Кроме того, поставки российской нефти могут пойти по иранскому сценарию, когда танкеры перекачивают нефть в нейтральных водах с отключёнными транспондерами.

При этом Индия и Китай активно скупают российскую нефть для последующей перепродажи. Но ситуация осложняется тем, что Китай покупает только сырую нефть, отрезая возможность нефтегазовых компаний заработать на добавленной стоимости.

«Лукойл» действительно может выглядеть сильнее своих коллег по цеху, но это не гарантирует того, что прибыль компании будет хотя бы на уровне прошлого года. Скорее всего, уже по итогам I квартала 2022 г. мы увидим снижение финансовых показателей, как минимум из-за снижения доли экспорта на европейский рынок.

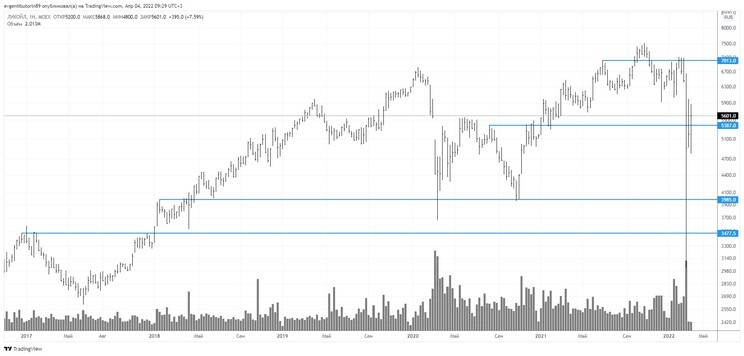

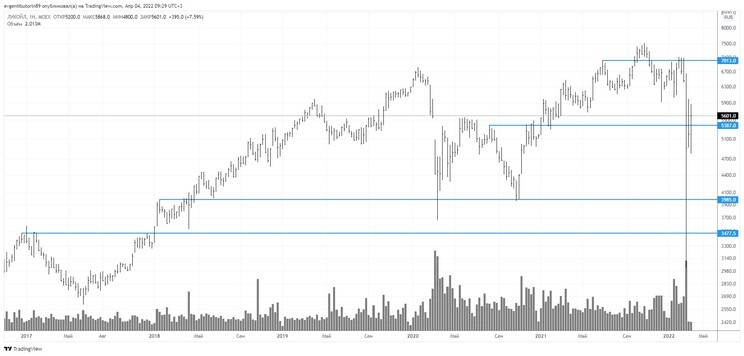

С технической точки зрения акции «Лукойла» торгуются вблизи уровня поддержки. Однако лучше воздержаться от покупки акций компании, пока не будет достигнут уровень 3500 руб.

Рис. 6. Динамика изменения стоимости акций «Лукойла» на Мосбирже, 2017–2022

Поможет ли кубышка «Сургутнефтегазу»?

Доля европейского рынка в выручке «Сургутнефтегаза» (SNGSP) тоже составляет около 50%, однако, в отличие от «Лукойла», компания имеет долларовую кубышку, которая может принести хорошие дивиденды держателям префов, особенно в свете роста доллара.

По расчётам аналитиков, ослабление рубля всего на 2% может принести «Сургутнефтегазу» дополнительные 80–85 млрд руб. прибыли в виде валютной переоценки. Текущее ослабление составляет уже 10%, что обещает дополнительные 400–425 млрд руб. прибыли. Доллар продолжит укрепляться, а значит, потенциальная прибыль увеличится, как увеличатся и потенциальные дивиденды. Риском для компании может стать просьба государства распечатать кубышку для поддержания российской экономики.

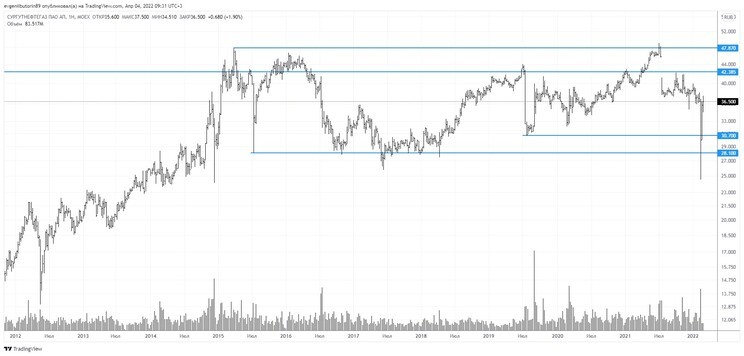

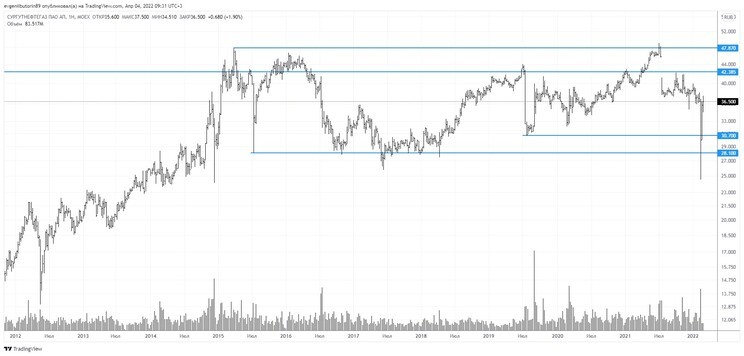

С технической точки зрения привилегированные акции «Сургутнефтегаза» торгуются на «доспецоперационных» уровнях. Однако цена находится внутри консолидации, поэтому заходить в бумагу стоит либо у нижней границы консолидации, либо уже после выхода из неё.

Рис. 7. Динамика изменения стоимости привилегированных акций «Сургутнефтегаза» на Мосбирже, 2012–2022

Segezha под защитой леса

Аналитики считают, что Segezha Group (SGZH) имеет малое влияние на экономику России, поэтому у неё низкие риски санкций. При этом финансовые положение компании стабильно.

За прошлый год Segezha Group удалось увеличить выручку на 34%, чистая прибыль при этом достигла 15,2 млрд руб. против убытка годом ранее. За счёт роста EBITDA и одновременно увеличения долга компании удалось снизить коэффициент NetDebt/EBITDA до 2,1. При этом цены на продаваемую продукцию в основном снижались. Скорее всего, 2022 год внесёт коррективы — на фоне высокой инфляции, растущих ставок и проблем с логистикой цены вырастут, что поможет компании повысить финансовые результаты.

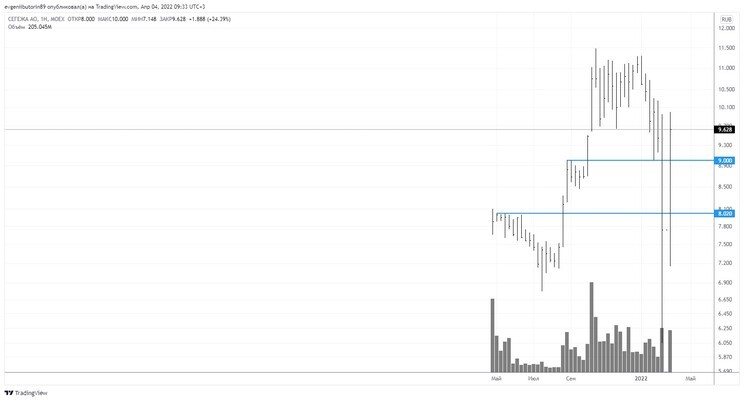

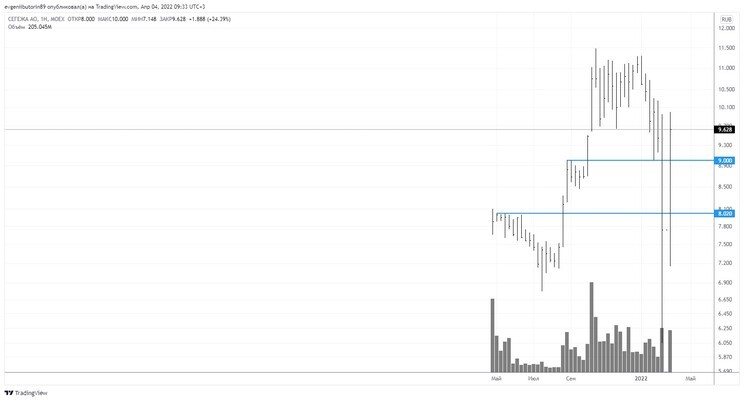

С технической точки зрения акции торгуются вблизи уровня поддержки, однако для покупок стоит дождаться повторного теста 9 руб.

Рис. 8. Динамика изменения стоимости акций Segezha Group на Мосбирже, май 2021 — апрель 2022

https://journal.open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

По мнению аналитиков, «Норникель» (GMKN) может избежать прямых санкций, так как поставляет значимую часть палладия и никеля на мировые рынки. А рост цен на металлы и низкая долговая нагрузка могут позволить компании и продолжать выплачивать дивиденды.

«Норникель» имеет сильные позиции на рынке и занимает первое место в мире по производству палладия, с долей рынка 41%, и первое место по производству никеля, с долей около 14% в целом и 24% по высокосортному рафинированному никелю. Отключить такого гиганта от рынка будет катастрофой для всей мировой экономики.

Если простое нарушение логистических поставок привело к стремительному росту цен на никель — до 100 000 долл., то что произойдёт, если рынок не досчитается 14% никеля? Хотя цены постепенно стабилизировались, стоимость всё равно превышает 30 000 долл. за тонну, что как минимум вдвое выше средних цен за предыдущую пятилетку. При этом палладий стоит на треть дороже уровней 2020–2021 гг., а медь торгуется вблизи исторических максимумов. В совокупности со слабеющим рублём и отсутствием прямых санкций против компании это поможет «Норникелю» увеличить прибыль и произвести выплату щедрых дивидендов (хотя по поводу последнего возникают опасения, так как многие компании уже отказались от дивидендных выплат по итогам прошлого года). Кроме того, более 90% операционных расходов компании номинированы в рублях, а мультипликатор NetDebt/EBITDA находится на комфортном уровне — 0,5.

Рис. 2. Динамика долговой нагрузки «Норникеля». Источник: презентация компании по итогам года

Однако 99% основного долга номинировано в валюте, и более половины долга имеет плавающую процентную ставку. Это не очень выгодно в условиях ужесточения политик мировых центробанков, так как стоимость долга будет увеличиваться по мере роста инфляции.

С технической точки зрения акции «Норникеля» торгуются вблизи уровня поддержки, однако более интересные значения находятся ниже — на 18 500, 15 000 и 12 000 руб. за акцию.

Рис. 3. Динамика изменения стоимости акций «Норникеля» на Мосбирже, 2014–2022

Алюминиевая защита «РУСАЛа»: устоит ли на этот раз?

«РУСАЛ» (RUAL) тоже может быть защищён от санкций своей высокой долей рынка. Аналитики напоминают, что раньше против компании уже вводили санкции, но в итоге их отменили из-за сильного влияния на мировую авиаотрасль. Кроме того, учитывая дефицит алюминия, а также планы по энергопереходу, цены на металл могут поддержать котировки компании.

Недавно цены на алюминий пробили рекордную отметку — 4000 долл. за тонну. Цена не долго продержалась выше этих значений, и сейчас металл торгуется около 3500 долл./т. Выгодно для компании и ослабление курса рубля, благодаря этому продажи алюминия в рублях могут быть на 60, 80 и даже 100% выше прошлогодних значений.

При этом, в отличие от «Норникеля», со стороны «РУСАЛа» не стоит ждать дивидендов, так как основной задачей компании по-прежнему является погашение долга.

С технической точки зрения акции «РУСАЛа» вернулись в рамки боковика с границами 67–75 руб. за акцию. Присоединяться к инвестидее сейчас рискованно, так как бумага может снова уйти в консолидацию. В данном случае лучше дождаться выхода из ренджа (отсутствия колебания цены) и уже потом присоединяться к движению на откате.

Рис. 4. Динамика изменения стоимости акций «РУСАЛа» на Мосбирже, апрель 2018 — апрель 2022

«ФосАгро» в ответе за урожай

«ФосАгро» (PHOR) тоже может выиграть от текущей ситуации благодаря росту цен на продукцию. Такой сценарий весьма вероятен, так как уже сейчас мы наблюдаем зачатки продовольственного кризиса.

Риск прямых санкций против компании низок, так как компания обеспечивает около 18% рынка Европы, а на фоне уже существующего дефицита продуктов (в том числе пшеницы) и дефицита удобрений может ускориться рост инфляции. При этом для «ФосАгро» отказ от поставок в Европу тоже будет критичным, так как доля региона в экспортной выручке составляет около 39%.

С момента возобновления торгов на Мосбирже акции компании в моменте росли более чем на 100%, после чего последовал откат. Сейчас бумага в плюсе на 47,5%. Но покупать ещё рано, так как откат не завершился. Можно дождаться зоны покупок, которая расположена в диапазоне 6005–6250 руб. за акцию, и уже оттуда совершать покупки.

Рис. 5. Динамика изменения стоимости акций «ФосАгро» на Мосбирже, июнь 2021 — апрель 2022

«Лукойл» ставит на нефть

Аналитики считают, что «Лукойл» (LKOH) является наиболее устойчивой компанией в нефтегазовой отрасли за счёт низкой долговой нагрузки и эффективного менеджмента.

При этом экспорт российской нефти за прошлую неделю снизился на 26%. Плюс к этому российская нефть марки Urals продаётся с дисконтом 30 долл., и это без учёта дисконта покупателей в 5 долл. (за то, что нефть из России). Также стоит вычесть дополнительные расходы на транспортировку (двойной тариф за танкеры и более далёкий путь транспортировки). Таким образом, при стоимости марки Brent 100 долл. за баррель российская нефть на экспорт стоит чуть больше 60 долл.

Со временем дисконт может сократиться до 20 или даже до 15 долл. Но сам факт токсичности российской нефти останется. Уже сейчас заметны тенденции по переходу сделок в формат частных и конфиденциальных, поскольку дисконт велик и отказываться от выгоды западные компании не хотят. Кроме того, поставки российской нефти могут пойти по иранскому сценарию, когда танкеры перекачивают нефть в нейтральных водах с отключёнными транспондерами.

При этом Индия и Китай активно скупают российскую нефть для последующей перепродажи. Но ситуация осложняется тем, что Китай покупает только сырую нефть, отрезая возможность нефтегазовых компаний заработать на добавленной стоимости.

«Лукойл» действительно может выглядеть сильнее своих коллег по цеху, но это не гарантирует того, что прибыль компании будет хотя бы на уровне прошлого года. Скорее всего, уже по итогам I квартала 2022 г. мы увидим снижение финансовых показателей, как минимум из-за снижения доли экспорта на европейский рынок.

С технической точки зрения акции «Лукойла» торгуются вблизи уровня поддержки. Однако лучше воздержаться от покупки акций компании, пока не будет достигнут уровень 3500 руб.

Рис. 6. Динамика изменения стоимости акций «Лукойла» на Мосбирже, 2017–2022

Поможет ли кубышка «Сургутнефтегазу»?

Доля европейского рынка в выручке «Сургутнефтегаза» (SNGSP) тоже составляет около 50%, однако, в отличие от «Лукойла», компания имеет долларовую кубышку, которая может принести хорошие дивиденды держателям префов, особенно в свете роста доллара.

По расчётам аналитиков, ослабление рубля всего на 2% может принести «Сургутнефтегазу» дополнительные 80–85 млрд руб. прибыли в виде валютной переоценки. Текущее ослабление составляет уже 10%, что обещает дополнительные 400–425 млрд руб. прибыли. Доллар продолжит укрепляться, а значит, потенциальная прибыль увеличится, как увеличатся и потенциальные дивиденды. Риском для компании может стать просьба государства распечатать кубышку для поддержания российской экономики.

С технической точки зрения привилегированные акции «Сургутнефтегаза» торгуются на «доспецоперационных» уровнях. Однако цена находится внутри консолидации, поэтому заходить в бумагу стоит либо у нижней границы консолидации, либо уже после выхода из неё.

Рис. 7. Динамика изменения стоимости привилегированных акций «Сургутнефтегаза» на Мосбирже, 2012–2022

Segezha под защитой леса

Аналитики считают, что Segezha Group (SGZH) имеет малое влияние на экономику России, поэтому у неё низкие риски санкций. При этом финансовые положение компании стабильно.

За прошлый год Segezha Group удалось увеличить выручку на 34%, чистая прибыль при этом достигла 15,2 млрд руб. против убытка годом ранее. За счёт роста EBITDA и одновременно увеличения долга компании удалось снизить коэффициент NetDebt/EBITDA до 2,1. При этом цены на продаваемую продукцию в основном снижались. Скорее всего, 2022 год внесёт коррективы — на фоне высокой инфляции, растущих ставок и проблем с логистикой цены вырастут, что поможет компании повысить финансовые результаты.

С технической точки зрения акции торгуются вблизи уровня поддержки, однако для покупок стоит дождаться повторного теста 9 руб.

Рис. 8. Динамика изменения стоимости акций Segezha Group на Мосбирже, май 2021 — апрель 2022

https://journal.open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter