10 июня 2022 Открытие Шульгин Михаил

Российские акции подешевели по итогам пятницы, 10 июня. Основной фактор давления – продолжающий укрепляться рубль. Российская валюта активно росла в цене с момента начала торгов в валютной секции Мосбиржи. Индекс МосБиржи в качестве реакции заметно упал именно в первый час торгов, а после стабилизировался в диапазоне 2295 – 2274 п. Торговые объемы были очень низкими, что вовсе не удивительно, поскольку впереди удлиненные из-за празднования Дня России выходные. Несмотря на снижение мы оцениваем итоги пятницы позитивно, поскольку рассчитывали, что рублевый индекс проверит на прочность нижнюю границу среднесрочного коридора, в котором он торгуется с 26 апреля. Однако тестирования 2250 пунктов не было. Весьма локальный, но все же позитив.

На 19:00 мск:

Индекс МосБиржи — 2 285,52 п. (-0,37%), с нач. года -39,7%

Индекс РТС — 1 268,83 п. (+4,64%), с нач. года -20,5%

Дивидендная доходность индекса МосБиржи составляет 8,2 %. Индекс торгуется с коэффициентом 3,8 к прибыли за прошедший год (P/E) и с коэффициентом 3,2 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Ключевые события дня

Инфляция в США неожиданно ускорилась до 40 летнего максимума

Инфляция в США достигла нового 40-летнего пика в мае, вынуждая ФРС продлить агрессивный цикл повышения ставок, направленный на обуздание ценового давления. Индекс потребительских цен вырос в мае на 8,6% в базисе год к году. Основной вклад в рост индекса внесли стоимость жилья, продовольствие и газ. Экономисты ожидали рост индекса на 8,3% г/г, что было бы меньше чем 8,4% г/г в апреле и 8,5% г/г в марте (предыдущий 40-летний экстремум). Ожидания подразумевали замедление инфляции и шанс на то, что ФРС сможет после повышения ставок в июне и июле с шагом 50 б.п. Но ожидания не оправдались.

ФРС предпочитает отслеживать инфляцию не через CPI, а через PCE (индекс расходов на личное потребление). Пересчет полученных цифр по CPI в PCE подразумевает показатель на уровне 6,6% г/г. При инфляционной цели ФРС на уровне 2%. В итоге майский инфляционный отчет побудил рынок фьючерсов на ставку по федеральным фондам на 100% заложить в цены 100-процентную вероятность повышения ставки на 50 б.п. в июне, затем также в июле, затем также в сентябре. В ноябре ставка, согласно ожиданиям, на 100% будет повышена на 25 б.п. и с вероятностью 70% повышение будет тоже на 50 б.п. Также подразумевается высокая вероятность повышения ставки на 50 б.п. в декабре. В итоге получим ставку выше 3% к концу года. В качестве реакции американский фондовый рынок резко снизился, а доллар резко вырос на международном валютном рынке.

Банк России понизил ключевую ставку

По итогам заседания совета директоров Банк России снизил ставку до уровня 9,5%. Прогноз уровня инфляции на конец 2022 г. был снижен с 18-23% до 14-17%, а прогноз среднегодового уровня ключевой ставки теперь предполагает диапазон на конец года от 8 до 9,5%. Текущий прогноз «Открытие Research» по ключевой ставке на конец 2022 г. до последнего составлял 9% при инфляции 15,7% г/г на конец года, что вполне укладывается в вилку прогноза Банка России. Впрочем, с учетом результатов сегодняшнего заседания совета директоров ЦБ нельзя исключать более низких уровней, особенно если ситуация на валютном рынке не поменяется до конца года.

Итоги российского рынка

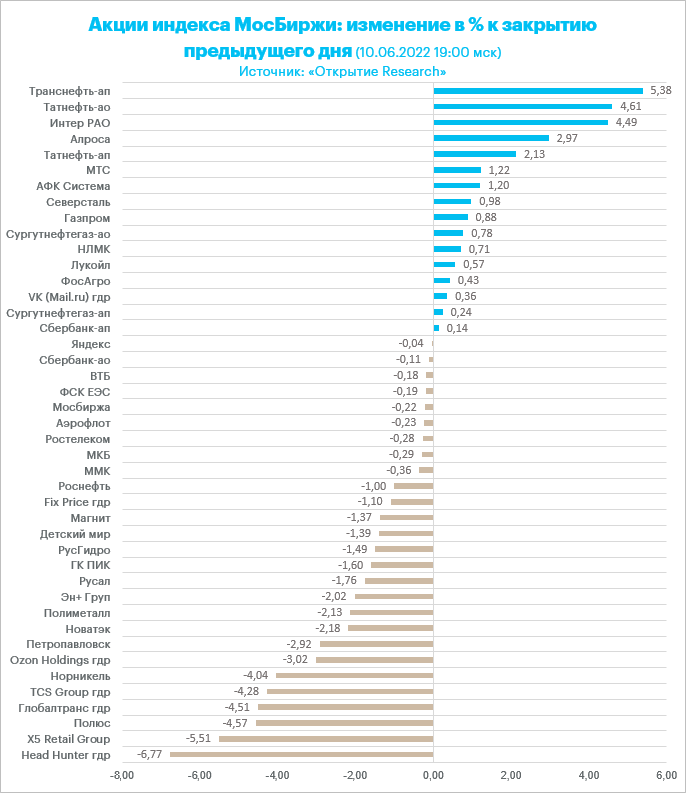

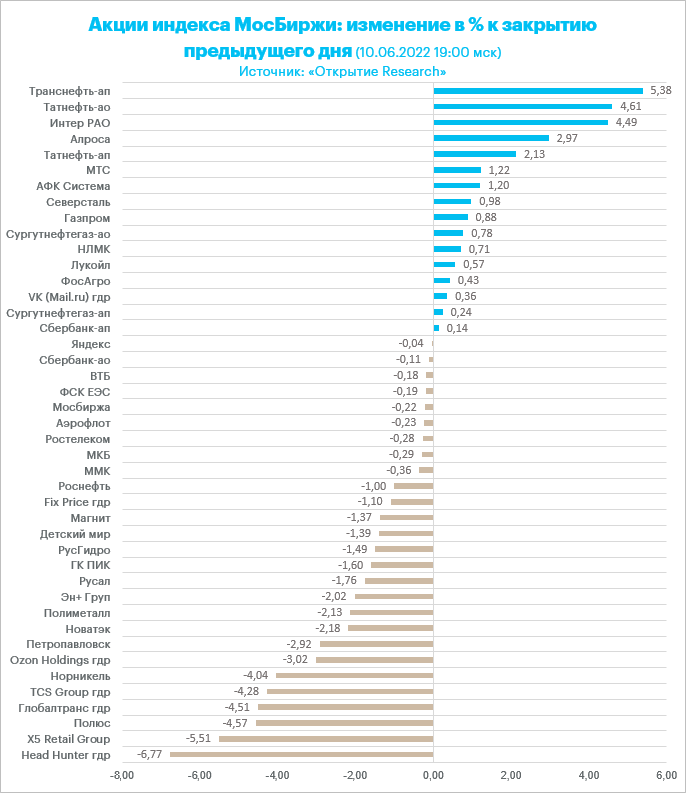

В пятницу росли

По итогам пятницы в группе лидеров снижения среди акций-компонентов индекса МосБиржи выделялись расписки российских компаний. Конвертация депозитарных расписок на акции российских эмитентов приостановлена в связи с включением «Национального расчетного депозитария в список блокирующих санкций Евросоюза, сообщил в пятницу Clearstream.

Снижение акций «Полюса» отражало падение мировых цен на золото, которые реагировали на всеобъемлющее укрепление доллара после американских данных по инфляции.

«Норникель» в пятницу попал в группу аутсайдеров из-за дивидендной отсечки.

В пятницу дешевели

Среди прибавивших в пятницу в цене акций дивидендные загадки и истории. В лидерах префы «Транснефти» явно на спекуляции о возможном объявлении в обозримом будущем решения по дивидендам.

«Интер РАО» попала в группу лидеров сразу из группы аутсайдеров четверга. И там, и там бумага оказалась по техническим причинам – из-за пройденной дивидендной отсечки.

Бумаги «Татнефти» и МТС – также дивидендные истории.

Бумаги «Яндекса» пользовались спросом в пятницу. Компания предварительно договорилась со спецкомитетом держателей облигаций о ключевых условиях выкупа бондов и готова выплатить держателям облигаций $140 тыс. и 957 акций Yandex N.V. за каждые $200 тыс. номинальной стоимости облигации.

По итогам дня из 43 акций индекса МосБиржи: 16 подорожали и 27 подешевели.

20,9 % компаний индекса торгуются выше своей 50-дневной МА, 16,3 % торгуются выше своей 100-дневной МА, 7,0 % торгуются выше своей 200-дневной МА.

Внешний фон

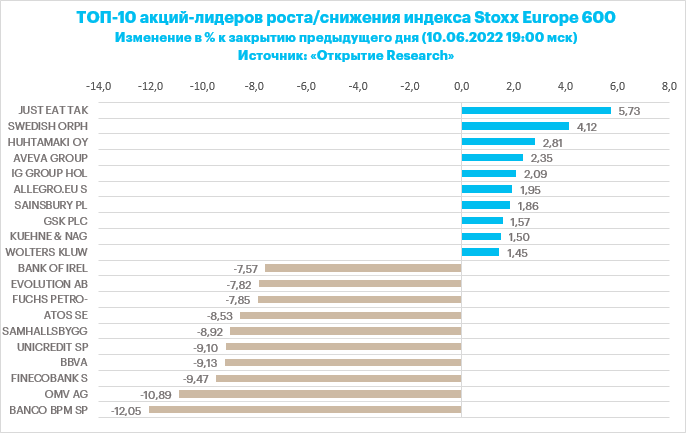

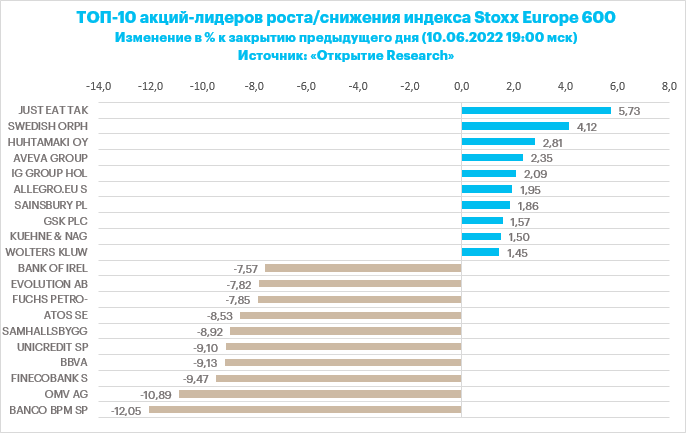

Европейские фондовые индексы находились под сильным давлением, однако показывали несколько лучшую динамику, чем рынок акций США, благодаря снижению курса евро к доллару. За неделю бенчмарк Stoxx Europe 600 терял почти 4%.

Слабость рынка акций Европы обусловлена как вчерашними событиями в еврозоне (ЕЦБ повысил прогноз по инфляции и понизил прогноз по экономическому росту), так и сегодняшними в США: потребительская инфляция достигла в мае нового рекордного значения за 40 с лишним лет на уровне 8,6%, кроме того, были опубликованы крайне слабые предварительные цифры по потребительским настроениям за июнь.

Инфляционная спираль на фоне сохраняющихся перебоев в мировых цепочках поставок, роста цен на нефть и продолжающегося конфликта вокруг Украины заставляет инвесторов искать спасения в наличных. На неделе до 8 июня чистый приток капитала в «кeш» составил $54,2 млрд, тогда как отток капитала с рынка акций Европы фиксируется семнадцатую неделю подряд, пишут стратеги Bank of America со ссылкой на данные последнего опроса инвесторов, проведенного EPFR Global.

Тем не менее стратеги Citi видят предпосылки для роста Stoxx Europe 600 на 14% в ближайшие 12 месяцев. По их мнению, прибыль компаний в Европе покажет большую устойчивость, чем в других регионах мира.

Бумаги Credit Suisse теряли 5% на новостях о том, что американская State Street не имеет какого-либо интереса к поглощению швейцарского банка. Акции Just Eat Takeaway повышались на 5% на слухах, что американский частный фонд Apollo хочет выкупить американское подразделение компании по доставке еды.

На 19:00 мск:

Индекс MSCI EM — 1 067,15 п. (-0,61%), с нач. года -13,4%

Stoxx Europe 600 — 422,71 п. (-2,69%), с нач. года -13,3%

DAX — 13 761,83 п. (-3,08%), с нач. года -13,4%

FTSE 100 — 7 317,52 п. (-2,12%), с нач. года -1,2%

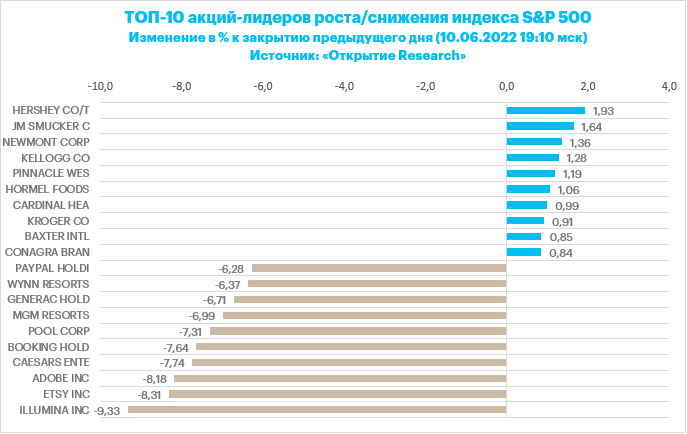

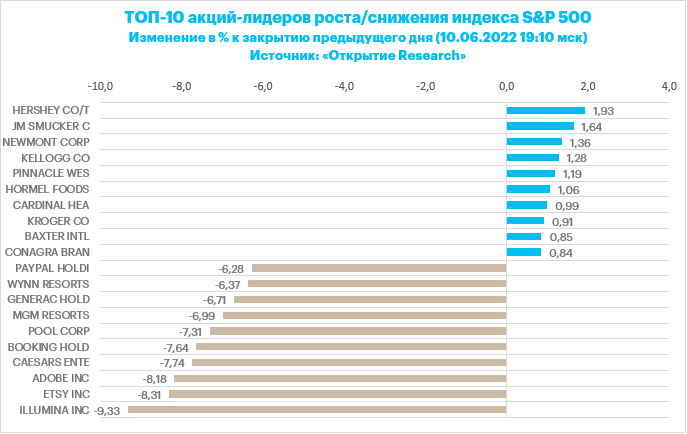

В первой половине торговой сессии пятницы, 10 июня, рынок акций США резко снижался после публикации данных по инфляции за май (+8,6% г/г), которые заметно превысили как показатель апреля, так и консенсус-прогноз. Дальше негатива добавила публикация крайне слабой предварительной цифры по индексу потребительских настроений Университета Мичигана. Вчера S&P 500 опустился ниже основания многодневного консолидационного коридора и теперь может протестировать предыдущий минимум в области 3 800 п.

На этих новостях доходности гособлигаций США заметно выросли по всей длине кривой, приблизившись к максимумам цикла или даже пробив их. Взлетели и ожидания по ставкам: сразу после публикации фьючерсы на FFR учитывали ее рост к концу года до 3,09%, превысив предыдущий максимум в 2,98%, установленный 4 мая.

Стэнли Дракенмиллер (бывший партнер Джорджа Сороса и основатель Duquesne Capital) полагает, что первая волна снижения рынка акций США, возможно, закончилась, но он видит «очень, очень высокую» вероятность того, что за ней последует и вторая. Инвестор полагает, что агрессивная политика ФРС, скорее всего, спровоцирует рецессию в какой-то момент в 2023 году.

Приток капитала на рынок акций США фиксируется пятую неделю подряд, сообщили стратеги Bank of America со ссылкой на данные последнего опроса инвесторов, проведенного EPFR Global.

На 19:10 мск:

S&P 500 — 3 910,12 п. (-2,68%), с нач. года -18,0%

VIX — 29,16 п. (+3.07 пт), с нач. года +11.94 пт

MSCI World — 2 721,85 п. (-2,21%), с нач. года -15,8%

Цены на нефть снижались вместе с другими «рискованными» активами после публикации макроэкономической статистики по США, которая создает предпосылки для более агрессивного ужесточения денежно-кредитной политики со стороны ФРС. Тем не менее котировки смесей Brent и WTI могут закрыть в плюсе очередную неделю подряд.

Несмотря на все разговоры о рисках глобальной рецессии кривая фьючерсов на нефть Brent находится в состоянии устойчивой бэквордации, в частности, ближайший (августовский) контракт торгуется на $3 выше следующего. Это говорит о дефиците предложения на рынке.

На 19:10 мск:

Brent, $/бар. — 120,99 (-1,69%), с нач. года +55,6%

WTI, $/бар. — 119,56 (-1,60%), с нач. года +59,0%

Urals, $/бар. — 86,38 (-4,18%), с нач. года +12,5%

Золото, $/тр. унц. — 1 866,34 (+1,00%), с нач. года +2,0%

Серебро, $/тр. унц. — 21,88 (+0,85%), с нач. года -5,1%

Алюминий, $/т — 2 677,00 (+2,59%), с нач. года -4,6%

Медь, $/т — 9 440,50 (+1,15%), с нач. года -2,9%

Никель, $/т — 27 285,00 (-0,03%). с нач. года +31,4%

Российский рубль

Рубль в пятницу заметно укрепился против доллара, евро и китайского юаня.

Торговый объем в паре доллар/рубль, который еще в четверг прервал 6-дневную серию объемов меньше 100 млрд рублей, в пятницу составил 133,5 млрд рублей против 126,6 млрд рублей в предыдущий торговый день.

Торговый объем в паре евро/рубль составил 66,7 млрд рублей против 69 млрд рублей в предыдущий день. Здесь мы уже 8 дней мы видим объемы ниже 100 млрд рублей, хотя в период с 19 по 31 мая мы привыкли к объемам выше 100 млрд.

Торговый объем в паре юань/рубль составил 19,1 млрд рублей против 20,2 млрд рублей в предыдущий день.

Как отметила в своем заявлении глава Банка России Эльвира Набиуллина, если ситуация будет развиваться по базовой траектории, по мере снижения устойчивой инфляции будет происходить дальнейшее постепенное снижение ключевой ставки. И на ближайших заседаниях мы будем оценивать его целесообразность.

По оценкам «Открытия Research», текущего шага недостаточно, чтобы выровнять ситуацию на валютном рынке. При этом другие меры, такие как повышение лимита на перевод средств за рубеж для физлиц до 150 тысяч долларов и отмена обязательной продажи валютной выручки пока, очевидно, не работают в условиях высоких ставок и ожиданий дальнейшего укрепления рубля в краткосрочной перспективе.

Чтобы повысить спекулятивный спрос на валюту, снижение ставки должно быть более существенным – до уровня 7%. Однако на протяжении всего последнего времени с конца 2014 г. представители Банк России неоднократно заявляли, что у них нет цели регулировать курс рубля, а резкое снижение ключевой ставки может вновь создать угрозы финансовой стабильности на фоне сохраняющейся неопределенности и роста внешних ставок. Хотя - справедливости ради - надо отметить, что Банк Китая также смягчает монетарную политику.

На 19:10 мск:

EUR/USD — 1,0519 (-0,92%), с начала года -7,5%

GBP/USD — 1,2325 (-1,34%), с начала года -8,9%

USD/JPY — 134,23 (-0,10%), с начала года +16,6%

Индекс доллара — 104,188 (+0,93%), с начала года +8,9%

USD/RUB (Мосбиржа) — 56,8 (-4,30%), с начала года -24,4%

EUR/RUB (Мосбиржа) — 60,1 (-5,06%), с начала года -29,7%

http://open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

На 19:00 мск:

Индекс МосБиржи — 2 285,52 п. (-0,37%), с нач. года -39,7%

Индекс РТС — 1 268,83 п. (+4,64%), с нач. года -20,5%

Дивидендная доходность индекса МосБиржи составляет 8,2 %. Индекс торгуется с коэффициентом 3,8 к прибыли за прошедший год (P/E) и с коэффициентом 3,2 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Ключевые события дня

Инфляция в США неожиданно ускорилась до 40 летнего максимума

Инфляция в США достигла нового 40-летнего пика в мае, вынуждая ФРС продлить агрессивный цикл повышения ставок, направленный на обуздание ценового давления. Индекс потребительских цен вырос в мае на 8,6% в базисе год к году. Основной вклад в рост индекса внесли стоимость жилья, продовольствие и газ. Экономисты ожидали рост индекса на 8,3% г/г, что было бы меньше чем 8,4% г/г в апреле и 8,5% г/г в марте (предыдущий 40-летний экстремум). Ожидания подразумевали замедление инфляции и шанс на то, что ФРС сможет после повышения ставок в июне и июле с шагом 50 б.п. Но ожидания не оправдались.

ФРС предпочитает отслеживать инфляцию не через CPI, а через PCE (индекс расходов на личное потребление). Пересчет полученных цифр по CPI в PCE подразумевает показатель на уровне 6,6% г/г. При инфляционной цели ФРС на уровне 2%. В итоге майский инфляционный отчет побудил рынок фьючерсов на ставку по федеральным фондам на 100% заложить в цены 100-процентную вероятность повышения ставки на 50 б.п. в июне, затем также в июле, затем также в сентябре. В ноябре ставка, согласно ожиданиям, на 100% будет повышена на 25 б.п. и с вероятностью 70% повышение будет тоже на 50 б.п. Также подразумевается высокая вероятность повышения ставки на 50 б.п. в декабре. В итоге получим ставку выше 3% к концу года. В качестве реакции американский фондовый рынок резко снизился, а доллар резко вырос на международном валютном рынке.

Банк России понизил ключевую ставку

По итогам заседания совета директоров Банк России снизил ставку до уровня 9,5%. Прогноз уровня инфляции на конец 2022 г. был снижен с 18-23% до 14-17%, а прогноз среднегодового уровня ключевой ставки теперь предполагает диапазон на конец года от 8 до 9,5%. Текущий прогноз «Открытие Research» по ключевой ставке на конец 2022 г. до последнего составлял 9% при инфляции 15,7% г/г на конец года, что вполне укладывается в вилку прогноза Банка России. Впрочем, с учетом результатов сегодняшнего заседания совета директоров ЦБ нельзя исключать более низких уровней, особенно если ситуация на валютном рынке не поменяется до конца года.

Итоги российского рынка

В пятницу росли

По итогам пятницы в группе лидеров снижения среди акций-компонентов индекса МосБиржи выделялись расписки российских компаний. Конвертация депозитарных расписок на акции российских эмитентов приостановлена в связи с включением «Национального расчетного депозитария в список блокирующих санкций Евросоюза, сообщил в пятницу Clearstream.

Снижение акций «Полюса» отражало падение мировых цен на золото, которые реагировали на всеобъемлющее укрепление доллара после американских данных по инфляции.

«Норникель» в пятницу попал в группу аутсайдеров из-за дивидендной отсечки.

В пятницу дешевели

Среди прибавивших в пятницу в цене акций дивидендные загадки и истории. В лидерах префы «Транснефти» явно на спекуляции о возможном объявлении в обозримом будущем решения по дивидендам.

«Интер РАО» попала в группу лидеров сразу из группы аутсайдеров четверга. И там, и там бумага оказалась по техническим причинам – из-за пройденной дивидендной отсечки.

Бумаги «Татнефти» и МТС – также дивидендные истории.

Бумаги «Яндекса» пользовались спросом в пятницу. Компания предварительно договорилась со спецкомитетом держателей облигаций о ключевых условиях выкупа бондов и готова выплатить держателям облигаций $140 тыс. и 957 акций Yandex N.V. за каждые $200 тыс. номинальной стоимости облигации.

По итогам дня из 43 акций индекса МосБиржи: 16 подорожали и 27 подешевели.

20,9 % компаний индекса торгуются выше своей 50-дневной МА, 16,3 % торгуются выше своей 100-дневной МА, 7,0 % торгуются выше своей 200-дневной МА.

Внешний фон

Европейские фондовые индексы находились под сильным давлением, однако показывали несколько лучшую динамику, чем рынок акций США, благодаря снижению курса евро к доллару. За неделю бенчмарк Stoxx Europe 600 терял почти 4%.

Слабость рынка акций Европы обусловлена как вчерашними событиями в еврозоне (ЕЦБ повысил прогноз по инфляции и понизил прогноз по экономическому росту), так и сегодняшними в США: потребительская инфляция достигла в мае нового рекордного значения за 40 с лишним лет на уровне 8,6%, кроме того, были опубликованы крайне слабые предварительные цифры по потребительским настроениям за июнь.

Инфляционная спираль на фоне сохраняющихся перебоев в мировых цепочках поставок, роста цен на нефть и продолжающегося конфликта вокруг Украины заставляет инвесторов искать спасения в наличных. На неделе до 8 июня чистый приток капитала в «кeш» составил $54,2 млрд, тогда как отток капитала с рынка акций Европы фиксируется семнадцатую неделю подряд, пишут стратеги Bank of America со ссылкой на данные последнего опроса инвесторов, проведенного EPFR Global.

Тем не менее стратеги Citi видят предпосылки для роста Stoxx Europe 600 на 14% в ближайшие 12 месяцев. По их мнению, прибыль компаний в Европе покажет большую устойчивость, чем в других регионах мира.

Бумаги Credit Suisse теряли 5% на новостях о том, что американская State Street не имеет какого-либо интереса к поглощению швейцарского банка. Акции Just Eat Takeaway повышались на 5% на слухах, что американский частный фонд Apollo хочет выкупить американское подразделение компании по доставке еды.

На 19:00 мск:

Индекс MSCI EM — 1 067,15 п. (-0,61%), с нач. года -13,4%

Stoxx Europe 600 — 422,71 п. (-2,69%), с нач. года -13,3%

DAX — 13 761,83 п. (-3,08%), с нач. года -13,4%

FTSE 100 — 7 317,52 п. (-2,12%), с нач. года -1,2%

В первой половине торговой сессии пятницы, 10 июня, рынок акций США резко снижался после публикации данных по инфляции за май (+8,6% г/г), которые заметно превысили как показатель апреля, так и консенсус-прогноз. Дальше негатива добавила публикация крайне слабой предварительной цифры по индексу потребительских настроений Университета Мичигана. Вчера S&P 500 опустился ниже основания многодневного консолидационного коридора и теперь может протестировать предыдущий минимум в области 3 800 п.

На этих новостях доходности гособлигаций США заметно выросли по всей длине кривой, приблизившись к максимумам цикла или даже пробив их. Взлетели и ожидания по ставкам: сразу после публикации фьючерсы на FFR учитывали ее рост к концу года до 3,09%, превысив предыдущий максимум в 2,98%, установленный 4 мая.

Стэнли Дракенмиллер (бывший партнер Джорджа Сороса и основатель Duquesne Capital) полагает, что первая волна снижения рынка акций США, возможно, закончилась, но он видит «очень, очень высокую» вероятность того, что за ней последует и вторая. Инвестор полагает, что агрессивная политика ФРС, скорее всего, спровоцирует рецессию в какой-то момент в 2023 году.

Приток капитала на рынок акций США фиксируется пятую неделю подряд, сообщили стратеги Bank of America со ссылкой на данные последнего опроса инвесторов, проведенного EPFR Global.

На 19:10 мск:

S&P 500 — 3 910,12 п. (-2,68%), с нач. года -18,0%

VIX — 29,16 п. (+3.07 пт), с нач. года +11.94 пт

MSCI World — 2 721,85 п. (-2,21%), с нач. года -15,8%

Цены на нефть снижались вместе с другими «рискованными» активами после публикации макроэкономической статистики по США, которая создает предпосылки для более агрессивного ужесточения денежно-кредитной политики со стороны ФРС. Тем не менее котировки смесей Brent и WTI могут закрыть в плюсе очередную неделю подряд.

Несмотря на все разговоры о рисках глобальной рецессии кривая фьючерсов на нефть Brent находится в состоянии устойчивой бэквордации, в частности, ближайший (августовский) контракт торгуется на $3 выше следующего. Это говорит о дефиците предложения на рынке.

На 19:10 мск:

Brent, $/бар. — 120,99 (-1,69%), с нач. года +55,6%

WTI, $/бар. — 119,56 (-1,60%), с нач. года +59,0%

Urals, $/бар. — 86,38 (-4,18%), с нач. года +12,5%

Золото, $/тр. унц. — 1 866,34 (+1,00%), с нач. года +2,0%

Серебро, $/тр. унц. — 21,88 (+0,85%), с нач. года -5,1%

Алюминий, $/т — 2 677,00 (+2,59%), с нач. года -4,6%

Медь, $/т — 9 440,50 (+1,15%), с нач. года -2,9%

Никель, $/т — 27 285,00 (-0,03%). с нач. года +31,4%

Российский рубль

Рубль в пятницу заметно укрепился против доллара, евро и китайского юаня.

Торговый объем в паре доллар/рубль, который еще в четверг прервал 6-дневную серию объемов меньше 100 млрд рублей, в пятницу составил 133,5 млрд рублей против 126,6 млрд рублей в предыдущий торговый день.

Торговый объем в паре евро/рубль составил 66,7 млрд рублей против 69 млрд рублей в предыдущий день. Здесь мы уже 8 дней мы видим объемы ниже 100 млрд рублей, хотя в период с 19 по 31 мая мы привыкли к объемам выше 100 млрд.

Торговый объем в паре юань/рубль составил 19,1 млрд рублей против 20,2 млрд рублей в предыдущий день.

Как отметила в своем заявлении глава Банка России Эльвира Набиуллина, если ситуация будет развиваться по базовой траектории, по мере снижения устойчивой инфляции будет происходить дальнейшее постепенное снижение ключевой ставки. И на ближайших заседаниях мы будем оценивать его целесообразность.

По оценкам «Открытия Research», текущего шага недостаточно, чтобы выровнять ситуацию на валютном рынке. При этом другие меры, такие как повышение лимита на перевод средств за рубеж для физлиц до 150 тысяч долларов и отмена обязательной продажи валютной выручки пока, очевидно, не работают в условиях высоких ставок и ожиданий дальнейшего укрепления рубля в краткосрочной перспективе.

Чтобы повысить спекулятивный спрос на валюту, снижение ставки должно быть более существенным – до уровня 7%. Однако на протяжении всего последнего времени с конца 2014 г. представители Банк России неоднократно заявляли, что у них нет цели регулировать курс рубля, а резкое снижение ключевой ставки может вновь создать угрозы финансовой стабильности на фоне сохраняющейся неопределенности и роста внешних ставок. Хотя - справедливости ради - надо отметить, что Банк Китая также смягчает монетарную политику.

На 19:10 мск:

EUR/USD — 1,0519 (-0,92%), с начала года -7,5%

GBP/USD — 1,2325 (-1,34%), с начала года -8,9%

USD/JPY — 134,23 (-0,10%), с начала года +16,6%

Индекс доллара — 104,188 (+0,93%), с начала года +8,9%

USD/RUB (Мосбиржа) — 56,8 (-4,30%), с начала года -24,4%

EUR/RUB (Мосбиржа) — 60,1 (-5,06%), с начала года -29,7%

http://open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter