Nio Inc (NYSE:NIO) – китайский автоконцерн, занимающийся проектированием, разработкой, производством и продажей премиальных «умных» электромобилей в Китае, основан в ноябре 2014 г. Одним из крупнейших акционеров компании является Tencent (OTC:TCEHY; HK:0700).

Компания предлагает пяти-, шести- и семиместные электрические внедорожники, а также электрические седаны с интеллектуальными системами управления. Компания также выступает поставщиком электроэнергии и сопутствующих услуг, технологическим проектированием, производством электронных силовых агрегатов, аккумуляторных батарей и компонентов, продажами и постпродажным обслуживанием.

NIO традиционно отличается технологическими инновациями: компания обладает ведущими в отрасли технологиями замены батарей — «Батарея как услуга» (BaaS), а также запатентованными технологиями автономного вождения — «Автономное вождение как услуга» (ADaaS). Компания утверждает, что BaaS позволяет снизить стоимость электромобиля на $10 тыс.

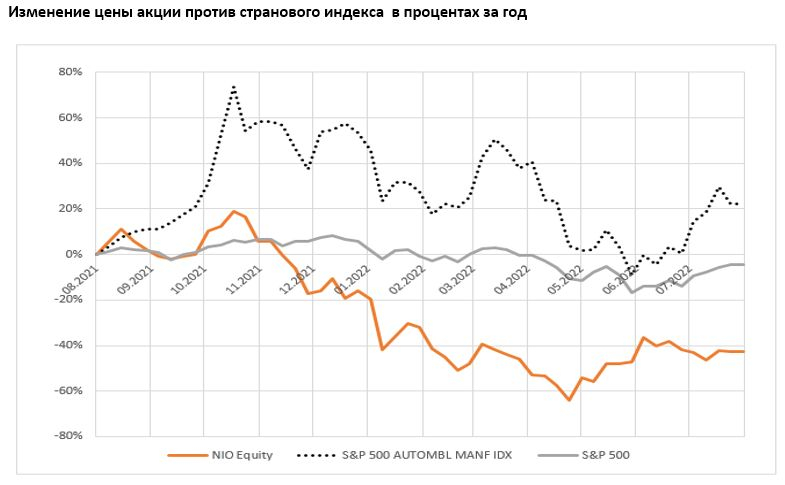

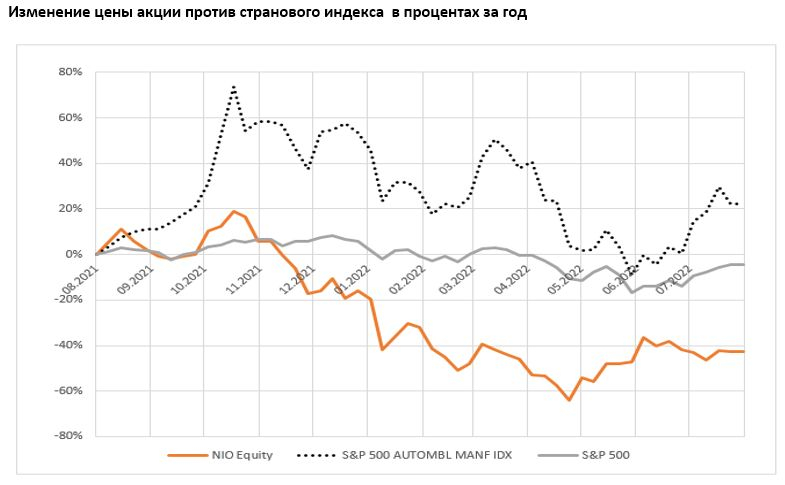

Акции компании падали на протяжении всего последнего года (с июля цена бумаги сократилась вдвое), а c начала текущего года NIO потеряла ~30% своей стоимости. Тем не менее, начиная с 11.05.22 тенденция была переломлена, и в данный момент наблюдается восходящая волна.

Правительство Китая поддерживает отечественных производителей и недавно заявило о регулярном субсидировании компании в связи с тем, что она предоставляет прогрессивную услугу по замене батарей, что должно положительно отразиться на развитии компании. Компания имеет высокий потенциал роста на быстрорастущем китайском рынке электромобилей.

Продажи авто начинают постепенно восстанавливаться после провального первого полугодия, вызванного дефицитом компонентов и микросхем, переналадкой мощностей и остановкой производства, демонстрируя рост второй месяц кряду: июньские продажи оказались рекордными (~13 тыс. авто, +60% yoy).

В краткосрочной перспективе компания может столкнуться с риском временной нехватки производственных мощностей для наращивания объемов производства и расширения бизнеса. Deutsche Bank (ETR:DBKGn) прогнозирует выпуск в 160K в 2022 г., т.е. в среднем 18 тыс. в месяц за второе полугодие при потенциальном выпуске в 20-25K авто к 4Q 2022 после запуска завода NeoPark (ориентировочно во втором полугодии 2022 года), который станет крупнейшей производственной площадкой по выпуску электромобилей мощностью 1 млн авто в год и 100 Гвт·ч аккумуляторов, прогноз выпуска от DB на 2023 г. – 320K).

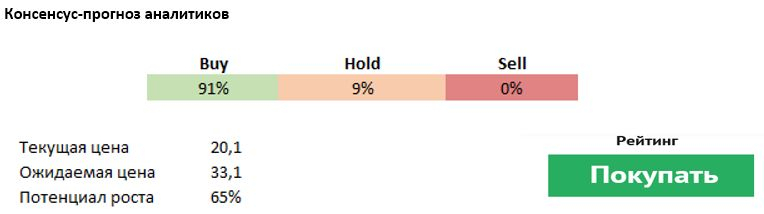

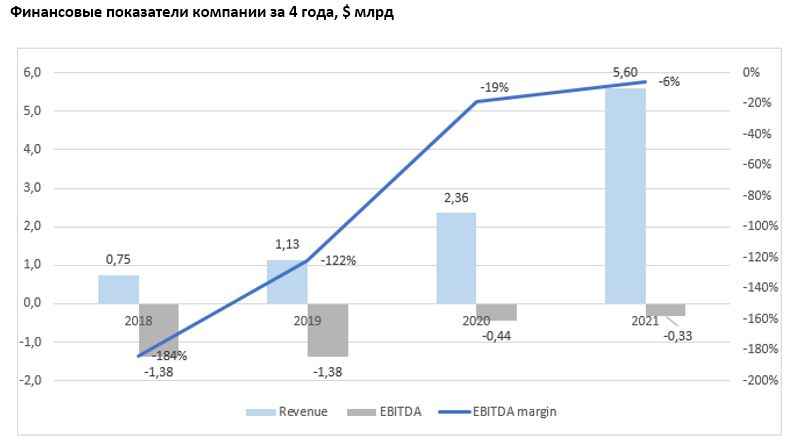

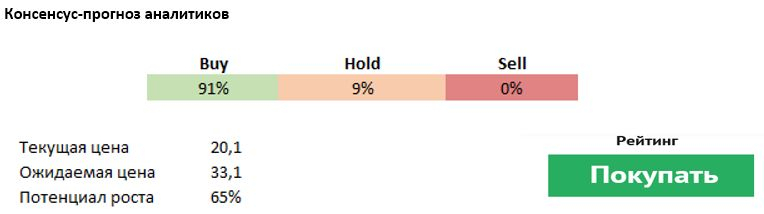

По индикаторам P/S (5,5) и EV/Sales (5,08) компания превосходит своих основных конкурентов. У компании средний уровень долговой нагрузки: долг не превышает $3,5 млн. в то время как объем наличности - $7,8 млн. Тем не менее, D/E за последние 5 лет вырос с 8,2% до 50%.

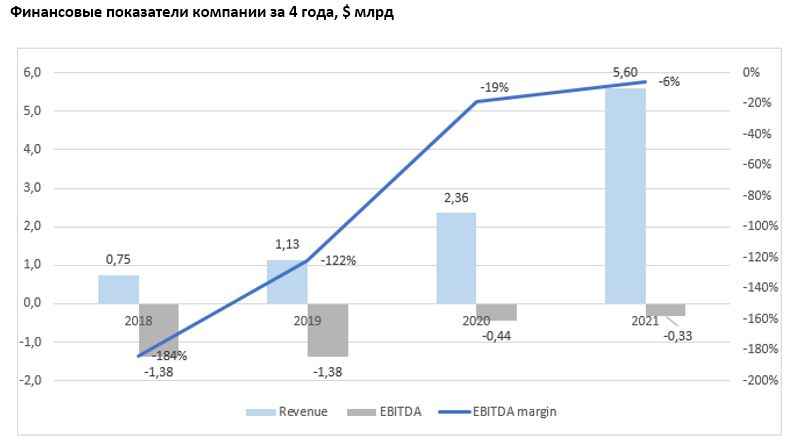

Предполагается, что компания выйдет на положительную чистую прибыль через 3 года. Прогнозируемая в ближайшие 3 года рентабельность компании может оказаться отрицательной (ROE forecast = -3,6% при среднеотраслевом значении +24%).

Риски

Отрасль EV находится в зоне риска в связи с повышением процентных ставок и опасениями относительно глобальной рецессии, кроме того, отрасль значительно пострадала в результате простоев за период локдаунов в Китае, которые могут повториться в ближайшем будущем, а также в силу сохраняющегося дефицита полупроводниковых чипов.

Компания ориентирована на премиальный сегмент, поэтому темп роста продаж ниже, чем у конкурентов и среднего по авторынку (Xpeng (NYSE:XPEV), Tesla (NASDAQ:TSLA), BYD (OTC:BYDDY)): NIO является премиальным нишевым брэндом даже в Китае с долей рынка не более 5%.

Еще одним фактором риска является усиление конкуренции на китайском рынке: за 1-е полугодие XPENG поставила на рынок на 35,7% больше электромобилей, чем NIO, не говоря уже о Tesla и BYD.

Репутационные риски: конец второго квартала был омрачен кратким отчетом Grizzly Research, обвинившим Nio в использовании мошеннических схем по увеличению доходов через дочернюю компанию, специализирующуюся на аккумуляторах, что сразу же отразилось на стоимости бумаги, однако компания инициировала независимое расследование по тезисам данного отчета.

http://www.investing.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Компания предлагает пяти-, шести- и семиместные электрические внедорожники, а также электрические седаны с интеллектуальными системами управления. Компания также выступает поставщиком электроэнергии и сопутствующих услуг, технологическим проектированием, производством электронных силовых агрегатов, аккумуляторных батарей и компонентов, продажами и постпродажным обслуживанием.

NIO традиционно отличается технологическими инновациями: компания обладает ведущими в отрасли технологиями замены батарей — «Батарея как услуга» (BaaS), а также запатентованными технологиями автономного вождения — «Автономное вождение как услуга» (ADaaS). Компания утверждает, что BaaS позволяет снизить стоимость электромобиля на $10 тыс.

Акции компании падали на протяжении всего последнего года (с июля цена бумаги сократилась вдвое), а c начала текущего года NIO потеряла ~30% своей стоимости. Тем не менее, начиная с 11.05.22 тенденция была переломлена, и в данный момент наблюдается восходящая волна.

Правительство Китая поддерживает отечественных производителей и недавно заявило о регулярном субсидировании компании в связи с тем, что она предоставляет прогрессивную услугу по замене батарей, что должно положительно отразиться на развитии компании. Компания имеет высокий потенциал роста на быстрорастущем китайском рынке электромобилей.

Продажи авто начинают постепенно восстанавливаться после провального первого полугодия, вызванного дефицитом компонентов и микросхем, переналадкой мощностей и остановкой производства, демонстрируя рост второй месяц кряду: июньские продажи оказались рекордными (~13 тыс. авто, +60% yoy).

В краткосрочной перспективе компания может столкнуться с риском временной нехватки производственных мощностей для наращивания объемов производства и расширения бизнеса. Deutsche Bank (ETR:DBKGn) прогнозирует выпуск в 160K в 2022 г., т.е. в среднем 18 тыс. в месяц за второе полугодие при потенциальном выпуске в 20-25K авто к 4Q 2022 после запуска завода NeoPark (ориентировочно во втором полугодии 2022 года), который станет крупнейшей производственной площадкой по выпуску электромобилей мощностью 1 млн авто в год и 100 Гвт·ч аккумуляторов, прогноз выпуска от DB на 2023 г. – 320K).

По индикаторам P/S (5,5) и EV/Sales (5,08) компания превосходит своих основных конкурентов. У компании средний уровень долговой нагрузки: долг не превышает $3,5 млн. в то время как объем наличности - $7,8 млн. Тем не менее, D/E за последние 5 лет вырос с 8,2% до 50%.

Предполагается, что компания выйдет на положительную чистую прибыль через 3 года. Прогнозируемая в ближайшие 3 года рентабельность компании может оказаться отрицательной (ROE forecast = -3,6% при среднеотраслевом значении +24%).

Риски

Отрасль EV находится в зоне риска в связи с повышением процентных ставок и опасениями относительно глобальной рецессии, кроме того, отрасль значительно пострадала в результате простоев за период локдаунов в Китае, которые могут повториться в ближайшем будущем, а также в силу сохраняющегося дефицита полупроводниковых чипов.

Компания ориентирована на премиальный сегмент, поэтому темп роста продаж ниже, чем у конкурентов и среднего по авторынку (Xpeng (NYSE:XPEV), Tesla (NASDAQ:TSLA), BYD (OTC:BYDDY)): NIO является премиальным нишевым брэндом даже в Китае с долей рынка не более 5%.

Еще одним фактором риска является усиление конкуренции на китайском рынке: за 1-е полугодие XPENG поставила на рынок на 35,7% больше электромобилей, чем NIO, не говоря уже о Tesla и BYD.

Репутационные риски: конец второго квартала был омрачен кратким отчетом Grizzly Research, обвинившим Nio в использовании мошеннических схем по увеличению доходов через дочернюю компанию, специализирующуюся на аккумуляторах, что сразу же отразилось на стоимости бумаги, однако компания инициировала независимое расследование по тезисам данного отчета.

http://www.investing.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter