Доллар продолжает коррекцию на фоне укрепления евро. Иена остается аутсайдером группы П10.

Рубль начал неделю ослабление против основных конкурентов.

Валюты G10

Японская иена утром в понедельник, 12 сентября, была самой слабой валютой Большой десятки. Доллар дешевел против всех основных конкурентов, кроме японской иены. Евро при этом был в лидерах роста группы G10.

Поддержку евро оказали комментарии одного из наиболее ярких «ястребов» Совета управляющих ЕЦБ — главы Бундесбанка Иохима Нагеля. По его словам, инфляция в еврозоне может достичь 10% в декабре. Если текущая тенденция роста потребительских цен сохранится, потребует продолжение повышения ставок, сказал глава ЦБ Германии.

Таким образом, у наблюдаемой коррекции доллара два драйвера: переоценка потенциала изменения дифференциала ставок между Европой и США, а также завтрашняя публикация данных по потребительской инфляции в США.

Во вторник, 13 сентября, будут опубликованы данные по потребительской инфляции в США за август. Как ожидается, индекс потребительских цен (CPI) в августе снизится на 0,1% к июлю и продемонстрирует замедление темпов роста в августе до 8,1% г/г по сравнению с +8,5% г/г в предыдущем месяце. При этом базовая потребительская инфляция, которая рассчитывается без учета волатильных статей типа энергоносителей или продуктов питания (core CPI) должна вырасти на 0,3% к июлю и на 6,1% к августу предыдущего года (в июле было +5,9% г/г).

Если данные по CPI совпадут с прогнозами, это будет означать, что второй месяц в США темпы роста инфляции замедляются. Ключевой фокус на core CPI. Сюрпризом будет, если и базовая инфляция продемонстрирует замедление вместо роста. Это может заставить рынок в более голубином ключе пересмотреть ожидания по ставкам в США. Доллар в таком случае может подешеветь, а цены на нефть и металлы могут подрасти, получив сигнал сокращения вероятности рецессии в США.

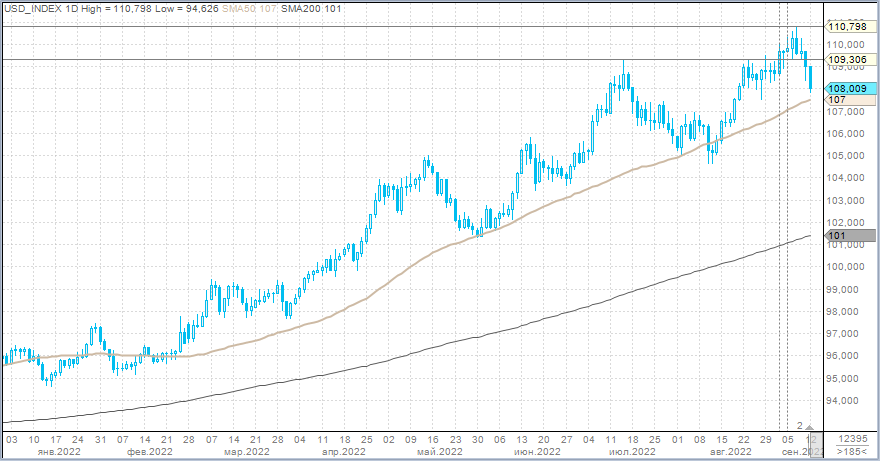

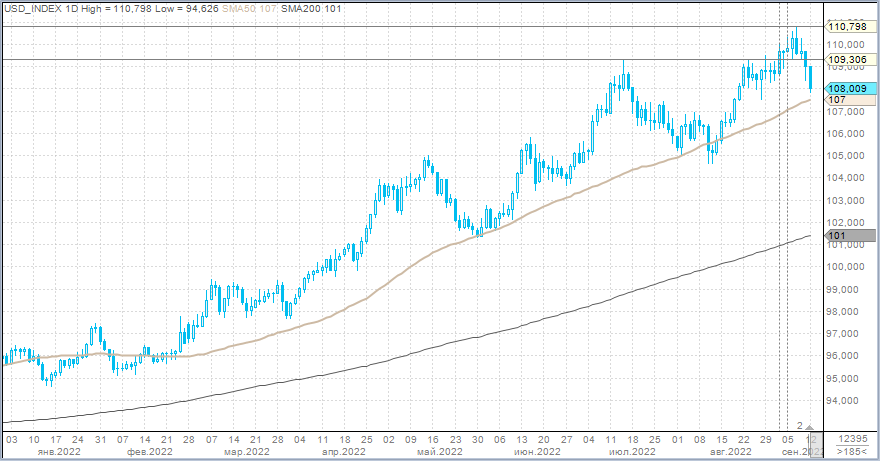

Краткие итоги минувшей недели. Доллар за неделю укрепился к иене и подешевел против остальных валют Большой десятки. Индекс доллара обновил максимум с июня 2002 г., но по итогам недели снизился, прервав 3-недельную серию роста. Евро к доллару укрепился после повышения депозитной ставки ЕЦБ на 75 б.п. ЦБ Европы сигнализировал о возможном повышении ставок на ближайших 2–5 заседаниях. Рынок свопов подразумевает 100% вероятность повышения ставок ЕЦБ на 75 б.п. в октябре. Иена достигла 24-летнего минимума к доллару, но сократила потери, так как Минфин Японии пригрозил интервенцией. Также фиксация прибыли в лонгах по доллару была обусловлена ожиданиями публикации инфляционного отчета в США 13 августа, который может отразить замедление темпов роста CPI 2-й месяц подряд.

Российский рубль

Рубль утром в понедельник, 12 сентября, слабел против доллара, евро и китайского юаня. Негативная динамика может быть связана с опубликованным вечером в пятницу решением значительно расширить список акций, которые не будут доступны для покупок дружественных нерезидентов, допущенных с сегодняшнего дня к торгах на российском фондовом рынке.

Московская биржа расширила список с 8 до 53 бумаг. В список акций вошли в том числе «Русгидро», «Россети», «Сургутнефтегаз», «Норникель», «Татнефть», «Башнефть».

Первый уровень: AFLT, ALRS, FEES, FLOT, GAZP, ROSN, TRNFP, VTBR, HYDR, RSTI, RSTIP, IRAO, GMKN, TGKA, PLZL, TATN, TATNP, RNFT, MSNG.

Второй уровень: SNGS, SNGSP, MRKC, MRKP, MSRS, RASP, MRKZ, MRKU, MRKV, OGKB, MRKS.

Третий уровень: MFGS, MFGSP, LSNG, LSNGP, PMSB, PMSBP, BANE, BANEP, TGKB, TGKBP, SARE, SAREP, UNKL, SIBN, VSYD, VSYDP, DVEC, MRKK, UKUZ, TGKD, TGKDP, OMZZP, DASB.

Дружественные нерезиденты, вполне вероятно, на прошлой неделе готовились к более активной торговле российскими акциями, которые выглядят очень дешево. Поэтому они могли покупать рубли на прошлой неделе, но теперь в некотором роде разочарование неожиданными дополнительными ограничениями могло стимулировать этих участников рынка обратно возвращаться в валюту.

На текущей неделе мы можем увидеть колебания USDRUB в диапазоне 60–59 на фоне приближения сентябрьского налогового периода. Нефть пока не спешит задерживаться ниже $90 за баррель (Brent), что позитивно для российской валюты. Навес предложения экспортеров остается сопоставимым с январем текущего года (в августе нетто-продажи крупных экспортеров составили $20,3 млрд). При этом в правительстве, видимо, никак не могут найти консенсуса по вопросу нового бюджетного правила. Очевидно, что Минфин и Минэко по-разному смотрят на этот вопрос. В отличие от Антона Силуанова Максимум Орешкин считает, что резервы нужно хранить в рублях, а не в юанях. Соответственно, USDRUB, который на минувшей неделе оказался неспособным проверить на прочность 62,00, теперь имеет основания протестировать психологический уровень 60,00.

Краткие итоги минувшей недели. Рубль за неделю ослаб к доллару, укрепился к юаню, практически не изменился к евро. В целом рубль игнорировал факт падения Brent до минимумов с января и отсутствие общей позиции министров энергетики ЕС по потолку цен на газ. Рынок, похоже, нашел баланс спроса и предложения с учетом сокращения поставок газа в ЕС, а экспортеры смогли грамотно рассредоточить продажи выручки так, чтобы не было заметного укрепления рубля в налоговый период. С 1 августа USDRUB остается в диапазоне 58–62. Пока нет факторов, способных выбить курс из этого коридора. Подробностей о механизме нового бюджетного правила все еще нет. Brent упорно возвращается выше $90/барр. при попытках снижения.

http://open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Рубль начал неделю ослабление против основных конкурентов.

Валюты G10

Японская иена утром в понедельник, 12 сентября, была самой слабой валютой Большой десятки. Доллар дешевел против всех основных конкурентов, кроме японской иены. Евро при этом был в лидерах роста группы G10.

Поддержку евро оказали комментарии одного из наиболее ярких «ястребов» Совета управляющих ЕЦБ — главы Бундесбанка Иохима Нагеля. По его словам, инфляция в еврозоне может достичь 10% в декабре. Если текущая тенденция роста потребительских цен сохранится, потребует продолжение повышения ставок, сказал глава ЦБ Германии.

Таким образом, у наблюдаемой коррекции доллара два драйвера: переоценка потенциала изменения дифференциала ставок между Европой и США, а также завтрашняя публикация данных по потребительской инфляции в США.

Во вторник, 13 сентября, будут опубликованы данные по потребительской инфляции в США за август. Как ожидается, индекс потребительских цен (CPI) в августе снизится на 0,1% к июлю и продемонстрирует замедление темпов роста в августе до 8,1% г/г по сравнению с +8,5% г/г в предыдущем месяце. При этом базовая потребительская инфляция, которая рассчитывается без учета волатильных статей типа энергоносителей или продуктов питания (core CPI) должна вырасти на 0,3% к июлю и на 6,1% к августу предыдущего года (в июле было +5,9% г/г).

Если данные по CPI совпадут с прогнозами, это будет означать, что второй месяц в США темпы роста инфляции замедляются. Ключевой фокус на core CPI. Сюрпризом будет, если и базовая инфляция продемонстрирует замедление вместо роста. Это может заставить рынок в более голубином ключе пересмотреть ожидания по ставкам в США. Доллар в таком случае может подешеветь, а цены на нефть и металлы могут подрасти, получив сигнал сокращения вероятности рецессии в США.

Краткие итоги минувшей недели. Доллар за неделю укрепился к иене и подешевел против остальных валют Большой десятки. Индекс доллара обновил максимум с июня 2002 г., но по итогам недели снизился, прервав 3-недельную серию роста. Евро к доллару укрепился после повышения депозитной ставки ЕЦБ на 75 б.п. ЦБ Европы сигнализировал о возможном повышении ставок на ближайших 2–5 заседаниях. Рынок свопов подразумевает 100% вероятность повышения ставок ЕЦБ на 75 б.п. в октябре. Иена достигла 24-летнего минимума к доллару, но сократила потери, так как Минфин Японии пригрозил интервенцией. Также фиксация прибыли в лонгах по доллару была обусловлена ожиданиями публикации инфляционного отчета в США 13 августа, который может отразить замедление темпов роста CPI 2-й месяц подряд.

Российский рубль

Рубль утром в понедельник, 12 сентября, слабел против доллара, евро и китайского юаня. Негативная динамика может быть связана с опубликованным вечером в пятницу решением значительно расширить список акций, которые не будут доступны для покупок дружественных нерезидентов, допущенных с сегодняшнего дня к торгах на российском фондовом рынке.

Московская биржа расширила список с 8 до 53 бумаг. В список акций вошли в том числе «Русгидро», «Россети», «Сургутнефтегаз», «Норникель», «Татнефть», «Башнефть».

Первый уровень: AFLT, ALRS, FEES, FLOT, GAZP, ROSN, TRNFP, VTBR, HYDR, RSTI, RSTIP, IRAO, GMKN, TGKA, PLZL, TATN, TATNP, RNFT, MSNG.

Второй уровень: SNGS, SNGSP, MRKC, MRKP, MSRS, RASP, MRKZ, MRKU, MRKV, OGKB, MRKS.

Третий уровень: MFGS, MFGSP, LSNG, LSNGP, PMSB, PMSBP, BANE, BANEP, TGKB, TGKBP, SARE, SAREP, UNKL, SIBN, VSYD, VSYDP, DVEC, MRKK, UKUZ, TGKD, TGKDP, OMZZP, DASB.

Дружественные нерезиденты, вполне вероятно, на прошлой неделе готовились к более активной торговле российскими акциями, которые выглядят очень дешево. Поэтому они могли покупать рубли на прошлой неделе, но теперь в некотором роде разочарование неожиданными дополнительными ограничениями могло стимулировать этих участников рынка обратно возвращаться в валюту.

На текущей неделе мы можем увидеть колебания USDRUB в диапазоне 60–59 на фоне приближения сентябрьского налогового периода. Нефть пока не спешит задерживаться ниже $90 за баррель (Brent), что позитивно для российской валюты. Навес предложения экспортеров остается сопоставимым с январем текущего года (в августе нетто-продажи крупных экспортеров составили $20,3 млрд). При этом в правительстве, видимо, никак не могут найти консенсуса по вопросу нового бюджетного правила. Очевидно, что Минфин и Минэко по-разному смотрят на этот вопрос. В отличие от Антона Силуанова Максимум Орешкин считает, что резервы нужно хранить в рублях, а не в юанях. Соответственно, USDRUB, который на минувшей неделе оказался неспособным проверить на прочность 62,00, теперь имеет основания протестировать психологический уровень 60,00.

Краткие итоги минувшей недели. Рубль за неделю ослаб к доллару, укрепился к юаню, практически не изменился к евро. В целом рубль игнорировал факт падения Brent до минимумов с января и отсутствие общей позиции министров энергетики ЕС по потолку цен на газ. Рынок, похоже, нашел баланс спроса и предложения с учетом сокращения поставок газа в ЕС, а экспортеры смогли грамотно рассредоточить продажи выручки так, чтобы не было заметного укрепления рубля в налоговый период. С 1 августа USDRUB остается в диапазоне 58–62. Пока нет факторов, способных выбить курс из этого коридора. Подробностей о механизме нового бюджетного правила все еще нет. Brent упорно возвращается выше $90/барр. при попытках снижения.

http://open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter