13 декабря 2022 Тинькофф Банк Валюх Николай

Кривая доходности казначейских облигаций заметно инвертировалась: доходность у коротких облигаций намного выше, чем у длинных. Это плохой сигнал для экономики, который часто предвосхищает рецессию в США. Сегодня рынок долга ждет, что ФРС уже скоро будет снижать ставку. Если все случится именно так, то облигации могут в ближайшей перспективе показать доходность выше акций.

Кривая доходности инвертируется

Кривая доходности казначейских облигаций США все больше инвертируется — это значит, что короткие бумаги дают доходность больше, чем длинные. Даже доходность самых коротких облигаций — одномесячных — превышает доходность самых длинных — тридцатилетних. Хотя в норме кривая должна возрастать вправо: больше срок до погашения облигации — больше риск — больше доходность.

Как правило, это предвещает рецессию

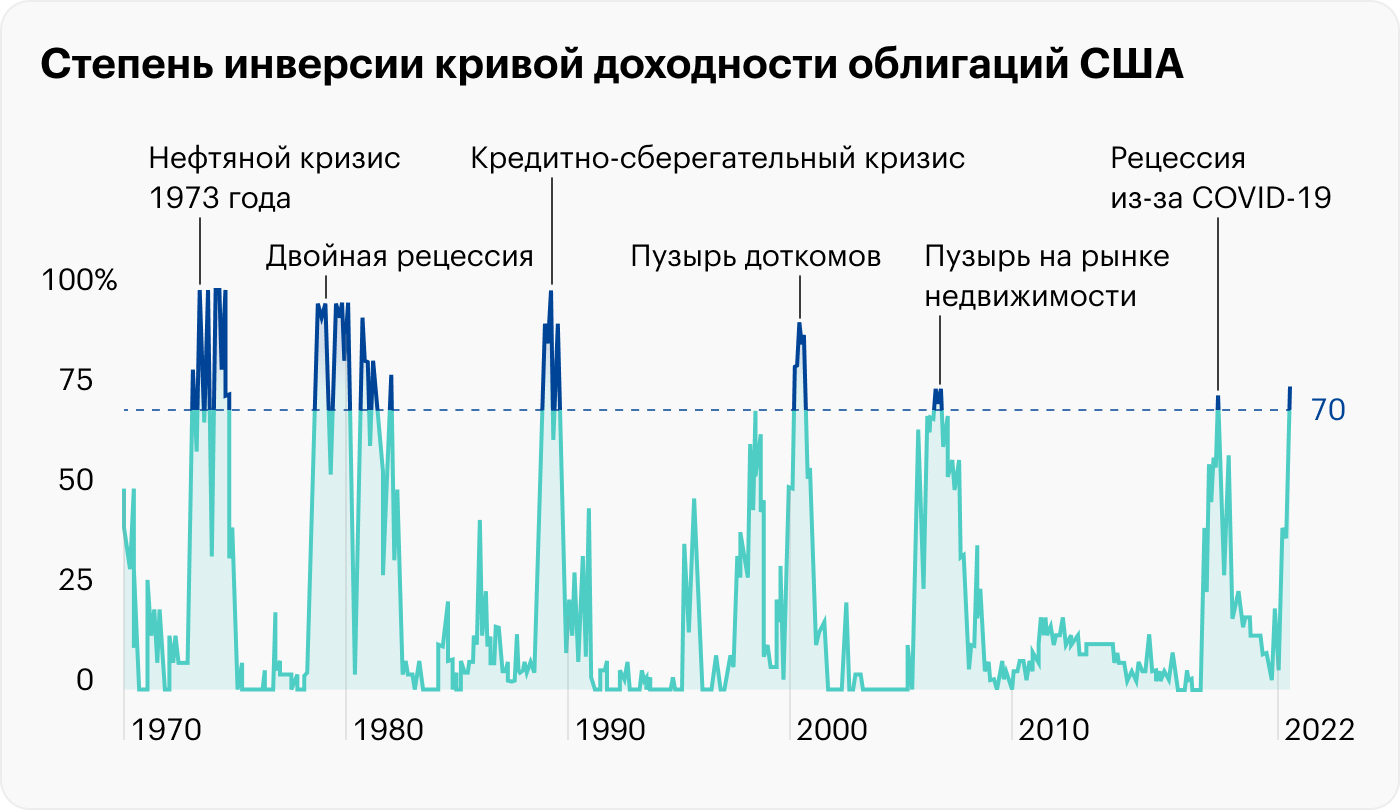

В ноябре инвертированной стала значительная часть кривой — больше 70%. Часто после пробоя этого уровня в американской экономике начинался кризис — например, рецессия начала нулевых или финансовый кризис 2008 года.

«Спред-горевестник»

Главный спред-горевестник, а также любимый спред главы ФРС Джерома Пауэлла — между десятилетними и трехмесячными бумагами. Здесь рекордный минус со времен краха доткомов.

Инвесторы ждут, что ФРС начнет опускать ставку

Сейчас короткий конец кривой по-прежнему поднимается, тогда как длинный уже стал опускаться. Это инвертирует кривую еще больше. Концы идут в разных направлениях, потому что на них действуют разные силы.

Короткий конец полностью во власти ФРС: чем меньше срок до погашения облигации, тем сильнее ее доходность «приклеена» к ставке. На длинном же конце направление задает не только ФРС, но и рынок.

Сейчас доходность длинных бумаг падает, потому что они растут в цене. Инвесторы скупают длинные облигации по одной причине: они верят, что скоро ФРС начнет опускать ставку.

Прогноз ставки ФРС

С начала 2022 года ФРС последовательно подняла процентную ставку с 0,25 до 4%. Это один из самых агрессивных циклов за всю историю. Инвесторы надеются, что в феврале 2023 года ФРС остановится на 5%, а уже в ноябре начнет снижать ставку.

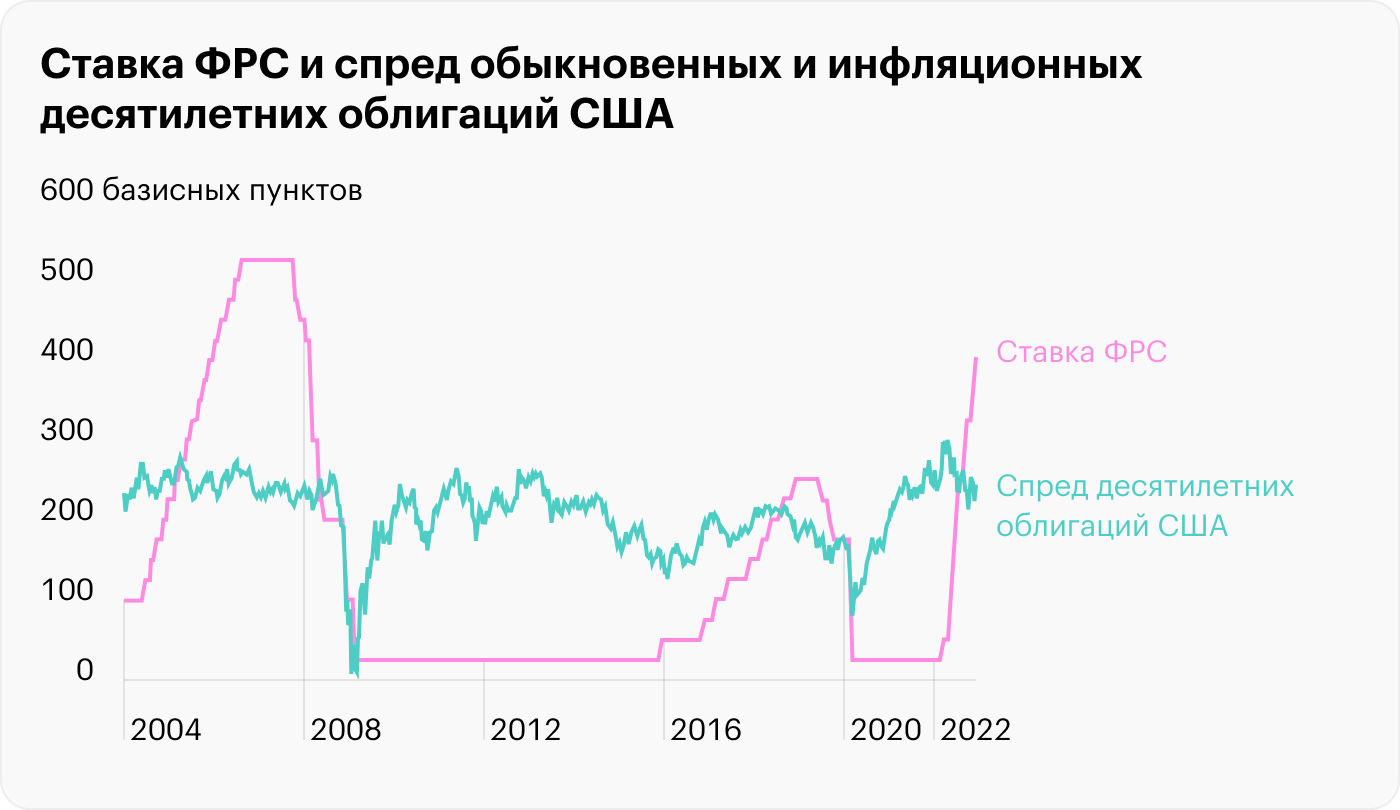

Рынок ждет, что инфляция снизится

ФРС снизит ставку, если снизится уровень инфляции. Именно такой сценарий сейчас отыгрывает рынок облигаций. Это видно по еще одному спреду — между обычными и инфляционными десятилетками. Спред показывает среднюю ожидаемую инфляцию в следующие десять лет — сейчас она снизилась до 2,3%.

Но есть и другие сценарии

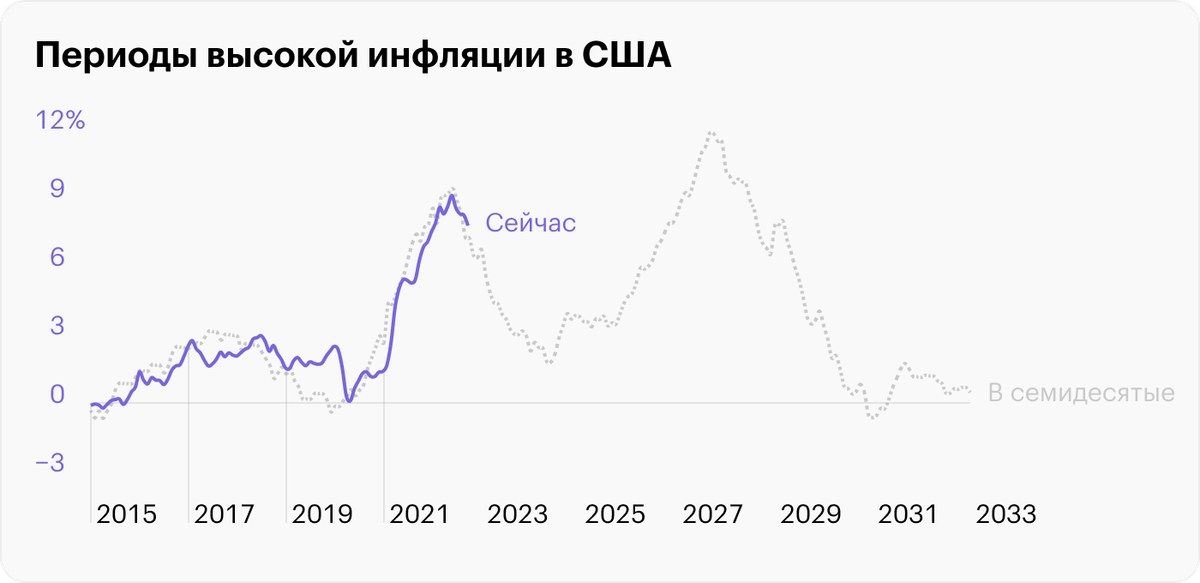

Рынок облигаций называют самым умным, но он может заблуждаться насчет скорого снижения инфляции и ставки ФРС. Инфляция в США будто бы прошла свой пик, и это вселяет оптимизм.

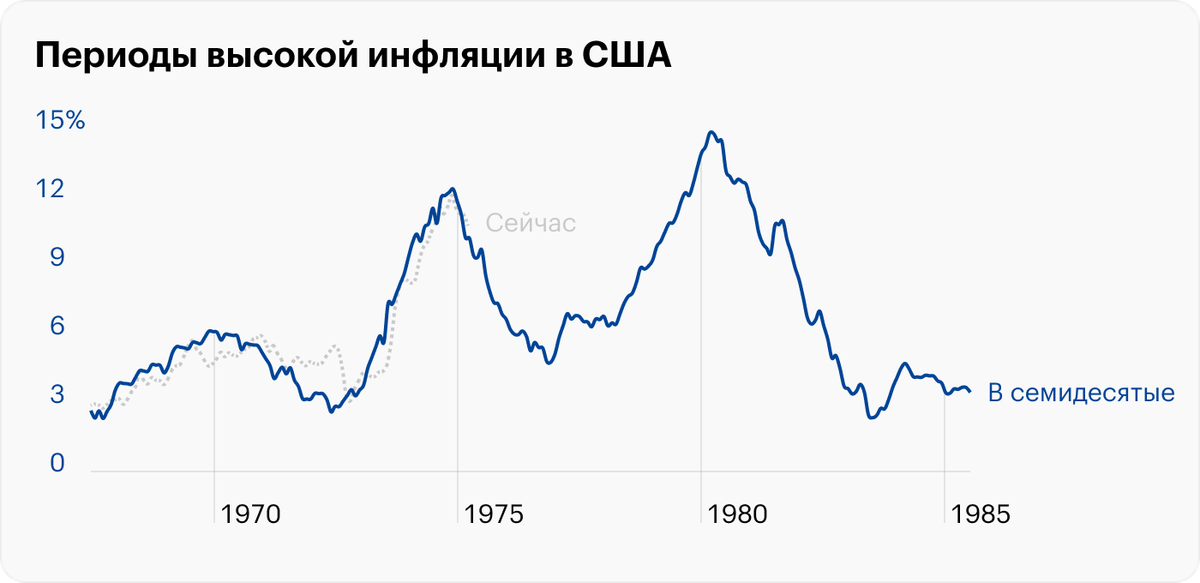

Проблема в том, что текущий инфляционный цикл точно повторяет сценарий семидесятых. Тогда за первым пиком инфляции последовал второй, так что Центробанку пришлось установить драконовскую ставку в 20%.

Со слов Пауэлла, ФРС усвоила урок семидесятых и сегодня не даст инфляционным ожиданиям закрепиться на повышенном уровне. Это значит, что ФРС может держать ставку высокой дольше, чем рассчитывает рынок.

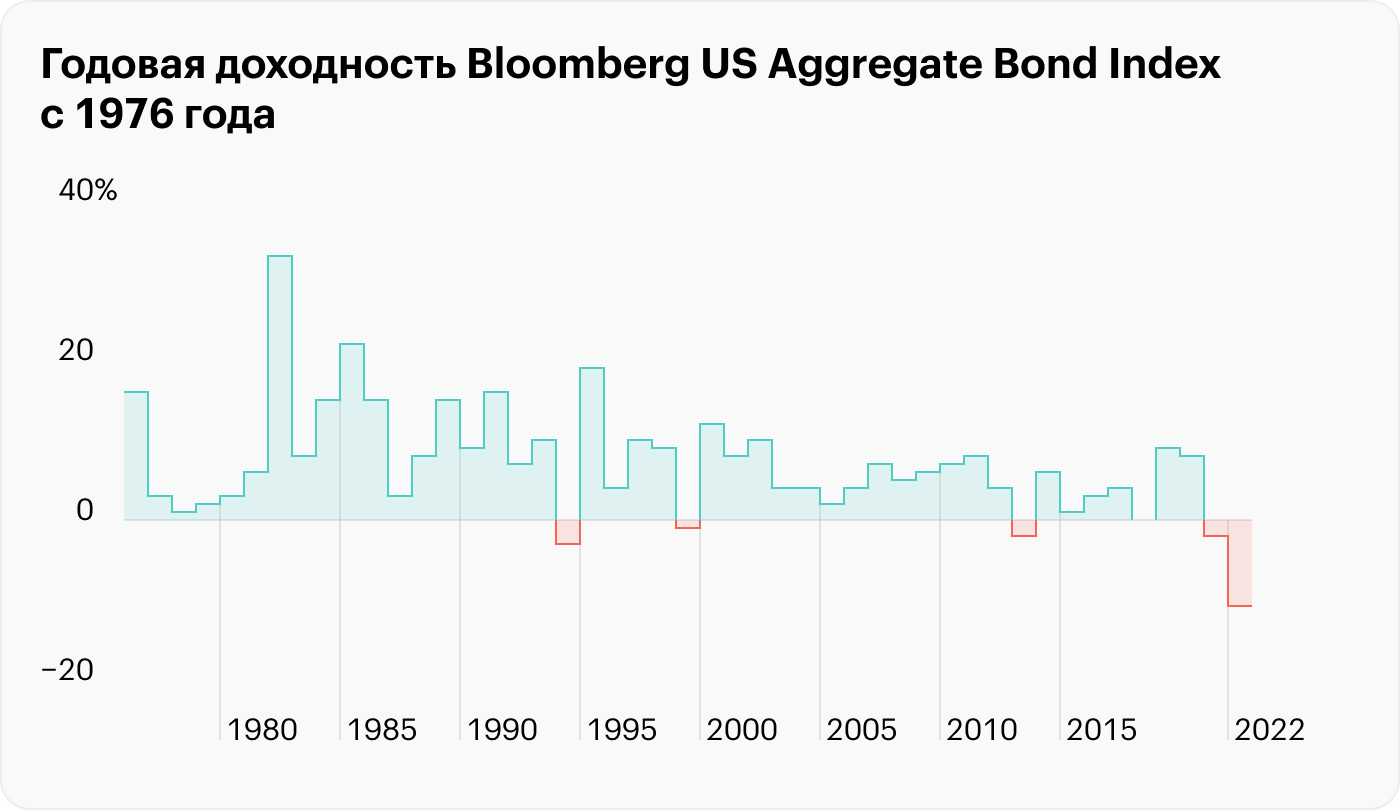

Худший год для облигаций

2022 год оказался убийственным для стандартного портфеля из акций и облигаций. Так случилось потому, что медвежий рынок в акциях наложился на цикл повышения ставки ФРС. Как итог, облигации полностью провалили свою защитную миссию. Это видно по краху Bloomberg US Aggregate Bond Index. Он отслеживает широкий рынок облигаций: казначейские, ипотечные, корпоративные с разным сроком погашения.

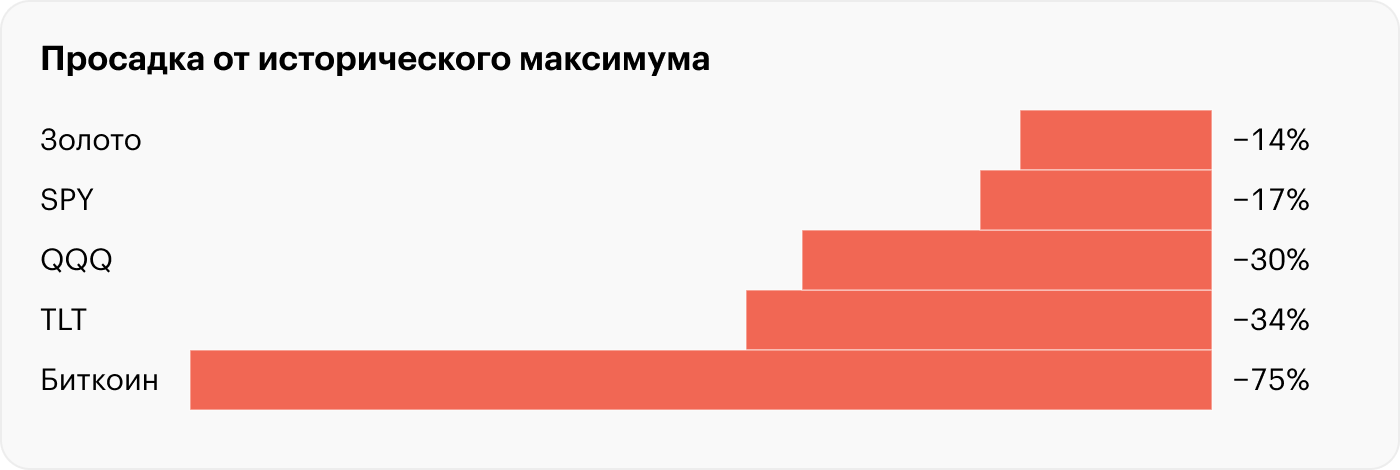

Обвал на длинном конце

Особенно сильно в цене потеряли длинные облигации. Например, фонд TLT, который отслеживает казначейские бумаги со сроком погашения в 20 и больше лет. От своего пика он упал уже на треть — больше, чем золото (GLD), S&P 500 (SPY) и даже NASDAQ (QQQ). Из популярных активов сильнее просел только биткоин (BTC).

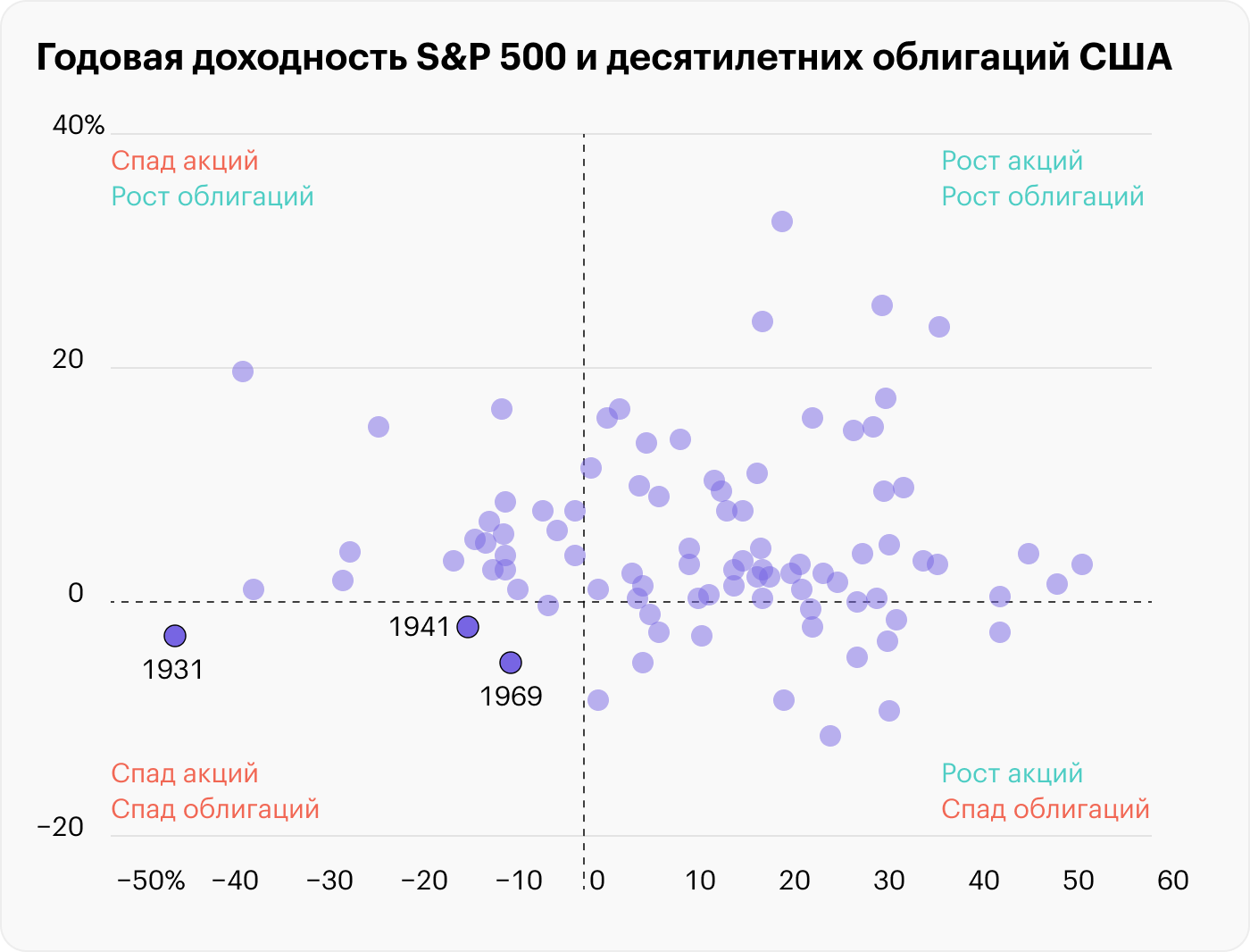

Аномальный минус

2022 станет лишь четвертым годом за последний век, когда S&P 500 и десятилетки одновременно покажут минус. Вряд ли такое повторится в следующем году. Вопрос только в том, какой именно из активов вырастет. И если оба, то какой больше.

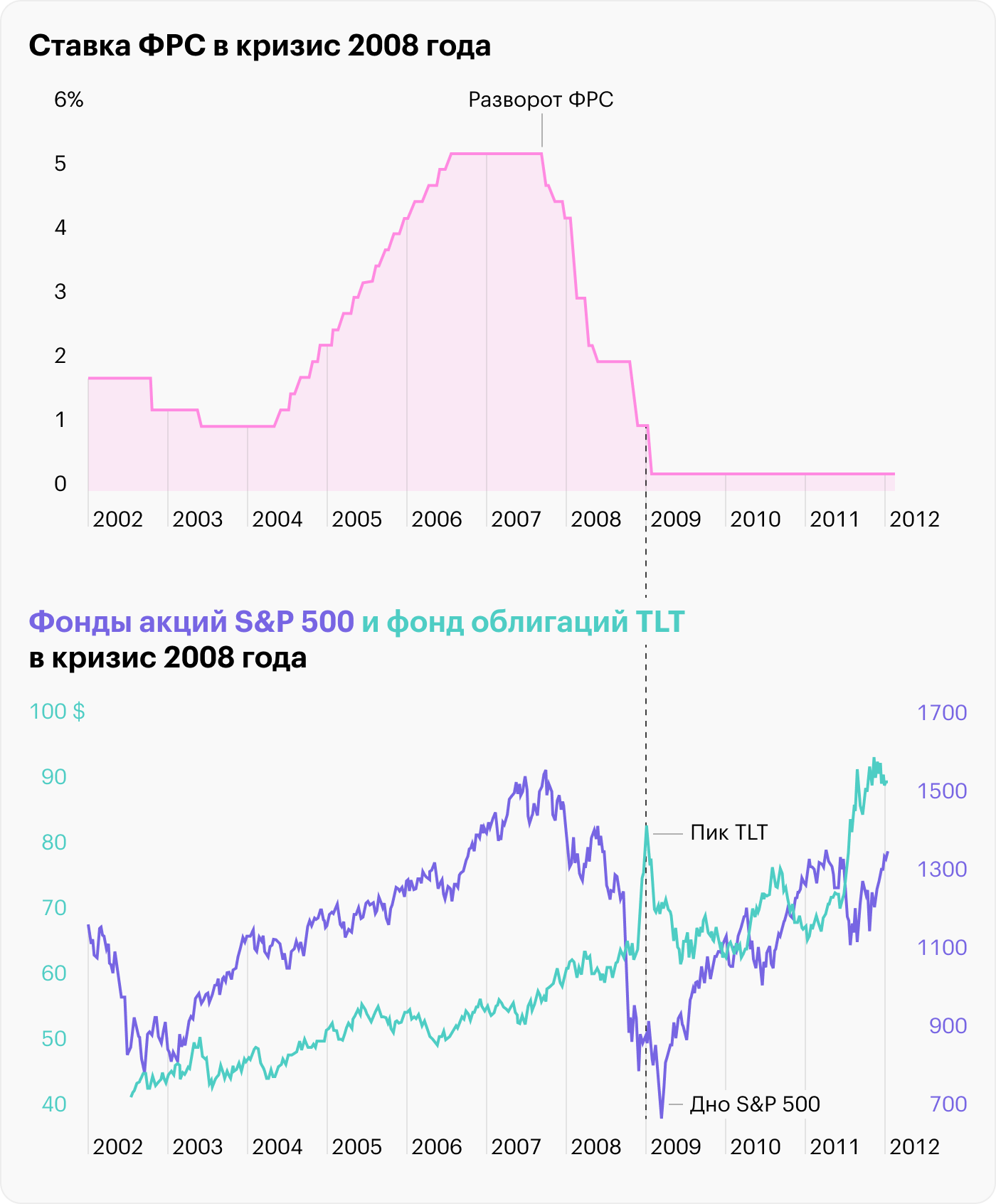

Что будет выгоднее: акции или облигации

Сейчас инвесторы ждут, когда ФРС развернет свою политику и станет снижать ставку. Опыт коронакризиса подсказывает, что после снижения ставки акции должны улететь в стратосферу и дать высокую доходность. Но на этот опыт не стоит опираться, так как обычно все бывает наоборот.

Сценарий 2020 года — это исключение, потому что тогда Центробанк переусердствовал со стимулами. Сегодня ФРС борется с последствиями этих стимулов в виде инфляции и вряд ли пойдет по тому же пути.

Кроме того, история показывает, что разворот ФРС приносит рынку акций еще больше боли: ставку обычно опускают как раз перед рецессией, когда корпоративная прибыль падает. Поэтому покупка облигаций кажется оптимальным решением во время разворота ФРС.

Еще один прогноз доходности акций и облигаций

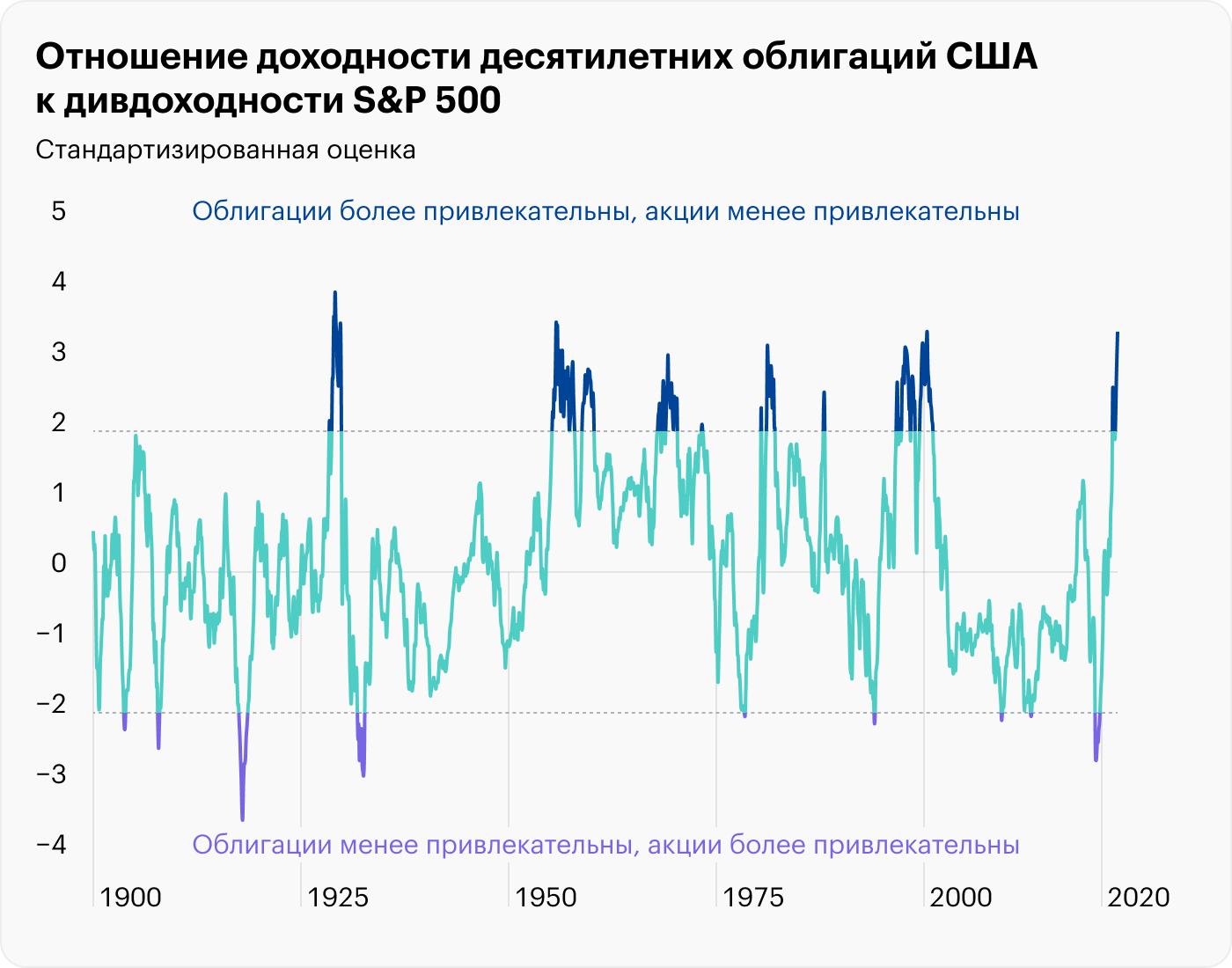

И напоследок еще один способ сравнить облигации и акции. Отношение доходности десятилеток к дивдоходности S&P 500 отклонилось от своего среднего уровня на 3,4 сигмы, или стандартного отклонения. Если коротко: облигации сегодня стоят заметно дешевле по сравнению с акциями.

Относительная доходность облигаций и акций редко отклоняется на более чем три сигмы, и скоро это отклонение может сократиться. Другими словами, у облигаций есть потенциал роста, а у акций — потенциал спада.

https://tinkoff.ru (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Кривая доходности инвертируется

Кривая доходности казначейских облигаций США все больше инвертируется — это значит, что короткие бумаги дают доходность больше, чем длинные. Даже доходность самых коротких облигаций — одномесячных — превышает доходность самых длинных — тридцатилетних. Хотя в норме кривая должна возрастать вправо: больше срок до погашения облигации — больше риск — больше доходность.

Как правило, это предвещает рецессию

В ноябре инвертированной стала значительная часть кривой — больше 70%. Часто после пробоя этого уровня в американской экономике начинался кризис — например, рецессия начала нулевых или финансовый кризис 2008 года.

«Спред-горевестник»

Главный спред-горевестник, а также любимый спред главы ФРС Джерома Пауэлла — между десятилетними и трехмесячными бумагами. Здесь рекордный минус со времен краха доткомов.

Инвесторы ждут, что ФРС начнет опускать ставку

Сейчас короткий конец кривой по-прежнему поднимается, тогда как длинный уже стал опускаться. Это инвертирует кривую еще больше. Концы идут в разных направлениях, потому что на них действуют разные силы.

Короткий конец полностью во власти ФРС: чем меньше срок до погашения облигации, тем сильнее ее доходность «приклеена» к ставке. На длинном же конце направление задает не только ФРС, но и рынок.

Сейчас доходность длинных бумаг падает, потому что они растут в цене. Инвесторы скупают длинные облигации по одной причине: они верят, что скоро ФРС начнет опускать ставку.

Прогноз ставки ФРС

С начала 2022 года ФРС последовательно подняла процентную ставку с 0,25 до 4%. Это один из самых агрессивных циклов за всю историю. Инвесторы надеются, что в феврале 2023 года ФРС остановится на 5%, а уже в ноябре начнет снижать ставку.

Рынок ждет, что инфляция снизится

ФРС снизит ставку, если снизится уровень инфляции. Именно такой сценарий сейчас отыгрывает рынок облигаций. Это видно по еще одному спреду — между обычными и инфляционными десятилетками. Спред показывает среднюю ожидаемую инфляцию в следующие десять лет — сейчас она снизилась до 2,3%.

Но есть и другие сценарии

Рынок облигаций называют самым умным, но он может заблуждаться насчет скорого снижения инфляции и ставки ФРС. Инфляция в США будто бы прошла свой пик, и это вселяет оптимизм.

Проблема в том, что текущий инфляционный цикл точно повторяет сценарий семидесятых. Тогда за первым пиком инфляции последовал второй, так что Центробанку пришлось установить драконовскую ставку в 20%.

Со слов Пауэлла, ФРС усвоила урок семидесятых и сегодня не даст инфляционным ожиданиям закрепиться на повышенном уровне. Это значит, что ФРС может держать ставку высокой дольше, чем рассчитывает рынок.

Худший год для облигаций

2022 год оказался убийственным для стандартного портфеля из акций и облигаций. Так случилось потому, что медвежий рынок в акциях наложился на цикл повышения ставки ФРС. Как итог, облигации полностью провалили свою защитную миссию. Это видно по краху Bloomberg US Aggregate Bond Index. Он отслеживает широкий рынок облигаций: казначейские, ипотечные, корпоративные с разным сроком погашения.

Обвал на длинном конце

Особенно сильно в цене потеряли длинные облигации. Например, фонд TLT, который отслеживает казначейские бумаги со сроком погашения в 20 и больше лет. От своего пика он упал уже на треть — больше, чем золото (GLD), S&P 500 (SPY) и даже NASDAQ (QQQ). Из популярных активов сильнее просел только биткоин (BTC).

Аномальный минус

2022 станет лишь четвертым годом за последний век, когда S&P 500 и десятилетки одновременно покажут минус. Вряд ли такое повторится в следующем году. Вопрос только в том, какой именно из активов вырастет. И если оба, то какой больше.

Что будет выгоднее: акции или облигации

Сейчас инвесторы ждут, когда ФРС развернет свою политику и станет снижать ставку. Опыт коронакризиса подсказывает, что после снижения ставки акции должны улететь в стратосферу и дать высокую доходность. Но на этот опыт не стоит опираться, так как обычно все бывает наоборот.

Сценарий 2020 года — это исключение, потому что тогда Центробанк переусердствовал со стимулами. Сегодня ФРС борется с последствиями этих стимулов в виде инфляции и вряд ли пойдет по тому же пути.

Кроме того, история показывает, что разворот ФРС приносит рынку акций еще больше боли: ставку обычно опускают как раз перед рецессией, когда корпоративная прибыль падает. Поэтому покупка облигаций кажется оптимальным решением во время разворота ФРС.

Еще один прогноз доходности акций и облигаций

И напоследок еще один способ сравнить облигации и акции. Отношение доходности десятилеток к дивдоходности S&P 500 отклонилось от своего среднего уровня на 3,4 сигмы, или стандартного отклонения. Если коротко: облигации сегодня стоят заметно дешевле по сравнению с акциями.

Относительная доходность облигаций и акций редко отклоняется на более чем три сигмы, и скоро это отклонение может сократиться. Другими словами, у облигаций есть потенциал роста, а у акций — потенциал спада.

https://tinkoff.ru (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter