23 мая 2011 Живой журнал | Архив

Учебники по экономике учат, что ведет. Банки увеличивают свои резервы; используя кредитное плечо вкладывают их в экономику и способствуют росту экономической активности, за которой следует рост инфляции. Конечно, именно это Бен Бернанке имел в виду, когда запускал все новые программы экономического стимулирования. Но последние годы вносят коррективы в экономические знания.

В жизни все оказывается по-другому. Денежный мультипликатор – это миф. Если нажать до пола на педаль газа машины, в двигателе которой не работает половина цилиндров, поедет ли она от этого быстрее?

И это ставит под вопрос сам смысл программ количественного смягчения. Кроме роста цен и увеличения дисбалансов это ни к чему не ведет.

Самое интересное, что к такому выводу пришли экономические исследователи, работающие в самом Федрезерве

Did Hell freeze over and I missed it??

Seth B. Carpenter and Selva Demiralp, recently posted a discussion paper on the Federal Reserve Board’s website, titled Money, Reserves, and the Transmission of Monetary Policy: Does the Money Multiplier Exist?

The authors note that bank reserves increased dramatically since the start of the financial crisis. Reserves are up a staggering 2,173% from $47.3bn on September 10, 2008, just before the financial crisis began, to $1.1tn now. Yet M2 is up only 11.4% since September 10, 2008, and bank loans are down $140.2bn. The textbook money multiplier model predicts that money growth and bank lending should have soared along with reserves, stimulating economic activity and boosting inflation. The Fed study concluded that “if the level of reserves is expected to have an impact on the economy, it seems unlikely that a standard multiplier story will explain the effect.”

That not only repudiates the textbook money multiplier model but also raises lots of questions about the goal of the Fed’s quantitative easing policies.

The Carpenter/Demiralp study quotes former Fed Vice Chairman Donald Kohn saying the following about the money multiplier in a March 24, 2010 speech (here):

“The huge quantity of bank reserves that were created has been seen largely as a byproduct of the purchases that would be unlikely to have a significant independent effect on financial markets and the economy. This view is not consistent with the simple models in many textbooks or the monetarist tradition in monetary policy, which emphasizes a line of causation from reserves to the money supply to economic activity and inflation. . . . We will need to watch and study this channel carefully.”

Here are more shocking revelations from the study under review: “In the absence of a multiplier, open market operations, which simply change reserve balances, do not directly affect lending behavior at the aggregate level. Put differently, if the quantity of reserves is relevant for the transmission of monetary policy, a different mechanism must be found.

The sad thing here is that there are people in the Fed who KNOW this. They understand it. Yet, here we are implementing policy that many of them know will never work. It’s unbelievable. In other words, QE will fail and the Fed will continue to push on a string. The Fed is impotent. I think they’re just jawboning at this point.

Последний абзац заслуживает перевода.

Самое досадное, что есть люди в Феде, которые знают это. Они понимают это. Они понимают, что осуществляют политику, которая никогда не работает. Это невероятно. Другими словами, QE не работает, а Фед продолжает гнуть свою линию. Фед – импотент. Я думаю, что у них должны сжиматься зубы от этой мысли.

И еще комментарий:

The role of reserves and money in macroeconomics has a long history. Simple textbook treatments of the money multiplier give the quantity of bank reserves a causal role in determining the quantity of money and bank lending and thus the transmission mechanism of monetary policy. This role results from the assumptions that reserve requirements generate a direct and tight linkage between money and reserves and that the central bank controls the money supply by adjusting the quantity of reserves through open market operations. Using data from recent decades, we have demonstrated that this simple textbook link is implausible in the United States for a number of reasons. First, when money is measured as M2, only a small portion of it is reservable and thus only a small portion is linked to the level of reserve balances the Fed provides through open market operations. Second, except for a brief period in the early 1980s, the Fed has traditionally aimed to control the federal funds rate rather than the quantity of reserves. Third, reserve balances are not identical to required reserves, and the federal funds rate is the interest rate in the market for all reserve balances, not just required reserves. Reserve balances are supplied elastically at the target funds rate. Finally, reservable liabilities fund only a small fraction of bank lending and the evidence suggests that they are not the marginal source data for the most liquid and well-capitalized banks. Changes in reserves are unrelated to changes in lending, and open market operations do not have a direct impact on lending. We conclude that the textbook treatment of money in the transmission mechanism can be rejected. Specifically, our results indicate that bank loan supply does not respond to changes in monetary policy through a bank lending channel, no matter how we group the banks.

Греция опять в центре внимания

07.05 - Важнейшей новостью вчера стали не nonfarm payrolls, а статья в Шпигеле, раскрывшая миру секрет о том, что Греция собралась выйти ез еврозоны, намеревается ввести собственную валюту и что переговоры о реструктуризации долгов Греции вот-вот начнутся.

Кризис в Греции принял драматический оборот.

Основные тезисы:

Проблемы Греции столь огромны, а антиправительственные выступления проходят почти каждый день, что премьер-министр Папандрео по-видимому решил что другого выхода не остается.

SPIEGEL ONLINE из германских правительственных источников получил информацию о том, что Греция рассматривает вопрос о выходе из еврозоны и введении своей собственной валюты.

Несколько ключевых министров финансов еврозоны и представителей ЕС соберутся в пятницу ночью в Люксембурге на секретную встречу.

Помимо желания выйти из еврозоны, министры будут обсуждать возможную реструктуризацию греческих долгов.

Германский министр финасов намерен отговорить Грецию от этого шага. В статьи перечисляются последствия, к которым это приведет.

К сожалению у нас редко оперативно осуществляют переводы столь важных документов, поэтому приходится его давать на английском языке: все-таки английский у нас знает гораздо больше читателей, чем немецкий.

Вот эта статья и ее перевод на английский язык.

And the original version of the article in native English:

The debt crisis in Greece has taken on a dramatic new twist. Sources with information about the government's actions have informed SPIEGEL ONLINE that Athens is considering withdrawing from the euro zone. The common currency area's finance ministers and representatives of the European Commission are holding a secret crisis meeting in Luxembourg on Friday night.

Greece's economic problems are massive, with protests against the government being held almost daily. Now Prime Minister George Papandreou apparently feels he has no other option: SPIEGEL ONLINE has obtained information from German government sources knowledgeable of the situation in Athens indicating that Papandreou's government is considering abandoning the euro and reintroducing its own currency.

Alarmed by Athens' intentions, the European Commission has called a crisis meeting in Luxembourg on Friday night. In addition to Greece's possible exit from the currency union, a speedy restructuring of the country's debt also features on the agenda. One year after the Greek crisis broke out, the development represents a potentially existential turning point for the European monetary union -- regardless which variant is ultimately decided upon for dealing with Greece's massive troubles.

Given the tense situation, the meeting in Luxembourg has been declared highly confidential, with only the euro-zone finance ministers and senior staff members permitted to attend. Finance Minister Wolfgang Schäuble of Chancellor Angela Merkel's conservative Christian Democratic Union (CDU) and Jörg Asmussen, an influential state secretary in the Finance Ministry, are attending on Germany's behalf.

'Considerable Devaluation'

Sources told SPIEGEL ONLINE that Schäuble intends to seek to prevent Greece from leaving the euro zone if at all possible. He will take with him to the meeting in Luxembourg an internal paper prepared by the experts at his ministry warning of the possible dire consequences if Athens were to drop the euro.

"It would lead to a considerable devaluation of the domestic currency against the euro," the paper states. According to German Finance Ministry estimates, the currency could lose as much as 50 percent of its value, leading to a drastic increase in Greek national debt. Schäuble's staff have calculated that Greece's national deficit would rise to 200 percent of gross domestic product after such a devaluation. "A debt restructuring would be inevitable," his experts warn in the paper. In other words: Greece would go bankrupt.

It remains unclear whether it would even be legally possible for Greece to depart from the euro zone. Legal experts believe it would also be necessary for the country to split from the European Union entirely in order to abandon the common currency. At the same time, it is questionable whether other members of the currency union would actually refuse to accept a unilateral exit from the euro zone by the government in Athens.

What is certain, according to the assessment of the German Finance Ministry, is that the measure would have a disastrous impact on the European economy.

"The currency conversion would lead to capital flight," they write. And Greece might see itself as forced to implement controls on the transfer of capital to stop the flight of funds out of the country. "This could not be reconciled with the fundamental freedoms instilled in the European internal market," the paper states. In addition, the country would also be cut off from capital markets for years to come.

In addition, the withdrawal of a country from the common currency union would "seriously damage faith in the functioning of the euro zone," the document continues. International investors would be forced to consider the possibility that further euro-zone members could withdraw in the future. "That would lead to contagion in the euro zone," the paper continues.

Banks at Risk

Moreover, should Athens turn its back on the common currency zone, it would have serious implications for the already wobbly banking sector, particularly in Greece itself. The change in currency "would consume the entire capital base of the banking system and the country's banks would be abruptly insolvent." Banks outside of Greece would suffer as well. "Credit institutions in Germany and elsewhere would be confronted with considerable losses on their outstanding debts," the paper reads.

The European Central Bank (ECB) would also feel the effects. The Frankfurt-based institution would be forced to "write down a significant portion of its claims as irrecoverable." In addition to its exposure to the banks, the ECB also owns large amounts of Greek state bonds, which it has purchased in recent months. Officials at the Finance Ministry estimate the total to be worth at least €40 billion ($58 billion) "Given its 27 percent share of ECB capital, Germany would bear the majority of the losses," the paper reads.

In short, a Greek withdrawal from the euro zone and an ensuing national default would be expensive for euro-zone countries and their taxpayers. Together with the International Monetary Fund, the EU member states have already pledged €110 billion in aid to Athens -- half of which has already been paid out.

"Should the country become insolvent," the paper reads, "euro-zone countries would have to renounce a portion of their claims."

Все, что здесь написано, звучит очень сильно и тревожно.

Последовали многочисленные официальные опровержения, но факт остается фактом: нет дыма без огня. Шпигель не стал бы распускать столь беспочвенных слухов.

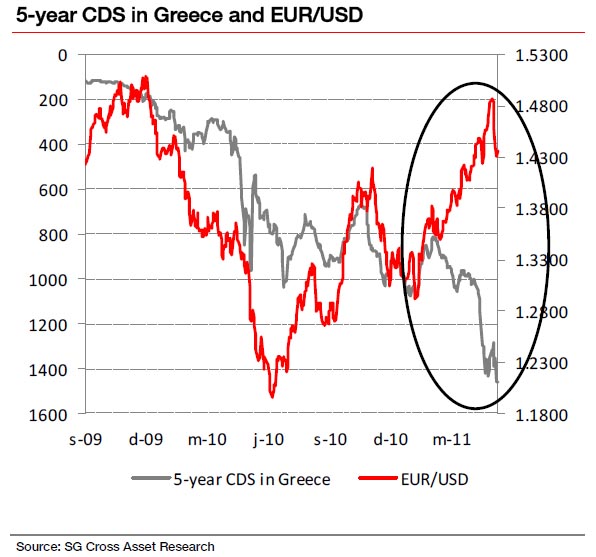

Рынки уже отреагировали на эту новость. Евро снизился на две фигуры относительно доллара, S&P500 тоже развернулся и до закрытия успел пройти 20 пунктов вниз.

Интересно, что все почти в точности повторяется, как в прошлом году. Тогда тоже в мае разразился греческий кризис и ей потребовалось оказание помощи.

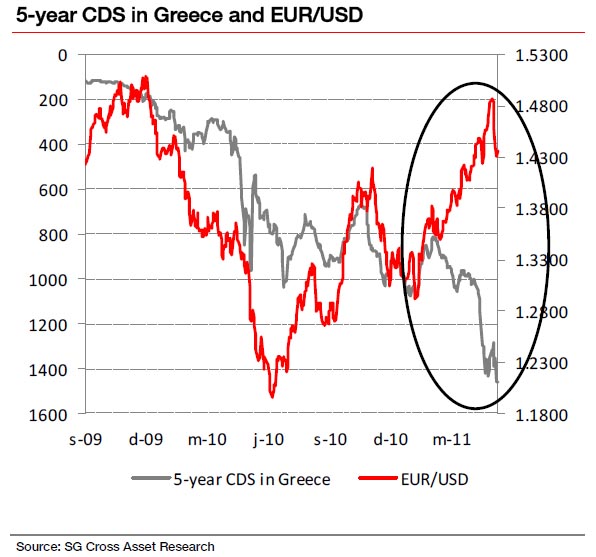

Обращает на себя внимание очень сильная дивергенция, которая возникла в последнее время между евро и оценкой рисков неплатежеспособности ( CDS Греции, да и других PIIGS). Если раньше они относительно хорошо коррелировали между собой, то теперь графики просто разошлись совершенно в разные стороны. На мой взгляд, это говорит о том, что выход Греции уже не рассматривается как риск для дальнейшего существования еврозоны. Загнанных лошадей пристреливают, не правда ли...

Несомненно выход из еврозоны будет иметь драматические последствия для самой Греции и поэтому маловероятно, что она это сделает это по собственной воле.

Для этого есть следующие доводы:

В настоящий момент Греция хорошо обеспечена ликвидностью до 2013 года, имеется еще 83 млрд. евро в фондах ЕС и МВФ, зарезервированных под Грецию.

Помимо всего прочего ¼ долга (это на самом деле немало) сосредоточено внутри страны: социальная защита (28 млрд. евро), банки ( 31 млрд.) и даже домашние хозяйства держат 6 млрд. евро греческого долга.

Поэтому скорее всего речь на переговорах пойдет о реструктуризации.

Будем следить за тем, что будет дальше. Читайте комментарии...

18.05 - И если мы не ампутируем то, что спасти уже нельзя, мы рискуем распространить заражение по всему телу (Тимо Соини)

В понедельник прошла встреча 27 министров финансов стран ЕС. Основные темы в повестке дня были – Греция и Португалия.

Во первых, комментарии по поводу этой встречи, касающиеся Греции.

During the past year, Strauss-Kahn has been a decisive advocate of the bailouts, influential in the Greek emergency through his close relationship with socialist prime minister George Papandreou. Merkel surprised the rest of Europe last year by insisting the IMF play a central role in the bailouts, with the fund putting up a third of the €750bn rescue pot

Страсс-Кан был решительным защитником помощи Греции благодаря его тесным связям с премьер-министром Греции Джорджем Папандреу ( и тот и другой социалисты). Треть помощи, выделенной Греции, поступает от МВФ. Поэтому присутствие главы МВФ было принципиально важно.

Отсутствие Страсс-Кана помешало принятию решений по Греции

While Greece was expected to plead for more help last night, no decisions were expected for several weeks. The European commission said new "arrangements" were possible, with the options including a combination of cutting the interest rate on the bailout money, extending the repayment terms and topping up the loans by up to €60bn. But the emphasis in Brussels and EU capitals was on first urging greater austerity on Athens. Papandreou has been told he will have to show convincingly that he is committed to selling off Greek public assets through a radical privatisation programme before the eurozone will return to his rescue.

"We will discuss Greece but not conclusively," said Jean-Claude Juncker, Luxembourg's prime minister and president of the eurozone grouping. "We will be informed by the IMF, the European Central Bank and the European commission and then we will see."

Для выделения нового пакета помощи Греция должна продемонстрировать свои усилия по экономии.

This troika has been in Greece for the past week assessing the government's adherence to the savage programme of spending cuts and is said to be unhappy with what it has found. The next tranche of the bailout, €12bn, is due to be disbursed next month but there are threats it could be withheld.

The threats prompted Greek media reports at the weekend that pensions and teachers' and civil servants' wages could go unpaid next month if the money did not arrive. But eurozone governments have repeatedly emphasised in the past fortnight that Greece will not be allowed to default on its mountain of debt, making it unlikely that the €12bn will be retained

Если транш в 12 млрд.евро не будет переведен в следующем месяце, то это приведет к невыплате пенсий, а также зарплат учителям и гражданским служащим.

Чтобы не допустить дефолт, эти средства будут с большой вероятностью переведены

Diplomats in Brussels and German officials made it clear the US and China were stepping up pressure on the EU to resolve the Greek dilemma, exasperated by the mixed signals from European capitals that have led to turmoil on markets and fresh questions about the euro's viability. An emergency, supposedly secret, meeting in Luxembourg 10 days ago of the French, German, Spanish and Italian finance ministers, which sparked a panic about a possible Greek default, was said to have been the direct result of transatlantic pressure.

At meetings of global finance officials in Washington last month, according to diplomats in Brussels, the Americans, Chinese and Canadians voiced their irritation with European indecision and demanded action to calm the markets.

"The US, Canada, and Beijing told the EU: You've got to get this done to stop the speculation," a diplomat said.

Америка и Китай оказывают сильное давление на власти ЕС и требуют решить греческую дилемму.

Вчера заговорили о мягкой реструктуризации греческого долга

A "reprofiling" or "soft restructuring" of bonds held by private investors, defined as a voluntary loan "extension", was floated by Jean-Claude Juncker, Luxembourg's prime minister and president of the eurozone finance ministers, after a Brussels meeting.

However, he stressed that Greece would have to implement further painful welfare and labour reforms, alongside more privatisations, before European leaders would contemplate such drastic action.

"Greece will have to implement huge reforms ... to rapidly privatise many public entities... then we'll have to see whether we can't proceed to a soft restructuring," Mr Juncker said. "I am strictly opposed to a large restructuring."

Пока это оговаривается таким количеством условий, что может не приниматься всерьез. Пока...

His comments exposed deep divisions in Europe over a second Greek bail-out, on top of the original €110bn package. German Chancellor Angela Merkel indicated on Monday she would oppose any "reprofiling", saying: "It would raise doubts about our credibility if we simply were to change the rules in the middle of the first programme." French finance minister Christine Lagarde added: "Restructuring, reprofiling – off the table."

Greek deputy foreign minister Spyros Kouvelis, though, told Reuters his country is willing to engage in talks on a "soft" restructuring. Irish finance minister Michael Noonan went further and called for rates on the bail-out loans to Ireland, Portugal and Greece to be reduced or risk the programmes' "failure".

Заявления Джанкера вызвали большие разногласия среди политиков. Германия и Франция против. Ирландия и Греция – конечно, за.

Политики не могут разобраться, что же они понимают под словом реструктуризация

While Juncker's and Rehn's statements marked a significant shift in official comment on Greece's predicament, there was apparent disagreement among other senior officials about whether such a move was the right thing to do, although that may have reflected the confusing array of phrases used.

"Restructuring, rescheduling -- off the table," French Economy Minister Christine Lagarde said late on Monday, after Juncker had hinted at a "reprofiling" of Greek debt, a way of extending the maturities on its loans without going through a more fundamental restructuring process.

"A restructuring or a rescheduling, which would constitute a default situation, what we would call a credit event, are off the table for me," she said.

European Central Bank governing council member Ewald Nowotny told Austrian radio that a "soft restructuring" was not on the cards, insisting that Greece needed to shore up its finances.

While all EU officials have rejected the idea of a full-on default, they have now introduced at least three terms to refer to the possibility of some alteration in the repayment schedule of Greek debt: restructuring, rescheduling and reprofiling.

From the financial markets' point of view, there may be little difference among them. The manager of a debt fund in the United States joked that the only time he had heard the word "reprofiling" used was in reference to a nose job.

But sovereign debt analysts draw a distinction between restructuring, which involves enforced losses, and "reprofiling," when bondholders are asked to exchange short-term debt for longer-dated bonds with a similar coupon, thereby altering the profile of the yield curve and effectively giving the debtor more time to repay the loan.

If a "reprofiling" or "soft restructuring" is done in coordination with bondholders, rather than forced upon them, it may not trigger a "credit event" and would therefore avoid the prospect of insurance contracts on debt having to pay out.

The repercussions would still be widespread. Around 70 percent of Greek government bonds -- worth around 215 billion euros -- are held abroad, mostly by French, German and American banks and by the European Central Bank.

A "reprofiling" would mean a delay in repayment, which may in turn cause knock-on credit problems.

В то время как официальные лица ЕС отвергают идею полномасштабного дефолта, они применяют по крайней мере три термина относительно изменения условий платежей со стороны Греции: реструктуризацию, изменение графика платежей (rescheduling), и перепрофилирование.

Реструктуризация включает в себя «принуждение» держателей облигаций к потерям. При перепрофилировании ил по другому «мягкой реструктуризации» держателей долговых бумаг просят заменить краткосрочный долг на облигации с большим сроком погашения; при этом меняется форма кривой доходности и заемщику дается больше времени на выплату долга.

Важно, что при этом не происходит «кредитного события», и не приходится выплачивать компенсации по страховым контрактам на долг.

С точки зрения финансовых рынков в этих терминах мало различий. Их интересует, приведет ли это к уходу от риска, насколько затронет крупные финансовые институты, вызовет ли распродажу активов.

Причины греческого долгового кризиса и может ли проблема быть решена путем реструктуризации.

Здесь дано простое и понятное объяснение причин, почему возникли проблемы Греции, Португалии, Ирландии:

The weaker countries, on the fringes of the single currency area, have not been able to cope with the disciplines involved in giving up control of their interest rates and their currencies, with the problem going much wider than the three countries – Greece, Ireland and Portugal – that have sought bailouts. Spain's housing boom and bust was the result of the pan-European interest rate being too low; Italy's increasing lack of competitiveness stems from a lack of exchange-rate flexibility.

It was also clear from the outset that the structure of monetary union would result in struggling countries being subjected to deflationary policies. Since the eurozone is not a sovereign state there is no formal mechanism for transferring resources from rich parts of the monetary union to the poor parts. Nor, given language barriers and bureaucratic impediments, is it easy for someone made unemployed in Athens to get a job in Amsterdam. Instead those countries seeking to match Germany's hyper-competitive economy have to cut costs, through stringent curbs on wage increases and fiscal austerity.

С самого начала было понятно, что структура монетарного союза приведет к дефляционному сценарию для отдельных, не самых сильных и дисциплинированных стран. Так как еврозона не суверенное государство, здесь нет механизма передачи ресурсов от богатой части монетарного союза к его бедной части. Речь идет как о финансовых, так и о материальных и людских ресурсах. Попытка выбраться из дефляционной ловушки путем бюджетной строгости никак не может выправить ситуацию.

Прошлой весной запустили первый план оказания помощи Греции (план А). Почему из этого ничего не получилось?

It's not difficult to see why this has happened. Those who put together Greece's programme underestimated the extent to which public spending cuts and tax increases would hamper the growth potential of the economy, particularly given the lack of scope for the currency to fall. Historically the IMF's structural programmes for troubled developing countries have involved devaluation, so exports became cheaper; but Greece's membership of the single currency has meant there has been no external safety valve to compensate for the domestic squeeze.

Greece needs to have the scope to grow its way out of its debt crisis. Failing that, the rest of the eurozone has to be prepared to stomach not just a second, but a third and perhaps even a fourth bailout so Athens can keep up with its debt repayments. Hence the drumbeat of speculation that Greece would be better off defaulting, or leaving the eurozone altogether.

Девальвация национальной валюты всегда являлось основным средством борьбы с кризисом, подобным греческому. Но в данном случае членство в союзе с единой валютой лишило Грецию возможности компенсировать сжатие экономики открытием клапана, связающего ее с мировой экономикой.

Теперь хотят запустить план В – реструктуризация или перепрофилирование. Но и тот и другой не решит проблем

There is no suggestion that the Greek government is planning anything of this nature. Default and devaluation pose big risks, particularly since the debts would have to be in a redenominated currency (like the drachma) that creditors would deem to have junk status. In the short term, Greece's economic and financial crisis would almost certainly deepen. Athens would prefer the EU to provide a second bridging loan and to reschedule its debts over a longer period so the interest payments become less onerous.

But that is at best a stopgap solution, because it does nothing to address the structural weaknesses of the eurozone. For this, there are really only two solutions. The first is to turn monetary union into political union, creating the budgetary mechanisms to transfer resources across a single fiscal space. That would fulfil the ambitions of those who designed the euro, and would recognise that the current halfway house arrangement is inherently unstable.

The second would be to admit defeat by announcing carefully crafted plans for a two-tier Europe, in which the outer part would be linked to the core through fixed but adjustable exchange rates. Neither option, it has to be said, looks remotely likely, although the collapse of Lehmans shows the limitations of the current muddling-through approach.

Никакая реструктуризация не решает проблемы структурных различий еврозоны.

Автор статьи видит два способа решить проблему Греции, ни один из которых не устроит европейскую элиту.

Первый: превратить монетарный союз в политический: создать механизм перемещения ресурсов

Второй: признать поражение путем объявления о создании двухслойной Европы, в которой внешний слой был бы связан с ядром с помощью регулируемого обменного курса.

14.05 - Реструктуризация долга Греции

Сейчас много информации проходит по Греции: как будет проходить возможная реструктуризация, какие последствия будет иметь для еврозоны, банковской системы и т.д. Возможно кому-то это окажется полезным, поскольку на следующей неделе эта тема будет в центре внимания (уже в понедельник состоится встреча министров финансов ЕС).

Здесь подборка информации на эту тему на английском языке, кое-где с комментариями на русском.

Руководство Рубини по реструктуризации греческого долга

Информацию об этом дает нам блог Alphaville

Вот ключевые моменты руководства Рубини

The path of Greek public debt is manifestly unsustainable. Fiscal austerity and structural reforms are necessary but will not suffice. In the best-case scenario—incorporating a 10% of GDP fiscal adjustment and structural reforms—Greek public debt to GDP peaks around 160% before “stabilizing.” It is more likely that the debt ratio will exceed 160% and, left untended, will render market access both before and even after 2013 severely limited (or effectively non-existent).

There are multiple approaches to an orderly debt restructuring, with varying degrees of debt relief for the sovereign, additional official financing and systemic risk for the eurozone (EZ). We assume only domestic public debt—95% of the public debt stock—would be restructured.

In our view, the best approach for all stakeholders is akin to a Brady par bond option, an exchange offer in 2011 with potentially significant maturity extension, no face-value reduction and moderately reduced coupons. The public debt would remain very high but would be more sustainable as refinancing risk and the interest bill would be cut. We also suggest variations on this theme that would affect the balance of interests of Greece and private and official creditors.

Credit enhancements—as in the Brady bonds—may or may not be added to act as sweeteners for rating- or capital-constrained creditors like banks, subject to a key caveat: Principal collateral would be expensive, given the large nominal stock of debt and prevailing low interest rates on “risk-free” public debt. It is not yet clear what the source of funding for any substantial principal collateral would be, short of a transfer from other EZ member-states, or more official lending.

Greece’s debt problem is a globally systemic pivot: All stakeholders—Greece, the EZ and indeed all global financial markets—are better served by a pre-emptive and orderly, market-oriented debt exchange rather than sticking with a misbegotten and clearly failing Plan A ... The current approach, Plan A, in effect bails out private creditors who exit early or have short maturities, but exposes continuing creditors, by extension the reputation of the debtor and EZ and global financial stability to three rising risks: Subordination as the debt is transferred to increasingly senior creditors like the IMF, EFSM/EFSF/ESM and ECB; the rising threat of a disorderly outcome as an unsustainable fiscal adjustment, far from enhancing debt payment or carrying capacity, actually undermines it; and the risk of a vicious circle among the PIIGS, the EZ and indeed the whole world, which remains under the gun of renewed contagion when market consensus flips from bailout to get-out mode. Indeed, repeated market experience bears this view out in other cases and in Greece/EZ PIIGS to date

На рисунке показаны варианты реструктуризации

Базовая идея при выборе между пунктами меню – найти такое «решение», при котором можно было уменьшить долговую нагрузку на Греции без чрезмерного замутнения финансовой системы

The basic idea in choosing between that table menu of options is to find a ‘solution’ to the Greek problem by significantly cutting the Hellenic Republic’s debt burden without excessively roiling the financial system. Remember Greek banks hold plenty of Greek debt, and may be on the hook for CDS payouts, while private investors are notoriously skittish when it comes to burdensharing or subordination.

Roubini’s preferred option — a Brady-esque exchange, or ‘Option 3′ in the above table — would involve exchanging old debt for new bonds with the same face value as the old ones, but with a longer maturity and lower interest rates (no haircuts here, folks). This, he says, could be done through Greece introducing new domestic laws to change the terms of its existing (domestically-issued) debt — something Roubini figures could trigger CDS and would be a very “market-unfriendly” approach. Alternatively, Greece could aim for a voluntary Greek debt restructuring that wouldn’t trigger CDS. There’s a third option involving Greece borrowing collateral from the likes of the IMF or various eurozone bailout programmes to offer credit enhancement to sweeten the exchange deals too.

So Option 3 subdivided into Option 3(a) 3(b) and 3(c).

Intriguingly, there’s also the prospect of a combination of those options 3(a) plus 2, or whatever:

Also, note that Options 3a and 3b—a par bond—are not incompatible with Option 2—a discount bond. As in the Brady plan, there are some investors who mark-to-market (hold the debt in their “trading book”)—usually hedge funds and other alternative asset managers—and there are some investors—banks, pension funds, insurance companies—who don’t mark-to-market as they—at least in principle—hold the debt to maturity and/or in the “banking book”. Thus, as in the Brady plan, offering a menu of options—a discount bond for “mark-to-market” investors and a par bond for “hold-to-maturity” investors—makes sense. One group would prefer a discount bond and the other a par bond. And as is well known, on a [net present value] basis, a properly designed par bond is equivalent to a discount bond.

Другая статья:

Как будет выглядеть жесткая реструктуризация долга Греции в цифрах

The ECB bought a large amount of Greek government bonds through its Securities Market Program. Our colleagues in Euro rates research estimate that the ECB bought around €40bn of Greek government bonds with €50bn of notional value, assuming an average purchase price of 80% to par. But the ECB has an even bigger exposure to Greece through its lending to Greek banks.

Greek banks had borrowed €91bn from the ECB as of the end of February with collateral of €144bn. What does this collateral consist of? $48bn is Greek government bonds held by Greek banks on their balance sheet. €55bn consists of government-guaranteed bonds issued by Greek banks, €25bn of which was only issued at the end of last year for the Greek banks to meet new more punitive collateral requirements by the ECB. €8bn is zero-coupon bonds which the Greek government had lent to Greek banks in 2008. The remaining €33bn is likely to be Greek ABS/covered bond collateral. The Greek government agreed earlier this year to extend state-guarantees to Greek banks by another €30bn, but it appears that this new aid package has not been used by Greek banks. All this analysis suggests that 77% of the collateral that Greek banks posted with the ECB is government or government-guaranteed, which would be directly affected in the hypothetical scenario of a Greek debt restructuring. In addition, the remaining 23% of ABS/covered bank bond collateral would almost certainly be affected in the case of a Greek debt restructuring as the solvency of Greek banks would become an issue.

In total, the notional ECB exposure to Greece amounts to around €50bn + €144bn = €194bn. Against this notional exposure, the ECB has lent/invested €40bn + €91bn = €131bn or 68% of its notional exposure. These calculations imply that in a hypothetical case of a Greek debt restructuring, the ECB is protected for a haircut of up to 32%. Beyond that cushion, the ECB is exposed to losses. A hypothetical haircut of 50% would create losses of around €35bn for the ECB.

The Eurosystem has experienced losses on refinancing operations in the past during the Lehman crisis as 5 banks defaulted on their repo operations. The losses incurred by the Eurosystem are to be shared by all national central banks in proportion to their shares in the ECB’s capital. The Eurosystem has €81bn of capital and reserves currently, enough to withstand even a 50% Greek debt haircut. But it would be a lot more problematic for the ECB if other countries such as Ireland had to restructure. The exposure of the ECB to Ireland is similarly big but likely with a smaller cushion. The total exposure of the ECB to Ireland consists of around €20bn of bond purchases and €83bn of repos with domestic Irish banks. This excludes around €67bn of ELA lending which represents an exposure for the national central bank rather than the Eurosystem as a whole. But if domestic Irish banks had to replace their ELA borrowing with ECB borrowing over the coming months, the total exposure of the ECB to Ireland would rise to €170bn, well above of that of Greece.

Greek banks own €49bn of Greek bonds. Their equity amounts to €29bn. The market value of their equity is €12bn, suggesting that the market is already pricing in a loss of €17bn or 35%. A hypothetical haircut of 50% on Greek government debt would create losses of around €25bn, leaving only €4bn of equity (or 1% of assets) for the Greek banking system. But the losses for Greek banks would be much smaller if a Greek debt restructuring were to take place in mid 2013. The average maturity of their Greek government bond holdings is 5 years and roughly €10bn matures every year. By mid 2013, their Greek government bond holdings will drop to €25bn, i.e. half of their current holdings.

The central Bank of Greece held directly €7bn of Greek government bonds as of the end of February. A hypothetical haircut of 50% on these bond holdings would wipe out its entire capital and reserves of €3bn.

Greek social security and other public entities hold around €30bn notional of Greek government bonds. They have already applied a loss of 30% in these holdings. A hypothetical haircut of 50% would create additional €6bn of losses vs. current financial assets of €31bn.

European banks hold €50bn of Greek government bonds according to Q3 2010 BIS data. Even a 50% hypothetical haircut would be manageable. But it becomes more problematic when ones looks at the total exposure of European banks to Greece, including private sector loans, repos, guarantees and credit commitments. These private sector claims are also likely to suffer in the case of a Greek debt restructuring. According to BIS, European banks’ total exposure to Greece was €165bn at the end of Q3 2010, driven by French banks (€68bn) and German banks (€50bn). The potential losses for European banks would be more threatening if other countries such as Ireland were to restructure. According to BIS, European banks’ total exposure to Ireland (both public and private sector exposure) was €450bn at the end of Q3 2010, driven by British banks (€165bn), German banks (€150bn) and French banks (€57bn).

Неудивительно, что банки так сопротивляются идее списания по бондам.

Притом больше их волнует даже не сам Греция ( с ней и так все ясно), сколько перспектива запуска подобных реструктуризаций в других странах

18.05 - Бюджетный кризис в США -2011 год 1.0

В понедельник 16 мая бюджет США достиг потолка, в связи с чем госсекретарь Казначейства Тимоти Гейтнер послал в конгресс следующее информационное письмо:

I am writing to notify you, as required under 5 U.S.C. § 8348(l)(2), of my determination that, by reason of the statutory debt limit, I will be unable to invest fully the portion of the Civil Service Retirement and Disability Fund (“CSRDF”) not immediately required to pay beneficiaries. For purposes of this statute, I have determined that a “debt issuance suspension period” will begin today, May 16, 2011, and last until August 2, 2011, when the Department of the Treasury projects that the borrowing authority of the United States will be exhausted. During this “debt issuance suspension period,” the Treasury Department will suspend additional investments of amounts credited to, and redeem a portion of the investments held by, the CSRDF, as authorized by law.

In addition, I am notifying you, as required under 5 U.S.C. § 8438(h)(2), of my determination that, by reason of the statutory debt limit, I will be unable to invest fully the Government Securities Investment Fund (“G Fund”) of the Federal Employees’ Retirement System in interest-bearing securities of the United States, beginning today, May 16, 2011. The statute governing G Fund investments expressly authorizes the Secretary of the Treasury to suspend investment of the G Fund to avoid breaching the statutory debt limit.

Each of these actions has been taken in the past by my predecessors during previous debt limit impasses. By law, the CSRDF and G Funds will be made whole once the debt limit is increased. Federal retirees and employees will be unaffected by these actions.

I have written to Congress on previous occasions regarding the importance of timely action to increase the debt limit in order to protect the full faith and credit of the United States and avoid catastrophic economic consequences for citizens. I again urge Congress to act to increase the statutory debt limit as soon as possible

16 мая начался так называемый “debt issuance suspension period” (период приостановки выпуска долга).

Это период экстраординарных мер, которые позволят отсрочить наступление дефолта до 2 августа, что даст конгрессу в теории дополнительное время на завершение работы по увеличению лимита госдолга.

Перечень экстраординарных мер в переводе можно прочитать здесь.

Кстати, никакой QE3 не может быть запущен до тех пор, пока не будет сверстан план заимствований Казначейства США на 2-е полугодие. Такой план даже теоретически не может сверстан, пока не утвердят увеличение лимита госдолга.

В пятницу 13 мая Тимоти Гейтнер ответил на письмо сенатора Беннета относительно бюджетных и экономических последствиях отсутствия решения по увеличению лимита госдолга.

Тимоти Гейтнер во вторник 17 мая, выступая в Гарвардском клубе заявил:

There is no way of knowing how long financial markets will give the American political system to get ahead of this problem," Geithner said in prepared remarks for delivery to the Harvard Club in New York. "When confidence turns, it can turn with brutal force and with a momentum that is very difficult and costly to arrest."

Geithner, who is in the midst of intense negotiations with congressional Republicans over a budget, said a Republican-backed version in the House of Representatives "will not pass the Congress, now or in the future."

He urged lawmakers on both sides to work on a plan that will bring deficits down "gradually but dramatically" over a three-to-five-year period. The intent would be to get the budget deficit down to below 3 percent of GDP from the current level of about 10 percent.

"If we put our deficits on a path to get them below 3 percent of GDP by 2015 and hold them there, with reforms that politicians commit to sustain, then the federal debt held by the public will peak in the range of 70 to 80 percent of GDP, and then start to fall," Geithner said.

He said "debt caps" were needed to force politicians to take the actions needed for the country to begin living within its means.

"To do this, we are working to negotiate a multiyear framework of debt caps and targets, with a substantial down payment of specific cuts and policy reforms," Geithner added

Ситуация с госдолгом США настолько серьезна, что либо конгресс США решит ее, либо столкнется с риском, что ставка заимствования для страны возрастет очень существенно. Республиканская версия бюджета не пройдет конгресс ни сейчас, ни в будущем, - заявил Тимоти Гейтнер.

Письмо Тимоти Гейтнера в конгресс по поводу лимита госдолга и новые оценки заимствования

Республиканец Пол Райан об экономике США и кризисе

Стенли Друкенмиллер: дефолт для Америки не так страшен, как неконтролируемый рост расходов

Финансовый кризис штатов маячит на горизонте!

Очень информативная статья о финансовой ситуации в американских штатах появилась на сайте WSJ Proffesional. Следующий месяц может стать поворотным для многих штатов.

Meredith Whitney: The Hidden State Financial Crisis

Дефолты в различной форме штатов и муниципалитетов уже происходят и в дальнейшем неизбежны. Налогоплательщики уже вынуждены принять этот удар путем выплаты больших налогов за меньшие социальные услуги. Служащие штатов и местных правительств должны перезаключать свои трудовые договора, которые они считали незыблемыми.

Держатели муниципальных бондов столкнуться с какой-то формой реструктуризации долга на локальном уровне. Это факты.

Статья приведена в полном объеме.

Next month will be pivotal for most states, as it marks the fiscal year end and is when balanced budgets are due. The states have racked up over $1.8 trillion in taxpayer-supported obligations in large part by underfunding their pension and other post-employment benefits. Yet over the past three years, there still has been a cumulative excess of $400 billion in state budget shortfalls. States have already been forced to raise taxes and cut programs to bridge those gaps.

Next month will also mark the end of the American Recovery and Reinvestment Act's $480 billion in federal stimulus, which has subsidized states through the economic downturn. States have grown more dependent on federal subsidies, relying on them for almost 30% of their budgets.

The condition of state finances threatens the economic recovery. States employ over 19 million Americans, or 15% of the U.S. work force, and state spending accounts for 12% of U.S. gross domestic product. The process of reining in state finances will be painful for us all.

The rapid deterioration of state finances must be addressed immediately. Some dismiss these concerns, because they believe states will be able to grow their way out of these challenges. The reality is that while state revenues have improved, they have done so in part from tax hikes. However, state tax revenues still remain at roughly 2006 levels.

Expenses are near the highest they have ever been due to built-in annual cost escalators that have no correlation to revenue growth (or decline, as has been the case recently). Even as states have made deep cuts in some social programs, their fixed expenses of debt service and the actuarially recommended minimum pension and other retirement payments have skyrocketed. While over the past 10 years state and local government spending has grown by 65%, tax receipts have grown only by 32%.

Off balance sheet debt is the legal obligation of the state to its current and past employees in the form of pension and other retirement benefits. Today, off balance sheet debt totals over $1.3 trillion, as measured by current accounting standards, and it accounts for almost 75% of taxpayer-supported state debt obligations. Only recently have states been under pressure to disclose more information about these liabilities, because it is clear that their debt burdens are grossly understated.

Since January, some of my colleagues focused exclusively on finding the most up-to-date information on ballooning tax-supported state obligations. This meant going to each state and local government's website for current data, which we found was truly opaque and without uniform standards.

What concerned us the most was the fact that fixed debt-service costs are increasingly crowding out state monies for essential services. For example, New Jersey's ratio of total tax-supported state obligations to gross state product is over 30%, and the fixed costs to service those obligations eat up 16% of the total budget. Even these numbers are skewed, because they represent only the bare minimum paid into funding pension and retirement plans. We calculate that if New Jersey were to pay the actuarially recommended contribution, fixed costs would absorb 37% of the budget. New Jersey is not alone.

The real issue here is the enormous over-leveraging of taxpayer-supported obligations at a time when taxpayers are already paying more and receiving less. In the states most affected by skyrocketing debt and fiscal imbalances, social services continue to be cut the most. Taxpayers have the ultimate voting right—with their feet. Corporations are relocating, or at a minimum moving large portions of their businesses to more tax-friendly states.

Boeing is in the political cross-hairs as it is trying to set up a facility in the more business-friendly state of South Carolina, away from its current hub of Washington. California legislators recently went to Texas to learn best practices as a result of a rising tide of businesses that are building operations outside of their state. Over time, individuals will migrate to more tax-friendly states as well, and job seekers will follow corporations.

Fortunately, many governors are addressing their state's structural deficits head on. Unfortunately, there is a lack of collective appreciation for how painful this process will be. Defaults in a variety of forms by states and municipalities are already happening and more are inevitable. Taxpayers have borne the initial brunt of these defaults by paying higher taxes in exchange for lower social services. And state and local government employees are having to renegotiate labor contracts that they once believed were sacrosanct.

Municipal bond holders will experience their own form of contract renegotiation in the form of debt restructurings at the local level. These are just the facts. The sooner we accept them, the sooner we can get state finances back on track, and a real U.S. economic recovery underway.

Ms. Whitney is CEO of Meredith Whitney Advisory Group LLC.

Глава МВФ – жертва спецоперации ?

Уже прошла почти неделя, как Доминик Стросс-Кан находиться в Нью-Йоркской тюрьме. Пришло время вернуться к этой теме. Далее последует большая статья, освещающая главные аспекты этого совершенно немыслимого происшествия, которая отвечает на львиную долю вопросов. А пока выскажу свои соображения.

1-е. Безусловно это была спецоперация. 2. Думаю, что все происходило совсем не так, как нам описывают средства массовой информацию. Неслучайно, Стросс-Кан так энергично настаивает на своей невиновности. 3. Скорее всего, горничная была агентом спецслужб. Возможно, что у них со Стросс-Каном была назначена встреча. Организаторам операции необходимо было собрать неопровержимые доказательства 4. согласен с автором статьи, что французы при всем желании были не в состоянии совершить такую операцию на территории США 5. организаторы акции – американский банковский картель, американские спецслужбы+ возможно французы помогли. В статье это объясняется достаточно четко.

Самый интересный вопрос – цель операции? И здесь я согласен с автором статьи, что готовятся какие-то серьезные трансформации в мировой финансовой системе.

Это своего рода подготовка: сменить главу такой важной финансовой организации, как МВФ.

Пока трудно судить, что именно конкретно намечается. Ясно, что что-то серьезное. Возможно, что-то скажет нам назначение на этот пост. Скорее всего, этот этап должен был быть полностью просчитан организаторами операции. А дальше посмотрим. В КОММЕНТАХ БУДУ ВОЗВРАЩАТЬСЯ К ЭТОЙ ТЕМЕ.

А теперь приведу полностью статью с блога Спайделла:

Пока интересных тем в мире финансов и экономики не имеется, то не помешает еще раз обратиться к Стросс Кану НЕ в подобии бульварной прессы, а в контексте финансовой системы.

Итак, спустя несколько дней, что имеем? Скандал получил очень широкий охват в мировых СМИ, начиная от ток шоу, заканчивая официальными изданиями. К Стросс Кану применены самые жесткие меры из допустимых. Его поместили в СИЗО тюрьмы Райкерс-Айленд, где находится самая отъявленная мразь, пидоры, наркоманы, насильники, дно нью-йорского общества, бомжи и т.д. Камеры рассчитаны на десятки, а то и на сотни человек, правда потом перевели в изолятор.

Стросс Кана Уголовный суд Манхэттена запретил выпускать под залог, даже в 1 млн долларов. Ему предъявлены обвинения по шести пунктам. Пять из них касаются обвинений в преступлениях сексуального характера, один - незаконного лишения свободы. В документах выделен главный пункт обвинения - "насильственные действия сексуального характера", по которому предусмотрено наказание от пяти до 25 лет тюремного заключения. В сумме набегает под 74 года, что эквивалентно пожизненному заключению.

Стросс-Кана привели в зал суда в наручниках за спиной. В Федеральном суде, в отличие от уголовного, в зале суда наручники надевают только после обвинительного вердикта. Т.е. Стросс Кана возят мордой об стол так жестко, как это только возможно. Просто раздавливает морально, но и в общем то и физически, т.к. условия содержания под стражей, мягко говоря, не курортные.

Кроме того его поместили в специальный изолятор во избежания суицида. ДСК держат в одиночной камере с особым режимом, на прогулку его выводят под индивидуальной охраной, пищу он также принимает отдельно от остальных узников тюрьмы.

Как видно – взялись серьезно и со всей, так сказать, «ответственностью». Чтобы не выбежал раньше времени. Судя по развитию событий, даже если каким то чудом докажет, что ничего не было, то его все равно посадят. По крайней мере, это видно по тому, как развиваются события. Шансов для выхода не свободу практически нет. Я удивлюсь, если после такого цирка его выпустят живым и невредимым. Похоже, цель запихнуть его за решетку на долго, а повод был удачно подобран.

На счет повода. Скажите, а вы верите в то, что обычная поломойка имеет возможность поставить на колени фигуру такого масштаба и наклонить или хотя бы подвесить на некоторое время финансовую систему и внести

нестабильность в МВФ? Это не может быть в принципе, никогда и ни при каких условиях. На мой взгляд, было бы вверх наивностью считать иначе. На такой уровне случайности не бывает, а если и происходят каким то невиданным образом, то нейтрализуются и ликвидируются на корню.

Т.е. в данном случае, даже если допустить, что имел место быть половой акт, либо сцена насилия, то у горничной не было бы никакой возможности даже рот раскрыть по данному инциденту. Доминику достаточно было сделать один звонок, чтобы все уладить. Ей заткнули бы пасть быстрее, чем бы она выбежала в коридор. Сначала добровольно, а если бы не согласилась, то силовым методом вплоть до полной физической ликвидации в виде несчастного случая. К примеру, сбила машина на перекрестке, либо сердечный приступ после инъекции специального препарата.

А если бы отель стал возникать, то накатила бы налоговая, нашли нарушения и по стандартному сценарию. Во всяком случае, совершенно точно, что данный эпизод в СМИ не отобразился в таком виде. Так проворачиваются дела на столь высоком уровне. Да что мне вам говорить? Вы сами все прекрасно знаете, если живете в России, но в США даже более изощренно все. Факт в том, что при необходимости скандал могли замять в пределах нескольких часов, полиция не причем, решения принимаются выше.

Вероятно, происходят в год десятки или сотни таких инцидентов, но мы про них ничего не знаем. Но здесь подключилась мощная пиар машина, Стросс Кана третировали, как собаку, а делу дали ход по полной программе. Это все такой же идиотизм, как, например посадить в 10 лет за украденный килограмм тухлой картошки, но поощрить за украденные 10 млрд.баксов

Все говорят и пишут, что якобы идет от Франции, где позиции Стросс Кана в президентской гонке самые высоких среди всех кандидатов. Это наиболее прямая и логически оправданная точка зрения. Но есть один принципиальный изъян. События происходят в другом государстве и не в какой нибудь Польше, а в США. Что это значит? Силовые структуры и судебная власть должны работать в одном тендеме с французами и не в пределах одного региона, а в национальном масштабе, где ФБР, ЦРУ в курсе всех поворотов. Но вопрос в том, а зачем это США? Ради Саркози чтоли? А нужен ли он им? Хвост не может вилять собакой, а Франция это именно хвост.

Позиции и интересы США существенно более высокие, чем интересы Франции. Если бы Стросс Кана поймали в Европе, то ради бога, но речь то о США идет! Поэтому, даже не смотря на то, что версию про политические разборки по Франции я поддерживал раньше, то сейчас эта версия теряет свои «очки» у меня. Почему? Слишком серьезно взялись за главу МВФ, слишком серьезно, в этом все дело. Это не обычные разборки, это не случайность. Цели отчетливо видны. Юридически лишить Стросса всех полномочий, поэтому дело могут довести до логического конца – пожизненное заключение.

Тут скандал дело рук внешних сил, ни Стросс, ни поломойка здесь не причем. Они фигуранты, где поломойка одна из исполнителей. Кто заказчик? Когда дело попадает в СМИ, когда идет массовая раскрутка и травля, то всегда есть заказчик и исполнитель. В 2008 году, кто следил за миром Ф1, то Макс Мосли – тогдашний президент FIA попался на сексуальном скандале с элементами нацисткой оргии. Дело хорошо раскрутили и его сместили с позором с должности президента ФИА после стольких лет службы верой и правдой во благо автомобильного спорта. За год до этого был шпионский скандал между McLaren и Ferrari, где потерпевшая сторона – Mclaren, поэтому вероятно, заказ шел от них.

Но в мире финансов и большой политики всего гораздо сложнее и запутаннее. Стросс Кан по сравнению с Мосли идет с коэффициентом, скажем 20:1, поэтому методы воздействия существенно проработаннее и сложны на уровне государства. Т.е. к чему я виду? Кто может заказать человека, должность которого целиком и полностью связана с финансовой сферой? Правильно – финансовый сектор, банковский картель )) Никому другому 1- не по силам, а 2 – нет прямого интереса.

Вообще тут я вспоминаю мудаковатого шэфа Lehman Brothers Дика Фалда, который выделил индивидуальный лифт к себе в офис и контактировал со своими сотрудниками ровно одну секунду. Отличался безмерным высокомерием и смотрел на всех, как говно, но был исключительно талантливым финансистом. По одной из версии (да-да пусть на правах слухов, никто тут доказательство писать не будет) он пошел на сделку с государством и банковским картелем. Сутью сделки являлась полная физическая и финансовая свобода в обмен на гарантии убедительного потопления Lehman. Вероятно, это выглядело так: «Дик, у тебя выбор не большой. Либо ты валишь свой банк и остаешься на свободе со своими деньгами, либо мы его валим сами, а тебя пожизненно сажаем.» Выбрал первое, поэтому на свободе, жив здоров, больше не общается с прессой, лег на дно и будет тратить до конца жизни миллиарды выписанных бонусов. Тогда ставки были очень высоки. Казначейство, ФРС, правительство участвовали в организации кризиса с целью репатриации прибыли банкирам и нужен был некто достаточно крупный, кто бы катализировал процесс разрушения. Своего рода пинок, чтобы домино посыпались.

Со Стросс Каном что-то в этой области. Скорее всего, он кому то перешел дорогу, стал неудобной фигурой, либо не захотел сотрудничать. Когда банкиры топят своего, то для этого должен быть веский повод. А Стросс был своим, в кругах картеля. Но неужели поломойка способна мегакукла управить за решетку бок обок с бомжами, наркоманами и всякой швалью? Ну, это спешно. Если они поворачивают столько изощренные мошеннические схемы, отмывая десятки миллиардов долларов, где вся монетарная элита в курсе дел, если они легализуют откровенно преступную финансовую деятельность, если они способны убийство миллионов человек изобразить, как борьбу за «свободу, демократию и права человека» и при этом пытаются посадить за отсутствие факта преступления за какие-то подергивания с поломойкой?! Это сродни тому, как если бы сказали, что гравитация отменена и теперь можно ходить по стенам.

Заказ из частного бизнеса не берем по той причине, что бизнес не имеет возможности контролировать судебную и силовую власть.

Поэтому дело Стросс Кана – это не просто дело Стросс Кана. Это скорее звонок к тому, что на готове какие-то очень мощные трансформации в мировой финансовой системе. Нужно смотреть по сторонам и не зевать.

P.S. Никто доказательства по вышеуказанным темам показывать не будет. Вы можете поверить, а можете пропустить мимо ушей, можете считать это форумным бредом.

За что арестовали Доминика Страсс-Кана?

50% французов не верят в версию американской Фемиды и считают Доминка Страсс-Кана невиновным. Среди социалистов таких еще больше -70%.

Даже американцы посмеиваются над всем этим абсурдным спектаклем.

Шоу Джона Стюарта

Было бы интересно знать, как могла горничная разгуливать в одиночку вопреки сложившейся в грандотелях практике посылать в номер команду уборщиков – минимум из двух человек. ...Двоих было бы изнасиловать труднее?

А вот взгляд с другой стороны - Бен Стайн: Каким образом Страсс-Кан заставил пострадавшую заниматься с ним сексом? – У него был револьвер? У него был нож? Он -маленький толстый старик...

Джон Стюарт жжет: Думаю, что это было невозможно. Вот пятнадцать лет назад этот парень был просто машиной для изнасилования...

На Global Research( Канада) вышла статья Майка Уитни:

Was Dominique Strauss-Kahn Trying to Torpedo the Dollar?

Пытался ли Доминик Страсс-Канн торпедировать доллар?

Здесь перечислено несколько версий «вины» наверно уже бывшего главы МВФ.

Что заставило американскую Фемиду применять столь жесткие меры, а массмедиа копаться в старом белье двадцатилетней давности, чтобы засадить за решетку уважаемого политика и финансиста?

ДОМИНИК СТРАС-КАН БРОСИЛ ВЫЗОВ ДОЛЛАРУ, ПРИЗВАВ К СОЗДАНИЮ НОВОЙ МИРОВОЙ ВАЛЮТЫ:

"Dominique Strauss-Kahn, managing director of the International Monetary Fund, has called for a new world currency that would challenge the dominance of the dollar and protect against future financial instability.....

He suggested adding emerging market countries' currencies, such as the yuan, to a basket of currencies that the IMF administers could add stability to the global system....Strauss-Kahn saw a greater role for the IMF's Special Drawing Rights, (SDRs) which is currently composed of the dollar, sterling, euro and yen, over time but said it will take a great deal of international cooperation to make that work." ("International Monetary Fund director Dominique Strauss-Kahn calls for new world currency", UK Telegraph)

Страсс-Кан действительно представлял угрозу доллару, поскольку возглавлял крупнейшую всемирную финансовую организацию и общался много с главами иностранных государств.

Еще один фрагмент:

"The International Monetary Fund issued a report Thursday on a possible replacement for the dollar as the world's reserve currency.

The IMF said Special Drawing Rights, or SDRs, could help stabilize the global financial system....SDRs represent potential claims on the currencies of IMF members.....The IMF typically lends countries funds denominated in SDRs. While they are not a tangible currency, some economists argue that SDRs could be used as a less volatile alternative to the U.S. dollar.

"Over time, there may also be a role for the SDR to contribute to a more stable international monetary system," he said.

The goal is to have a reserve asset for central banks that better reflects the global economy since the dollar is vulnerable to swings in the domestic economy and changes in U.S. policy.

In addition to serving as a reserve currency, the IMF also proposed creating SDR-denominated bonds, which could reduce central banks' dependence on U.S. Treasuries. The Fund also suggested that certain assets, such as oil and gold, which are traded in U.S. dollars, could be priced using SDRs." ("IMF discusses dollar alternative", CNN Money)

Страсс-Кан предлагал заменить доллара на SDR (Special Drawing Rights) – специальные права заимствования. Это валютный суррогат МВФ, в котором тот дает займы.

Страсс-Кан предлагал выпустить номинированные в SDR бонды, которые бы уменьшили бы зависимость центральных банков от US Treasuries/

Но это уже чересчур! Он посягнул на самое святое для Америки: способность беспрепятственно занимать деньги в долг.

Доминик Страсс-Канн начал осуществление своего амбициозного плана. Он принимал активное участие в планах спасения Европы от долгового кризиса, МВФ имел очень солидный вклад в EFSF и ESM, он пролоббировал увеличение фонда МВФ под предлогом решения долговой проблемы в 10 раз.

МВФ стал приобретать очень сильное влияние.

Но у бывшего шефа МВФ были и другие прегрешения перед мощным банковским картелем

"Ireland’s Last Stand began less shambolically than you might expect. The IMF, which believes that lenders should pay for their stupidity before it has to reach into its pocket, presented the Irish with a plan to haircut €30 billion of unguaranteed bonds by two-thirds on average. (Irish finance minister) Lenihan was overjoyed, according to a source who was there, telling the IMF team: “You are Ireland’s salvation.”

The deal was torpedoed from an unexpected direction. At a conference call with the G7 finance ministers, the haircut was vetoed by US Treasury Secretary Timothy Geithner who, as his payment of $13 billion from government-owned AIG to Goldman Sachs showed, believes that bankers take priority over taxpayers. The only one to speak up for the Irish was UK chancellor George Osborne, but Geithner, as always, got his way. An instructive, if painful, lesson in the extent of US soft power, and in who our friends really are.

The negotiations went downhill from there. On one side was the European Central Bank, unabashedly representing Ireland’s creditors and insisting on full repayment of bank bonds. On the other was the IMF, arguing that Irish taxpayers would be doing well to balance their government’s books, let alone repay the losses of private banks." ("Ireland's future depends on breaking free from bailout", Morgan Kelly, Irish Times)

МВФ считал, что заемщики Ирланции должны заплатить за свою глупость и предлагал на две трети списать стоимость негарантированных облигаций. Сделка была торпедирована с неожиданной стороны. Во время конференцкола министров финансов G7 на сделку было наложено вето со стороны госсекретаря Казначейства США Тимоти Гейтнера

So, Strauss-Kahn stuck up for Irish taxpayers over the banks, the bondholders, the ECB, and the US Treasury. Naturally, that made him persona non grata among the ruling throng.

And, there's more, too, because Strauss-Kahn's vision was not limited to currency alone, but involved broad structural changes to the IMF itself that would have reversed decades of neoliberal policies. DSK had settled on a new approach to policymaking; one that would abandon the worst elements of globalization and put greater emphasis on social cohesion, cooperation and multilateralism. Here's an excerpt from the speech titled "Human Development and Wealth Distribution" he gave in November 2010:

Доминик был неолибералом. Его предложения по реформированию касались не только валюты, но и предусматривали структурные изменения в самом МВФ и даже еще больше – перераспределение мирового богатства в сторону большей справедливости

"....Adam Smith—one of the founders of modern economics—recognized clearly that a poor distribution of wealth could undermine the free market system, noting that: “The disposition to admire, and almost to worship, the rich and the powerful and...neglect persons of poor and mean condition...is the great and most universal cause of the corruption of our moral sentiments.”

This was over 250 years ago. In today’s world, these problems are magnified under the lens of globalization....globalization also had a dark side. Lurking behind it was a large and growing chasm between rich and poor—especially within countries. An inequitable distribution of wealth can wear down the social fabric. More unequal countries have worse social indicators, a poorer human development record, and higher degrees of economic insecurity and anxiety. In too many countries, inequality increased and real wages stagnated—failing to keep up with productivity—over the past few decades. Ominously, inequality in the United States was back at its pre-Great Depression levels on the eve of the crisis....

An immediate task is to end the scourge of unemployment....Progressive taxation can also promote equity through redistribution, and this should be encouraged....“Inequality is corrosive” ....“it rots societies from within...it illustrates and exacerbates the loss of social cohesion...the pathology of the age and the greatest threat to the health of any democracy.” ("Human Development and Wealth Distribution", Dominique Strauss-Kahn, IMF)

Неадекватное распределение богатства рвет социальную ткань. Прогрессивное налогообложение может способствовать равенству путем перераспределения, и это следует стимулировать...

Это может быть конечно только политической демагогией, и вряд ли бы стало причиной столь жестких действий. Позиция по доллару и возможной реструктуризации греческих долгов – вот истинные причины. И это серьезно.

Виновен или нет Доминик Страсс-Кан – это решать суду. Но очень многие сомневаются в том, что суд будет беспристрастен.

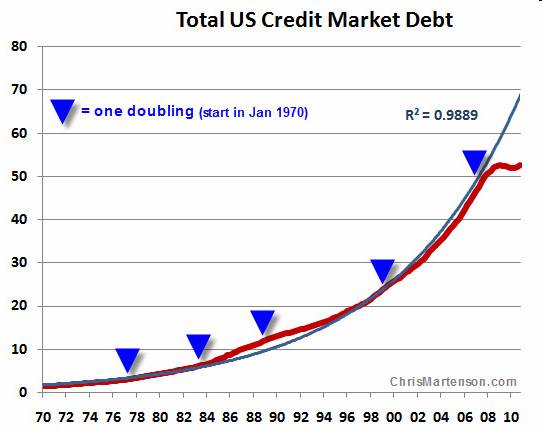

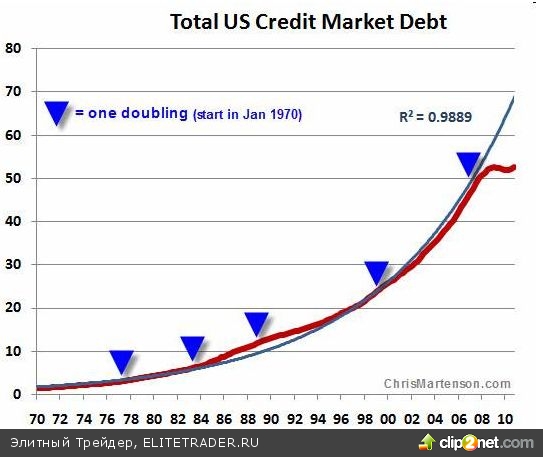

Один график, который объясняет все!

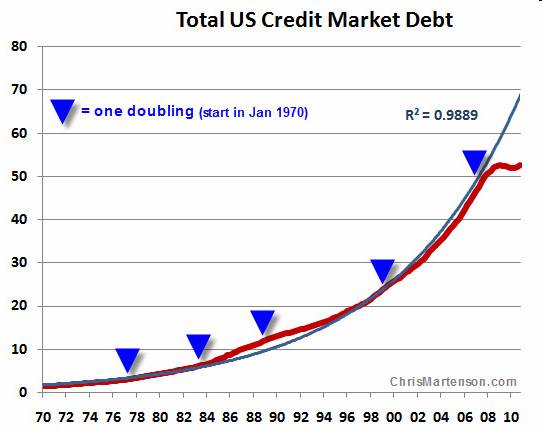

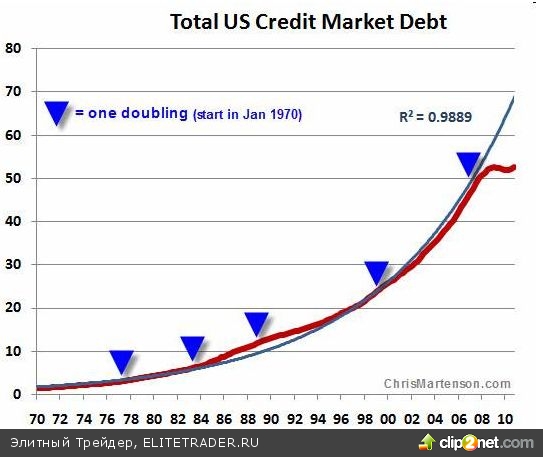

Есть один график, который достаточно исчерпывающе описывает все, что происходило с Америкой в последние 30 лет. Это график общего кредитного рыночного долга США.

На то значение, которое он имеет для финансовой системы как США, так и мира в целом, указывает Крис Мортенсен в своей статье «Почему рост мертв».

Крис Мортенсен в своей статье обращает внимание на один феномен: а именно, что последние тридцать лет рост общего кредита в США принял абсолютно близкий к экспоненциальному характер. Это было источником бума во многих областях, роста благосостояния населения. Это источник нынешних проблем.

Рассуждения Криса, касающиеся этого графика, приведены далее с минимальными сокращениями и имеют важное фундаментальное значение для понимания происходящего на рынках.

Общий кредитный рыночный долг ("Total Credit Market Debt") охватывает все – долг финансового сектора, правительственный долг (федеральный, штаты, местные правительства), долг домашних хозяйств, корпоративный долг и представлен на графике жирной красной линией (данные Федрезерва).

График начинается в 1970 году. Зададим теперь вопрос: Сколько времени проходит, прежде чем долг удваивается, и затем снова удваивается? Мы видим, что долг удваивался пять раз за четыре декады (синие треугольнички).

Затем мы попробуем подогнать под график экспоненциальную кривую(синяя линия). Это выглядит неожиданным, но экспоненциальная кривая идеальна подстроилась под этот график. Это означает, что долг рос почти идеальным экспоненциальным образом все 1970-ые, 1980-ые, 1990-ые, 2000 годы.

Для того, чтобы экспоненциальная кривая сохранилась, необходимо, чтобы за текущую декаду долг кредитного рынка снова удвоился с 52 трлн. до 104 трлн. долларов.

Наконец заметим, что наиболее серьезное расхождение между идеализированной экспоненциальной кривой и данными случилось в 2008 году – и до сих пор кривая даже и удаленно не начала возвращаться к своей прежней траектории.

Это объясняет все!

Это объясняет, почему 2 трлн. долларов не смогли вызвать ощутимого результата нигде, кроме нескольких областей (банкинг, корпоративные прибыли). Это объясняет, почему дела не идут хорошо и почему многие люди испытывают полное отвращение относительно состояния дел в экономике. Это объясняет, почему существует такой огромный разрыв между государственными пенсиями и обещаниями, которые щедро раздавались в последнее в последние четыре десятилетия, и не могут быть выполнены в текущих бюджетных условиях.

Вся наша денежная система и если брать более широко – наше ощущение прав и потребностей и ожидания будущего роста были сформированы в ответ и исключительно во взаимосвязи с экспоненциальным кредитным ростом. Вот почему Бернанке может напечатать еще несколько триллионов и не достичь реально никакого результата. Это потому, что кредитная машина роста ждет, требует и так или иначе зависит от кредитного удвоения в течение ближайшего десятилетия.

Если взять за ориентир, что система должна сохранить экспоненциальный рост, необходимо в ближайшие 5-7 лет удвоить общий кредитный долг, что требует примерно создания 5 трлн. долларов (!) нового кредита ежегодно. Почти три года прошли без заметного увеличения общего кредитного рыночного долга, что создало отставание примерно на 15 трлн. долларов

Что будет в том случае, если кредит не сможет расти экспоненциально? У нас уже есть ответ, потому что это реальность последних трех лет. Долги не могут обслуживаться, первыми под удар попадают наиболее закредитованные участники (Леман, Греция, недвижимость Лас-Вегаса), а затем костяшки начинают падать одна за другой по направлению к центру. Деньги накапливаются, но «тяги» нет никакой. То, что начинается, как временная программа обеспечения ликвидностью, становится постоянной программой печатания денег, от которой система начинает зависеть только для того, чтобы функционировать.

Прекращение печатания денег может быть лишь временным. Длительная и огромная турбулентность станет результатом последующего ответа властей.

Что следует из графика, который объясняет все?

Крис Мортенсен в своей статье обращает внимание на один феномен: а именно, что последние тридцать лет рост общего кредита в США принял абсолютно близкий к экспоненциальному характер. Это было источником бума во многих областях, роста благосостояния населения.

Благодаря этому США с его огромным населением в 300 миллионов человек занимает 10-ое место в мире по размеру ВВП, приходящемуся на душу населения. Впереди лишь очень небольшие по численности населения страны, играющие роль финансовых центров, либо крупные производители нефти.

Европейский Союз (условно) в этом списке - №41, мир - №99, Россия - №71, а Китай №126.

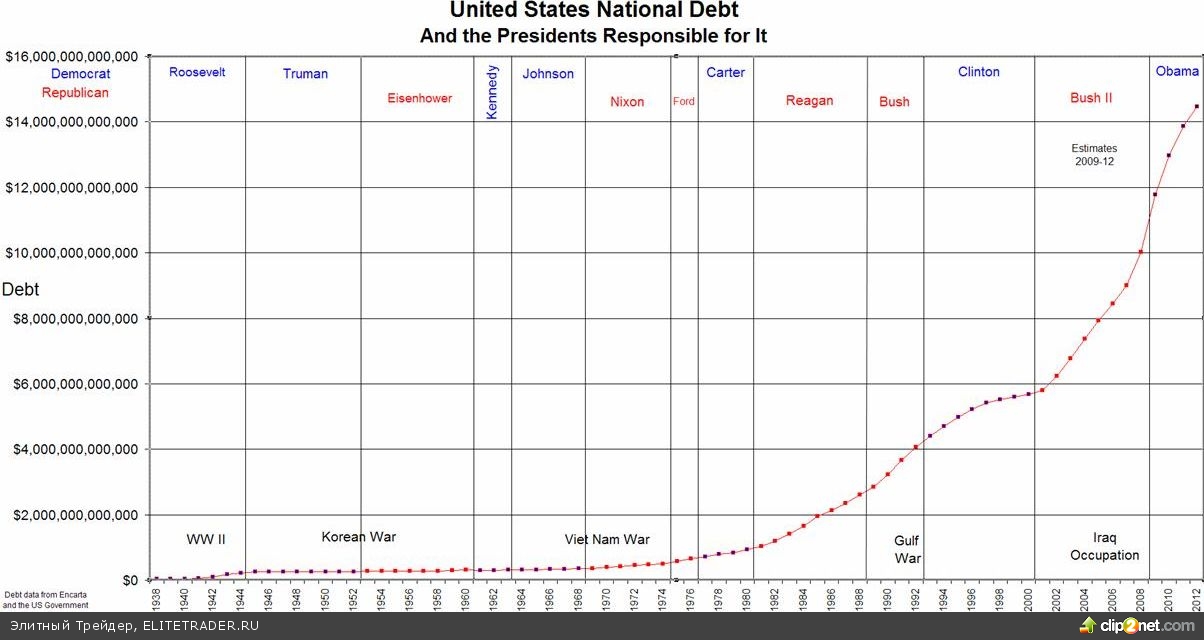

График общего кредитного долга имеет много сходства с графиком госдолга США.

Причины понятны; не буду на них останавливаться.

Хочу акцентировать внимание еще на некоторые моменты, на которые не обращает внимание Крис Мортенсен в своей статье.

Первый вопрос: За счет чего стал возможен экспоненциальный рост долга?

Прежде всего, за счет того, что в начале 70-ых годов доллар окончательно вытеснил британский фунт и за ним утвердилась роль мировой резервной валюты.

Именно статусом доллара как мировой резервной валюты США обязаны своему благополучию и процветанию и возможности длительное время жить в долг. За последние двадцать лет он увеличился в пять раз! Представляете себе: они в пять раз увеличили свои долги и никто с них за это не спрашивает.

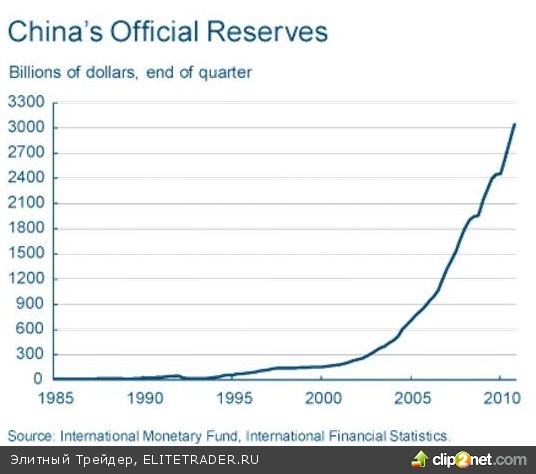

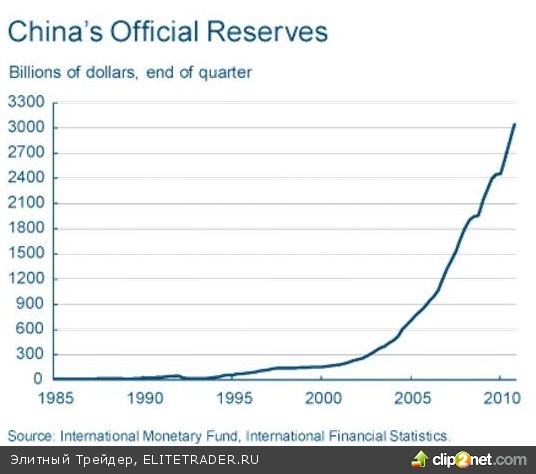

За счет чего происходило ускорение роста кредитного долга с середины 90-ых годов?

За счет бума в Азии, за счет бурного роста Китая и главное: за счет согласия развивающихся стран конвертироватьть свои накопленные богатства в американский доллар и предоставляя Америке возможность ими распоряжаться. Эти деньги создали то богатство и тот высокий уровень жизни, которое мы сейчас наблюдаем в Америке.

Похоже на график общего кредитного долга США, не правда ли?

График общего кредитного долга США отражает то, каким образом эта страна паразитировала за счет других, более успешных экономик. Т.е. при более эффективной организации производства, меньших издержек другие страны поддерживали в США высокий уровень жизни, кредитуя Америку во всех сферах, как частных, так и государственных.

Американская экономика в 2008 году слетела с колеи экспоненциального долгового роста. Кажется, что этот этап экономического развития закончился. Возможно, так оно и есть.

Тем не менее, попытки вернуться на кривую экспоненциального роста долга, насколько безрассудными они бы не выглядели, будут - все экономические процессы склонны к своему логическому завершению.

Простая арифметика показывает, что Америке для того, чтобы вернуться на траекторию экспоненциального роста необходимо создавать 5 трлн. долларов нового кредита + компенсировать отставание в 15 трлн. долларов – это еще 2,5-3 трлн. долларов ежегодно. Это если исходить из предположения, что удвоение произойдет через 5-7 лет.

Вариант дефолта Америки в ближайшие несколько лет отбрасываем ввиду его абсурдности. Не так уж велик у них пока госдолг относительно ВВП: всего чуть больше 100%. Есть примеры и похуже, и среди высокоразвитых стран – та же Япония, например.

Так что необходимо Америке сделать, чтобы удвоить общий кредитный долг?

Вы, наверно, уже догадались. ГИПЕРИНФЛЯЦИЯ.

Гиперинфляция – понятие относительное. Америка – не Зимбабве, для нее инфляция в 40-50% в год по сути является гиперинфляцией, во всяком случае по последствиям.

По мнению некоторых авторитетов (Джон Вильямс, Марк Фабер) уже сейчас реальная инфляция в Америке где-то в районе 7-10%, а если не учитывать продолжающий деградировать в плане цен сектор недвижимости, то наверно она уже в районе 10-12%.

Мало кто верит в те лукавые цифры, которые дает национальное бюро статистики: 1,6% в годовом выражении – это несерьезно.

Так что процесс уже запущен... Интересный вопрос: что будет при этом с долларом и с мировой финансовой системой ?

Гиперинфляция - это очень серьезная тема, и я постараюсь ее более подробно рассмотреть в следующих статьях

Джон Вильямс: Гиперинфляция и коллапс доллара

Эксклюзивное интервью Джона Вильямса «Гиперинфляция и коллапс доллара», создателя сайта Schadowstatists (теневая статистика)

With so many questions surrounding the U.S. dollar and rising inflation, today King World News interviewed internationally followed John Williams of Shadowstats to get his take on the U.S. dollar, Fed and hyperinflation. When asked about the tremendous inflation globally Williams stated,

“The dollar has already been a factor for the major inflation that we are seeing now, and the weakness that we have seen in the dollar up to now has primarily been as a result of the Fed’s efforts to debase the dollar. A weaker dollar has spiked oil prices and we are seeing the highest inflation -- as the government reports it -- in the last 3 years, and it’s going to get a lot worse.”

Та слабость, которую мы видим в долларе, - прямой результат усилий Феда

When asked if the US dollar will collapse Williams replied,

“If we end up in the hyperinflation that I think we’re going to see, then, no, the dollar won’t survive. They’ll probably come up with another currency at some point as they reorganize the global currency system. For this to work I expect it to have some backing of gold in order to sell this concept to the public, but the dollar in its current form would not survive a hyperinflation.”

Доллар не переживет гиперинфляцию

When asked about the timing of hyperinflation in the United States Williams stated,