11 ноября 2011 БФА Моисеев Алексей

Благодаря уменьшению опасений относительно ситуации в Еврозоне внешние рынки с утра продолжают не слишком динамичный отскок наверх. От российского рынка в преддверии выходных решительных прорывов в ту или иную сторону также не ожидаем. Однако вернуться по итогам дня выше 1500 пунктов индексу ММВБ вполне по силам.

В четверг, 10 ноября, настроения на внешних рынках заметно улучшились с открытия торгов в Европе на фоне ожиданий прогресса в разрешении политических кризисов в Греции и Италии. Впрочем, еще большую роль в возвращении оптимизма на рынки, скорее всего, сыграли появившиеся днем слухи о готовности ЕЦБ скупать итальянские гособлигации в неограниченных количествах. Средневзвешенная доходность 12-месячных итальянских векселей на вчерашнем размещении составила 6,087 % по сравнению с 3,57 % на аналогичном аукционе месяцем ранее - максимум с 1997 года. Тем не менее, тот факт, что аукцион состоялся, и правительству Италии удалось привлечь запланированные 5 млрд. евро, также был воспринят рынками как позитив. В понедельник с не меньшим вниманием инвесторы будут следить за размещением 5-летних итальянских бумаг.

Российский рынок вчера открылся с «гэпом» вниз, индекс ММВБ опускался ниже 1450 пунктов, однако к часу дня вышел на положительную территорию, а ближе к концу сессии поднимался практически до 1500 пунктов, хотя попыток пройти выше этой психологически значимой отметки не предпринимал, на закрытие составив 1489,58 пунктов (+1,28 %). В лидерах обыкновенные акции Ростелекома (+5,68 %), Сургутнефтегаза (+4,85 % обычка, +2,55 % префы) и Татнефти (+4,08 % обычка, +3,52 % префы). Также обогнали рынок акции банков (Сбербанк +2,16 % обычка, +1,63 % префы; ВТБ +1,73 %). Наиболее ликвидные «фишки» нефтегазового сектора на уровне рынка (Газпром +1,19 %, Лукойл +1,19 %) или несколько хуже (Роснефть +0,43 %). Слабее рынка вновь оказался металлургический сектор (НЛМК -1,22 %, Мечел -1,84 %).

На американской сессии поддержку «быкам» оказала еженедельная статистика с рынка труда, число первичных заявок на пособие по безработице за неделю снизилось на 10 тыс. при прогнозе роста на 3 тыс., и при этом оказалось ниже 400 тыс. (390 тыс.). Также как позитив можно расценить сокращение дефицита торгового баланса США в сентябре до 43,11 млрд. долл. (прогнозировался, напротив, рост до 46 млрд.). По итогам торгов американские индексы выросли: DJIA +0,96 %, S&P +0,86 %, Nasdaq Composite +0,13 %.

Сообщение агентства S&P о снижении кредитного рейтинга Франции с максимального уровня, разосланное вечером некоторым подписчикам портала S&P’s Global Credit, было позже признано технической ошибкой. Полагаем, что не слишком сильная реакция рынков вчера показывает готовность многих инвесторов к такому развитию событий, и вчерашний «фальстарт» S&P ее только усилит. В результате к тому моменту, когда и если рейтинг Франции будет снижен на самом деле, это событие уже не сможет стать сильным драйвером для рынков

С утра на внешних площадках настроения остаются умеренно позитивными, большинство азиатских индексов на положительной территории, хотя больше 1 % прибавляют только корейский Kopsi (+2,5 %), гонконгский Hang Seng (+1,1 %) и австралийский ASX 200 (+1,2 %). Цены на нефть Brent с вечера движутся в диапазоне 113 – 114 долл/барр. Таким образом, отскок рисковых активов наверх, как и накануне, остается не очень динамичным. От российского рынка в преддверии выходных решительных прорывов в ту или иную сторону мы также не ожидаем, однако вернуться по итогам дня выше 1500 пунктов индексу ММВБ вполне по силам

Полюс золото

Полюс золото выплатит дивиденды по результатам 9 месяцев 2011 года

Совет директоров ОАО Полюс золото принял решение рекомендовать внеочередному общему собранию акционеров выплатить дивиденды по результатам 9 месяцев 2011 года в размере 26,23 руб. на 1 обыкновенную акцию (около 5 млрд. руб). Собрание акционеров состоится 9 декабря, реестр акционеров закрыт по состоянию на 6 октября, дивиденды должны быть выплачены в течение 60 дней со дня принятия решения о выплате. Несмотря на достаточно высокий размер дивидендов, в связи с окончанием оферты мы ожидаем серьезное снижение ликвидности в бумагах ОАО Полюс золото и ожидаем снижение курсовой стоимости в долгосрочной перспективе.

Компания останется на российской бирже

По результатам завершившейся 8 ноября оферты по акциям ОАО Полюс Золото, компания Polyus Gold консолидировала около 93% акций российской компании. Соответственно, по результатам выкупа не был преодолен порог в 95%, после которого должна была последовать еще одна обязательная оферта. На данном этапе выкупать бумаги с рынка компания не собирается, а значит акции Полюса продолжат торговаться на ММВБ. С одной стороны, 7% пакет является достаточно внушительным, что могло бы сохранить интерес инвесторов к бумаге, однако исходя из того, что в рамках оферты было предъявлено всего 3,86% акций, оставшаяся часть распределена среди многочисленных малоактивных держателей, что сводит реальный «фрифлоат» до минимума. На данном этапе акции ОАО Полюс Золото сложно рекомендовать к покупке, однако компания может порадовать инвесторов неплохими дивидендами. Так, по итогам 9 месяцев 2011 года ожидаются дивиденды в размере 26,23 руб. на 1 акцию, что больше, чем размер дивидендов по итогам всего 2010 года

Магнит

Магнит продолжает демонстрировать рост Магнит в соответствии с неаудированными результатами деятельности продемонстрировал рост выручки за 10 месяцев 2011 года по сравнению с аналогичным периодом прошлого года на 51% до $9,2 млрд. За октябрь компания открыла 103 магазина, из них 20 гипермаркетов, при этом общее количество магазинов, открытых с начала 2011 года, составило 815

Сбербанк России

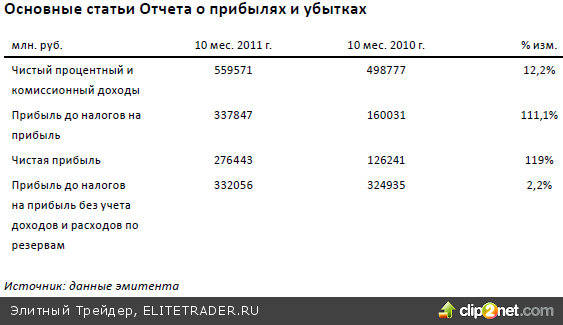

Опубликована отчетность Сбербанка России за 10 мес. 2011г. Ниже приведены ключевые данные отчетности за 10 мес. 2011 г.:

Отчетность Сбербанка за 10 мес. 2011 г. носит нейтральный характер, и мы не рекомендуем совершать покупки акций Сбербанка на основании его отчетности. В октябре 2011 г. Сбербанк продолжил наращивать свой кредитный портфель, но темпы его роста снизились в октябре по сравнению с сентябрем. В октябре кредитный портфель юридическим лицам увеличился на 2,6% к сентябрю, а в сентябре увеличение составило 3,8%. Кредитный портфель физическим лицам увеличился на 3% к сентябрю, а в сентябре увеличение было равно 3,2% по сравнению с августом. Также снижается темп роста прибыли Сбербанка до налогов на прибыль: 6,3% в октябре к сентябрю по сравнению с 12,7% в сентябре к августу. Доналоговая прибыль на прибыль без учета доходов/расходов по совокупным резервам выросла за 10 мес. 2011 г. на 2,2% по сравнению с аналогичным периодом 2010 г. и составила 332,056 млрд. руб.

Росинтер

Росинтер стабильно показывает слабые результаты В октябре 2011 года консолидированная чистая операционная выручка ресторанов Росинтера выросла на 7,6% по сравнению с аналогичным периодом прошлого года и составила $30 млн. В рублевом выражении операционная выручка выросла на 3,6%, что существенно ниже уровня инфляции в стране. Выручка сопоставимых продаж (Like-for-like) в октябре сократилась на 4,4%, что было вызвано снижением количества транзакций на 9,5% и частично компенсировано ростом среднего чека на 5,7%. Данные результаты свидетельствуют о продолжении сокращения потока посетителей, что подтверждает наш негативный прогноз относительно инвестиционных перспектив Росинтера

В четверг, 10 ноября, настроения на внешних рынках заметно улучшились с открытия торгов в Европе на фоне ожиданий прогресса в разрешении политических кризисов в Греции и Италии. Впрочем, еще большую роль в возвращении оптимизма на рынки, скорее всего, сыграли появившиеся днем слухи о готовности ЕЦБ скупать итальянские гособлигации в неограниченных количествах. Средневзвешенная доходность 12-месячных итальянских векселей на вчерашнем размещении составила 6,087 % по сравнению с 3,57 % на аналогичном аукционе месяцем ранее - максимум с 1997 года. Тем не менее, тот факт, что аукцион состоялся, и правительству Италии удалось привлечь запланированные 5 млрд. евро, также был воспринят рынками как позитив. В понедельник с не меньшим вниманием инвесторы будут следить за размещением 5-летних итальянских бумаг.

Российский рынок вчера открылся с «гэпом» вниз, индекс ММВБ опускался ниже 1450 пунктов, однако к часу дня вышел на положительную территорию, а ближе к концу сессии поднимался практически до 1500 пунктов, хотя попыток пройти выше этой психологически значимой отметки не предпринимал, на закрытие составив 1489,58 пунктов (+1,28 %). В лидерах обыкновенные акции Ростелекома (+5,68 %), Сургутнефтегаза (+4,85 % обычка, +2,55 % префы) и Татнефти (+4,08 % обычка, +3,52 % префы). Также обогнали рынок акции банков (Сбербанк +2,16 % обычка, +1,63 % префы; ВТБ +1,73 %). Наиболее ликвидные «фишки» нефтегазового сектора на уровне рынка (Газпром +1,19 %, Лукойл +1,19 %) или несколько хуже (Роснефть +0,43 %). Слабее рынка вновь оказался металлургический сектор (НЛМК -1,22 %, Мечел -1,84 %).

На американской сессии поддержку «быкам» оказала еженедельная статистика с рынка труда, число первичных заявок на пособие по безработице за неделю снизилось на 10 тыс. при прогнозе роста на 3 тыс., и при этом оказалось ниже 400 тыс. (390 тыс.). Также как позитив можно расценить сокращение дефицита торгового баланса США в сентябре до 43,11 млрд. долл. (прогнозировался, напротив, рост до 46 млрд.). По итогам торгов американские индексы выросли: DJIA +0,96 %, S&P +0,86 %, Nasdaq Composite +0,13 %.

Сообщение агентства S&P о снижении кредитного рейтинга Франции с максимального уровня, разосланное вечером некоторым подписчикам портала S&P’s Global Credit, было позже признано технической ошибкой. Полагаем, что не слишком сильная реакция рынков вчера показывает готовность многих инвесторов к такому развитию событий, и вчерашний «фальстарт» S&P ее только усилит. В результате к тому моменту, когда и если рейтинг Франции будет снижен на самом деле, это событие уже не сможет стать сильным драйвером для рынков

С утра на внешних площадках настроения остаются умеренно позитивными, большинство азиатских индексов на положительной территории, хотя больше 1 % прибавляют только корейский Kopsi (+2,5 %), гонконгский Hang Seng (+1,1 %) и австралийский ASX 200 (+1,2 %). Цены на нефть Brent с вечера движутся в диапазоне 113 – 114 долл/барр. Таким образом, отскок рисковых активов наверх, как и накануне, остается не очень динамичным. От российского рынка в преддверии выходных решительных прорывов в ту или иную сторону мы также не ожидаем, однако вернуться по итогам дня выше 1500 пунктов индексу ММВБ вполне по силам

Полюс золото

Полюс золото выплатит дивиденды по результатам 9 месяцев 2011 года

Совет директоров ОАО Полюс золото принял решение рекомендовать внеочередному общему собранию акционеров выплатить дивиденды по результатам 9 месяцев 2011 года в размере 26,23 руб. на 1 обыкновенную акцию (около 5 млрд. руб). Собрание акционеров состоится 9 декабря, реестр акционеров закрыт по состоянию на 6 октября, дивиденды должны быть выплачены в течение 60 дней со дня принятия решения о выплате. Несмотря на достаточно высокий размер дивидендов, в связи с окончанием оферты мы ожидаем серьезное снижение ликвидности в бумагах ОАО Полюс золото и ожидаем снижение курсовой стоимости в долгосрочной перспективе.

Компания останется на российской бирже

По результатам завершившейся 8 ноября оферты по акциям ОАО Полюс Золото, компания Polyus Gold консолидировала около 93% акций российской компании. Соответственно, по результатам выкупа не был преодолен порог в 95%, после которого должна была последовать еще одна обязательная оферта. На данном этапе выкупать бумаги с рынка компания не собирается, а значит акции Полюса продолжат торговаться на ММВБ. С одной стороны, 7% пакет является достаточно внушительным, что могло бы сохранить интерес инвесторов к бумаге, однако исходя из того, что в рамках оферты было предъявлено всего 3,86% акций, оставшаяся часть распределена среди многочисленных малоактивных держателей, что сводит реальный «фрифлоат» до минимума. На данном этапе акции ОАО Полюс Золото сложно рекомендовать к покупке, однако компания может порадовать инвесторов неплохими дивидендами. Так, по итогам 9 месяцев 2011 года ожидаются дивиденды в размере 26,23 руб. на 1 акцию, что больше, чем размер дивидендов по итогам всего 2010 года

Магнит

Магнит продолжает демонстрировать рост Магнит в соответствии с неаудированными результатами деятельности продемонстрировал рост выручки за 10 месяцев 2011 года по сравнению с аналогичным периодом прошлого года на 51% до $9,2 млрд. За октябрь компания открыла 103 магазина, из них 20 гипермаркетов, при этом общее количество магазинов, открытых с начала 2011 года, составило 815

Сбербанк России

Опубликована отчетность Сбербанка России за 10 мес. 2011г. Ниже приведены ключевые данные отчетности за 10 мес. 2011 г.:

Отчетность Сбербанка за 10 мес. 2011 г. носит нейтральный характер, и мы не рекомендуем совершать покупки акций Сбербанка на основании его отчетности. В октябре 2011 г. Сбербанк продолжил наращивать свой кредитный портфель, но темпы его роста снизились в октябре по сравнению с сентябрем. В октябре кредитный портфель юридическим лицам увеличился на 2,6% к сентябрю, а в сентябре увеличение составило 3,8%. Кредитный портфель физическим лицам увеличился на 3% к сентябрю, а в сентябре увеличение было равно 3,2% по сравнению с августом. Также снижается темп роста прибыли Сбербанка до налогов на прибыль: 6,3% в октябре к сентябрю по сравнению с 12,7% в сентябре к августу. Доналоговая прибыль на прибыль без учета доходов/расходов по совокупным резервам выросла за 10 мес. 2011 г. на 2,2% по сравнению с аналогичным периодом 2010 г. и составила 332,056 млрд. руб.

Росинтер

Росинтер стабильно показывает слабые результаты В октябре 2011 года консолидированная чистая операционная выручка ресторанов Росинтера выросла на 7,6% по сравнению с аналогичным периодом прошлого года и составила $30 млн. В рублевом выражении операционная выручка выросла на 3,6%, что существенно ниже уровня инфляции в стране. Выручка сопоставимых продаж (Like-for-like) в октябре сократилась на 4,4%, что было вызвано снижением количества транзакций на 9,5% и частично компенсировано ростом среднего чека на 5,7%. Данные результаты свидетельствуют о продолжении сокращения потока посетителей, что подтверждает наш негативный прогноз относительно инвестиционных перспектив Росинтера

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2011-07/1310972877_bfa_logo.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба