28 ноября 2011 Альпари Сусин Егор

На прошедшей неделе ФРС не стала публиковать отчет в четверг по своему балансу в связи с Днем Благодарения, но данные в базу внесла, а сам отчет выдала в субботу, датировав его пятницей. В итоге оказалось, что Федрезерв сократил свои активы ещё на $9.6 млрд. до $2842.5 млрд., т.е. минимального уровня с июня текущего года. Портфель ценных бумаг сократился на $13 млрд., из которых $11 млрд. – это сокращение портфеля облигаций Казначейства на балансе ФРС. Достаточно любопытное изменение произошло с пассивами ФРС, неожиданно сразу на $85.7 млрд. сократились депозиты банков в ФРС, причем на $87.8 млрд. выросли «Прочие депозиты», которые достигли рекордного уровня за всю историю $115.1 млрд. Это означает вывод денег из банков в спонсируемые правительством предприятия GSE (government-sponsored enterprises) такие как Fannie May и Freddie Mac огромной для огромной для них суммы. До кризиса этот счет был близок к нулевому, после чего осенью-зимой 2008 года вырастал до $47 млрд., а вечной 2010 года показал максимум на уровне $69 млрд., после сего до июня текущего года был близок к нулевым отметкам, а потом начал стремительно расти. С чем связан подобный перевод средств из банков в GSE, остается только догадываться, но в стабильной ситуации такого не наблюдалось, сейчас у GSE огромный объем свободных средств запаркован в ФРС.

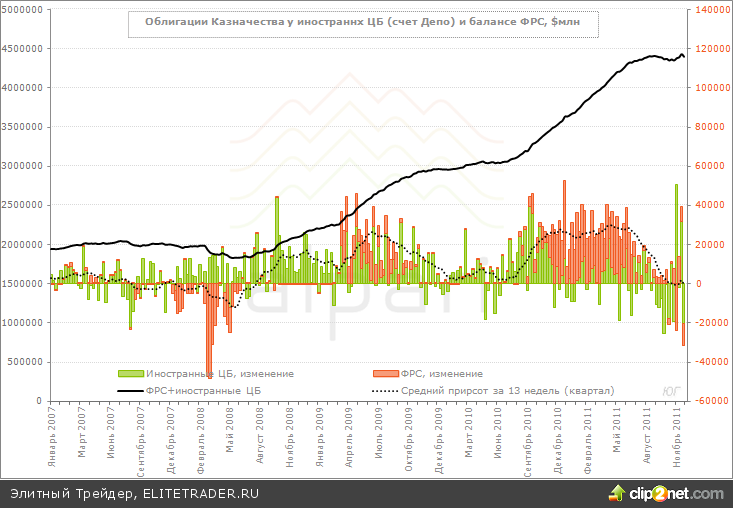

Счет «Депо» в ФРС за неделю до 23 ноября похудел на $20.4 млрд., вместе с Федрезервом иностранные ЦБ избавлялись от облигаций Казначейства, в сумме их портфель сократился на $31.5 млрд., практически нивелировав покупки прошлой недели. Суммарная скупка за последние 13 недель (3 месяца) был близок к нулевому, т.е. основной спрос на трежерис – это частный сектор, спрос которого на фоне европейского кризиса оставался высоким.

В банковском секторе рост кредита к 16 ноября продолжался, хотя темпы роста замедлялись, в чем виноват ипотечный кредит, сократившийся за неделю на $10.8 млрд. но за предыдущие две недели он вырос $41.2 млрд., т.е. сокращение не так значимо. Кредитование компаний и потребительское кредитование выросло на $2.2 млрд. и $2.1 млрд. соответственно. Офисы иностранных банков работающих в США оставались под давлением, депозиты в них сократились, наличность тоже, причем депозиты показали минимальные уровни с апреля 2009 года! Внешние обязательства перед нерезидентами также сокращались с $284.2 млрд. до $254.3 млрд. Американские банки обязательств перед нерезидентами не имеют, мало того они стали отрицательны и составили -$6.7 млрд., в итоге общие обязательства банков работающих в США сокращались с $283.8 млрд. до $247.6 млрд.Учитывая то, что трехмесячный Libor продолжил расти и достиг 0.52% годовых, а TED spread вырос до 0.5% годовых ( максимум с лета 2009 года) – доступ к долларовой ликвидности очень ограничен. Напряжение на межбанке продолжает расти… доступ к долларовой ликвидности пока есть, но ситуация ухудшается. Доллар для текущей ситуации выглядит скорее недооцененным, но рост ставок говорит о том, фондироваться в США становится все сложнее, но пока все же это дешевле, чем фондироваться в ЕЦБ за счет своп-линий (ставка 1.09% годовых против Libor 0.52% годовых). По сути, евро в любой момент может уйти в штопор, но своп-линии Центробанков все же будут выступать сдерживающим фактором, взять доллары у ЕЦБ банки пока могут при необходимости.

Банковский "пылесос" поддерживает евро

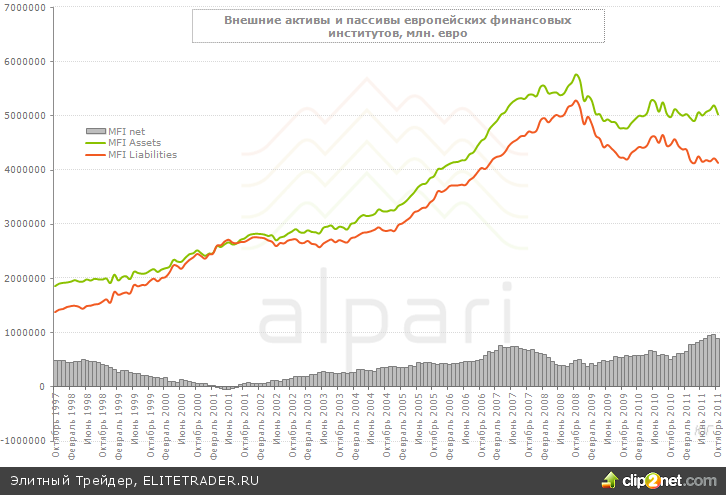

За октябрь темпы роста денежной массы М3 в Еврозоне достаточно резко замедлились. Годовой прирост М3 составил всего 2.6% против сентябрьского роста на 3.0%. Сокращалось практически все, в том числе депозиты и РЕПО. Темпы роста кредитования частного сектора немного расширились, прибавив за последний год 2.7%. Что интересно – это вывод средств из внешних активов европейскими финансовыми институтами на 73 млрд. евро., причем финансовые институты Еврозоны вывели из внешних активов рекордные с февраля 2009 года 103.7 млрд. евро. Правда и обратный поток был достаточно активен – из обязательств финансовых институтов Еврозоны было выведено 30.3 млрд. евро. Это подтверждает тот факт, что европейские банки активно отжимали средства, избавляясь от внешних активов, что поддерживало евро. На октябрь у европейских финансовых институтов было внешних активов на 5.03 трлн. евро, а внешних обязательств на 4.14 трлн. евро, таким образом, у финансовых институтов ещё есть около 0.89 трлн. евро чистых внешних активов, часть из которых ещё может быть выведена для закрытия проблем с финансированием в Еврозоне. Падение же курса евро позволяет евробанкам сбрасывать внешние активы при достаточно комфортном курсе. Проблемы, видимо, будут провоцировать евробанки продолжать выходить из внешних активов, что должно удерживать евро от сильного снижения.

Замедление темпов роста денежной массы поддержит настрой ЕЦБ на снижение процентных ставок.

Рынок первичного жилья в США продолжает стагнировать

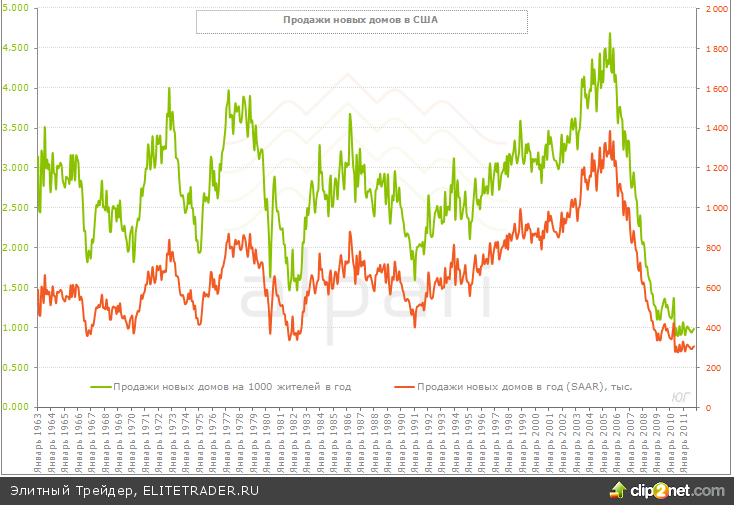

Продажи на первичном рынке жилья США за октябрь практически не изменились, прибавка составила 1.3%, но показатель сентября пересмотрели с понижением на 1.9%. Продажи составляют 307 тыс. домов в год, что более чем в 4 раза меньше докризисного уровня. Показатель на продаж 8.8% выше уровня октября прошлого года. В пересчете на 1000 жителей в год продается 1 дом, что существенно хуже минимумов 1980-х. В то же время, на продажу выставлено исторически низкое количество домов, всего 162 тыс., потому затоваренность рынка невысокая и близка к исторически нормальному уровню около полугода. Относительно неплохим спросом пользовалось жилье ценой до $150 тыс., средняя цена проданного дома опустилась до минимального уровня с лета 2003 года и составила $242.3 тыс., медианная цена дома снизилась до $212.3 тыс., хотя падение носит скорее сезонный характер. Активности на рынке нового жилья нет никакой, показатель не снижается, но снижаться просто дальше некуда, но и не растет потому как запасов на вторичном рынке достаточно, а спрос низкий.

Счет «Депо» в ФРС за неделю до 23 ноября похудел на $20.4 млрд., вместе с Федрезервом иностранные ЦБ избавлялись от облигаций Казначейства, в сумме их портфель сократился на $31.5 млрд., практически нивелировав покупки прошлой недели. Суммарная скупка за последние 13 недель (3 месяца) был близок к нулевому, т.е. основной спрос на трежерис – это частный сектор, спрос которого на фоне европейского кризиса оставался высоким.

В банковском секторе рост кредита к 16 ноября продолжался, хотя темпы роста замедлялись, в чем виноват ипотечный кредит, сократившийся за неделю на $10.8 млрд. но за предыдущие две недели он вырос $41.2 млрд., т.е. сокращение не так значимо. Кредитование компаний и потребительское кредитование выросло на $2.2 млрд. и $2.1 млрд. соответственно. Офисы иностранных банков работающих в США оставались под давлением, депозиты в них сократились, наличность тоже, причем депозиты показали минимальные уровни с апреля 2009 года! Внешние обязательства перед нерезидентами также сокращались с $284.2 млрд. до $254.3 млрд. Американские банки обязательств перед нерезидентами не имеют, мало того они стали отрицательны и составили -$6.7 млрд., в итоге общие обязательства банков работающих в США сокращались с $283.8 млрд. до $247.6 млрд.Учитывая то, что трехмесячный Libor продолжил расти и достиг 0.52% годовых, а TED spread вырос до 0.5% годовых ( максимум с лета 2009 года) – доступ к долларовой ликвидности очень ограничен. Напряжение на межбанке продолжает расти… доступ к долларовой ликвидности пока есть, но ситуация ухудшается. Доллар для текущей ситуации выглядит скорее недооцененным, но рост ставок говорит о том, фондироваться в США становится все сложнее, но пока все же это дешевле, чем фондироваться в ЕЦБ за счет своп-линий (ставка 1.09% годовых против Libor 0.52% годовых). По сути, евро в любой момент может уйти в штопор, но своп-линии Центробанков все же будут выступать сдерживающим фактором, взять доллары у ЕЦБ банки пока могут при необходимости.

Банковский "пылесос" поддерживает евро

За октябрь темпы роста денежной массы М3 в Еврозоне достаточно резко замедлились. Годовой прирост М3 составил всего 2.6% против сентябрьского роста на 3.0%. Сокращалось практически все, в том числе депозиты и РЕПО. Темпы роста кредитования частного сектора немного расширились, прибавив за последний год 2.7%. Что интересно – это вывод средств из внешних активов европейскими финансовыми институтами на 73 млрд. евро., причем финансовые институты Еврозоны вывели из внешних активов рекордные с февраля 2009 года 103.7 млрд. евро. Правда и обратный поток был достаточно активен – из обязательств финансовых институтов Еврозоны было выведено 30.3 млрд. евро. Это подтверждает тот факт, что европейские банки активно отжимали средства, избавляясь от внешних активов, что поддерживало евро. На октябрь у европейских финансовых институтов было внешних активов на 5.03 трлн. евро, а внешних обязательств на 4.14 трлн. евро, таким образом, у финансовых институтов ещё есть около 0.89 трлн. евро чистых внешних активов, часть из которых ещё может быть выведена для закрытия проблем с финансированием в Еврозоне. Падение же курса евро позволяет евробанкам сбрасывать внешние активы при достаточно комфортном курсе. Проблемы, видимо, будут провоцировать евробанки продолжать выходить из внешних активов, что должно удерживать евро от сильного снижения.

Замедление темпов роста денежной массы поддержит настрой ЕЦБ на снижение процентных ставок.

Рынок первичного жилья в США продолжает стагнировать

Продажи на первичном рынке жилья США за октябрь практически не изменились, прибавка составила 1.3%, но показатель сентября пересмотрели с понижением на 1.9%. Продажи составляют 307 тыс. домов в год, что более чем в 4 раза меньше докризисного уровня. Показатель на продаж 8.8% выше уровня октября прошлого года. В пересчете на 1000 жителей в год продается 1 дом, что существенно хуже минимумов 1980-х. В то же время, на продажу выставлено исторически низкое количество домов, всего 162 тыс., потому затоваренность рынка невысокая и близка к исторически нормальному уровню около полугода. Относительно неплохим спросом пользовалось жилье ценой до $150 тыс., средняя цена проданного дома опустилась до минимального уровня с лета 2003 года и составила $242.3 тыс., медианная цена дома снизилась до $212.3 тыс., хотя падение носит скорее сезонный характер. Активности на рынке нового жилья нет никакой, показатель не снижается, но снижаться просто дальше некуда, но и не растет потому как запасов на вторичном рынке достаточно, а спрос низкий.

/Компиляция. 28 ноября. Элитный Трейдер, ELITETRADER.RU/

https://alpari.com/ru Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба