12 марта 2012 Альпари Сусин Егор

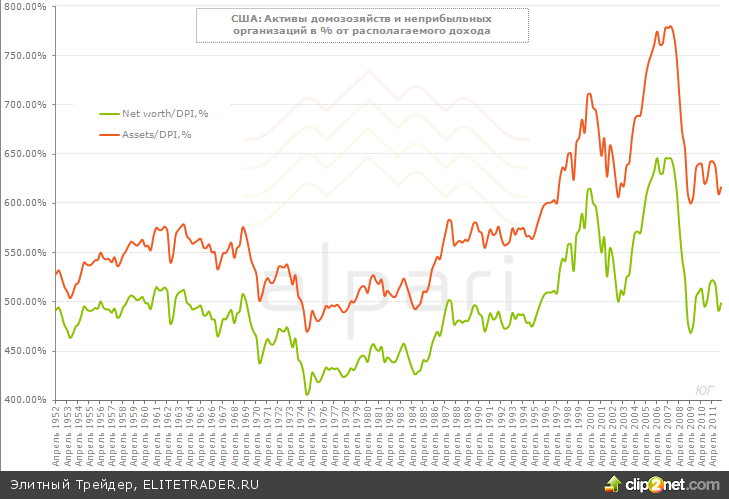

ФРС на неделе опубликовала очередной отчет по активам и потокам капитала. Стоимость активов домохозяйств выросла в 4 квартале до $72.2 трлн., прирост составил $1.2 трлн., причем стоимость недвижимости снизилась до $18.1 трлн., что на $300 млрд. ниже уровня третьего квартала. Весть рост стоимости активов пришелся на акции (+$725 млрд.), активы взаимных фондов (+$211 млрд.), активы пенсионных фондов (+$694 млрд.), по сути, весь рост обусловлен ростом фондового рынка. Доля недвижимости в активах домохозяйств сократилась до 25%, на пике она достигала 33%, рост же акций – это, в основном плюсы для 10% наиболее состоятельных американцев. Активы домохозяйств составляли по итогам 4 квартала 616% от располагаемых доходов, при этом, чистые активы за вычетом долга составляли 499% от дохода. С одной стороны оценка активов уже упала до достаточно низких уровней, но учитывая рост расслоения за последние полвека все выглядит похуже, учитывая, что большая часть всех активов у 10% населения, а 3/4 всех долгов у оставшихся 90%.

Общие долги в США за 4 квартал выросли на $307 млрд., до $54.1 трлн., но относительный долг все же немного сократился, составив 353.3% ВВП. Долг домохозяйств практически не изменился и составил $13.77 трлн., относительно располагаемых доходов долги домохозяйств упали до 117.5% - минимум с 2004 года. Даже после этого ещё есть куда снижаться, само сокращение долговой нагрузки на домохозяйства было компенсировано ростом заимствований со стороны правительства, долги которого без учета обязательств перед государственными соцфондами выросли на $326 млрд. за квартал и достигли $10.45 трлн., суммарные обязательства правительства и домохозяйств поставили новый рекорд 158.1% от ВВП. В связи с падением цен на дома, долги по ипотеке достигли 61.6% от всей стоимости недвижимости в США и продолжают держаться на максимальном за послевоенный период уровне.

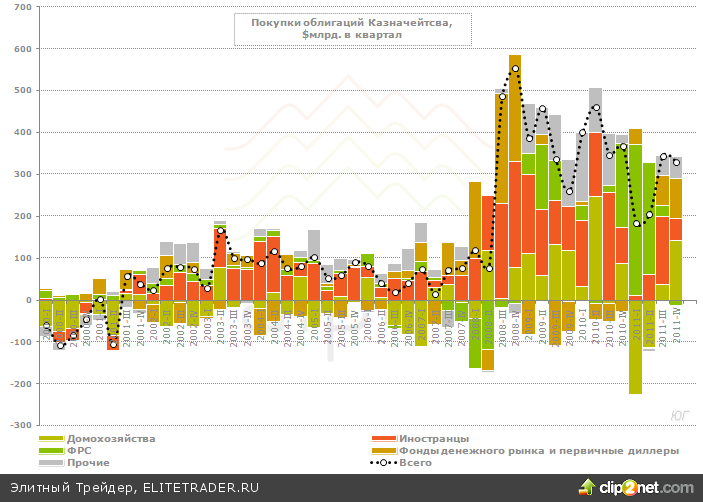

Основным заемщиком в США выступало правительство, частный сектор просто переформировывал долги, корпорации активно занимали, финансовый сектор сокращал долги, домохозяйства не торопились с изменениями, хотя здесь и был небольшой прирост, но он был очень незначителен. В этом плане интересно посмотреть кто покупал государственные долги США, потому как иностранные ЦБ, ФРС и банки были в стороне от процесса. В облигации Казначейства за квартал пришло $330 млрд., из которых $143 млрд. обеспечили домохозяйства, ещё $51 млрд. – это иностранцы, но только за счет частного сектора, потому как госсектор сокращал вложения в облигации Казначейства, причем объемы сокращения были рекордные $49 млрд. за квартал. Значительный объем покупок был со стороны фондов денежного рынка и первичных дилеров – $95 млрд., причем 2/3 покупок было именно со стороны первичных дилеров и брокеров, которые резко нарастили свой портфель гособлигаций. Это определенный звонок, потому как такие объемы покупок для них не свойственны, т.е. возможно в ближайшие кварталы они будут сокращать свой портфель и это может увеличить предложение бумаг на рынке.

Фактически на пике цен гособлигации покупали:

иностранцы, которые пытались вывести часть капиталов в США под давлением европейского долгового кризиса

Банк Японии, проводивший мощные интервенции в 4 квартале, без учета его взноса официальный спрос совсем плох

домохозяйства, которые уже традиционно входят дорого

первичные дилеры и брокеры

К середине года значительная часть этого спроса может уйти, или перейти в продажи, что будет нести риски для рынка госдолга США, возникнет вопрос кто именно сможет обеспечить спрос на новые облигации? И вопрос этот будет ставиться перед ФРС, отчасти по этой причине муссируются разговоры вокруг различных программ QE3 (пусть и со "стерилизацией"). Или какие факторы заставят остальных участников рынка продолжать активно скупать трежерис? Сейчас это скорее факторы нестабильности в Европе и вообще в регионе (в том числе Ближний Восток).

Общие долги в США за 4 квартал выросли на $307 млрд., до $54.1 трлн., но относительный долг все же немного сократился, составив 353.3% ВВП. Долг домохозяйств практически не изменился и составил $13.77 трлн., относительно располагаемых доходов долги домохозяйств упали до 117.5% - минимум с 2004 года. Даже после этого ещё есть куда снижаться, само сокращение долговой нагрузки на домохозяйства было компенсировано ростом заимствований со стороны правительства, долги которого без учета обязательств перед государственными соцфондами выросли на $326 млрд. за квартал и достигли $10.45 трлн., суммарные обязательства правительства и домохозяйств поставили новый рекорд 158.1% от ВВП. В связи с падением цен на дома, долги по ипотеке достигли 61.6% от всей стоимости недвижимости в США и продолжают держаться на максимальном за послевоенный период уровне.

Основным заемщиком в США выступало правительство, частный сектор просто переформировывал долги, корпорации активно занимали, финансовый сектор сокращал долги, домохозяйства не торопились с изменениями, хотя здесь и был небольшой прирост, но он был очень незначителен. В этом плане интересно посмотреть кто покупал государственные долги США, потому как иностранные ЦБ, ФРС и банки были в стороне от процесса. В облигации Казначейства за квартал пришло $330 млрд., из которых $143 млрд. обеспечили домохозяйства, ещё $51 млрд. – это иностранцы, но только за счет частного сектора, потому как госсектор сокращал вложения в облигации Казначейства, причем объемы сокращения были рекордные $49 млрд. за квартал. Значительный объем покупок был со стороны фондов денежного рынка и первичных дилеров – $95 млрд., причем 2/3 покупок было именно со стороны первичных дилеров и брокеров, которые резко нарастили свой портфель гособлигаций. Это определенный звонок, потому как такие объемы покупок для них не свойственны, т.е. возможно в ближайшие кварталы они будут сокращать свой портфель и это может увеличить предложение бумаг на рынке.

Фактически на пике цен гособлигации покупали:

иностранцы, которые пытались вывести часть капиталов в США под давлением европейского долгового кризиса

Банк Японии, проводивший мощные интервенции в 4 квартале, без учета его взноса официальный спрос совсем плох

домохозяйства, которые уже традиционно входят дорого

первичные дилеры и брокеры

К середине года значительная часть этого спроса может уйти, или перейти в продажи, что будет нести риски для рынка госдолга США, возникнет вопрос кто именно сможет обеспечить спрос на новые облигации? И вопрос этот будет ставиться перед ФРС, отчасти по этой причине муссируются разговоры вокруг различных программ QE3 (пусть и со "стерилизацией"). Или какие факторы заставят остальных участников рынка продолжать активно скупать трежерис? Сейчас это скорее факторы нестабильности в Европе и вообще в регионе (в том числе Ближний Восток).

/Элитный Трейдер, ELITETRADER.RU/

https://alpari.com/ru Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба