8 февраля 2013 Фонд Стратегической Культуры Катасонов Валентин

(1) http://topwar.ru/18851-vozvraschayas-k-voprosu-o-buduschem-frs.html

(2) http://www.richdadunderground.com/richdadpoordad/robert-kiyosaki-rich-dad-2010-predictions/

(3) http://www.munknee.com/2012/12/these-6-charts-illustrate-that-hyperinflationary-pressure-in-america-is-growing/

(4) http://blogberg.ru/tag/рынок%20труда%20США/ Американское государство не имеет собственных денег. Чтобы приобрести свою «национальную валюту», правительство США выпускает облигации, ФРС печатает банкноты и дает их в долг государству путем покупки его облигаций. Далее государство выкупает свои облигации, а деньги с процентами возвращает ФРС. Таким образом, главной статьей дохода ФРС является сеньораж – разница между себестоимостью изготовления денежных знаков и их номиналом. Если себестоимость изготовления стодолларовой банкноты 10 центов, то сеньораж при выпуске такой банкноты - 99 долларов 90 центов.

Оперируя как частный банк, ФРС получает прибыль не только от продажи долларовых банкнот правительству США, но и от процентных выплат по облигациям Казначейства, доходов от платежных операций, депозитов, операций с ценными бумагами.

В соответствии с законом «О Федеральном резерве США», ФРС является государственной структурой с частными компонентами, в которую входят: назначаемый президентом США Совет управляющих ФРС, Федеральный комитет по открытому рынку, 12 региональных федеральных резервных банков, частные банки, получающие неотчуждаемые, фиксированной доходности акции федеральных резервных банков в обмен на вносимый резервный капитал, ряд консультационных советов.

На самом же деле государство имеет очень ограниченное влияние на деятельность ФРС по ряду причин. Во-первых, управляющие ФРС назначаются сроком на 14 лет с правом продления полномочий. Напомним, что президент США избирается сроком на 4 года, а максимальный срок его пребывания в должности составляет 8 лет. Как говорится, президенты приходят и уходят, а рулевые ФРС остаются. Предыдущий руководитель ФРС А.Гринспен занимал пост в течение 19 лет, а нынешний председатель Б.Бернанке трудится уже с 2006 г., пережив двух президентов. Власть сосредоточена именно здесь, а не в Белом доме. Во-вторых, ФРС является высшей инстанцией, которая может определить подлинность долларовых банкнот. Это дает не только возможности неконтролируемой эмиссии, но и позволяет признать любые денежные знаки фальшивыми, даже если они на самом деле выпущены самой ФРС США.

И, наконец, самое интересное. Независимость эмиссионного центра от правительства объясняется необходимостью предотвратить возможность использования денежной эмиссии в краткосрочных интересах правительства США. Например, для покрытия дефицита бюджета. То есть запретить государству печатать деньги и проводить собственную финансовую политику, независимую от банков.

Искусство производить кризисы

Если реальная экономика зарабатывает на реализации продукции, то банки – на производстве долгов. По мере роста задолженности США растет и прибыль ФРС. Так, в 2006 г. ФРС получила чистый доход в 34.2 млрд.долл., в 2010 г. - 81,7 млрд. долл., а по итогам 2011 г. «обеднела» на 6% - до 77,4 млрд. долл. То есть пока весь мир говорит о возможном крахе американской экономики, заработки федеральных банкиров на кризисе увеличились в 2,38 раза.

Порожденная искусственно созданным кризисом 1907 года, ФРС, пользуясь возможностями «печатного станка», регулярно провоцирует экономические обвалы. Многие американские экономисты именно Федрезерву ставят в вину кризисы в Америке 1948-49 , 1953 -1954, 1957-58, 1960-61, 1969-71 и 1973-75 годов.

Ипотечный кризис 2007 г. явился прямым следствием политики ФРС, снизившей до нуля учетную ставку по кредитам для коммерческих банков. Америку буквально залила дешевая ликвидность, которая в виде ипотечных кредитов выдавалась людям без дохода, без работы, под залог будущих построенных активов, без страховки. В результате годовые темпы роста стоимости жилья в 2000-2006 гг. выражались двузначными цифрами. Объем же ипотечных долгов возрос с 63% в 1995 г. до 98% в 2005 г. Любому, хоть немного знакомому с законами экономики, понятно, что эта финансовая пирамида не могла не рухнуть.

О рискованных экспериментах ФРС над американским народом мир узнал лишь тогда, когда ипотечный кризис в США плавно перетек в мировой финансовый кризис, плоды которого мы пожинаем до сих пор. Гораздо менее известен биржевой кризис 2000 г., который привел к череде самоубийств рядовых американцев, потерявших все свои сбережения на биржевых спекуляциях.

С целью снижения инфляционного давления на доллар по инициативе тогдашнего руководителя ФРС А.Гринспена в 1999 г. был принят закон Грэмма-Лича-Блайли о модернизации финансовой системы (1). Этим решением Конгресс отменил введенные в 1932 г. законом Гласа-Стигалла ограничения на холдинговые объединения банков и гарантийных фондов страховых и иных компаний. Цена бумаг не могла произвольно декларироваться эмитентом или поддерживающим его банком, а определялась на бирже в ходе торгов. Таким образом, банки лишались возможности «надувать пузыри», гарантируя ликвидность акций и других обязательств частных компаний. В 1999 г. этот запрет был отменен, что привело к росту котировок акций американских компаний намного выше их стоимости.

Финансовые агенты тут же воспользовались открывшимися возможностями для биржевых спекуляций с помощью новой технологии высокочастотного трейдинга. HFT-технологии позволяют трейдерам мгновенно анализировать огромные массивы рыночной информации, осуществлять громадное количество сделок в течение одного торгового дня, открывать позиции лишь на короткое время (вплоть до нескольких секунд), фиксировать прибыли при первых же незначительных изменениях в котировках ценных бумаг.

Период с 1999 по весну 2000 г. явился звездным часом занимающихся HFT интернет-компаний, чья капитализация за счет вкладов населения мгновенно превысила десятки миллиардов долларов. В одночасье возникли тысячи безымянных «дот-комов» (dot.coms) для высокочастотных электронных торгов акциями. Через год все вернулось на круги своя: мыльный «интернет-пузырь» с треском лопнул, похоронив под собой сбережения миллионов американцев.

Но и это не все. HFT-технологии стали настоящим оружием, дающим возможность за несколько минут обрушить акции любой компании и биржи. Примером может служить день 6 мая 2010 года, когда с американского фондового рынка за 20 минут испарилось 862 млрд. долл. Для осуществления биржевых операций были созданы и альтернативные платежные средства, в частности интернет-банкинг, анонимные электронные карточки, виртуальные счета и т.д., выпускаемые частными эмитентами. Это увеличило неучтенную виртуальную денежную массу и позволило мгновенно «обнулять» счета искателей быстрой биржевой прибыли.

Шансов у желающего подзаработать на электронной торговле миноритарного инвестора не было: за определенную мзду биржи предоставляют «избранным» клиентам возможность видеть поступающие на общий терминал заявки участников торгов раньше всех остальных. А главными фигурами высокочастотного трейдинга в Америке являются Goldman Sachs, Morgan Stanley и еще десяток крупнейших банков, которые обеспечивают 70% HFT ежедневного биржевого оборота. Несложно догадаться, кто эти «избранные» клиенты.

На первый взгляд, интернет-спекуляции подрывают экономику США и доверие к выпускаемому ФРС «официальному» доллару, то есть должны являться неприемлемыми для Федерального резерва. Однако вспомним названия банков-трейдеров, одновременно являющихся инвесторами ФРС и принадлежащих его руководителям. Кроме того, ФРС стимулировал перевод огромного количества свободных денег с денежного рынка на фондовый, и таким образом практически весь «инфляционный навес» обрушился на те доллары, за которые приобретались акции ИТ-компаний.

Долги стране – прибыли банкам

Национальная идея США – жизнь в долг. При ВВП США в 14 трлн. долл., что составляет 20% мирового ВВП, ежегодное потребление в США в два раза превышает объем валового продукта и составляет 40% от мирового потребления.

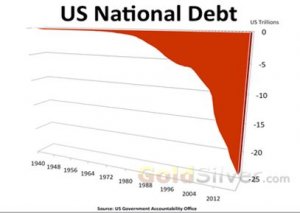

Верхняя планка государственного долга США с 1940 г. поднималась около ста раз. В последний раз 2 августа 2011 г. за 12 часов до возможного объявления дефолта Сенат США проголосовал за увеличение госдолга до 16,7 трлн. долл. По состоянию на 17 декабря 2012 г. долг достиг 16,382 трлн. долл. А ещё раньше, 3 августа 2011 г., государственный долг Соединённых Штатов Америки превысил валовой внутренний продукт США.

Но это далеко не весь долг США. Долги штатов, государственные долги по медстрахованию, по пенсионному обеспечению, долги компаний, долги, взятые для выплаты пособий по безработице, долги домохозяйств и т.д. составляют около 115 трлн. долл. Обслуживание ссудного процента по этой сумме составляет в год 4-5 трлн. долл. Долги растут экспоненциально. (2)

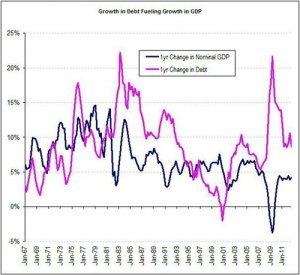

Причем, если ранее вливания наличности приводили к росту экономики США, в последнее время эффективность увеличения долга снижается, что может ускорить рост государственного долга, поскольку это будет нужно для поддержания умеренного уровня экономической активности (3).

Как уже сказано, одной из функций ФРС является не позволять правительству использовать денежную эмиссию в краткосрочных интересах. На самом же деле частные инвесторы Федрезерва не только не препятствуют волюнтаристским инициативам правительства, но и выпускают в свет бесконтрольные неучтенные доллары для реализации собственных интересов.

Первый в истории существования ФРС аудит, проведенный в 2012 г., показал, что во время и после кризиса 2008 года частная корпорация секретно эмитировала и раздала 16 триллионов долларов «своим» банкам. Среди получателей – Goldman Sachs – 814 млрд., Merrill Lynch– 2 трлн., City Group – 2,5 трлн., Morgan Stanley – 2 трлн., Bank of America – 1,3 трлн., The Royal Bank of Scotland и Deutsche Bank получили по 500 млрд. Обращает на себя внимание тот факт, что среди получателей финансирования присутствуют и иностранные банки, что категорически запрещено американским законодательством.

Бесконтрольная эмиссия может привести не только к галопирующей инфляции внутри самих США, но и к потере долларом статуса мировой резервной валюты. Однако главной опасностью для Америки является то, что самоуправство ФРС, раздающей направо и налево ничем не обеспеченные доллары, делает должником именно американское государство, которое и будет нести ответственность перед кредиторами из Китая, Японии, России и ЕС всем своим имуществом. По сути, страна уже не принадлежит ни правительству, ни народу, поскольку долговые обязательства США многократно превысили размеры национального богатства страны.

Американцы vs ФРС: история борьбы

С первого дня появления жульнической схемы Федерального резерва представители американского общества отдавали себе отчет в опасности передачи частному банкирскому картелю важнейшей функции государства.

В 1923 г. Ч.Линдберг, республиканец из Миннесоты, сказал буквально следующее: «Финансовая система США передана в руки Совета директоров Федерального резерва. Это частная корпорация, созданная исключительно в целях извлечения максимальной прибыли от использования чужих денег».

Еще более резкой критике подверг ФРС председатель Банковского комитета Конгресса США во времена Великой депрессии Л.Макфедден: «В этой стране создана одна из самых коррумпированных в мире организаций. Она пустила по миру народ США и практически обанкротила правительство. К таким результатам привела коррумпированная политика денежных мешков, контролирующих Федеральный резерв».

Сенатор Л.Бейтс добавляет: «Федеральный резерв не является частью правительства США, но обладает большей властью, чем президент, Конгресс и суды, вместе взятые. Эта организация определяет, какой должна быть прибыль юридических и частных лиц, находящихся в юрисдикции США, распоряжается внутренними и международными платежами страны, является крупнейшим и единственным кредитором правительства. А заемщик обычно «пляшет под дудку» кредитора».

«Отцы» американской демократии тоже видели потенциальные угрозы, исходящие от банковской системы. Автор Конституции США Д.Мэдисон сказал: «История доказывает, что менялы используют любые способы злоупотреблений, заговоров, обмана и насилия для того, чтобы сохранять контроль над правительством, управляя денежными потоками и денежной эмиссией страны...»

Долгие годы нападки на ФРС являлись лучшим способом испортить карьеру и излюбленным объектом конспирологов. Первый успех был достигнут лишь в 2012 г., когда Конгресс США 25 июля 327-ю голосами «за» и 98 – «против» принял законопроект Рона Пола об аудите Федерального резерва. Законопроект предусматривает полный аудит ФРС, включая проверку соответствия статуса этого института американской конституции. Для этого понадобился кризис, поставивший американское государство на грань выживания.

Вернуть доллар народу!

Еще Томас Джефферсон говорил: «Я искренне верю в то, что банковские организации представляют большую опасность, чем вражеские армии. Право на эмиссию денег должно быть отнято у банков и передано народу, которому эта собственность принадлежит по праву». Данная цитата является рецептом решения современных экономических проблем США.

Идею национализации ФРС поддерживает и конгрессмен от демократической партии, конкурент Б.Обамы на праймериз Д.Кусинич, автор законопроекта под названием «Национальная неотложная защита занятости». «Я выступаю за то, чтобы государство вернуло себе свою силу – это конституционное право, которое дано Федеральному бюджету – и при этом инвестировало деньги в создание рабочих мест. Государство возвращает себе возможность печатать деньги и инвестировать их в нашу экономику, в создание рабочих мест, в восстановление Америки – дорог, мостов, систем водоснабжения, системы образования, колледжей, госпиталей. Мы можем отправить на работу 7 миллионов людей, но нам нужно это сделать вместе с изменением монетарной политики».

Национализация действительно необходима. Несмотря на бодрые реляции ФРС о восстановлении рынка труда, в реальности ситуация ухудшается. Безработица в США, по неофициальным данным, составляет 15%. С января 2008 г. количество занятых полный рабочий день сократилось на 6 млн. чел. (-4,9%), занятых неполный рабочий день - выросло на 2,5 млн. чел. (+11,2%). При этом число занятых в возрасте более 55 лет выросло на 3,9 млн. чел., а число занятых в возрасте 25-54 лет с июля 2009 г. по октябрь 2012 г. сократилось на 862 тыс. человек (4). Согласно последним данным за ноябрь, снижение составило уже 1,2 млн. чел. C января 2008 г. число экономически неактивного населения увеличилось на 9,6 млн. чел. С начала 2012 г. была прекращена выплата пособий по безработице 500 тыс. американцев, а к концу этого года еще 2 млн. чел. лишатся этого дохода.

Масштабы бедности и социальной неустроенности в США впечатляют. С 2007 по 2010 г. средний уровень благосостояния американцев упал на 40%. 48% американцев считаются гражданами с «низким доходом». При этом почти 57% детей в США живут в семьях с низким доходом или в бедных семьях. 20% взрослых американцев работают за зарплату, которая позволяет жить только на уровне бедности. 41% работающих граждан имеют финансовые трудности с оплатой медицинских услуг или выплачивают долги по выставленным медицинским счетам. 1 из 7 пожилых американцев живет за чертой бедности. Беспризорных детей в США сегодня на 33% больше, чем в 2007 г. В то же время зарплата топ-менеджеров в крупнейших американских компаниях выросла за последние 12 месяцев на 36,5%. С 30 сентября 2006 г. по 30 сентября 2011 г. активы 6 крупнейших американских банков увеличились на 39%. Разрыв в уровне благосостояния между богатыми американцами и среднестатистической семьей вырос в 2,3 раза за последние 50 лет. В 1962 г. 1% наиболее состоятельных граждан США были в 125 раз богаче всех средних домохозяйств страны. К 2010 г. эта разница достигла 288-кратной величины.

* * *

Американское государство стало заложником алчности банкиров ФРС, расценивающих государственную систему исключительно как плацдарм для своего финансового господства. Станет невыгодно государство содержать – найдутся другие плацдармы. Поэтому возвращение контроля над собственной валютой – это вопрос выживания американской нации…

Закон на стороне американского народа. ФРС может быть лишена полномочий в случае принятия Конгрессом соответствующего закона либо в случае нарушения Федеральным резервом положений закона о Федеральном резерве 1913 года. Тем более что в соответствии с 8-м разделом Конституции США единственным органом, полномочным чеканить монету, является Конгресс США.

/Элитный Трейдер, ELITETRADER.RU/

(2) http://www.richdadunderground.com/richdadpoordad/robert-kiyosaki-rich-dad-2010-predictions/

(3) http://www.munknee.com/2012/12/these-6-charts-illustrate-that-hyperinflationary-pressure-in-america-is-growing/

(4) http://blogberg.ru/tag/рынок%20труда%20США/ Американское государство не имеет собственных денег. Чтобы приобрести свою «национальную валюту», правительство США выпускает облигации, ФРС печатает банкноты и дает их в долг государству путем покупки его облигаций. Далее государство выкупает свои облигации, а деньги с процентами возвращает ФРС. Таким образом, главной статьей дохода ФРС является сеньораж – разница между себестоимостью изготовления денежных знаков и их номиналом. Если себестоимость изготовления стодолларовой банкноты 10 центов, то сеньораж при выпуске такой банкноты - 99 долларов 90 центов.

Оперируя как частный банк, ФРС получает прибыль не только от продажи долларовых банкнот правительству США, но и от процентных выплат по облигациям Казначейства, доходов от платежных операций, депозитов, операций с ценными бумагами.

В соответствии с законом «О Федеральном резерве США», ФРС является государственной структурой с частными компонентами, в которую входят: назначаемый президентом США Совет управляющих ФРС, Федеральный комитет по открытому рынку, 12 региональных федеральных резервных банков, частные банки, получающие неотчуждаемые, фиксированной доходности акции федеральных резервных банков в обмен на вносимый резервный капитал, ряд консультационных советов.

На самом же деле государство имеет очень ограниченное влияние на деятельность ФРС по ряду причин. Во-первых, управляющие ФРС назначаются сроком на 14 лет с правом продления полномочий. Напомним, что президент США избирается сроком на 4 года, а максимальный срок его пребывания в должности составляет 8 лет. Как говорится, президенты приходят и уходят, а рулевые ФРС остаются. Предыдущий руководитель ФРС А.Гринспен занимал пост в течение 19 лет, а нынешний председатель Б.Бернанке трудится уже с 2006 г., пережив двух президентов. Власть сосредоточена именно здесь, а не в Белом доме. Во-вторых, ФРС является высшей инстанцией, которая может определить подлинность долларовых банкнот. Это дает не только возможности неконтролируемой эмиссии, но и позволяет признать любые денежные знаки фальшивыми, даже если они на самом деле выпущены самой ФРС США.

И, наконец, самое интересное. Независимость эмиссионного центра от правительства объясняется необходимостью предотвратить возможность использования денежной эмиссии в краткосрочных интересах правительства США. Например, для покрытия дефицита бюджета. То есть запретить государству печатать деньги и проводить собственную финансовую политику, независимую от банков.

Искусство производить кризисы

Если реальная экономика зарабатывает на реализации продукции, то банки – на производстве долгов. По мере роста задолженности США растет и прибыль ФРС. Так, в 2006 г. ФРС получила чистый доход в 34.2 млрд.долл., в 2010 г. - 81,7 млрд. долл., а по итогам 2011 г. «обеднела» на 6% - до 77,4 млрд. долл. То есть пока весь мир говорит о возможном крахе американской экономики, заработки федеральных банкиров на кризисе увеличились в 2,38 раза.

Порожденная искусственно созданным кризисом 1907 года, ФРС, пользуясь возможностями «печатного станка», регулярно провоцирует экономические обвалы. Многие американские экономисты именно Федрезерву ставят в вину кризисы в Америке 1948-49 , 1953 -1954, 1957-58, 1960-61, 1969-71 и 1973-75 годов.

Ипотечный кризис 2007 г. явился прямым следствием политики ФРС, снизившей до нуля учетную ставку по кредитам для коммерческих банков. Америку буквально залила дешевая ликвидность, которая в виде ипотечных кредитов выдавалась людям без дохода, без работы, под залог будущих построенных активов, без страховки. В результате годовые темпы роста стоимости жилья в 2000-2006 гг. выражались двузначными цифрами. Объем же ипотечных долгов возрос с 63% в 1995 г. до 98% в 2005 г. Любому, хоть немного знакомому с законами экономики, понятно, что эта финансовая пирамида не могла не рухнуть.

О рискованных экспериментах ФРС над американским народом мир узнал лишь тогда, когда ипотечный кризис в США плавно перетек в мировой финансовый кризис, плоды которого мы пожинаем до сих пор. Гораздо менее известен биржевой кризис 2000 г., который привел к череде самоубийств рядовых американцев, потерявших все свои сбережения на биржевых спекуляциях.

С целью снижения инфляционного давления на доллар по инициативе тогдашнего руководителя ФРС А.Гринспена в 1999 г. был принят закон Грэмма-Лича-Блайли о модернизации финансовой системы (1). Этим решением Конгресс отменил введенные в 1932 г. законом Гласа-Стигалла ограничения на холдинговые объединения банков и гарантийных фондов страховых и иных компаний. Цена бумаг не могла произвольно декларироваться эмитентом или поддерживающим его банком, а определялась на бирже в ходе торгов. Таким образом, банки лишались возможности «надувать пузыри», гарантируя ликвидность акций и других обязательств частных компаний. В 1999 г. этот запрет был отменен, что привело к росту котировок акций американских компаний намного выше их стоимости.

Финансовые агенты тут же воспользовались открывшимися возможностями для биржевых спекуляций с помощью новой технологии высокочастотного трейдинга. HFT-технологии позволяют трейдерам мгновенно анализировать огромные массивы рыночной информации, осуществлять громадное количество сделок в течение одного торгового дня, открывать позиции лишь на короткое время (вплоть до нескольких секунд), фиксировать прибыли при первых же незначительных изменениях в котировках ценных бумаг.

Период с 1999 по весну 2000 г. явился звездным часом занимающихся HFT интернет-компаний, чья капитализация за счет вкладов населения мгновенно превысила десятки миллиардов долларов. В одночасье возникли тысячи безымянных «дот-комов» (dot.coms) для высокочастотных электронных торгов акциями. Через год все вернулось на круги своя: мыльный «интернет-пузырь» с треском лопнул, похоронив под собой сбережения миллионов американцев.

Но и это не все. HFT-технологии стали настоящим оружием, дающим возможность за несколько минут обрушить акции любой компании и биржи. Примером может служить день 6 мая 2010 года, когда с американского фондового рынка за 20 минут испарилось 862 млрд. долл. Для осуществления биржевых операций были созданы и альтернативные платежные средства, в частности интернет-банкинг, анонимные электронные карточки, виртуальные счета и т.д., выпускаемые частными эмитентами. Это увеличило неучтенную виртуальную денежную массу и позволило мгновенно «обнулять» счета искателей быстрой биржевой прибыли.

Шансов у желающего подзаработать на электронной торговле миноритарного инвестора не было: за определенную мзду биржи предоставляют «избранным» клиентам возможность видеть поступающие на общий терминал заявки участников торгов раньше всех остальных. А главными фигурами высокочастотного трейдинга в Америке являются Goldman Sachs, Morgan Stanley и еще десяток крупнейших банков, которые обеспечивают 70% HFT ежедневного биржевого оборота. Несложно догадаться, кто эти «избранные» клиенты.

На первый взгляд, интернет-спекуляции подрывают экономику США и доверие к выпускаемому ФРС «официальному» доллару, то есть должны являться неприемлемыми для Федерального резерва. Однако вспомним названия банков-трейдеров, одновременно являющихся инвесторами ФРС и принадлежащих его руководителям. Кроме того, ФРС стимулировал перевод огромного количества свободных денег с денежного рынка на фондовый, и таким образом практически весь «инфляционный навес» обрушился на те доллары, за которые приобретались акции ИТ-компаний.

Долги стране – прибыли банкам

Национальная идея США – жизнь в долг. При ВВП США в 14 трлн. долл., что составляет 20% мирового ВВП, ежегодное потребление в США в два раза превышает объем валового продукта и составляет 40% от мирового потребления.

Верхняя планка государственного долга США с 1940 г. поднималась около ста раз. В последний раз 2 августа 2011 г. за 12 часов до возможного объявления дефолта Сенат США проголосовал за увеличение госдолга до 16,7 трлн. долл. По состоянию на 17 декабря 2012 г. долг достиг 16,382 трлн. долл. А ещё раньше, 3 августа 2011 г., государственный долг Соединённых Штатов Америки превысил валовой внутренний продукт США.

Но это далеко не весь долг США. Долги штатов, государственные долги по медстрахованию, по пенсионному обеспечению, долги компаний, долги, взятые для выплаты пособий по безработице, долги домохозяйств и т.д. составляют около 115 трлн. долл. Обслуживание ссудного процента по этой сумме составляет в год 4-5 трлн. долл. Долги растут экспоненциально. (2)

Причем, если ранее вливания наличности приводили к росту экономики США, в последнее время эффективность увеличения долга снижается, что может ускорить рост государственного долга, поскольку это будет нужно для поддержания умеренного уровня экономической активности (3).

Как уже сказано, одной из функций ФРС является не позволять правительству использовать денежную эмиссию в краткосрочных интересах. На самом же деле частные инвесторы Федрезерва не только не препятствуют волюнтаристским инициативам правительства, но и выпускают в свет бесконтрольные неучтенные доллары для реализации собственных интересов.

Первый в истории существования ФРС аудит, проведенный в 2012 г., показал, что во время и после кризиса 2008 года частная корпорация секретно эмитировала и раздала 16 триллионов долларов «своим» банкам. Среди получателей – Goldman Sachs – 814 млрд., Merrill Lynch– 2 трлн., City Group – 2,5 трлн., Morgan Stanley – 2 трлн., Bank of America – 1,3 трлн., The Royal Bank of Scotland и Deutsche Bank получили по 500 млрд. Обращает на себя внимание тот факт, что среди получателей финансирования присутствуют и иностранные банки, что категорически запрещено американским законодательством.

Бесконтрольная эмиссия может привести не только к галопирующей инфляции внутри самих США, но и к потере долларом статуса мировой резервной валюты. Однако главной опасностью для Америки является то, что самоуправство ФРС, раздающей направо и налево ничем не обеспеченные доллары, делает должником именно американское государство, которое и будет нести ответственность перед кредиторами из Китая, Японии, России и ЕС всем своим имуществом. По сути, страна уже не принадлежит ни правительству, ни народу, поскольку долговые обязательства США многократно превысили размеры национального богатства страны.

Американцы vs ФРС: история борьбы

С первого дня появления жульнической схемы Федерального резерва представители американского общества отдавали себе отчет в опасности передачи частному банкирскому картелю важнейшей функции государства.

В 1923 г. Ч.Линдберг, республиканец из Миннесоты, сказал буквально следующее: «Финансовая система США передана в руки Совета директоров Федерального резерва. Это частная корпорация, созданная исключительно в целях извлечения максимальной прибыли от использования чужих денег».

Еще более резкой критике подверг ФРС председатель Банковского комитета Конгресса США во времена Великой депрессии Л.Макфедден: «В этой стране создана одна из самых коррумпированных в мире организаций. Она пустила по миру народ США и практически обанкротила правительство. К таким результатам привела коррумпированная политика денежных мешков, контролирующих Федеральный резерв».

Сенатор Л.Бейтс добавляет: «Федеральный резерв не является частью правительства США, но обладает большей властью, чем президент, Конгресс и суды, вместе взятые. Эта организация определяет, какой должна быть прибыль юридических и частных лиц, находящихся в юрисдикции США, распоряжается внутренними и международными платежами страны, является крупнейшим и единственным кредитором правительства. А заемщик обычно «пляшет под дудку» кредитора».

«Отцы» американской демократии тоже видели потенциальные угрозы, исходящие от банковской системы. Автор Конституции США Д.Мэдисон сказал: «История доказывает, что менялы используют любые способы злоупотреблений, заговоров, обмана и насилия для того, чтобы сохранять контроль над правительством, управляя денежными потоками и денежной эмиссией страны...»

Долгие годы нападки на ФРС являлись лучшим способом испортить карьеру и излюбленным объектом конспирологов. Первый успех был достигнут лишь в 2012 г., когда Конгресс США 25 июля 327-ю голосами «за» и 98 – «против» принял законопроект Рона Пола об аудите Федерального резерва. Законопроект предусматривает полный аудит ФРС, включая проверку соответствия статуса этого института американской конституции. Для этого понадобился кризис, поставивший американское государство на грань выживания.

Вернуть доллар народу!

Еще Томас Джефферсон говорил: «Я искренне верю в то, что банковские организации представляют большую опасность, чем вражеские армии. Право на эмиссию денег должно быть отнято у банков и передано народу, которому эта собственность принадлежит по праву». Данная цитата является рецептом решения современных экономических проблем США.

Идею национализации ФРС поддерживает и конгрессмен от демократической партии, конкурент Б.Обамы на праймериз Д.Кусинич, автор законопроекта под названием «Национальная неотложная защита занятости». «Я выступаю за то, чтобы государство вернуло себе свою силу – это конституционное право, которое дано Федеральному бюджету – и при этом инвестировало деньги в создание рабочих мест. Государство возвращает себе возможность печатать деньги и инвестировать их в нашу экономику, в создание рабочих мест, в восстановление Америки – дорог, мостов, систем водоснабжения, системы образования, колледжей, госпиталей. Мы можем отправить на работу 7 миллионов людей, но нам нужно это сделать вместе с изменением монетарной политики».

Национализация действительно необходима. Несмотря на бодрые реляции ФРС о восстановлении рынка труда, в реальности ситуация ухудшается. Безработица в США, по неофициальным данным, составляет 15%. С января 2008 г. количество занятых полный рабочий день сократилось на 6 млн. чел. (-4,9%), занятых неполный рабочий день - выросло на 2,5 млн. чел. (+11,2%). При этом число занятых в возрасте более 55 лет выросло на 3,9 млн. чел., а число занятых в возрасте 25-54 лет с июля 2009 г. по октябрь 2012 г. сократилось на 862 тыс. человек (4). Согласно последним данным за ноябрь, снижение составило уже 1,2 млн. чел. C января 2008 г. число экономически неактивного населения увеличилось на 9,6 млн. чел. С начала 2012 г. была прекращена выплата пособий по безработице 500 тыс. американцев, а к концу этого года еще 2 млн. чел. лишатся этого дохода.

Масштабы бедности и социальной неустроенности в США впечатляют. С 2007 по 2010 г. средний уровень благосостояния американцев упал на 40%. 48% американцев считаются гражданами с «низким доходом». При этом почти 57% детей в США живут в семьях с низким доходом или в бедных семьях. 20% взрослых американцев работают за зарплату, которая позволяет жить только на уровне бедности. 41% работающих граждан имеют финансовые трудности с оплатой медицинских услуг или выплачивают долги по выставленным медицинским счетам. 1 из 7 пожилых американцев живет за чертой бедности. Беспризорных детей в США сегодня на 33% больше, чем в 2007 г. В то же время зарплата топ-менеджеров в крупнейших американских компаниях выросла за последние 12 месяцев на 36,5%. С 30 сентября 2006 г. по 30 сентября 2011 г. активы 6 крупнейших американских банков увеличились на 39%. Разрыв в уровне благосостояния между богатыми американцами и среднестатистической семьей вырос в 2,3 раза за последние 50 лет. В 1962 г. 1% наиболее состоятельных граждан США были в 125 раз богаче всех средних домохозяйств страны. К 2010 г. эта разница достигла 288-кратной величины.

* * *

Американское государство стало заложником алчности банкиров ФРС, расценивающих государственную систему исключительно как плацдарм для своего финансового господства. Станет невыгодно государство содержать – найдутся другие плацдармы. Поэтому возвращение контроля над собственной валютой – это вопрос выживания американской нации…

Закон на стороне американского народа. ФРС может быть лишена полномочий в случае принятия Конгрессом соответствующего закона либо в случае нарушения Федеральным резервом положений закона о Федеральном резерве 1913 года. Тем более что в соответствии с 8-м разделом Конституции США единственным органом, полномочным чеканить монету, является Конгресс США.

/Элитный Трейдер, ELITETRADER.RU/

http://www.fondsk.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба