2 июля 2013 Инвесткафе Демиденко Дмитрий

Текущее ослабление евро было спровоцировано заявлениями главы ФРС о прекращении QE во второй половине 2014 года. Результатом постепенного сокращения масштабов программы станет замедление темпов роста баланса Федерального резерва, в результате чего FED/ECB Ratio, имеющий тесную корреляцию с EUR/USD, также будет снижаться. Однако далеко не все зависит от действий ФРС. ЕЦБ также способен повлиять на расстановку сил на валютном рынке.

Влияние FED/ECB Ratio на основную валютную пару уже давно стало притчей во языцех

Источник: CitiFX, Bloomberg.

В последние полгода коэффициент неуклонно растет в связи с продолжением программы количественного смягчения в США и пассивностью европейского регулятора. Однако в скором времени ситуация может измениться, что приведет к восстановлению медвежьего тренда по EUR/USD.

Дело в том, что Европейскому центральному банку необходимо предпринимать конкретные меры для обеспечения выхода из рецессии экономики еврозоны. Вариантов в общем-то немного, так как европейский регулятор не имеет возможности использовать те же программы количественного смягчения, что и ФРС, BoE или BoJ. Остаются снижение ставки рефинансирования, LTRO и отрицательные процентные ставки по депозитам, размещенным на счетах регулятора.

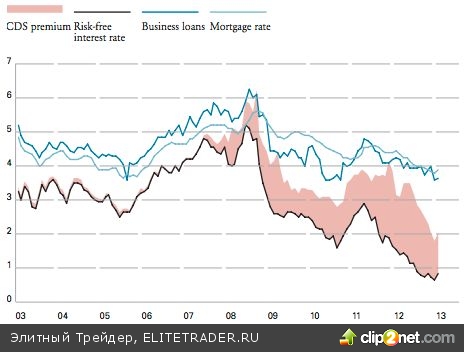

Снижение ставки рефинансирования выглядит логичным шагом на фоне самой продолжительной рецессии еврозоны за все время ее существования. Однако на самом деле все не так просто. Теоретически сокращение центральным банком процентных ставок должно приводить к удешевлению ресурсов для банковских институтов региона и, соответственно, к снижению ставок по кредитам. Тем не менее, при предоставлении кредитных ресурсов банки руководствуются в первую очередь премией за риск.

Источник: Thomson Datastream.

Действительно, несмотря на многократное снижение ставки рефинансирования ЕЦБ с 2008 года, процентные ставки по кредитам падали медленнее. Следовательно, европейский регулятор может и не достичь того эффекта, к которому стремится.

Печальный прошлогодний опыт LTRO, казалось бы, поставил крест на возможности дальнейшей реализации подобных программ. Тем не менее, недостаток ликвидности в связи с сокращением масштабов QE в США способен реанимировать данную программу. Банки еврозоны нуждаются в денежных инъекциях, и 3-х или 5-ти летние кредиты от ЕЦБ способны стать заменителем ликвидности, поступающей с другой стороны Атлантического океана.

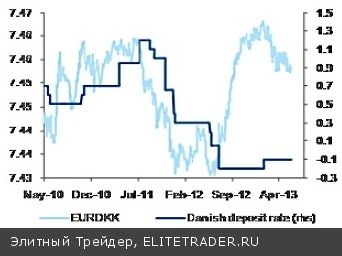

Однако, как показывает опыт других центробанков, деньги не всегда направляются туда, где им следует быть. В этом отношении европейский регулятор способен перенять опыт центрального банка Дании, который ввел отрицательные ставки по депозитам, размещаемым на его счетах с целью стимулирования процесса кредитования. В итоге крона стремительно обесценилась под влиянием оттока капитала из страны.

Источник: CitiFX, Bloomberg.

Девальвация евро — явный позитив для ориентированной на экспорт экономики еврозоны, поэтому исключать подобного сценария не стоит. С другой стороны снижения процентных ставок по кредитам в Дании не произошло в связи с общим ухудшением состояния банковской системы. Поэтому опыт Копенгагена для ЕЦБ — палка о двух концах.

На мой взгляд, чтобы не предпринял европейский регулятор на своем заседании, ему придется ослаблять денежно-кредитную политику, что скажется на динамике валютной пары EUR/USD. В связи с этим трейдерам рекомендуется открывать короткие позиции по данному инструменту, используя попытки к росту к 1,32-1,325 в случае умеренной риторики ЕЦБ, либо ориентируясь на прорыв поддержки на 1,2880 при неблагоприятном для евро стечении обстоятельств. В качестве среднесрочной цели фигурирует уровень 1,24.

Влияние FED/ECB Ratio на основную валютную пару уже давно стало притчей во языцех

Источник: CitiFX, Bloomberg.

В последние полгода коэффициент неуклонно растет в связи с продолжением программы количественного смягчения в США и пассивностью европейского регулятора. Однако в скором времени ситуация может измениться, что приведет к восстановлению медвежьего тренда по EUR/USD.

Дело в том, что Европейскому центральному банку необходимо предпринимать конкретные меры для обеспечения выхода из рецессии экономики еврозоны. Вариантов в общем-то немного, так как европейский регулятор не имеет возможности использовать те же программы количественного смягчения, что и ФРС, BoE или BoJ. Остаются снижение ставки рефинансирования, LTRO и отрицательные процентные ставки по депозитам, размещенным на счетах регулятора.

Снижение ставки рефинансирования выглядит логичным шагом на фоне самой продолжительной рецессии еврозоны за все время ее существования. Однако на самом деле все не так просто. Теоретически сокращение центральным банком процентных ставок должно приводить к удешевлению ресурсов для банковских институтов региона и, соответственно, к снижению ставок по кредитам. Тем не менее, при предоставлении кредитных ресурсов банки руководствуются в первую очередь премией за риск.

Источник: Thomson Datastream.

Действительно, несмотря на многократное снижение ставки рефинансирования ЕЦБ с 2008 года, процентные ставки по кредитам падали медленнее. Следовательно, европейский регулятор может и не достичь того эффекта, к которому стремится.

Печальный прошлогодний опыт LTRO, казалось бы, поставил крест на возможности дальнейшей реализации подобных программ. Тем не менее, недостаток ликвидности в связи с сокращением масштабов QE в США способен реанимировать данную программу. Банки еврозоны нуждаются в денежных инъекциях, и 3-х или 5-ти летние кредиты от ЕЦБ способны стать заменителем ликвидности, поступающей с другой стороны Атлантического океана.

Однако, как показывает опыт других центробанков, деньги не всегда направляются туда, где им следует быть. В этом отношении европейский регулятор способен перенять опыт центрального банка Дании, который ввел отрицательные ставки по депозитам, размещаемым на его счетах с целью стимулирования процесса кредитования. В итоге крона стремительно обесценилась под влиянием оттока капитала из страны.

Источник: CitiFX, Bloomberg.

Девальвация евро — явный позитив для ориентированной на экспорт экономики еврозоны, поэтому исключать подобного сценария не стоит. С другой стороны снижения процентных ставок по кредитам в Дании не произошло в связи с общим ухудшением состояния банковской системы. Поэтому опыт Копенгагена для ЕЦБ — палка о двух концах.

На мой взгляд, чтобы не предпринял европейский регулятор на своем заседании, ему придется ослаблять денежно-кредитную политику, что скажется на динамике валютной пары EUR/USD. В связи с этим трейдерам рекомендуется открывать короткие позиции по данному инструменту, используя попытки к росту к 1,32-1,325 в случае умеренной риторики ЕЦБ, либо ориентируясь на прорыв поддержки на 1,2880 при неблагоприятном для евро стечении обстоятельств. В качестве среднесрочной цели фигурирует уровень 1,24.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба