7 ноября 2013 Финмаркет

Кризис в экономике США, кажется, подходит к концу. Рисков становится все меньше, а последствия обвала финансового рынка 2007-2008 годов сходят на нет. В такой ситуации пора задуматься, как будет выглядеть "новая норма" в экономике страны.

Один из самых известных экономистов своего поколения Бред ДеЛонг из Университета Калифорнии, Беркли уверен, что новое "нормальное" состояние американской экономики, пережившей период спада, депрессии и восстановления, будет существенно отличаться от того, что считалось нормой в 2007 или в 2008 году.

ДеЛонг разработал четыре сценария развития американской экономики в ближайшие пару лет. Первый предполагает резкий отказ ФРС от стимулирующей политики. Второй и третий сценарии предполагают нормализацию процентных ставок, а четвертый - превращение США в мировой сберегательный банк. Их он представил на экономическом форуме в Орегоне.

Низкие ставки как новая норма

В начале ДеЛонг обрисовал общие тенденции, которые повлияют на будущее США. Оказалось, что прежние прогнозы экономистов просто не сработали.

Сам ДеЛонг еще в 1990-е годы был уверен в том, что ставки в США просто не могут быть низкими. Спрос на частный капитал высокий, а вот людей, готовых сберегать, не так уж много. Ставки также должны учитывать премию за риск на случай, если правительство решит ускорить инфляцию, чтобы снизить госдолг.

Тогда ДеЛонг был сторонником Билла Клинтона и поддерживал его программу сокращения госдолга: Клинтон повышал налоги и снижал расходы. При нем госдолг действительно начал снижаться.

Во времена Клинтона все очень боялись высокого госдолга. Казалось, что большие долги и низкие реальные и номинальные ставки по облигациям практически не совместимы.

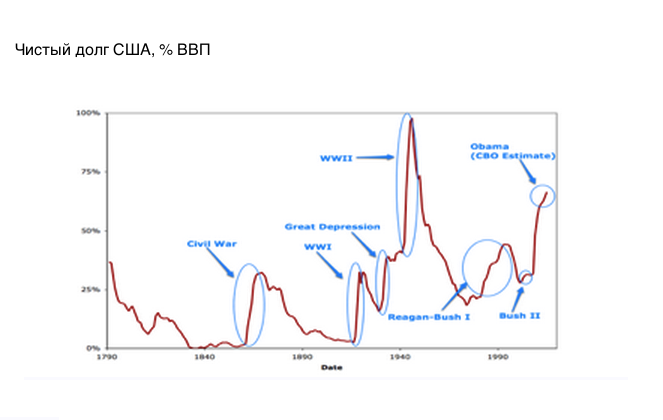

Госдолг США был очень высоким в период Второй мировой войны. Но из-за неразвитой финансовой системы спрос на казначейские облигации не снижался - у инвесторов просто не было другого выбора. ФРС тогда была обязана поддерживать ставки по гособлигациям на минимальном уровне. Такая ситуация вряд ли повторится.

Однако расчеты экономистов не сработали. Джордж Буш-младший отменил программу экономии, проводимую Клинтоном. Политика Буша, а также влияние Великой рецессии привели к новой норме: чистый госдолг к ВВП вырос с 25% до 75% и выше.

На процентные ставки это никак не повлияло. В мире сейчас очень много казначейских облигаций США, экономика их проглотила и потребовала еще.

Объяснений у этого множество. Облигации скупили центробанки или участники финансового рынка хотят держать свои деньги в куда более безопасных активах, чем шесть лет назад.

Возможно, богачи из Китая и других развивающихся стран планируют, что их внуки будут жить в США и поэтому скупают казначейские облигации.

Это и есть "новая норма": вопреки всем прогнозам доходность казначейских облигаций США и бумаг других стран будет оставаться очень низкой. Это хорошо для заемщиков, но плохо для инвесторов, особенно, банков, которые просто не могут позволить платить держателям депозитов меньше нуля.

Американцы уже никогда не смогут хорошо зарабатывать

В 2000-2008 годах доля людей, имеющих или активно ищущих работу, составляла 67% от рабочей силы. Это была эпоха торжества феминизма: женщины спокойно могли себе найти работу, которая им нравится.

Тогда экономисты ожидали, что доля экономически активного населения будет снижаться на 1-1,5 п.п. за десять лет по мере выхода на пенсию поколения беби-бумеров. Уровень безработицы должен был составить 5%.

Теперь в экономике сложилась новая норма: доля занятых в общей численности населения снизилась до 59%. Сейчас доля рабочей силы находится на уровне 1970-х годов. Уже несколько лет никаких улучшение нет, и ситуация вряд ли изменится.

Многие американцы были вынуждены покинуть рынок труда. Многие давно не могут найти работу и пугают потенциальных работодателей. Нанимать их никто не хочет.

Слабость рынка труда приведет к слабости общего спроса. Спрос не будет успевать за совокупным предложением. Для владельцев бизнеса это очень плохая новость.

Однако маржа прибыли будет выше, так как издержки снизятся. На бизнес хорошо повлияет и снижение стоимости заимствований.

"Новая норма" оказалась выгодной нефинансовым компаниям. Однако от нее пострадают рабочие: в ближайшие десять лет работу найти будет сложно, люди будут бояться защищать свои права или требовать прибавку, а тем более - увольняться.

Сценарий 1: ФРС сворачивает все программы стимулирования

ФРС отказывается от попыток вдохнуть жизнь в экономику с помощью низких процентных ставок.

Вице-председатель Джанет Йеллен, которая станет следующим главой ФРС, хотела бы продолжить нынешнюю политику регулятора и, возможно, даже ее усилить.

Но она столкнется с серьезными ограничениями. Например, не ясно, к каким последствиям приведет удержание ставок на сверх-низком уровне в течение длительного времени. Не ясно, как повлияет раздутый баланс ФРС на поведение финансового сектора. Есть вероятность, что мягкая политика регулятора может привести к новому финансовому кризису.

ФРС, вероятно, превысила свои возможности и во время следующего кризиса просто не сможет никого спасти. Это означает, что следующий обвал финансового рынка приведет не к просто рецессии, но к депрессии.

Если рассуждать так, то ФРС нужно срочно ужесточать свою политику. Тогда высокая безработица и сокращение доля экономически активного населения станет для США долгосрочной нормой.

Вероятность развития такого сценария небольшая, так как в Комитете по открытым рынкам пока больше сторонников мягкой денежной политики, - не больше 5%.

Сценарий 2: инфляция поможет избавиться от госдолгоа

США нужны средства, чтобы финансировать свой долг. Рынки США не верят, поэтому ставки по казначейским облигациям достаточно высокие.

В такой ситуации нужно резко увеличить доходы бюджета и снизить расходы. Но политики вряд ли смогут договориться о таких мерах.

В итоге, инфляция в США резко вырастет: за десять лет цены вырастут в три раза. Это позволит снизить госдолг.

Затем последует период низких ставок и стабильных цен. Это будет "новая норма", но путь к ней будет тяжелым: экономика будет нестабильной, от чего многие пострадают.

Вероятность такого сценария тоже низкая - порядка 3%.

Сценарий 3: США проведут финансовые репрессии

Правительство США внимательно анализирует способы выплатить свой огромный госдолг.

В итоге, политики решают отказаться от идеи введения более высокого налога для всех, а вместо этого увеличивают лишь налоги на финансовый сектор.

Затем правительство требует, чтобы финансовые институты владели значительным количеством казначейских облигаций.

Это резко снизит вероятность будущего кризиса. Инвесторы будут обязаны владеть казначейскими облигациями, ставки по которым, в результате, будут низкими. При этом инвесторы не смогут скупать деривативы, которые могут легко обесцениться.

Это предлагал еще Милтон Фридман. Если правительство страхует депозиты банков, то банки не должны на эти средства играть на бирже или делать рисковые инвестиции. Это можно предотвратить, обязав их скупать казначейские облигации.

Фактически правительство вводит финансовые репрессии, которые позволяют поддержать уровень госдолга. Эта стратегия сработала в странах Северной Атлантики после окончания Первой и Второй мировых войн.

Сейчас экономисты яростно спорят друг с другом о том, не приведет ли такая политика к серьезному замедлению роста. Многие уверены, что высокий долг серьезно замедляет экономику.

ДеЛонг не согласен: обычно различные дисбалансы приводят к высокому госдолгу и к медленным темпам роста экономики. Такое случилось в Великобритании после окончания Второй мировой войны. У страны были явные проблемы с институтами, что привело к медленному росту и жизни в кредит.

Вероятность реализации этого сценария в ближайшие 10-15 лет Делонг оценил в 32%.

Сценарий 4: США как огромный сберегательный банк

Этот сценарий будет реализован с вероятностью в 60%. США просто не нужно волноваться о выплате долга, ведь ставки по казначейским облигациям и по облигациям крупных корпораций никогда не придут в норму.

Ставки, которые мы сейчас видим, уже стали нормой. Они никогда не вырастут до уровней, которые считались нормой в 1990-е годы, 1980-е и 1970-е годы.

У этого есть несколько причин:

За десять лет фондовый рынок обваливался дважды. Это сильный шок для инвесторов: они готовы вкладывать деньги в более надежные облигации даже с учетом их низкой доходности. Премия за риск по акциям выросла.

В мире существует явный избыток инвестиций. Крупные мировые страны стремительно богатеют. Их состоятельные граждане хотят диверсифицировать набор активов. В этом им помогает покупка активов в США.

Обязательства правительства США сейчас играют роль золотого стандарта для всех остальных активов. Они даже лучше, ведь по ним еще выплачивают проценты. Казначейские облигации США просто необходимы как способ стандартизировать расчеты по другим бумагам. Эта система развалится лишь в случае дефолта правительства США. Пока этого не произошло, любой фактор, повышающий риски в мире, будет приводить к снижению доходности по облигациям США.

В этой новой реальности не США платит инвесторам за деньги, а инвесторы платят США, чтобы сберечь свои средства. Страна напоминает Банк Медичи, существовавший в средневековой Европе: смысл его работы заключался в снижении политических рисков для вкладчиков, а не в обеспечении доходности.

С 1990-х годов средние темпы роста экономики США не опускались ниже процента, который страна платит по своим обязательствам. США могут просто расслабиться: они могут занимать, рефинансировать свои займы, а их долг будет постепенно снижаться относительно размера экономики. Не нужно бояться инфляции или реформировать экономику. Все сработает само собой.

Один из самых известных экономистов своего поколения Бред ДеЛонг из Университета Калифорнии, Беркли уверен, что новое "нормальное" состояние американской экономики, пережившей период спада, депрессии и восстановления, будет существенно отличаться от того, что считалось нормой в 2007 или в 2008 году.

ДеЛонг разработал четыре сценария развития американской экономики в ближайшие пару лет. Первый предполагает резкий отказ ФРС от стимулирующей политики. Второй и третий сценарии предполагают нормализацию процентных ставок, а четвертый - превращение США в мировой сберегательный банк. Их он представил на экономическом форуме в Орегоне.

Низкие ставки как новая норма

В начале ДеЛонг обрисовал общие тенденции, которые повлияют на будущее США. Оказалось, что прежние прогнозы экономистов просто не сработали.

Сам ДеЛонг еще в 1990-е годы был уверен в том, что ставки в США просто не могут быть низкими. Спрос на частный капитал высокий, а вот людей, готовых сберегать, не так уж много. Ставки также должны учитывать премию за риск на случай, если правительство решит ускорить инфляцию, чтобы снизить госдолг.

Тогда ДеЛонг был сторонником Билла Клинтона и поддерживал его программу сокращения госдолга: Клинтон повышал налоги и снижал расходы. При нем госдолг действительно начал снижаться.

Во времена Клинтона все очень боялись высокого госдолга. Казалось, что большие долги и низкие реальные и номинальные ставки по облигациям практически не совместимы.

Госдолг США был очень высоким в период Второй мировой войны. Но из-за неразвитой финансовой системы спрос на казначейские облигации не снижался - у инвесторов просто не было другого выбора. ФРС тогда была обязана поддерживать ставки по гособлигациям на минимальном уровне. Такая ситуация вряд ли повторится.

Однако расчеты экономистов не сработали. Джордж Буш-младший отменил программу экономии, проводимую Клинтоном. Политика Буша, а также влияние Великой рецессии привели к новой норме: чистый госдолг к ВВП вырос с 25% до 75% и выше.

На процентные ставки это никак не повлияло. В мире сейчас очень много казначейских облигаций США, экономика их проглотила и потребовала еще.

Объяснений у этого множество. Облигации скупили центробанки или участники финансового рынка хотят держать свои деньги в куда более безопасных активах, чем шесть лет назад.

Возможно, богачи из Китая и других развивающихся стран планируют, что их внуки будут жить в США и поэтому скупают казначейские облигации.

Это и есть "новая норма": вопреки всем прогнозам доходность казначейских облигаций США и бумаг других стран будет оставаться очень низкой. Это хорошо для заемщиков, но плохо для инвесторов, особенно, банков, которые просто не могут позволить платить держателям депозитов меньше нуля.

Американцы уже никогда не смогут хорошо зарабатывать

В 2000-2008 годах доля людей, имеющих или активно ищущих работу, составляла 67% от рабочей силы. Это была эпоха торжества феминизма: женщины спокойно могли себе найти работу, которая им нравится.

Тогда экономисты ожидали, что доля экономически активного населения будет снижаться на 1-1,5 п.п. за десять лет по мере выхода на пенсию поколения беби-бумеров. Уровень безработицы должен был составить 5%.

Теперь в экономике сложилась новая норма: доля занятых в общей численности населения снизилась до 59%. Сейчас доля рабочей силы находится на уровне 1970-х годов. Уже несколько лет никаких улучшение нет, и ситуация вряд ли изменится.

Многие американцы были вынуждены покинуть рынок труда. Многие давно не могут найти работу и пугают потенциальных работодателей. Нанимать их никто не хочет.

Слабость рынка труда приведет к слабости общего спроса. Спрос не будет успевать за совокупным предложением. Для владельцев бизнеса это очень плохая новость.

Однако маржа прибыли будет выше, так как издержки снизятся. На бизнес хорошо повлияет и снижение стоимости заимствований.

"Новая норма" оказалась выгодной нефинансовым компаниям. Однако от нее пострадают рабочие: в ближайшие десять лет работу найти будет сложно, люди будут бояться защищать свои права или требовать прибавку, а тем более - увольняться.

Сценарий 1: ФРС сворачивает все программы стимулирования

ФРС отказывается от попыток вдохнуть жизнь в экономику с помощью низких процентных ставок.

Вице-председатель Джанет Йеллен, которая станет следующим главой ФРС, хотела бы продолжить нынешнюю политику регулятора и, возможно, даже ее усилить.

Но она столкнется с серьезными ограничениями. Например, не ясно, к каким последствиям приведет удержание ставок на сверх-низком уровне в течение длительного времени. Не ясно, как повлияет раздутый баланс ФРС на поведение финансового сектора. Есть вероятность, что мягкая политика регулятора может привести к новому финансовому кризису.

ФРС, вероятно, превысила свои возможности и во время следующего кризиса просто не сможет никого спасти. Это означает, что следующий обвал финансового рынка приведет не к просто рецессии, но к депрессии.

Если рассуждать так, то ФРС нужно срочно ужесточать свою политику. Тогда высокая безработица и сокращение доля экономически активного населения станет для США долгосрочной нормой.

Вероятность развития такого сценария небольшая, так как в Комитете по открытым рынкам пока больше сторонников мягкой денежной политики, - не больше 5%.

Сценарий 2: инфляция поможет избавиться от госдолгоа

США нужны средства, чтобы финансировать свой долг. Рынки США не верят, поэтому ставки по казначейским облигациям достаточно высокие.

В такой ситуации нужно резко увеличить доходы бюджета и снизить расходы. Но политики вряд ли смогут договориться о таких мерах.

В итоге, инфляция в США резко вырастет: за десять лет цены вырастут в три раза. Это позволит снизить госдолг.

Затем последует период низких ставок и стабильных цен. Это будет "новая норма", но путь к ней будет тяжелым: экономика будет нестабильной, от чего многие пострадают.

Вероятность такого сценария тоже низкая - порядка 3%.

Сценарий 3: США проведут финансовые репрессии

Правительство США внимательно анализирует способы выплатить свой огромный госдолг.

В итоге, политики решают отказаться от идеи введения более высокого налога для всех, а вместо этого увеличивают лишь налоги на финансовый сектор.

Затем правительство требует, чтобы финансовые институты владели значительным количеством казначейских облигаций.

Это резко снизит вероятность будущего кризиса. Инвесторы будут обязаны владеть казначейскими облигациями, ставки по которым, в результате, будут низкими. При этом инвесторы не смогут скупать деривативы, которые могут легко обесцениться.

Это предлагал еще Милтон Фридман. Если правительство страхует депозиты банков, то банки не должны на эти средства играть на бирже или делать рисковые инвестиции. Это можно предотвратить, обязав их скупать казначейские облигации.

Фактически правительство вводит финансовые репрессии, которые позволяют поддержать уровень госдолга. Эта стратегия сработала в странах Северной Атлантики после окончания Первой и Второй мировых войн.

Сейчас экономисты яростно спорят друг с другом о том, не приведет ли такая политика к серьезному замедлению роста. Многие уверены, что высокий долг серьезно замедляет экономику.

ДеЛонг не согласен: обычно различные дисбалансы приводят к высокому госдолгу и к медленным темпам роста экономики. Такое случилось в Великобритании после окончания Второй мировой войны. У страны были явные проблемы с институтами, что привело к медленному росту и жизни в кредит.

Вероятность реализации этого сценария в ближайшие 10-15 лет Делонг оценил в 32%.

Сценарий 4: США как огромный сберегательный банк

Этот сценарий будет реализован с вероятностью в 60%. США просто не нужно волноваться о выплате долга, ведь ставки по казначейским облигациям и по облигациям крупных корпораций никогда не придут в норму.

Ставки, которые мы сейчас видим, уже стали нормой. Они никогда не вырастут до уровней, которые считались нормой в 1990-е годы, 1980-е и 1970-е годы.

У этого есть несколько причин:

За десять лет фондовый рынок обваливался дважды. Это сильный шок для инвесторов: они готовы вкладывать деньги в более надежные облигации даже с учетом их низкой доходности. Премия за риск по акциям выросла.

В мире существует явный избыток инвестиций. Крупные мировые страны стремительно богатеют. Их состоятельные граждане хотят диверсифицировать набор активов. В этом им помогает покупка активов в США.

Обязательства правительства США сейчас играют роль золотого стандарта для всех остальных активов. Они даже лучше, ведь по ним еще выплачивают проценты. Казначейские облигации США просто необходимы как способ стандартизировать расчеты по другим бумагам. Эта система развалится лишь в случае дефолта правительства США. Пока этого не произошло, любой фактор, повышающий риски в мире, будет приводить к снижению доходности по облигациям США.

В этой новой реальности не США платит инвесторам за деньги, а инвесторы платят США, чтобы сберечь свои средства. Страна напоминает Банк Медичи, существовавший в средневековой Европе: смысл его работы заключался в снижении политических рисков для вкладчиков, а не в обеспечении доходности.

С 1990-х годов средние темпы роста экономики США не опускались ниже процента, который страна платит по своим обязательствам. США могут просто расслабиться: они могут занимать, рефинансировать свои займы, а их долг будет постепенно снижаться относительно размера экономики. Не нужно бояться инфляции или реформировать экономику. Все сработает само собой.

http://www.finmarket.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба