24 февраля 2014 Альфа-Капитал

Валюты развивающихся стран, и рубль в первую очередь, стали жертвами глобального процесса перестройки мировой экономики. Их судьба полностью зависит от их правительств: реформы вернут доверие инвесторов, их отсутствие - лишит последних остатков привлекательности. Рубль, судя по настрою российских властей, ничего хорошего не ждет

Начало года выдалось для развивающихся стран, мягко говоря, непростым. На рынках этих стран полным ходом идет распродажа, их валюты кажутся инвесторам все менее надежными и они "уходят в качество" - покупают казначейские облигации США, бумаги Германии и других надежных стран. Повысился интерес даже к бумагам Испании, Италии и других европейских стран, доходность по которым остается высокой.

Экономисты "Альфа-банка" во главе с Наталией Орловой изучили эту распродажу и уверены, что она стала следствием глубинных процессов в мировой экономике. Как оказалось, дорога в будущее после кризиса лежит через болезненную перестройку моделей роста разных стран. Те, кто преуспел в такой перестройке, защищены от капризов инвесторов. Остальные, в том числе и Россия, будут вызывать все меньше симпатий на мировых рынках.

Кто виноват?

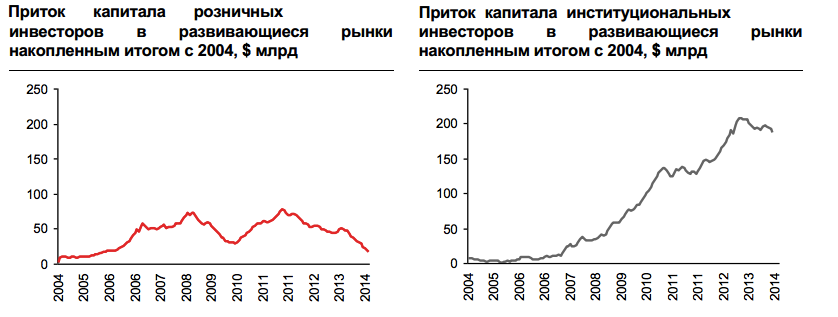

К распродаже на рынках активов развивающихся стран привело решение ФРС США сократить программу покупки активов QE3 с $85 млрд в месяц до $65 млрд. В феврале распродажа замедлилась: инвесторы, видимо, не были уверены, продолжит ли ФРС сокращать программу. Действительно, пока рост экономики США оставляет желать лучшего.

Но на это не стоит рассчитывать: ФРС сокращает QE3, потому что не может ее не сокращать. Программа становится все менее эффективной и все хуже влияет на рынок труда. В декабре еще можно было надеяться, что ФРС будет сокращать QE3 мягко - на $10 млрд раз в квартал. Однако теперь становится ясно, что регулятор полностью закроет программу до конца года.

Но дело не только в распродаже. Проблемы многих стран оказались серьезней, чем казалось раньше. Их модели роста просто исчерпали себя. В России и Европе из-за этого рост замедлился, фактически, до нуля. Экономики Индии и Китая тоже замедляются, а политика стимулирования им больше не помогает. К выводу средств из развивающихся рынков инвесторов подталкивают и сомнения в перспективах проведения реформ в этих странах.

Слабые темпы экономического роста могут привести к росту политической нестабильности в развивающихся странах. Примеры - Украина и Турцию.

На пути к новой мировой экономике

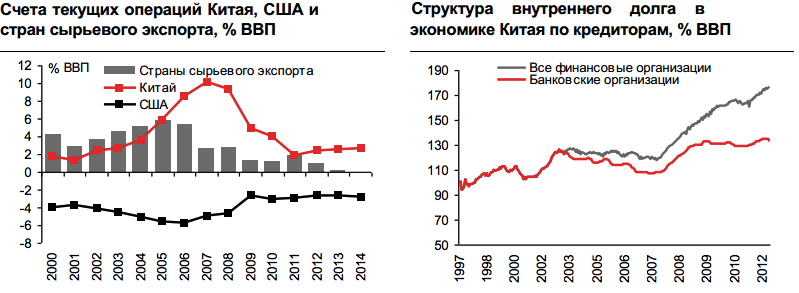

К кризису 2007-2008 годов в мировой экономике накопилась масса дисбалансов. В течение десятилетия развивающие страны кредитовали развитые, которые активно импортировали их товары, продавали свой долг и жили на вырученные доходы. В 2007 году дефицит счета текущих операций США составил 4,9% ВВП, а профицит Китая - 10,1% ВВП. Россия, Казахстан и другие страны в этот период испытали на себе приток инвестиций, связанный с резким ростом доходов от продажи нефти и газа, спрос на которые серьезно вырос. Итогом стал рост циркуляции капитала в мире.

После кризиса развитые страны снизили потребление и импорт, а развивающиеся, наоборот, попытались нарастить потребление. Итогом стало сокращение дисбалансов.

Сейчас модель восстановления мировой экономики опять меняется, что ударит по развивающимся странам. Их счета текущих операций постепенно будут становиться более сбалансированным, а объемы импорта будут снижаться из-за ослабления национальных валют. Кредитные пузыри в развивающихся странах начнут резко сдуваться http://www.finmarket.ru/finances/article/3633972, это уже происходит в Китае.

Рубль и его коллеги - в эпицентре бури

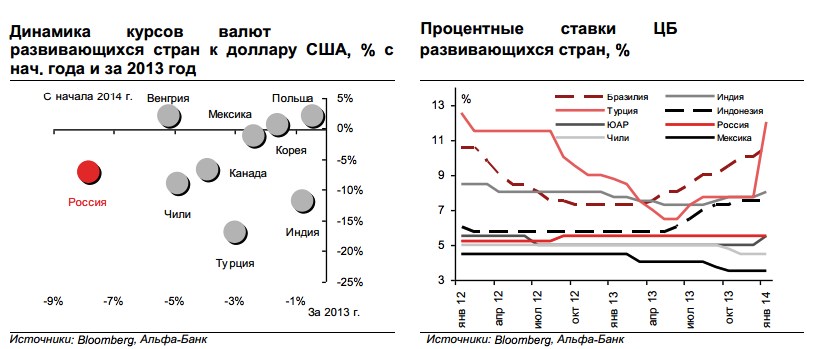

Изменения на финансовых рынках, в первую очередь, затронули валюты развивающихся стран.

Одной из самых пострадавших валют стал аргентинский песо - за один день в середине января курс упал на 12%.

В феврале Казахстан снизил фиксированный курс валюты на 20%.

Турция пошла по иному пути, попытаясь бороться с ослаблением лиры с помощью снижения ставок.

Опыт Турции оказался неудачным: оказалось, что с помощью процентных ставок нельзя поддержать курс валюты и повлиять на движение капитала. Россия и другие страны вряд ли пойдут на аналогичные меры.

Страны с фиксированным валютным курсом вроде Казахстана или Аргентины оказываются в менее благоприятном положении, чем страны с плавающим курсом.

Однако даже они оказались в более благоприятном положении, чем Россия с ее смешанным способом курсообразования.

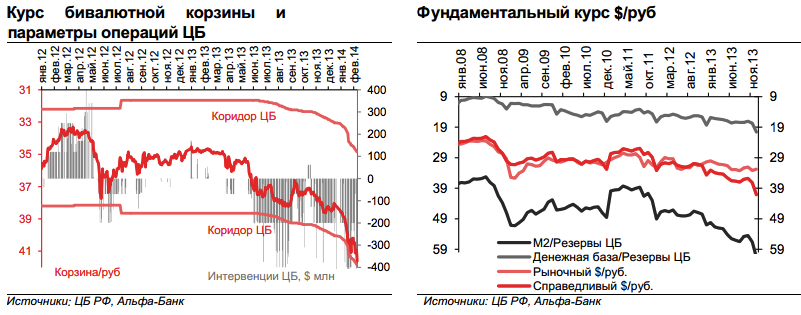

Рубль в целом оказался одним из лидеров падения среди валют развивающихся стран. Это как раз связано с политикой ЦБ, которая исказила курс рубля. В прошлом году ЦБ потратил на интервенции $28 млрд, а с начала этого года - уже $12 млрд., причем рубль продолжает падать.

Валюта с нелегкой судьбой

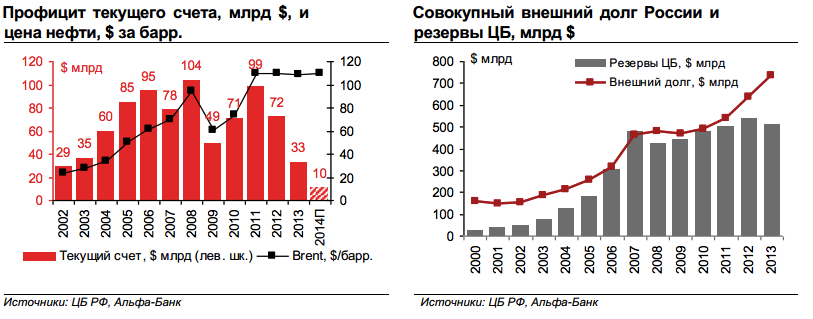

Падение рубля усугубляют внутрироссийские факторы. Во-первых, это резкое замедление темпов роста экономики до 1,3% против 6-7% до кризиса. Во-вторых, с высокой вероятностью уже со второго квартала счет текущих операций может стать отрицательным.

С учетом этих факторов Россия кажется даже менее привлекательной для иностранных инвесторов, чем Европа и коллеги России по клубу развивающихся стран.

Сейчас резервы ЦБ опустились ниже отметки в $500 млрд - это покрывает внешний долг всего на 70% против 100% накануне кризиса 2008 года. Это значить, что России будет сложнее защитить себя от любых пертурбаций на глобальных рынках.

Рынок стал особенно чувствителен к новостям. В январе первый зампред ЦБ Ксения Юдаева заявила, что банки выдержат девальвацию рубля на 30%. Это было воспринято как прогноз и спровоцировало распродажу.

На этой неделе рубль распродавали на фоне новостей о том, что Минфин закупит $6 млрд для пополнения Резервного фонда. Это не так уж много, и в других обстоятельствах вряд ли повлияло бы на курс так значительно.

Российские граждане в декабре начали скупать наличную валюту, а в феврале стало ясно, что рублевые депозиты активно переводятся в доллары. Население и бизнес не верят в политику ЦБ по таргетированию инфляции.

ЦБ будет сложно отказаться от присутствия на рынке - это может привести к росту инфляции и появлению проблем у банков. Министр экономического развития Алексей Улюкаев уже заявил, что ЦБ, возможно, не будет переходить на полностью плавающий валютный курс в 2015 году.

ЦБ просто некуда деваться - регулятор продолжит проводить интервенции, резервы будут снижаться, а валютный рынок останется нестабильным. Согласно фундаментальным характеристикам, доллар к рублю должен быть на 4 рубля дешевле, чем сейчас.

Начало года выдалось для развивающихся стран, мягко говоря, непростым. На рынках этих стран полным ходом идет распродажа, их валюты кажутся инвесторам все менее надежными и они "уходят в качество" - покупают казначейские облигации США, бумаги Германии и других надежных стран. Повысился интерес даже к бумагам Испании, Италии и других европейских стран, доходность по которым остается высокой.

Экономисты "Альфа-банка" во главе с Наталией Орловой изучили эту распродажу и уверены, что она стала следствием глубинных процессов в мировой экономике. Как оказалось, дорога в будущее после кризиса лежит через болезненную перестройку моделей роста разных стран. Те, кто преуспел в такой перестройке, защищены от капризов инвесторов. Остальные, в том числе и Россия, будут вызывать все меньше симпатий на мировых рынках.

Кто виноват?

К распродаже на рынках активов развивающихся стран привело решение ФРС США сократить программу покупки активов QE3 с $85 млрд в месяц до $65 млрд. В феврале распродажа замедлилась: инвесторы, видимо, не были уверены, продолжит ли ФРС сокращать программу. Действительно, пока рост экономики США оставляет желать лучшего.

Но на это не стоит рассчитывать: ФРС сокращает QE3, потому что не может ее не сокращать. Программа становится все менее эффективной и все хуже влияет на рынок труда. В декабре еще можно было надеяться, что ФРС будет сокращать QE3 мягко - на $10 млрд раз в квартал. Однако теперь становится ясно, что регулятор полностью закроет программу до конца года.

Но дело не только в распродаже. Проблемы многих стран оказались серьезней, чем казалось раньше. Их модели роста просто исчерпали себя. В России и Европе из-за этого рост замедлился, фактически, до нуля. Экономики Индии и Китая тоже замедляются, а политика стимулирования им больше не помогает. К выводу средств из развивающихся рынков инвесторов подталкивают и сомнения в перспективах проведения реформ в этих странах.

Слабые темпы экономического роста могут привести к росту политической нестабильности в развивающихся странах. Примеры - Украина и Турцию.

На пути к новой мировой экономике

К кризису 2007-2008 годов в мировой экономике накопилась масса дисбалансов. В течение десятилетия развивающие страны кредитовали развитые, которые активно импортировали их товары, продавали свой долг и жили на вырученные доходы. В 2007 году дефицит счета текущих операций США составил 4,9% ВВП, а профицит Китая - 10,1% ВВП. Россия, Казахстан и другие страны в этот период испытали на себе приток инвестиций, связанный с резким ростом доходов от продажи нефти и газа, спрос на которые серьезно вырос. Итогом стал рост циркуляции капитала в мире.

После кризиса развитые страны снизили потребление и импорт, а развивающиеся, наоборот, попытались нарастить потребление. Итогом стало сокращение дисбалансов.

Сейчас модель восстановления мировой экономики опять меняется, что ударит по развивающимся странам. Их счета текущих операций постепенно будут становиться более сбалансированным, а объемы импорта будут снижаться из-за ослабления национальных валют. Кредитные пузыри в развивающихся странах начнут резко сдуваться http://www.finmarket.ru/finances/article/3633972, это уже происходит в Китае.

Рубль и его коллеги - в эпицентре бури

Изменения на финансовых рынках, в первую очередь, затронули валюты развивающихся стран.

Одной из самых пострадавших валют стал аргентинский песо - за один день в середине января курс упал на 12%.

В феврале Казахстан снизил фиксированный курс валюты на 20%.

Турция пошла по иному пути, попытаясь бороться с ослаблением лиры с помощью снижения ставок.

Опыт Турции оказался неудачным: оказалось, что с помощью процентных ставок нельзя поддержать курс валюты и повлиять на движение капитала. Россия и другие страны вряд ли пойдут на аналогичные меры.

Страны с фиксированным валютным курсом вроде Казахстана или Аргентины оказываются в менее благоприятном положении, чем страны с плавающим курсом.

Однако даже они оказались в более благоприятном положении, чем Россия с ее смешанным способом курсообразования.

Рубль в целом оказался одним из лидеров падения среди валют развивающихся стран. Это как раз связано с политикой ЦБ, которая исказила курс рубля. В прошлом году ЦБ потратил на интервенции $28 млрд, а с начала этого года - уже $12 млрд., причем рубль продолжает падать.

Валюта с нелегкой судьбой

Падение рубля усугубляют внутрироссийские факторы. Во-первых, это резкое замедление темпов роста экономики до 1,3% против 6-7% до кризиса. Во-вторых, с высокой вероятностью уже со второго квартала счет текущих операций может стать отрицательным.

С учетом этих факторов Россия кажется даже менее привлекательной для иностранных инвесторов, чем Европа и коллеги России по клубу развивающихся стран.

Сейчас резервы ЦБ опустились ниже отметки в $500 млрд - это покрывает внешний долг всего на 70% против 100% накануне кризиса 2008 года. Это значить, что России будет сложнее защитить себя от любых пертурбаций на глобальных рынках.

Рынок стал особенно чувствителен к новостям. В январе первый зампред ЦБ Ксения Юдаева заявила, что банки выдержат девальвацию рубля на 30%. Это было воспринято как прогноз и спровоцировало распродажу.

На этой неделе рубль распродавали на фоне новостей о том, что Минфин закупит $6 млрд для пополнения Резервного фонда. Это не так уж много, и в других обстоятельствах вряд ли повлияло бы на курс так значительно.

Российские граждане в декабре начали скупать наличную валюту, а в феврале стало ясно, что рублевые депозиты активно переводятся в доллары. Население и бизнес не верят в политику ЦБ по таргетированию инфляции.

ЦБ будет сложно отказаться от присутствия на рынке - это может привести к росту инфляции и появлению проблем у банков. Министр экономического развития Алексей Улюкаев уже заявил, что ЦБ, возможно, не будет переходить на полностью плавающий валютный курс в 2015 году.

ЦБ просто некуда деваться - регулятор продолжит проводить интервенции, резервы будут снижаться, а валютный рынок останется нестабильным. Согласно фундаментальным характеристикам, доллар к рублю должен быть на 4 рубля дешевле, чем сейчас.

http://www.alfacapital.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба