16 апреля 2014 Вести Экономика

Несмотря на существенный отскок в последние две торговые сессии, американский рынок все еще в коррекционной стадии. Высокотехнологичный индекс Nasdaq на этот раз является лидером снижения.

Нормальной коррекцией принято считать снижение на 10%. Индекс Nasdaq как раз от своих максимумов потерял 10%, затем снижение прекратилось. Во всяком случае пока. Тем временем многие крупнейшие представители высокотехнологичного сектора, входящие в индекс, уже давно находятся в "медвежьем" рынке и потеряли от максимумов более 20%.

Ниже представлена таблица компаний, акции которых из коррекции перешли в полномасштабное снижение.

Возникает вопрос: почему акции технологического сектора выглядят настолько слабо? Можно, конечно, разбирать каждую бумагу по отдельности. Так, например, компания VimpelCom имеет прямую связь с Россией, поэтому ее акции дешевели, также как и другие российские бумаги. Как видно из таблицы, телекоммуникационная компания является лидером снижения.

В остальном же стоит рассматривать снижение акций из сектора высоких технологий обобщенно.

Дело в том, что эти бумаги в последние годы показывали очень высокие темпы роста и в какой-то момент пришло время зафиксировать прибыль.

Начиная с 2012 г. хедж-фонды и другие агрессивные инвесторы следовали так называемой импульсной стратегии, то есть активно наращивали вложения в быстрорастущие бумаги. Такие действия привели к настоящему буму акций этих компаний. Среди них такие имена, как Tesla Motors, Netflix, LinkedIn, Google, Amazon и Facebook.

Взять, например, Tesla Motors: ее акции с осени 2013 г. по февраль 2014 г. показали рост на 130%. После такого стремительного взлета любой здравомыслящий инвестор зафиксирует хотя бы часть прибыли, да и расти без откатов бумага не может.

Примерно такая же ситуация и с акциями Amazon, только рост с сентября прошлого года был более скромным - порядка 45%.

Facebook вообще в прошлом году показала феноменальную динамику, прибавив почти 180%. Стоит также отметить, что многие фонды покупают бумаги не отдельно, а просто вкладывают в сектор. Поэтому и выход из акций происходит широкомасштабный.

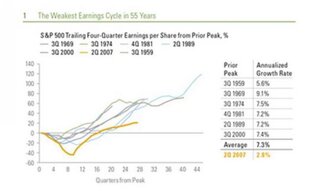

К тому же для закрытия длинных позиций по акциям сложились подходящие условия. Федрезерв практически на каждом заседании сокращает объем стимулов, а также среди инвесторов появились опасения падения корпоративных прибылей. Действительно, согласно ряду исследований динамика прибылей компаний самая низкая с 1959 г.

Иными словами, несмотря на то что время дешевых денег еще не закончилось, идей для роста с текущих уровней просто нет. Вопрос только в том, насколько глубокой будет эта коррекция. Мы уже писали, что ряд экспертов прогнозируют, что после снижения рынка среднегодовые темпы роста рынка будут составлять не более 3% в течение 10 последующих лет.

Нормальной коррекцией принято считать снижение на 10%. Индекс Nasdaq как раз от своих максимумов потерял 10%, затем снижение прекратилось. Во всяком случае пока. Тем временем многие крупнейшие представители высокотехнологичного сектора, входящие в индекс, уже давно находятся в "медвежьем" рынке и потеряли от максимумов более 20%.

Ниже представлена таблица компаний, акции которых из коррекции перешли в полномасштабное снижение.

Возникает вопрос: почему акции технологического сектора выглядят настолько слабо? Можно, конечно, разбирать каждую бумагу по отдельности. Так, например, компания VimpelCom имеет прямую связь с Россией, поэтому ее акции дешевели, также как и другие российские бумаги. Как видно из таблицы, телекоммуникационная компания является лидером снижения.

В остальном же стоит рассматривать снижение акций из сектора высоких технологий обобщенно.

Дело в том, что эти бумаги в последние годы показывали очень высокие темпы роста и в какой-то момент пришло время зафиксировать прибыль.

Начиная с 2012 г. хедж-фонды и другие агрессивные инвесторы следовали так называемой импульсной стратегии, то есть активно наращивали вложения в быстрорастущие бумаги. Такие действия привели к настоящему буму акций этих компаний. Среди них такие имена, как Tesla Motors, Netflix, LinkedIn, Google, Amazon и Facebook.

Взять, например, Tesla Motors: ее акции с осени 2013 г. по февраль 2014 г. показали рост на 130%. После такого стремительного взлета любой здравомыслящий инвестор зафиксирует хотя бы часть прибыли, да и расти без откатов бумага не может.

Примерно такая же ситуация и с акциями Amazon, только рост с сентября прошлого года был более скромным - порядка 45%.

Facebook вообще в прошлом году показала феноменальную динамику, прибавив почти 180%. Стоит также отметить, что многие фонды покупают бумаги не отдельно, а просто вкладывают в сектор. Поэтому и выход из акций происходит широкомасштабный.

К тому же для закрытия длинных позиций по акциям сложились подходящие условия. Федрезерв практически на каждом заседании сокращает объем стимулов, а также среди инвесторов появились опасения падения корпоративных прибылей. Действительно, согласно ряду исследований динамика прибылей компаний самая низкая с 1959 г.

Иными словами, несмотря на то что время дешевых денег еще не закончилось, идей для роста с текущих уровней просто нет. Вопрос только в том, насколько глубокой будет эта коррекция. Мы уже писали, что ряд экспертов прогнозируют, что после снижения рынка среднегодовые темпы роста рынка будут составлять не более 3% в течение 10 последующих лет.

http://www.vestifinance.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба