18 мая 2016 AfterShock

Накануне был опубликован отчет Казначейства США за март, который привлек внимание прежде всего тем, что была изменена структура подачи информации, после чего мир наконец-то узнал объём задолженности США перед Саудовской Аравией. Однако, это хоть и занимательная информация, для оценки ситуации с притоком иностранного капитала в США она малоинформативна.

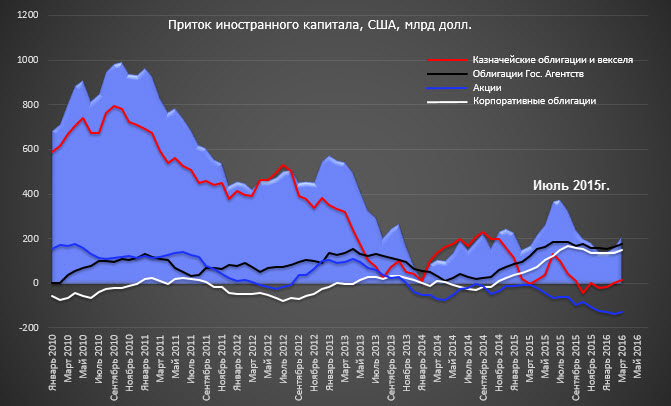

Сведем данные из отчетов за последние годы в отдельную таблицу и отобразим результат на графике. Здесь оценивается общий приток капитала за последние 12 месяцев перед расчетным периодом. К примеру, перед кризисом 2008г. приток иностранного капитала в США за 12 месяцев превышал 1.3 трлн. долл, а после запуска масштабной эмиссии (имеющей лукавое название «количественное смягчение») приток капитала к концу 2010г. удалось восстановить до 1 трлн. долл.

Из графика можно сделать несколько любопытных выводов.

1. Относительный пик за последнее время был достигнут в июле 2015г, после чего темпы притока капитала начали замедляться. Именно летом прошлого года начало лихорадить биржи в Китае, их падение было вызвано масштабным выводом инвесторского капитала, значительная часть которого откочевала в США, в первую очередь в трежерис и облигации государственных агентств. Так спекулянты готовились к тому, что ФРС начнет повышать ставки и включится тот самый пресловутый «долларовый пылесос».

Однако китайские власти отреагировали мгновенно, трижды последовательно девальвировав юань и введя целый ряд специальных стабилизирующих мер. Может быть, были предприняты еще какие-то шаги, о которых умалчивают информированные люди, но факт остается фактом – в сентябре ФРС ставку поднять не решилась, а приток капитала заметно иссяк.

2. Привлекательность казначеек США, они же бонды и трежерис, стремительно снижается – красная линия уверенно смотрит вниз. Можно долго спорить о причинах этого явления, но против фактов не возразишь – притока международных резервов в трежерис больше нет.

3. Октябрь 2013г. оказался последним месяцем, когда иностранные инвесторы несли деньги на фондовый рынок США. С тех пор, уже 29 месяцев подряд, наблюдается чистый отток с фондового рынка, что означает ни много ни мало то, что уже 2.5 года фондовый рынок США летит в трубу. Не видим мы этого по причине того, что рынок поддерживается путем ввода дополнительных средств через разные хитрые механизмы, типа «обратного выкупа акций», когда корпорации берут кредит в банке и выкупают собственные акции с целью повысить их стоимость, поднять таким образом собственную капитализацию и улучшить в конечном итоге финансовые показатели. Вот такой занимательный прием – взять кредит означает повысить финансовую устойчивость, а вовсе не наоборот, как думают легковерные граждане.

Конечно, из этих данных нельзя понять, куда уходит иностранный капитал. То ли вовсе из страны, то ли мигрирует на другие рынки, в частности на рынок недвижимости, поскольку там создан новый пузырь (об этом в одной из последующих статей), но в любом случае он себя чувствует не очень уютно.

И еще одно любопытное событие. ФРБ Кливленда на протяжении многих лет отслеживал показатели финансовой стабильности и публиковал так называемый «Индекс стресса». Одним из параметров расчета как раз и было сравнивание доходностей между различными секторами. Попытка посмотреть, превысил ли этот показатель уровень 2008 года (а месяц назад дело к тому и шло) не удалась – любопытных встречает на сайте вот такая запись:

CFSI Temporarily Unavailable

The Cleveland Financial Stress Index (CFSI) is temporarily unavailable due to the discovery of errors that overestimated stress in the real estate and securitization markets. Additional details will be made available when posting of the index is resumed.

Уж не знаю, случайно или нарочно, но ошибка обнаружилась как раз в секторах недвижимости и секьюритизации рынков. Ошибка носит название «повышенного напряжения», в переводе с американского это означает, что система расчетов уперлась в заложенные в алгоритм границы, то есть текущая ситуация по этим рынкам близка к предельно расчетным.

Что это означает – каждый может дофантазировать самостоятельно.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба