26 апреля 2018 Вести Экономика

Последние дни участники рынка и аналитики только и говорят о том, что распродажи на долговом рынке США могут обернуться сильнейшим обвалом фондовых рынков по всему миру и вызвать настоящую панику. Доходности 10-летних трежерис превысили 3%, однако это не самое страшное.

О "десятилетках" многие уважаемые эксперты вообще предлагают забыть. Основная угроза, по их мнению, - краткосрочные долги. Собственно говоря, рост доходностей по коротким бумагам был спровоцирован взрывным ростом ставок на межбанковском рынке LIBOR. Все это говорит о том, что условия фондирования становятся все более жесткими, особенно это актуально для долгов на триллионы долларов с плавающей ставкой.

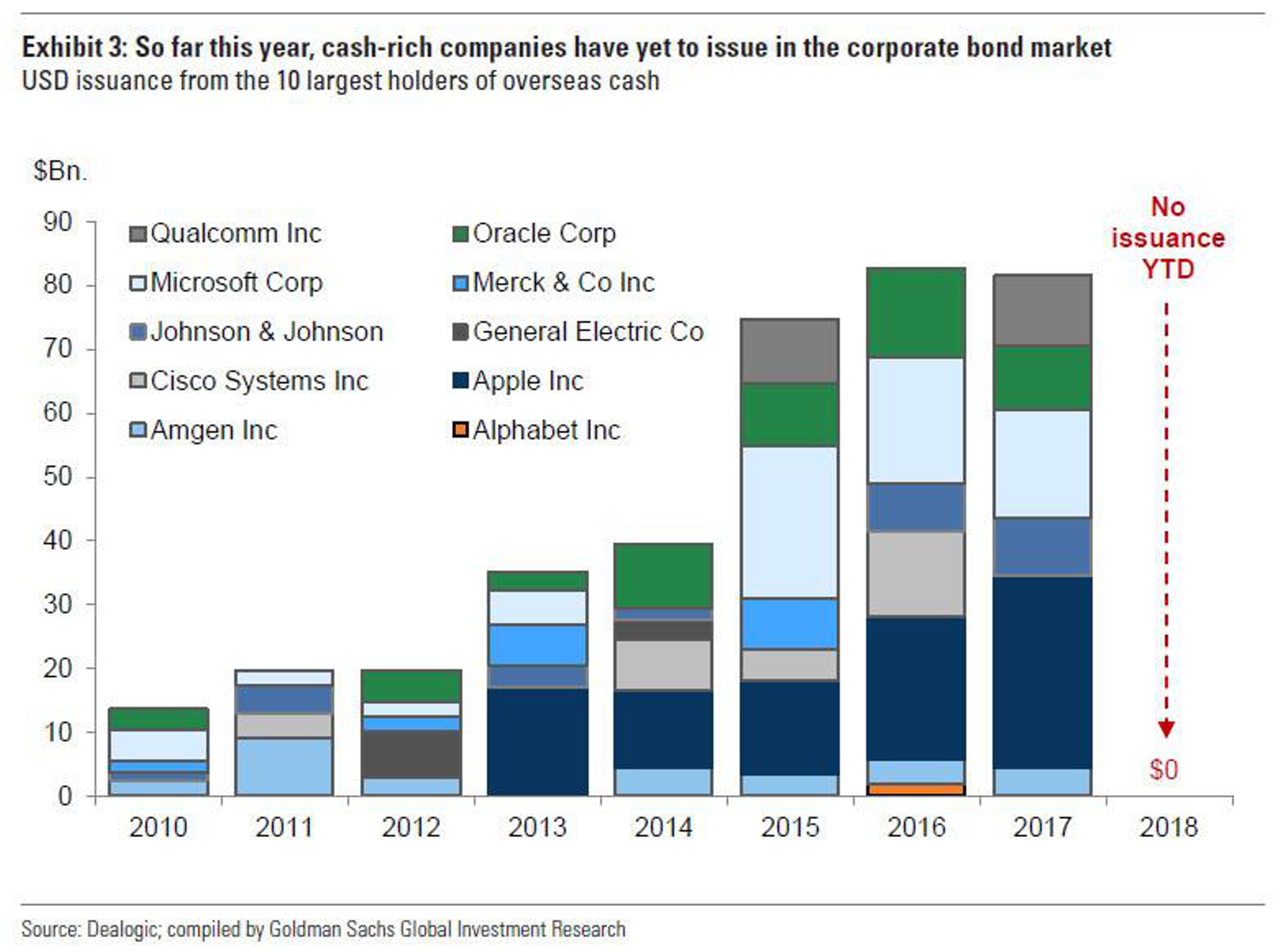

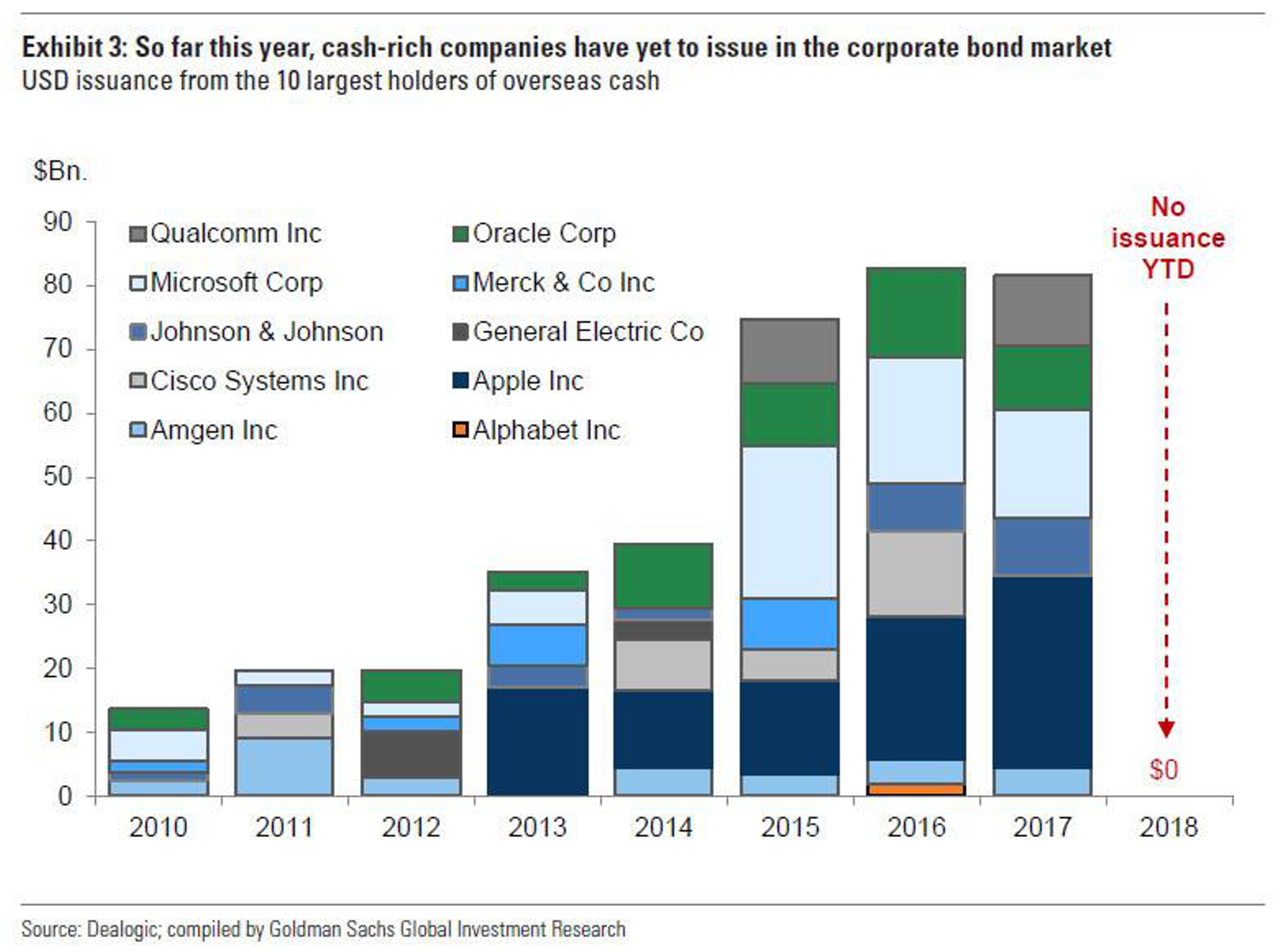

Ставка LIBOR сейчас продолжает расти, достигнув отметки 2,36% и прибавив около 1% за последние полгода. Рост ставки влияет в основном на объем предложения корпоративных долговых бумаг. К слову, компании, имеющие достаточный объем наличных, в этом году вообще не размещали облигации.

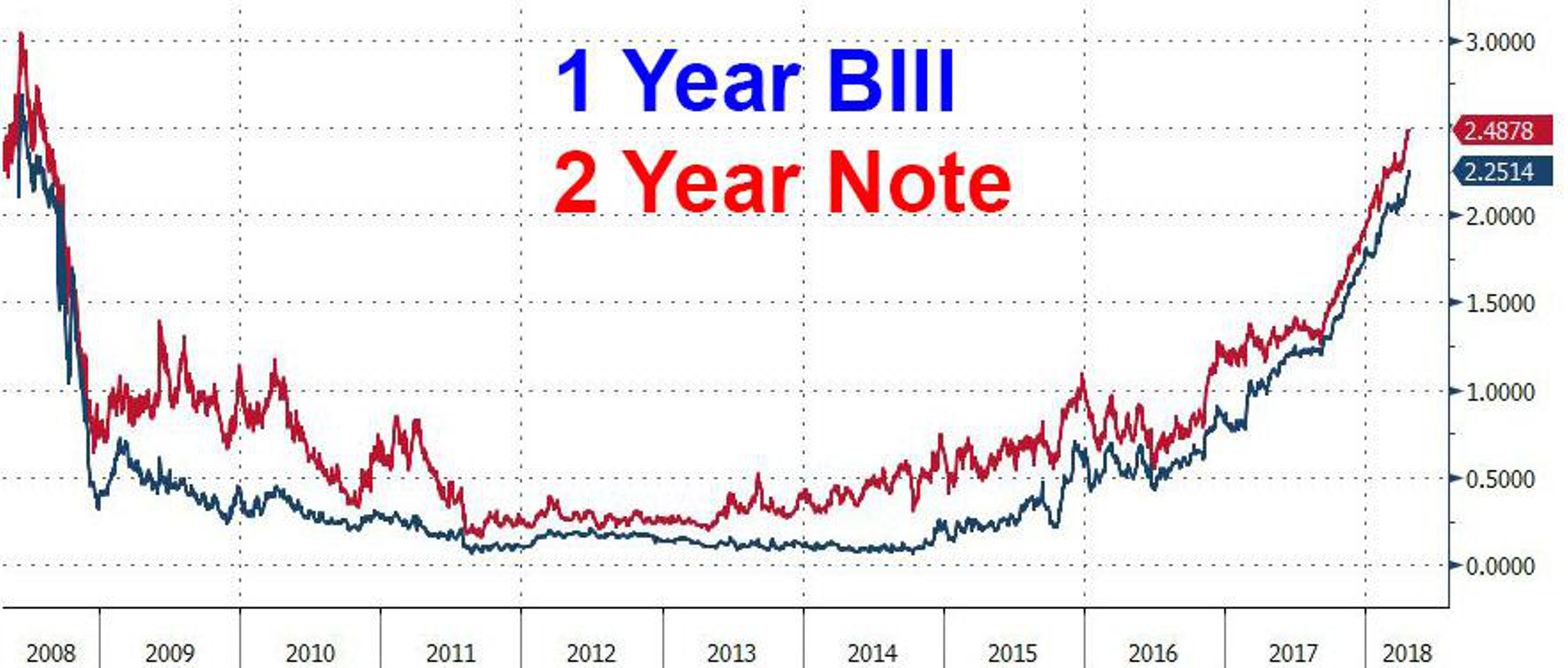

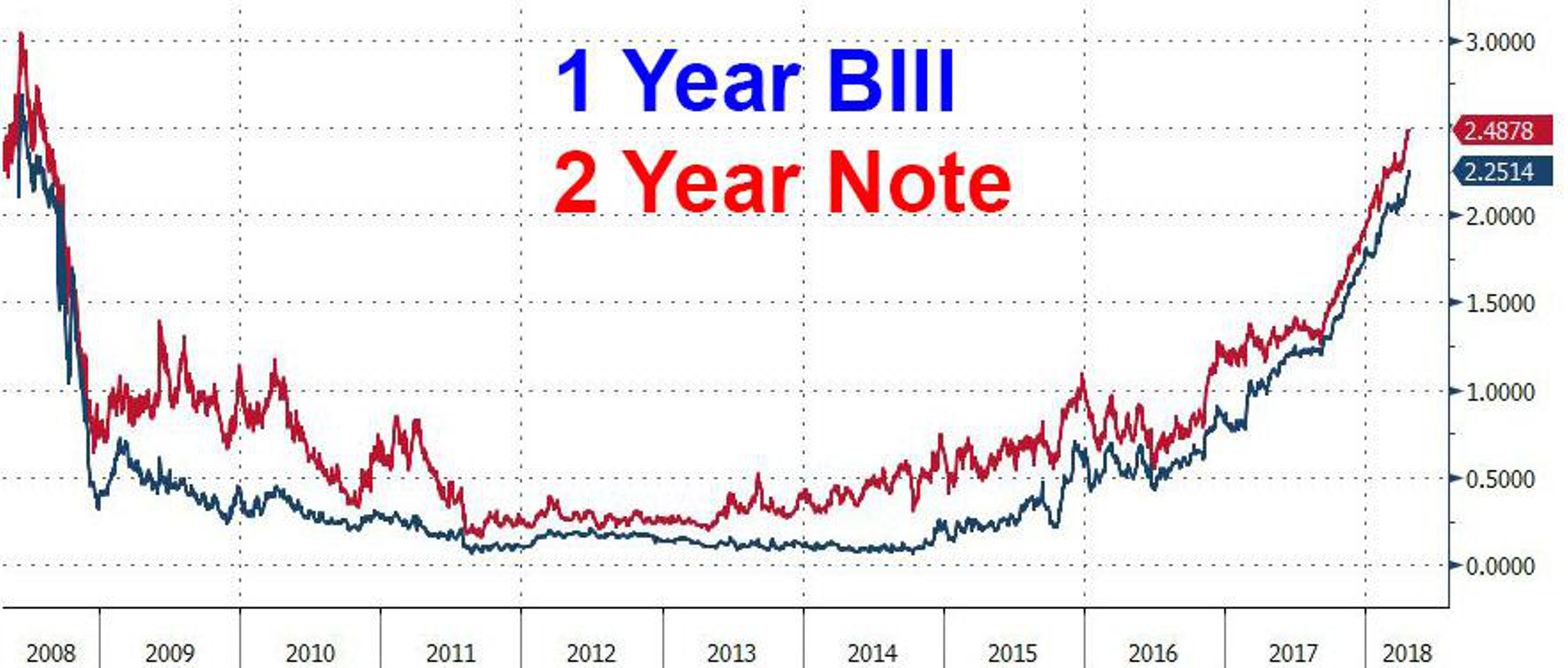

Так вот, именно краткосрочные ставки представляют самую серьезную угрозу. "Всплеск доходности двухлетних трежерис к максимуму с 2008 г. является самым страшным графиком для инвесторов, в то время как годовые процентные ставки также достигли максимумов почти за десять лет", - отмечает в своем обзоре Питер Чир из Academy Securities.

Пройдет совсем немного времени, и институциональные инвесторы поймут, что ставка доходности по годовым бондам в 2,25% - хорошая альтернатива акциям, пусть даже тем, которые платят высокие дивиденды. Даже сейчас доходность индекса S&P 500 находится на уровне ниже 2% - 1,97%.

Начнется масштабный переток капитала с фондового рынка на долговой.

С начала года фондовый рынок пока не приносит инвесторам никакой прибыли, при этом акции не выглядят уверенно. Конечно, с исторической точки зрения фондовый рынок все еще может принести доходность свыше 3% и еще столько же в следующем, однако есть риски, что стоимость активов будет снижаться. По двухлетним трежерис доходность находится на уровне почти 2,5%, при этом нет практически никакого риска.

Очевидно, есть смысл сделать выбор в пользу такого вложения, именно поэтому рост краткосрочных ставок несет в себе самую серьезную угрозу для рынка акций.

О "десятилетках" многие уважаемые эксперты вообще предлагают забыть. Основная угроза, по их мнению, - краткосрочные долги. Собственно говоря, рост доходностей по коротким бумагам был спровоцирован взрывным ростом ставок на межбанковском рынке LIBOR. Все это говорит о том, что условия фондирования становятся все более жесткими, особенно это актуально для долгов на триллионы долларов с плавающей ставкой.

Ставка LIBOR сейчас продолжает расти, достигнув отметки 2,36% и прибавив около 1% за последние полгода. Рост ставки влияет в основном на объем предложения корпоративных долговых бумаг. К слову, компании, имеющие достаточный объем наличных, в этом году вообще не размещали облигации.

Так вот, именно краткосрочные ставки представляют самую серьезную угрозу. "Всплеск доходности двухлетних трежерис к максимуму с 2008 г. является самым страшным графиком для инвесторов, в то время как годовые процентные ставки также достигли максимумов почти за десять лет", - отмечает в своем обзоре Питер Чир из Academy Securities.

Пройдет совсем немного времени, и институциональные инвесторы поймут, что ставка доходности по годовым бондам в 2,25% - хорошая альтернатива акциям, пусть даже тем, которые платят высокие дивиденды. Даже сейчас доходность индекса S&P 500 находится на уровне ниже 2% - 1,97%.

Начнется масштабный переток капитала с фондового рынка на долговой.

С начала года фондовый рынок пока не приносит инвесторам никакой прибыли, при этом акции не выглядят уверенно. Конечно, с исторической точки зрения фондовый рынок все еще может принести доходность свыше 3% и еще столько же в следующем, однако есть риски, что стоимость активов будет снижаться. По двухлетним трежерис доходность находится на уровне почти 2,5%, при этом нет практически никакого риска.

Очевидно, есть смысл сделать выбор в пользу такого вложения, именно поэтому рост краткосрочных ставок несет в себе самую серьезную угрозу для рынка акций.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба