31 октября 2018 smart-lab.ru | S&P 500 (GSPC)

Звучит очень заманчиво: широкий рынок, большие возможности.

Это грааль, который хочет получить в пользование любой рядовой (и не очень) трейдер. Тема будоражит умы и привлекает множество рыночных и околорыночных дельцов.

Однако уже на этом этапе человек разумный должен задуматься о рациональности всего движения вокруг этого грааля. Эффективная стратегия предполагает использование неэффективности инструмента, которая неочевидна большинству из её пользователей, причём на длительном и устойчивом промежутке времени. Тут-то и заключается главная ловушка, проблема для рядового инвестора/трейдера.

Ведь мы имеем дело с широким индексом US 500. Базовый актив данного контракта — индекс стоимости акций 500 крупнейших по капитализации компаний США Solactive US Large Cap Index (PR). Индекс US 500 на 99.9% коррелирует со знаменитым индексом S&P 500.

Это один из самый известных и эффективных рынков/инструментов на планете. Это рынок профессионалов, институционалов, фондов, банков и крупных компаний. Найти постоянно эффективную работающую стратегию — это значит признать устойчивую дыру в работе этих товарищей. Звучит утрировано, но верно передаёт смысл таких поисков. Большой охват рассчитываемых компаний и участников торгов приводит эффективность индекса в максимальные значения.

Так, на этом этапе мы поняли, с чем мы имеем дело: на этом столе поисков соревнуются лучшие стратеги, математики, финансисты.

Было бы наивно предполагать, что условный инвестор разработал устойчивый алгоритм на базе Moving Average или RSI, каналов Боллинджера и MACD. Все эти показатели технического анализа кажутся тем самым граалем на всём рынке только начинающим. Нет, ребята, все эти показатели лишь оценивают прошлые события и абсолютно не гарантируют движения цены на будущих отрезках времени, а пригодятся лишь как одна из тем очередного проходного вебинара. Особенно забавно выглядят тестеры стратегий на прошлых интервалах в поисках оптимальных значений параметров (тут наверняка улыбнутся искатели таких значений и тестеры всевозможных систем).

Отдельным веткой таких попыток является HFT торговля, но она не входит в системы поиска грааля движения индекса, а позволяет до поры до времени добывать деньги из неэффективности расчётной системы и её ликвидности.

Здесь следует отступить от повествования и напомнить уважаемым читателям о бирже. Что же это такое?

Это очень конкурентная среда, жестокая, безэмоциональная. Место сражения финансовых акул, манипуляций, инсайда, разочарования и успеха. Бесконечно нелепо и смешно надеяться на доброго самаритянина, который открыл бы вам грааль на индекс. Это знание сразу бы телепортировало его на 45 этаж стеклянной башни на Манхэттене. Иногда просто достаточно включить логику и немного пошевелить извилинами.

Звучит неожиданно, но эти простые истины кажутся настоящим откровением для некоторых. Да, логическое мышление часто позволяет избегать лишних движений в жизни и торговле.

Все эти выводы кажутся очень мрачными и безысходными. Но не будем посыпать голову пеплом и попробуем разобраться, сможет ли рядовой трейдер что-то заработать на индексе US500. Следует обратить внимание, что институционалы вряд ли будут рассматривать фьючерс на индекс как инструмент устойчивых спекуляций.Прежде всего это способ захеджировать риски портфелей напрямую или дополнительно посредством опционных позиций. Профессионалы так же могут посредством данного инструмента изолировать риск американского сектора их портфеля.

Прежде чем пытаться выяснить, чем же этот инструмент может быть полезен для обычного трейдера, нужно выяснить подробнее, с чем мы имеем дело. Так как фьючерс US 500 на 99,9% коррелирует с широко известным S&P 500, рассмотрим подробнее вопрос, акцентируя внимание именно на последнем, так как для него существует большой аппарат индикаторов и данных.

На длительном промежутке времени мы видим несколько этапов жизни индекса:

1987-2000 — рост;

2000-2003 — падение;

2003-2007 — рост;

2007-2009 — падение;

2007-2018 — рост.

Как видно, индекс длительно и даже сказать утомительно долго растёт, далее идёт коррекция/падение на меньшем интервалах. Индекс характеризуются сильной инертностью. Рассмотрим последний этап жизни индекса (интервал неделя):

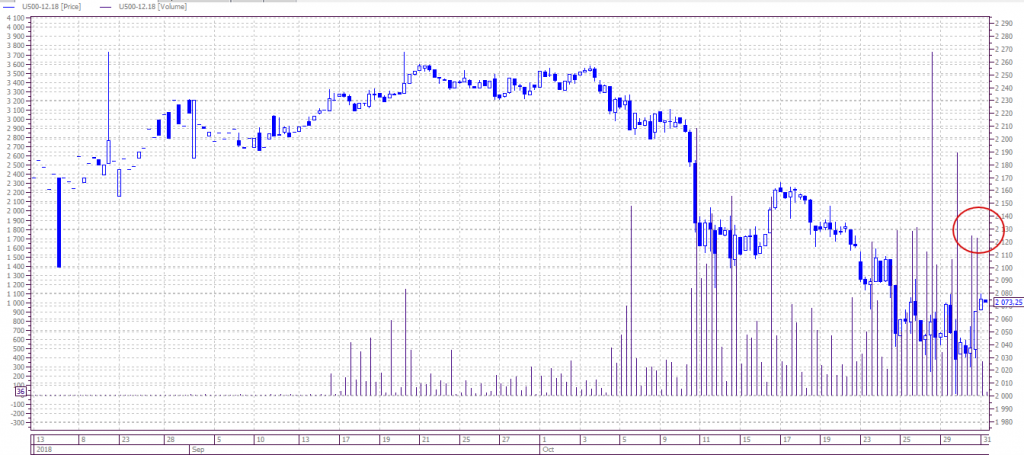

Индекс за последние 2 года (интервал день):

Графики говорят о долгом растущем тренде.

Индекс растёт медленно, утомительно, долго, но достаточно устойчиво, лишь изредка предпринимая попытки коррекции. Лишь некоторые из коррекций получают развитие, причём события развиваются резко, захватывая в маржинальный полёт зазевавшихся инвесторов.

По-моему мнению, заниматься дейтредингом при таком характере движения индекса — вещь очень утомительная и довольно бессмысленная. Гораздо интереснее использовать свинг-трейдинг либо среднесрочную торговлю, не слишком загружая счёт плечами.

Точкой входа тут будет момент разворота тренда. Прибыльные позиции лучше не закрывать, защищая тейк-профитом.

Однако вопрос о точке входа до конца так и остаётся откровением для многих трейдеров. Неоднократно мы могли наблюдать за известными трейдерами (да и на этом ресурсе), как они пытаются торговать контртренд, чтобы поймать ту самую реверсную точку и поймать всё обратное движение.

Коварность вопроса точки входа в индекс объясняется его природой.

Как наверняка определить эту точку? Что может развернуть индекс?

Индекс прежде всего агрегатор экономического состояния экономики США, а прежде её будущего состояния. Данные по занятости, по ВВП, по индексу потребительских цен, инфляции могут сигнализировать Федеральному Резерву применить инструменты кредитно-денежной политики, например, увеличить процентную ставку для борьбы с инфляцией. Более высокие ставки по гособлигациям могут повлиять на инвесторов выходить из акций на рынок долга, тем самым снизив риски для своих портфелей. Такое решение может повлиять на снижение индекса из-за увеличения предложения на рынке акций. Связь нелинейная, но она есть. И обратно, низкие процентные ставки поддерживает высокие оценки и привлекательность для акций из индекса. Однако слишком высокие процентные ставки делают доллар привлекательным для покупки против других валют. Слишком высокие значения доллара бьёт по экспортёрам из индекса и их будущим доходам и дивидендам.

Рассмотрим макропоказатели, важные для оценки состояния экономики США и индекса.

1. Доходность 10-летних облигаций США

https://ru.investing.com/rates-bonds/u.s.-10-year-bond-yield

Ставка по доходности 10 леток сейчас на очень высоком уровне:

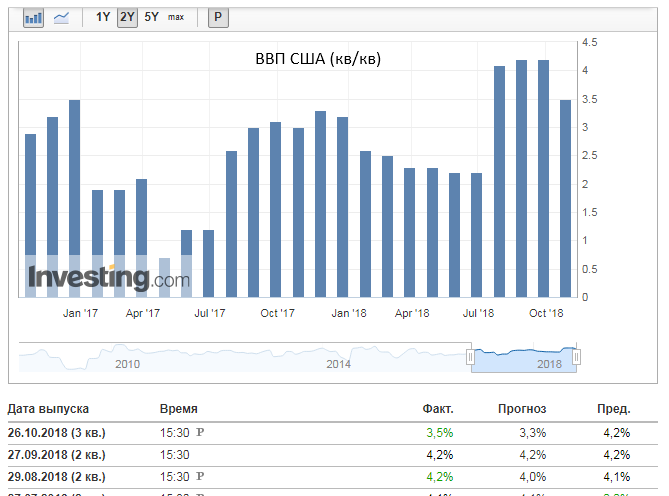

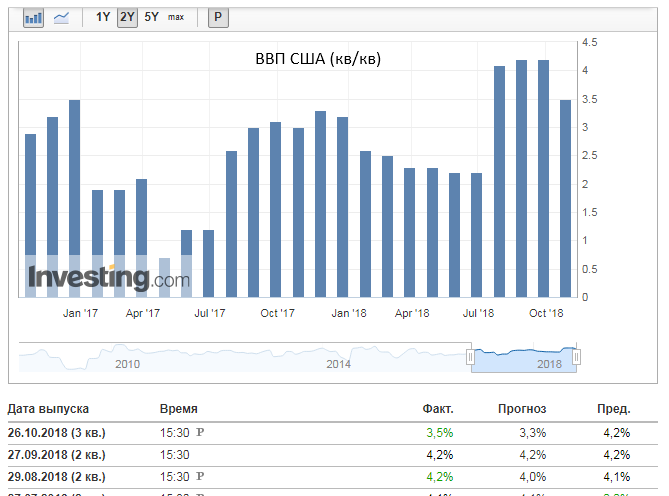

2. ВВП прогноз/факт

https://ru.investing.com/economic-calendar/gdp-375

Чем лучше развивается экономика, тем меньше необходимость в покупке защитных активов, которыми являются облигации, тем больше дивиденды по акциям.

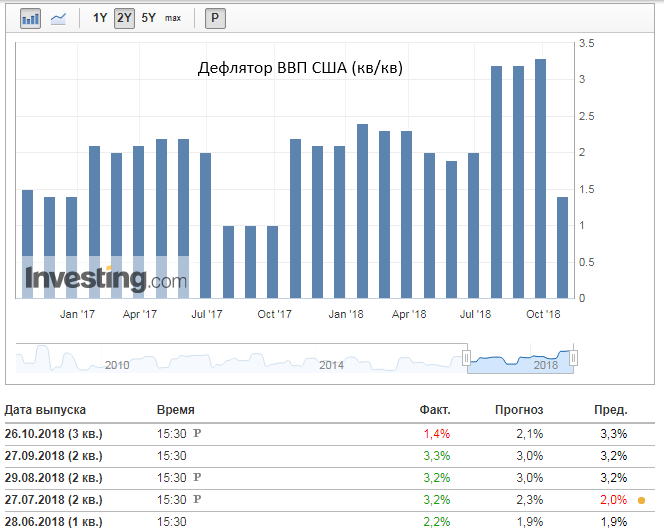

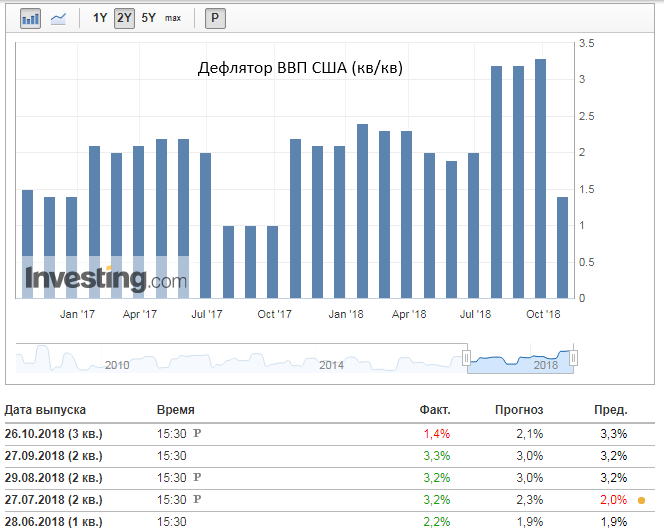

3. Дефлятор ВВП

https://ru.investing.com/economic-calendar/gdp-price-index-343

Чем выше инфляция, тем больше поводов у ФРС для повышения ставок.

4. Государственный долг к ВВП

https://tradingeconomics.com/united-states/government-debt-to-gdp

Как правило, рост дефицита бюджета к ВВП усиливает инфляционное давление и приводит к повышению ставок.

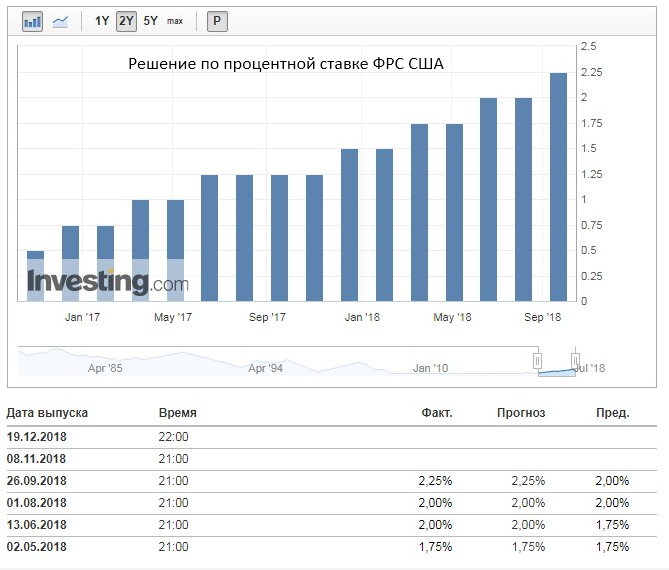

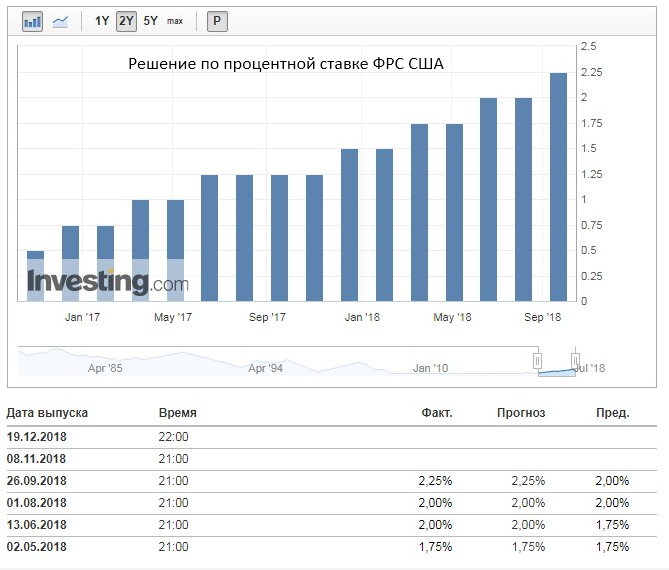

5. Процентная ставка ФРС США

https://ru.investing.com/economic-calendar/interest-rate-decision-168

Это процент, под который центральный банк США предоставляет кредиты коммерческим банкам. Кредиты нужны банкам для повышения объёма резервов, чтобы соответствовать требованиям той же ФРС. Это важный инструмент финансово-кредитной политики, который напрямую влияет на объём ликвидности в системе. Политика низких процентных ставок позволяет нарастить кредитный рычаг и обеспечить дополнительный объём роста ВВП. Обратной стороной этого будет расти инфляционное давление на экономику.

6. Уровень безработицы в США

https://ru.investing.com/economic-calendar/unemployment-rate-300

Так же важный показатель, характеризующий состояние экономики и текущее состояние финансовых циклов. Как правило, минимальные показатели описывают текущие вершины циклы вкупе с растущей инфляцией.

Рассмотренные показатели необходимо использовать для оценки состояния экономики США и перспективах действий федерального резерва по решениям по финансовым рынкам.

Они как макропоказатели сигнализируют о настоящем и будущем состояниях экономики.

Следующие показатели непосредственно связаны с финансовым рынком и описывают состояние «страх-жадность» инвесторов.

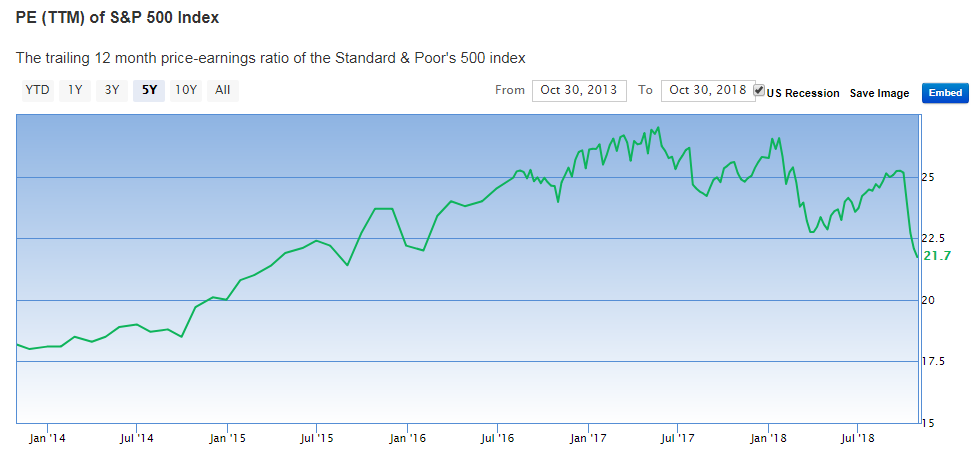

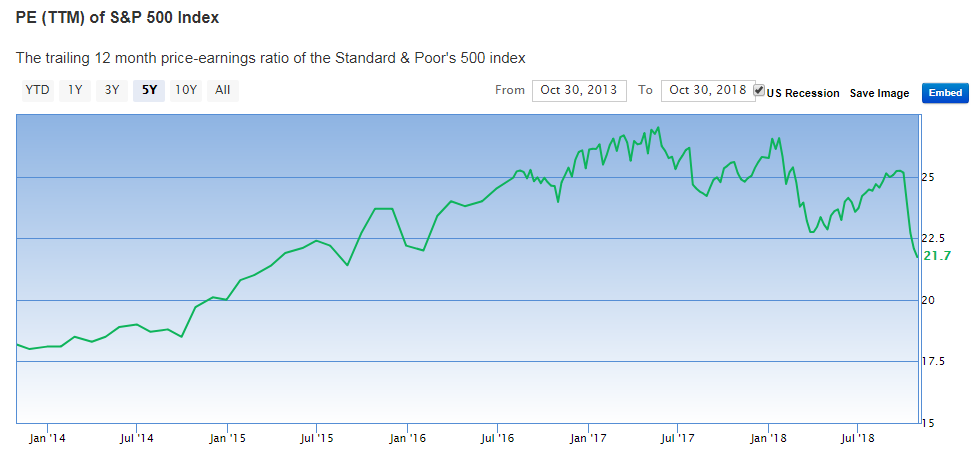

7. PE (TTM) of S&P 500 Index

https://www.gurufocus.com/economic_indicators/57/pe-ttm-of-sp-500-index

Это соотношение цены и прибыли, так же известное как P/E.

Хотя он и не является точным средством для прогнозирования колебаний рынка, он может использоваться в качестве барометра для определения того, индекс акций перекуплен или нет.

Однако надо быть внимательным к этому показателю при активном падении рынка, если доход (знаменатель) падает быстрее, чем цены (числитель). В таком случае показатель будет неинформативно высоким. Однако при стабильном состоянии рынка он справедливо описывает его состояние.

8. CBOE Volatility Index (VIX)

https://ru.investing.com/indices/volatility-s-p-500

Индекс волатильности CBOE является популярной мерой ожиданий волатильности фондового рынка, вызванной опционами индекса S & P 500. Его ещё называют индексом страха. Значение волатильности, страх инвесторов и VIX повышаются, когда рынок падает. И обратно, когда рынок растёт — индексные значения, страх и волатильность снижаются.

Инвестора должно насторожить длительное нахождение индикатора ниже 12, особенно при ухудшающихся показаний других показателей. Обратно, показатели выше 25 указывают на избыточность падения рынка и инвестору, возможно, стоит присмотреться к набору позиций.

Индекс — это один из наиболее сложных для прогнозирования систем из существующих.

Для акций можно отслеживать финансовые потоки компании, дивиденды, отследить перспективы и угрозы, как настоящие и будущие. Что говорить, даже по ленте сделок можно понять, преобладают ли в акции покупатели или продавцы.

Индекс же учитывает как поведение входящих в него акций, так и целый комплекс показателей и данных, характеризующих текущее состояние экономики США и прогноз её будущего.

Подводя итоги, можно сделать вывод, что не существует чёткого индикатора движения индекса SP500. Задача трейдера — мониторить перекосы системы и в нужный момент занять нужную позицию.

Для трейдера должно существовать некое определение состояния индекса: есть ли на рынке спрос на риск, либо по индикаторам инвесторы будут стараться убежать из него, прежде всего в гособлигации.

То есть трейдеру нужно определить, в каком состоянии цикла находится экономика США и в соответствии с этим строить свою стратегию:

либо входить в риск — на откатах и коррекциях рынка покупать индекс,

либо уходить от риска — на отскоках рынка продавать индекс.

Основные правила при этом:

При устойчивых показаниях системы(спрос на риск) и растущем тренде трейдер на откатах может открывать длинные позиции по индексу.

При неудовлетворительных показаниях системы(отказ от риска) и растущем тренде, трейдер может присматриваться к сигналам на дневных графиках на открытие коротких позиций по индексу.

Обычно такой разворот приходится на больших объёмах, характеризуется резкостью и размахом движения. Трейдер может войти в короткую позицию при откатных движениях к снижению или по рынку, если движение резкое.

Набор длинных позиций по индексу после падения/коррекции необходимо осуществлять после объёмных откупов фьючерса на рынке. Так же окончание снижения характеризуется волатильностью, показатель VIX на высоких значениях.

Все позиции трейдера необходимо защищать стоп-лосом.

Позиции нужно поддерживать, пока они приносят прибыль. Полученная прибыль фиксируется тейк-профитом.

Не предполагается использование большого кредитного плеча.

Следует, однако, учитывать, что финансовый агрегатор — индекс всегда будет бежать «впереди паровоза» — начинать расти перед началом цикла и начинать коррекцию, когда показатели экономики ещё неплохие.

Проанализируем текущее состояние индекса и экономики США.

По многим показателям невооружённым взглядом видно перегрев экономики: это и высокая доходность 10-летних облигаций, высокий темп роста ввп, рекордно низкий уровень безработицы за 18 лет. И это несмотря на неоднократно повышающуюся учётную ставку.

До конца года, по всей видимости, ФРС будет продолжать ужесточение финансово-кредитной политики.

Отсюда следует, что как минимум не стоит ждать от индекса новых рекордов, а как максимум стоит на коррекциях открывать короткие позиции. Определившись с направлением, мы можем открывать позиции по устраивающим нам ценам и стоп-лосом.

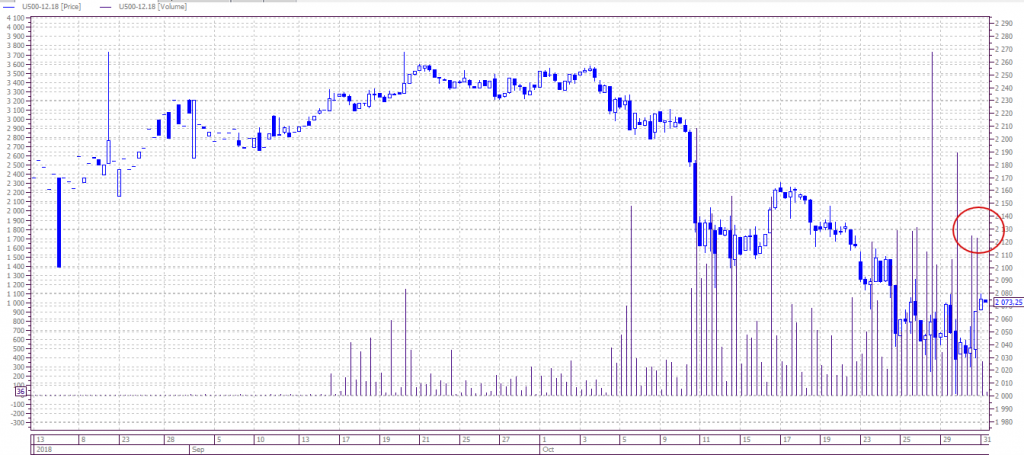

Так, уровень 2120-2140 по фьючерсу US500 -12.18 видится перспективным для открытия коротких позиций, стопы соответственно выше 2180.

Это грааль, который хочет получить в пользование любой рядовой (и не очень) трейдер. Тема будоражит умы и привлекает множество рыночных и околорыночных дельцов.

Однако уже на этом этапе человек разумный должен задуматься о рациональности всего движения вокруг этого грааля. Эффективная стратегия предполагает использование неэффективности инструмента, которая неочевидна большинству из её пользователей, причём на длительном и устойчивом промежутке времени. Тут-то и заключается главная ловушка, проблема для рядового инвестора/трейдера.

Ведь мы имеем дело с широким индексом US 500. Базовый актив данного контракта — индекс стоимости акций 500 крупнейших по капитализации компаний США Solactive US Large Cap Index (PR). Индекс US 500 на 99.9% коррелирует со знаменитым индексом S&P 500.

Это один из самый известных и эффективных рынков/инструментов на планете. Это рынок профессионалов, институционалов, фондов, банков и крупных компаний. Найти постоянно эффективную работающую стратегию — это значит признать устойчивую дыру в работе этих товарищей. Звучит утрировано, но верно передаёт смысл таких поисков. Большой охват рассчитываемых компаний и участников торгов приводит эффективность индекса в максимальные значения.

Так, на этом этапе мы поняли, с чем мы имеем дело: на этом столе поисков соревнуются лучшие стратеги, математики, финансисты.

Было бы наивно предполагать, что условный инвестор разработал устойчивый алгоритм на базе Moving Average или RSI, каналов Боллинджера и MACD. Все эти показатели технического анализа кажутся тем самым граалем на всём рынке только начинающим. Нет, ребята, все эти показатели лишь оценивают прошлые события и абсолютно не гарантируют движения цены на будущих отрезках времени, а пригодятся лишь как одна из тем очередного проходного вебинара. Особенно забавно выглядят тестеры стратегий на прошлых интервалах в поисках оптимальных значений параметров (тут наверняка улыбнутся искатели таких значений и тестеры всевозможных систем).

Отдельным веткой таких попыток является HFT торговля, но она не входит в системы поиска грааля движения индекса, а позволяет до поры до времени добывать деньги из неэффективности расчётной системы и её ликвидности.

Здесь следует отступить от повествования и напомнить уважаемым читателям о бирже. Что же это такое?

Это очень конкурентная среда, жестокая, безэмоциональная. Место сражения финансовых акул, манипуляций, инсайда, разочарования и успеха. Бесконечно нелепо и смешно надеяться на доброго самаритянина, который открыл бы вам грааль на индекс. Это знание сразу бы телепортировало его на 45 этаж стеклянной башни на Манхэттене. Иногда просто достаточно включить логику и немного пошевелить извилинами.

Звучит неожиданно, но эти простые истины кажутся настоящим откровением для некоторых. Да, логическое мышление часто позволяет избегать лишних движений в жизни и торговле.

Все эти выводы кажутся очень мрачными и безысходными. Но не будем посыпать голову пеплом и попробуем разобраться, сможет ли рядовой трейдер что-то заработать на индексе US500. Следует обратить внимание, что институционалы вряд ли будут рассматривать фьючерс на индекс как инструмент устойчивых спекуляций.Прежде всего это способ захеджировать риски портфелей напрямую или дополнительно посредством опционных позиций. Профессионалы так же могут посредством данного инструмента изолировать риск американского сектора их портфеля.

Прежде чем пытаться выяснить, чем же этот инструмент может быть полезен для обычного трейдера, нужно выяснить подробнее, с чем мы имеем дело. Так как фьючерс US 500 на 99,9% коррелирует с широко известным S&P 500, рассмотрим подробнее вопрос, акцентируя внимание именно на последнем, так как для него существует большой аппарат индикаторов и данных.

На длительном промежутке времени мы видим несколько этапов жизни индекса:

1987-2000 — рост;

2000-2003 — падение;

2003-2007 — рост;

2007-2009 — падение;

2007-2018 — рост.

Как видно, индекс длительно и даже сказать утомительно долго растёт, далее идёт коррекция/падение на меньшем интервалах. Индекс характеризуются сильной инертностью. Рассмотрим последний этап жизни индекса (интервал неделя):

Индекс за последние 2 года (интервал день):

Графики говорят о долгом растущем тренде.

Индекс растёт медленно, утомительно, долго, но достаточно устойчиво, лишь изредка предпринимая попытки коррекции. Лишь некоторые из коррекций получают развитие, причём события развиваются резко, захватывая в маржинальный полёт зазевавшихся инвесторов.

По-моему мнению, заниматься дейтредингом при таком характере движения индекса — вещь очень утомительная и довольно бессмысленная. Гораздо интереснее использовать свинг-трейдинг либо среднесрочную торговлю, не слишком загружая счёт плечами.

Точкой входа тут будет момент разворота тренда. Прибыльные позиции лучше не закрывать, защищая тейк-профитом.

Однако вопрос о точке входа до конца так и остаётся откровением для многих трейдеров. Неоднократно мы могли наблюдать за известными трейдерами (да и на этом ресурсе), как они пытаются торговать контртренд, чтобы поймать ту самую реверсную точку и поймать всё обратное движение.

Коварность вопроса точки входа в индекс объясняется его природой.

Как наверняка определить эту точку? Что может развернуть индекс?

Индекс прежде всего агрегатор экономического состояния экономики США, а прежде её будущего состояния. Данные по занятости, по ВВП, по индексу потребительских цен, инфляции могут сигнализировать Федеральному Резерву применить инструменты кредитно-денежной политики, например, увеличить процентную ставку для борьбы с инфляцией. Более высокие ставки по гособлигациям могут повлиять на инвесторов выходить из акций на рынок долга, тем самым снизив риски для своих портфелей. Такое решение может повлиять на снижение индекса из-за увеличения предложения на рынке акций. Связь нелинейная, но она есть. И обратно, низкие процентные ставки поддерживает высокие оценки и привлекательность для акций из индекса. Однако слишком высокие процентные ставки делают доллар привлекательным для покупки против других валют. Слишком высокие значения доллара бьёт по экспортёрам из индекса и их будущим доходам и дивидендам.

Рассмотрим макропоказатели, важные для оценки состояния экономики США и индекса.

1. Доходность 10-летних облигаций США

https://ru.investing.com/rates-bonds/u.s.-10-year-bond-yield

Ставка по доходности 10 леток сейчас на очень высоком уровне:

2. ВВП прогноз/факт

https://ru.investing.com/economic-calendar/gdp-375

Чем лучше развивается экономика, тем меньше необходимость в покупке защитных активов, которыми являются облигации, тем больше дивиденды по акциям.

3. Дефлятор ВВП

https://ru.investing.com/economic-calendar/gdp-price-index-343

Чем выше инфляция, тем больше поводов у ФРС для повышения ставок.

4. Государственный долг к ВВП

https://tradingeconomics.com/united-states/government-debt-to-gdp

Как правило, рост дефицита бюджета к ВВП усиливает инфляционное давление и приводит к повышению ставок.

5. Процентная ставка ФРС США

https://ru.investing.com/economic-calendar/interest-rate-decision-168

Это процент, под который центральный банк США предоставляет кредиты коммерческим банкам. Кредиты нужны банкам для повышения объёма резервов, чтобы соответствовать требованиям той же ФРС. Это важный инструмент финансово-кредитной политики, который напрямую влияет на объём ликвидности в системе. Политика низких процентных ставок позволяет нарастить кредитный рычаг и обеспечить дополнительный объём роста ВВП. Обратной стороной этого будет расти инфляционное давление на экономику.

6. Уровень безработицы в США

https://ru.investing.com/economic-calendar/unemployment-rate-300

Так же важный показатель, характеризующий состояние экономики и текущее состояние финансовых циклов. Как правило, минимальные показатели описывают текущие вершины циклы вкупе с растущей инфляцией.

Рассмотренные показатели необходимо использовать для оценки состояния экономики США и перспективах действий федерального резерва по решениям по финансовым рынкам.

Они как макропоказатели сигнализируют о настоящем и будущем состояниях экономики.

Следующие показатели непосредственно связаны с финансовым рынком и описывают состояние «страх-жадность» инвесторов.

7. PE (TTM) of S&P 500 Index

https://www.gurufocus.com/economic_indicators/57/pe-ttm-of-sp-500-index

Это соотношение цены и прибыли, так же известное как P/E.

Хотя он и не является точным средством для прогнозирования колебаний рынка, он может использоваться в качестве барометра для определения того, индекс акций перекуплен или нет.

Однако надо быть внимательным к этому показателю при активном падении рынка, если доход (знаменатель) падает быстрее, чем цены (числитель). В таком случае показатель будет неинформативно высоким. Однако при стабильном состоянии рынка он справедливо описывает его состояние.

8. CBOE Volatility Index (VIX)

https://ru.investing.com/indices/volatility-s-p-500

Индекс волатильности CBOE является популярной мерой ожиданий волатильности фондового рынка, вызванной опционами индекса S & P 500. Его ещё называют индексом страха. Значение волатильности, страх инвесторов и VIX повышаются, когда рынок падает. И обратно, когда рынок растёт — индексные значения, страх и волатильность снижаются.

Инвестора должно насторожить длительное нахождение индикатора ниже 12, особенно при ухудшающихся показаний других показателей. Обратно, показатели выше 25 указывают на избыточность падения рынка и инвестору, возможно, стоит присмотреться к набору позиций.

Индекс — это один из наиболее сложных для прогнозирования систем из существующих.

Для акций можно отслеживать финансовые потоки компании, дивиденды, отследить перспективы и угрозы, как настоящие и будущие. Что говорить, даже по ленте сделок можно понять, преобладают ли в акции покупатели или продавцы.

Индекс же учитывает как поведение входящих в него акций, так и целый комплекс показателей и данных, характеризующих текущее состояние экономики США и прогноз её будущего.

Подводя итоги, можно сделать вывод, что не существует чёткого индикатора движения индекса SP500. Задача трейдера — мониторить перекосы системы и в нужный момент занять нужную позицию.

Для трейдера должно существовать некое определение состояния индекса: есть ли на рынке спрос на риск, либо по индикаторам инвесторы будут стараться убежать из него, прежде всего в гособлигации.

То есть трейдеру нужно определить, в каком состоянии цикла находится экономика США и в соответствии с этим строить свою стратегию:

либо входить в риск — на откатах и коррекциях рынка покупать индекс,

либо уходить от риска — на отскоках рынка продавать индекс.

Основные правила при этом:

При устойчивых показаниях системы(спрос на риск) и растущем тренде трейдер на откатах может открывать длинные позиции по индексу.

При неудовлетворительных показаниях системы(отказ от риска) и растущем тренде, трейдер может присматриваться к сигналам на дневных графиках на открытие коротких позиций по индексу.

Обычно такой разворот приходится на больших объёмах, характеризуется резкостью и размахом движения. Трейдер может войти в короткую позицию при откатных движениях к снижению или по рынку, если движение резкое.

Набор длинных позиций по индексу после падения/коррекции необходимо осуществлять после объёмных откупов фьючерса на рынке. Так же окончание снижения характеризуется волатильностью, показатель VIX на высоких значениях.

Все позиции трейдера необходимо защищать стоп-лосом.

Позиции нужно поддерживать, пока они приносят прибыль. Полученная прибыль фиксируется тейк-профитом.

Не предполагается использование большого кредитного плеча.

Следует, однако, учитывать, что финансовый агрегатор — индекс всегда будет бежать «впереди паровоза» — начинать расти перед началом цикла и начинать коррекцию, когда показатели экономики ещё неплохие.

Проанализируем текущее состояние индекса и экономики США.

По многим показателям невооружённым взглядом видно перегрев экономики: это и высокая доходность 10-летних облигаций, высокий темп роста ввп, рекордно низкий уровень безработицы за 18 лет. И это несмотря на неоднократно повышающуюся учётную ставку.

До конца года, по всей видимости, ФРС будет продолжать ужесточение финансово-кредитной политики.

Отсюда следует, что как минимум не стоит ждать от индекса новых рекордов, а как максимум стоит на коррекциях открывать короткие позиции. Определившись с направлением, мы можем открывать позиции по устраивающим нам ценам и стоп-лосом.

Так, уровень 2120-2140 по фьючерсу US500 -12.18 видится перспективным для открытия коротких позиций, стопы соответственно выше 2180.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба